Похожие презентации:

Учет кредитов и займов. Тема 5.1

1.

ГБПОУ «Лукояновский Губернский колледжПМ 02 «Ведение бухгалтерского учета источников формирования активов,

выполнения работ по инвентаризации активов и финансовых

обязательств организации»

МДК 02.01 «Практические основы бухгалтерского учета источников

формирования активов организации»

Тема 5.1 «Учет кредитов и займов»

(6 часов)

1. ПБУ 15/01 «Учет займов и кредитов». Понятие займов и кредитов, их

виды.

2. Учет кредитных операций. Документальное оформление операций по

учету. Журнал-ордер №4-АПК, порядок его заполнения.

2023-2024

2.

-1Порядок учета кредитов и займов в бухгалтерском учете описаны в ПБУ 15/2008 «Учетрасходов по займам и кредитам».

Кредит

представляет

собой

денежные

средства,

перечисленные

кредитной

организацией заемщику. При этом последний осуществляет выплату процентов за

пользование такими заемными средствами.

Важным отличием займа от кредита является то, что заем — привлеченные средства

организаций и физических лиц, выраженные деньгами или их натуральным эквивалентом.

С учетом указанных определений можно выделить, чем кредит отличается от займа:

кредит выдает только банк, а заем могут предоставлять физлица, организации и ИП;

кредит подразумевает выплату кредитору процентов за пользование выданной суммой,

выдача займов такого обязательного условия не содержит: они могут быть и

беспроцентными;

кредит выдается исключительно денежными средствами, заем — как деньгами, так и в

виде натурального эквивалента (например, товаром).

В бухгалтерском учете особых отличий займа от кредита нет.

3.

К расходам при этом следует относить:проценты за пользование кредитами и займами;

прочие сопутствующие расходы: оплату консультационных и информационных услуг,

экспертную оценку договора о выдаче кредита или займа и др.

Проценты, согласно п. 8 ПБУ 15/2008, учитываются одним из следующих способов:

равномерно в течение всего срока действия договора,

в порядке, предусмотренном условиями договора, если это не нарушает равномерности их

учета.

Прочие расходы, связанные с кредитами и займами, следует учитывать равномерно на

протяжении всего срока договора.

Бухгалтерский учет заимствованных активов отражается проводками:

Дт 51 «Расчетный счет»;

Кт 66 «Краткосрочные кредиты и займы» — по договорам сроком действия 12 месяцев и

менее;

Кт 67 «Долгосрочные кредиты и займы» — по договорам, действующим больше 12

месяцев;

4.

-2Порядок учета полученных кредитов и займов рассмотрим на примерах.Пример бухгалтерского учета полученного кредита

Пример 1

Организация получила кредит 2 февраля в сумме 1 500 000 руб. Процентная ставка — 10%.

Срок договора о выдаче кредита — 24 месяца. Сумма ежемесячного платежа — 62 500 руб.

Договором с банком предусмотрена оплата процентов и погашение суммы кредита ежемесячно

на последнее число каждого месяца. Проценты начисляются со следующего дня после

получения кредита.

В феврале организация сделает следующие проводки:

2 февраля:

Дт 51 Кт 67/1 — кредит получен на расчетный счет организации в сумме - 1 500 000 руб.

28 февраля:

Дт 91/2 Кт 67/2 — начислены проценты по кредиту: 1 500 000 / 365 × 26 × 10% = 10 684,93 руб.

Дт 67/2 Кт 51 — оплата процентов — 10 684,93 руб.

Дт 67/1 Кт 51 — частичное погашение кредита — 62 500 руб.

(1500000 / 24 мес.) = 62500 руб.

5.

Проводки в марте31 марта:

Дт 91/2 Кт 67/2 — начислены проценты по кредиту:

(1500 000 – 62 500)/ 365 × 31 × 10% = 12 208,90 руб.

Дт 67/2 Кт 51 — оплата процентов — 12 208, 90 руб.

Дт 67/1 Кт 51 — частичное погашение кредита — 62 500 руб. и т.д.

Данный кредит, являясь долгосрочным, будет отражен по строке 1410 «Заемные

средства» бухгалтерского баланса в сумме, учтенной по кредитовому сальдо счета 67.

Если бы кредит был краткосрочным, его следовало бы отразить по строке 1510 «Заемные

средства» бухгалтерского баланса.

Коммерческий кредит и товарные векселя показываются по строкам:

1450 «Прочие обязательства» (по долгосрочной задолженности);

1520 «Кредиторская задолженность» (по краткосрочной задолженности).

6.

Следует отметить, что в случае, если средства были получены с целью приобретения,сооружения или изготовления инвестиционного актива, проценты необходимо отражать с

использованием счета 08 «Вложения во внеоборотные активы» (Дт 08 Кт 66/2, 67/2).

Исключение из указанного правила делается для хозсубъектов, ведущих учет упрощенным

способом, которые вправе для этих целей применять счет 91/2 (п. 7 ПБУ 15/2008).

Учет займов выданных регулируется ПБУ 19/02 «Учет финансовых вложений».

Для отражения займов в бухучете заимодавец применяет счет 58 «Финансовые

вложения».

Пример 2

Организация выдала заем 1 марта сроком на 1 год.

Сумма займа — 3 000 000 руб. Процентная ставка по займу — 15% годовых.

В соответствии с условиями договора заемщик выплачивает проценты за каждый

день пользования займом на конец каждого месяца. Проценты начинают начисляться со

дня, следующего за днем выдачи займа. Договором не предусмотрено частичное

погашение суммы займа на ежемесячной основе.

7.

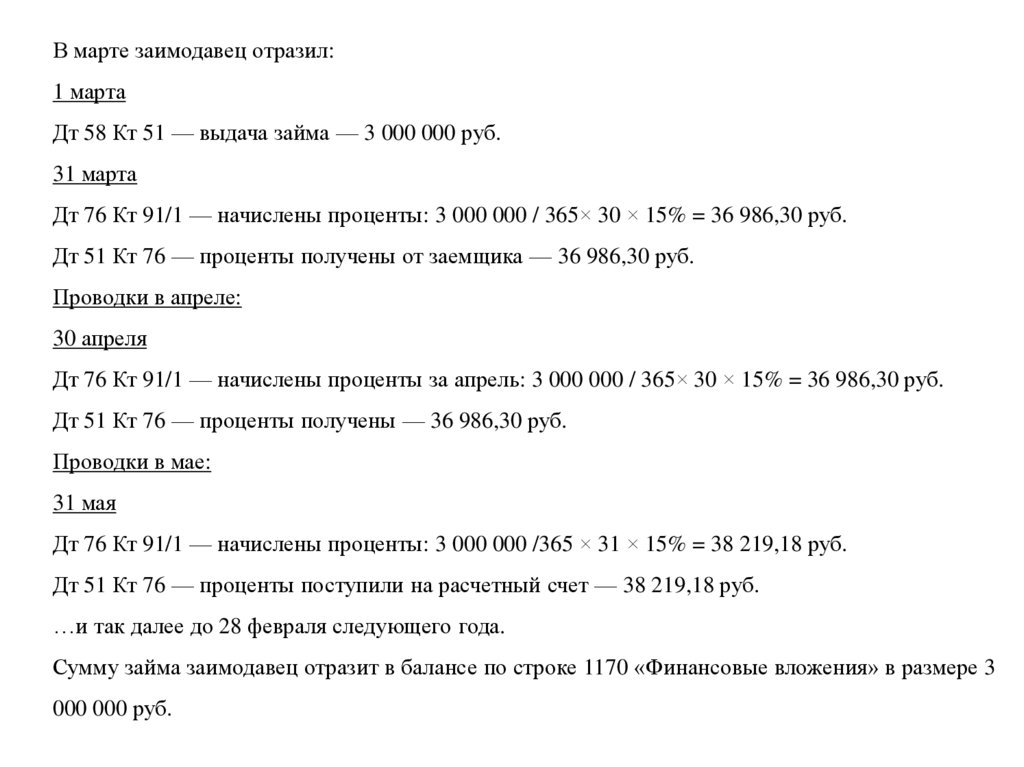

В марте заимодавец отразил:1 марта

Дт 58 Кт 51 — выдача займа — 3 000 000 руб.

31 марта

Дт 76 Кт 91/1 — начислены проценты: 3 000 000 / 365× 30 × 15% = 36 986,30 руб.

Дт 51 Кт 76 — проценты получены от заемщика — 36 986,30 руб.

Проводки в апреле:

30 апреля

Дт 76 Кт 91/1 — начислены проценты за апрель: 3 000 000 / 365× 30 × 15% = 36 986,30 руб.

Дт 51 Кт 76 — проценты получены — 36 986,30 руб.

Проводки в мае:

31 мая

Дт 76 Кт 91/1 — начислены проценты: 3 000 000 /365 × 31 × 15% = 38 219,18 руб.

Дт 51 Кт 76 — проценты поступили на расчетный счет — 38 219,18 руб.

…и так далее до 28 февраля следующего года.

Сумму займа заимодавец отразит в балансе по строке 1170 «Финансовые вложения» в размере 3

000 000 руб.

8.

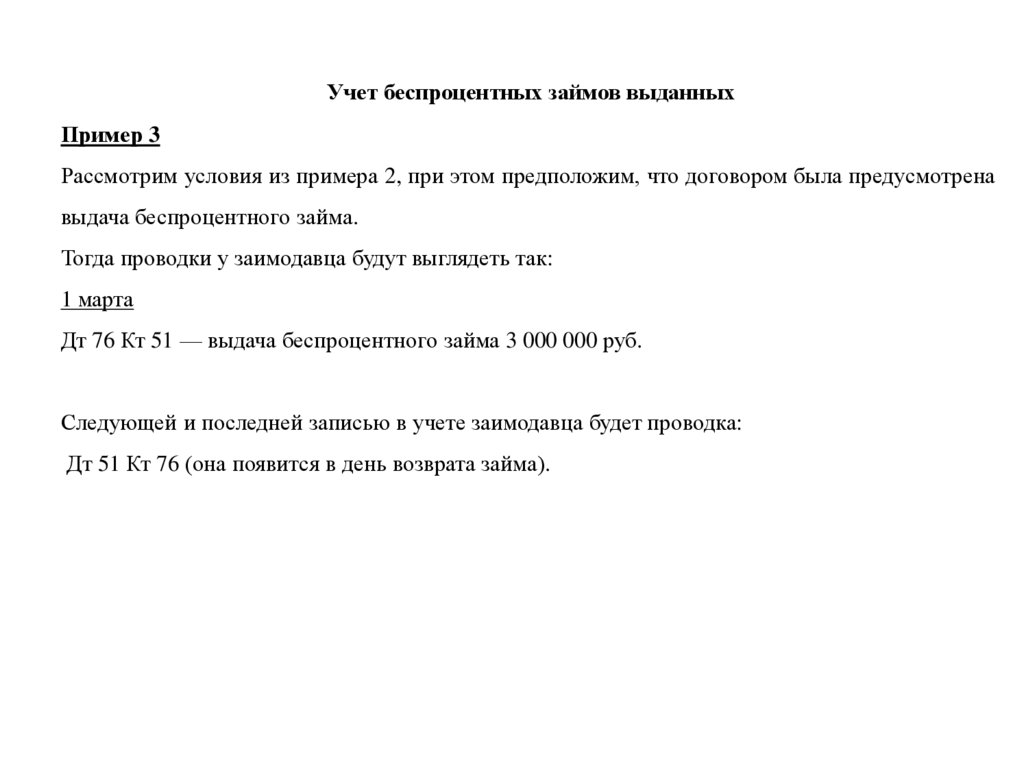

Учет беспроцентных займов выданныхПример 3

Рассмотрим условия из примера 2, при этом предположим, что договором была предусмотрена

выдача беспроцентного займа.

Тогда проводки у заимодавца будут выглядеть так:

1 марта

Дт 76 Кт 51 — выдача беспроцентного займа 3 000 000 руб.

Следующей и последней записью в учете заимодавца будет проводка:

Дт 51 Кт 76 (она появится в день возврата займа).

9.

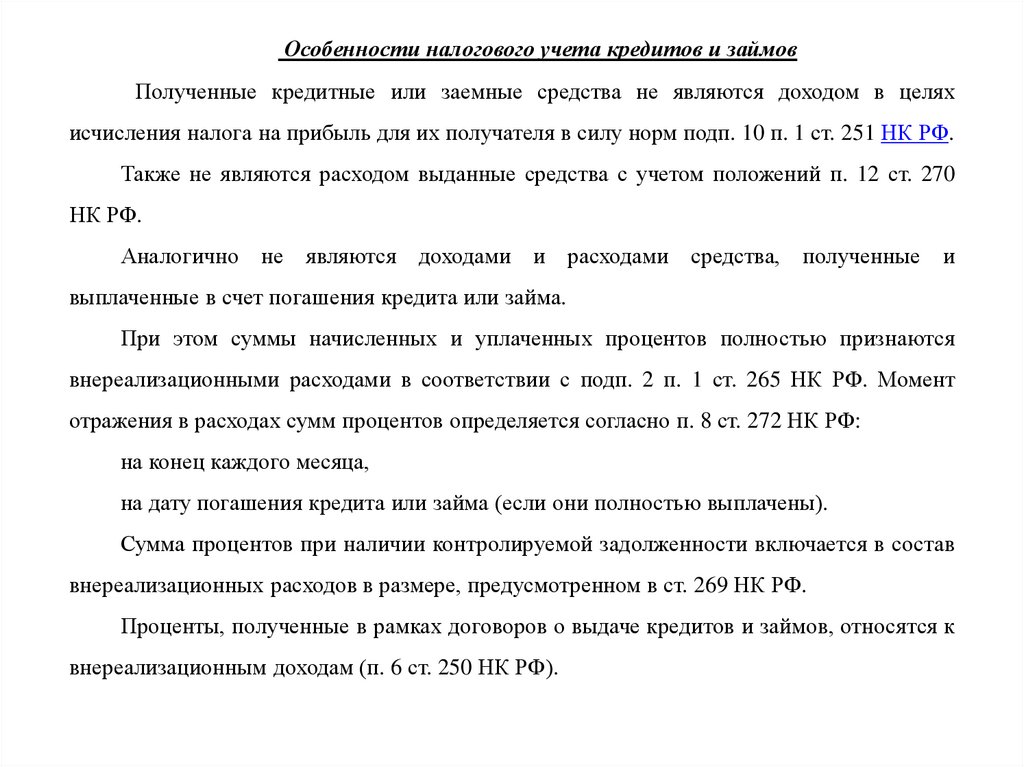

Особенности налогового учета кредитов и займовПолученные кредитные или заемные средства не являются доходом в целях

исчисления налога на прибыль для их получателя в силу норм подп. 10 п. 1 ст. 251 НК РФ.

Также не являются расходом выданные средства с учетом положений п. 12 ст. 270

НК РФ.

Аналогично не являются доходами и расходами средства, полученные и

выплаченные в счет погашения кредита или займа.

При этом суммы начисленных и уплаченных процентов полностью признаются

внереализационными расходами в соответствии с подп. 2 п. 1 ст. 265 НК РФ. Момент

отражения в расходах сумм процентов определяется согласно п. 8 ст. 272 НК РФ:

на конец каждого месяца,

на дату погашения кредита или займа (если они полностью выплачены).

Сумма процентов при наличии контролируемой задолженности включается в состав

внереализационных расходов в размере, предусмотренном в ст. 269 НК РФ.

Проценты, полученные в рамках договоров о выдаче кредитов и займов, относятся к

внереализационным доходам (п. 6 ст. 250 НК РФ).

10.

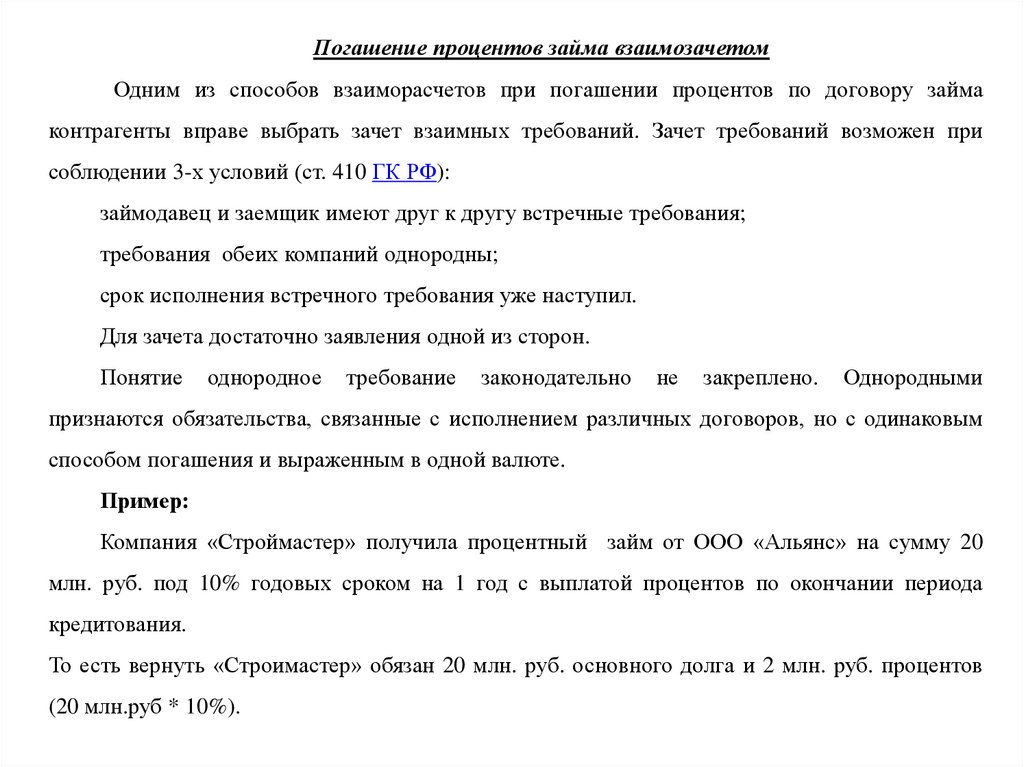

Погашение процентов займа взаимозачетомОдним из способов взаиморасчетов при погашении процентов по договору займа

контрагенты вправе выбрать зачет взаимных требований. Зачет требований возможен при

соблюдении 3-х условий (ст. 410 ГК РФ):

займодавец и заемщик имеют друг к другу встречные требования;

требования обеих компаний однородны;

срок исполнения встречного требования уже наступил.

Для зачета достаточно заявления одной из сторон.

Понятие

однородное

требование

законодательно

не

закреплено.

Однородными

признаются обязательства, связанные с исполнением различных договоров, но с одинаковым

способом погашения и выраженным в одной валюте.

Пример:

Компания «Строймастер» получила процентный займ от ООО «Альянс» на сумму 20

млн. руб. под 10% годовых сроком на 1 год с выплатой процентов по окончании периода

кредитования.

То есть вернуть «Строимастер» обязан 20 млн. руб. основного долга и 2 млн. руб. процентов

(20 млн.руб * 10%).

11.

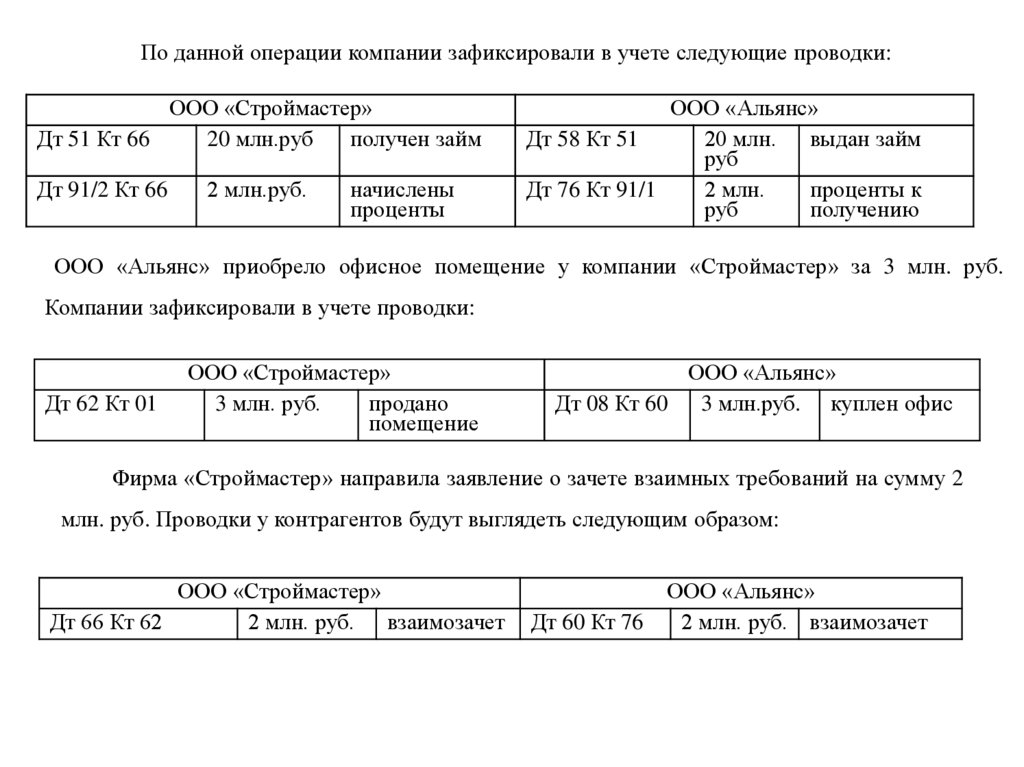

По данной операции компании зафиксировали в учете следующие проводки:ООО «Строймастер»

Дт 51 Кт 66

20 млн.руб

получен займ

Дт 91/2 Кт 66

2 млн.руб.

начислены

проценты

ООО «Альянс»

Дт 58 Кт 51

20 млн. выдан займ

руб

Дт 76 Кт 91/1

2 млн.

проценты к

руб

получению

ООО «Альянс» приобрело офисное помещение у компании «Строймастер» за 3 млн. руб.

Компании зафиксировали в учете проводки:

Дт 62 Кт 01

ООО «Строймастер»

3 млн. руб.

продано

помещение

ООО «Альянс»

Дт 08 Кт 60 3 млн.руб. куплен офис

Фирма «Строймастер» направила заявление о зачете взаимных требований на сумму 2

млн. руб. Проводки у контрагентов будут выглядеть следующим образом:

ООО «Строймастер»

Дт 66 Кт 62

2 млн. руб. взаимозачет

Дт 60 Кт 76

ООО «Альянс»

2 млн. руб. взаимозачет

12.

Синтетический учет кредитов ведется в журнале-ордере №4.В журнале-ордере № 4 осуществляется учет операций, отражаемых на счетах 66

«Расчеты по краткосрочным кредитам и займам», 67 «Расчеты по долгосрочным

кредитам и займам».

У организаций, пользующихся специальным ссудным счетом, кредитные операции

(линии) также отражаются в журнале-ордере № 4.

В журнале-ордере № 4, в разделе, представляющем собственно журнал-ордер,

находят отражение кредитовые обороты по счетам 66 «Расчеты по краткосрочным

кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» в разрезе

корреспондирующих счетов и аналитические данные по указанным кредитам и займам;

кредитовые и дебетовые обороты по специальному ссудному счету приводятся отдельно

от оборотов по прочим кредитам и займам.

13.

В журнале-ордере № 4 аналитический учет кредитов и займов ведется с отражениемсальдо на конец месяца раздельно по счетам 66 «Расчеты по краткосрочным кредитам и

займам» и 67 «Расчеты по долгосрочным кредитам и займам».

При необходимости аналитический учет по виду ссуд или кредитов осуществляется

в ведомости № 8.

Записи кредитовых оборотов в журнале-ордере № 4 по счетам 66 «Расчеты по

краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам»,

сальдо на конец месяца по счетам 66 «Расчеты по краткосрочным кредитам и займам» и

67 «Расчеты по долгосрочным кредитам и займам» (по кредитам и займам) в

аналитическом разрезе, а также дебетовых оборотов по специальному ссудному счету

производятся на основании выписок банка.

При этом суммы по корреспондирующим счетам показываются по выписке в целом.

Финансы

Финансы