Похожие презентации:

Международные расчетные отношения. Тема 8

1. Международные расчетные отношения

Тема 8:Международные

расчетные

отношения

2. 1). Понятие международных расчетов. 2). Документарный аккредитив. 3). Документарное инкассо.

ВОПРОСЫ ЛЕКЦИИ:1). Понятие международных

расчетов.

2). Документарный аккредитив.

3). Документарное инкассо.

3. 4). Банковский перевод. 5). Вексель в международных расчетах.

4. 1. Международное частное право: Под ред. Г.К. Дмитриевой.М.,2002 2. Деньги и денежные обязательства в гражданском праве. Лунц

Литература:1. Международное частное право:

Под ред. Г.К. Дмитриевой.М.,2002

2. Деньги и денежные обязательства

в гражданском праве. Лунц Л.А. М.,

1999

3. Международное частное право:

Под ред. В.Г. Тихини. Мн.,2002

5. Понятие международных расчетов

ВОПРОС №1Понятие

международных

расчетов

6. Международные расчетные отношения – платежи по внешнеторговым и иным внешнеэкономическим операциям, т.е. обмен товаров(работ,

услуг) насогласованный сторонами

денежный эквивалент.

7. Особенности международных расчетов: - форма расчетов указывается в заключаемых внешнеторговых сделках; - расчеты, как правило,

осуществляются в СКВ;- широкое распространение в

данной области отношений

получили ценные бумаги.

8. Форма международных расчетов- регулируемое нормами международного частного права условие платежа, обладающее специфическими

особенностями вотношении порядка зачисления

средств на счет кредитора, видов

используемых платежных

документов, а также процедуры

документооборота.

9. Международные расчеты носят: - документарный характер (аккредитив, инкассо); - недокументарный характер (банковский перевод).

10. Международные расчеты проводятся в безналичном порядке. Главными условиями осуществления расчетов являются установления

корреспондентских отношениймежду банками,

предусматривающих проведение

расчетных операций по поручению

друг друга.

11. Корреспондентские связи устанавливаются открытием счетов: - «Лоро» открываются в банках - резидентах РБ; - «Ностро» открываются

банками - резидентами РБ виностранных банках;

12. Основные международные соглашения в области международных кредитно-расчетных отношениях:

13. 1). Женевские вексельные конвенции 1930 года. 2). Конвенция ООН о международных переводных векселях и международных простых

векселях 1988 года.14. 3). Унифицированные правила для контрактных гарантий 1978 года. 4). Унифицированные правила для гарантий по требованию 1992 г.

5). Унифицированные правила длямежбанковского рамбурсирования

по документарным аккредитивам

1996 года.

15. В рамках международной торговой палаты в Париже: 1). Унифицированные правила и обычаи для документарных аккредитивов 1993 года.

2). Унифицированныеправила для инкассо 1995 года.

16. Документарный аккредитив

ВОПРОС №2Документарный

аккредитив

17. Аккредитив – любое соглашение, как бы оно ни было названо или обозначено, в силу которого банк (банк-эмитент) действуя по

Аккредитив –любое соглашение, как бы оно ни

было названо или обозначено, в

силу которого банк (банкэмитент) действуя по просьбе и в

соответствии с инструкциями

клиента (приказодателя

аккредитива); должен произвести

одно из следующих действий:

18. - произвести платеж третьему лицу (бенефициару); - оплатить или акцептировать переводные векселя, выставленные бенефициаром; -

дать полномочия другому банкупроизвести платеж третьему лицу;

- дать полномочия другому банку

оплатить или акцептировать

переводные векселя.

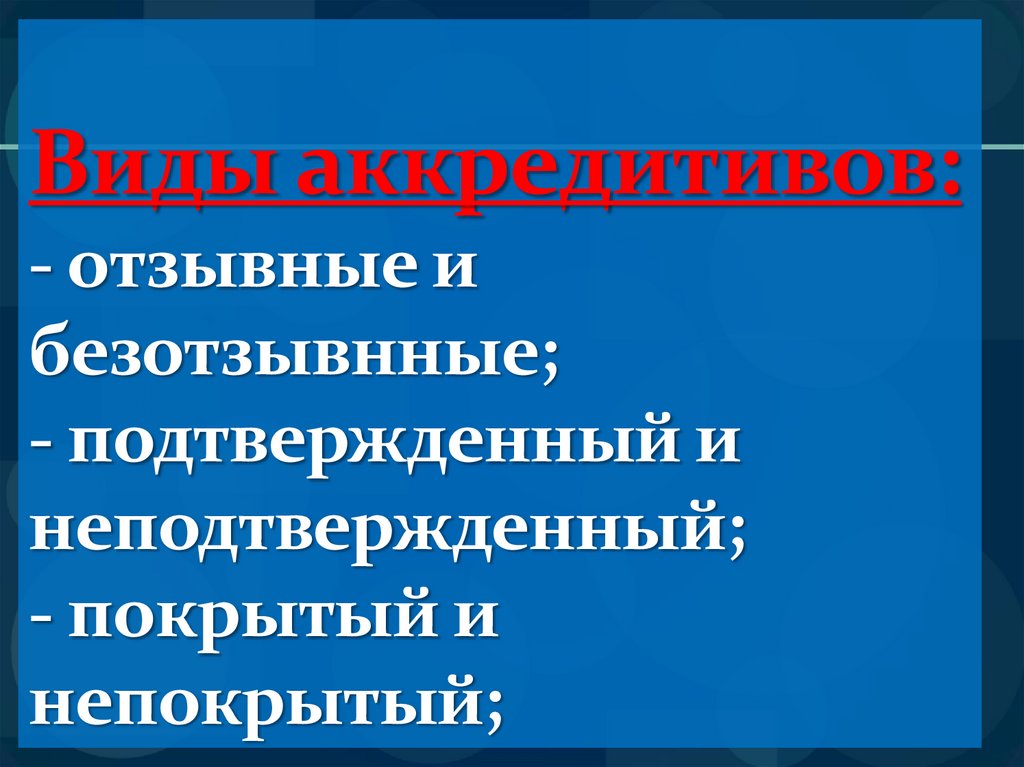

19. Виды аккредитивов: - отзывные и безотзывнные; - подтвержденный и неподтвержденный; - покрытый и непокрытый;

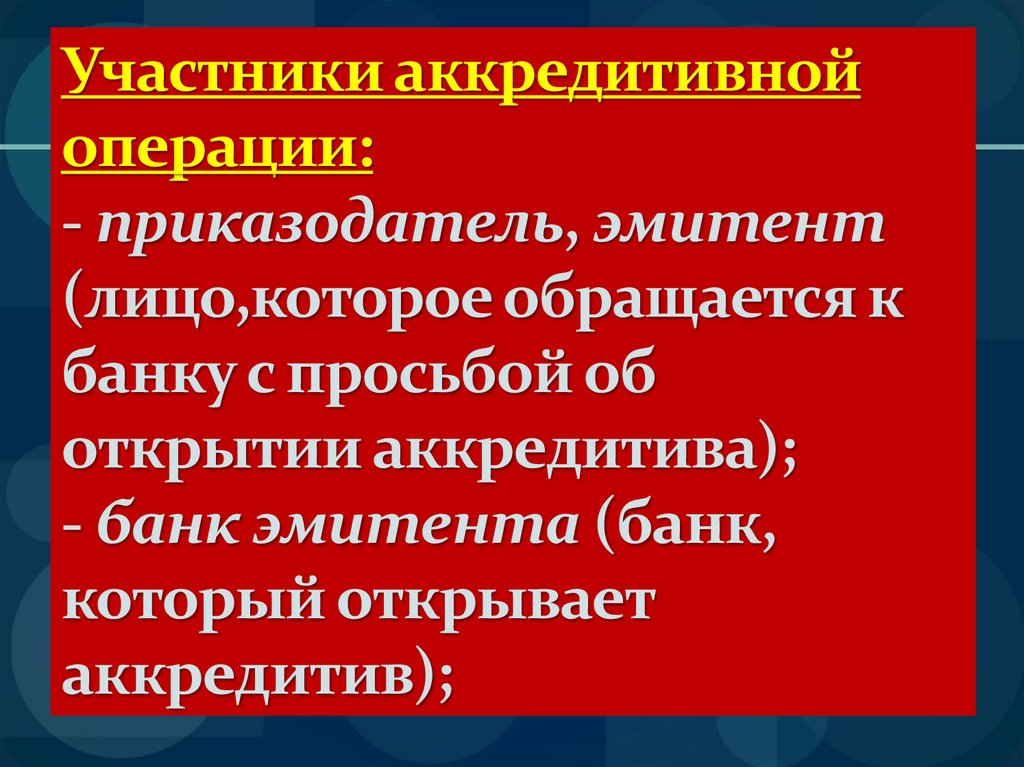

20. Участники аккредитивной операции: - приказодатель, эмитент (лицо,которое обращается к банку с просьбой об открытии

аккредитива);- банк эмитента (банк,

который открывает

аккредитив);

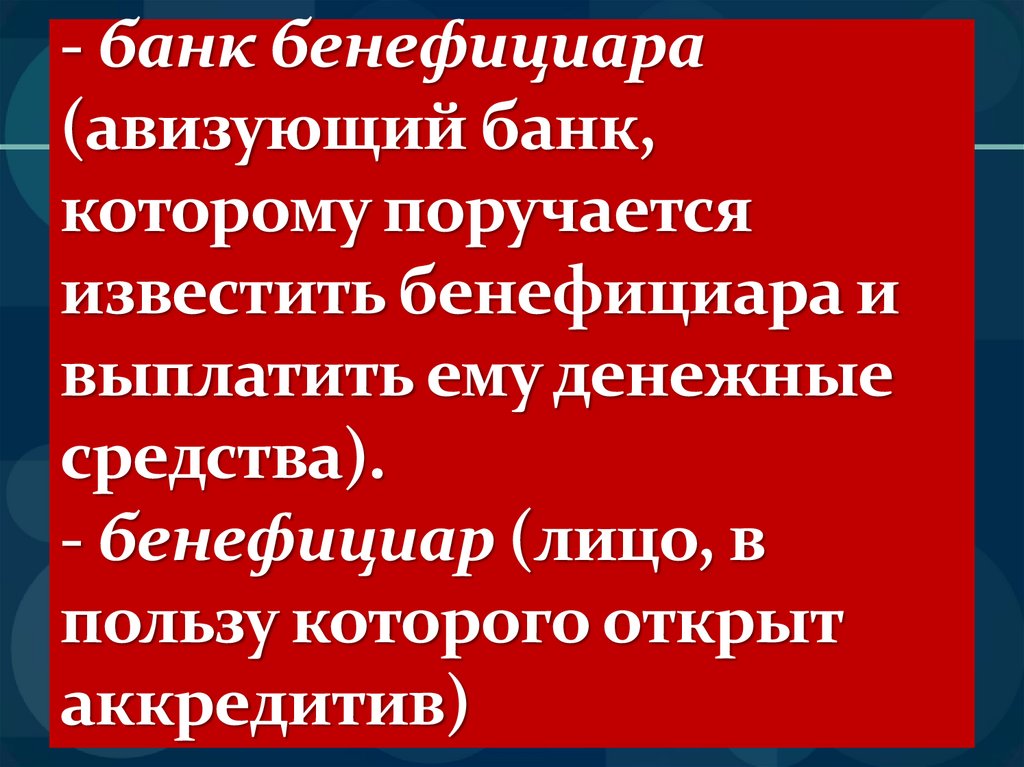

21. - банк бенефициара (авизующий банк, которому поручается известить бенефициара и выплатить ему денежные средства). - бенефициар

(лицо, впользу которого открыт

аккредитив)

22. Документарное инкассо

ВОПРОС №3Документарное

инкассо

23. Инкассо – это операции осуществляемые банками на основании полученных инструкций в целях получения акцепта и (или) платежа,

выдачи коммерческихдокументов против акцепта и

(или) против платежа, выдачи

документов на других условиях.

24. Участники инкассовой операции: - доверитель (клиент, который поручает операцию по икассированию своему банку); - банк-ремитент

(банк,которому доверитель поручает

операцию по инкассированию);

25. -Инкассирующий банк (любой банк, не являющийся банком ремитентом, участвующий в операции по выполнению инкассового поручения);

- плательщик (лицо, которомудолжно быть сделано

представление согласно

инкассовому поручению).

26. Инкассо бывает: - чистое инкассо (инкассо финансовых документов); - документарное инкассо (инкассо финансовых и коммерческих

документов).27. Банковский перевод

ВОПРОС №4Банковский

перевод

28. Банковский перевод – форма расчетов, в соответствии с которой банк перевододателя производит от имени и за счет перевододателя

переводденежных средств в

иностранный банк в пользу лица

указанного в поручении

(бенефициара).

29. Участники банковского перевода: - перевододатель (лицо, выдающее первое платежное требование); - банк перевододателя; - банк

бенефициара;- бенефициар (лицо, указанное в

платежном поручении в качестве

получателя средств).

30. Расчеты в форме банковских переводов осуществляется в безналичной форме посредством: - СВИФТ; - телеграф; - телекса.

31. Банковская гарантия – обязательство банка выплатить определенную денежную сумму в случае не выполнения или нарушения

контрагентом условий контракта, т.е.приказодатель поручает своему банку

выставить от его имени гарантию, в

соответствии с которой банк вправе

списать сумму гарантии

незамедлительно.

32. Существует 3 вида гарантий: - по требованию/ по первому требованию; - условные (с документарным доказательством); - условные

(бездоказательства) гарантии

невыполнения.

33. Типы банковских гарантий:

Тендерные гарантии;гарантии исполнения

обязательств;

авансовые гарантии;

платежные гарантии;

гарантии коносамента;

вексельные гарантии;

кредитные гарантии и т.д.

34. Вексель в международных расчетах

ВОПРОС №5Вексель в

международных

расчетах

35. Вексель – письменное безусловное долговое обязательство установленной законом формы, выдаваемое заемщиком (векселедателем)

кредитору(векселедержателю),предоставляющ

ее последнему право требовать с

заемщика уплаты к определенному

сроку указанной суммы

36. Векселя бывают: - простые; - переводные.

37. Чек – это ценная бумага, в которой содержится письменный приказ чекодателя плательщику произвести платеж чекодержателю в

Чек –это ценная бумага, в которой

содержится письменный

приказ чекодателя

плательщику произвести

платеж чекодержателю в

размере определенной

денежной суммы.

38. Банковская пластиковая карточка

— это персонифицированное либонеперсонифицированное средство

проведения расчетов в безналичной

форме за товары и услуги, получение

наличных денежных средств и

осуществление иных операций,

предусмотренных действующим

законодательством.

Финансы

Финансы