Похожие презентации:

Эффективное управление финансами

1.

Эффективное УправлениеФинансами

2.

Максат Калибеков• Сооснователь QBI Analytics

• Генеральный Директор Digital Transformation

Consulting

• Сооснователь Organic Food

Образование:

• Msc of Finance - Durham University

• MBA of National Bank of Kazakhstan

Опыт в Компаниях:

• Директор Экономики Хим+, Самрук Казына

• Начальник отдела Финансового Анализа – RG Brands

• Лектор КАЗНУ

3.

Знакомство• Ваше имя?

• Чем занимаетесь?

• Бэкграунд

• Ваши ожидания?

4.

Правила5.

Содержание1. Что такое стоимость бизнеса

стоимость своей компании?

и

как

повысить

Для чего нужно понимание стоимости бизнеса

Методы оценки стоимости компании

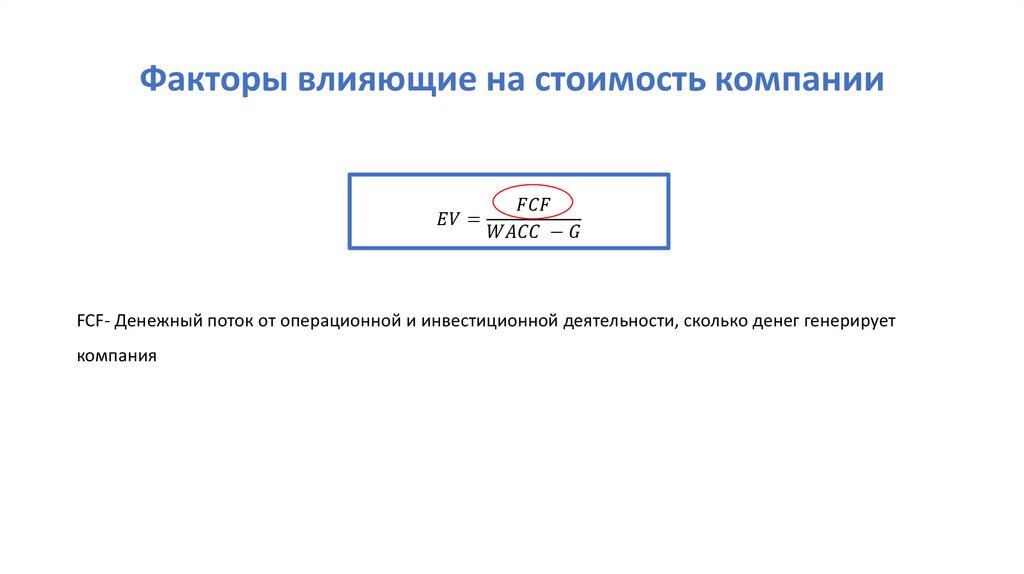

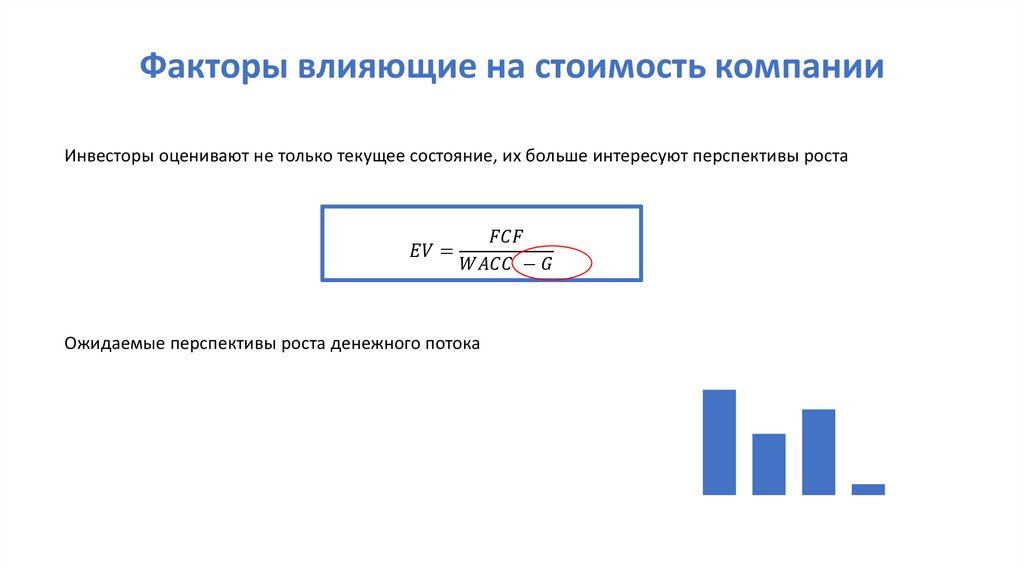

Какие факторы влияют на стоимость бизнеса

Что такое стоимость капитала?

Как можно увеличить стоимость вашей компании

2. Бизнес аналитика как инструмент повышения продаж

Источники роста бизнеса

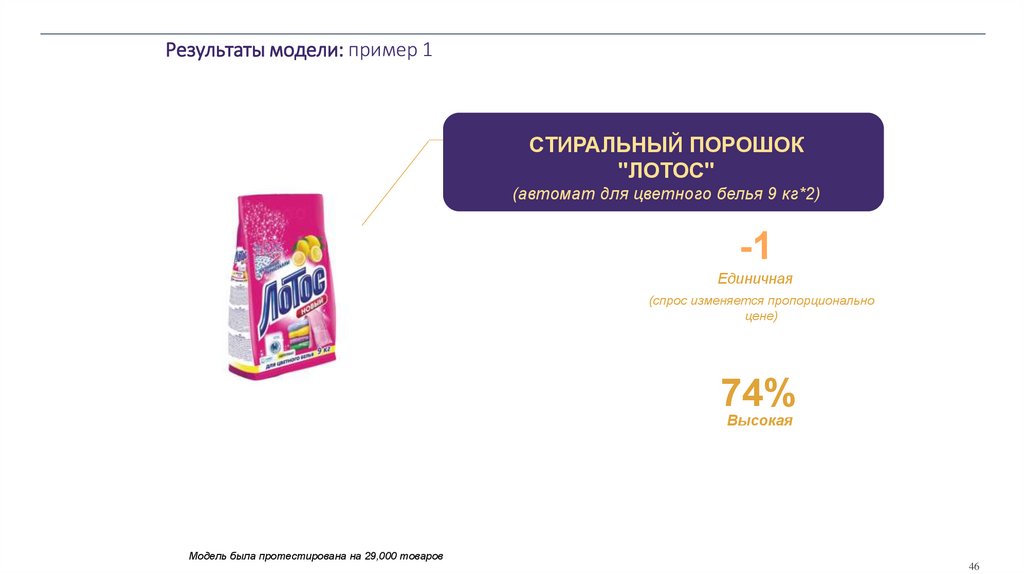

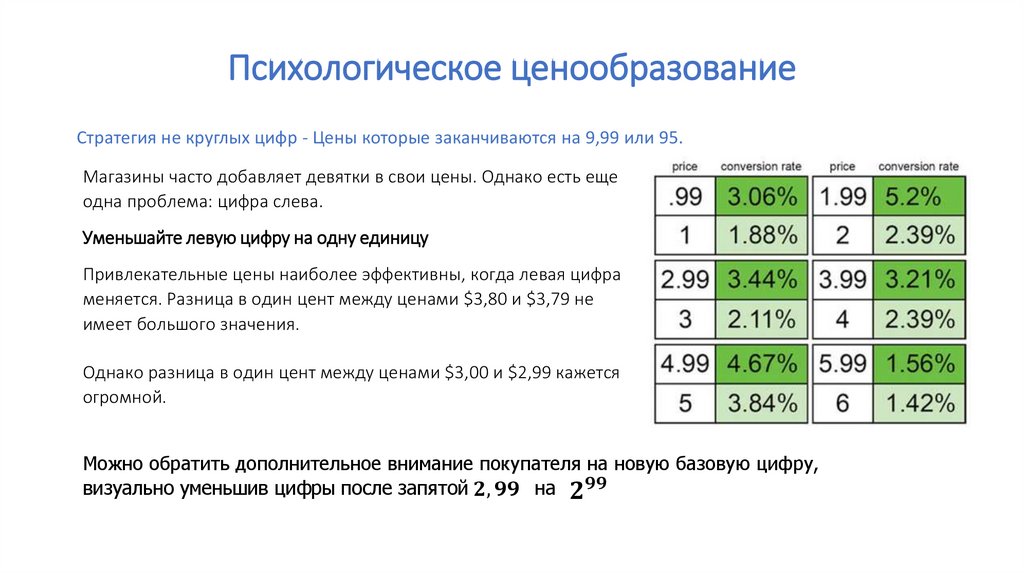

Эффективное ценообразование

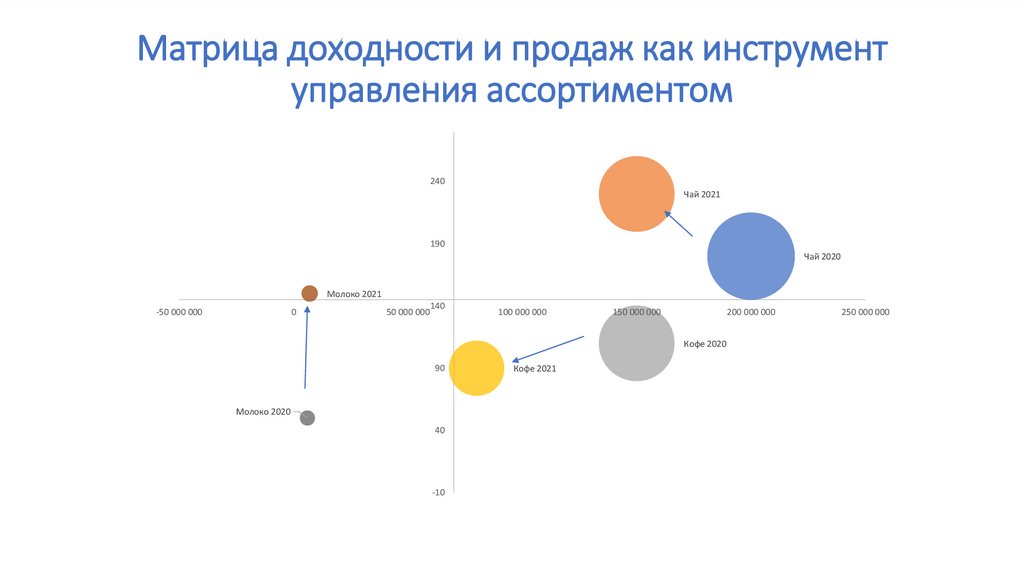

Управление ассортиментом (микс продаж)

Оценка

эффективности

инвестиций

Система

мотивации

стоимости бизнеса

Факторный анализ

маркетинговых

как

инструмент

и

трейд

повышения

6.

Задача1) Разделимся на 2 группы

1-я группа – Руководство компании Глобал Групп, покупатель

2-я группа – Владельцы компании КазФуд.

2) Необходимо провести оценку стоимости компании, и договорится о сумме сделки

7.

Компания Глобал Групп, это ведущая международная компания занимающаяся производством идистрибуцией продовольственных товаров. Данная компания планирует выход на рынок Казахстана и

рассматривает вариант выкупа в Казахстане производителя продовольственных товаров КазФуд.

КазФуд, компания основана 1993 году, занимается производством и дистрибуцией продовольственных

товаров (FMCG), на всей территории Казахстана.

Ниже предоставлены финансовые показатели компании КазФуд за последние 6 лет и ожидаемые

финансовые показатели на 2024 г.

Финансовые показатели, млн. тг

Продажи без НДС

Себестоимость

Маржа

Операционные расходы

Амортизация

Операционная прибыль

Административные расходы

EBIT

EBITDA

Изменение Рабоч. Капитала

Капитальные расходы

2018

5 443

2 681

2 763

1 452

92

1 219

455

764

2019

5 865

2 933

2 933

1 601

93

1 238

539

700

2020

6 643

3 322

3 322

1 721

97

1 504

677

828

2021

7 379

3 607

3 772

1 996

101

1 675

731

944

2022

7 468

3 671

3 797

2 235

106

1 455

767

688

2023

8 019

3 947

4 072

2 381

112

1 579

844

735

2024

8 560

4 196

4 363

2 512

117

1 734

929

805

366

125

214

193

213

330

187

450

122

240

149

225

194

180

2021 vs. 2018 2024 vs. 2021

36%

16%

35%

16%

37%

16%

37%

26%

10%

16%

37%

3%

61%

27%

24%

-15%

-49%

260%

4%

-60%

8.

Модель зрелости100

Финансовый менеджмент

на каждом этапе развития бизнеса

90

80

Ценность

70

60

50

40

30

20

10

0 --------------------------------------------------------------------------------------------Налоговый

Бухгалтерский

Управленческий

Бизнес аналитика

Ценность финансового менеджмента зависит от уровня зрелости компании

Снижение рисков

Не создаются

источники роста

Управляемость компании Понимание

текущей ситуации

Что случилось? Почему? К

чему это привело?

Что делать дальше?

9.

Что является основной целью бизнеса?Зарабатывание денег

Рост рентабельности

Увеличение доли

рынка

Рост продаж

Увеличение

благосостояния

владельца

Обеспечение

долгосрочного

роста прибыли

10.

Что дает нам понимание реальной стоимости бизнеса?Понимание сколько стоит наш бизнес

при продаже

Привлечение стратегического инвестора –

продажа доли в бизнесе

Приобретение нового бизнеса

Капитальные инвестиции

Как правильно мотивировать и

оценивать сотрудников

11.

Как измеряется стоимость компании?Мультипликаторы и коэффициенты

(сравнительный метод)

Затратный метод

Методы оценки стоимости

компании

Дисконтированные денежные потоки

(доходный метод)

12.

Мультипликаторы и коэффициенты(сравнительный метод)

Методы оценки стоимости

компании

13.

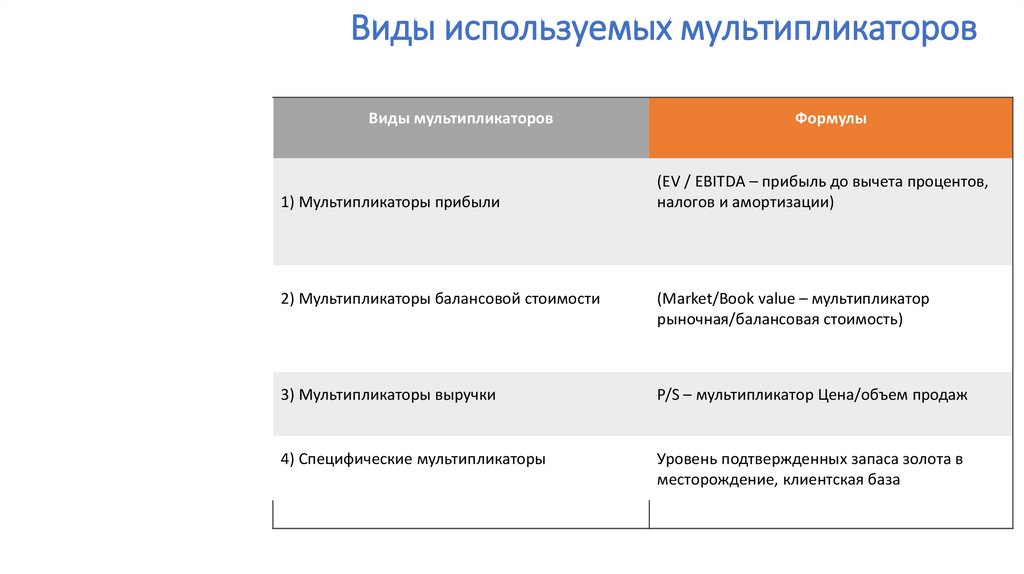

Виды используемых мультипликаторовВиды мультипликаторов

1) Мультипликаторы прибыли

Формулы

(EV / EBITDA – прибыль до вычета процентов,

налогов и амортизации)

2) Мультипликаторы балансовой стоимости

(Market/Book value – мультипликатор

рыночная/балансовая стоимость)

3) Мультипликаторы выручки

P/S – мультипликатор Цена/объем продаж

4) Специфические мультипликаторы

Уровень подтвержденных запаса золота в

месторождение, клиентская база

14.

Метод мультипликаторов и коэффициентовПолученный результат не

отражает внутренней ценности

компании, а показывает

Минусы

Данный подход понятен и

доступен аудитории

относительную.

ключевые факторы: риски, рост,

Оценка по мультипликаторам

потенциал свободного

сопоставимых компаний

денежного потока

требует меньше явных

предпосылок

Оценка осуществляется быстро

Результат оценки показывает

текущее состояние рынка

При оценке не берется в учет

Плюсы

Результат предрасположен к

случайным или намеренным

манипуляциям

15.

EV / Продажи сравнение мультипликаторов16.

EV / Продажи сравнение мультипликаторовFUNDAMENTAL VALUATION RATIOS IN INTERNATIONAL EQUITY MARKETS AS OF 30.10.2020

Country

Weight EV/NetIncome EV/NOC Price/Book Value EV/Sales Dividend Yield

United States

48%

29,10

16,10

3,80

2,40

2%

DEVELOPED MARKETS

86%

28,30

12,30

2,20

1,60

2%

Brazil

1%

32,30

8,10

2,10

1,50

3%

South Africa

1%

17,70

8,70

1,80

1,50

3%

EMERGING AFRICA

1%

17,40

10,00

1,80

1,50

3%

Canada

3%

27,40

8,60

1,70

1,40

3%

Hong Kong

5%

21,80

13,70

1,70

2,10

2%

EMERGING MARKETS

14%

18,20

8,50

1,60

1,20

3%

Mexico

0%

21,60

8,70

1,60

1,10

3%

DEVELOPED EUROPE

19%

31,10

9,40

1,60

1,00

3%

Germany

3%

29,70

7,80

1,50

0,80

3%

Thailand

0%

19,30

8,40

1,50

1,10

3%

Malaysia

0%

24,00

10,50

1,50

1,90

3%

Turkey

0%

13,00

5,90

1,40

0,80

1%

United Kingdom

3%

38,90

8,50

1,40

0,90

4%

Portugal

0%

25,00

4,90

1,30

0,60

5%

China

4%

13,00

6,90

1,30

1,20

3%

MIDDLE EAST

1%

20,10

7,70

1,30

1,20

3%

DEVELOPED ASIA-PACIFIC

17%

24,30

9,80

1,30

1,00

3%

OTHER EMERGING MKT.

2%

23,10

6,80

1,20

0,90

4%

Czech

0%

11,10

5,50

1,10

1,30

6%

Russia

1%

11,20

4,20

0,80

0,70

8%

Poland

0%

14,80

5,00

0,80

0,50

1%

17.

Бизнес Кейс18.

Ниже приведены данные по компании ТОО «Ретейл»2019

P&L / ОПиУ

%

2018

KZT

%

2017

KZT

%

KZT

Продажи KZT без НДС

100,0% 62 723 376 100,0% 44 356 888 100,0% 37 534 237

Себестоимость

80,8%

50 680 672

81,3%

36 080 944

84,6%

31 751 231

Маржа

Расходы магазина

Операционная прибыль

Административные расходы

Амортизация

EBIT

EBITDA

19,2%

7,7%

11,5%

3,2%

1,5%

6,9%

8,4%

12 042 704

4 809 563

7 233 141

1 977 666

950 793

4 304 682

5 255 475

18,7%

7,0%

11,7%

3,1%

1,4%

7,1%

8,5%

8 275 944

3 105 855

5 170 089

1 383 898

619 446

3 166 745

3 786 191

15,4%

7,0%

8,5%

3,2%

1,4%

3,8%

5,2%

5 783 006

2 608 918

3 174 088

1 217 830

520 334

1 435 924

1 956 258

2019

2018

2017

Финансовые показатели

ТМЗ (Товар/Запасы)

ДЗ (Дебиторка)

КЗ (Кредиторка)

NWC (Чистый Рабочий

Капитал)

Capex

%

7,9%

0,4%

6,2%

KZT

4 925 779

233 669

3 888 198

%

7,8%

0,2%

6,9%

KZT

3 459 854

100 781

3 055 705

%

6,2%

0,2%

5,8%

KZT

2 336 014

89 946

2 165 207

2,0%

2,9%

1 271 250

1 818 162

1,1%

3,1%

504 930

1 367 548

0,7%

2,6%

260 753

971 858

Краткосрочные обязательства

Долгосрочные обязательства

0,4%

5,2%

241 320

3 250 000

0,7%

8,1%

325 000

3 575 000

1,0%

10,5%

357 500

3 932 500

Рассчитайте: стоимость компании на

основе 2х мультипликаторов,

1) FCF-свободного денежного потока

2) Мультипликатора Стоимости к

продажам - Цена/Продажи

3) Сколько стоит состояние

акционера

19.

Мультипликаторы рынка «Ретейл» в РФЦена/Продажи

Цена/FCF

Цена/Баланс. Стоим. капитала

% Маржи

% Чистой прибыли

Быстрая ликвидность

Текущая ликвидность

Magnit

0,35

18,08

2,96

22,18%

1,31%

0,12

0,86

X5 Retail Market Average

0,33

0,6

0,43

11,19 19,85 16,37

6,83

3,9

4,56

25,01% 16,19% 21%

6,29% 3,51%

4%

0,15

0,33

0,20

0,5

0,7

0,69

Magnit - https://www.investing.com/equities/magnit-cfd-ratios

X5 Retail Group - https://ru.investing.com/equities/x5-retail-grp

20.

РешениеСтоимость Компании – Долг =

Стоимость собственного капитала

Мультипликаторы

Magnit

X5 Retail

Market

Average

Цена/Продажи Цена/FCF

0,35

18,08

0,33

11,19

0,60

19,85

0,39

13,57

Оценка стоимости компании

Продажи/FCF

Magnit

X5 Retail

Market/Средне рыночный

Average/Средний из выборки

Цена/Продажи Цена/FCF

62 723 376

2 670 993

21 953 182 48 291 561

20 698 714 29 888 416

37 634 026 53 019 219

24 462 117 36 245 381

Стоимость собственного капитала Цена/Продажи Цена/FCF

Magnit

18 461 862 44 800 241

X5 Retail

17 207 394 26 397 096

Market

34 142 706 49 527 899

Average

20 970 797 32 754 061

21.

Затратный методМетоды оценки стоимости

компании

22.

Затратный методЗатратный подход - совокупность методов оценки стоимости объекта, основанных на определении затрат,

необходимых для создания, воспроизводства или замещения объекта оценки с учетом износа и устаревания:

метод чистых активов

Затратный подход

метод суммарных

издержек

метод ликвидационной

стоимости

23.

Метод чистых активов, пример: Бух. БалансАО «Казактелеком»

Активы

четверг, 31 декабрь 2020 г.

Итого внеоборотные активы

927 759 860

Итого оборотные активы

187 666 314

Итого активы

1 115 426 174

Итого собственный капитал

518 539 997

Итого долгосрочные обязательства

427 408 762

Итого краткосрочные обязательства

169 477 388

Итого обязательства

596 886 150

Итого капитал и обязательства

Выдержка из баланса Казактелеком на 31/12/2020

https://kase.kz/files/emitters/KZTK/kztkf6_2020_cons_rus.pdf

1 115 426 147

24.

Решение: Бух. Баланс АО «Казактелеком»Сумма

Коэффициен

т

Сумма с учетом

коэффициентов

Внеоборотные активы

927 759 833

0,8

742 207 866

Оборотные активы

187 666 314

0,9

168 899 683

Итого активы

1 115 426 147

Долгосрочные обязательства

427 408 762

1

427 408 762

Краткосрочные обязательства

169 477 388

1

169 477 388

Итого обязательства

596 886 150

596 886 150

Стоимость СК затратным методом

518 539 997

314 221 399

Статья

911 107 549

Рыночная капитализация Казахтелекома на 05.05.2021: 316 887 604 тыс тенге

25.

Методы оценки стоимостикомпании

Дисконтированные денежные потоки

(доходный метод)

Финансы

Финансы Бизнес

Бизнес