Похожие презентации:

Основы банковского дела

1.

2.

Основы банковского дела15 октября 2024 г.

3.

Основы банковского дела1.1. Понятие банка

1.2. Общая структура Банковской системы России

1.3. Правовой статус и функции Центрального

Банка России (ЦБ РФ)

1.4. Нормативные документы, регламентирующие

банковскую деятельность

1.5. Понятие акционерного и коммерческого банка

4.

В молодости мне казалось, чтоденьги – самая важная вещь на

свете.

И только сейчас, в старости, я

знаю, что это так и есть.

Оскар Уайльд

5.

1.1. Понятие банкаКредитная

организация

-

юридическое

лицо,

которое для извлечения прибыли как основной цели

своей деятельности на основании специального

разрешения

(лицензии)

Центрального

Банка

Российской Федерации имеет право осуществлять

банковские операции, предусмотренные Законом РФ

«О банках и банковской деятельности». Кредитная

организация образуется на основе любой формы

собственности.

Федеральный закон от 02.12.1990 N 395-1 «О банках и банковской деятельности»

6.

1.1. Понятие банкаБанк

-

кредитная

исключительное

право

организация,

которая

осуществлять

в

имеет

совокупности,

следующие банковские операции:

привлекать во вклады денежные средства физических и

юридических лиц;

размещать указанные средства от своего имени и за свой

счет на условиях возвратности, платности, срочности;

открывать

и

вести

банковские

счета

физических

и

юридических лиц.

Федеральный закон от 02.12.1990 N 395-1 «О банках и банковской деятельности»

7.

Основная цель деятельности банков – извлечение прибылиЭкономические функции банков:

• Создание денег – кредитный механизм. ЦБ РФ напрямую

создает деньги посредством их эмиссии.

• Распределительная функция – перераспределение

ресурсов посредством депозитных и ссудных операций.

• Расчетная функция – исполнение практически всех

расчетов между субъектами экономических отношений.

• Финансовое посредничество – банки помогают

экономическим субъектам сориентироваться в спектре

финансовых услуг.

• Контрольная функция – регулирование рыночной

экономики при помощи таких методов, как обязательное

резервирование, валютное регулирование и т.д.

7

8.

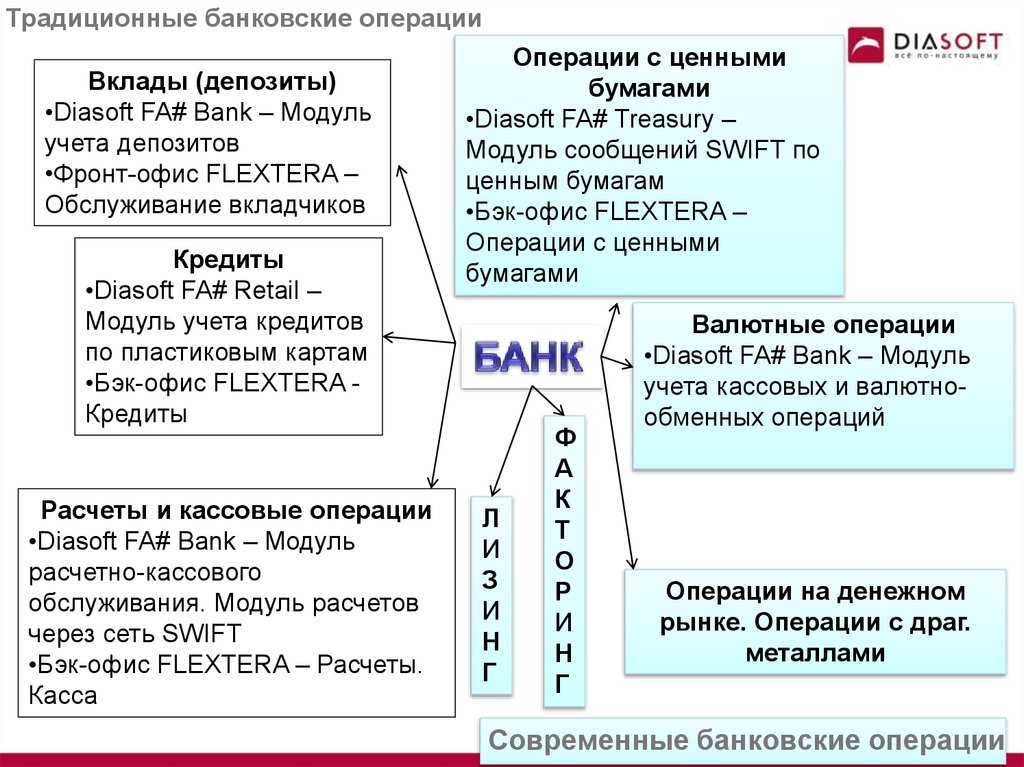

Традиционные банковские операцииВклады (депозиты)

•Diasoft FA# Bank – Модуль

учета депозитов

•Фронт-офис FLEXTERA –

Обслуживание вкладчиков

Кредиты

•Diasoft FA# Retail –

Модуль учета кредитов

по пластиковым картам

•Бэк-офис FLEXTERA Кредиты

Расчеты и кассовые операции

•Diasoft FA# Bank – Модуль

расчетно-кассового

обслуживания. Модуль расчетов

через сеть SWIFT

•Бэк-офис FLEXTERA – Расчеты.

Касса

Операции с ценными

бумагами

•Diasoft FA# Treasury –

Модуль сообщений SWIFT по

ценным бумагам

•Бэк-офис FLEXTERA –

Операции с ценными

бумагами

Л

И

З

И

Н

Г

Ф

А

К

Т

О

Р

И

Н

Г

Валютные операции

•Diasoft FA# Bank – Модуль

учета кассовых и валютнообменных операций

Операции на денежном

рынке. Операции с драг.

металлами

8

Современные банковские операции

9.

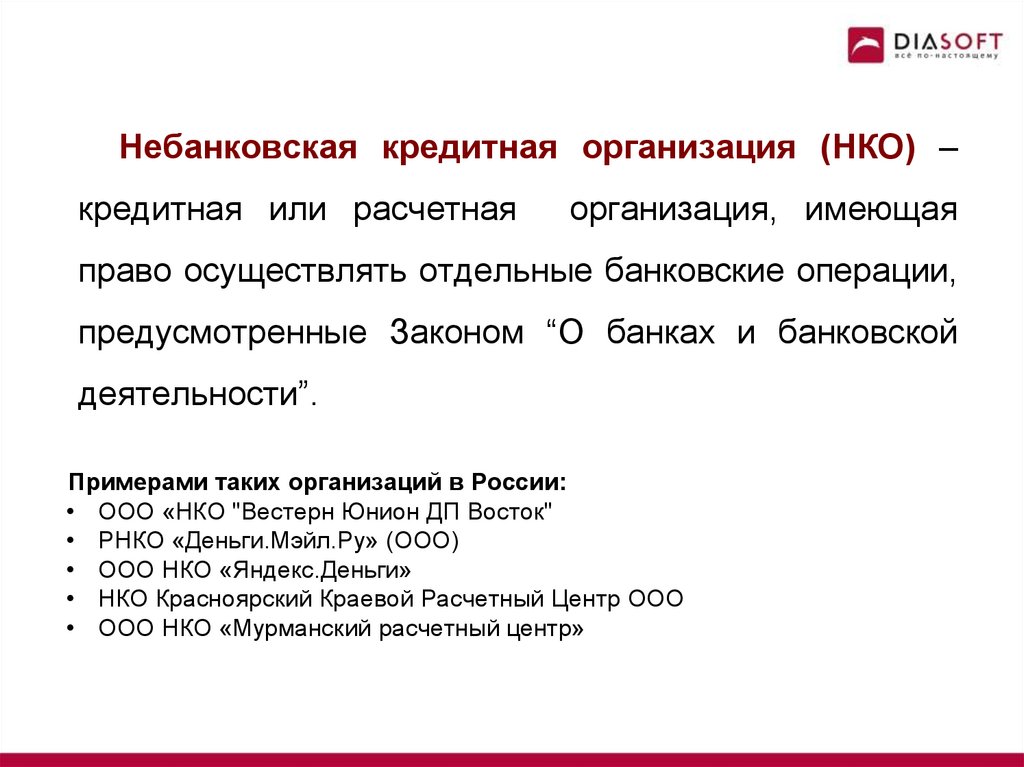

Небанковская кредитная организация (НКО) –кредитная или расчетная

организация, имеющая

право осуществлять отдельные банковские операции,

предусмотренные Законом “О банках и банковской

деятельности”.

Примерами таких организаций в России:

• ООО «НКО "Вестерн Юнион ДП Восток"

• РНКО «Деньги.Мэйл.Ру» (ООО)

• ООО НКО «Яндекс.Деньги»

• НКО Красноярский Краевой Расчетный Центр ООО

• ООО НКО «Мурманский расчетный центр»

10.

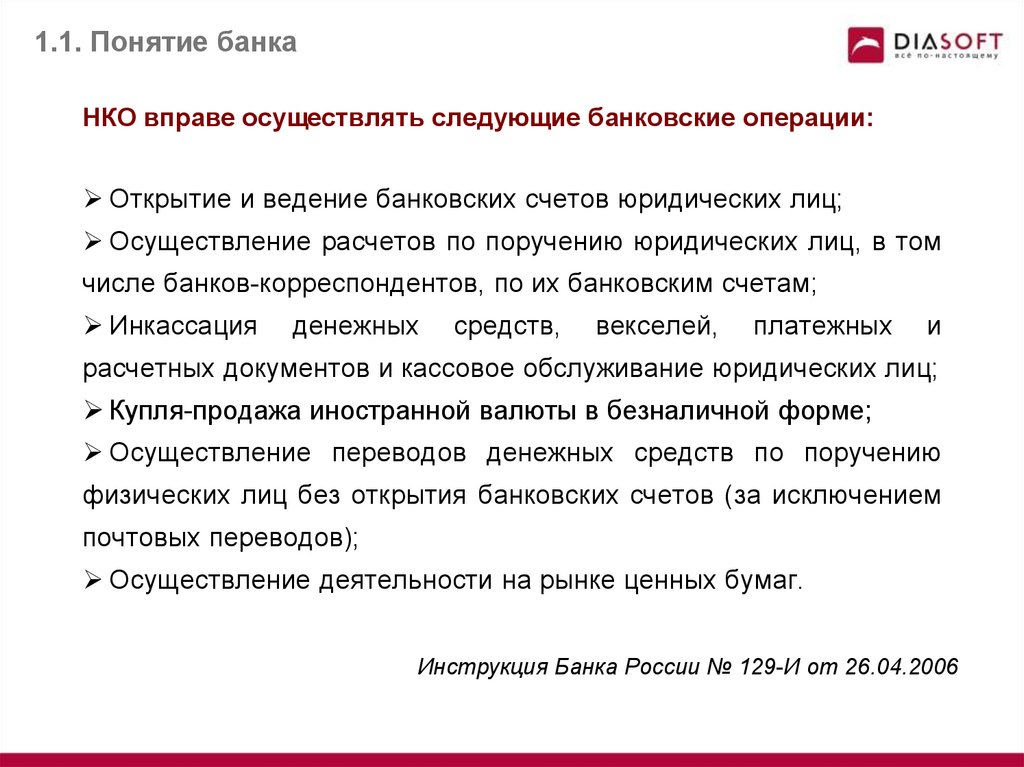

1.1. Понятие банкаНКО вправе осуществлять следующие банковские операции:

Открытие и ведение банковских счетов юридических лиц;

Осуществление расчетов по поручению юридических лиц, в том

числе банков-корреспондентов, по их банковским счетам;

Инкассация

денежных

средств,

векселей,

платежных

и

расчетных документов и кассовое обслуживание юридических лиц;

Купля-продажа иностранной валюты в безналичной форме;

Осуществление переводов денежных средств по поручению

физических лиц без открытия банковских счетов (за исключением

почтовых переводов);

Осуществление деятельности на рынке ценных бумаг.

Инструкция Банка России № 129-И от 26.04.2006

11.

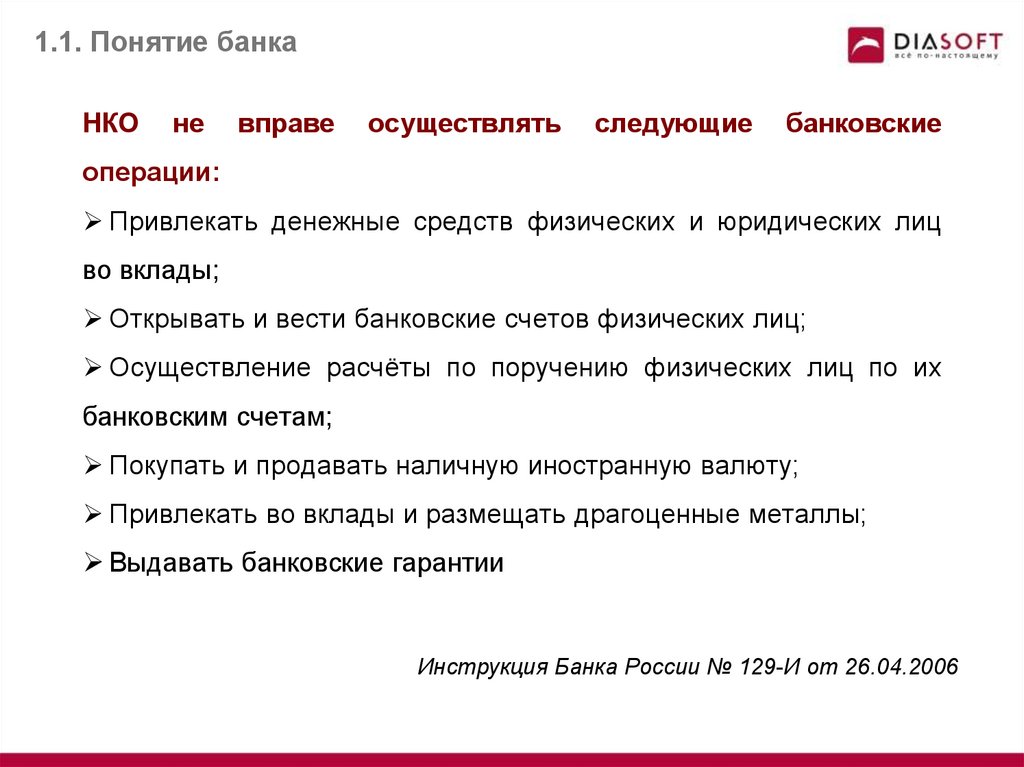

1.1. Понятие банкаНКО

не

вправе

осуществлять

следующие

банковские

операции:

Привлекать денежные средств физических и юридических лиц

во вклады;

Открывать и вести банковские счетов физических лиц;

Осуществление расчёты по поручению физических лиц по их

банковским счетам;

Покупать и продавать наличную иностранную валюту;

Привлекать во вклады и размещать драгоценные металлы;

Выдавать банковские гарантии

Инструкция Банка России № 129-И от 26.04.2006

12.

1.1. Понятие банкаОсновное

назначение

банка

-

посредничество

в

перемещении денежных средств от кредиторов к заемщикам и

от продавцов к покупателям.

Наряду с банками перемещение денежных средств на

рынках осуществляют и другие небанковские финансовые и

кредитно-финансовые учреждения: инвестиционные фонды,

страховые компании, брокерские, дилерские фирмы и т.д., но

банки

как

субъекты

финансового

рынка

имеют

два

существенных признака, отличающие их от всех других

субъектов.

13.

1.1. Понятие банкаОтличительные признаки банка

1. Для банков характерен двойной обмен долговыми

обязательствами: они размещают свои собственные

долговые обязательства (например, привлекают средства в

депозиты, в сберегательные сертификаты и прочие

финансовые инструменты для привлечения средств), а

полученные таким образом средства размещают в долговые

обязательства (например, предоставляют кредиты) и ценные

бумаги, выпущенные другими.

2. Банки отличает принятие на себя

обязательств с фиксированной суммой

юридическими и физическими лицами.

безусловных

долга перед

14.

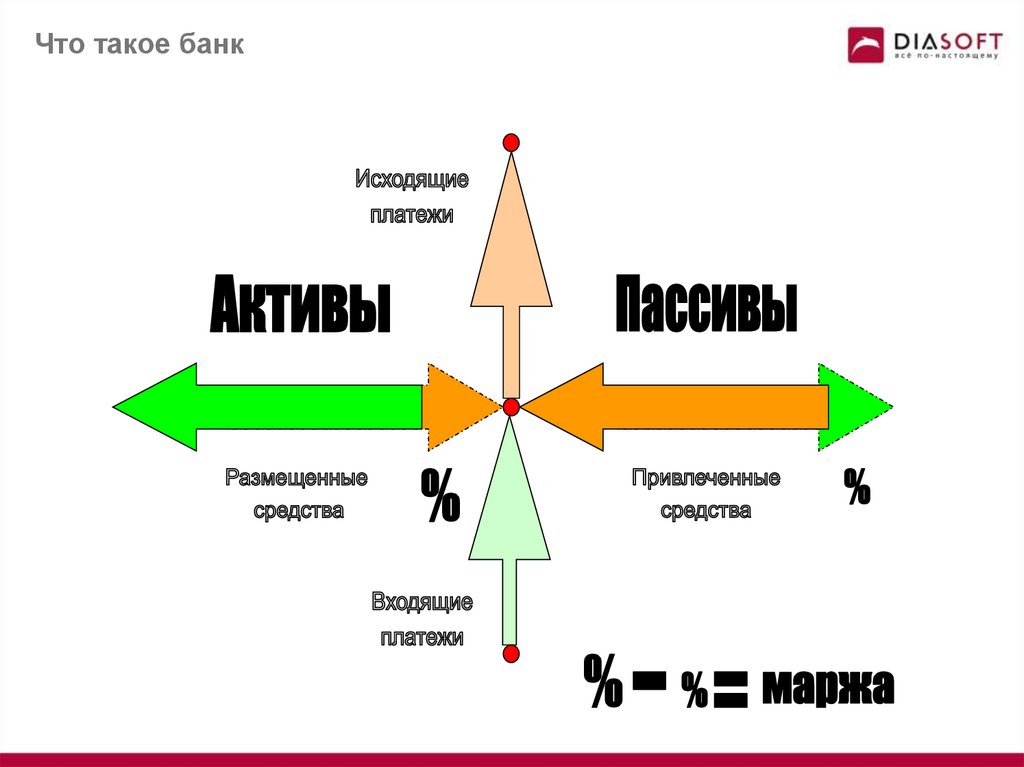

Что такое банк15.

Классификация и виды банковПо способу формирования уставного капитала банки подразделяются на

акционерные общества (АО) и публичные акционерные общества (ПАО)

Банки разделяются по специализации в банковских услугах:

Универсальные банки. Такие банки составляют основу банковской

системы, они способны предоставлять своим клиентам до 200 видов

услуг.

Специализированные банки. Основным отличием таких банков

является предоставление узкого спектра финансовых услуг своим

клиентам, то есть имеет место специализация банка на определённом

виде предоставляемых услуг.

15

16.

1.2. Общая структура Банковской системы РоссииБанковская система России является двухуровневой:

1 уровень - Центральный банк Российской Федерации.

2 уровень - кредитные организации и их филиалы,

представительства

иностранных

банков,

вспомогательные

организации,

непосредственно

работающие в сфере банковских услуг (учебные центры,

службы инкассации и доставки), НКО, расчетные и

клиринговые центры и т.д.

17.

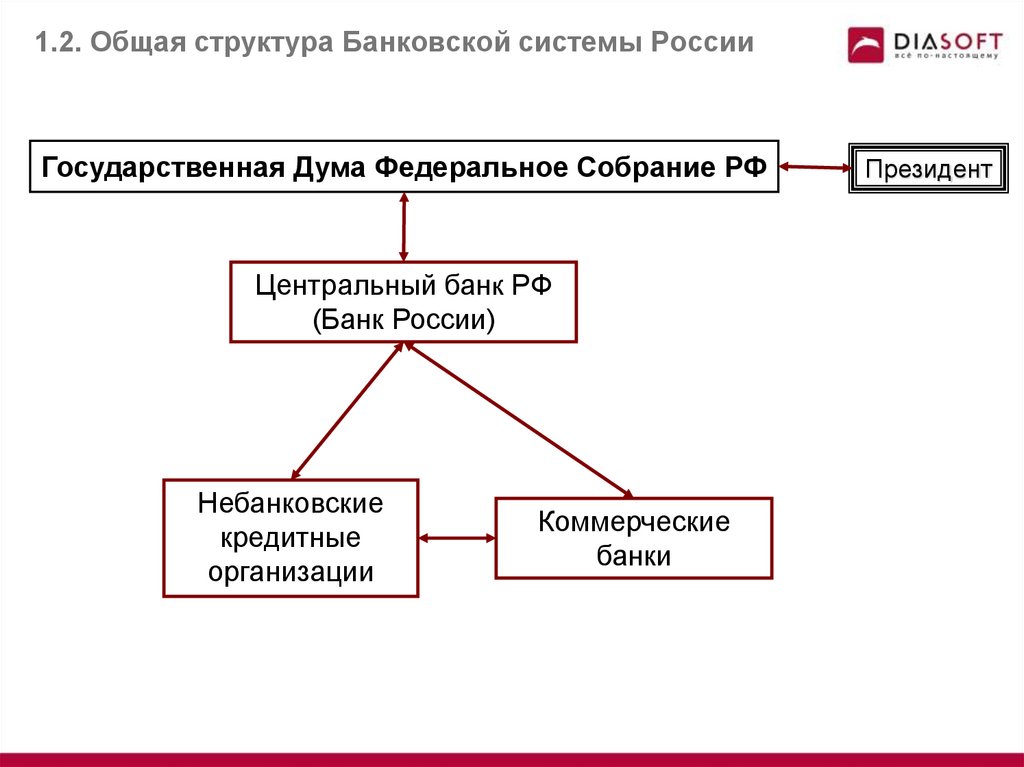

1.2. Общая структура Банковской системы РоссииГосударственная Дума Федеральное Собрание РФ

Центральный банк РФ

(Банк России)

Небанковские

кредитные

организации

Коммерческие

банки

Президент

18.

1.2. Общая структура Банковской системы РоссииТак же важной частью любой банковской системы являются

процессинговые центры.

То есть процессинговый центр выступает в роли посредника и

координатора платежей между держателем карты, банком-эквайером

(владельцем терминала, банкомата) и банком-эмитентом карты

клиента. Благодаря таким центрам мы можем картой, выпущенной в

одном банке, оплатить покупки в магазине, который обслуживается в

другом банке. Или снять деньги в банкомате «чужого» банка.

Большинство российских банков, эмитирующих банковские карты,

создают

собственные

банковские

процессинговые

центры.

Процессинговые центры в России должны быть лицензированы ФСБ

на предоставление услуг по шифрованию информации в

международных платежных системах с использованием банковских

карт

19.

1.3. Правовой статус и функцииЦентрального Банка России (ЦБ РФ)

В законе РФ 395 – 1 ФЗ «О банках и банковской деятельности»

определяются следующие субъекты банковской системы:

Центральный банк РФ (Банк России) является юридическим

лицом и имеет свой устав, утверждаемый Государственной Думой.

Банк России - самостоятельное учреждение, осуществляющее

свои расходы за счет собственных доходов.

Он единственный банк в России, наделённый правом выпуска

(эмиссии) наличных денег. ЦБ РФ исполняет роль главного

координирующего и регулирующего органа денежно-кредитной

системы страны и находится в собственности Российской

Федерации.

20.

1.3. Правовой статус и функцииЦентрального Банка России (ЦБ РФ)

Центральный банк Российской Федерации представляет

собой единую централизованную систему с вертикальной

структурой управления. В систему входят :

• Центральный аппарат;

• Территориальные учреждения и национальные

банки;

• Расчетно-кассовые центры (РКЦ);

• Вычислительные центры;

• Полевые учреждения и учебные заведения;

• Национальная система платежных карт;

• Процессинг системы быстрых платежей.

21.

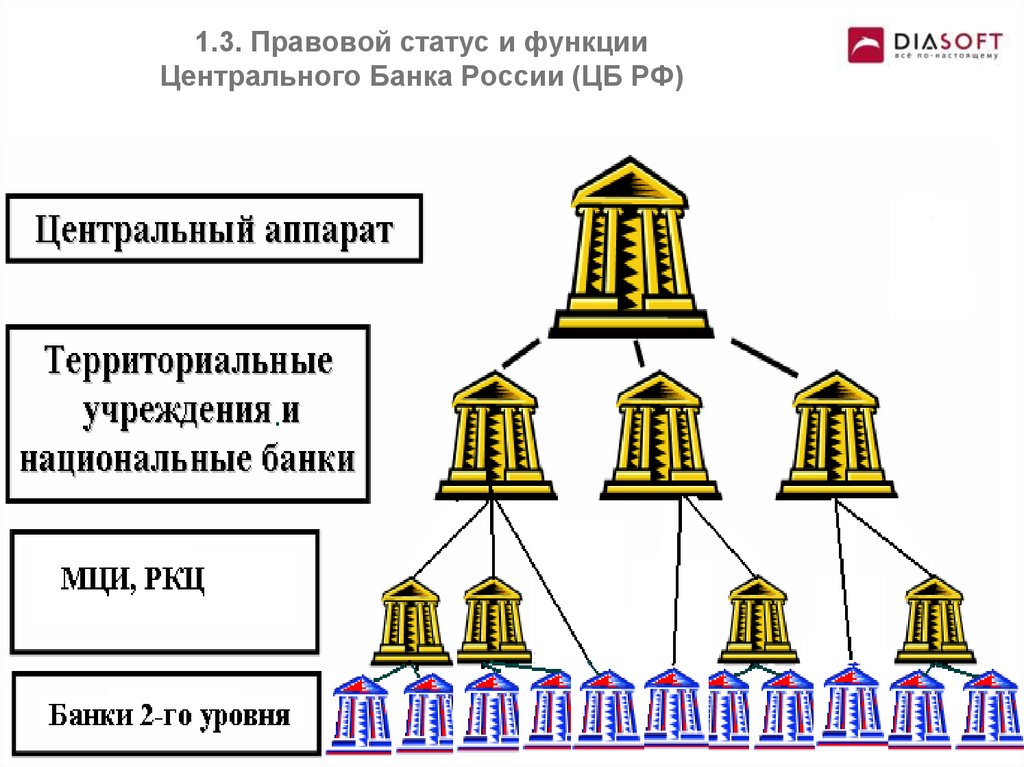

1.3. Правовой статус и функцииЦентрального Банка России (ЦБ РФ)

22.

1.3. Правовой статус и функцииЦентрального Банка России (ЦБ РФ)

Рычаги воздействия ЦБ РФ на банки 2 уровня:

Регулирование ставки рефинансирования;

Лицензирование деятельности;

Выпуск и контроль выполнения законодательных и

нормативных документов;

Лимитирование ряда банковских операций;

Контроль через обязательную отчетность;

Взаимодействие с другими государственными

органами по контролю банковской деятельности

(ГНИ, Таможенный комитет, КФМ т .д.).

23.

1.4. Нормативные документы, регламентирующиебанковскую деятельность

Конституция Российской Федерации

Гражданский Кодекс Российской Федерации от 29.07.2004

Налоговый кодекс Российской Федерации

31 июля 1998 года N 146-ФЗ

Федеральный закон от 02.12.1990 N 395-1 (ред. от

27.12.2019) «О банках и банковской деятельности»

Федеральный закон "О Центральном банке Российской

Федерации (Банке России)" от 10.07.2002 N 86-ФЗ

24.

1.4. Нормативные документы, регламентирующиебанковскую деятельность

Положения Банка России «О правилах осуществления перевода

денежных средств» N 762-п

Положение Банка России «О платежной системе Банка России» N 595-П

Положение Банка России «О Плане счетов бухгалтерского учета для

кредитных организаций и порядке его применения» N 809-П

Положение Банка России «О порядке ведения кассовых операций и

правилах хранения, перевозки и инкассации банкнот и монеты Банка России

в кредитных организациях на территории Российской Федерации» N 630-П

Указание ЦБ РФ «О перечне, формах и порядке составления и

представления форм отчетности кредитных организаций в Центральный

банк Российской Федерации» N 4927-У

Положение Банка России «О порядке составления отчетности,

необходимой для осуществления надзора за кредитными организациями на

консолидированной основе, а также иной информации о деятельности

банковских групп» N 462-П

25.

1.5. Понятие акционерного и коммерческого банкаАкционерный банк — банк, образованный в форме акционерной

компании. Собственные средства такого банка создаются путем

объединения денежных доходов посредством выпуска акций и

облигаций, а затем увеличиваются путем отчислений от части

прибыли и выпуска новых акций.

Необходимо различать акционерные банки публичного (ПАО) и

непубличного (АО) типов:

Непубличного типа — банк, где акции распределяются между

акционерами и не поступают в открытую продажу;

Публичного типа — банк, где акции кроме распределения между

акционерами поступают в открытую продажу.

26.

1.5. Понятие акционерного и коммерческого банкаКоммерческий

банк

—

негосударственное

кредитное учреждение, специализирующееся на

приеме депозитов, краткосрочном кредитовании и

расчетном обслуживании клиентов, занимающееся

также

посредническими

операциями,

осуществляющее

универсальные

банковские

операции для предприятий всех отраслей главным

образом за счет денежных капиталов и сбережений,

привлеченных в виде вкладов.

27.

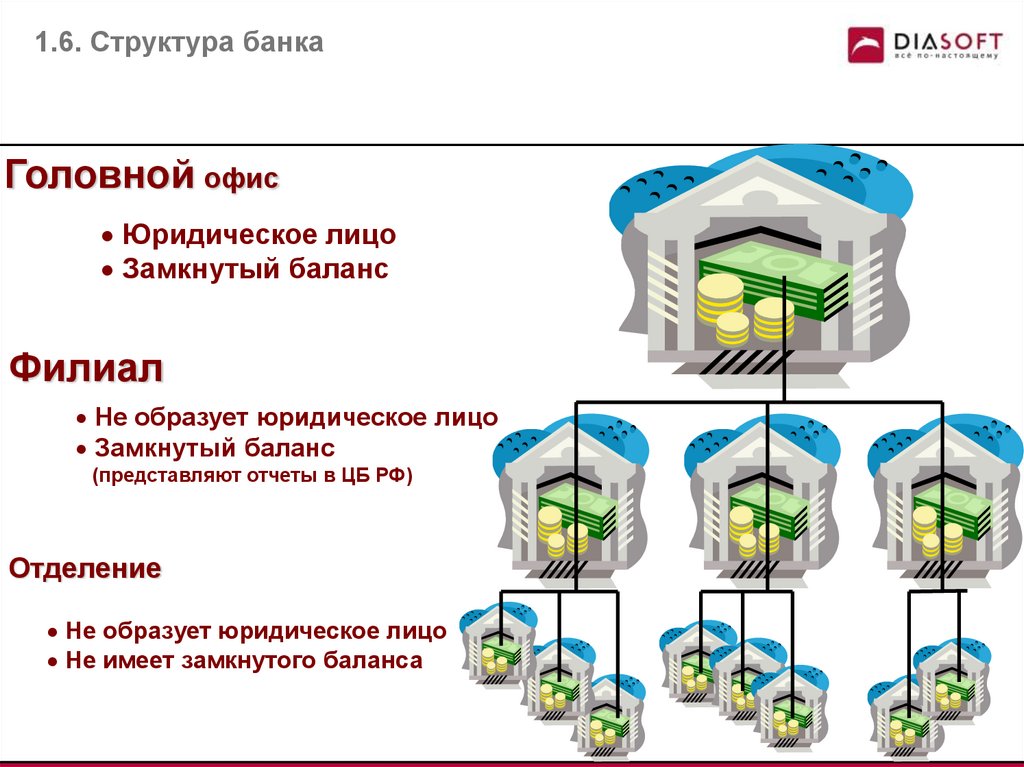

1.6. Структура банкаГоловной офис

Юридическое лицо

Замкнутый баланс

Филиал

Не образует юридическое лицо

Замкнутый баланс

(представляют отчеты в ЦБ РФ)

Отделение

Не образует юридическое лицо

Не имеет замкнутого баланса

28.

Итоги по 1 части1.

Дано понятие банка, кредитной расчетной

организации.

2.

Рассмотрена структура Банковской системы

России и роль в ней ЦБ РФ.

3.

Перечислены

основные

нормативные

документы, регламентирующие деятельность

ЦБ РФ и банков 2 уровня.

Финансы

Финансы