Похожие презентации:

Банковское право. Институциональные основы банковской деятельности. Лекция 1 2

1. Банковское право

Институциональные основы банковскойдеятельности

2.

ИсторияАналог банковских операций

Обмен денег

Хранение денег с уплатой денег

за хранение

Депозитные

Расчеты между вкладчиками без

осуществления наличной

передачи денег

Кассовые

Хранитель передавал деньги

взаймы третьим лицам (сначала

тайно от вкладчика, потом с его

согласия)

Кредитные

3.

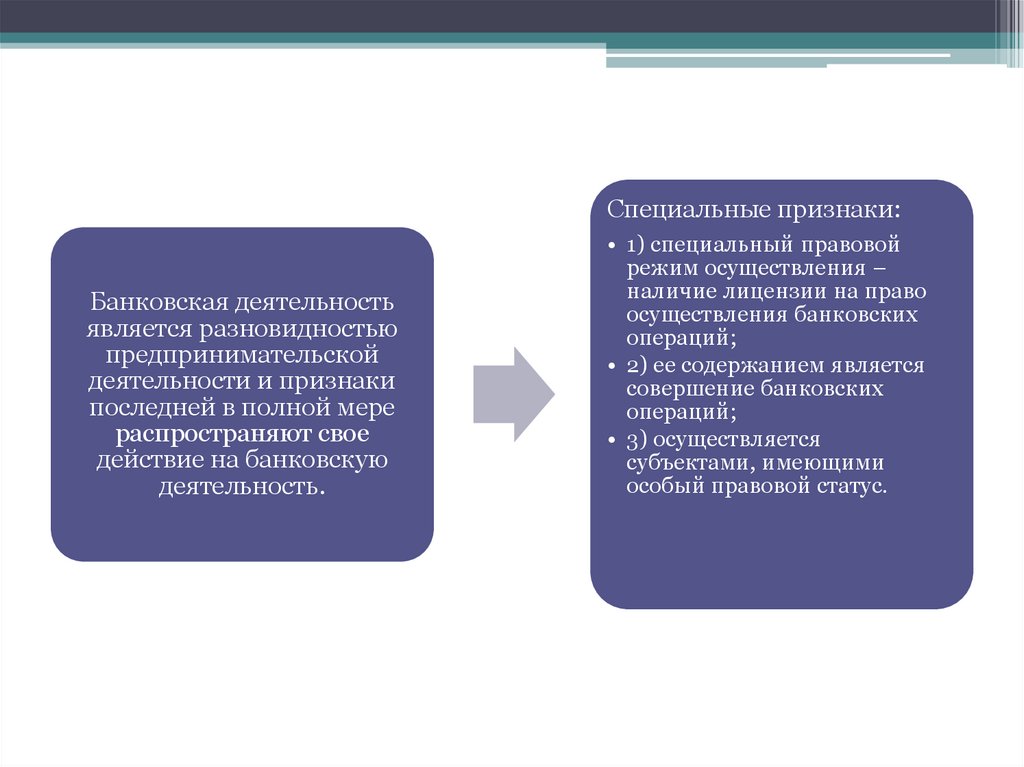

Специальные признаки:Банковская деятельность

является разновидностью

предпринимательской

деятельности и признаки

последней в полной мере

распространяют свое

действие на банковскую

деятельность.

• 1) специальный правовой

режим осуществления –

наличие лицензии на право

осуществления банковских

операций;

• 2) ее содержанием является

совершение банковских

операций;

• 3) осуществляется

субъектами, имеющими

особый правовой статус.

4.

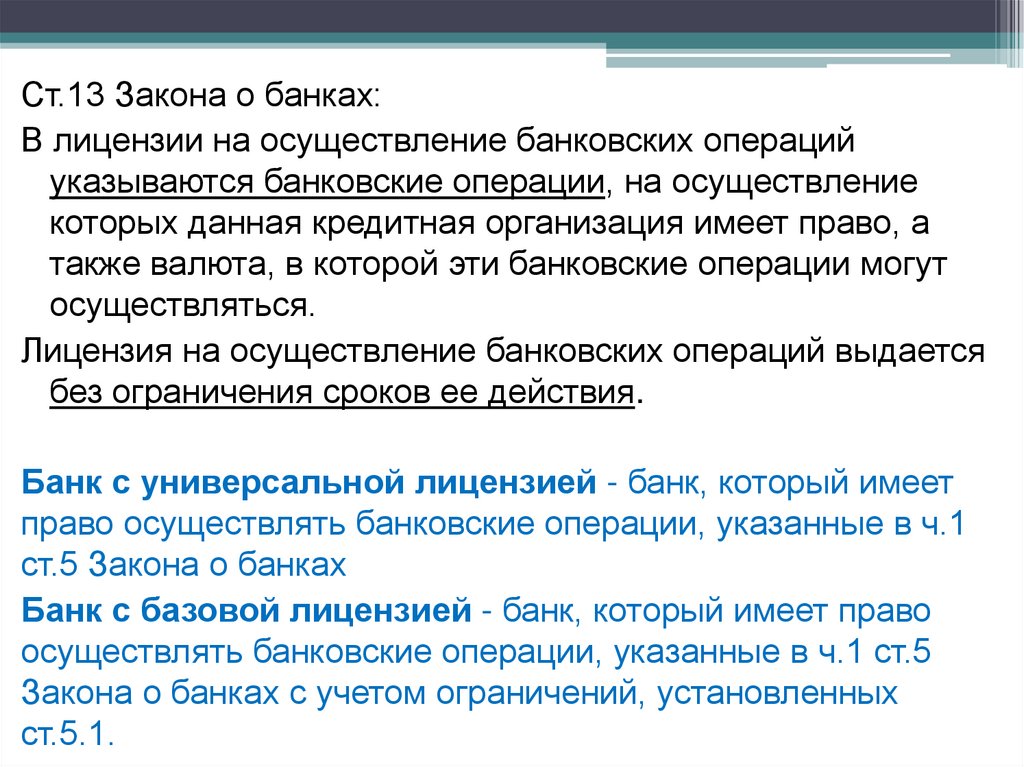

Ст.13 Закона о банках:В лицензии на осуществление банковских операций

указываются банковские операции, на осуществление

которых данная кредитная организация имеет право, а

также валюта, в которой эти банковские операции могут

осуществляться.

Лицензия на осуществление банковских операций выдается

без ограничения сроков ее действия.

Банк с универсальной лицензией - банк, который имеет

право осуществлять банковские операции, указанные в ч.1

ст.5 Закона о банках

Банк с базовой лицензией - банк, который имеет право

осуществлять банковские операции, указанные в ч.1 ст.5

Закона о банках с учетом ограничений, установленных

ст.5.1.

5.

Банк с базовой лицензией не вправе:1) осуществлять банковские операции:

- размещение привлеченных во вклады денежных средств ФЛ и ЮЛ от

своего имени и за свой счет;

- привлечение во вклады и размещение драгоценных металлов;

- выдача банковских гарантий.

с иностранными ЮЛ, с иностранными организациями, не являющимися

ЮЛ по иностранному праву, а также с ФЛ, личным законом которых

является право иностранного государства.

2) открывать банковские (корреспондентские) счета в иностранных

банках, за исключением открытия счета для целей участия в

иностранной платежной системе;

3) приобретать права требования к субъектам, указанным в п.1,

осуществлять лизинговые операции с ними и выдавать в отношении

указанных субъектов поручительства.

6.

Банк с базовой лицензией:- вправе размещать привлеченные денежные

средства в ценные бумаги, включенные в

котировальный список первого (высшего) уровня

организатора торгов, в капитале которого

участвует Банк России и иные ценные бумаги,

соответствующими требованиям Банка России

- должен соблюдать установленные Банком

России ограничения в отношении объема

операций и сделок с ценными бумагами.

7.

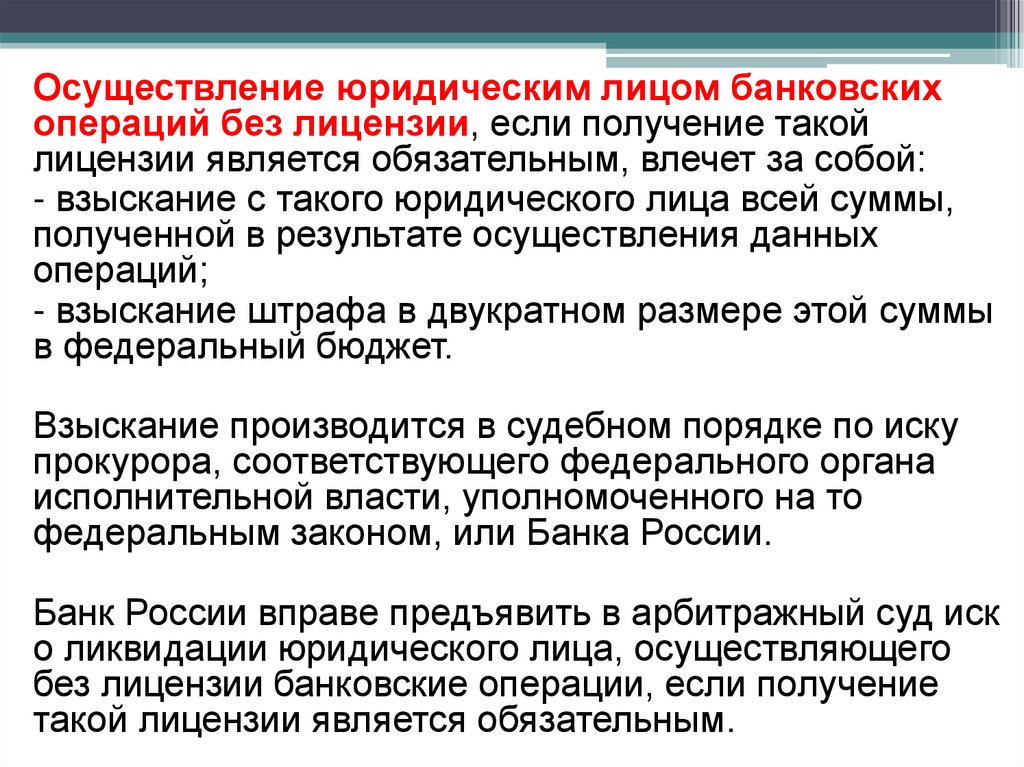

Осуществление юридическим лицом банковскихопераций без лицензии, если получение такой

лицензии является обязательным, влечет за собой:

- взыскание с такого юридического лица всей суммы,

полученной в результате осуществления данных

операций;

- взыскание штрафа в двукратном размере этой суммы

в федеральный бюджет.

Взыскание производится в судебном порядке по иску

прокурора, соответствующего федерального органа

исполнительной власти, уполномоченного на то

федеральным законом, или Банка России.

Банк России вправе предъявить в арбитражный суд иск

о ликвидации юридического лица, осуществляющего

без лицензии банковские операции, если получение

такой лицензии является обязательным.

8.

Ответственность за осуществление юридическим лицомбанковских операций без лицензии – практики применения ст.13

Закона о банках нет.

В отношении гражданина, являвшегося директором ООО, возбуждено

уголовное дело по признакам преступления, предусмотренного ст.172

УК РФ (незаконная банковская деятельность, сопряженная с

извлечением дохода в особо крупном размере).

Основанием для возбуждения уголовного дела явилась деятельность

управляемого им общества, не обладавшего лицензией на

осуществление банковской деятельности, по привлечению денежных

средств неопределенного круга физических лиц (займодавцев) и

дальнейшему их размещению путем заключения договоров займа

с физическими лицами в качестве займодавца под проценты, в том

числе с залоговым обеспечением.

Заявитель считает, что должностные лица Центрального банка РФ и

прокураты должны были обратиться в суд с иском о взыскании с

бывшего директора в пользу государства дохода, полученного в

результате незаконной банковской деятельности, привлечь общество к

административной ответственности.

В удовлетворении требования отказано, так как не представлены

доказательства нарушения прав и законных интересов общества

оспариваемыми бездействиями.

Пост. АС ДО от 07.02.2017 № Ф03-6566/2016 по делу № А24-1318/2016

9.

№Наименование банковской операции

п/п

А – активные, П – пассивные, КП – коммерческо-посреднические

Тип

опера

ции

П

2

привлечение денежных средств физических и юридических лиц во вклады (до

востребования и на определенный срок);

размещение указанных выше привлеченных средств от своего имени и за свой счет;

3

открытие и ведение банковских счетов физических и юридических лиц;

4

5

осуществление переводов денежных средств по поручению физических и юридических лиц, КП

в том числе банков-корреспондентов, по их банковским счетам;

инкассация денежных средств, векселей, платежных и расчетных документов;

КП

6

кассовое обслуживание физических и юридических лиц;

КП

7

купля-продажа иностранной валюты в наличной и безналичной формах;

КП

8

привлечение во вклады драгоценных металлов, открытие и ведение банковских счетов,

осуществление переводов;

привлечение драгоценных металлов физических и юридических лиц во вклады (до

востребования и на определенный срок), за исключением монет из драгоценных металлов;

размещение указанных драгоценных металлов от своего имени и за свой счет;

П/КП

1

9

10

11

12

13

А

П

П

А

открытие и ведение банковских счетов физических и юридических лиц в драгоценных

П

металлах, за исключением монет из драгоценных металлов;

осуществление переводов по поручению физических и юридических лиц, в том числе КП

банков-корреспондентов, по их банковским счетам в драгоценных металлах;

осуществление переводов денежных средств без открытия банковских счетов, в том числе

электронных денежных средств (за исключением почтовых переводов).

КП

10.

Банковская операция – это…предусмотренная федеральными законами и нормативными

правовыми актами Банка России система действий (технология

деятельности) кредитной организации, которые она должна

исполнить (совершить) для оказания услуг своему клиенту при

осуществлении конкретной банковской сделки (Белых В.С.).

Постановление Пленума ВАС РФ от 23.12.2010 N 63 "О некоторых

вопросах, связанных с применением главы III.1 Федерального

закона "О несостоятельности (банкротстве)« - …по правилам

главы III.I закона о банкротстве могут, в частности, оспариваться:

2) банковские операции, в том числе списание банком денежных

средств со счета клиента банка в счет погашения задолженности

клиента перед банком или другими лицами (как безакцептное, так

и на основании распоряжения клиента);

3) выплата заработной платы, в том числе премии;

5) уплата налогов, сборов и таможенных платежей …;

6) действия по исполнению судебного акта…;

11.

Небанковские кредитные организации:1) небанковская кредитная организация, имеющая право на

осуществление переводов денежных средств без открытия

банковских счетов и связанных с ними иных банковских операций –

кредитная организация, имеющая право осуществлять исключительно:

- открытие и ведение банковских счетов ФЛ и ЮЛ и осуществление

переводов денежных средств по поручению ФЛ и ЮЛ, в том числе

банков-корреспондентов, по их банковским счетам – только в части

банковских счетов юридических лиц в связи с осуществлением

переводов денежных средств без открытия банковских счетов;

- инкассацию денежных средств, векселей, платежных и расчетных

документов и кассовое обслуживание физических и юридических лиц –

только в связи с осуществлением переводов денежных средств без

открытия банковских счетов;

- осуществление переводов денежных средств без открытия банковских

счетов, в том числе электронных денежных средств (за исключением

почтовых переводов).

12.

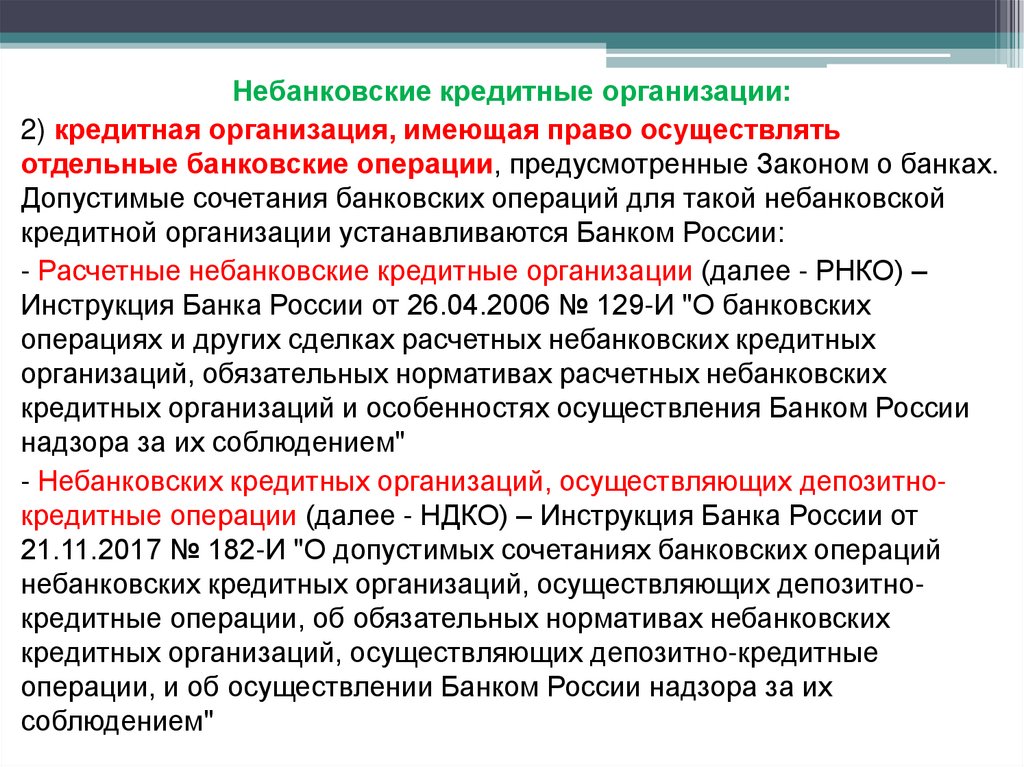

Небанковские кредитные организации:2) кредитная организация, имеющая право осуществлять

отдельные банковские операции, предусмотренные Законом о банках.

Допустимые сочетания банковских операций для такой небанковской

кредитной организации устанавливаются Банком России:

- Расчетные небанковские кредитные организации (далее - РНКО) –

Инструкция Банка России от 26.04.2006 № 129-И "О банковских

операциях и других сделках расчетных небанковских кредитных

организаций, обязательных нормативах расчетных небанковских

кредитных организаций и особенностях осуществления Банком России

надзора за их соблюдением"

- Небанковских кредитных организаций, осуществляющих депозитнокредитные операции (далее - НДКО) – Инструкция Банка России от

21.11.2017 № 182-И "О допустимых сочетаниях банковских операций

небанковских кредитных организаций, осуществляющих депозитнокредитные операции, об обязательных нормативах небанковских

кредитных организаций, осуществляющих депозитно-кредитные

операции, и об осуществлении Банком России надзора за их

соблюдением"

13.

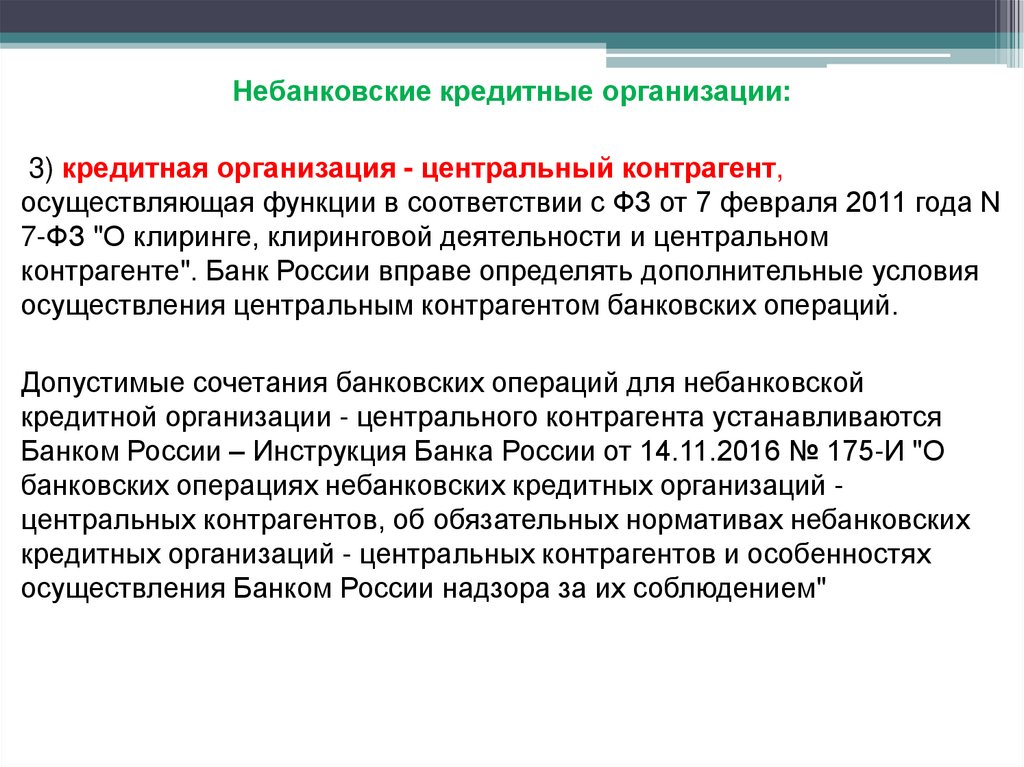

Небанковские кредитные организации:3) кредитная организация - центральный контрагент,

осуществляющая функции в соответствии с ФЗ от 7 февраля 2011 года N

7-ФЗ "О клиринге, клиринговой деятельности и центральном

контрагенте". Банк России вправе определять дополнительные условия

осуществления центральным контрагентом банковских операций.

Допустимые сочетания банковских операций для небанковской

кредитной организации - центрального контрагента устанавливаются

Банком России – Инструкция Банка России от 14.11.2016 № 175-И "О

банковских операциях небанковских кредитных организаций центральных контрагентов, об обязательных нормативах небанковских

кредитных организаций - центральных контрагентов и особенностях

осуществления Банком России надзора за их соблюдением"

14.

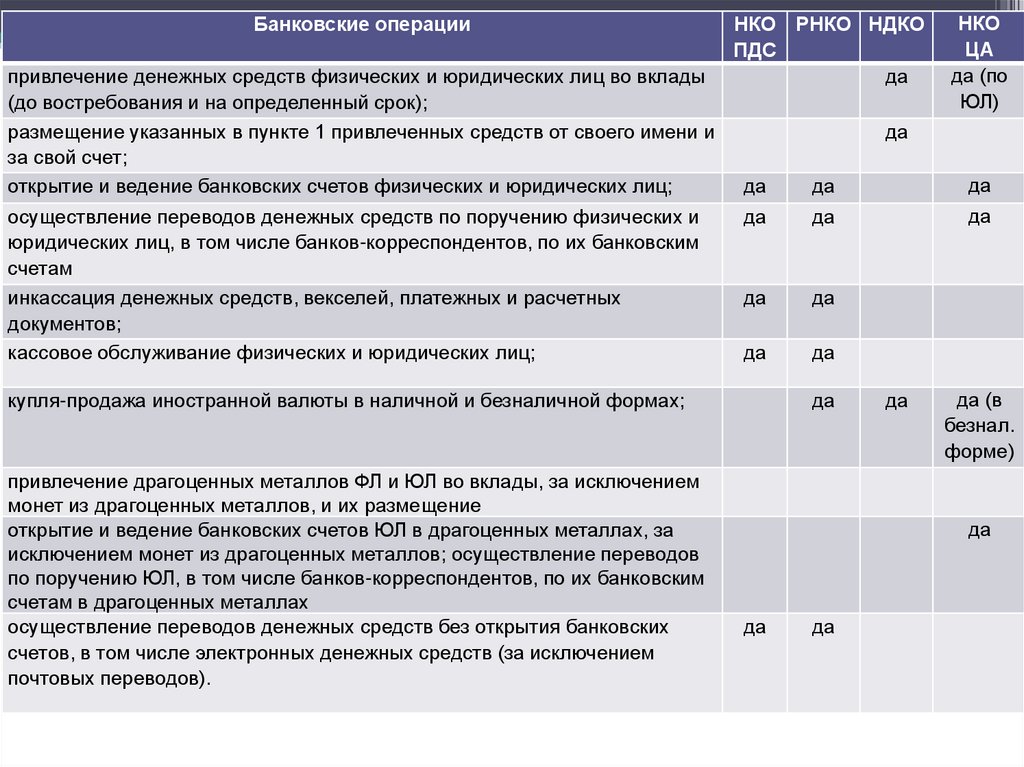

Банковские операциипривлечение денежных средств физических и юридических лиц во вклады

(до востребования и на определенный срок);

размещение указанных в пункте 1 привлеченных средств от своего имени и

за свой счет;

открытие и ведение банковских счетов физических и юридических лиц;

осуществление переводов денежных средств по поручению физических и

юридических лиц, в том числе банков-корреспондентов, по их банковским

счетам

инкассация денежных средств, векселей, платежных и расчетных

документов;

кассовое обслуживание физических и юридических лиц;

НКО РНКО НДКО

ПДС

да

да

да

да

да

да

да

да

да

да

да

да

купля-продажа иностранной валюты в наличной и безналичной формах;

привлечение драгоценных металлов ФЛ и ЮЛ во вклады, за исключением

монет из драгоценных металлов, и их размещение

открытие и ведение банковских счетов ЮЛ в драгоценных металлах, за

исключением монет из драгоценных металлов; осуществление переводов

по поручению ЮЛ, в том числе банков-корреспондентов, по их банковским

счетам в драгоценных металлах

осуществление переводов денежных средств без открытия банковских

счетов, в том числе электронных денежных средств (за исключением

почтовых переводов).

НКО

ЦА

да (по

ЮЛ)

да

да

да (в

безнал.

форме)

да

да

да

15.

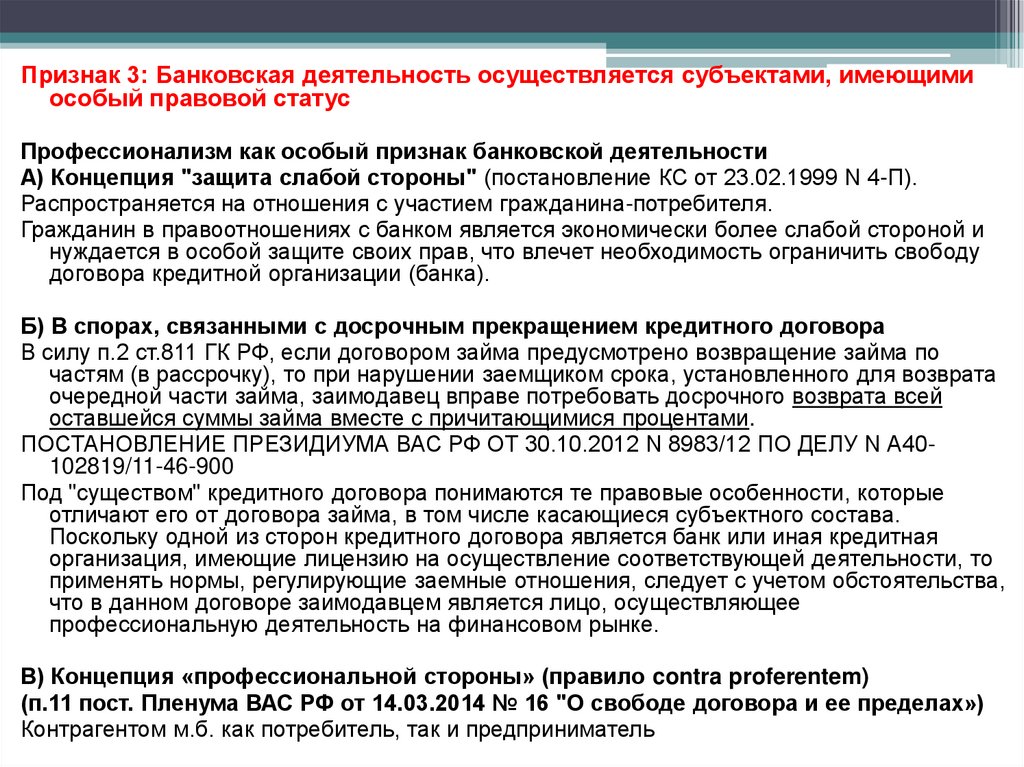

Признак 3: Банковская деятельность осуществляется субъектами, имеющимиособый правовой статус

Профессионализм как особый признак банковской деятельности

А) Концепция "защита слабой стороны" (постановление КС от 23.02.1999 N 4-П).

Распространяется на отношения с участием гражданина-потребителя.

Гражданин в правоотношениях с банком является экономически более слабой стороной и

нуждается в особой защите своих прав, что влечет необходимость ограничить свободу

договора кредитной организации (банка).

Б) В спорах, связанными с досрочным прекращением кредитного договора

В силу п.2 ст.811 ГК РФ, если договором займа предусмотрено возвращение займа по

частям (в рассрочку), то при нарушении заемщиком срока, установленного для возврата

очередной части займа, заимодавец вправе потребовать досрочного возврата всей

оставшейся суммы займа вместе с причитающимися процентами.

ПОСТАНОВЛЕНИЕ ПРЕЗИДИУМА ВАС РФ ОТ 30.10.2012 N 8983/12 ПО ДЕЛУ N А40102819/11-46-900

Под "существом" кредитного договора понимаются те правовые особенности, которые

отличают его от договора займа, в том числе касающиеся субъектного состава.

Поскольку одной из сторон кредитного договора является банк или иная кредитная

организация, имеющие лицензию на осуществление соответствующей деятельности, то

применять нормы, регулирующие заемные отношения, следует с учетом обстоятельства,

что в данном договоре заимодавцем является лицо, осуществляющее

профессиональную деятельность на финансовом рынке.

В) Концепция «профессиональной стороны» (правило contra proferentem)

(п.11 пост. Пленума ВАС РФ от 14.03.2014 № 16 "О свободе договора и ее пределах»)

Контрагентом м.б. как потребитель, так и предприниматель

16.

Постановление Пленума Верховного Суда РФ от 25.12.2018 N 49 "Онекоторых вопросах применения общих положений Гражданского

кодекса Российской Федерации о заключении и толковании договора"

Пункт 45. По смыслу абз.2 ст.431 ГК РФ при неясности условий

договора и невозможности установить действительную общую волю

сторон иным образом толкование условий договора осуществляется в

пользу контрагента стороны, которая подготовила проект

договора либо предложила формулировку соответствующего

условия. Пока не доказано иное, предполагается, что такой стороной

было лицо, профессионально осуществляющее деятельность в

соответствующей сфере, требующей специальных познаний

(например, банк по договору кредита, лизингодатель по договору

лизинга, страховщик по договору страхования и т.п.).

Толкование условий банковской гарантии должно осуществляться в

пользу бенефициара в целях сохранения обеспечения

обязательства (пост. Президиума ВАС РФ от 2 октября 2012 г. по делу

№ 6040/12)

17.

Банковские сделки:1) выдача поручительств за третьих лиц, предусматривающих

исполнение обязательств в денежной форме;

2) приобретение права требования от третьих лиц исполнения

обязательств в денежной форме;

3) доверительное управление денежными средствами и иным

имуществом по договору с физическими и юридическими

лицами;

4) осуществление операций с драгоценными металлами,

монетами из драгоценных металлов в соответствии с

законодательством Российской Федерации;

5) предоставление в аренду физическим и юридическим лицам

специальных помещений или находящихся в них сейфов для

хранения документов и ценностей;

6) лизинговые операции;

7) оказание консультационных и информационных услуг.

Этот перечень не является исчерпывающим и кредитная

организация вправе осуществлять иные сделки в соответствии с

законодательством Российской Федерации.

18.

Кредитной организации запрещается заниматься:• производственной деятельностью;

• торговой деятельностью;

• страховой деятельностью.

Этот запрет не распространяется на заключение договоров:

• являющихся производными финансовыми инструментами;

• в целях выполнения функций центрального контрагента в

соответствии с Федеральным законом «О клиринге и клиринговой

деятельности» (с 01.01.2012).

Разрешено осуществлять деятельность по:

хранению денежных средств и иных ценностей физических лиц;

распространению населению лотерейных билетов, карт оплаты услуг

телефонной связи, доступа в Интернет;

реализации имущества, полученного от заемщиков по отступному в

погашение ранее выданных кредитов, и заложенного имущества.

Запрещено привлекать во вклады денежные средства физических

лиц на условиях выплаты вкладчикам дохода в виде товаров

народного потребления или иных материальных объектов в

неденежной форме в качестве приза вместо выплаты дохода в

виде процентов в денежной форме.

19.

ВОПРОС: Страхование в офисе банка – ФАБУЛА (1)ПАО "Банк ВТБ" предлагало гражданам стать застрахованным лицом

в рамках программы коллективного страхования, при этом услуги

страхования Банк не оказывает, а заключает договор страхования со

страховой организацией. После подписания Заявления Банк становится

страхователем, а потребитель - застрахованным лицом.

При этом в пункте 1.4 Заявления указано "Уведомлен о том, что

плата за участие в Программе страхования состоит из комиссии Банка и

компенсации расходов Банка на оплату страховой премии".

В силу пункта 2.5 Заявления плата за участие в Программе

страхования за весь срок страхования в сумме: 81 162 руб., которая

состоит из комиссии Банка за подключение к Программе страхования в

размере 16 232,40 руб. и страховой премии в размере 64 929,60 руб.

Согласно выписке по счету N 40817810700490356455/03004981311

со счета потребителя ПАО "Банк ВТБ" 10.06.2017 списано "НДС

полученный, комиссия за подключение к программе коллективного

страхования "Финансовая защита" в размере 2 476,13 руб., "комиссия за

подключение к программе коллективного страхования "Финансовая

защита", без учета НДС" в размере 13 756,27 руб., а также "компенсация

расходов Банка на оплату страховой премии застрахованного заемщика

потребительского кредита" в размере 64 929,60 руб.

Постановление 13ААС от 13.07.2018 N 13АП-12850/2018 по делу N А56-19251/2018

20.

ВОПРОС: Страхование в офисе банка (2)В соответствии с положениями ГК РФ договор

страхования относится к отдельным видам обязательств

(самостоятельный вид договора). Внесение заемщика в

список застрахованных лиц, перечисление страховой

премии страховщику, иные действия банка в рамках

заключенного им со страховщиком договора коллективного

страхования заемщиков не могут расцениваться как

оказание услуги заемщику в смысле главы 39 ГК РФ.

Кредитной

организации

страховой деятельностью.

запрещается

заниматься

Таким образом, Банк услугу страхования заемщику не

оказывает, поскольку это запрещено законом, подключение

Банком заемщика к Договору коллективного страхования не

является самостоятельной услугой.

21.

ВОПРОС: Страхование в офисе банка (3)Банк для заемщика не совершает какие-либо действия,

кроме перечисления страховщику за заемщика страховой

премии, данная плата не является комиссией по операциям

кредитной организации и не может взиматься Банком с

заемщика в силу ст.29 Закона о банках.

При выполнении банковской операций (выдача кредита)

взимание компенсации за присоединение к Коллективному

договору страхования гражданским законодательством не

предусмотрено.

По сути плата за подключение к программе

коллективного страхования является комиссией банка за

выполнение им своих же обязанностей в рамках другого

договора - договора коллективного страхования заемщиков,

заключенного им со страховщиком.

Таким

образом,

Банк

незаконно

взимает

с

потребителя комиссию за участие в Программе

страхования.

22.

ВОПРОС: Страхование в офисе банка (4)Пунктом 6 Заявления установлено согласие потребителя

на то, что выгодоприобретателем по программе

страхования при наступлении страховых случаев "смерть" и

"инвалидность" являются:

- Банк - в размере остатка задолженности по кредитному

договору на дату наступления страхового случая;

- застрахованный - в размере положительной разницы

между страховой выплатой и остатком задолженности по

кредитному договору на дату наступления страхового

случая.

Таким образом, выгодоприобретателем по указанным

страховым случаям фактически является Банк, а

потребитель - только в размере положительной разницы

между страховой выплатой и остатком задолженности по

кредитному договору на дату наступления страхового

случая.

23.

ВОПРОС: Страхование в офисе банка (5)Возможность кредитной организации быть выгодоприобретателем

по договору страхования потребителя в той ситуации, когда страховым

случаем в такой программе названо причинение вреда жизни или

здоровью непосредственно заемщику (потребителю), а оплата

страховой премии возложена на заемщика, содержит все признаки

навязывания заемщику соответствующей услуги и ущемления

прав потребителя.

Подключение заемщика к программе страхования от потери работы,

несчастных случаев и болезней является в данном случае услугой,

навязанной Банком, ухудшающей финансовое положение заемщика,

поскольку Банк за счет денежных средств заемщика страхует свой

предпринимательский риск, который он несет как коммерческая

организация, осуществляющая систематическую, направленную на

получение прибыли деятельность по выдаче кредитов. Кроме того,

страховая премия включается в сумму кредита, на которую начисляются

проценты, увеличивая тем самым сумму, подлежащую выплате

заемщиком банку.

Учитывая изложенное, возложение Банком на гражданина

обязанности по оплате комиссии и компенсации банку в размере

страховой премий за участие в Программе страхования является

условием, ущемляющим право потребителя.

24.

Банковская система характеризуется:• иерархичностью – расположением частей или

элементов целого в порядке от высшего к низшему,

определением их статуса и наделением требуемой

для системы функциональностью;

• целостностью – совокупностью устойчивых и

упорядоченных связей и отношений, образующих

новое качество и имеющих общеобязательный

характер (для правовой системы это выражается в

наличии правовых норм, составляющих основу

системы);

• структурностью – возможностью выявить специфику

системы посредством анализа связей и отношений

как между ее элементами, так между элементами и

управляющим центром;

• саморегулируемостью – способностью в процессе

функционирования к выработке правил поведения,

приспособляющих эту систему к новым

изменяющимся условиям.

25.

Методы регулирования на финансовом рынке:- регулирование;

- контроль;

- надзор;

- саморегулирование.

Целями регулирования, контроля и надзора являются:

- обеспечение устойчивого развития финансового рынка Российской

Федерации,

- эффективное управление рисками, возникающими на финансовых рынках, в

том числе оперативное выявление и противодействие кризисным ситуациям,

- защита прав и законных интересов инвесторов на финансовых рынках,

страхователей, застрахованных лиц и выгодоприобретателей, признаваемых

таковыми в соответствии со страховым законодательством, а также

застрахованных лиц по обязательному пенсионному страхованию, вкладчиков

и участников негосударственного пенсионного фонда по негосударственному

пенсионному обеспечению, иных потребителей финансовых услуг (за

исключением потребителей банковских услуг).

Банк России не вмешивается в оперативную деятельность финансовых

организаций, за исключением случаев, предусмотренных федеральными

законами.

26.

1. Гражданско-правовой статус Банка России (слайд 1):Банк России является юридическим лицом. Правовое положение

Центрального банка Российской Федерации (Банка России)

определяется Конституцией РФ и законом о Центральном Банке РФ

(п.4 ст.49 «Понятие юридического лица» ГК РФ).

Публично-правовые компании – некоммерческие организации (п/п.11 п.3

ст.50 ГК РФ).

Публично-правовой компанией является унитарная некоммерческая организация,

созданная Российской Федерацией в порядке, установленном настоящим

Федеральным законом, наделенная функциями и полномочиями публично-правового

характера и осуществляющая свою деятельность в интересах государства и общества

(ФЗ от 03.07.2016 № 236-ФЗ "О публично-правовых компаниях в Российской

Федерации и о внесении изменений в отдельные законодательные акты Российской

Федерации«).

Публично-правовая компания может быть создана в целях проведения государственной

политики, предоставления государственных услуг, управления государственным

имуществом, обеспечения модернизации и инновационного развития экономики,

осуществления контрольных, управленческих и иных общественно полезных функций и

полномочий в отдельных сферах и отраслях экономики, реализации особо важных

проектов и государственных программ, в том числе по социально-экономическому

развитию регионов, а также в целях выполнения иных функций и полномочий

публично-правового характера.

27.

1. Гражданско-правовой статус Банка России (слайд 3):Организационно-правовую форму Банка России определяют как:

• государственное учреждение (Я.А. Гейвандалов);

• государственное унитарное предприятие, основанное на праве

оперативного управления Л.Г. Ефимова);

• юридическое лицо публичного права (О.М. Олейник, В.Е. Чиркин);

• федеральное юридическое лицо публичного права (В.С. Белых, В.С.

Скуратовский);

• не поименованную в ГК РФ и Законе о некоммерческих организациях

особую организационно-правовую форму некоммерческой

организации, предусмотренную специальным законом – Законом о ЦБ

(Белых В.С.).

28.

2. Конституционно-правовой статус ЦБ РФ.Определение Конституционного Суда РФ от 14.12.2000 N 268-О

Статус Центрального банка Российской Федерации установлен

Конституцией Российской Федерации, в статье 75 которой определены

его исключительное право на осуществление денежной эмиссии (часть

1) и в качестве основной функции - защита и обеспечение устойчивости

рубля (часть 2). Данные полномочия по своей правовой природе

относятся к функциям государственной власти, поскольку их

реализация предполагает применение мер государственного

принуждения.

Банк России осуществляет банковское регулирование, надзор и

контроль посредством принятия нормативно - правовых актов и

индивидуально - правовых (ненормативных) актов на основе

оперативной информации как о состоянии экономики в целом, так и в

области денежно - кредитной политики. Нормотворческие полномочия

Банка России предполагают его исключительные права и обязанности

по установлению обязательных для органов государственной власти,

всех юридических и физических лиц правил поведения по вопросам,

отнесенным к его компетенции и требующим правового регулирования.

29.

2. Конституционно-правовой статус ЦБ РФ.Выводы судов о том, что Центральный банк Российской Федерации,

владея федеральным имуществом, имея особый конституционноправовой статус и осуществляя определенные Конституцией

Российской Федерации, федеральными законами соответствующие

функции, которые по своей правовой природе относятся к функциям

государственного органа, исполняемым публичным юридическим

лицом, которое действует от имени и в интересах Российской

Федерации, основаны на положениях законодательства и соответствуют

правовой позиции Конституционного Суда Российской Федерации,

отраженной в его Определениях от 14.12.2000 №268-О, от 15.01.2003

№45-О.

Определение ВАС РФ от 24.12.2010 N ВАС-16744/10 по делу N А6057614/2009-С12

30.

2. Конституционно-правовой статус ЦБ РФ.Судам нужно учитывать, что в п/п.1 п.1 ст.333.37 НК РФ к органам,

обращающимся в арбитражные суды в случаях, предусмотренных

законом, в защиту государственных и (или) общественных интересов,

относятся такие органы, которым право на обращение в арбитражный

суд в защиту публичных интересов предоставлено федеральным

законом (ч.1 ст.53 АПК РФ).

Под иными органами в смысле п/п.1 п.1 ст.333.37 НК РФ понимаются

субъекты, не входящие в структуру и систему органов государственной

власти или местного самоуправления, но выполняющие публичноправовые функции.

Таковыми являются, в частности, … Центральный банк Российской

Федерации.

Названные органы освобождаются от уплаты государственной пошлины

по делам, рассматриваемым в арбитражных судах, в случае, когда они

выступают в судебном процессе в защиту государственных и (или)

общественных интересов (п.32 постановления Пленума ВАС РФ от

11.07.2014 № 46 "О применении законодательства о государственной

пошлине при рассмотрении дел в арбитражных судах").

31.

3. Административно-правовой статус Центрального банка РФ(Банк России как государственный орган)

Указ Президента РФ от 25.07.1996 N 1095 "О мерах по обеспечению

государственного финансового контроля в Российской Федерации«.

В Российской Федерации государственный финансовый контроль

включает в себя контроль за исполнением федерального бюджета и

бюджетов федеральных внебюджетных фондов, организацией

денежного обращения, использованием кредитных ресурсов,

состоянием государственного внутреннего и внешнего долга,

государственных резервов, предоставлением финансовых и налоговых

льгот и преимуществ.

Государственный финансовый контроль в соответствии с

установленным законодательством Российской Федерации

разграничением функций и полномочий возлагается, в т.ч., на

Центральный банк Российской Федерации.

32.

Правовой статус Банка России (ст.2, 3 Закона о ЦБ)(слайд 2):

2) Получение прибыли не является целью деятельности

Банка России.

3) Целями деятельности Банка России являются:

• защита и обеспечение устойчивости рубля;

• развитие и укрепление банковской системы Российской

Федерации;

• обеспечение эффективного и бесперебойного

функционирования платежной системы;

• обеспечение стабильности и развитие национальной

платежной системы;

• развитие и обеспечение стабильности финансового рынка

РФ.

4) Уставный капитал и иное имущество Банка России

являются федеральной собственностью.

5) Особая система управления.

33.

Функции Банка России (ст.4 Закона о ЦБ) (слайд 1):• проводит единую государственную денежно-кредитную политику;

• обеспечение стабильности функционирования финансового рынка РФ;

• монопольно осуществляет эмиссию наличных денег и организует наличное денежное

обращение;

• является кредитором последней инстанции для кредитных организаций, организует

систему их рефинансирования;

• устанавливает правила осуществления расчетов в Российской Федерации;

• осуществляет надзор и наблюдение в национальной платежной системе;

• устанавливает правила проведения банковских операций;

• осуществляет обслуживание счетов бюджетов всех уровней бюджетной системы РФ

посредством проведения расчетов по поручению уполномоченных органов

исполнительной власти и государственных внебюджетных фондов, на которые

возлагаются организация исполнения и исполнение бюджетов;

• осуществляет эффективное управление золотовалютными резервами Банка России;

• принимает решение о государственной регистрации кредитных организаций, выдает

кредитным организациям лицензии на осуществление банковских операций,

приостанавливает их действие и отзывает их;

• принимает решения о государственной регистрации негосударственных пенсионных

фондов;

• банковский надзор за деятельностью кредитных организаций и банковских групп;

• регулирование, контроль и надзор за деятельностью некредитных финансовых

организаций в соответствии с федеральными законами;

34.

Функции Банка России (ст.4 Закона о ЦБ) (слайд 2):• осуществляет регистрацию выпусков эмиссионных ценных бумаг и проспектов

ценных бумаг, регистрацию отчетов об итогах выпусков эмиссионных ценных бумаг;

• осуществляет контроль и надзор за соблюдением эмитентами требований

законодательства Российской Федерации об акционерных обществах и ценных

бумагах;

• осуществляет регулирование, контроль и надзор в сфере корпоративных отношений

в акционерных обществах;

• осуществляет все виды банковских операций и иных сделок, необходимых для

выполнения функций Банка России;

• определяет порядок осуществления расчетов с международными организациями,

иностранными государствами, а также с юридическими и физическими лицами;

• организует и осуществляет валютное регулирование и валютный контроль;

• устанавливает и публикует официальные курсы иностранных валют по отношению к

рублю;

• прогнозирование состояния экономики и платежного баланса РФ;

• принимает участие в разработке методологии составления финансового счета

Российской Федерации в системе национальных счетов и организует составление

финансового счета Российской Федерации;

• осуществляет официальный статистический учет и статистическую методологию

прямых инвестиций в РФ и прямых инвестиций из Российской Федерации;

• контроль за соблюдением требований о противодействии неправомерному

использованию инсайдерской информации и манипулированию рынком;

• осуществляет защиту прав и законных интересов акционеров, инвесторов и

получателей услуг на финансовых рынках;

• организовывает оказание услуг по передаче электронных сообщений по финансовым

операциям;

• и др.

35.

Банк России как единый регулятор нафинансовом рынке осуществляет:

- банковский надзор за деятельностью кредитных

организаций и банковских групп;

- регулирование, контроль и надзор за

деятельностью некредитных финансовых

организаций в соответствии с федеральными

законами (Закон о ЦБ, ФЗ от 13.07.2015 №223-ФЗ

«О саморегулируемых организациях в сфере

финансового рынка»).

36.

Под саморегулированием в сфере финансовогорынка понимается самостоятельная и

инициативная деятельность, которая

осуществляется определёнными законом

финансовыми организациями, и содержанием

которой являются разработка стандартов

деятельности таких финансовых организаций и

контроль за соблюдением требований указанных

стандартов.

Федеральный закон от 13.07.2015 № 223-ФЗ "О

саморегулируемых организациях в сфере

финансового рынка"

37.

Действие Закона о СРО (№315-ФЗ) не распространяется насаморегулируемые организации в сфере финансового рынка.

Отношения, возникающие в связи с приобретением или

прекращением статуса указанных в настоящей части

саморегулируемых организаций, их деятельностью,

осуществлением надзора за саморегулируемыми организациями,

а также в связи с осуществлением взаимодействия между

саморегулируемыми организациями и их членами, клиентами

членов саморегулируемых организаций, федеральными органами

исполнительной власти, органами исполнительной власти

субъектов Российской Федерации, органами местного

самоуправления, Центральным банком Российской Федерации

(Банком России), регулируются Федеральным законом от 13

июля 2015 года № 223-ФЗ "О саморегулируемых

организациях в сфере финансового рынка" и федеральными

законами, регулирующими соответствующий вид

деятельности.

(ч.3 ст.1 Федерального закона от 01.12.2007 № 315-ФЗ "О

саморегулируемых организациях»).

38.

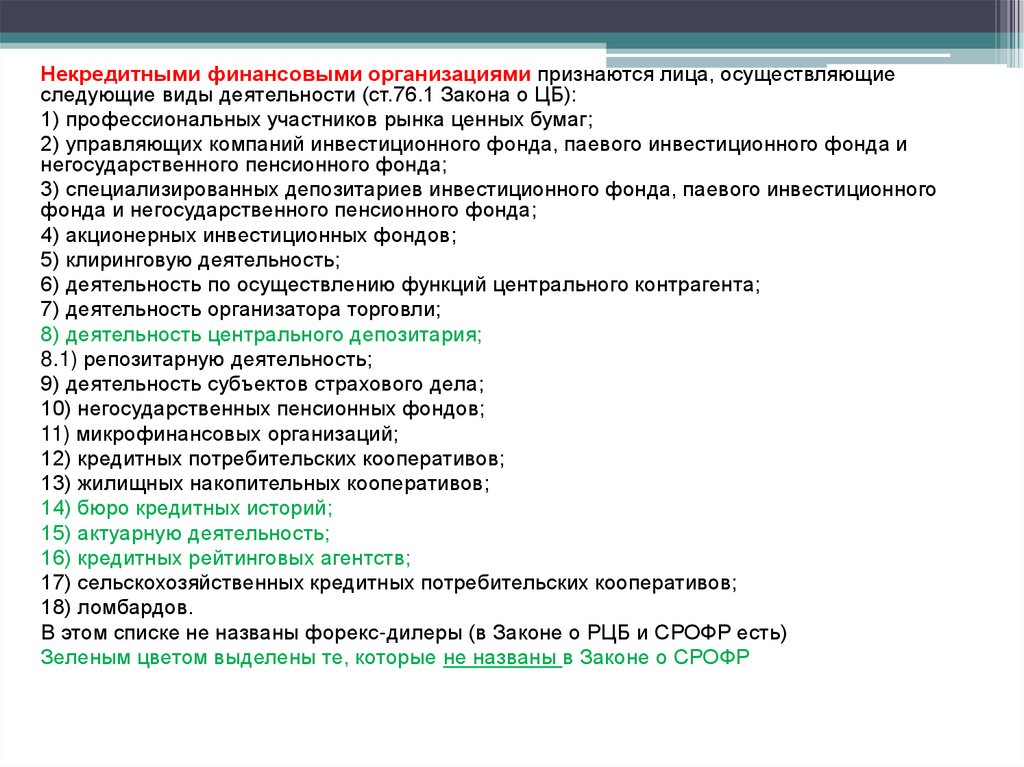

Некредитными финансовыми организациями признаются лица, осуществляющиеследующие виды деятельности (ст.76.1 Закона о ЦБ):

1) профессиональных участников рынка ценных бумаг;

2) управляющих компаний инвестиционного фонда, паевого инвестиционного фонда и

негосударственного пенсионного фонда;

3) специализированных депозитариев инвестиционного фонда, паевого инвестиционного

фонда и негосударственного пенсионного фонда;

4) акционерных инвестиционных фондов;

5) клиринговую деятельность;

6) деятельность по осуществлению функций центрального контрагента;

7) деятельность организатора торговли;

8) деятельность центрального депозитария;

8.1) репозитарную деятельность;

9) деятельность субъектов страхового дела;

10) негосударственных пенсионных фондов;

11) микрофинансовых организаций;

12) кредитных потребительских кооперативов;

13) жилищных накопительных кооперативов;

14) бюро кредитных историй;

15) актуарную деятельность;

16) кредитных рейтинговых агентств;

17) сельскохозяйственных кредитных потребительских кооперативов;

18) ломбардов.

В этом списке не названы форекс-дилеры (в Законе о РЦБ и СРОФР есть)

Зеленым цветом выделены те, которые не названы в Законе о СРОФР

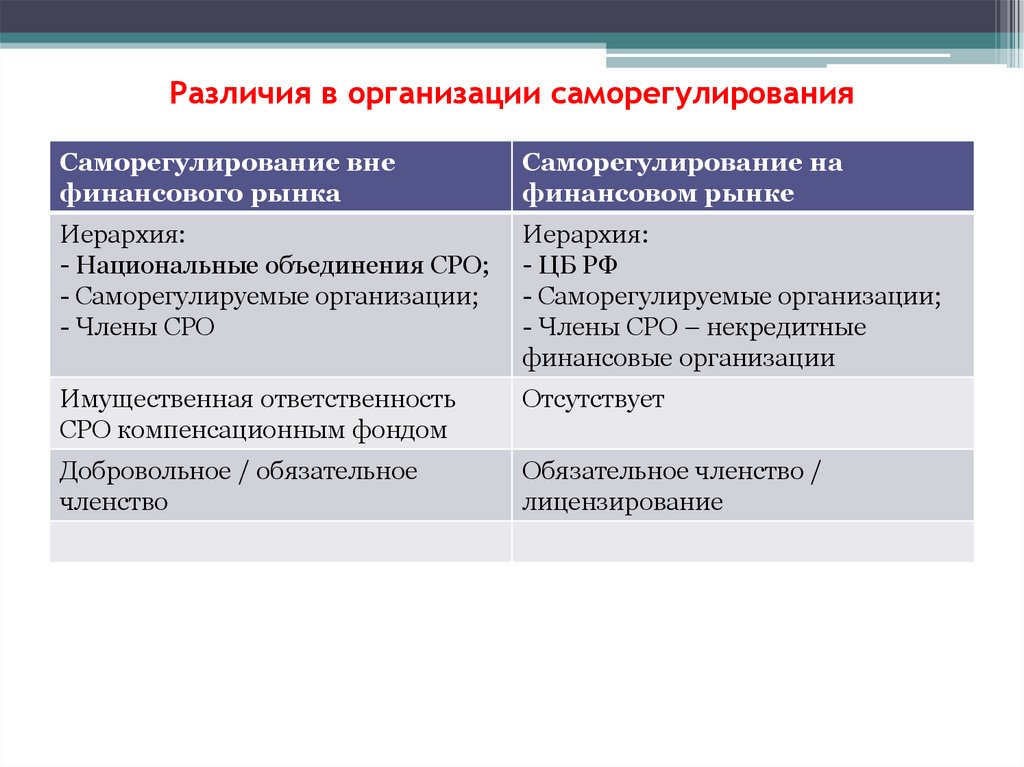

39. Различия в организации саморегулирования

Саморегулирование внефинансового рынка

Саморегулирование на

финансовом рынке

Иерархия:

- Национальные объединения СРО;

- Саморегулируемые организации;

- Члены СРО

Иерархия:

- ЦБ РФ

- Саморегулируемые организации;

- Члены СРО – некредитные

финансовые организации

Имущественная ответственность

СРО компенсационным фондом

Отсутствует

Добровольное / обязательное

членство

Обязательное членство /

лицензирование

40.

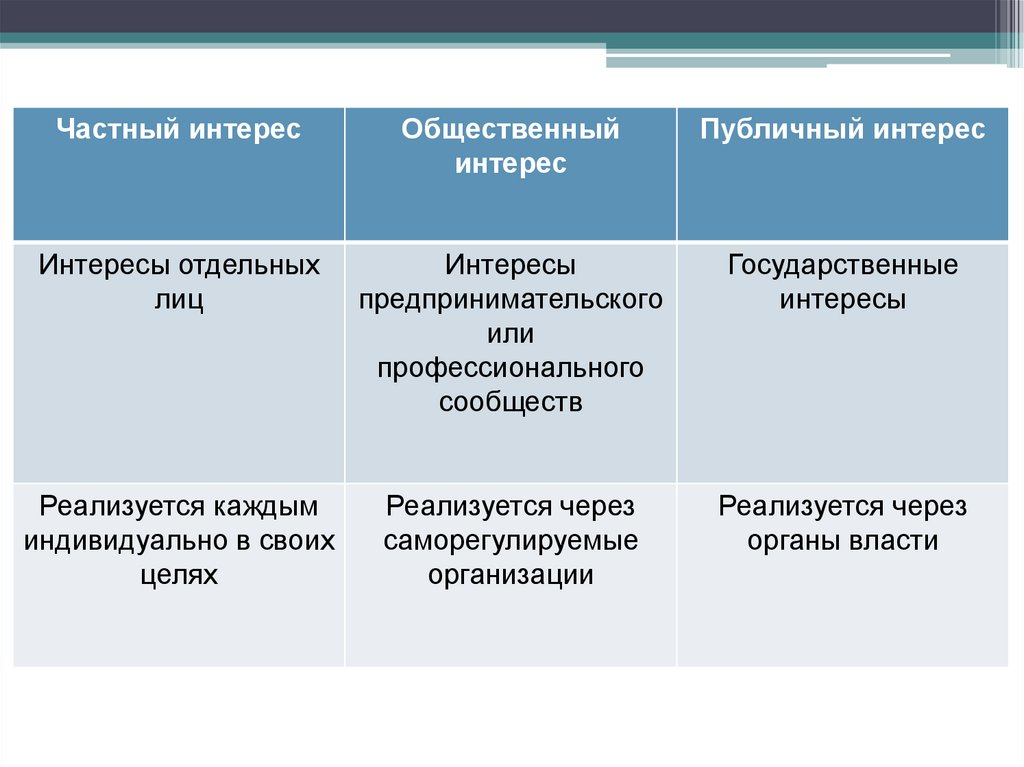

Частный интересОбщественный

интерес

Публичный интерес

Интересы отдельных

лиц

Интересы

предпринимательского

или

профессионального

сообществ

Государственные

интересы

Реализуется каждым

индивидуально в своих

целях

Реализуется через

саморегулируемые

организации

Реализуется через

органы власти

41.

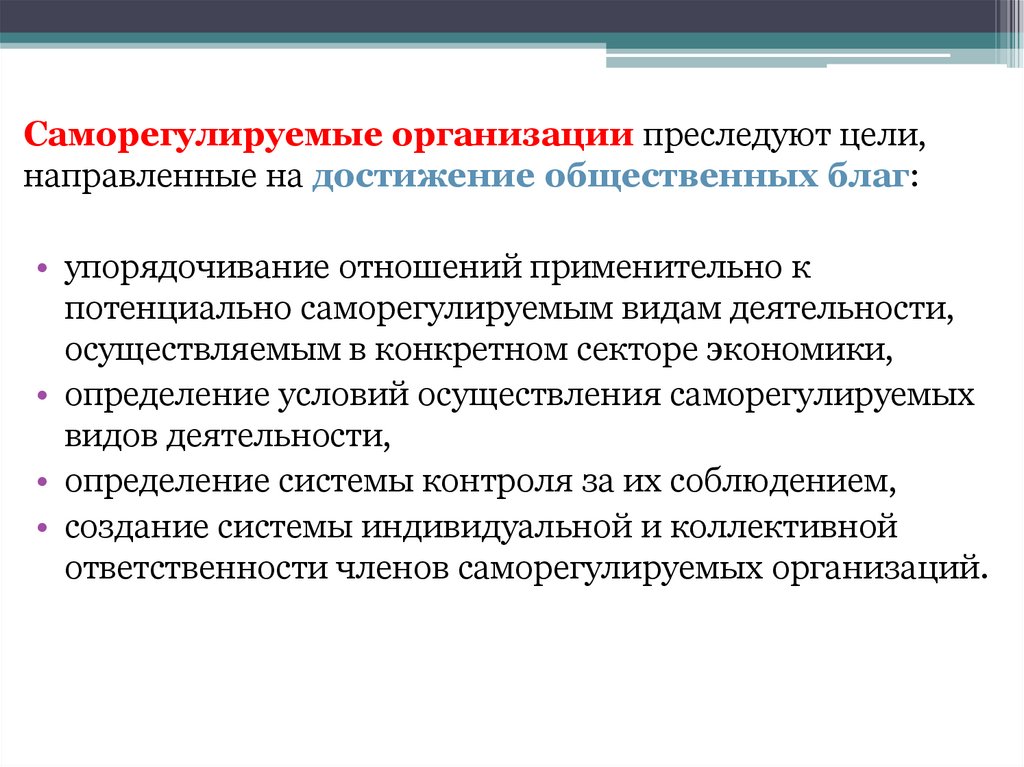

Саморегулируемые организации преследуют цели,направленные на достижение общественных благ:

• упорядочивание отношений применительно к

потенциально саморегулируемым видам деятельности,

осуществляемым в конкретном секторе экономики,

• определение условий осуществления саморегулируемых

видов деятельности,

• определение системы контроля за их соблюдением,

• создание системы индивидуальной и коллективной

ответственности членов саморегулируемых организаций.

42.

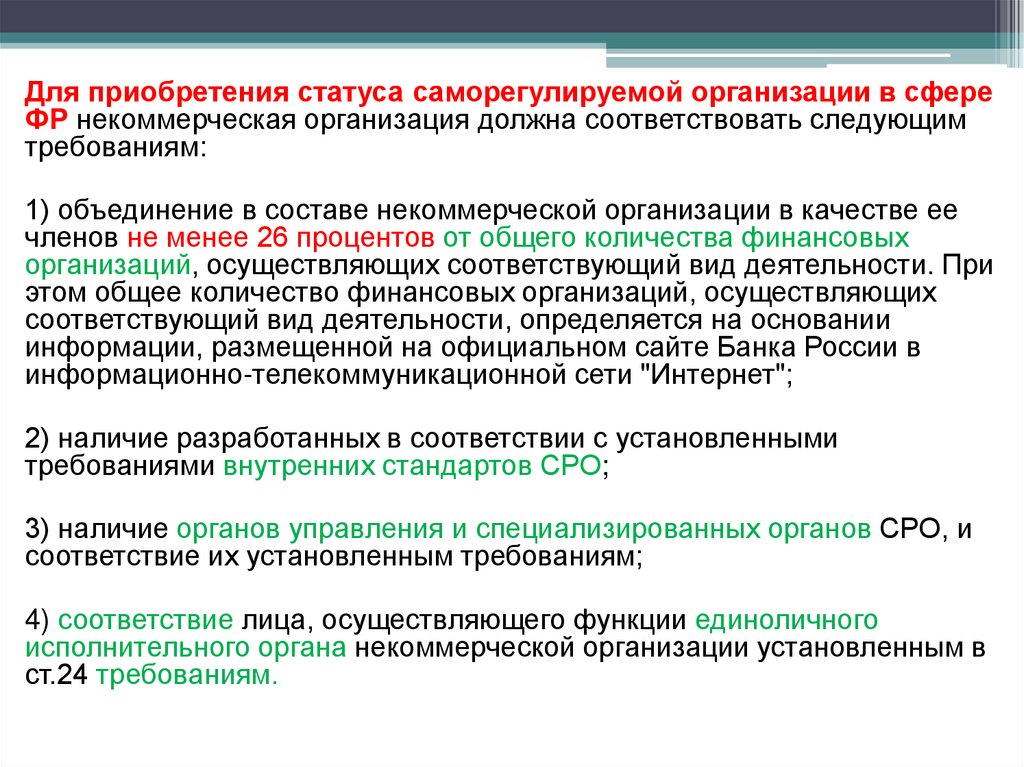

Для приобретения статуса саморегулируемой организации в сфереФР некоммерческая организация должна соответствовать следующим

требованиям:

1) объединение в составе некоммерческой организации в качестве ее

членов не менее 26 процентов от общего количества финансовых

организаций, осуществляющих соответствующий вид деятельности. При

этом общее количество финансовых организаций, осуществляющих

соответствующий вид деятельности, определяется на основании

информации, размещенной на официальном сайте Банка России в

информационно-телекоммуникационной сети "Интернет";

2) наличие разработанных в соответствии с установленными

требованиями внутренних стандартов СРО;

3) наличие органов управления и специализированных органов СРО, и

соответствие их установленным требованиям;

4) соответствие лица, осуществляющего функции единоличного

исполнительного органа некоммерческой организации установленным в

ст.24 требованиям.

43.

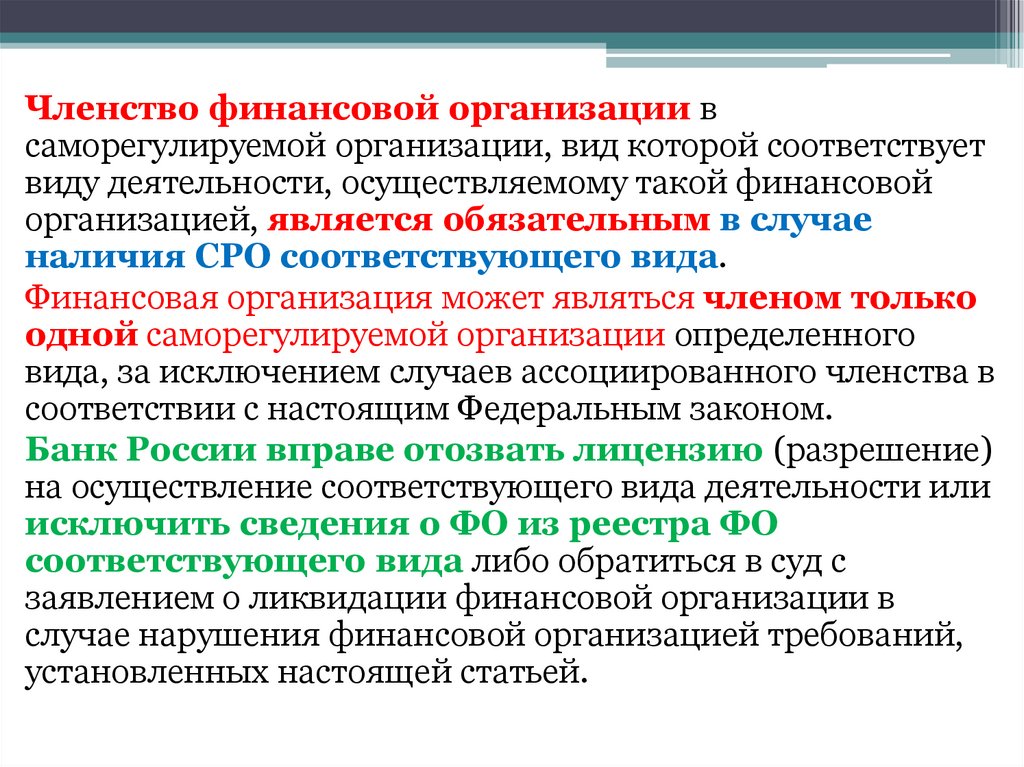

Членство финансовой организации всаморегулируемой организации, вид которой соответствует

виду деятельности, осуществляемому такой финансовой

организацией, является обязательным в случае

наличия СРО соответствующего вида.

Финансовая организация может являться членом только

одной саморегулируемой организации определенного

вида, за исключением случаев ассоциированного членства в

соответствии с настоящим Федеральным законом.

Банк России вправе отозвать лицензию (разрешение)

на осуществление соответствующего вида деятельности или

исключить сведения о ФО из реестра ФО

соответствующего вида либо обратиться в суд с

заявлением о ликвидации финансовой организации в

случае нарушения финансовой организацией требований,

установленных настоящей статьей.

44.

Лицензирование и саморегулированиеСРО устанавливает требования к финансовым организациям,

являющимся кандидатами в члены саморегулируемой организации.

Требования к кандидату в члены СРО должны содержать условие о его

соответствии требованиям для получения лицензии (разрешения) или

для внесения сведений о нем в реестр финансовых организаций,

осуществляющих соответствующий вид деятельности.

СРО принимает решение:

1) о приеме лица, представившего такие документы, в кандидаты в

члены СРО и направляет документы в Банк России с ходатайством:

- о выдаче этому лицу лицензии (разрешения) или

- внесении сведений о нем в реестр финансовых организаций,

осуществляющих соответствующий вид деятельности;

2) об отказе в приеме в кандидаты в члены СРО с указанием причин

отказа.

Членство ФО в СРО прекращается в случае:

- исключения ФО из членов СРО по решению СРО;

- отзыва лицензии (разрешения) ФО или исключения сведений о ней из

реестра ФО, осуществляющих соответствующий вид деятельности.

45.

Базовые стандартыПроекты следующих видов базовых стандартов должны быть разработаны

саморегулируемой организацией в соответствии с требованиями,

установленными настоящей статьей, и представлены на согласование в комитет

по стандартам по соответствующему виду деятельности финансовых

организаций при Банке России (далее - комитет по стандартам):

1) по управлению рисками; 2) корпоративного управления; 3) внутреннего

контроля; 4) защиты прав и интересов физических и юридических лиц получателей финансовых услуг, оказываемых членами саморегулируемых

организаций; 5) совершения операций на финансовом рынке.

Банк России устанавливает перечень обязательных для разработки

саморегулируемыми организациями определенного вида базовых стандартов и

требования к их содержанию. Базовые стандарты совершения операций на

финансовом рынке разрабатываются в соответствии с установленным Банком

России перечнем операций (содержанием видов деятельности) на финансовом

рынке, подлежащих стандартизации в зависимости от вида деятельности ФО.

Основной функцией комитета по стандартам является согласование базовых

стандартов.

Базовые стандарты после их согласования комитетом по стандартам

направляются на утверждение в Банк России.

Базовые стандарты не подлежат государственной регистрации.

Для одного вида деятельности ФО и одного вида базового стандарта и

комитетом по стандартам не может быть согласовано более одного базового

стандарта.

46.

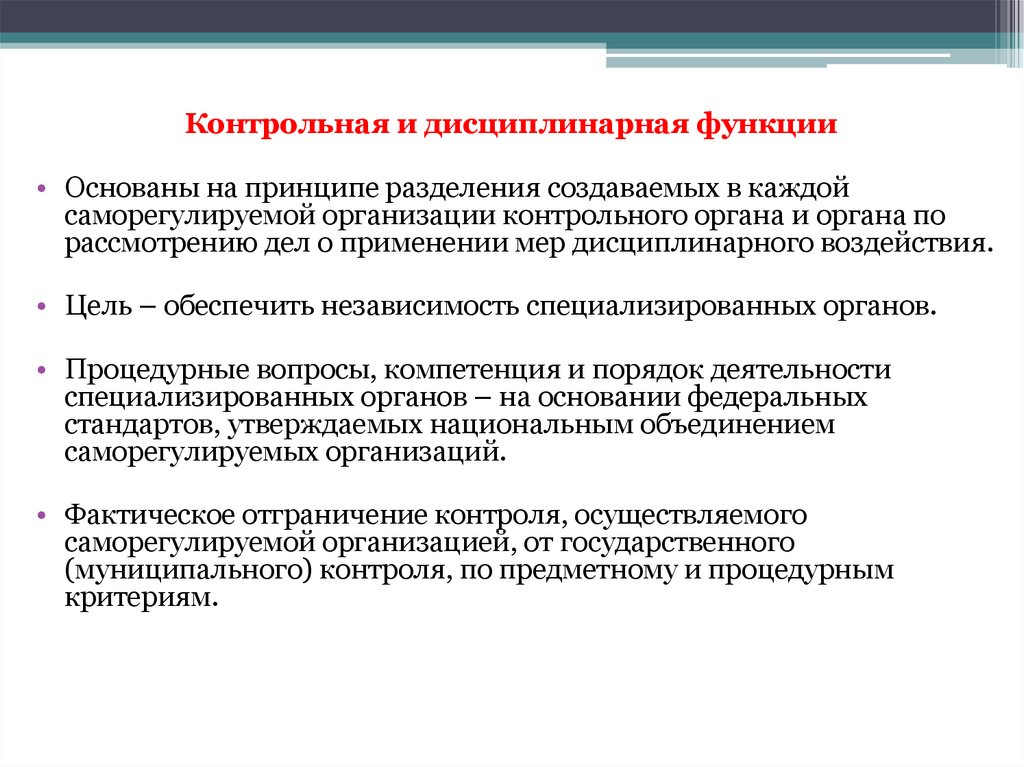

Контрольная и дисциплинарная функции• Основаны на принципе разделения создаваемых в каждой

саморегулируемой организации контрольного органа и органа по

рассмотрению дел о применении мер дисциплинарного воздействия.

• Цель – обеспечить независимость специализированных органов.

• Процедурные вопросы, компетенция и порядок деятельности

специализированных органов – на основании федеральных

стандартов, утверждаемых национальным объединением

саморегулируемых организаций.

• Фактическое отграничение контроля, осуществляемого

саморегулируемой организацией, от государственного

(муниципального) контроля, по предметному и процедурным

критериям.

47.

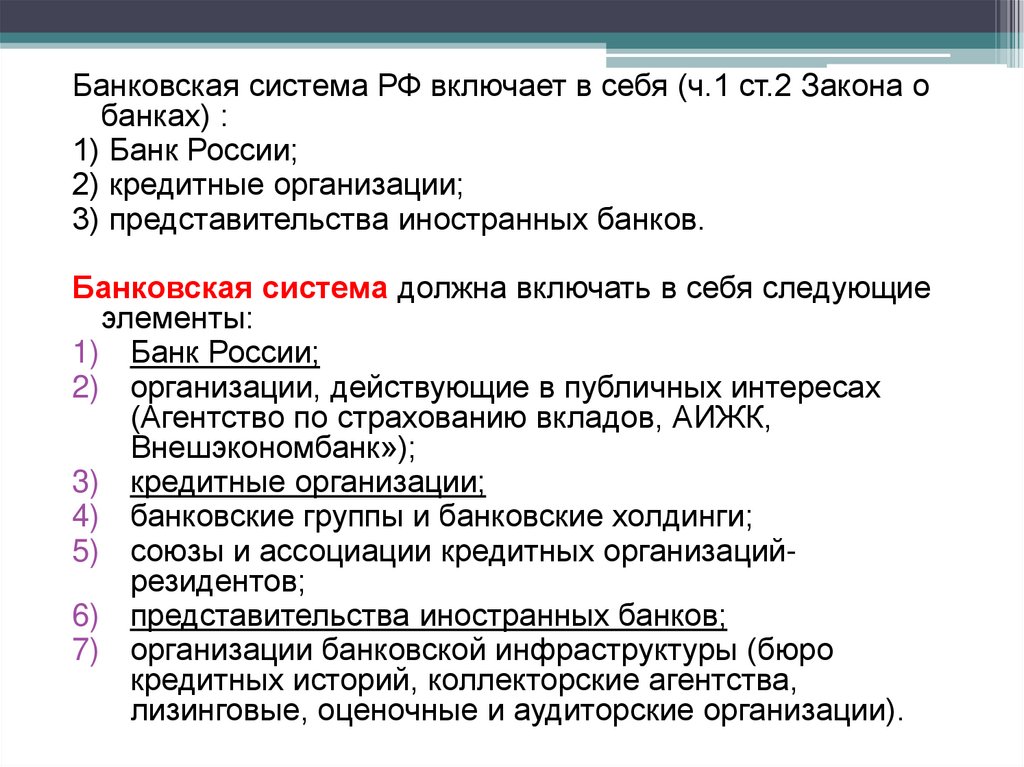

Банковская система РФ включает в себя (ч.1 ст.2 Закона обанках) :

1) Банк России;

2) кредитные организации;

3) представительства иностранных банков.

Банковская система должна включать в себя следующие

элементы:

1) Банк России;

2) организации, действующие в публичных интересах

(Агентство по страхованию вкладов, АИЖК,

Внешэкономбанк»);

3) кредитные организации;

4) банковские группы и банковские холдинги;

5) союзы и ассоциации кредитных организацийрезидентов;

6) представительства иностранных банков;

7) организации банковской инфраструктуры (бюро

кредитных историй, коллекторские агентства,

лизинговые, оценочные и аудиторские организации).

48.

В систему Банка России входят:центральный аппарат,

территориальные учреждения,

расчетно-кассовые центры,

вычислительные центры,

полевые учреждения,

учебные заведения

другие организации (в т.ч.

подразделения безопасности и

Российское объединение

инкассации).

49.

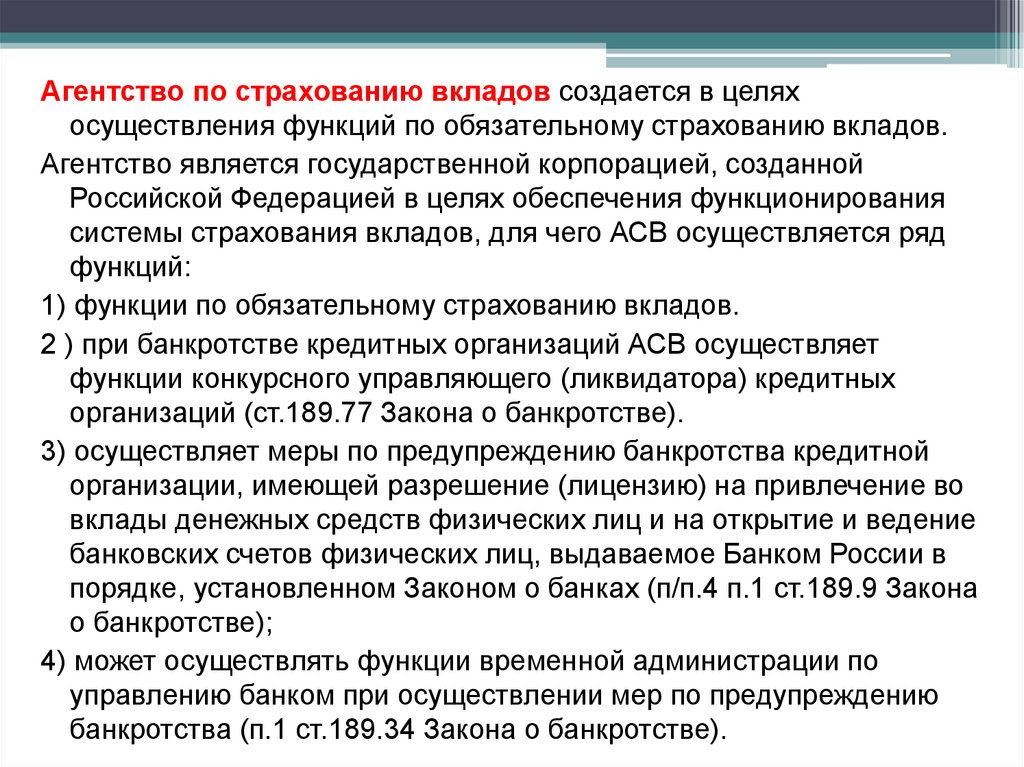

Агентство по страхованию вкладов создается в целяхосуществления функций по обязательному страхованию вкладов.

Агентство является государственной корпорацией, созданной

Российской Федерацией в целях обеспечения функционирования

системы страхования вкладов, для чего АСВ осуществляется ряд

функций:

1) функции по обязательному страхованию вкладов.

2 ) при банкротстве кредитных организаций АСВ осуществляет

функции конкурсного управляющего (ликвидатора) кредитных

организаций (ст.189.77 Закона о банкротстве).

3) осуществляет меры по предупреждению банкротства кредитной

организации, имеющей разрешение (лицензию) на привлечение во

вклады денежных средств физических лиц и на открытие и ведение

банковских счетов физических лиц, выдаваемое Банком России в

порядке, установленном Законом о банках (п/п.4 п.1 ст.189.9 Закона

о банкротстве);

4) может осуществлять функции временной администрации по

управлению банком при осуществлении мер по предупреждению

банкротства (п.1 ст.189.34 Закона о банкротстве).

50.

Государственная корпорация «Банк развития ивнешнеэкономической деятельности

(Внешэкономбанк)»:

1) предоставляет организациям кредиты (займы) для

погашения и (или) обслуживания кредитов

(займов), полученных от иностранных организаций;

2) средства Фонда национального благосостояния

размещаются во Внешэкономбанке на депозиты;

3) ЦБ РФ предоставляет Сберегательному банку РФ

субординированные кредиты (займы) без

обеспечения;

4) Внешэкономбанк предоставил субординированные

кредиты (займы) без обеспечения: ОАО «Банк

ВТБ», ОАО «Россельхозбанк», российским

кредитным организациям при соблюдении ими

ряда условий, а также кредиты (займы) ОАО

«Агентство по ипотечному жилищному

кредитованию».

51.

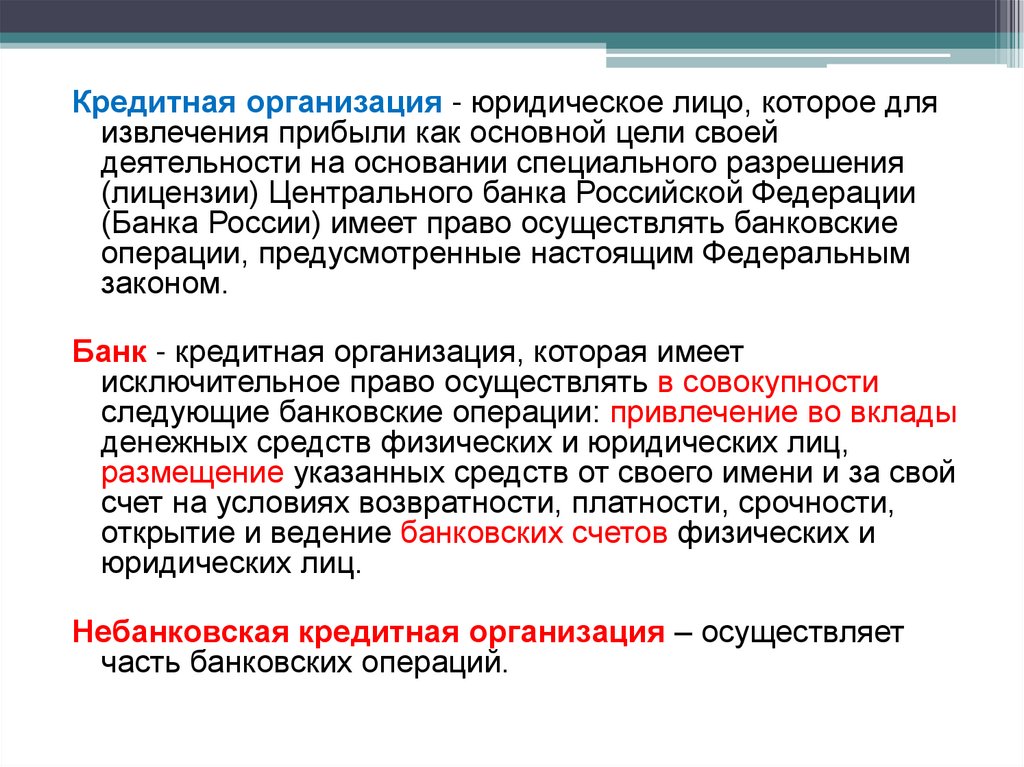

Кредитная организация - юридическое лицо, которое дляизвлечения прибыли как основной цели своей

деятельности на основании специального разрешения

(лицензии) Центрального банка Российской Федерации

(Банка России) имеет право осуществлять банковские

операции, предусмотренные настоящим Федеральным

законом.

Банк - кредитная организация, которая имеет

исключительное право осуществлять в совокупности

следующие банковские операции: привлечение во вклады

денежных средств физических и юридических лиц,

размещение указанных средств от своего имени и за свой

счет на условиях возвратности, платности, срочности,

открытие и ведение банковских счетов физических и

юридических лиц.

Небанковская кредитная организация – осуществляет

часть банковских операций.

52.

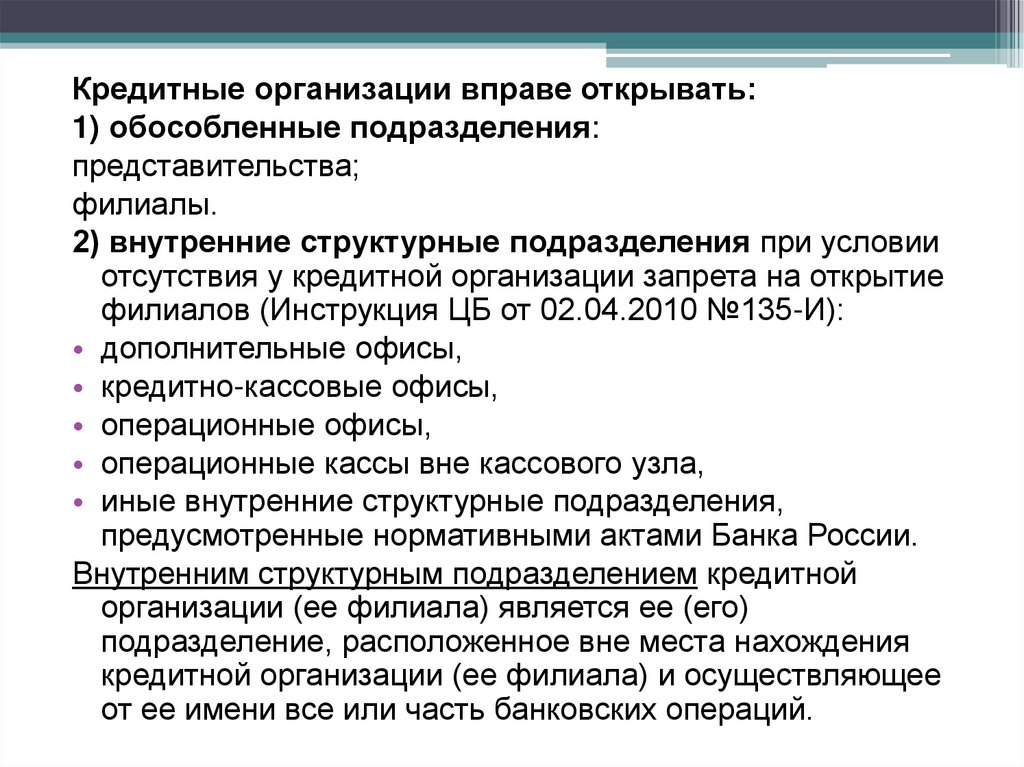

Кредитные организации вправе открывать:1) обособленные подразделения:

представительства;

филиалы.

2) внутренние структурные подразделения при условии

отсутствия у кредитной организации запрета на открытие

филиалов (Инструкция ЦБ от 02.04.2010 №135-И):

• дополнительные офисы,

• кредитно-кассовые офисы,

• операционные офисы,

• операционные кассы вне кассового узла,

• иные внутренние структурные подразделения,

предусмотренные нормативными актами Банка России.

Внутренним структурным подразделением кредитной

организации (ее филиала) является ее (его)

подразделение, расположенное вне места нахождения

кредитной организации (ее филиала) и осуществляющее

от ее имени все или часть банковских операций.

53.

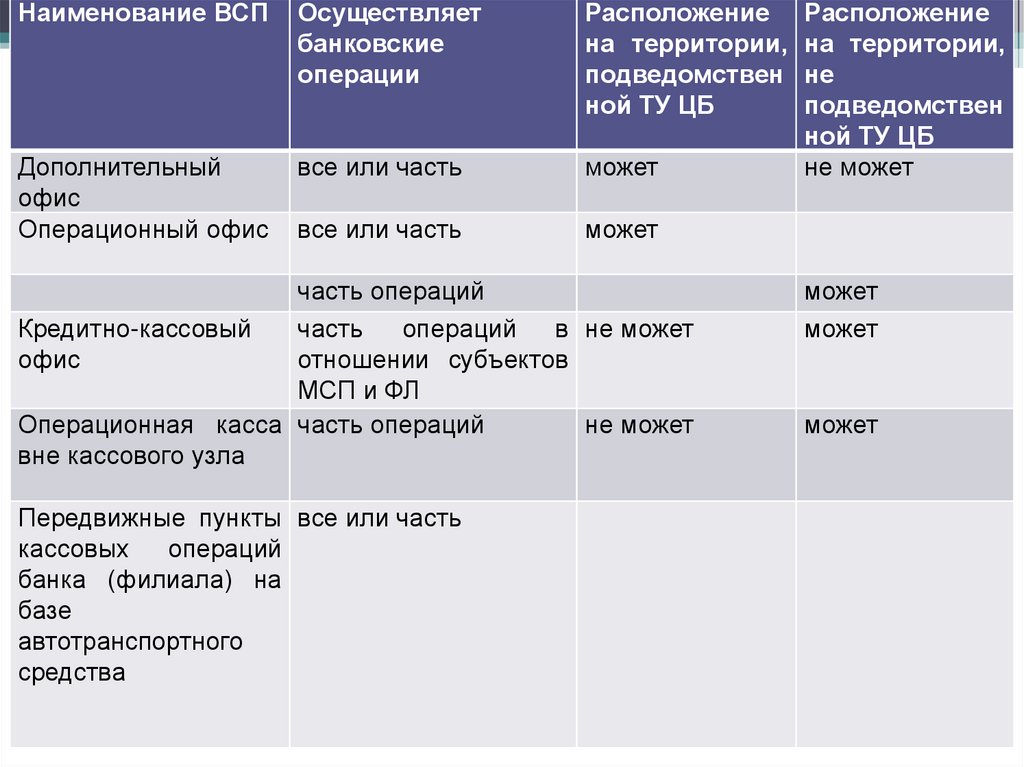

Наименование ВСПОсуществляет

банковские

операции

Расположение

на территории,

подведомствен

ной ТУ ЦБ

Дополнительный

офис

Операционный офис

все или часть

может

все или часть

может

часть операций

Кредитно-кассовый

часть

операций

в не может

офис

отношении субъектов

МСП и ФЛ

Операционная касса часть операций

не может

вне кассового узла

Передвижные пункты все или часть

кассовых операций

банка (филиала) на

базе

автотранспортного

средства

Расположение

на территории,

не

подведомствен

ной ТУ ЦБ

не может

может

может

может

54.

Указание Банка России от 22.07.2013 N 3028-У "О порядке открытия (закрытия)и организации работы передвижного пункта кассовых операций банка

(филиала)"

ППКО вправе в установленном порядке осуществлять все операции или их

часть при условии, что правом на совершение указанных операций обладает

банк (филиал), открывший ППКО:

- операции с наличной валютой Российской Федерации, наличной иностранной

валютой и чеками:

- заключение договора банковского счета, договора банковского вклада;

идентификацию клиентов - физических лиц, их представителей,

выгодоприобретателей; прием документов, необходимых для открытия

(закрытия) банковского счета, счета по вкладу, и распоряжений физического

лица в отношении средств на указанных счетах; проверку надлежащего

оформления документов, полноты представленных сведений и их

достоверности; оформление карточки с образцами подписей и оттиска печати;

- удостоверять завещательные распоряжения правами на денежные средства

физического лица в соответствии с законодательством Российской Федерации.

55.

Банк (филиал) вправе организовать работу ППКО на территории федеральногоокруга, на которой расположен банк (филиал), а также в субъектах Российской

Федерации, непосредственно граничащих с территорией данного федерального

округа и входящих в состав иных федеральных округов, в частности:

- в местах выполнения работ вахтовым методом;

- в местах выполнения работ в полевых (экспедиционных) условиях;

- на таможенных постах;

- в населенных пунктах с численностью населения до 10 тысяч человек;

- в местах проведения всероссийских и региональных массовых мероприятий

(фестивалей, конкурсов, смотров, выставок и других культурно-зрелищных

мероприятий), а также официальных всероссийских и международных

спортивных соревнований (в том числе Олимпийских и Паралимпийских игр,

чемпионатов и кубков мира и Европы) - на период проведения таких

массовых мероприятий и спортивных соревнований;

- в зоне чрезвычайной ситуации, а также в местах временного размещения

лиц, эвакуированных из зоны чрезвычайной ситуации - на период ликвидации

последствий чрезвычайной ситуации;

- и др.

56.

Банк (филиал) вправе организовать работу ППКО на территории федеральногоокруга, на которой расположен банк (филиал), а также в субъектах Российской

Федерации, непосредственно граничащих с территорией данного федерального

округа и входящих в состав иных федеральных округов, в частности:

- в местах выполнения работ вахтовым методом;

- в местах выполнения работ в полевых (экспедиционных) условиях;

- на таможенных постах;

- в населенных пунктах с численностью населения до 10 тысяч человек;

- в местах проведения всероссийских и региональных массовых мероприятий

(фестивалей, конкурсов, смотров, выставок и других культурно-зрелищных

мероприятий), а также официальных всероссийских и международных

спортивных соревнований (в том числе Олимпийских и Паралимпийских

игр, чемпионатов и кубков мира и Европы) - на период проведения таких

массовых мероприятий и спортивных соревнований;

- в зоне чрезвычайной ситуации, а также в местах временного размещения

лиц, эвакуированных из зоны чрезвычайной ситуации - на период

ликвидации последствий чрезвычайной ситуаци;

- и др.

57.

58.

Объединения в банковской сфере.Союзы и ассоциации. Не преследуют цели извлечения прибыли.

Создаются для защиты и представления интересов своих

членов, координации их деятельности, развития

межрегиональных и международных связей, удовлетворения

научных, информационных и профессиональных интересов,

выработки рекомендаций по осуществлению банковской

деятельности и решению иных совместных задач кредитных

организаций.

Им запрещается осуществление банковских операций.

59.

Объединения в банковской сфере.Банковской группой признается не являющееся юридическим лицом

(ЮЛ) объединение ЮЛ, в котором одно ЮЛ или несколько ЮЛ

(участники банковской группы) находятся под контролем либо

значительным влиянием одной кредитной организации (головная

кредитная организация банковской группы).

Банковским холдингом признается не являющееся ЮЛ объединение

ЮЛ (участники банковского холдинга), включающее хотя бы одну

кредитную организацию, находящуюся под контролем одного ЮЛ,

не являющегося кредитной организацией (головная организация

банковского холдинга), а также (при их наличии) иные (не

являющиеся кредитными организациями) ЮЛ, находящиеся под

контролем либо значительным влиянием головной организации

банковского холдинга или входящие в банковские группы кредитных

организаций - участников банковского холдинга, при условии, что

доля банковской деятельности, определенная на основе методики

Банка России, в деятельности банковского холдинга составляет не

менее 40 процентов.

Финансы

Финансы