Похожие презентации:

Страховые взносы в государственные внебюджетные фонды

1.

Страховые взносы вгосударственные внебюджетные

фонды

2.

Цель:рассмотреть экономическое

значение и механизм исчисления и

уплаты страховых взносов в РФ

2

3.

СОДЕРЖАНИЕ1.

Экономическое значение страховых взносов и их место в

налоговой системе РФ

2. Характеристика элементов взносов

3

4.

ЛитератураГлава 34 НК РФ Страховые взносы

Ефимова, Е.Г. Налогообложение в Российской Федерации

[Электронный ресурс]: учебное пособие/ Ефимова Е.Г.,

Поспелова Е.Б.— Электрон. текстовые данные.— Москва:

Институт мировых цивилизаций, 2019.— 198 c.

Боброва, А.В. Налоги и налогообложение. Теория

налогов и налоговая система [Электронный ресурс]:

учебное пособие/ Боброва А.В.— Электрон. текстовые

данные.—

Челябинск,

Саратов:

Южно-Уральский

институт управления и экономики, Ай Пи Эр Медиа,

2019.— 273 c.

Налоги

и налогообложение [Электронный ресурс]:

практикум/

—

Электрон.

текстовые

данные.—

Новосибирск:

Новосибирский

государственный

университет экономики и управления

«НИНХ», 2019.—

4

168 c.

5.

Вопрос №1Страховые взносы относятся к обязательным

платежам государству, которые направлялись в

особые целевые фонды:

- Пенсионный фонд РФ (ПФ РФ);

- Фонд социального страхования РФ (ФСС),

- Федеральный фонд обязательного

медицинского страхования (ФФОМС) ,

в настоящее время (с 2023 г.) в СФ РФ.

и используются как инструмент, с помощью

которого осуществляется мобилизация

финансовых средств для реализации прав

граждан на пенсионное и социальное

страхование, также медицинскую помощь

5

6.

Страховые взносы отличаются отдругих налогов своей жесткой

целевой направленностью – они

используются исключительно для

финансирования социальных

расходов

6

7.

Отличительные черты страховых взносов вгосударственные внебюджетные фонды:

При уплате страховых взносов

выгодоприобреталем

выступает физическое лицо

Страховые взносы не

обезличиваются в бюджетной

массе, а имеют

персонифицированный характер,

ввиду уплаты за каждое

физическое лицо

Для страховых взносов

характерен триединый

субъектный состав:

страховщик - страхователь застрахованное лицо

Целью взимания страховых

взносов выступает материальная

гарантия социального

обеспечения застрахованных

Страховые взносы по своей

природе возмездны

7

8.

Основные функциистраховых взносов

Фискальная

Регулирующая

Обеспечительная

8

9.

В 2001 г. взносы в государственные внебюджетныефонды были объединены в единый социальный налог,

который был упразднен в 2010 г.

Федеральным законом от 24.07.2009 г. № 212-ФЗ

введены страховые взносы в государственные

внебюджетные фонды:

- Пенсионный фонд РФ,

- Фонды обязательного медицинского страхования,

- Фонд социального страхования.

С 01.01.2017 г. страховые взносы регулируются главой 34

НК РФ и администрируются ФНС России.

10

10.

В связи с объединением ПенсионногоФонда и Фонда Социального

страхования Российской Федерации с

01.01.2023 действует Социальный

Фонд России (СФР).

11.

Вопрос №2Плательщики страховых взносов

(ст. 419 НК РФ)

1) лица, производящие выплаты и иные вознаграждения

физическим лицам:

а) организации;

б) индивидуальные предприниматели;

в) физические лица, не признаваемые индивидуальными

предпринимателями;

2) индивидуальные предприниматели, адвокаты,

нотариусы, занимающиеся частной практикой (т.е. лица

не производящие выплаты и иные вознаграждения

физическим лицам).

11

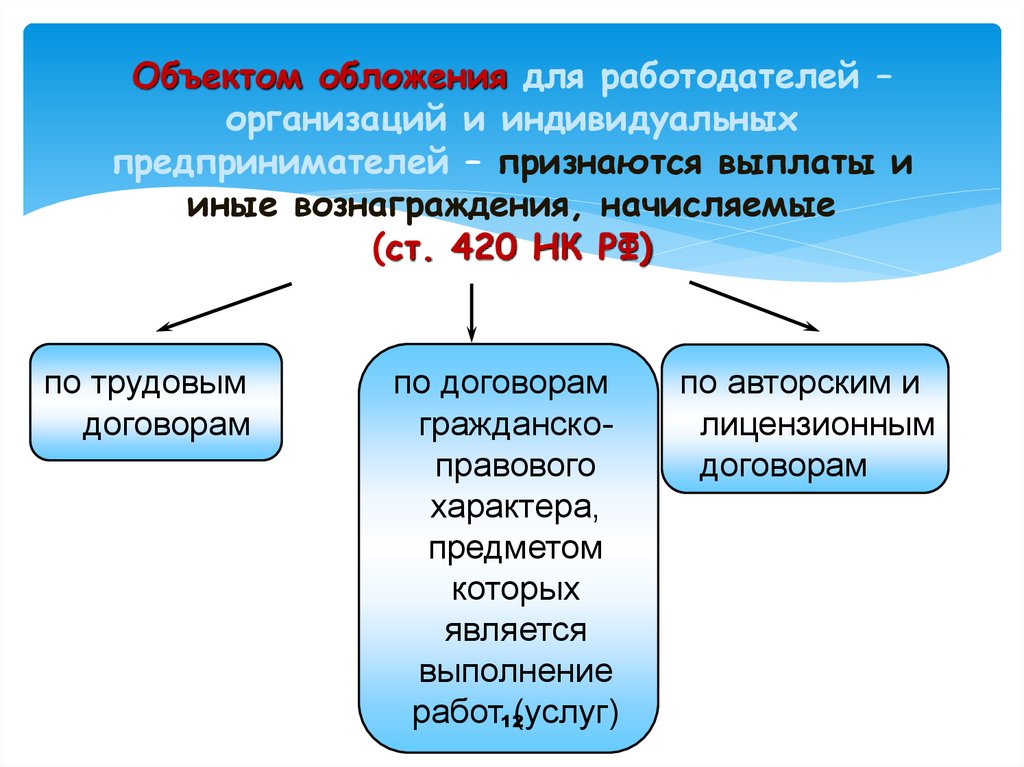

12.

Объектом обложения для работодателей –организаций и индивидуальных

предпринимателей – признаются выплаты и

иные вознаграждения, начисляемые

(ст. 420 НК РФ)

по трудовым

договорам

по договорам

гражданскоправового

характера,

предметом

которых

является

выполнение

работ12(услуг)

по авторским и

лицензионным

договорам

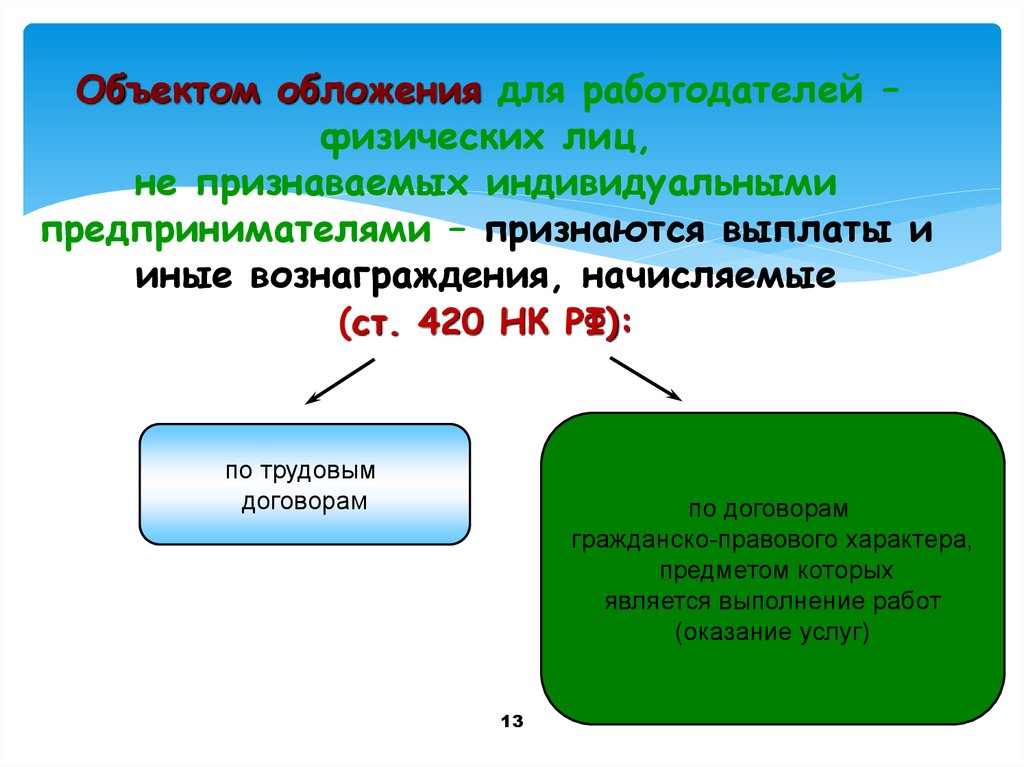

13.

Объектом обложения для работодателей –физических лиц,

не признаваемых индивидуальными

предпринимателями – признаются выплаты и

иные вознаграждения, начисляемые

(ст. 420 НК РФ):

по договорам

гражданско-правового

по договорам

гражданско-правового характера,

характера,

предметом

предметом которых

которых

является

является

выполнение

работ

(оказание услуг)

выполнение

работ

(оказание услуг)

по по

трудовым

трудовым

договорам

договорам

13

14.

Объект обложения для лиц, занимающихсячастной практикой (ст. 420 НК РФ):

доход, полученный

плательщиком

страховых взносов

14

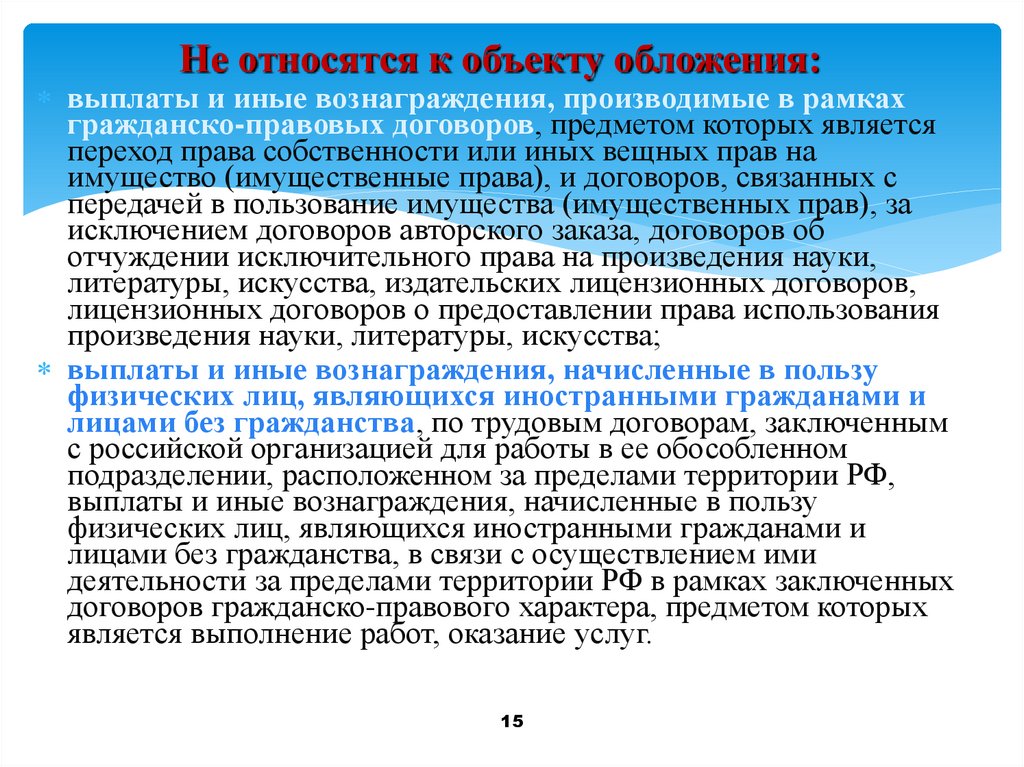

15.

Не относятся к объекту обложения:выплаты и иные вознаграждения, производимые в рамках

гражданско-правовых договоров, предметом которых является

переход права собственности или иных вещных прав на

имущество (имущественные права), и договоров, связанных с

передачей в пользование имущества (имущественных прав), за

исключением договоров авторского заказа, договоров об

отчуждении исключительного права на произведения науки,

литературы, искусства, издательских лицензионных договоров,

лицензионных договоров о предоставлении права использования

произведения науки, литературы, искусства;

выплаты и иные вознаграждения, начисленные в пользу

физических лиц, являющихся иностранными гражданами и

лицами без гражданства, по трудовым договорам, заключенным

с российской организацией для работы в ее обособленном

подразделении, расположенном за пределами территории РФ,

выплаты и иные вознаграждения, начисленные в пользу

физических лиц, являющихся иностранными гражданами и

лицами без гражданства, в связи с осуществлением ими

деятельности за пределами территории РФ в рамках заключенных

договоров гражданско-правового характера, предметом которых

является выполнение работ, оказание услуг.

15

16.

Суммы, не подлежащие обложению(ст. 422 Н РФ) :

суммы страховых

платежей (взносов)

по обязательному

страхованию

работников и т.д.

все виды законодательно

установленных

компенсационных выплат (в

пределах норм,

установленных в

соответствии с

законодательством

Российской Федерации)

государственные

пособия

16

суммы

единовременной

материальной

помощи

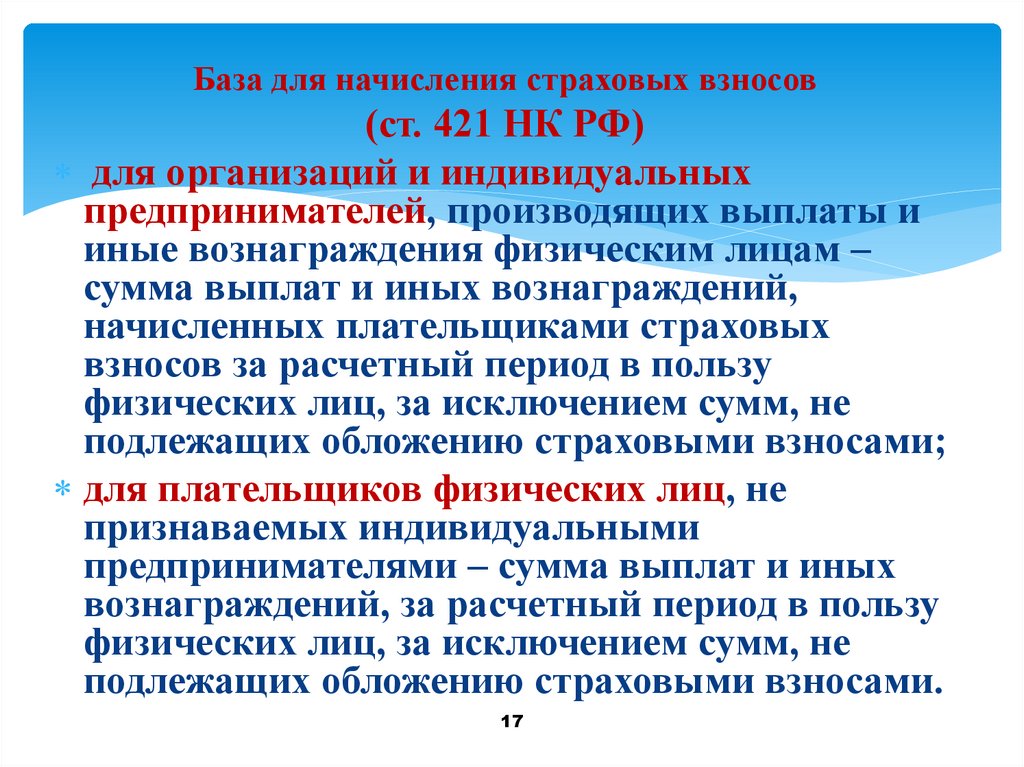

17.

База для начисления страховых взносов(ст. 421 НК РФ)

для организаций и индивидуальных

предпринимателей, производящих выплаты и

иные вознаграждения физическим лицам –

сумма выплат и иных вознаграждений,

начисленных плательщиками страховых

взносов за расчетный период в пользу

физических лиц, за исключением сумм, не

подлежащих обложению страховыми взносами;

для плательщиков физических лиц, не

признаваемых индивидуальными

предпринимателями – сумма выплат и иных

вознаграждений, за расчетный период в пользу

физических лиц, за исключением сумм, не

подлежащих обложению страховыми взносами.

17

18.

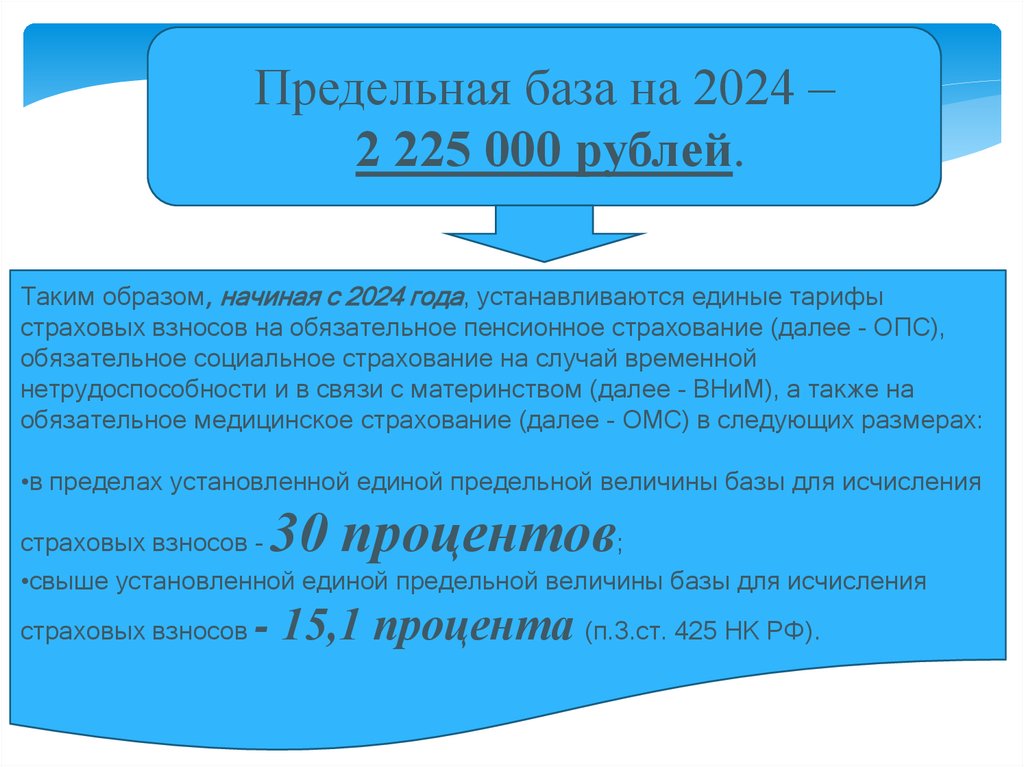

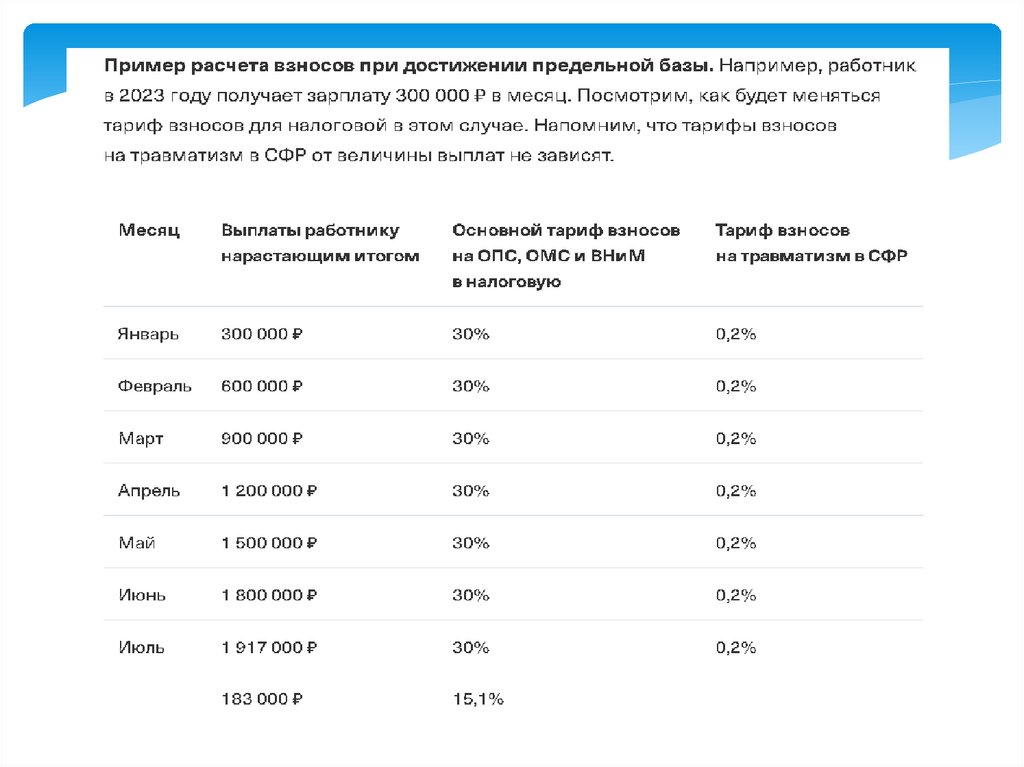

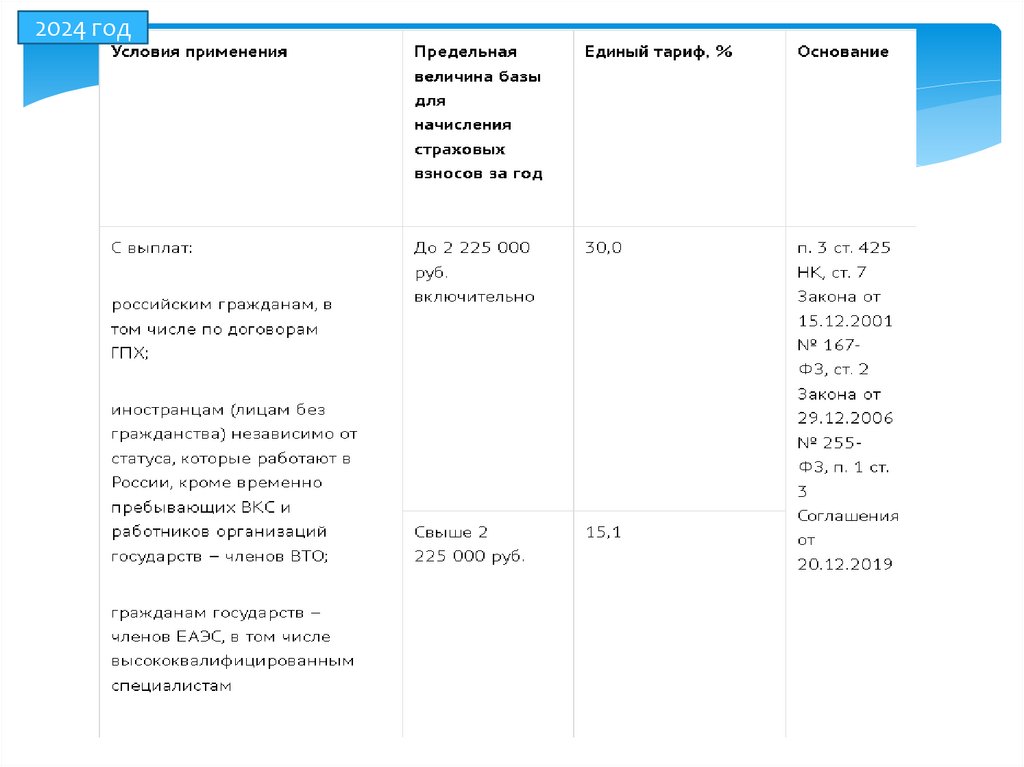

Предельная база на 2024 –2 225 000 рублей.

Таким образом, начиная с 2024 года, устанавливаются единые тарифы

страховых взносов на обязательное пенсионное страхование (далее - ОПС),

обязательное социальное страхование на случай временной

нетрудоспособности и в связи с материнством (далее - ВНиМ), а также на

обязательное медицинское страхование (далее - ОМС) в следующих размерах:

•в пределах установленной единой предельной величины базы для исчисления

30 процентов

страховых взносов ;

•свыше установленной единой предельной величины базы для исчисления

страховых взносов

- 15,1 процента (п.3.ст. 425 НК РФ).

19.

Расчетный период –календарный год

Отчетный периодам первый квартал, полугодие,

девять месяцев, календарный год

20

20.

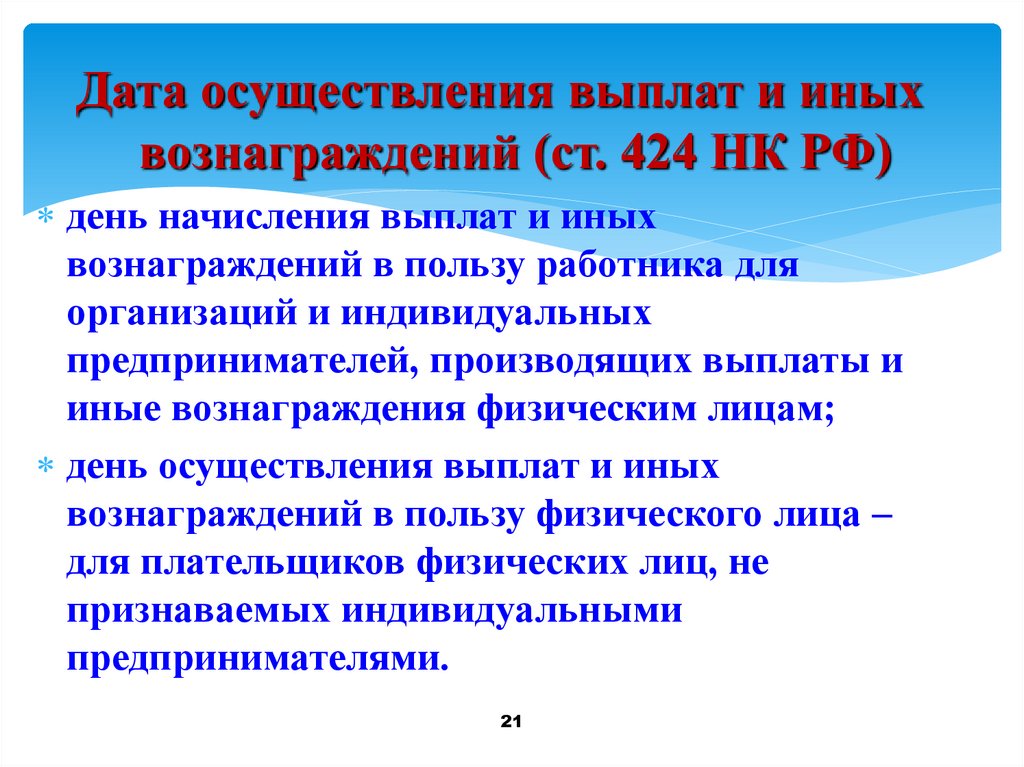

Дата осуществления выплат и иныхвознаграждений (ст. 424 НК РФ)

день начисления выплат и иных

вознаграждений в пользу работника для

организаций и индивидуальных

предпринимателей, производящих выплаты и

иные вознаграждения физическим лицам;

день осуществления выплат и иных

вознаграждений в пользу физического лица –

для плательщиков физических лиц, не

признаваемых индивидуальными

предпринимателями.

21

21.

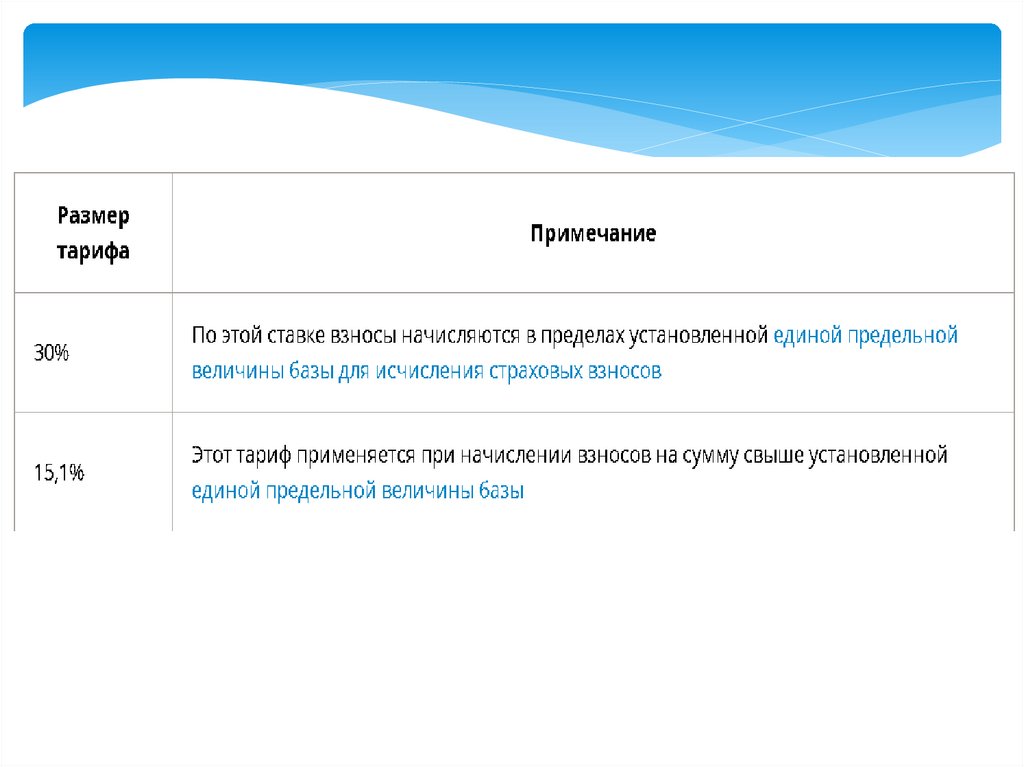

Тарифы страховых взносов (ст. 425 НК РФ)Ст. 426 НК РФ установлены следующие тарифы

страховых взносов

БЫЛО!!!

ПФ РФ

22 % в пределах

установленной предельной

величины базы для

начисления страховых

взносов

+

10 % свыше установленной

предельной величины базы

для начисления страховых

взносов

ФСС РФ

2,9 % в пределах

установленной предельной

величины базы для

исчисления страховых

взносов

1,8 % в пользу иностранных

граждан и лиц без

гражданства, временно

пребывающих в РФ в

пределах установленной

предельной величины базы

для исчисления страховых

взносов

22

ОМС РФ

5,1 %

22.

23.

С 2023 года!!!24.

В 2024 году МРОТ–19 242 рубля

25.

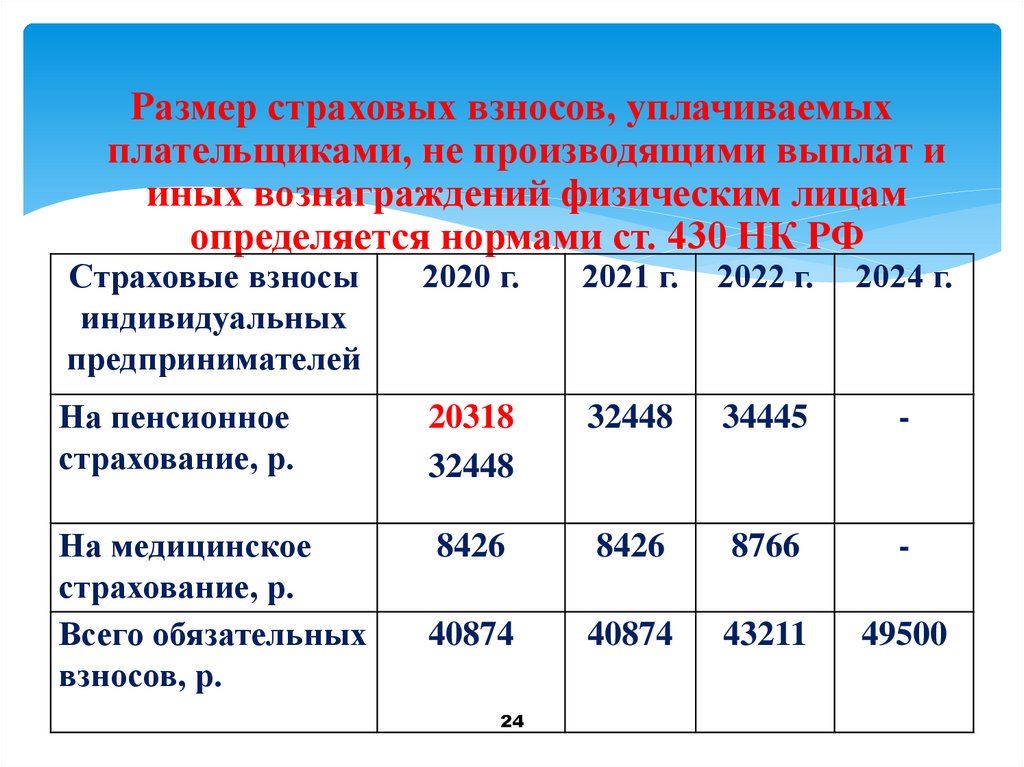

Размер страховых взносов, уплачиваемыхплательщиками, не производящими выплат и

иных вознаграждений физическим лицам

определяется нормами ст. 430 НК РФ

Страховые взносы

индивидуальных

предпринимателей

2020 г.

2021 г.

2022 г.

2024 г.

На пенсионное

страхование, р.

20318

32448

32448

34445

-

На медицинское

страхование, р.

Всего обязательных

взносов, р.

8426

8426

8766

-

40874

40874

43211

49500

24

26.

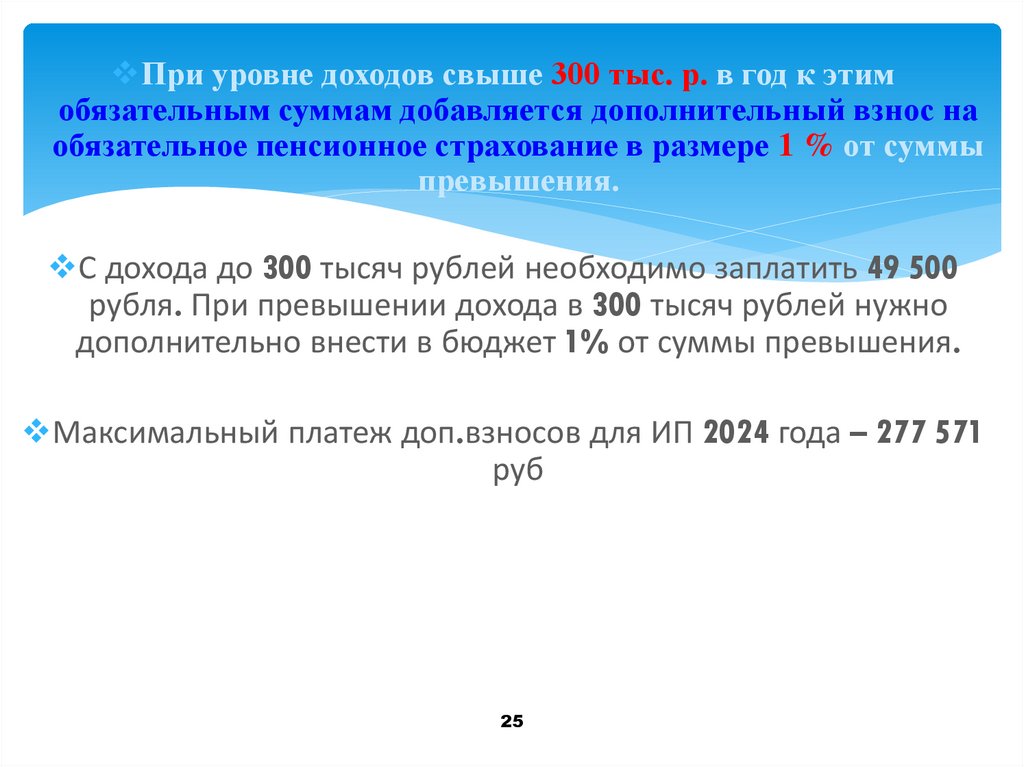

При уровне доходов свыше 300 тыс. р. в год к этимобязательным суммам добавляется дополнительный взнос на

обязательное пенсионное страхование в размере 1 % от суммы

превышения.

С дохода до 300 тысяч рублей необходимо заплатить 49 500

рубля. При превышении дохода в 300 тысяч рублей нужно

дополнительно внести в бюджет 1% от суммы превышения.

Максимальный платеж доп.взносов для ИП 2024 года – 277 571

руб

25

27.

Порядок исчисления и уплаты страховых взносов,уплачиваемых плательщиками, производящими

выплаты и иные вознаграждения физическим

лицам (ст.431 НК РФ):

В течение расчетного периода по итогам каждого

календарного месяца плательщики производят исчисление и

уплату страховых взносов исходя из базы для исчисления

страховых взносов с начала расчетного периода до окончания

соответствующего календарного месяца и тарифов страховых

взносов за вычетом сумм страховых взносов, исчисленных с

начала расчетного периода по предшествующий календарный

месяц включительно.

26

28.

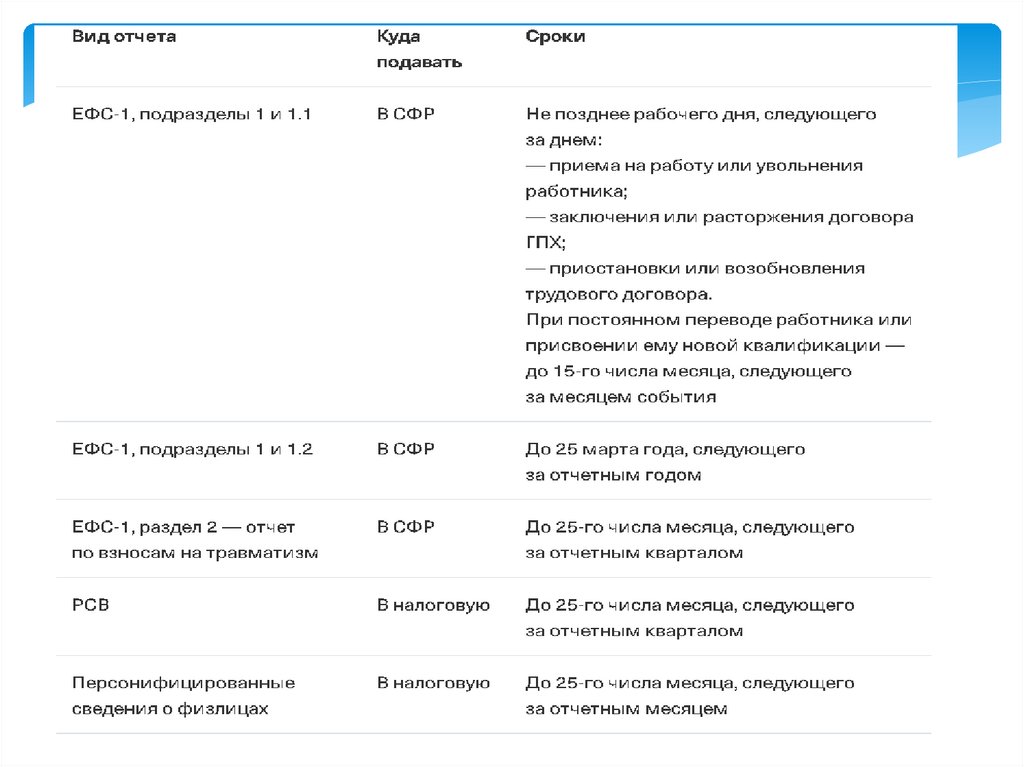

Сроки уплаты страховых взносовСумма страховых взносов, исчисленная для уплаты

за календарный месяц, подлежит уплате в срок не

позднее 28-го числа следующего календарного

месяца.

Плательщики представляют расчет по страховым

взносам не позднее 25-го числа месяца, следующего

за расчетным (отчетным) периодом, в налоговый

орган по месту нахождения организации и по месту

нахождения обособленных подразделений

организаций, которые начисляют выплаты и иные

вознаграждения в пользу физических лиц, по месту

жительства физического лица, производящего

выплаты и иные вознаграждения физическим лицам.

27

29.

В каком виде отчитыватьсяЕсли у Вас более 10 работников, отчитывайтесь

строго в электронном виде

Если 10 и меньше – можете выбирать, как сдать

отчет: электронно или на бумаге

30.

Порядок исчисления и уплаты страховых взносов,уплачиваемых плательщиками, не производящими

выплат и иных вознаграждений физическим лицам

(ст. 432 НК РФ):

Исчисление суммы страховых взносов, подлежащих

уплате за расчетный период данными плательщиками,

производится самостоятельно. Суммы страховых

взносов за расчетный период уплачиваются

плательщиками не позднее 31 декабря текущего

календарного года. Страховые взносы, исчисленные с

суммы дохода плательщика, превышающей 300 тыс. р.

за расчетный период, уплачиваются плательщиком не

позднее 1 июля года, следующего за истекшим

расчетным периодом.

28

31.

Пример расчета 1ИП Кунавин Е.В. За год получил доход в размере 350 000

рублей, определите размер страховых взносов, подлежащих

уплате в бюджет.

Решение:

То есть он заплатит 49 500 рубля +

(350 000-300 000)*1%=500 рублей

32.

33.

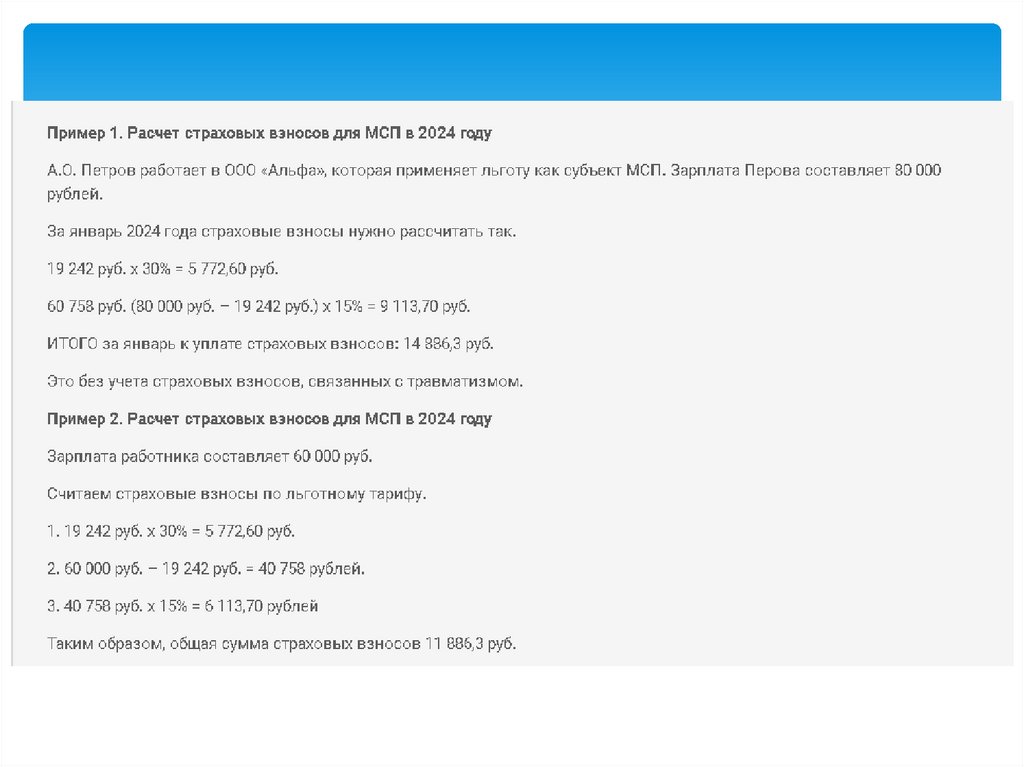

Пример расчета 2А.О. Петров работает в ООО «Альфа», которая применяет льготу как субъект

МСП. Зарплата Перова составляет 80 000 рублей. За январь 2023 года страховые

взносы нужно рассчитать так. 16 242 руб. x 30% = 4872,6 руб. 63 758 руб.

(80 000 руб. – 16 242 руб.) x 15% = 9563,7 руб. ИТОГО за январь к уплате

страховых взносов: 14 436,3 руб. Это без учета страховых взносов, связанных с

травматизмом.

34.

35.

36.

37.

38.

39.

1. Проанализируйте динамику поступления страховыхвзносов в ВВП и государственные внебюджетные

фонды за пять лет. Выявите тенденции развития,

факторы влияния, проблемы и перспективы.

2. Выделите типичные правонарушения, совершаемые

плательщиками страховых взносов. Проанализируйте

арбитражную практику разрешения налоговых споров

в данном направлении.

29

Финансы

Финансы