Похожие презентации:

Основы финансового рынка и инвестиций (тема 7)

1.

Тема 7. Основыфинансового рынка и

инвестиций

2.

Финансовый рынокФинансовый рынок (от лат. financia —

наличность, доход) — система

экономических взаимоотношений,

связанных с заимствованием, выпуском,

покупкой, продажей ценных бумаг,

драгоценных металлов, валют и других

инструментов инвестирования

https://ru.wikipedia.org/wiki

3.

Состав финансового рынкарынок ссудных

капиталов (денежный

рынок, кредитный

рынок),

валютный рынок

рынок ценных бумаг

(первичный, вторичный,

третичный)

рынок страхования и

перестрахования

рынок драгоценных

металлов

4.

Рынок ссудных капиталовРынок ссудных капиталов - это рынок,

объектом сделок на котором выступает

предоставляемый в ссуду денежный

капитал.

На этом рынке концентрируются спрос

и предложение на капитал.

Рынок ссудных капиталов включает

денежный рынок, обслуживающий

главным образом движение основного

капитала

https://1fin.ru/Finansovyy_slovary/Rynok_ssudnyh_kapitalov

5.

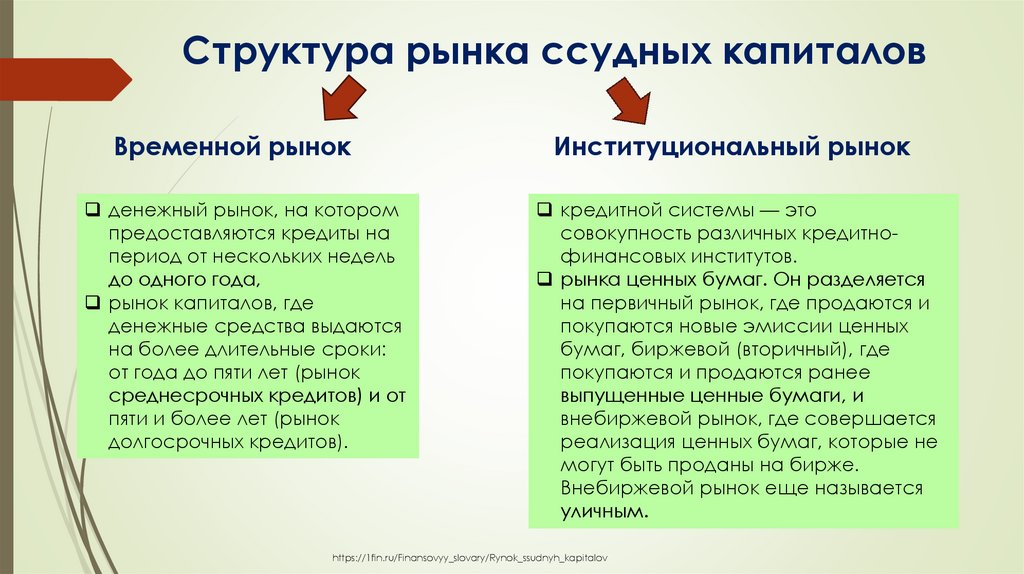

Структура рынка ссудных капиталовВременной рынок

Институциональный рынок

денежный рынок, на котором

предоставляются кредиты на

период от нескольких недель

до одного года,

рынок капиталов, где

денежные средства выдаются

на более длительные сроки:

от года до пяти лет (рынок

среднесрочных кредитов) и от

пяти и более лет (рынок

долгосрочных кредитов).

кредитной системы — это

совокупность различных кредитнофинансовых институтов.

рынка ценных бумаг. Он разделяется

на первичный рынок, где продаются и

покупаются новые эмиссии ценных

бумаг, биржевой (вторичный), где

покупаются и продаются ранее

выпущенные ценные бумаги, и

внебиржевой рынок, где совершается

реализация ценных бумаг, которые не

могут быть проданы на бирже.

Внебиржевой рынок еще называется

уличным.

https://1fin.ru/Finansovyy_slovary/Rynok_ssudnyh_kapitalov

6.

Валютный рынок Республики КазахстанВнутренний валютный рынок Республики

Казахстан определяется как совокупность

отношений резидентов и нерезидентов,

связанных с совершением операций покупки и

(или) продажи иностранной валюты,

осуществляемых на территории Республики

Казахстан

О валютном регулировании и валютном контроле

Закон Республики Казахстан от 2 июля 2018 года № 167-VІ ЗРК.

Обновленный с изменениями на: 08.06.2024. https://zakon.uchet.kz/rus/docs/Z1800000167

7.

национальные(локальные)

По сфере

распространенности

международный

биржевой валютный

рынок

Виды

валютных

рынков

Валютный рынок

По организации

рынка

внебиржевой

валютный рынок

продавцы

По составу

участников

покупатели

брокеры

https://www.a-lab.ru/articles/valyutnyy-rynok/

8.

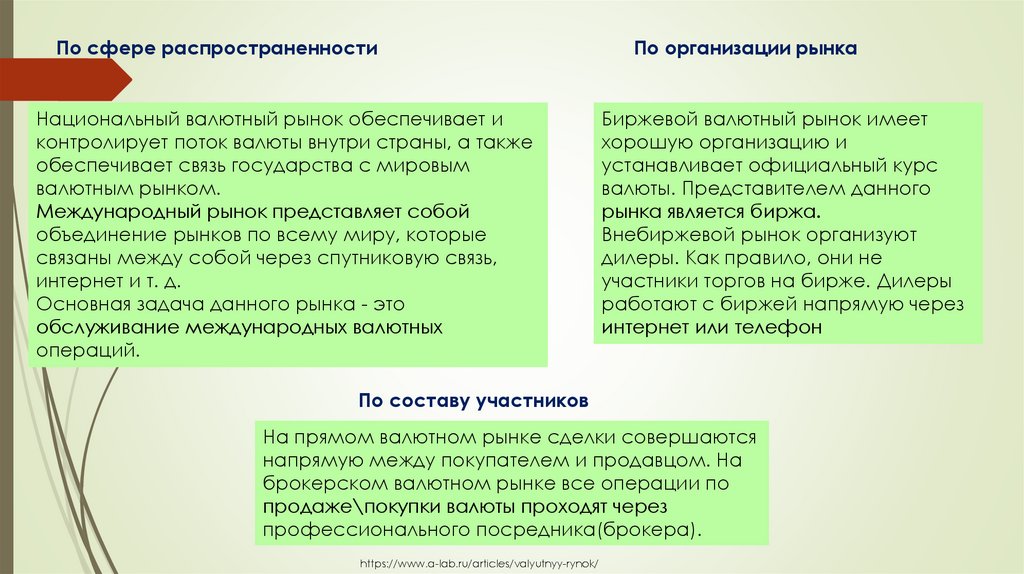

По сфере распространенностиНациональный валютный рынок обеспечивает и

контролирует поток валюты внутри страны, а также

обеспечивает связь государства с мировым

валютным рынком.

Международный рынок представляет собой

объединение рынков по всему миру, которые

связаны между собой через спутниковую связь,

интернет и т. д.

Основная задача данного рынка - это

обслуживание международных валютных

операций.

По организации рынка

Биржевой валютный рынок имеет

хорошую организацию и

устанавливает официальный курс

валюты. Представителем данного

рынка является биржа.

Внебиржевой рынок организуют

дилеры. Как правило, они не

участники торгов на бирже. Дилеры

работают с биржей напрямую через

интернет или телефон

По составу участников

На прямом валютном рынке сделки совершаются

напрямую между покупателем и продавцом. На

брокерском валютном рынке все операции по

продаже\покупки валюты проходят через

профессионального посредника(брокера).

https://www.a-lab.ru/articles/valyutnyy-rynok/

9.

Сущность рынка ценных бумаг заключается вперераспределении денежных ресурсов между их

поставщиками (инвесторами) и потребителями (эмитентами)

на основе обращения ценных бумаг в качестве товара.

Структура рынка ценных бумаг включает следующие основные

компоненты:

Эмитенты. Лица, испытывающие недостаток в денежных ресурсах и

привлекающие их на основе выпуска ценных бумаг.

Финансовые посредники. Брокерско-дилерские компании, через которых

осуществляется перераспределение свободных денежных средств от

инвесторов к эмитентам ценных бумаг.

Инвесторы. Лица, обладающие излишками денежных средств и

вкладывающие их в ценные бумаги.

Организованные и неорганизованные рынки ценных бумаг. К

организованным относятся фондовые биржи, внебиржевые торговые системы

и альтернативные торговые системы.

10.

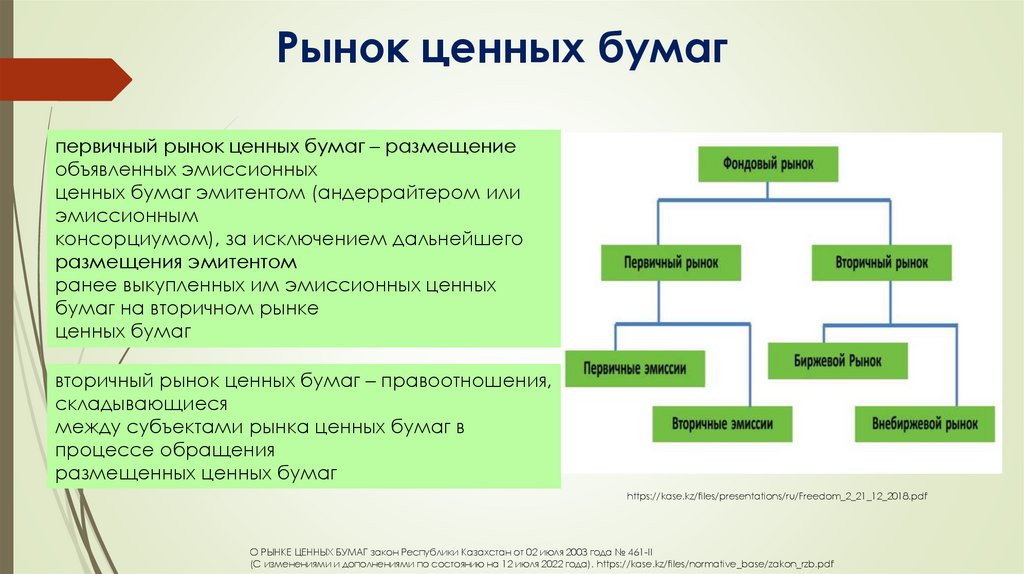

Рынок ценных бумагпервичный рынок ценных бумаг – размещение

объявленных эмиссионных

ценных бумаг эмитентом (андеррайтером или

эмиссионным

консорциумом), за исключением дальнейшего

размещения эмитентом

ранее выкупленных им эмиссионных ценных

бумаг на вторичном рынке

ценных бумаг

вторичный рынок ценных бумаг – правоотношения,

складывающиеся

между субъектами рынка ценных бумаг в

процессе обращения

размещенных ценных бумаг

https://kase.kz/files/presentations/ru/Freedom_2_21_12_2018.pdf

О РЫНКЕ ЦЕННЫХ БУМАГ закон Республики Казахстан от 02 июля 2003 года № 461-II

(С изменениями и дополнениями по состоянию на 12 июля 2022 года). https://kase.kz/files/normative_base/zakon_rzb.pdf

11.

Структура рынка ценных бумагПервичный рынок. На этом рынке компании или государственные организации

выпускают новые ценные бумаги на продажу, а инвесторы могут приобрести

ценные бумаги напрямую от эмитента. Среди операций, проводимых на первичном

рынке, — выпуск акций компанией для привлечения капитала на расширение

бизнеса.

Вторичный рынок ценных бумаг. Здесь выпущенные ранее ценные бумаги

покупают и продают инвесторы между собой: на этом рынке цены формируются на

основе спроса и предложения. Пример операции на вторичном рынке — покупка

акций компании на бирже или через брокера.

Биржа — рынок, на котором происходят торги ценными бумагами. На бирже

установлены определенные правила и процедуры, которые обеспечивают

прозрачность и защиту прав инвесторов.

Внебиржевой рынок (OTC). OTC-рынок часто используется для торговли ценными

бумагами, которые не котируются на бирже. Инвесторы здесь могут совершать

сделки напрямую между собой или через брокера.

12.

Участники рынка ценных бумаг и их функции:Эмитенты — компании, государственные организации и другие организации, которые

выпускают ценные бумаги на продажу на первичном рынке. Их основная функция —

привлечение капитала для развития своей деятельности.

Инвесторы — физические и юридические лица, которые покупают и продают ценные

бумаги на рынке. Их основная функция — инвестирование средств и получение прибыли.

Банки и брокеры — финансовые посредники, которые оказывают услуги по покупке и

продаже ценных бумаг на рынке от имени клиентов. Их функция — предоставление

доступа к рынку и оказание финансовых услуг.

Регуляторы — государственные органы, которые устанавливают правила и нормы для

защиты интересов инвесторов и обеспечения прозрачности и стабильности рынка. Их

функция — регулирование рынка и надзор за его деятельностью.

Рейтинговые агентства — организации, которые оценивают кредитный рейтинг

эмитентов и ценных бумаг, чтобы помочь инвесторам принимать решения о покупке и

продаже ценных бумаг. Их функция — оценка рисков и предоставление информации для

принятия решений.

Инвестиционные фонды — организации, которые инвестируют средства инвесторов в

ценные бумаги и управляют ими от имени своих клиентов. Их функция — управление

портфелем инвестора и инвестирование средств в ценные бумаги на рынке.

13.

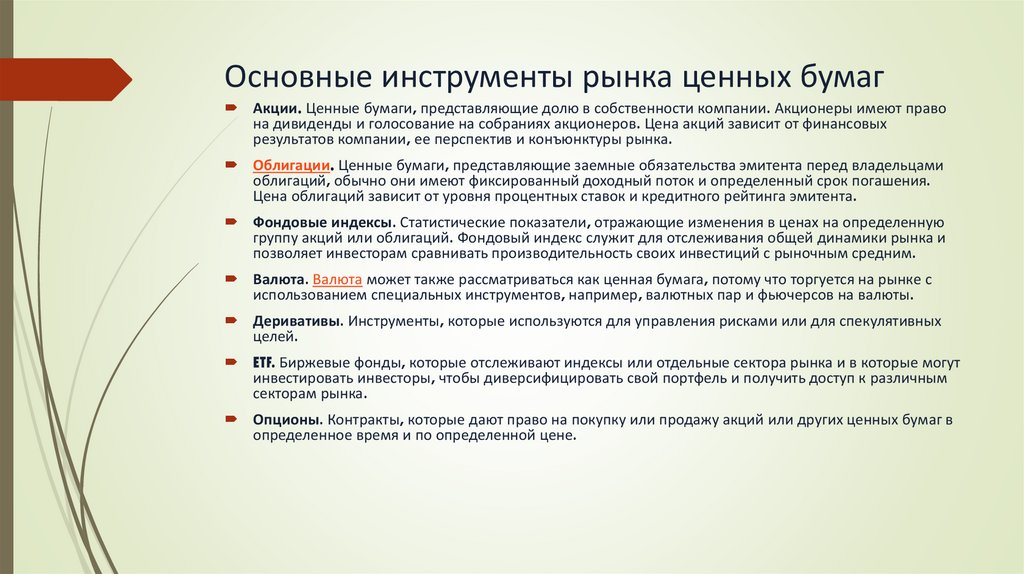

Основные инструменты рынка ценных бумагАкции. Ценные бумаги, представляющие долю в собственности компании. Акционеры имеют право

на дивиденды и голосование на собраниях акционеров. Цена акций зависит от финансовых

результатов компании, ее перспектив и конъюнктуры рынка.

Облигации. Ценные бумаги, представляющие заемные обязательства эмитента перед владельцами

облигаций, обычно они имеют фиксированный доходный поток и определенный срок погашения.

Цена облигаций зависит от уровня процентных ставок и кредитного рейтинга эмитента.

Фондовые индексы. Статистические показатели, отражающие изменения в ценах на определенную

группу акций или облигаций. Фондовый индекс служит для отслеживания общей динамики рынка и

позволяет инвесторам сравнивать производительность своих инвестиций с рыночным средним.

Валюта. Валюта может также рассматриваться как ценная бумага, потому что торгуется на рынке с

использованием специальных инструментов, например, валютных пар и фьючерсов на валюты.

Деривативы. Инструменты, которые используются для управления рисками или для спекулятивных

целей.

ETF. Биржевые фонды, которые отслеживают индексы или отдельные сектора рынка и в которые могут

инвестировать инвесторы, чтобы диверсифицировать свой портфель и получить доступ к различным

секторам рынка.

Опционы. Контракты, которые дают право на покупку или продажу акций или других ценных бумаг в

определенное время и по определенной цене.

14.

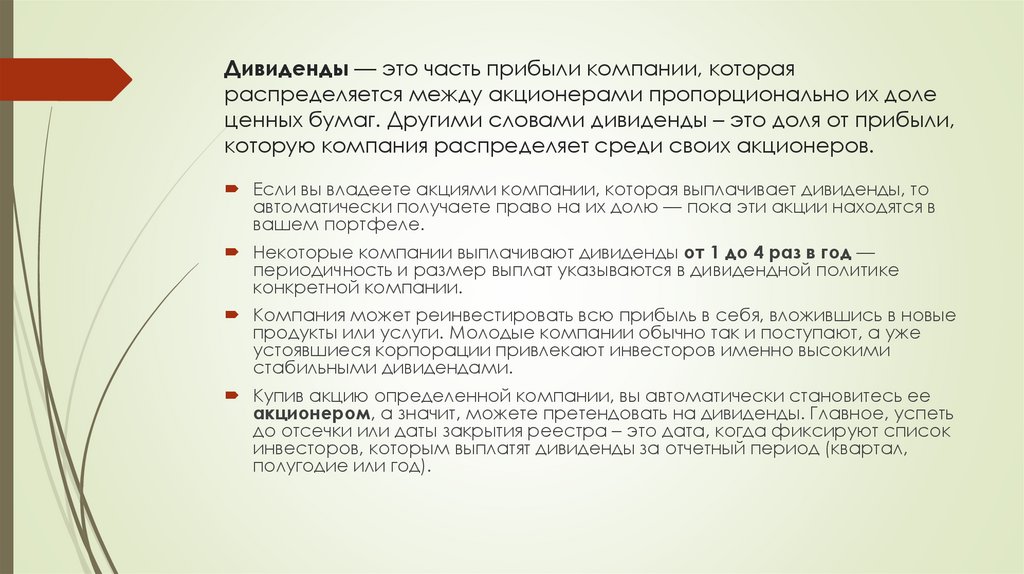

Дивиденды — это часть прибыли компании, котораяраспределяется между акционерами пропорционально их доле

ценных бумаг. Другими словами дивиденды – это доля от прибыли,

которую компания распределяет среди своих акционеров.

Если вы владеете акциями компании, которая выплачивает дивиденды, то

автоматически получаете право на их долю — пока эти акции находятся в

вашем портфеле.

Некоторые компании выплачивают дивиденды от 1 до 4 раз в год —

периодичность и размер выплат указываются в дивидендной политике

конкретной компании.

Компания может реинвестировать всю прибыль в себя, вложившись в новые

продукты или услуги. Молодые компании обычно так и поступают, а уже

устоявшиеся корпорации привлекают инвесторов именно высокими

стабильными дивидендами.

Купив акцию определенной компании, вы автоматически становитесь ее

акционером, а значит, можете претендовать на дивиденды. Главное, успеть

до отсечки или даты закрытия реестра – это дата, когда фиксируют список

инвесторов, которым выплатят дивиденды за отчетный период (квартал,

полугодие или год).

15.

Страховой рынокСтраховой рынок — это специфическая социальноэкономическая среда, сфера, где формируются

финансовые отношения. Страховая защита покупается и

продается, на нее есть спрос, что позволяет создавать и

предложение.

Страховой рынок также можно назвать формой

налаживания денежных отношений, благодаря

существованию которых создается и распределяется

страховой фонд.

Население страны становится защищенным, а

совокупность компаний, оказывающих ряд

соответствующих услуг, может вести полноценную

деятельность

https://solva.kz/strahovoj-rynok/

16.

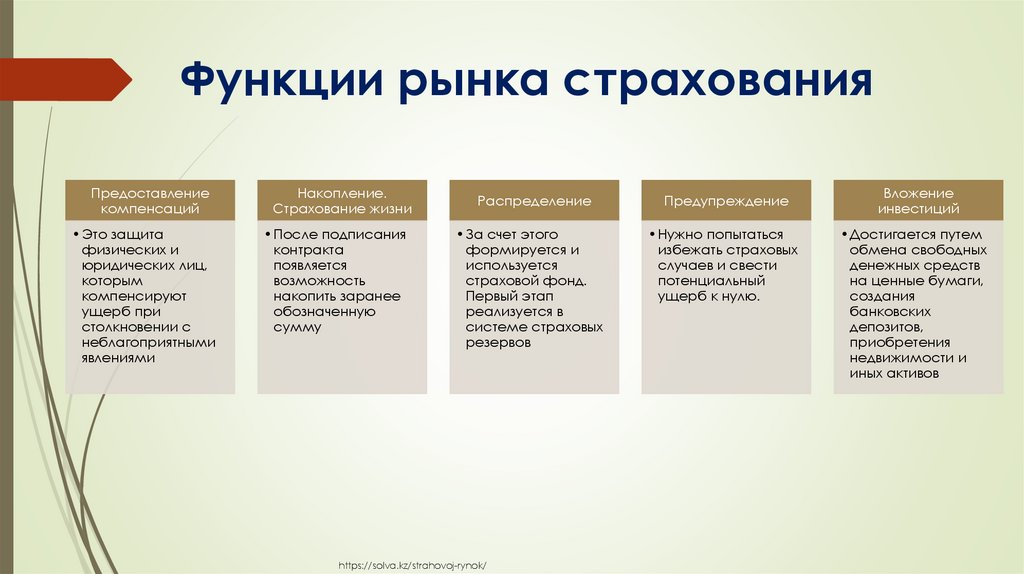

Функции рынка страхованияПредоставление

компенсаций

Накопление.

Страхование жизни

•Это защита

физических и

юридических лиц,

которым

компенсируют

ущерб при

столкновении с

неблагоприятными

явлениями

•После подписания

контракта

появляется

возможность

накопить заранее

обозначенную

сумму

Распределение

Предупреждение

•За счет этого

формируется и

используется

страховой фонд.

Первый этап

реализуется в

системе страховых

резервов

•Нужно попытаться

избежать страховых

случаев и свести

потенциальный

ущерб к нулю.

https://solva.kz/strahovoj-rynok/

Вложение

инвестиций

•Достигается путем

обмена свободных

денежных средств

на ценные бумаги,

создания

банковских

депозитов,

приобретения

недвижимости и

иных активов

17.

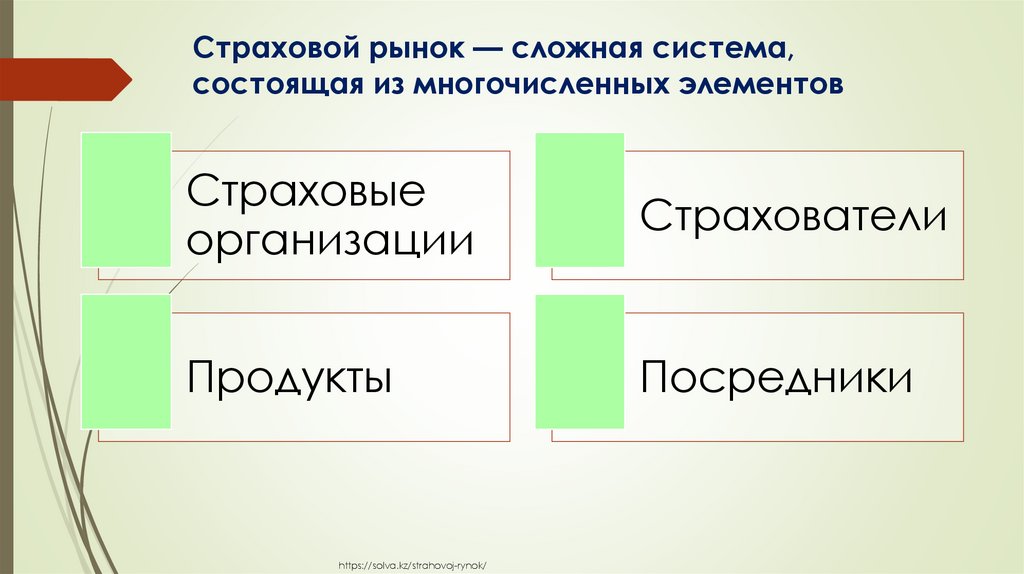

Страховой рынок — сложная система,состоящая из многочисленных элементов

Страховые

организации

Страхователи

Продукты

Посредники

https://solva.kz/strahovoj-rynok/

18.

Рынок драгоценных металловРынок драгоценных металлов — сфера

экономических отношений, регулирующих

осуществление сделок с драгоценными

металлами и ценными бумагами, которые

котируются в золоте (золотые сертификаты, и т. п.).

Субъектами рынка выступают центральные и

коммерческие , и физические лица.

В зависимости от вида проводимых операций и их

объема, а также участников сделок принято

выделять следующие типы рынков золота:

международные, внутренние и черные.

Мировой рынок драгоценных металлов. Е.Руднева.2014.

https://www.banki.ru/wikibank/mirovoy_ryinok_dragotsennyih_metallov_wiki/

Финансы

Финансы