Похожие презентации:

Надзор за деятельностью субъектов страхового дела в РФ

1. ТЕМА: Надзор за деятельностью субъектов страхового дела в РФ

• 1. Регулирование страхового дела• 2. Организация надзора за деятельностью субъектов страхового

дела в России

• 3. Лицензирование деятельности субъектов страхового дела

2. Государственное регулирование

• – это один из механизмов организации предпринимательскойдеятельности. Целью государственного регулирования страхового

дела является обеспечение формирования и развития эффективно

функционирующего рынка страховых услуг, создание

необходимых условий для деятельности страховщиков различных

организационно-правовых форм, защита интересов страхователей.

Существует значительное число методов государственного воздействия на процесс развития страхования, которые по степени

директивности подразделяются на две группы:

• прямые

• косвенные.

3. Методы прямого регулирования страховой деятельности :

• Государственное хозяйственное управление (экономическое администрирование);• Административно-правовое регулирование (институциональное);

• Стратегическое и тактическое программирование и

планирование;

• Регулирование финансовой деятельности (кроме налогового регулирования).

4. Методы прямого регулирования страховой деятельности :

• Государственное хозяйственное управление представляет собойнепосредственное активное участие государства в экономической жизни

общества. В рамках этого метода государство через свои уполномоченные

органы выступает участником хозяйственных процессов.

• Административно-правовое регулирование состоит в установлении

определенных условий функционирования хозяйствующих субъектов,

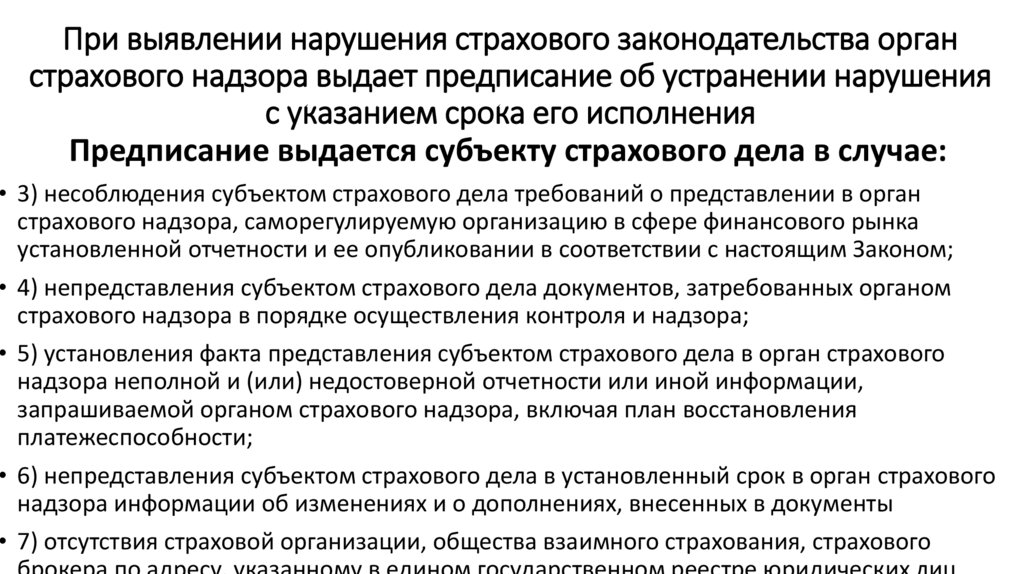

«правил игры» на страховом рынке.

5. Методы прямого регулирования страховой деятельности :

• Посредством стратегического и тактического программирования ипланирования государство определяет траекторию развития как

экономической системы в целом, так и отдельных подсистем.

• Особое место в государственном регулировании занимают вопросы

финансовой деятельности страховой организации. Финансовым

регулированием этот метод можно назвать только при наличии определенных допущений: спектр вопросов, подлежащих регулированию, находится в рамках функционирования финансовой микросистемы страховой компании.

6. Методы прямого регулирования страховой деятельности :

• Посредством стратегического и тактического программирования ипланирования государство определяет траекторию развития как

экономической системы в целом, так и отдельных подсистем.

• Особое место в государственном регулировании занимают вопросы

финансовой деятельности страховой организации. Финансовым

регулированием этот метод можно назвать только при наличии определенных допущений: спектр вопросов, подлежащих регулированию, находится в рамках функционирования финансовой микросистемы страховой компании.

7. К косвенным методам регулирования страховой деятельности относятся следующие:

•Регулирование финансовойдеятельности (в части налогового

регулирования);

•Денежно-кредитное регулирование.

8. В зависимости от характера воздействия все методы регулирования страхового дела могут быть разделены на :

• административные• экономические.

Особенностью административного регулирования является то, что

оно не связано с созданием дополнительных материальных стимулов

для реализации принятых решений.

Экономические методы характеризуются большей

результативностью и эффективностью, т.к. мотивация возникает не

извне, а непосредственно внутри страховой деятельности.

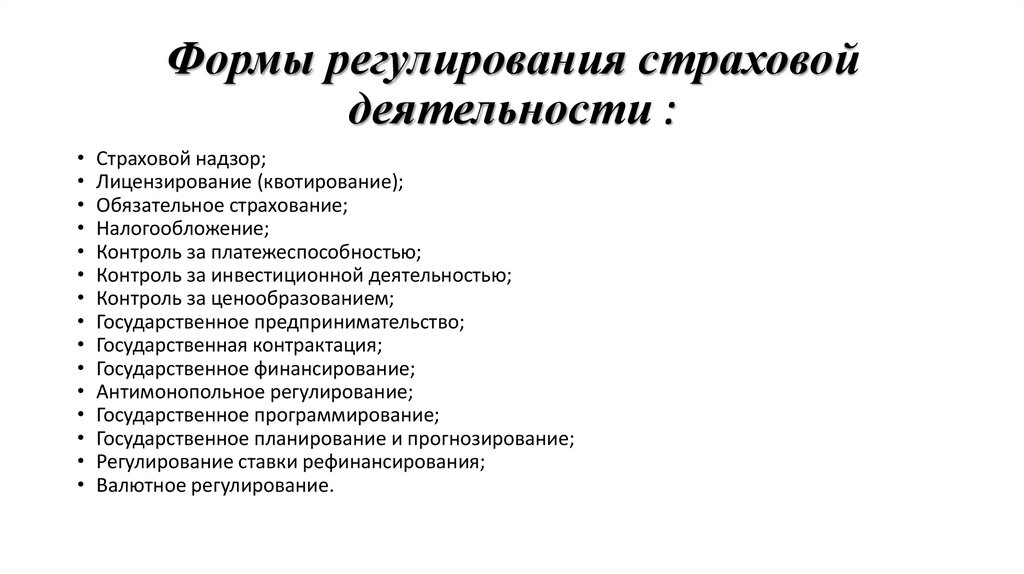

9. Формы регулирования страховой деятельности :

• Страховой надзор;• Лицензирование (квотирование);

• Обязательное страхование;

• Налогообложение;

• Контроль за платежеспособностью;

• Контроль за инвестиционной деятельностью;

• Контроль за ценообразованием;

• Государственное предпринимательство;

• Государственная контрактация;

• Государственное финансирование;

• Антимонопольное регулирование;

• Государственное программирование;

• Государственное планирование и прогнозирование;

• Регулирование ставки рефинансирования;

• Валютное регулирование.

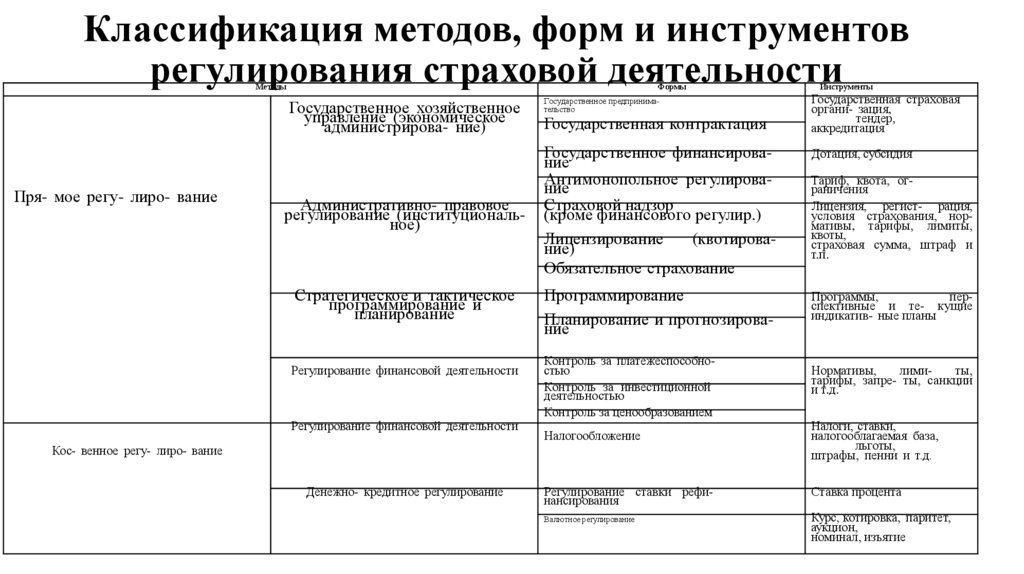

10. Классификация методов, форм и инструментов регулирования страховой деятельности

МетодыФормы

Государственная страховая

органи- зация,

тендер,

аккредитация

Дотация, субсидия

Административно- правовое

регулирование (институциональное)

Государственное финансирование

Антимонопольное регулирование

Страховой надзор

(кроме финансового регулир.)

Лицензирование

(квотирование)

Обязательное страхование

Стратегическое и тактическое

программирование и

планирование

Программирование

Планирование и прогнозирование

Программы,

перспективные и те- кущие

индикатив- ные планы

Государственное хозяйственное

управление (экономическое

администрирова- ние)

Пря- мое регу- лиро- вание

Инструменты

Государственное предпринимательство

Регулирование финансовой деятельности

Регулирование финансовой деятельности

Государственная контрактация

Контроль за платежеспособностью

Контроль за инвестиционной

деятельностью

Контроль за ценообразованием

Нормативы,

лимиты,

тарифы, запре- ты, санкции

и т.д.

Налогообложение

Налоги, ставки,

налогооблагаемая база,

льготы,

штрафы, пенни и т.д.

Регулирование ставки рефинансирования

Ставка процента

Валютное регулирование

Курс, котировка, паритет,

аукцион,

номинал, изъятие

Кос- венное регу- лиро- вание

Денежно- кредитное регулирование

Тариф, квота, ограничения

Лицензия, регист- рация,

условия страхования, нормативы, тарифы, лимиты,

квоты,

страховая сумма, штраф и

т.п.

11. ВОПРОС 2 Надзор за деятельностью субъектов страхового дела (страховой надзор)

• осуществляется в целях соблюдения ими страховогозаконодательства, предупреждения и пресечения нарушений

участниками отношений, регулируемых настоящим Законом,

страхового законодательства, обеспечения защиты прав и законных

интересов страхователей, иных заинтересованных лиц и

государства, эффективного развития страхового дела, а также в

целях предупреждения неустойчивого финансового положения

страховой организации. (в ред. Федеральных законов от 23.07.2013

N 234-ФЗ, от 23.04.2018 N 87-ФЗ)

12. Орган страхового надзора – ЦБ РОССИИ

• осуществляет анализ деятельности субъектов страхового дела вцелях выявления ситуаций, создающих угрозу правам и законным

интересам

страхователей,

застрахованных

лиц,

выгодоприобретателей и (или) угрозу стабильности финансового

(страхового) рынка.

13. Орган страхового надзора опубликовывает в определенном им печатном органе и (или) размещает на своем официальном сайте в

информационно-телекоммуникационной сети"Интернет":

• 1) разъяснения вопросов, отнесенных к компетенции органа страхового надзора;

• 2) сведения из единого государственного реестра субъектов страхового дела,

реестра объединений субъектов страхового дела;

• 3) акты об ограничении, о приостановлении или о возобновлении действия

лицензии на осуществление страховой деятельности;

• 4) акты об отзыве лицензии на осуществление страховой деятельности, а также о

прекращении действия аккредитации филиала иностранной страховой

организации

• 5) иную информацию по вопросам контроля и надзора в сфере страховой

деятельности (страхового дела);

• 6) нормативные акты, принятые органом страхового надзора

14. При рассмотрении правовой организации страхового надзора выделяют три системы надзора:

• система публичности, при которой надзор ограничивается публикацией ипредставлением в соответствующий государственный орган отчетов и балансов

страховой организации;

• нормативная система, которая устанавливает определенные условия

возникновения и деятельности страховщиков;

• система материального надзора, при которой органы государственного

надзора имеют право проверять не только формаль- ное исполнение условий

возникновения и деятельности страховых ор- ганизаций, но и саму

деятельность страховщиков как с финансовой, так и с оперативно-технической

стороны.

15. Государственный надзор за страховой деятельностью по содержанию следует разграничить на:

• предварительный• текущий.

Предварительный надзор включает в себя проверку надзорным органом

соответствия страховой организации требованиям, установленным законом, и

выдачу лицензий на право осуществления определенных видов страховой

деятельности, а также регистрацию объединения страховщиков и внесение в

реестр страховых брокеров.

Текущий надзор заключается в проверке соблюдения требований

законодательства профессиональными участниками страхового рынка при

осуществлении ими деятельности: сбор и анализ отчетности, приостановление и

отзыв лицензии, исключение из реестра страховых брокеров и т.д.

16. Страховой надзор включает в себя:

• 1) лицензирование деятельности субъектов страхового дела и ведениеединого государственного реестра субъектов страхового дела, реестра

объединений субъектов страхового дела, единого реестра

саморегулируемых организаций в сфере финансового рынка;

• 1.1) аккредитацию на территории Российской Федерации филиалов

иностранных страховых организаций;

• 2) контроль за соблюдением страхового законодательства, в том числе

путем проведения на местах проверок деятельности субъектов

страхового дела, и достоверности представляемой ими отчетности, а

также за обеспечением страховщиками их финансовой устойчивости и

платежеспособности;

• 3) выдачу в течение 30 дней в предусмотренных настоящим Законом

случаях разрешений на увеличение размеров уставных капиталов

страховых организаций за счет средств иностранных инвесторов

17. Страховой надзор включает в себя:

• 4) принятие решения о назначении временной администрации, оприостановлении и об ограничении полномочий исполнительного органа

страховой организации в случаях несостоятельности или банкротства;

• 5) принятие решения о назначении временной администрации

иностранной страховой организации, решения о приостановлении

полномочий

руководителей

филиала

иностранной

страховой

организации;

• 6) в целях своевременного выявления рисков неплатежеспособности

субъектов страхового дела, за исключением иностранных страховых

организаций, орган страхового надзора в установленном им порядке

осуществляет мониторинг деятельности субъектов страхового дела с

применением

финансовых

показателей

(коэффициентов),

характеризующих финансовое положение субъектов страхового дела и их

устойчивость к внутренним и внешним факторам риска

18. Вопрос 3 Лицензирование деятельности субъектов страхового дела

• Лицензия на осуществление страхования, перестрахования, взаимногострахования, посреднической деятельности в качестве страхового брокера

(далее - лицензия) - специальное разрешение на право осуществления

страховой деятельности, предоставленное органом страхового надзора

субъекту страхового дела.

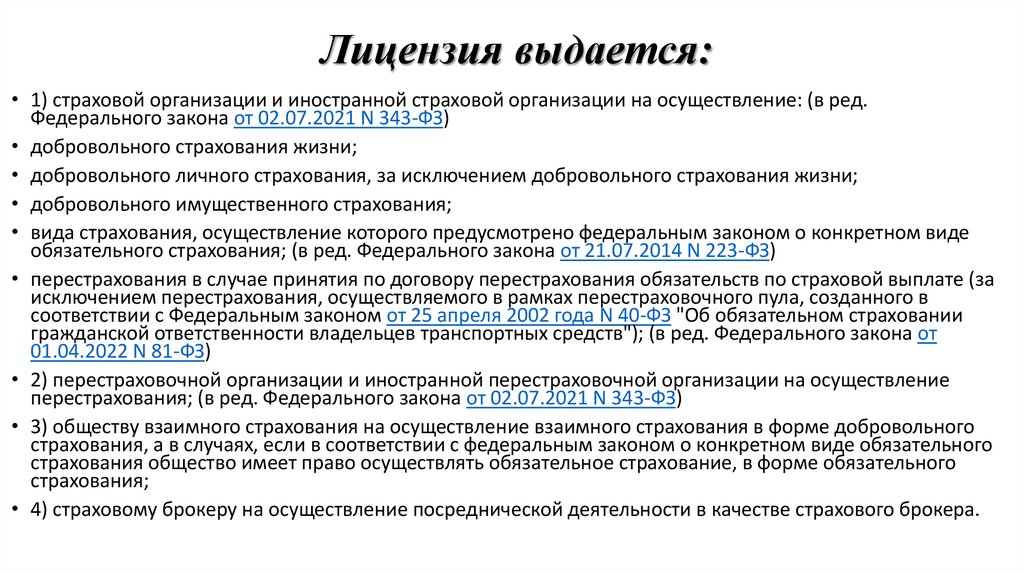

19. Лицензия выдается:

• 1) страховой организации и иностранной страховой организации на осуществление: (в ред.Федерального закона от 02.07.2021 N 343-ФЗ)

• добровольного страхования жизни;

• добровольного личного страхования, за исключением добровольного страхования жизни;

• добровольного имущественного страхования;

• вида страхования, осуществление которого предусмотрено федеральным законом о конкретном виде

обязательного страхования; (в ред. Федерального закона от 21.07.2014 N 223-ФЗ)

• перестрахования в случае принятия по договору перестрахования обязательств по страховой выплате (за

исключением перестрахования, осуществляемого в рамках перестраховочного пула, созданного в

соответствии с Федеральным законом от 25 апреля 2002 года N 40-ФЗ "Об обязательном страховании

гражданской ответственности владельцев транспортных средств"); (в ред. Федерального закона от

01.04.2022 N 81-ФЗ)

• 2) перестраховочной организации и иностранной перестраховочной организации на осуществление

перестрахования; (в ред. Федерального закона от 02.07.2021 N 343-ФЗ)

• 3) обществу взаимного страхования на осуществление взаимного страхования в форме добровольного

страхования, а в случаях, если в соответствии с федеральным законом о конкретном виде обязательного

страхования общество имеет право осуществлять обязательное страхование, в форме обязательного

страхования;

• 4) страховому брокеру на осуществление посреднической деятельности в качестве страхового брокера.

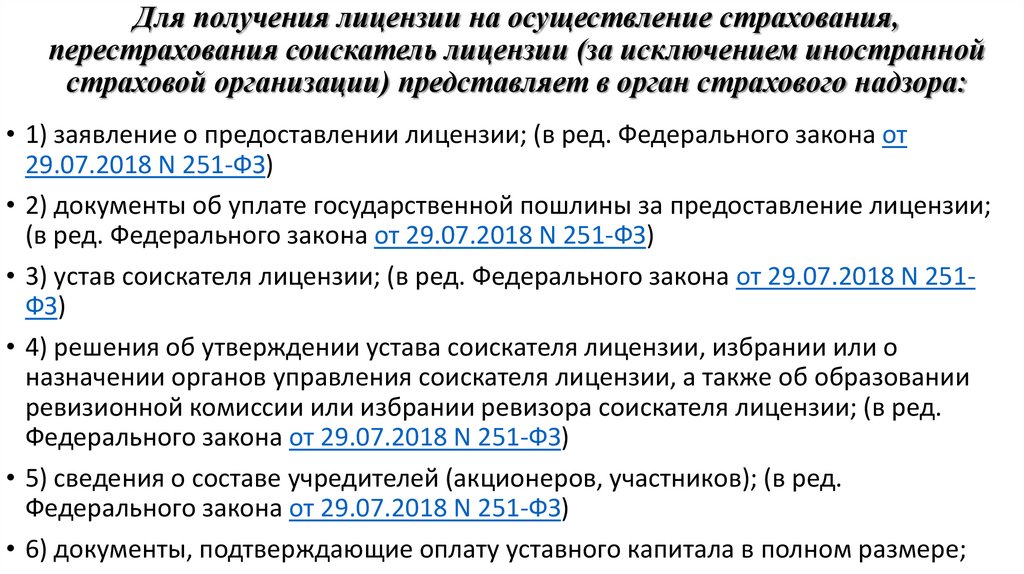

20. Для получения лицензии на осуществление страхования, перестрахования соискатель лицензии (за исключением иностранной страховой

организации) представляет в орган страхового надзора:• 1) заявление о предоставлении лицензии; (в ред. Федерального закона от

29.07.2018 N 251-ФЗ)

• 2) документы об уплате государственной пошлины за предоставление лицензии;

(в ред. Федерального закона от 29.07.2018 N 251-ФЗ)

• 3) устав соискателя лицензии; (в ред. Федерального закона от 29.07.2018 N 251ФЗ)

• 4) решения об утверждении устава соискателя лицензии, избрании или о

назначении органов управления соискателя лицензии, а также об образовании

ревизионной комиссии или избрании ревизора соискателя лицензии; (в ред.

Федерального закона от 29.07.2018 N 251-ФЗ)

• 5) сведения о составе учредителей (акционеров, участников); (в ред.

Федерального закона от 29.07.2018 N 251-ФЗ)

• 6) документы, подтверждающие оплату уставного капитала в полном размере;

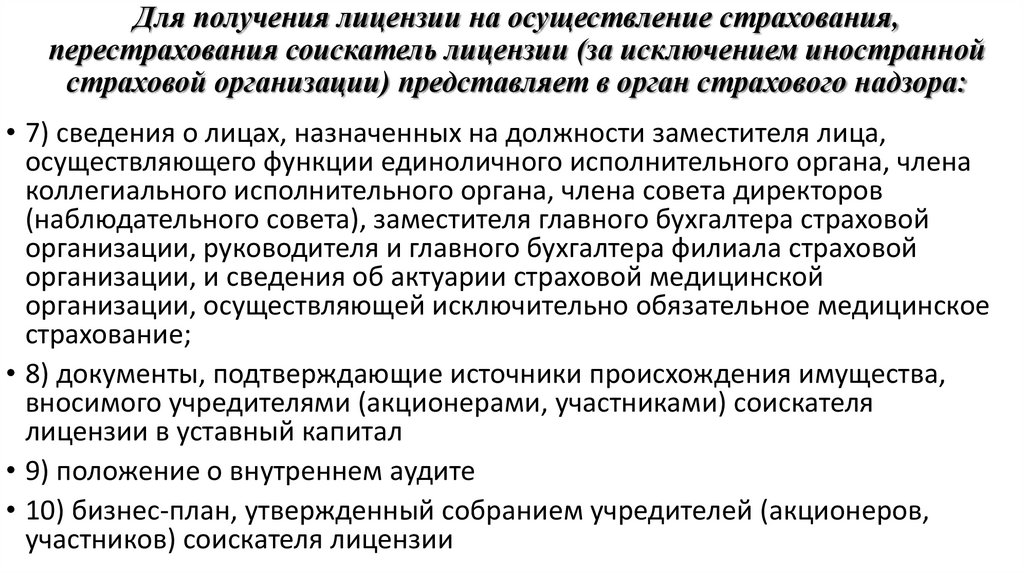

21. Для получения лицензии на осуществление страхования, перестрахования соискатель лицензии (за исключением иностранной страховой

организации) представляет в орган страхового надзора:• 7) сведения о лицах, назначенных на должности заместителя лица,

осуществляющего функции единоличного исполнительного органа, члена

коллегиального исполнительного органа, члена совета директоров

(наблюдательного совета), заместителя главного бухгалтера страховой

организации, руководителя и главного бухгалтера филиала страховой

организации, и сведения об актуарии страховой медицинской

организации, осуществляющей исключительно обязательное медицинское

страхование;

• 8) документы, подтверждающие источники происхождения имущества,

вносимого учредителями (акционерами, участниками) соискателя

лицензии в уставный капитал

• 9) положение о внутреннем аудите

• 10) бизнес-план, утвержденный собранием учредителей (акционеров,

участников) соискателя лицензии

22. Требование к страховому брокеру при лицензировании о наличии гарантии исполнения обязательств в формах и размерах

• Для получения лицензии брокер должен иметьбанковскую гарантию на сумму не менее трех

миллионов

рублей

или

документы,

подтверждающие наличие собственных средств в

размере не менее трех миллионов рублей

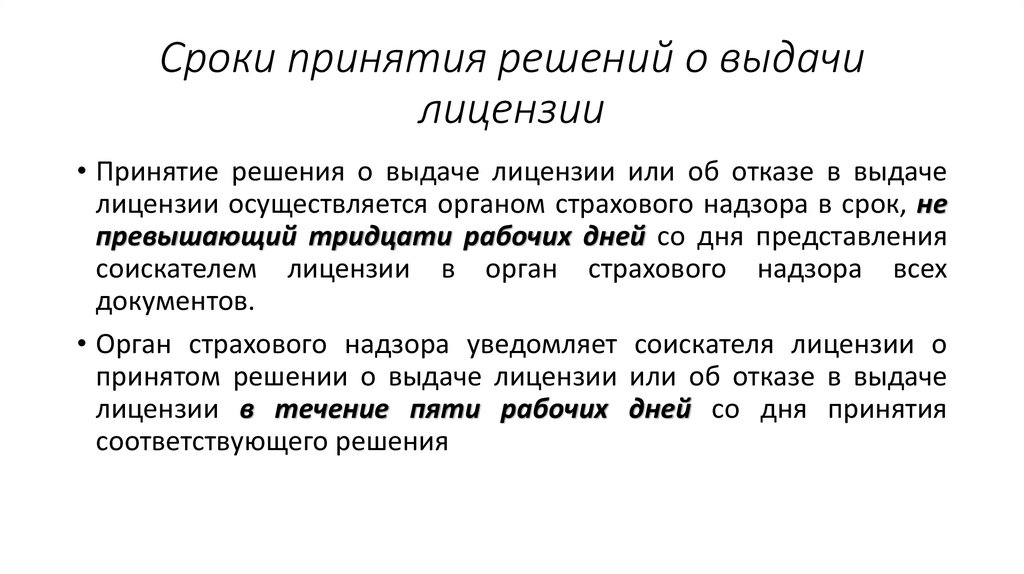

23. Сроки принятия решений о выдачи лицензии

• Принятие решения о выдаче лицензии или об отказе в выдачелицензии осуществляется органом страхового надзора в срок, не

превышающий тридцати рабочих дней со дня представления

соискателем лицензии в орган страхового надзора всех

документов.

• Орган страхового надзора уведомляет соискателя лицензии о

принятом решении о выдаче лицензии или об отказе в выдаче

лицензии в течение пяти рабочих дней со дня принятия

соответствующего решения

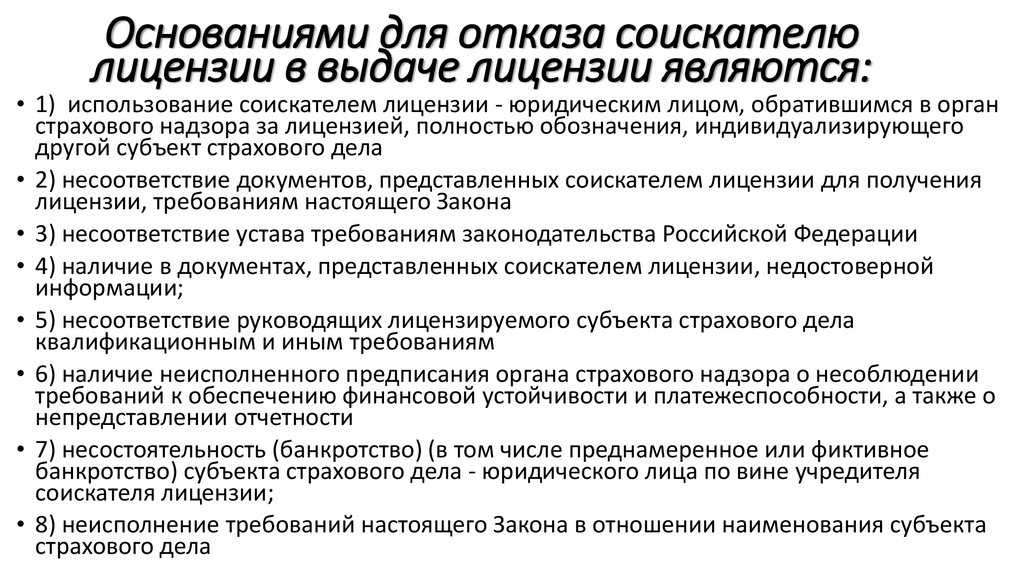

24. Основаниями для отказа соискателю лицензии в выдаче лицензии являются:

• 1) использование соискателем лицензии - юридическим лицом, обратившимся в органстрахового надзора за лицензией, полностью обозначения, индивидуализирующего

другой субъект страхового дела

• 2) несоответствие документов, представленных соискателем лицензии для получения

лицензии, требованиям настоящего Закона

• 3) несоответствие устава требованиям законодательства Российской Федерации

• 4) наличие в документах, представленных соискателем лицензии, недостоверной

информации;

• 5) несоответствие руководящих лицензируемого субъекта страхового дела

квалификационным и иным требованиям

• 6) наличие неисполненного предписания органа страхового надзора о несоблюдении

требований к обеспечению финансовой устойчивости и платежеспособности, а также о

непредставлении отчетности

• 7) несостоятельность (банкротство) (в том числе преднамеренное или фиктивное

банкротство) субъекта страхового дела - юридического лица по вине учредителя

соискателя лицензии;

• 8) неисполнение требований настоящего Закона в отношении наименования субъекта

страхового дела

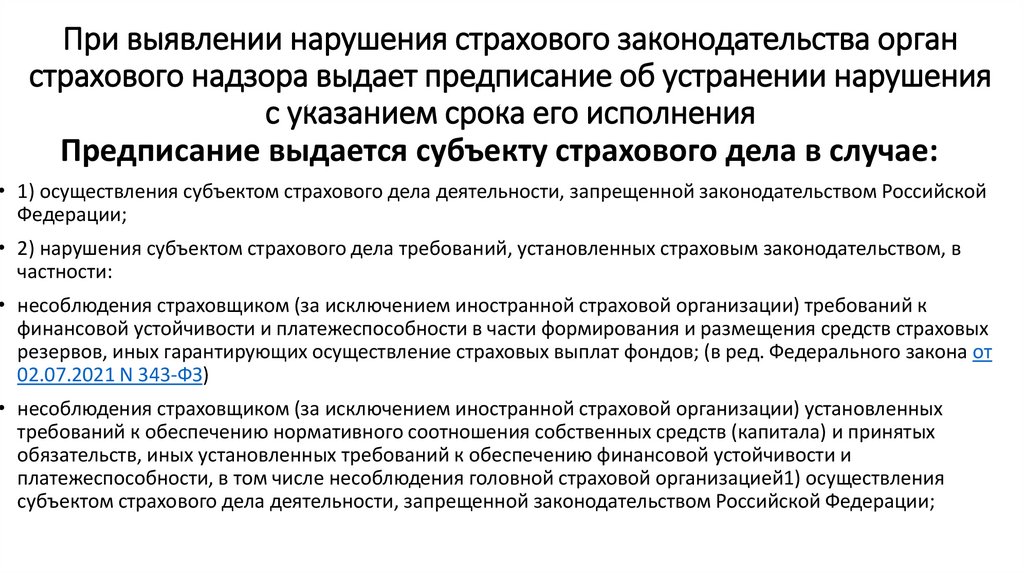

25. При выявлении нарушения страхового законодательства орган страхового надзора выдает предписание об устранении нарушения с

указанием срока его исполненияПредписание выдается субъекту страхового дела в случае:

• 1) осуществления субъектом страхового дела деятельности, запрещенной законодательством Российской

Федерации;

• 2) нарушения субъектом страхового дела требований, установленных страховым законодательством, в

частности:

• несоблюдения страховщиком (за исключением иностранной страховой организации) требований к

финансовой устойчивости и платежеспособности в части формирования и размещения средств страховых

резервов, иных гарантирующих осуществление страховых выплат фондов; (в ред. Федерального закона от

02.07.2021 N 343-ФЗ)

• несоблюдения страховщиком (за исключением иностранной страховой организации) установленных

требований к обеспечению нормативного соотношения собственных средств (капитала) и принятых

обязательств, иных установленных требований к обеспечению финансовой устойчивости и

платежеспособности, в том числе несоблюдения головной страховой организацией1) осуществления

субъектом страхового дела деятельности, запрещенной законодательством Российской Федерации;

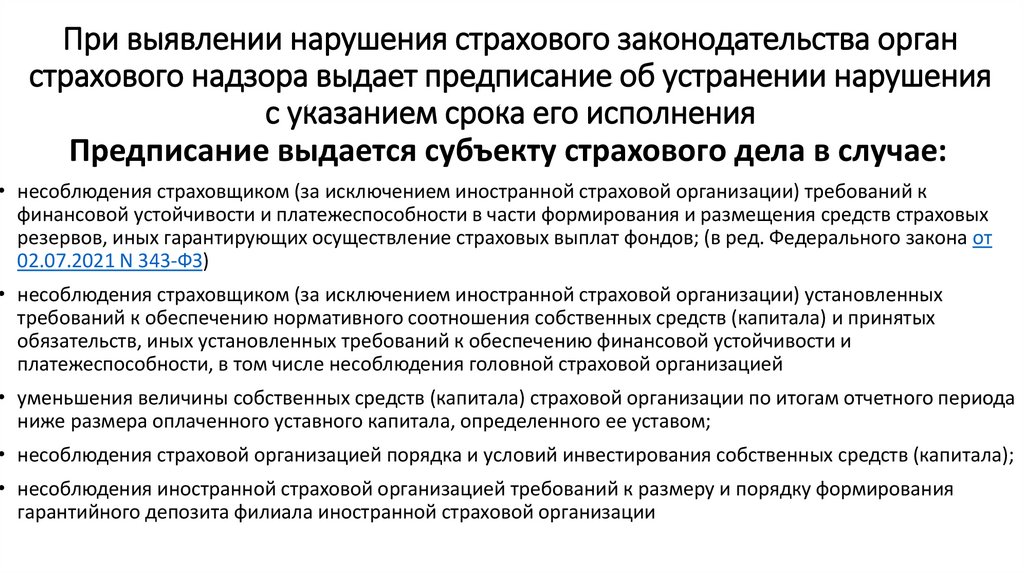

26. При выявлении нарушения страхового законодательства орган страхового надзора выдает предписание об устранении нарушения с

указанием срока его исполненияПредписание выдается субъекту страхового дела в случае:

• несоблюдения страховщиком (за исключением иностранной страховой организации) требований к

финансовой устойчивости и платежеспособности в части формирования и размещения средств страховых

резервов, иных гарантирующих осуществление страховых выплат фондов; (в ред. Федерального закона от

02.07.2021 N 343-ФЗ)

• несоблюдения страховщиком (за исключением иностранной страховой организации) установленных

требований к обеспечению нормативного соотношения собственных средств (капитала) и принятых

обязательств, иных установленных требований к обеспечению финансовой устойчивости и

платежеспособности, в том числе несоблюдения головной страховой организацией

• уменьшения величины собственных средств (капитала) страховой организации по итогам отчетного периода

ниже размера оплаченного уставного капитала, определенного ее уставом;

• несоблюдения страховой организацией порядка и условий инвестирования собственных средств (капитала);

• несоблюдения иностранной страховой организацией требований к размеру и порядку формирования

гарантийного депозита филиала иностранной страховой организации

27. При выявлении нарушения страхового законодательства орган страхового надзора выдает предписание об устранении нарушения с

указанием срока его исполненияПредписание выдается субъекту страхового дела в случае:

• 3) несоблюдения субъектом страхового дела требований о представлении в орган

страхового надзора, саморегулируемую организацию в сфере финансового рынка

установленной отчетности и ее опубликовании в соответствии с настоящим Законом;

• 4) непредставления субъектом страхового дела документов, затребованных органом

страхового надзора в порядке осуществления контроля и надзора;

• 5) установления факта представления субъектом страхового дела в орган страхового

надзора неполной и (или) недостоверной отчетности или иной информации,

запрашиваемой органом страхового надзора, включая план восстановления

платежеспособности;

• 6) непредставления субъектом страхового дела в установленный срок в орган страхового

надзора информации об изменениях и о дополнениях, внесенных в документы

• 7) отсутствия страховой организации, общества взаимного страхования, страхового

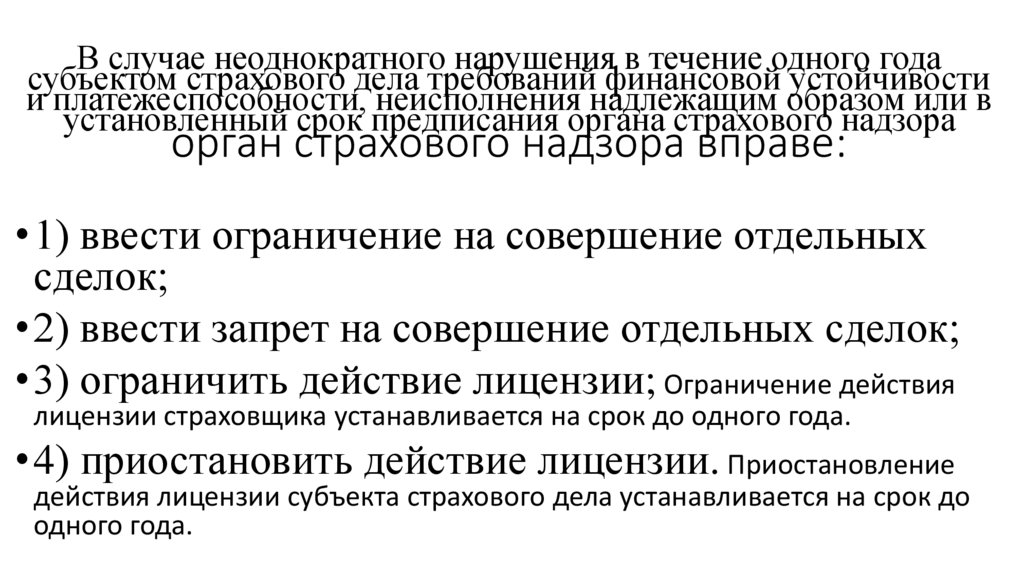

28. В случае неоднократного нарушения в течение одного года субъектом страхового дела требований финансовой устойчивости и

платежеспособности, неисполнения надлежащим образом или вустановленный срок предписания органа страхового надзора

орган страхового надзора вправе:

• 1) ввести ограничение на совершение отдельных

сделок;

• 2) ввести запрет на совершение отдельных сделок;

• 3) ограничить действие лицензии; Ограничение действия

лицензии страховщика устанавливается на срок до одного года.

• 4) приостановить действие лицензии. Приостановление

действия лицензии субъекта страхового дела устанавливается на срок до

одного года.

Финансы

Финансы