Похожие презентации:

Налоговая система Германии

1. Налоговая система Германии

2.

В Германии принята сложная и разветвленная налоговаясистема. Обо всех налогах, которые должны

выплачивать граждане и не граждане Германии Вам

будут сообщать каждый месяц: на почту приходят

письменные извещения налоговых органов. Помощь

специалистов при оплате налогов — обычное дело в

Германии. Новым предпринимателям и иностранным

предпринимателям, а также тем, кто получает

дополнительные доходы, всегда рекомендуется

обратиться к экспертам при заполнении первых

налоговых деклараций (например, налоговым

консультантам, адвокатам, присяжным ревизорам,

аудиторам и финансовым инспекторам).

3.

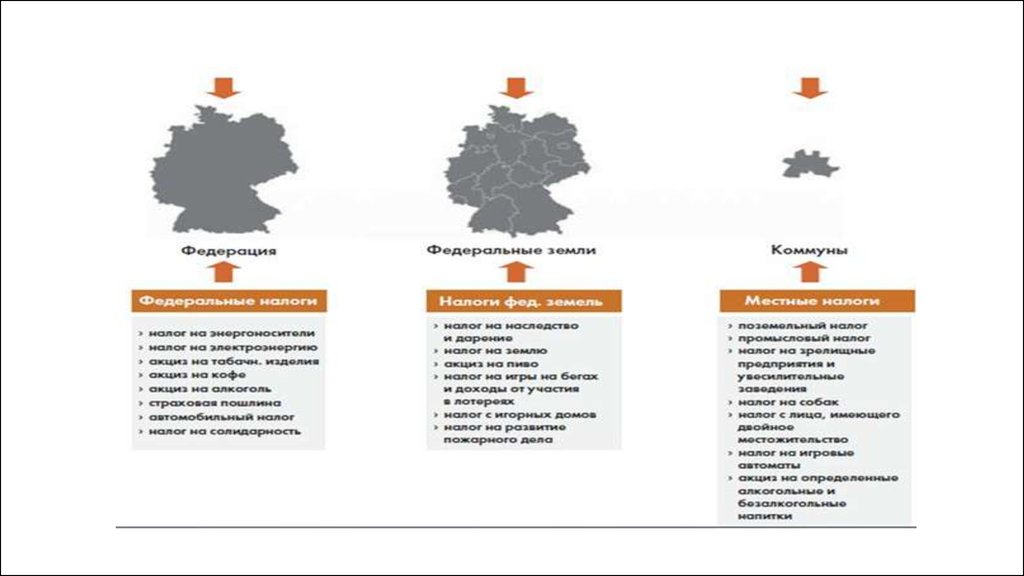

Сводный, бюджет Германии разделяется на три уровня:- Центральный (государственный) бюджет (доходы и расходы всей

страны) — 48% всех налоговых поступлений.

- Бюджеты 16-ти федеральных земель. Бюджеты разных земель

неодинаковы, зависят от экономических факторов регионов — 34%

всех налоговых поступлений

- Бюджеты городских и сельских громад — 13% всех налоговых

поступлений.

4.

Общие правила налогообложения в Германии регулируютсяЗаконом «Порядок взимания налогов» - Abgabenordnung.

Налоги в ФРГ обеспечивают около 80 % бюджетных доходов.

Именно поэтому они рассматриваются правительством как главное

средство воздействия государства на развитие экономики.

Основной принцип немецкого налогообложения, с момента

зарождения системы звучит так: «налоги должны соответствовать

величине услуг оказываемых государством».

5.

Всего в Германии 45 видов налога,включая такие как налог для владельцев собак,налог на уксусную кислоту, церковный налог, налог на игристые вина, энергию,

увеселительные мероприятия, кофе, пиво, охоту, второй дом или квартиру, спирт

и многие другие.

В общем же, все налоги Германии можно разделить на три основные группы:

налоги на доходы

налоги на имущество

налоги на сделки и потребление

Основные виды налога на доходы:

подоходный налог с физических лиц - Einkommensteuer

Налог на прибыль предприятий — Körperschaftsteuer

налог на хозяйственную деятельность — Gewerbesteuer

Основные налоги на имущество:

налог на землю — Grundsteuer

налоги на дарение и наследство

Основные налоги на сделки и потребление:

налог на приобретение имущества

НДС

6.

Подоходный налог с физических лиц. Основной источник государственных доходов он дает около 40% всех налоговых поступлений . Налогом облагается доходфизических лиц из разных источников (в том числе с с доходов, полученных и в других

странах, если они ещё не были обложены налогом). В подоходный налог входит:

налог на заработную плату

налог на доходы с капитала

Подоходным налогом также облагаются все доходы промышленной и

сельскохозяйственной деятельности, самостоятельного и несамостоятельного труда,

владения капиталом, сдачи жилья, сдачи в аренду какой-либо собственности и т. д.,

вплоть до доходов со спекулятивных соглашений.

Это прогрессивный налог. Его минимальная ставка - 19%, максимальная — 53%.

Необлагаемый налогом минимум составляет в год 5616 евро (для одиноких) и 11232

евро (для семейных пар)

Для доходов, которые не превышают для одиноких 8153 евро и 16307 евро для

семейных пар действует пропорциональное налогообложение со ставкой 22,9%.

Далее налог взимается по прогрессивной шкале до объёма доходов в 120041 евро

(для одиноких) и 240083 евро (для семейных пар). Все доходы выше облагаются по

максимальной ставке 51%.

Действуют Налоговые льготы для детей, возрастные льготы, льготы по чрезвычайным

обстоятельствам (болезнь, несчастный случай) и другие.

7.

Налог на добавленную стоимость (НДС).Налогом на добавленную стоимость, в принципе облагается любая услуга,

которую предприниматель осуществляет за плату в процессе своей

предпринимательской деятельности. Объектом налогообложения

является любая услуга, не предназначенная для личного потребления, а

также ввоз предметов из стран, не являющихся членами ЕС.

Согласно Закону о НДС в Германии действуют две налоговые ставки:

общая Налоговая ставка, составляющая 19% и пониженная - 7%.

Пониженная налоговая ставка применяется главным образом при

поставках, личном пользовании и ввозе большинства продуктовых

товаров (за исключением напитков) и в сфере деятельности заведений

общественного питания. Определенные льготы предусмотрены и для

мелких предприятий. НДС не взимается, например, с экспортных поставок

и давальческой обработки предметов, предназначенных для экспорта, с

поставок в рамках ЕС, с предоставления кредита, передачи в аренду и

аренды земель, с оборотов в медицинской и социальной сферах.

8.

Налог с корпораций уплачивают юридические лица (акционерныеобщества, различные товарищества, а также государственные

организации, в том случае если они занимаются частной

хозяйственной деятельностью). Объектом налогообложения

является их прибыль в течение календарного года. Если у

корпорации несколько собственников, то ставка налога составляет

30%. Если владелец у корпорации один, ставка - 45% прибыли.

9.

10.

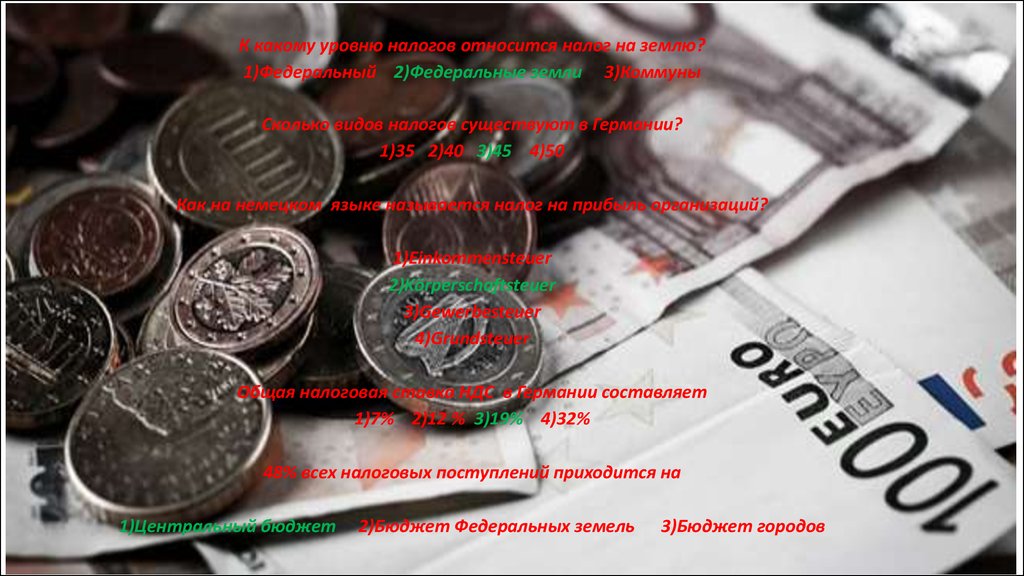

К какому уровню налогов относится налог на землю?1)Федеральный 2)Федеральные земли 3)Коммуны

Сколько видов налогов существуют в Германии?

1)35 2)40 3)45 4)50

Как на немецком языке называется налог на прибыль организаций?

1)Einkommensteuer

2)Körperschaftsteuer

3)Gewerbesteuer

4)Grundsteuer

Общая налоговая ставка НДС в Германии составляет

1)7% 2)12 % 3)19% 4)32%

48% всех налоговых поступлений приходится на

1)Центральный бюджет

2)Бюджет Федеральных земель

3)Бюджет городов

Финансы

Финансы