Похожие презентации:

Система налогов. Элементы налога. Права налогоплательщика

1. Налоговое право РФ (профессиональный уровень) Тема 2. Система налогов. Элементы налога. Права налогоплательщика.

Министерство образования и науки Российской Федерациифедеральное государственное бюджетное образовательное учреждение

высшего профессионального образования

«Московский государственный юридический университет имени О.Е.Кутафина (МГЮА)»

Налоговое право РФ

(профессиональный уровень)

Тема 2. Система налогов. Элементы налога. Права

налогоплательщика. Государственные органы и

налогообложение

доцент Михайлова О.Р.

к.ю.н

2. План занятия

• Система налогов и сборов в РоссийскойФедерации

• Юридический состав налога

• Права и обязанности налогоплательщиков

• Полномочия государственных органов в

сфере налогообложения

2

3. Система налогов и сборов в Российской Федерации

4. Основания систематизации налогов в НК РФ

Глава 2 НК РФ систематизирует налоги постепени

компетенции

органов

власти

различных уровней по установлению и

введению

налогов.

Это

обусловлено

федеративным

устройством

нашего

государства и необходимостью распределения

поступлений между различными уровнями

бюджетов.

Установлены федеральные, региональные и

местные налоги.

4

5. Федеральные налоги и сборы статья 13 НК РФ

налоги и сборы, которые установлены НК РФ иобязательны к уплате на всей территории Российской

Федерации:

НДС

акцизы

НДФЛ

налог на прибыль организаций

налог на добычу полезных ископаемых

водный налог

сбор за пользование объектами животного мира и за

пользование объектами водных биологических ресурсов

• государственная пошлина

5

6. Региональные налоги статья 14 НК РФ

установлены НК РФ и законами субъектовРоссийской Федерации о налогах и

обязательны к уплате на территориях

соответствующих субъектов Российской

Федерации:

• Налог на имущество организаций

• Налог на игорный бизнес

• Транспортный налог

6

7. Местные налоги и сборы статья 15 НК РФ

налоги и сборы, которые установлены НК РФ инормативными правовыми актами представительных

органов муниципальных образований о налогах и

обязательны к уплате на территориях соответствующих

муниципальных образований:

• земельный налог

• налог на имущество физических лиц

• торговый сбор

7

8. Разграничение полномочий при установлении, введении и отмене налогов и сборов статья 12 НК РФ

Не могут устанавливаться федеральные, региональные илиместные налоги и сборы, не предусмотренные НК РФ.

В порядке и в пределах, установленных НК РФ, органы

субъектов РФ и муниципальных образований могут

устанавливать отдельные элементы налогообложения, а

именно, налоговые ставки, порядок и сроки уплаты налогов,

если эти элементы налогообложения не установлены НК РФ.

Также могут устанавливаться налоговые льготы, основания и

порядок их применения в пределах, которые предусмотрены

НК РФ. Иные элементы налогообложения по региональным и

местным налогам и налогоплательщики определяются НК РФ.

Федеральные, региональные и местные налоги и сборы

отменяются НК РФ.

8

9. Специальные налоговые режимы статья 18 НК РФ

Специальные налоговые режимы могутпредусматривать

особый

порядок

определения элементов налогообложения,

а также освобождение от обязанности по

уплате отдельных налогов и сборов,

предусмотренных статьями 13-15 НК РФ.

Устанавливаются НК РФ и применяются в

порядке и случаях, предусмотренных НК

РФ.

9

10. Виды специальных налоговых режимов

система налогообложения для

сельскохозяйственных производителей

(единый сельскохозяйственный налог)

упрощенная система налогообложения

единый налог на вмененный доход для

отдельных видов деятельности

система налогообложения при выполнении

соглашений о разделе продукции

патентная система налогообложения

10

11. Юридический состав налога (элементы налога)

.12. Статья 3 НК РФ

• При установлении налогов должны бытьопределены все элементы

налогообложения

• Акты законодательства о налогах и сборах

должны быть сформулированы таким

образом, чтобы каждый точно знал, какие

налоги (сборы), когда и в каком порядке он

должен платить

12

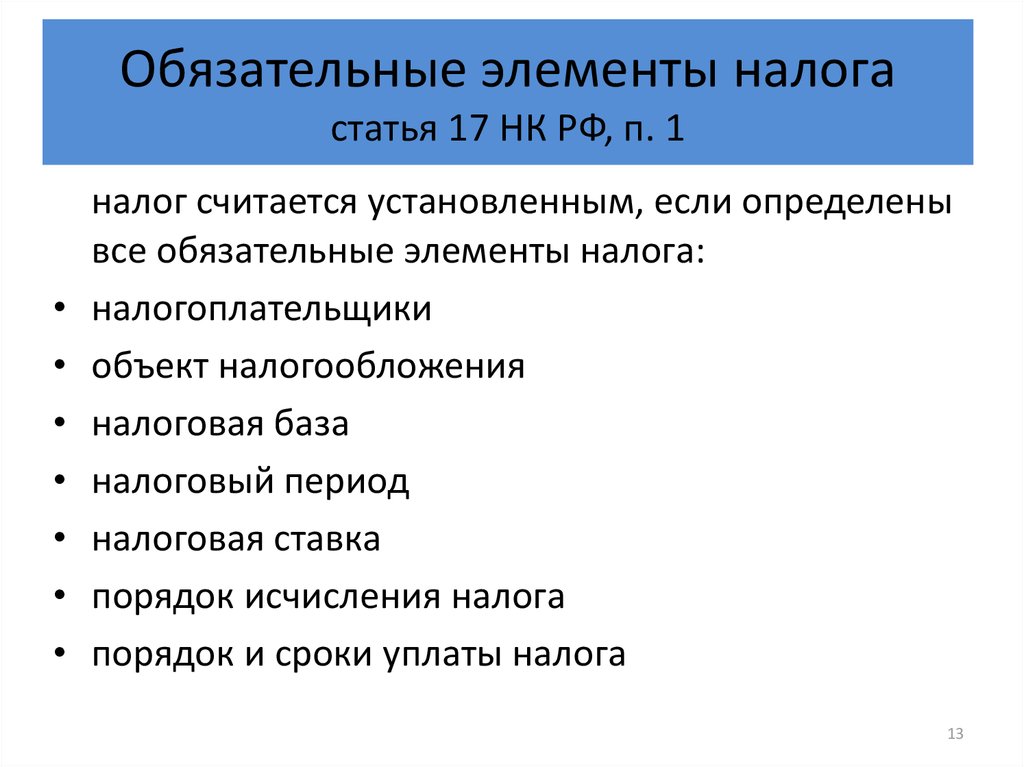

13. Обязательные элементы налога статья 17 НК РФ, п. 1

налог считается установленным, если определены

все обязательные элементы налога:

налогоплательщики

объект налогообложения

налоговая база

налоговый период

налоговая ставка

порядок исчисления налога

порядок и сроки уплаты налога

13

14. Налоговые льготы

• в необходимых случаях при установленииналога в акте законодательства о налогах и

сборах могут также предусматриваться

налоговые льготы и основания для их

использования налогоплательщиком

• Налоговые льготы относятся к факультативным

элементам налогообложения.

• Суть факультативных элементов заключается в

том, что они не обязательно присутствуют в

составе налога, но будучи установленными,

становятся обязательными.

14

15. юридический состав налога (полный)

налогоплательщик (субъект налога)

объект налога

предмет налога

масштаб налога

метод учета налоговой базы

налоговый период

единица налогообложения

налоговая ставка

порядок исчисления налога

отчетный период

сроки уплаты налога способ и порядок уплаты налога

15

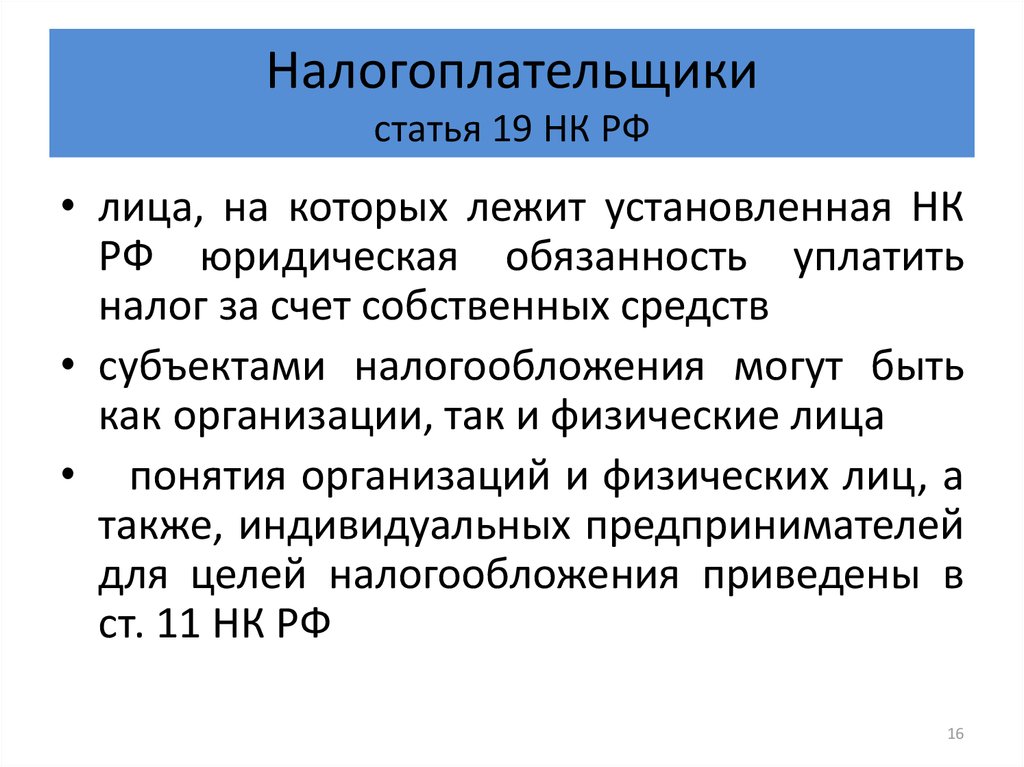

16. Налогоплательщики статья 19 НК РФ

• лица, на которых лежит установленная НКРФ юридическая обязанность уплатить

налог за счет собственных средств

• субъектами налогообложения могут быть

как организации, так и физические лица

• понятия организаций и физических лиц, а

также, индивидуальных предпринимателей

для целей налогообложения приведены в

ст. 11 НК РФ

16

17. Объект налогообложения статьи 38 и 39 НК РФ

• каждый налог имеет самостоятельный объектналогообложения, определяемый в соответствии с

частью второй НК РФ с учетом положений статей 38

и 39 НК РФ

• объект налогообложения - реализация товаров

(работ, услуг), имущество, прибыль, доход, расход

или иное обстоятельство, имеющее стоимостную,

количественную или физическую характеристику, с

наличием которого законодательство о налогах и

сборах связывает возникновение у

налогоплательщика обязанности по уплате налога.

17

18. Объект и предмет налога

• Объект налогообложения – это теюридические факты (действия, события,

состояния), которые обуславливают

обязанность субъекта заплатить налог.

• Предмет налогообложения – признаки

физического (не юридического) характера,

которые обосновывают взимание

соответствующего налога.

18

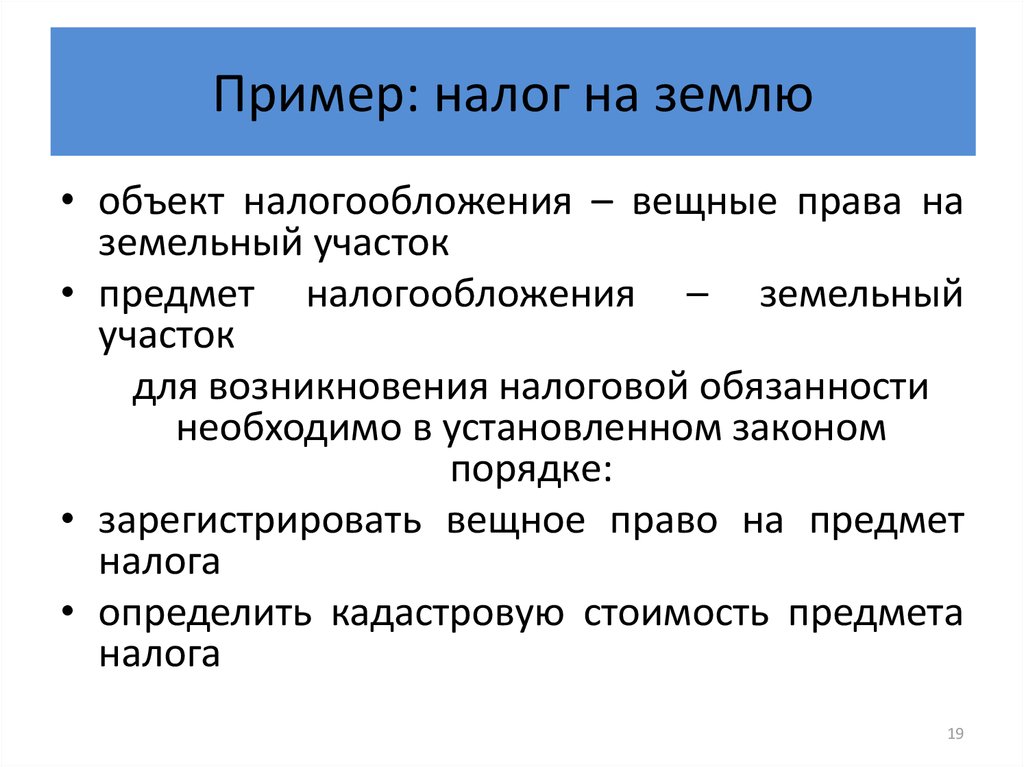

19. Пример: налог на землю

• объект налогообложения – вещные права наземельный участок

• предмет налогообложения – земельный

участок

для возникновения налоговой обязанности

необходимо в установленном законом

порядке:

• зарегистрировать вещное право на предмет

налога

• определить кадастровую стоимость предмета

налога

19

20. Пример: НДС

• объект налогообложения - реализациятоваров (работ, услуг) на территории

Российской Федерации

• предмет налогообложения – товары,

работы, услуги

В соответствии с п. 2 ст. 149 НК РФ

реализация отдельных предметов налога

(товаров) не подлежит налогообложению

20

21. Налоговая база (п. 1 ст. 53 НК РФ)

• налоговая база - стоимостная, физическая илииная характеристики объекта

налогообложения, то есть это количественное

выражение предмета налога

• масштаб налога - какой-либо параметр

измерения из множества возможных.

• единица налогообложения - единица

масштаба налога, которая используется для

количественного выражения налоговой базы.

21

22. Пример: транспортный налог

субъект налога (ст.357 НК РФ)лицо, на которое в соответствии с законодательством Российской Федерации

зарегистрированы транспортные средства, признаваемые объектом налогообложения

объект налога (ст. 358 НК РФ)

право владения транспортным средством, зарегистрированное в установленном порядке

предмет налога (ст. 358 НК РФ)

транспортное средство

масштаб налога

вес автомобиля

объем двигателя

мощность двигателя

стоимость автомобиля

единица налогообложения

тонна

куб.см

л.с.

тыс. руб.

налоговая база

1,5

1500

80

120

22

23. налоговая ставка, налоговый период

• налоговая ставка (ст. 53 НК РФ) - величинаналоговых начислений на единицу измерения

налоговой базы. Исходя из вышесказанного

ставка налога – размер налога на единицу

налогообложения

• налоговый период (ст. 55 НК РФ) – период

времени применительно к отдельным

налогам, в течение которого завершается

процесс формирования налоговой базы,

окончательно определяется размер

налогового обязательства.

23

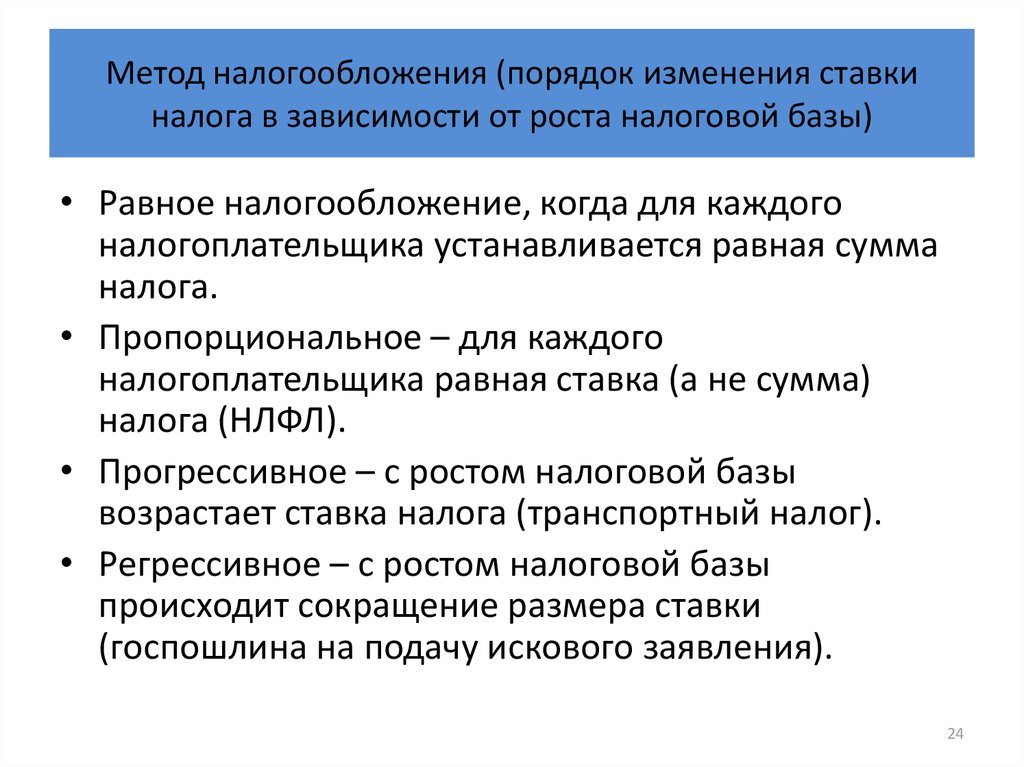

24. Метод налогообложения (порядок изменения ставки налога в зависимости от роста налоговой базы)

• Равное налогообложение, когда для каждогоналогоплательщика устанавливается равная сумма

налога.

• Пропорциональное – для каждого

налогоплательщика равная ставка (а не сумма)

налога (НЛФЛ).

• Прогрессивное – с ростом налоговой базы

возрастает ставка налога (транспортный налог).

• Регрессивное – с ростом налоговой базы

происходит сокращение размера ставки

(госпошлина на подачу искового заявления).

24

25. налоговая льгота (ст. 56 НК РФ)

льготами по налогам и сборам признаютсяпредоставляемые отдельным категориям

налогоплательщиков и плательщиков сборов

предусмотренные

законодательством

о

налогах и сборах преимущества по

сравнению с другими налогоплательщиками

или

плательщиками

сборов,

включая

возможность не уплачивать налог или сбор

либо уплачивать их в меньшем размере

25

26. Виды налоговых льгот

ИЗЪЯТИЯналоговая льгота, направленная на выведение из-под

налогообложения отдельных предметов (объектов)

налогообложения (например, ст. 217 НК РФ – доходы, не

подлежащие налогообложению НДФЛ)

СКИДКИ

льготы, направленные на сокращение налоговой базы

(например, ст. 220 НК РФ – имущественные налоговые вычеты

по НДФЛ)

ОСВОБОЖДЕНИЯ

льготы, направленные на уменьшение налоговой ставки или

окладной суммы, то есть прямое сокращение налогового

обязательства налогоплательщика. Окладная сумма (валовой

налог) – это результат умножения количества единиц

налогообложения, входящих в налоговую базу, на ставку налога

26

27. Права и обязанности налогоплательщиков

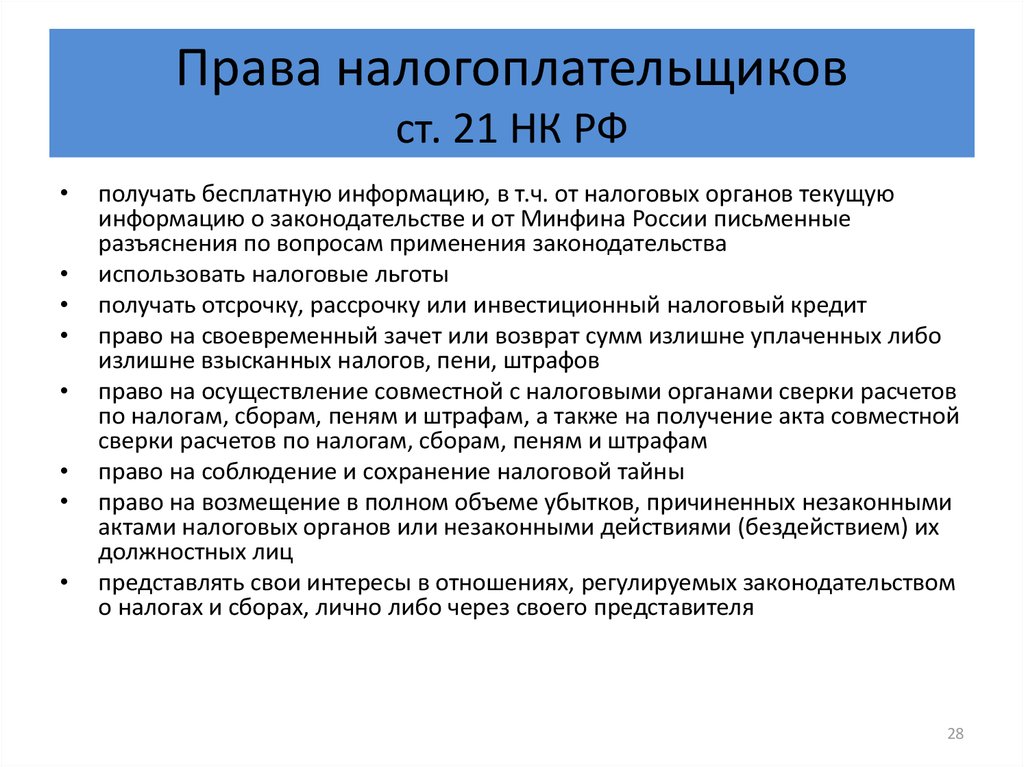

28. Права налогоплательщиков ст. 21 НК РФ

получать бесплатную информацию, в т.ч. от налоговых органов текущую

информацию о законодательстве и от Минфина России письменные

разъяснения по вопросам применения законодательства

использовать налоговые льготы

получать отсрочку, рассрочку или инвестиционный налоговый кредит

право на своевременный зачет или возврат сумм излишне уплаченных либо

излишне взысканных налогов, пени, штрафов

право на осуществление совместной с налоговыми органами сверки расчетов

по налогам, сборам, пеням и штрафам, а также на получение акта совместной

сверки расчетов по налогам, сборам, пеням и штрафам

право на соблюдение и сохранение налоговой тайны

право на возмещение в полном объеме убытков, причиненных незаконными

актами налоговых органов или незаконными действиями (бездействием) их

должностных лиц

представлять свои интересы в отношениях, регулируемых законодательством

о налогах и сборах, лично либо через своего представителя

28

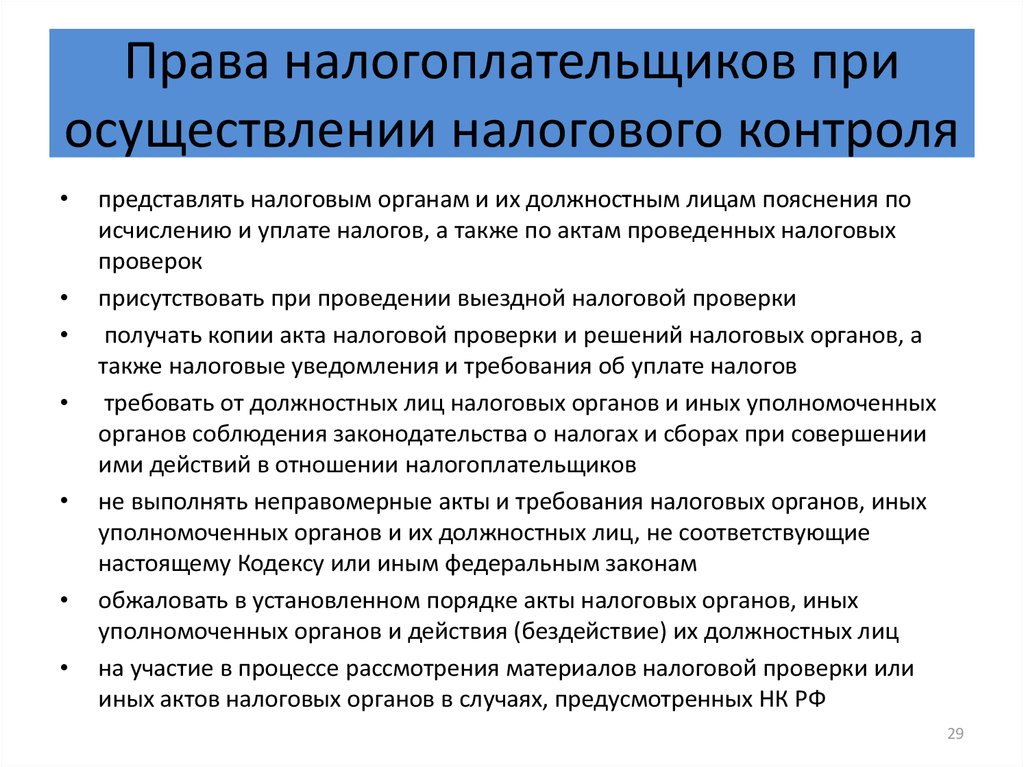

29. Права налогоплательщиков при осуществлении налогового контроля

представлять налоговым органам и их должностным лицам пояснения по

исчислению и уплате налогов, а также по актам проведенных налоговых

проверок

присутствовать при проведении выездной налоговой проверки

получать копии акта налоговой проверки и решений налоговых органов, а

также налоговые уведомления и требования об уплате налогов

требовать от должностных лиц налоговых органов и иных уполномоченных

органов соблюдения законодательства о налогах и сборах при совершении

ими действий в отношении налогоплательщиков

не выполнять неправомерные акты и требования налоговых органов, иных

уполномоченных органов и их должностных лиц, не соответствующие

настоящему Кодексу или иным федеральным законам

обжаловать в установленном порядке акты налоговых органов, иных

уполномоченных органов и действия (бездействие) их должностных лиц

на участие в процессе рассмотрения материалов налоговой проверки или

иных актов налоговых органов в случаях, предусмотренных НК РФ

29

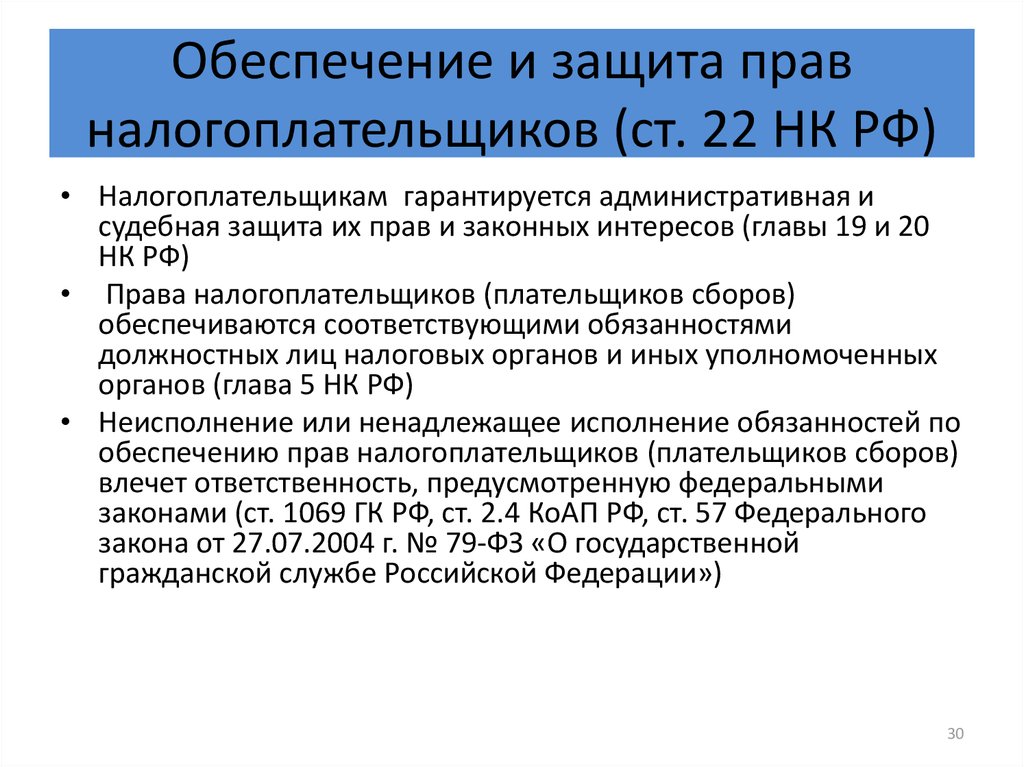

30. Обеспечение и защита прав налогоплательщиков (ст. 22 НК РФ)

• Налогоплательщикам гарантируется административная исудебная защита их прав и законных интересов (главы 19 и 20

НК РФ)

• Права налогоплательщиков (плательщиков сборов)

обеспечиваются соответствующими обязанностями

должностных лиц налоговых органов и иных уполномоченных

органов (глава 5 НК РФ)

• Неисполнение или ненадлежащее исполнение обязанностей по

обеспечению прав налогоплательщиков (плательщиков сборов)

влечет ответственность, предусмотренную федеральными

законами (ст. 1069 ГК РФ, ст. 2.4 КоАП РФ, ст. 57 Федерального

закона от 27.07.2004 г. № 79-ФЗ «О государственной

гражданской службе Российской Федерации»)

30

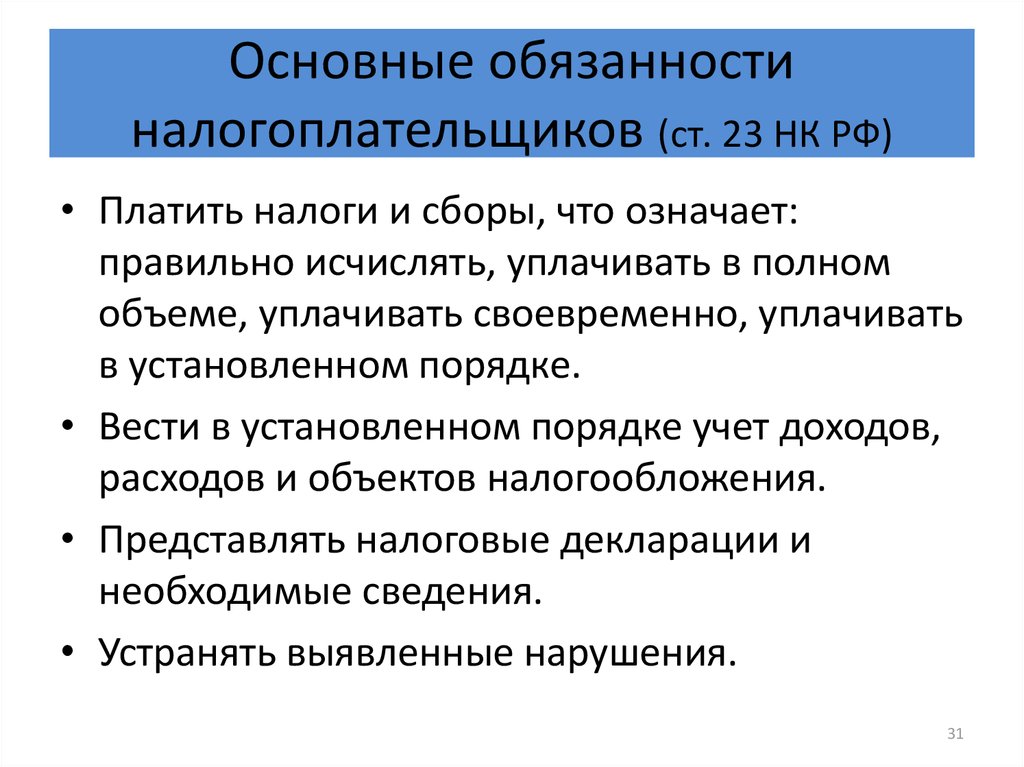

31. Основные обязанности налогоплательщиков (ст. 23 НК РФ)

• Платить налоги и сборы, что означает:правильно исчислять, уплачивать в полном

объеме, уплачивать своевременно, уплачивать

в установленном порядке.

• Вести в установленном порядке учет доходов,

расходов и объектов налогообложения.

• Представлять налоговые декларации и

необходимые сведения.

• Устранять выявленные нарушения.

31

32. Факультативные обязанности налогоплательщика

• Встать на налоговый учет.• Сообщать налоговым органам о существенных

изменениях своего положения.

• Хранить документацию, связанную с

налогообложением.

• Представлять налоговым органам документы

и информацию.

• Не препятствовать законным действиям

должностных лиц налоговых органов.

32

33. Обязанности налоговых агентов ст. 24 НК РФ

• правильно и своевременно исчислять, удерживать из денежныхсредств, выплачиваемых налогоплательщикам, и перечислять налоги

в бюджетную систему Российской Федерации на соответствующие

счета Федерального казначейства.

• письменно сообщать в налоговый орган по месту своего учета о

невозможности удержать налог и о сумме задолженности

налогоплательщика в течение одного месяца со дня, когда

налоговому агенту стало известно о таких обстоятельствах.

• вести учет начисленных и выплаченных налогоплательщикам

доходов, исчисленных, удержанных и перечисленных в бюджетную

систему Российской Федерации налогов, в том числе по каждому

налогоплательщику.

• представлять в налоговый орган по месту своего учета документы,

необходимые для осуществления контроля за правильностью

исчисления, удержания и перечисления налогов.

• в течение четырех лет обеспечивать сохранность документов,

необходимых для исчисления, удержания и перечисления налогов.

33

34. Представительство в налоговых правоотношениях (глава 4 НК РФ)

• Налогоплательщик может участвовать вотношениях, регулируемых законодательством о

налогах и сборах через законного или

уполномоченного представителя.

• Личное участие налогоплательщика в отношениях,

регулируемых законодательством о налогах и

сборах, не лишает его права иметь представителя,

равно как участие представителя не лишает

налогоплательщика права на личное участие в

указанных правоотношениях.

• Полномочия представителя должны быть

документально подтверждены.

34

35. Законный представитель налогоплательщика (ст. 27 НК РФ)

• Законными представителями налогоплательщикаорганизации признаются лица, уполномоченныепредставлять указанную организацию на основании закона или

ее учредительных документов.

• Законными представителями налогоплательщика - физического

лица признаются лица, выступающие в качестве его

представителей в соответствии с гражданским

законодательством Российской Федерации.

• Действия (бездействие) законных представителей организации,

совершенные в связи с участием этой организации в

отношениях, регулируемых законодательством о налогах и

сборах, признаются действиями (бездействием) этой

организации.

35

36. Уполномоченный представитель налогоплательщика (ст. 29 НК РФ)

Уполномоченным представителем налогоплательщика признается

физическое или юридическое лицо, уполномоченное налогоплательщиком

представлять его интересы в отношениях с налоговыми органами

(таможенными органами), иными участниками отношений, регулируемых

законодательством о налогах и сборах.

Не могут быть уполномоченными представителями налогоплательщика

должностные лица налоговых органов, таможенных органов, органов

внутренних дел, судьи, следователи и прокуроры.

Уполномоченный представитель налогоплательщика-организации

осуществляет свои полномочия на основании доверенности, выдаваемой в

порядке, установленном гражданским законодательством РФ.

Уполномоченный представитель налогоплательщика - физического лица

осуществляет свои полномочия на основании нотариально удостоверенной

доверенности или доверенности, приравненной к нотариально

удостоверенной в соответствии с гражданским законодательством РФ.

36

37. Полномочия государственных органов в сфере налогообложения

.38. Налоговые органы

• Налоговые органы составляют единуюцентрализованную систему контроля за соблюдением

законодательства о налогах и сборах, за правильностью

исчисления, полнотой и своевременностью уплаты

(перечисления) в бюджетную систему Российской

Федерации налогов и сборов.

• В указанную систему входят федеральный орган

исполнительной власти, уполномоченный по контролю

и надзору в области налогов и сборов, и его

территориальные органы.

• Права и обязанности налоговых органов и обязанности

должностных лиц налоговых органов предусмотрены

статьями 31, 32, 33 НК РФ.

38

39. Таможенные органы ст. 34 НК РФ

• Таможенные органы пользуются правами инесут обязанности налоговых органов по

взиманию налогов при перемещении товаров

через таможенную границу Таможенного

союза.

• Должностные лица таможенных органов несут

обязанности, предусмотренные ст. 33 НК РФ, а

также другие обязанности в соответствии с

таможенным законодательством Таможенного

союза и законодательством РФ о таможенном

деле.

39

40. Финансовые органы статья 34.2 НК РФ

• Министерство финансов Российской Федерации даетписьменные разъяснения налоговым органам,

налогоплательщикам, ответственному участнику

консолидированной группы налогоплательщиков,

плательщика сборов и налоговым агентам по вопросам

применения законодательства РФ о налогах и сборах.

• Финансовые органы субъектов Российской Федерации

и муниципальных образований, дают письменные

разъяснения налогоплательщикам и налоговым агентам

по вопросам применения соответственно

законодательства субъектов Российской Федерации о

налогах и сборах и нормативных правовых актов

муниципальных образований о местных налогах и

сборах.

40

41. Органы внутренних дел. Следственные органы. Глава 6 НК РФ

• По запросу налоговых органов органы внутреннихдел участвуют вместе с налоговыми органами в

проводимых налоговыми органами выездных

налоговых проверках.

• При

выявлении

обстоятельств,

требующих

совершения действий, отнесенных настоящим

Кодексом к полномочиям налоговых органов,

органы внутренних дел, следственные органы

обязаны в десятидневный срок со дня выявления

указанных обстоятельств направить материалы в

соответствующий налоговый орган для принятия по

ним решения.

41

42. Вопросы

???????42

Право

Право