Похожие презентации:

Методика расчета и уплаты налогов

1. Методика расчета и уплаты налогов

2. Налог на добычу полезных ископаемых (НДПИ)

3.

До 1 января 2002 г. налога на добычу полезныхископаемых не было, вместо него

организации, которые осваивали и

разрабатывали месторождения, делали

отчисления на воспроизводство минеральносырьевой базы и уплачивали определенные

суммы за добычу полезных ископаемых.

Гл. 26 НК РФ введена в действие с 01.01.2002 г.

4.

5.

Налогоплательщики (ст. 334):организации;

и индивидуальные предприниматели,

признаваемые пользователями недр в

соответствии с законодательством РФ

Объекты налогообложения (ст. 336) - полезные

ископаемые (П.И) добытые:

из недр на территории РФ;

из отходов производства;

из недр за пределами РФ (в т.ч. арендуемых у

иностранных государств)

6.

Полезные ископаемые подразделяются на (п.2. ст.337):

твердые;

жидкие;

газообразные.

Налоговая база (ст 338), определяется

налогоплательщиком:

самостоятельно;

как стоимость добытых П.И. (за исключением

определенных видов: уголь, нефть и др.)

отдельно по каждому виду ископаемого, с учетом

коэффициента;

7.

Налоговый период – месяц (ст. 341)Налоговые ставки (ст. 342):

Твердые –(например, 237 рублей /1000 м3 при

добыче газа).

Пропорциональные –(например, 4% при добыче

торфа).

Методы определения количества добытого

полезного ископаемого

1) Прямой - предусматривает применение

измерительных средств и устройств (при этом

учитываются фактические потери)

8.

Пример 1.Предприятие разрабатывает месторождение

горнорудного неметаллического сырья (слюдыфлогопита) на двух лицензионных участках. За I

квартал 2011 г. добыто 1920 тн. слюды, включая

потери. Фактические потери полезного

ископаемого составили 110 т. Добыча слюдыфлогонита облагается НДПИ по ставке 6%. (п.2.

ст. 342)

Таким образом, по ставке 6% облагается лишь

количество слюды, которое осталось после

вычета потерь — 1810 тн. (1920 тн. - ПО т).

9.

2) Косвенный - основан на расчетах сиспользованием данных о содержании добытого

полезного ископаемого в извлекаемом из недр

(отходов, потерь) минеральном сырье.

Применяется когда определение количества добытых

полезных ископаемых прямым методом по каким-либо

причинам невозможно.

Важно, в каком виде недропользователь продает

ископаемые(например добытое сырье или добытые из

самого переработанного сырья компоненты

10.

Пример 2.За I квартал 2011 г. Предприятие добыло 250 т

многокомпонентной, комплексной руды. По данным

химического анализа в руде содержится 28% меди, 15%

никеля и 0,2% золота.

Таким образом, количество полезных налогооблагаемых

компонентов составляет:

медь — 70 т (250 т х 28% : 100%);

2)

никель — 37,5 т (250 т х 15% : 100%);

3)

золото - 0,5 т (250 т х 0,2% : 100%).

Предприятие извлекло из многокомпонентной руды чистую

медь. Продав ее, оно должно будет начислять налог на

количество полученной меди — 70 т.

1)

11.

Однако прочие металлы предприятие извлекать из руды нестало и продало оставшиеся 180 т руды. Соответственно

НДПИ будет облагаться 180 т в целом (без распределения

по элементам).

Оценка стоимости добытых полезных ископаемых

(ст. 340 )

1) исходя из сложившихся у налогоплательщика за

соответствующий налоговый период цен реализации без

учета субсидий;

2) исходя из сложившихся у налогоплательщика за

соответствующий налоговый период цен реализации

добытого полезного ископаемого;

3) исходя из расчетной стоимости добытых полезных

ископаемых.

12.

Налогоплательщики, осуществившие за счетсобственных средств поиск и разведку

разрабатываемых ими месторождений

полезных ископаемых или полностью

возместившие все расходы государства на

поиск и разведку соответствующего

количества запасов уплачивают налог в

отношении добытых П.И, с коэффициентом

– 0,7. (п.2. ст. 342)

13.

При добыче нефти налогообложение производится поналоговой ставке 446 руб. за 1 тонну добытой нефти,

при этом

Учитывается 3 коэффициента (пункт 2 статьи 342) :

1) Кц – коэффициент цены, Кц ежемесячно определяется

налогоплательщиками самостоятельно по формуле:

Кц = (Ц — 15) * P/261,

Ц — средний за налоговый период уровень цен сорта

нефти «Юралс» в долларах США за баррель;

Р — среднее значение за налоговый период курса

доллара США к рублю, устанавливаемого Центральным

банком РФ.

14.

Среднее значение курса определяетсяналогоплательщиком самостоятельно как

среднеарифметическое значение курса,

устанавливаемого Центральным банком РФ за все

дни в соответствующем налоговом периоде.

15.

Например, за налоговый период средний уровень цен на нефтьсорта «Юралс» составил 90 долл. США за баррель, а курс 31 руб.

за доллар, то повышающий налоговую ставку коэффициент

(Кц)составит:

(Американский нефтяно́й ба́ррель — единица измерения объёма нефти,

равная 42 галлонам, или 159 л. (158 988 л) – или 136,4 кг нефти. Для

российской марки нефти «Юралс» 7,28 бар./т. или 137,3 кг/ бар.

т.е. 1 тн. Нефти = 7,28 баррелям.

Кц = (90 — 15) х 31/261 = 8,9

Это означает, что при указанных выше мировых ценах на нефть и

курсе доллара фактическая ставка НДПИ составит: 446 р х 8,9

=3969,4 руб./т.

16.

2) Кв – коэффициент выработанностиКоэффициент характеризует степень

выработанности запасов конкретного участка недр и

также определяется налогоплательщиком

самостоятельно.

Если степень выработанности запасов (N/V)

конкретного участка недр больше или равна 0,8 и

меньше или равна 1, коэффициент Кв рассчитывается

по формуле:

Кв = 3,8 — 3,5 * N/V, где:

17.

N — сумма накопленной добычи нефти на конкретномучастке недр (включая потери при добыче) по данным

государственного баланса запасов полезных

ископаемых, утвержденного в году, предшествующем

году налогового периода;

V — начальные извлекаемые запасы нефти,

утвержденные в установленном порядке с учетом

прироста и списания запасов нефти в соответствии с

данными государственного баланса запасов полезных

ископаемых на 1 января 2006 года.

18.

В случае, если степень выработанности запасов (Свз)конкретного участка недр:

превышает 1, Кв принимается равным 0,3.

менее 80%, (или нет данных – т.е отсутствуют

сведения в государственном балансе запасов нефти

по конкретному участку) то коэффициент Кв = 1

Кз – коэффициент запасов т. е коэффициент,

характеризующий величину запасов конкретного

участка недр

ИСПОЛЬЗУЕТСЯ ДЛЯ - Кв

19.

В случае, если величина начальных извлекаемыхзапасов нефти (Vз) по конкретному участку недр

меньше 5 млн. тонн и степень выработанности

запасов (Свз) конкретного участка недр, меньше

или равна 0,05, коэффициент Кз рассчитывается по

формуле:

Кз = 0,125 х Vз + 0,375,

где Vз - начальные извлекаемые запасы нефти в млн.

тонн с точностью до 3-го знака после запятой

Если (Vз) превышает 5 млн. тн. и Свз более 0,05

то Кз = 1

20.

Степень выработанности запасов конкретногоучастка недр (Свз) – с 1 января 2012 г.

рассчитывается, как:

N / Vз, где:

N - Сумма накопленной добычи нефти на

конкретном участке недр (N)

Vз - начальные извлекаемые запасы нефти

конкретного участка недр.

21.

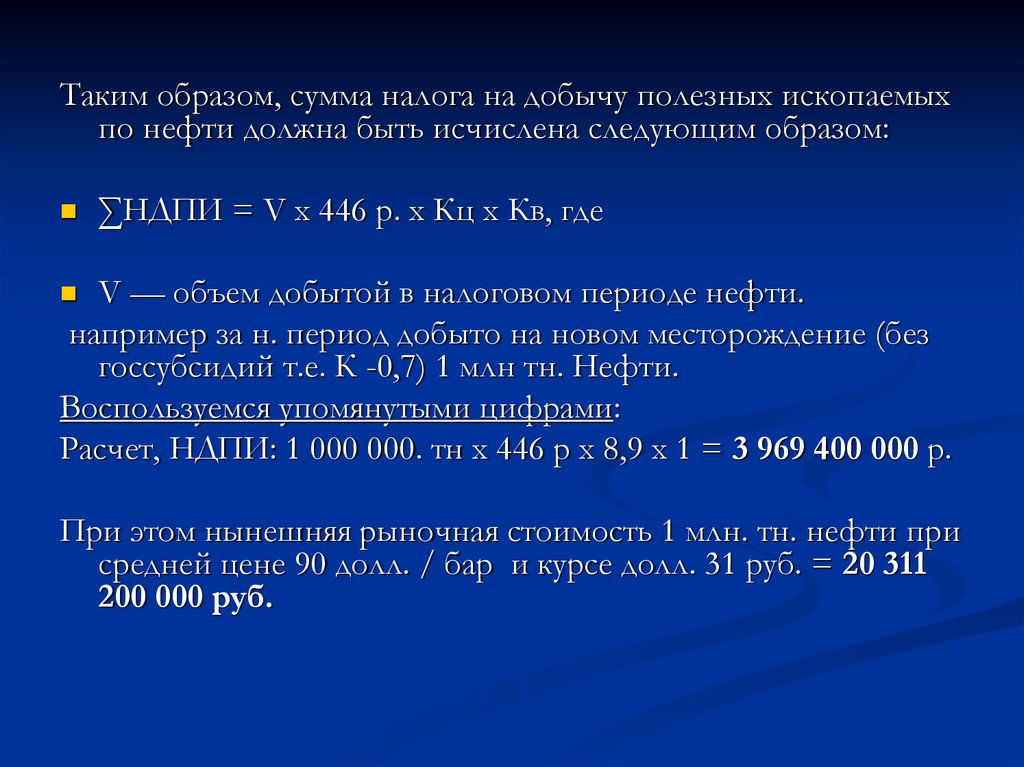

Таким образом, сумма налога на добычу полезных ископаемыхпо нефти должна быть исчислена следующим образом:

∑НДПИ = V х 446 р. х Кц х Кв, где

V — объем добытой в налоговом периоде нефти.

например за н. период добыто на новом месторождение (без

госсубсидий т.е. К -0,7) 1 млн тн. Нефти.

Воспользуемся упомянутыми цифрами:

Расчет, НДПИ: 1 000 000. тн х 446 р х 8,9 х 1 = 3 969 400 000 р.

При этом нынешняя рыночная стоимость 1 млн. тн. нефти при

средней цене 90 долл. / бар и курсе долл. 31 руб. = 20 311

200 000 руб.

22.

экспортная пошлина на нефть с 01.12.2012 г-396,5 долл./т (12 291,5 руб.) с 1млн. тн.

нефти – 12 291 500 000 руб.

Доход продавца- экспортера от реализации 1

млн. тонн нефти (без учета налога на

прибыль и НДС) = 20 311 200 000 руб. - 3

969 400 000 (НДПИ) - 12 291 500 000 (эксп.

Пошлина) =

4 050 300 000 руб.

23.

Налогоплательщик имеет право на налоговыевычеты в соответствии со ст. 343.1 и 343.2

24.

Сроки уплаты (ст. 344)Сумма налога, подлежащая уплате по итогу

налогового периода, уплачивается не позднее

25-го числа месяца, следующего за истекшим

налоговым периодом.

Налоговая декларация (ст. 345)

Налоговая декларация представляется

налогоплательщиком в налоговые органы :

25.

по месту нахождения каждого участка недр по полезным ископаемым, добытым в РФ;по месту нахождения организации или месту

жительства индивидуального

предпринимателя - по добытым за пределами

РФ.

Декларация представляется не позднее

последнего числа месяца, следующего за

истекшим налоговым периодом.

Финансы

Финансы