Похожие презентации:

Перестрахование: история, основные понятия и категории

1. Перестрахование: история, основные понятия и категории

2.

Перестрахование - это деятельность по страхованию одним страховщиком (перестраховщиком) имущественныхинтересов другого страховщика (перестрахователя), связанных с принятым последним по договору страхования

(основному договору) обязательством по страховой выплате.

(статья 13 Закона РФ от 27.11.1992 № 4015-1 «Об организации страхового дела в Российской Федерации»

Перестрахование - риск выплаты страхового возмещения или страховой суммы, принятый на себя страховщиком

по договору страхования, может быть им застрахован полностью или частично у другого страховщика

(страховщиков) по заключенному с последним договору перестрахования. (статья 967 Гражданского кодекса РФ)

Перестрахование - это система экономических отношений между страховщиками по поводу передачи на

согласованных условиях одним страховщиком другому страховщику части ответственности по застрахованным им

рискам с целью достижения более сбалансированного страхового портфеля, обеспечения финансовой устойчивости и

рентабельности страховых операций. (Санкт-Петербургская экономическая школа)

Перестрахование есть страхование риска, принятого страховщиком. (Германское Торговое Уложение)

Перестрахование есть страхование страховщика.

3.

История перестрахования12 июля 1370 г. – заключен первый известный договор с юридическими

особенностями договора перестрахования, заключенного между двумя

торговцами, выступавшими в роли перестраховщиков в Генуе и третьим

торговцем, который являлся прямым страховщиком.

Перестрахование

касалось только

сферы страхования

морских рисков

Перестраховщики (имена опущены) подтвердили покупку товаров у брокера Бартоломео,

действующего от имени страховщика Грилло. Они приняли обязательство оплатить

стоимость данных товаров в течение последующих шести месяцев с даты заключения

договора в размере 125 генуэзских фунтов, каждый в равной доле, в случае, если товар,

погруженный на судно Бартоломео, либо другого лица, действующего вместо него, не прибудет

и не будет выгружен в надлежащем состоянии в порту Слёйс. Риск, принятый на себя

перестраховщиками, за исключением каких – либо расходов или обязательств перед третьей

стороной в порту Кадис, начинался с момента прибытия судна в Кадис и заканчивался в

момент прибытия судна в порт назначения (Слёйс). В заключение брокер подтвердил, что

страховщик Грилло является кредитором, которому причитается долг, оговоренный в договоре.

4.

ФранцияКлассическое значение перестрахования начало практиковаться в конце XVII в. в

указах французского короля Людовика XIV, датированных 1681 г., признавалось

законным перестрахование одними страховщиками у других тех интересов, которые

они ранее застраховали сами. Однако до XVIII в. все европейские рынки морского

страхования продолжали распределять крупные риски чаще всего путем

сострахования.

Англия

Спекулятивные злоупотребления, в частности сделки с разницей в

премиях, когда прямые страховщики уплачивали перестраховочную

премию гораздо меньшего размера, чем получали по договору прямого

страхования привели к тому, что в 1746 г. законодатели запретили

перестрахование, кроме случаев, когда страховщик признавался

неплатежеспособным или банкротом, либо умирал.

Брутто-премия - полная

сумма страхового взноса

Нетто-премия - определенная договором

перестрахования величина

перестраховочной премии, за вычетом

комиссии перестрахователя (страховщика)

Сострахование – это

страхование одного и того же

объекта страхования

несколькими страховщиками по

одному договору страхования

5.

Договоры перестрахования в тот период являлисьфакультативными, т.е. каждый отдельный риск предлагался другому

страховщику, который был вправе либо акцептовать его, либо

отклонить.

Лишь в первой трети XIX в. стали заключаться первые договоры

облигаторного перестрахования морских рисков, которые обязывали

страховщика передавать часть рисков, включая их в данный договор, и,

соответственно, перестраховщика – принимать эти риски.

В Европе, вскоре после создания первых страховых акционерных

обществ в XVIII в., возникла потребность в перестраховании от огня.

6.

В начале 1840-х годов в Германии несколько страховых компаний учредили филиалыперестрахования, единственной целью которых стало принятие излишних объемов

рисков от головной компании.

В 1846 г. в Кельне было создано независимое и специализированное исключительно

на перестраховании общество – Кельнское перестраховочное общество. Преодолев

многочисленные трудности и политические волнения 1848 – 1849 гг., оно начало свою

деятельность в 1852 г. Впервые перестраховочные услуги стало предлагать общество,

специализирующееся только на этой деятельности.

В последующие десятилетия XIX века образовались

и другие перестраховочные общества:

Мюнхенское перестраховочное общество (Munich Re)

Швейцарское перестраховочное общество (Swiss Re).

В 1907 году в Великобритании была создана первая

профессиональная перестраховочная компания

«Mercantile and General»

У страховщиков пропали причины опасаться, что

сведения об их деятельности будут использованы в

целях конкуренции или выплачиваемая ими

перестраховочная премия, укрепит положение

конкурента на рынке услуг прямого страхования.

Специализация позволила в каждом отдельном случае

наилучшим образом удовлетворять потребности

страховщика.

7.

Первые государственные перестраховочные компании былиучреждены в Чили и Уругвае в 1920 году.

В послевоенное время во Франции была учреждена

«Центральная перестраховочная касса», в которую все

компании, застрахованные в стране, обязывались передавать 4%

всех рисков, застрахованных непосредственно ими.

В Пакистане в 1953 году была учреждена «Пакистанская

страховая компания», которой передавались 10% всех рисков.

В последствии доля обязательных передач была увеличена до

25%. В ряде стран была проведена национализация страхового

дела, например, в Индии и Египте.

8.

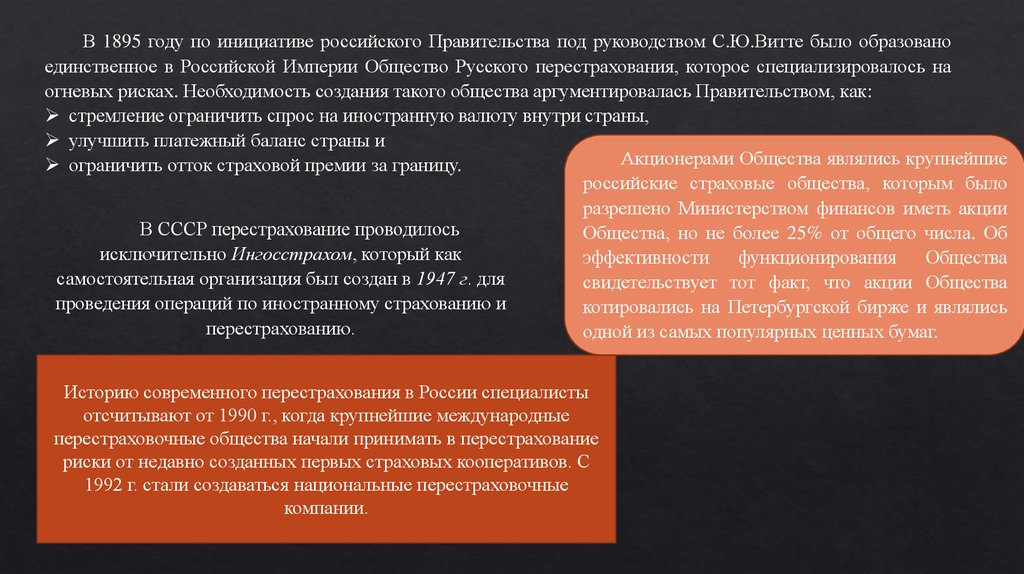

В 1895 году по инициативе российского Правительства под руководством С.Ю.Витте было образованоединственное в Российской Империи Общество Русского перестрахования, которое специализировалось на

огневых рисках. Необходимость создания такого общества аргументировалась Правительством, как:

стремление ограничить спрос на иностранную валюту внутри страны,

улучшить платежный баланс страны и

Акционерами Общества являлись крупнейшие

ограничить отток страховой премии за границу.

российские страховые общества, которым было

разрешено Министерством финансов иметь акции

В СССР перестрахование проводилось

Общества, но не более 25% от общего числа. Об

исключительно Ингосстрахом, который как

эффективности функционирования

Общества

самостоятельная организация был создан в 1947 г. для

свидетельствует тот факт, что акции Общества

проведения операций по иностранному страхованию и

котировались на Петербургской бирже и являлись

перестрахованию.

одной из самых популярных ценных бумаг.

Историю современного перестрахования в России специалисты

отсчитывают от 1990 г., когда крупнейшие международные

перестраховочные общества начали принимать в перестрахование

риски от недавно созданных первых страховых кооперативов. С

1992 г. стали создаваться национальные перестраховочные

компании.

9.

Цедирование риска или перестраховочная цессия –это сам процесс, связанный с передачей риска

Цедент – страховщик, отдающий риск;

Цессионер, перестраховщик – принимающий

риск.

Страхователь

Страховщик

(Перестрахователь;

Цедент)

Ретроцессия – последующая передача

риска

Ретроцедент – перестраховщик, передающий риск;

Ретроцессионер – страховое общетво, принимающее

ретроцедированный риск.

Перестраховщик

(Цессионер)

Ретроцессионер

10.

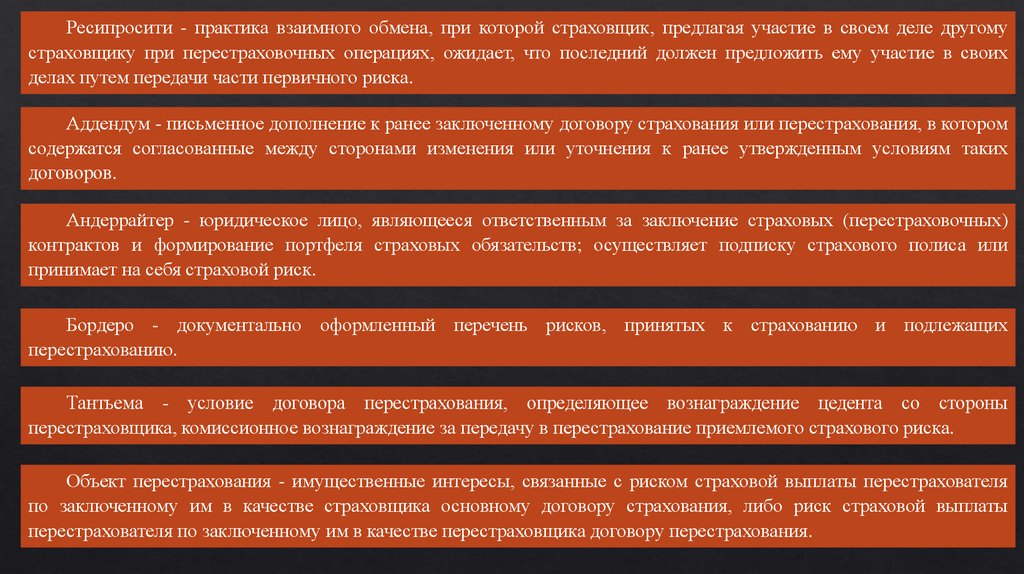

Ресипросити - практика взаимного обмена, при которой страховщик, предлагая участие в своем деле другомустраховщику при перестраховочных операциях, ожидает, что последний должен предложить ему участие в своих

делах путем передачи части первичного риска.

Аддендум - письменное дополнение к ранее заключенному договору страхования или перестрахования, в котором

содержатся согласованные между сторонами изменения или уточнения к ранее утвержденным условиям таких

договоров.

Андеррайтер - юридическое лицо, являющееся ответственным за заключение страховых (перестраховочных)

контрактов и формирование портфеля страховых обязательств; осуществляет подписку страхового полиса или

принимает на себя страховой риск.

Бордеро - документально оформленный перечень рисков, принятых к страхованию и подлежащих

перестрахованию.

Тантьема - условие договора перестрахования, определяющее вознаграждение цедента со стороны

перестраховщика, комиссионное вознаграждение за передачу в перестрахование приемлемого страхового риска.

Объект перестрахования - имущественные интересы, связанные с риском страховой выплаты перестрахователя

по заключенному им в качестве страховщика основному договору страхования, либо риск страховой выплаты

перестрахователя по заключенному им в качестве перестраховщика договору перестрахования.

11.

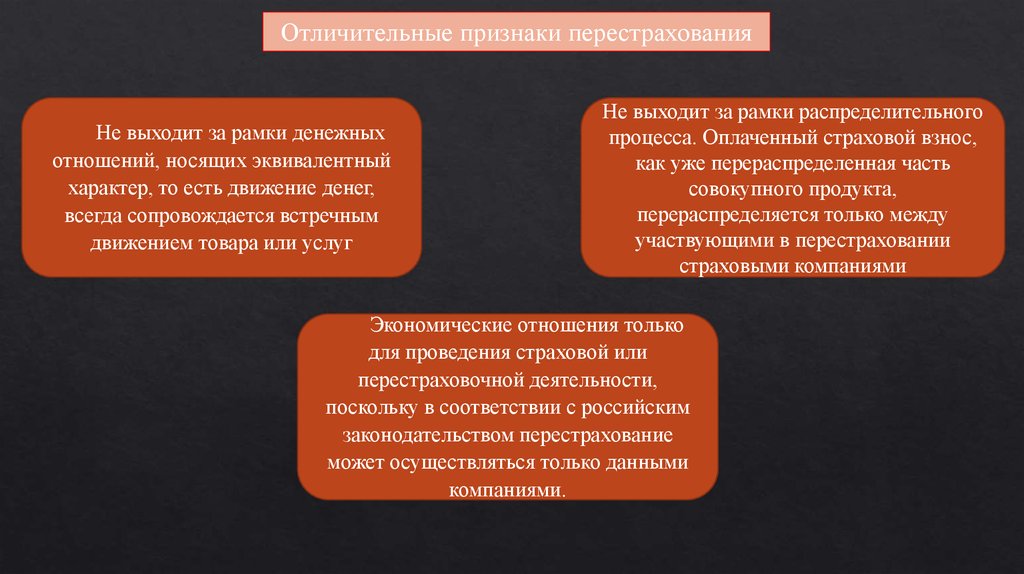

Отличительные признаки перестрахованияНе выходит за рамки денежных

отношений, носящих эквивалентный

характер, то есть движение денег,

всегда сопровождается встречным

движением товара или услуг

Не выходит за рамки распределительного

процесса. Оплаченный страховой взнос,

как уже перераспределенная часть

совокупного продукта,

перераспределяется только между

участвующими в перестраховании

страховыми компаниями

Экономические отношения только

для проведения страховой или

перестраховочной деятельности,

поскольку в соответствии с российским

законодательством перестрахование

может осуществляться только данными

компаниями.

12.

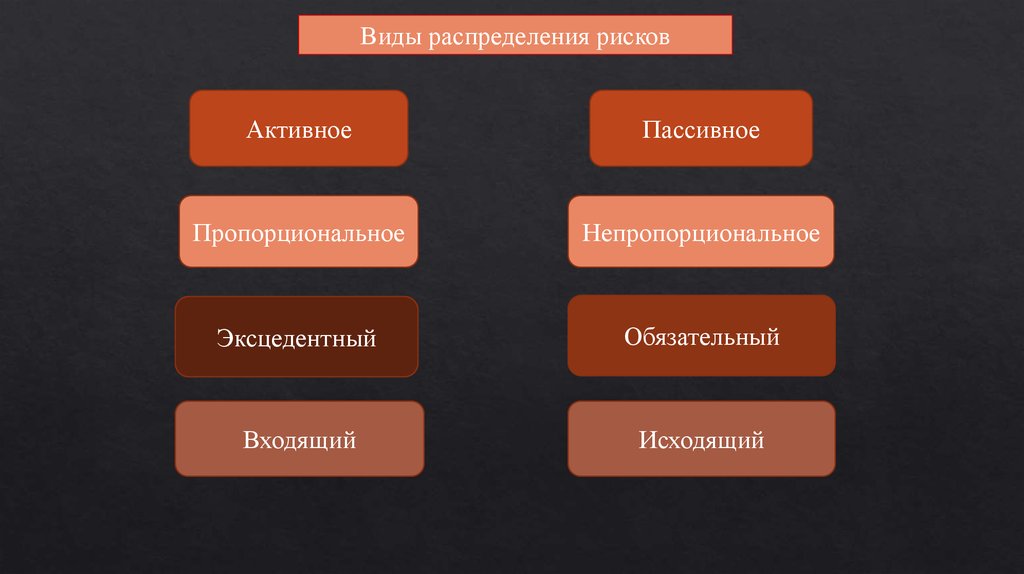

Виды распределения рисковАктивное

Пассивное

Пропорциональное

Непропорциональное

Эксцедентный

Обязательный

Входящий

Исходящий

13.

Функции перестрахованияПерераспределение риска.

Заключается в разделении и

распределении ответственности

по уже застрахованному риску

между страховыми обществами.

Формирование

специализированного

страхового фонда денежных

средств как платы за риск,

которые берут на себя

перестраховщики перед

страховщиками.

Возмещение ущерба.

Право на получение

возмещений имеют лишь

те страховые общества,

которые участвуют в

формировании страховых

резервов

14.

На долю США и стран Южной Америки в общемобъеме перестрахованных рисков приходится примерно

60%;

Европа перестраховывает чуть меньше четверти

объема рисков, передаваемых на перестрахование;

На долю Азии приходится всего 10%;

Россия перестраховывает меньше 1% рисков на

внешнем рынке и около 30% сумм, принятых на

страхование, на внутреннем.

15.

Объем переданных российскими копаниями в перестрахование премийвырос на 9,5% и достиг 132,1 млрд рублей, из них 85% переданы на

международный рынок, а 15% - перестраховщикам РФ. На 2016 год объем

премий по входящему перестрахованию составил 35,9 млрд рублей, что

существенно меньше, чем в 2012-2014 гг., когда рынок не опускался ниже

42 млрд рублей.

С 2012 по 2016 год премии, передаваемые на

международный рынок, увеличились с 79,4 до 112,5

млрд рублей. На рост передаваемых за рубеж премий

сказались, как очищение внутреннего рынка в 2015

году, так и рост переданной премии в рублевом

эквиваленте по мере роста курсов иностранных валют.

Число компаний:

2014 г. – 104

2015 г. – 76

2016 г. - 64

16.

Крупнейшие игроки рынка перестрахования вРФ

17.

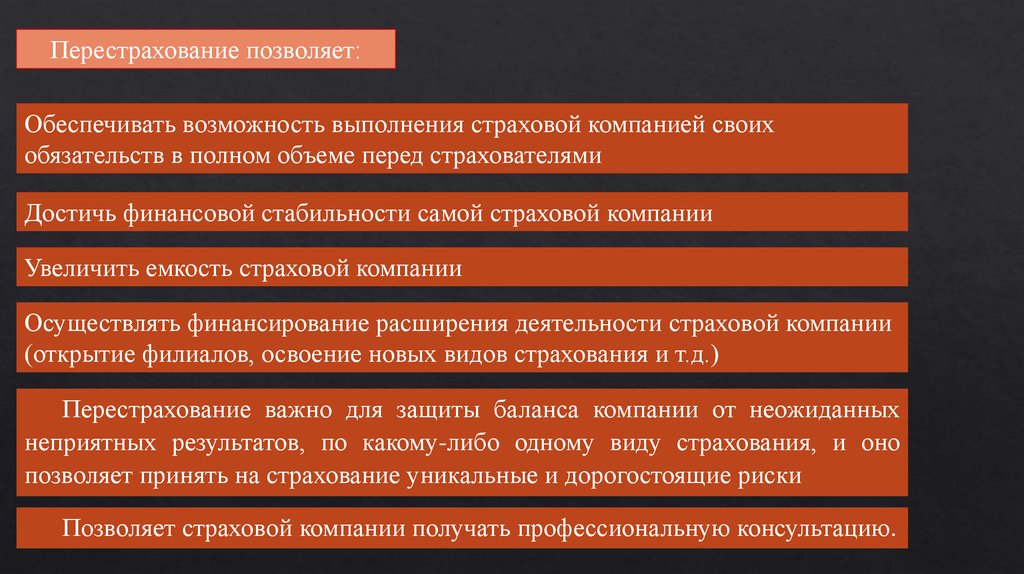

Перестрахование позволяет:Обеспечивать возможность выполнения страховой компанией своих

обязательств в полном объеме перед страхователями

Достичь финансовой стабильности самой страховой компании

Увеличить емкость страховой компании

Осуществлять финансирование расширения деятельности страховой компании

(открытие филиалов, освоение новых видов страхования и т.д.)

Перестрахование важно для защиты баланса компании от неожиданных

неприятных результатов, по какому-либо одному виду страхования, и оно

позволяет принять на страхование уникальные и дорогостоящие риски

Позволяет страховой компании получать профессиональную консультацию.

Финансы

Финансы