Похожие презентации:

Оценка риска предприятия

1. ОЦЕНКА РИСКА ПРЕДПРИЯТИЯ

Лекция 4ОЦЕНКА РИСКА

ПРЕДПРИЯТИЯ

1.

2.

3.

4.

Понятие и сущность оценки риска

Качественные методы оценки риска

Количественные методы оценки риска

Зоны риска. Кривая риска.

2. Задание на повторение пройденного материала

1. Дайте определение категории риск.2. Что такое идентификация рисков и для чего она

необходима?

3. Какую роль в управлении рисками играет

информация?

4. Основные этапы управления рисками.

3. Вопрос 1. ПОНЯТИЕ И СУЩНОСТЬ ОЦЕНКИ РИСКА

4.

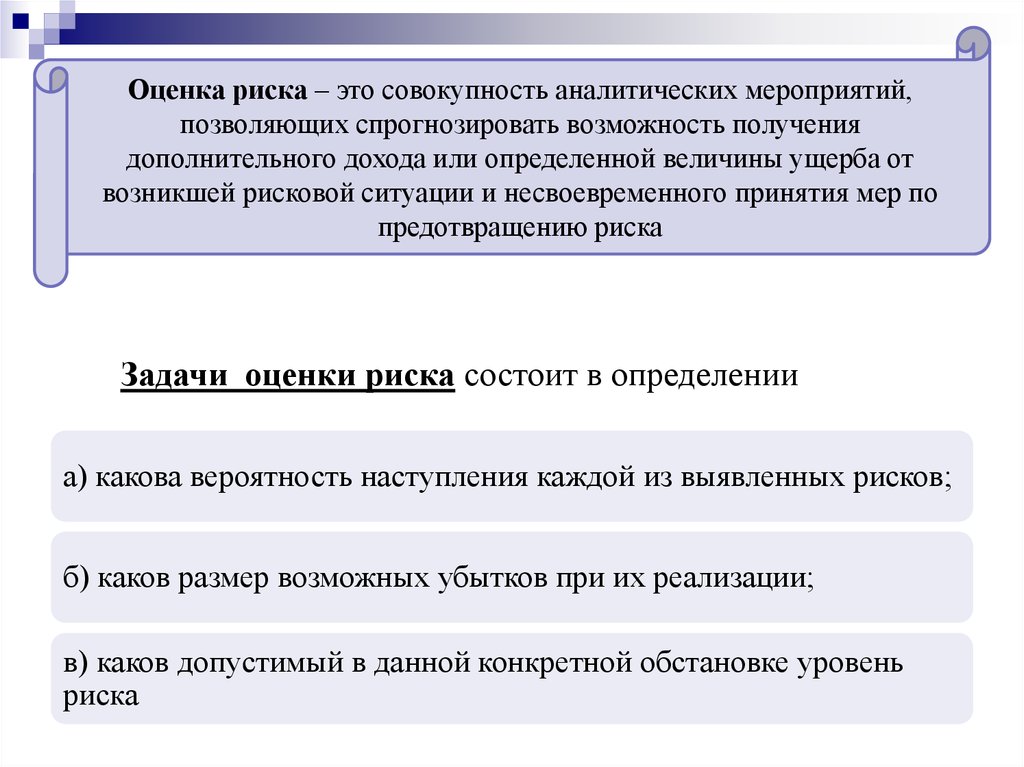

Оценка риска – это совокупность аналитических мероприятий,позволяющих спрогнозировать возможность получения

дополнительного дохода или определенной величины ущерба от

возникшей рисковой ситуации и несвоевременного принятия мер по

предотвращению риска

Задачи оценки риска состоит в определении

а) какова вероятность наступления каждой из выявленных рисков;

б) каков размер возможных убытков при их реализации;

в) каков допустимый в данной конкретной обстановке уровень

риска

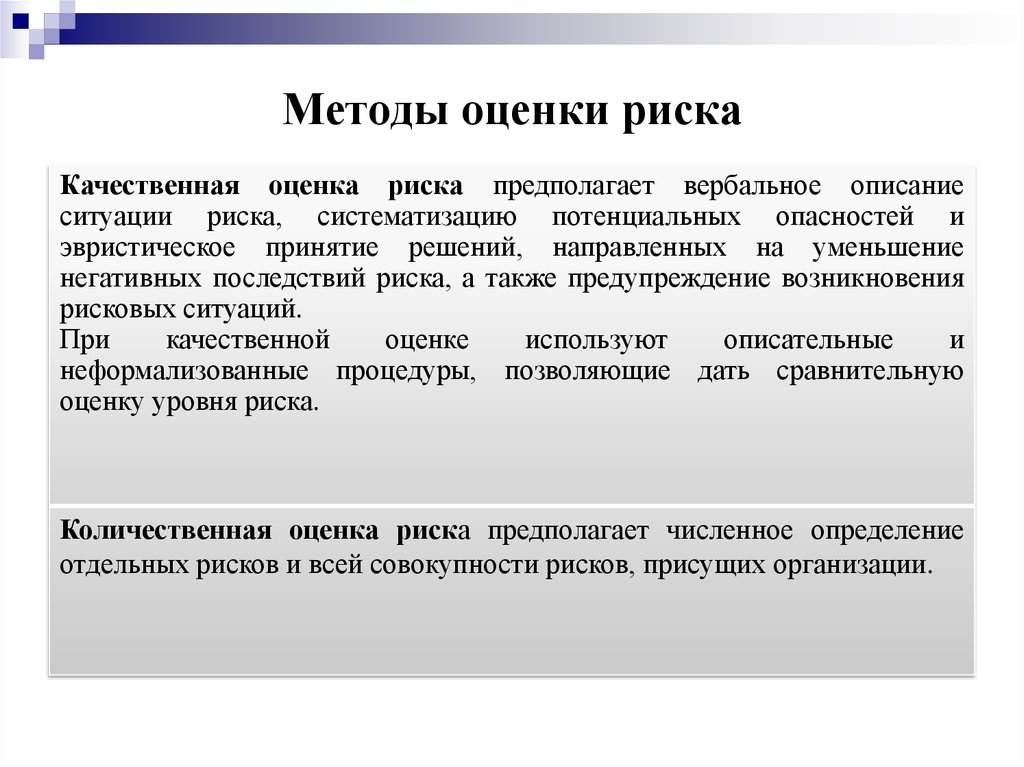

5. Методы оценки риска

Качественная оценка риска предполагает вербальное описаниеситуации риска, систематизацию потенциальных опасностей и

эвристическое принятие решений, направленных на уменьшение

негативных последствий риска, а также предупреждение возникновения

рисковых ситуаций.

При

качественной

оценке

используют

описательные

и

неформализованные процедуры, позволяющие дать сравнительную

оценку уровня риска.

Количественная оценка риска предполагает численное определение

отдельных рисков и всей совокупности рисков, присущих организации.

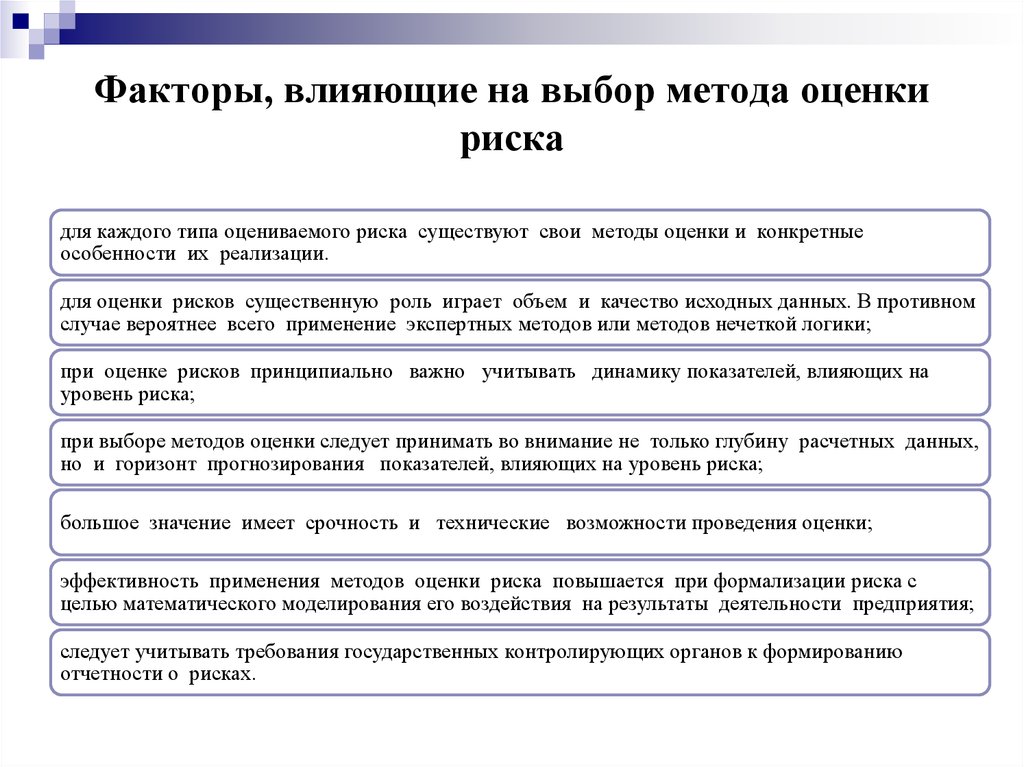

6. Факторы, влияющие на выбор метода оценки риска

для каждого типа оцениваемого риска существуют свои методы оценки и конкретныеособенности их реализации.

для оценки рисков существенную роль играет объем и качество исходных данных. В противном

случае вероятнее всего применение экспертных методов или методов нечеткой логики;

при оценке рисков принципиально важно учитывать динамику показателей, влияющих на

уровень риска;

при выборе методов оценки следует принимать во внимание не только глубину расчетных данных,

но и горизонт прогнозирования показателей, влияющих на уровень риска;

большое значение имеет срочность и технические возможности проведения оценки;

эффективность применения методов оценки риска повышается при формализации риска с

целью математического моделирования его воздействия на результаты деятельности предприятия;

следует учитывать требования государственных контролирующих органов к формированию

отчетности о рисках.

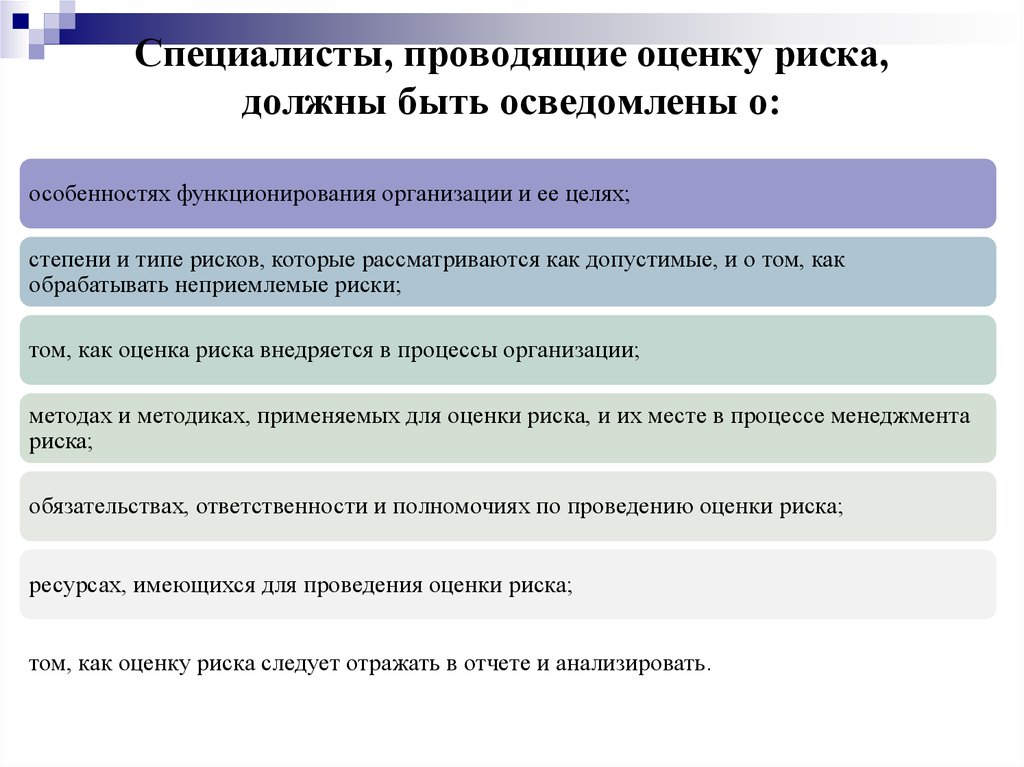

7. Специалисты, проводящие оценку риска, должны быть осведомлены о:

особенностях функционирования организации и ее целях;степени и типе рисков, которые рассматриваются как допустимые, и о том, как

обрабатывать неприемлемые риски;

том, как оценка риска внедряется в процессы организации;

методах и методиках, применяемых для оценки риска, и их месте в процессе менеджмента

риска;

обязательствах, ответственности и полномочиях по проведению оценки риска;

ресурсах, имеющихся для проведения оценки риска;

том, как оценку риска следует отражать в отчете и анализировать.

8. Вопрос 2. КАЧЕСТВЕННЫЕ МЕТОДЫ ОЦЕНКИ РИСКА

9.

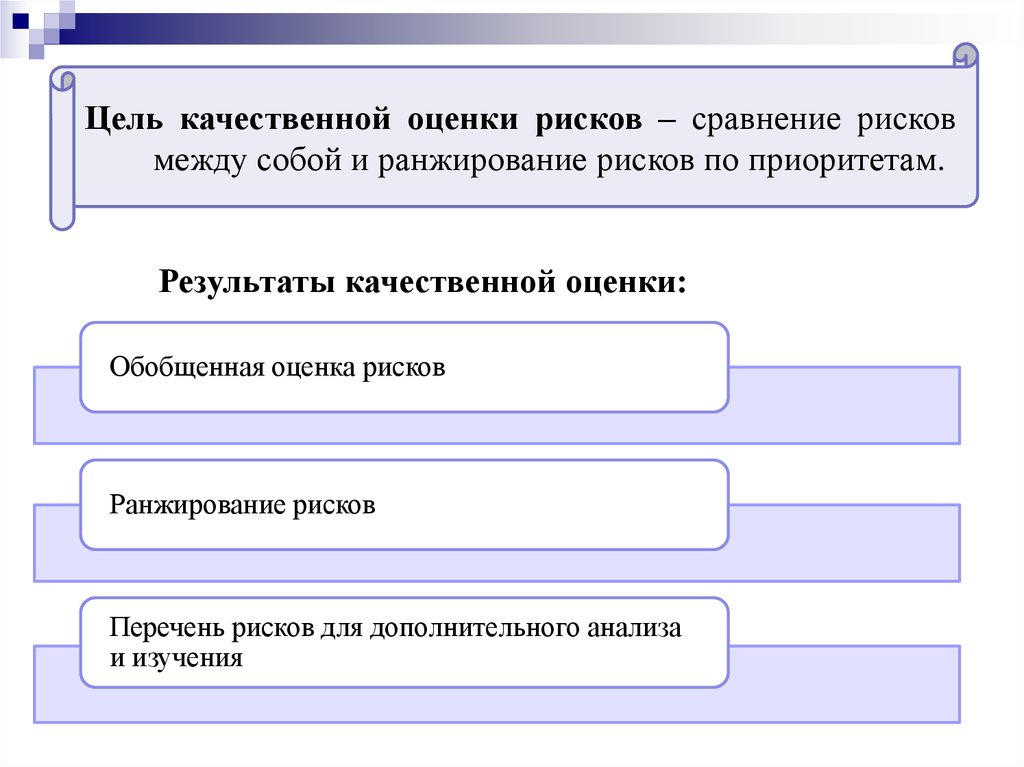

Цель качественной оценки рисков – сравнение рисковмежду собой и ранжирование рисков по приоритетам.

Результаты качественной оценки:

Обобщенная оценка рисков

Ранжирование рисков

Перечень рисков для дополнительного анализа

и изучения

10. МЕТОДЫ КАЧЕСТВЕННОЙ ОЦЕНКИ РИСКА

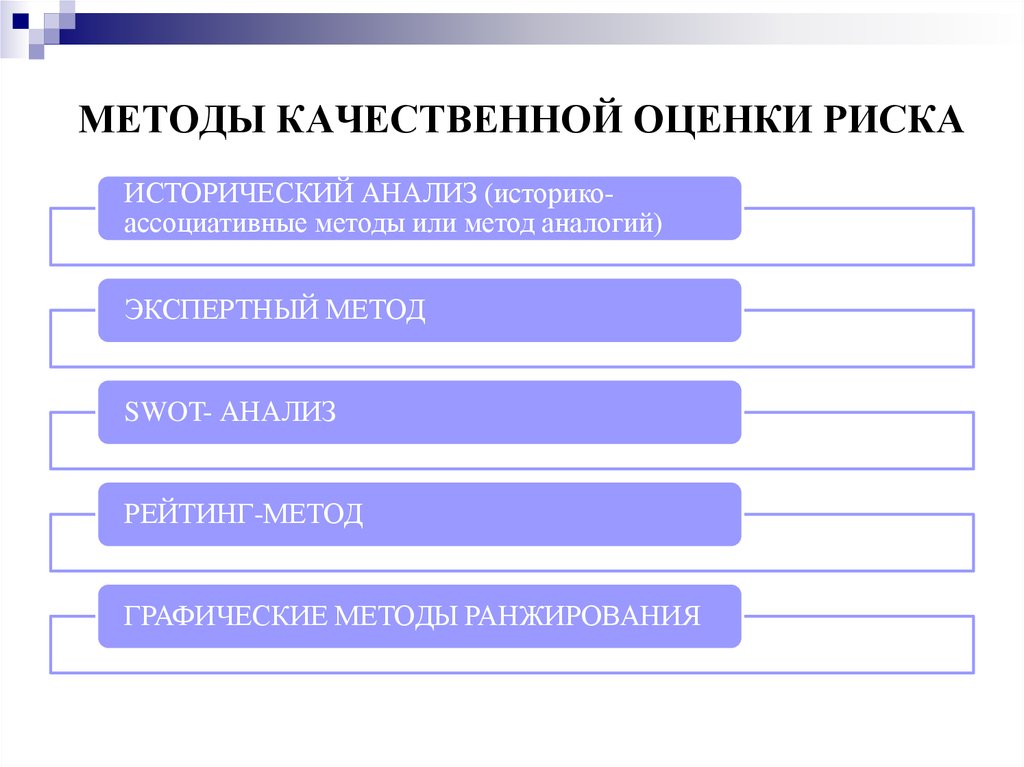

ИСТОРИЧЕСКИЙ АНАЛИЗ (историкоассоциативные методы или метод аналогий)ЭКСПЕРТНЫЙ МЕТОД

SWOT- АНАЛИЗ

РЕЙТИНГ-МЕТОД

ГРАФИЧЕСКИЕ МЕТОДЫ РАНЖИРОВАНИЯ

11.

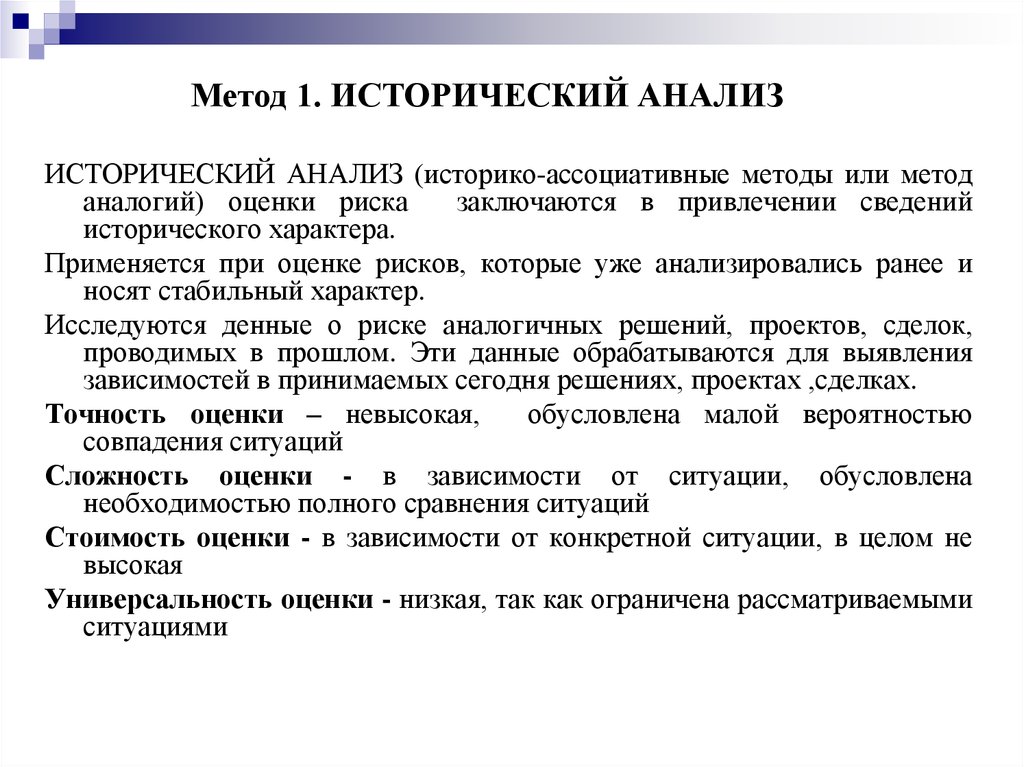

Метод 1. ИСТОРИЧЕСКИЙ АНАЛИЗИСТОРИЧЕСКИЙ АНАЛИЗ (историко-ассоциативные методы или метод

аналогий) оценки риска

заключаются в привлечении сведений

исторического характера.

Применяется при оценке рисков, которые уже анализировались ранее и

носят стабильный характер.

Исследуются денные о риске аналогичных решений, проектов, сделок,

проводимых в прошлом. Эти данные обрабатываются для выявления

зависимостей в принимаемых сегодня решениях, проектах ,сделках.

Точность оценки – невысокая,

обусловлена малой вероятностью

совпадения ситуаций

Сложность оценки - в зависимости от ситуации, обусловлена

необходимостью полного сравнения ситуаций

Стоимость оценки - в зависимости от конкретной ситуации, в целом не

высокая

Универсальность оценки - низкая, так как ограничена рассматриваемыми

ситуациями

12.

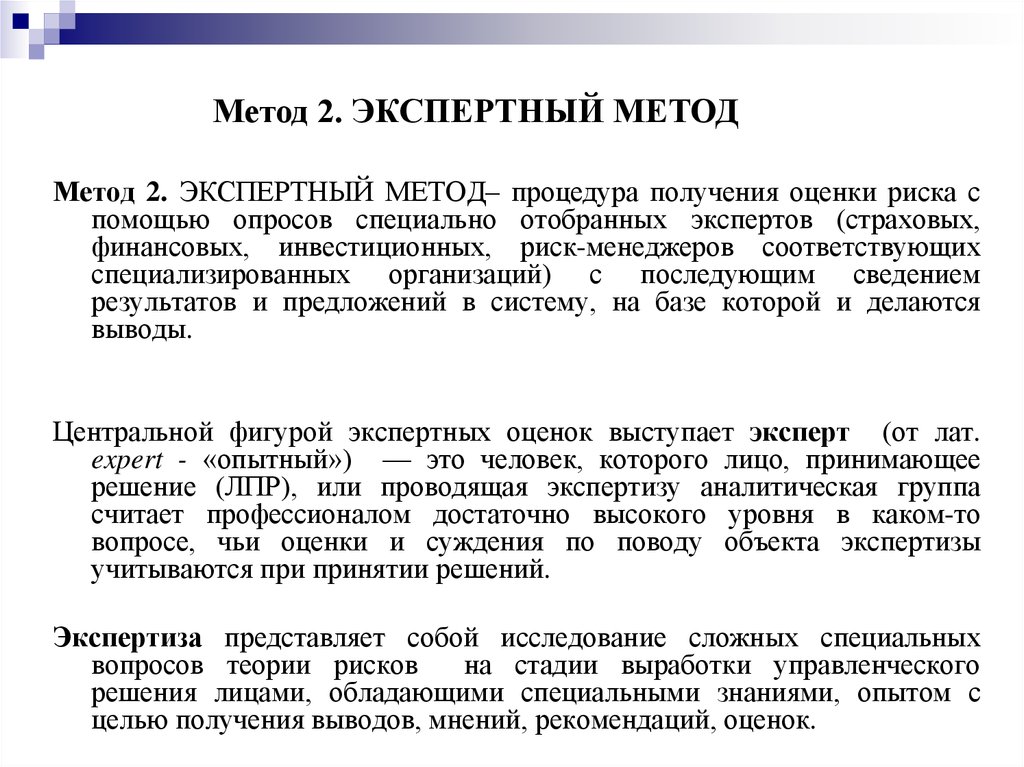

Метод 2. ЭКСПЕРТНЫЙ МЕТОДМетод 2. ЭКСПЕРТНЫЙ МЕТОД– процедура получения оценки риска с

помощью опросов специально отобранных экспертов (страховых,

финансовых, инвестиционных, риск-менеджеров соответствующих

специализированных организаций) с последующим сведением

результатов и предложений в систему, на базе которой и делаются

выводы.

Центральной фигурой экспертных оценок выступает эксперт (от лат.

expert - «опытный») — это человек, которого лицо, принимающее

решение (ЛПР), или проводящая экспертизу аналитическая группа

считает профессионалом достаточно высокого уровня в каком-то

вопросе, чьи оценки и суждения по поводу объекта экспертизы

учитываются при принятии решений.

Экспертиза представляет собой исследование сложных специальных

вопросов теории рисков

на стадии выработки управленческого

решения лицами, обладающими специальными знаниями, опытом с

целью получения выводов, мнений, рекомендаций, оценок.

13. Экспертизы бывают:

индивидуальные и коллективные(групповые),

однотуровые и многотуровые,

с обменом информации между экспертами и

без,

анонимные и открытые.

14. Типы групповых экспертных процедур:

Открытое обсуждение поставленных вопросов с последующимоткрытым или закрытым голосованием.

Свободное высказывание без обсуждения и голосования.

Закрытое обсуждение с последующим закрытым голосованием или

заполнением анкет экспертного опроса. Примером экспертных процедур

этого типа может быть метод Дельфи.

15. Достоинства экспертных оценок:

отсутствует необходимость получения большогообъема точных данных

наличие

хорошо

разработанных

методик

проведения экспертиз и обработки их результатов

и их компьютерная поддержка;

возможность проведения оценок для расчета

эффективности проектов

низкая стоимость и быстрота получения

результата

16.

Недостатки экспертного опроса:субъективность оценки высокая зависимость от

человеческого фактора (эксперта),

трудность в получении финансовой оценки риска

трудность привлечения независимых экспертов

Эксперты, привлекаемые к экспертизе, должны:

иметь доступ ко всей имеющейся в распоряжении

информации

обладать достаточным уровнем креативности мышления и

необходимыми знаниями в соответствующей области

быть свободными от личных предпочтений в отношении

исследуемого объекта

17. ВИДЫ ЭКСПЕРТНЫХ ОЦЕНОК

Заполнение экспертного листаМатрица последствий и вероятностей

Метод Дельфи

Экспертный лист – простейшей способ оценки. Оцениваются

возможность наступления риска и его опасность для предприятия в

целом, принимаемого решения или проекта.

Матрица последствий и вероятностей - это средство

объединения оценок последствий и вероятностей для получения

уровня риска или ранжирования риска

Метод Дельфи - выставление индивидуальных оценок сочетается

с последовательным ознакомлением всех членов экспертной

группы с мнениями остальных экспертов

возможной

корректировкой первоначальных оценок.

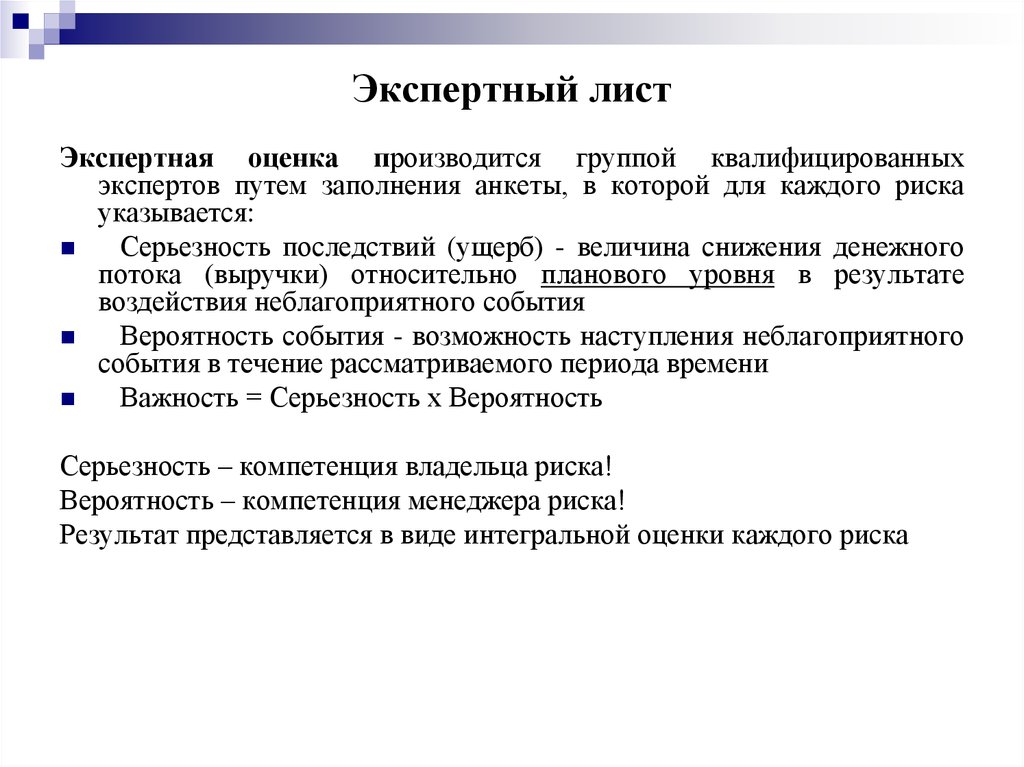

18. Экспертный лист

Экспертная оценка производится группой квалифицированныхэкспертов путем заполнения анкеты, в которой для каждого риска

указывается:

Серьезность последствий (ущерб) - величина снижения денежного

потока (выручки) относительно планового уровня в результате

воздействия неблагоприятного события

Вероятность события - возможность наступления неблагоприятного

события в течение рассматриваемого периода времени

Важность = Серьезность х Вероятность

Серьезность – компетенция владельца риска!

Вероятность – компетенция менеджера риска!

Результат представляется в виде интегральной оценки каждого риска

19.

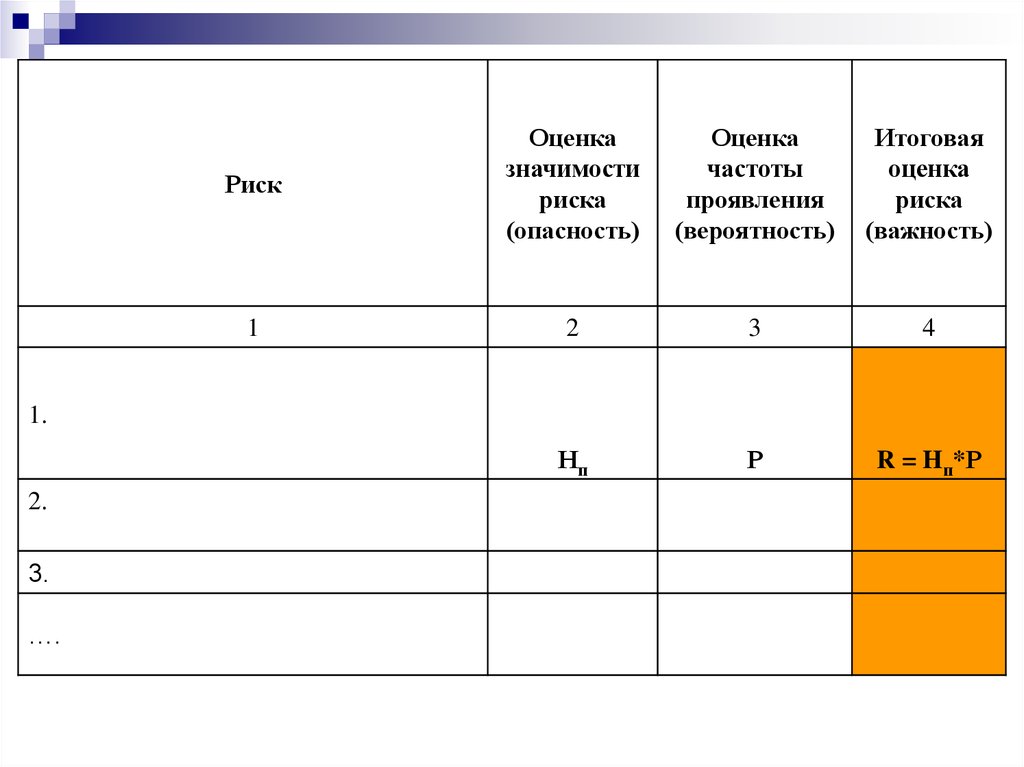

РискОценка

значимости

риска

(опасность)

Оценка

частоты

проявления

(вероятность)

Итоговая

оценка

риска

(важность)

1

2

3

4

Нп

Р

R = Hп*Р

1.

2.

3.

….

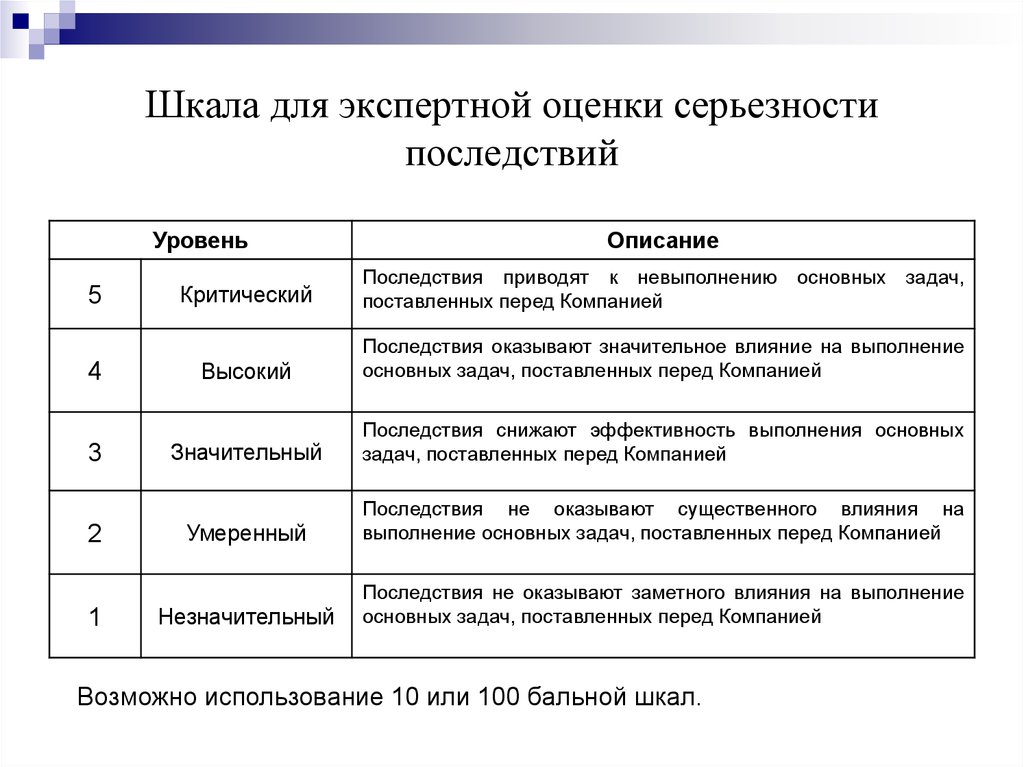

20. Шкала для экспертной оценки серьезности последствий

Уровень5

4

3

2

1

Описание

Критический

Последствия приводят к невыполнению основных задач,

поставленных перед Компанией

Высокий

Последствия оказывают значительное влияние на выполнение

основных задач, поставленных перед Компанией

Значительный

Последствия снижают эффективность выполнения основных

задач, поставленных перед Компанией

Умеренный

Последствия не оказывают существенного влияния на

выполнение основных задач, поставленных перед Компанией

Незначительный

Последствия не оказывают заметного влияния на выполнение

основных задач, поставленных перед Компанией

Возможно использование 10 или 100 бальной шкал.

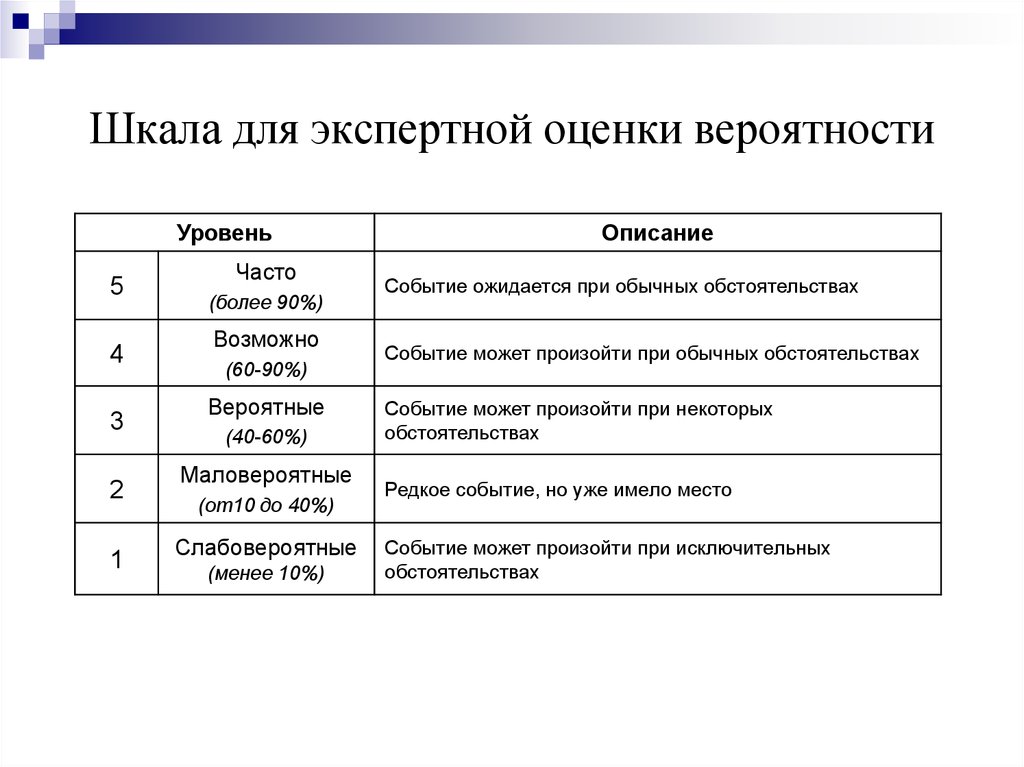

21. Шкала для экспертной оценки вероятности

Уровень5

4

3

2

1

Часто

(более 90%)

Возможно

(60-90%)

Вероятные

(40-60%)

Маловероятные

(от10 до 40%)

Слабовероятные

(менее 10%)

Описание

Событие ожидается при обычных обстоятельствах

Событие может произойти при обычных обстоятельствах

Событие может произойти при некоторых

обстоятельствах

Редкое событие, но уже имело место

Событие может произойти при исключительных

обстоятельствах

22. Матрица последствий и вероятностей

Наиболее распространенной является матрица размером 5x5 (то естьсостоящая из пяти ячеек вероятности и 5 ячеек потери).

По одной оси указывают силу воздействия риска (последствия риска), а

по другой - вероятность возникновения.

Каждому интервалу на шкале вероятностей и шкале потерь

присваивается значение в баллах от одного до пяти на основании

таблиц 1 и 2.

Оцениваются риски со статусом «начальный риск» (до проведения

антирисковых процедур), «остаточный риск» (после применения

антирисковых процедур).

23. Порядок построения матрицы последствий и вероятностей

Арабские цифры на карте обозначают риски, которые были классифицированы по пятикатегориям значимости и пяти категориям вероятности в соответствии со шкалами оценки.

Выявленный и оцененный риск размещается в специальную отдельную ячейку матрицы в

соответствии с полученными баллами, характеризующими

серьезность последствий и

вероятность реализации каждого

вида рисков предприятия, которые обозначают

соответствующую строку и столбец в матрице.

На их пересечении получаем ячейку с индексом риска или рангом риска, который

характеризует степень риска. Он определяется по формуле:

Индекс риска = Вероятность х Последствие

24. Матрица последствий и вероятностей

Вероятность

Величина потерь

1

2

3

4

5

1

1

2

3

4

5

2

2

4

6

8

10

3

3

6

9

12

15

4

4

8

12

16

20

5

5

10

15

20

25

Степень воздействия риска

игнорируемые (1≤ R ≤ 4)

незначительные (5 ≤ R ≤ 8)

умеренные (9≤ R ≤ 10)

существенные (12 ≤ R ≤ 16)

критические (20 ≤ R ≤ 25)

Уровень риска

приемлемый (1 ≤ R ≤5)

оправданный (6≤ R ≤ 10)

недопустимый ( 12 ≤ R ≤ 25)

25. Индекс риска

Индекс риска дает возможностьвоздействия и уровне риска.

судить

о

степени

Степень воздействия показывает серьезность негативных

последствий в будущем и показывает будущее развитие

событий.

Уровень риска характеризует степень его приемлемости для

компании и показывает, нуждается ли данный риск в

нейтрализации или нет. Если выявлены недопустимые

риски, то они обрабатываются в первую очередь.

26. Матрица операционных рисков

Оценка риска = Вероятность хПоследствие

Вероятность

152

20

6

25

12

16

20

4 99 35 12

15

95 %

5

5

10

75 %

4

4

8

50%

3

3

61

25%

2

2

4

6

8

10

5%

1

1

2

3

4

5

1

2

3

4

5

Последствия

8

7

Уровень риска

- приемлемый уровень риска

- оправданный уровень риска

- недопустимый уровень риска

27. Преимущества и недостатки матрицы последствий и вероятностей

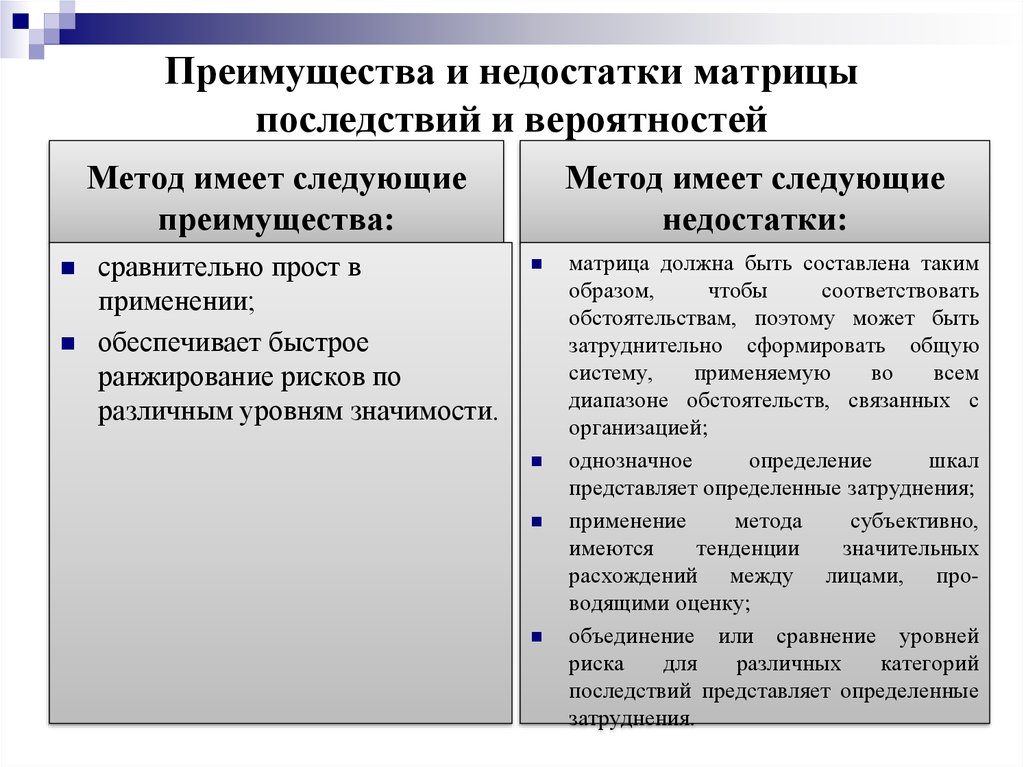

Метод имеет следующиепреимущества:

сравнительно прост в

применении;

обеспечивает быстрое

ранжирование рисков по

различным уровням значимости.

Метод имеет следующие

недостатки:

матрица должна быть составлена таким

образом,

чтобы

соответствовать

обстоятельствам, поэтому может быть

затруднительно сформировать общую

систему,

применяемую

во

всем

диапазоне обстоятельств, связанных с

организацией;

однозначное

определение

шкал

представляет определенные затруднения;

применение

метода

субъективно,

имеются

тенденции

значительных

расхождений между лицами, проводящими оценку;

объединение или сравнение уровней

риска

для

различных

категорий

последствий представляет определенные

затруднения.

28.

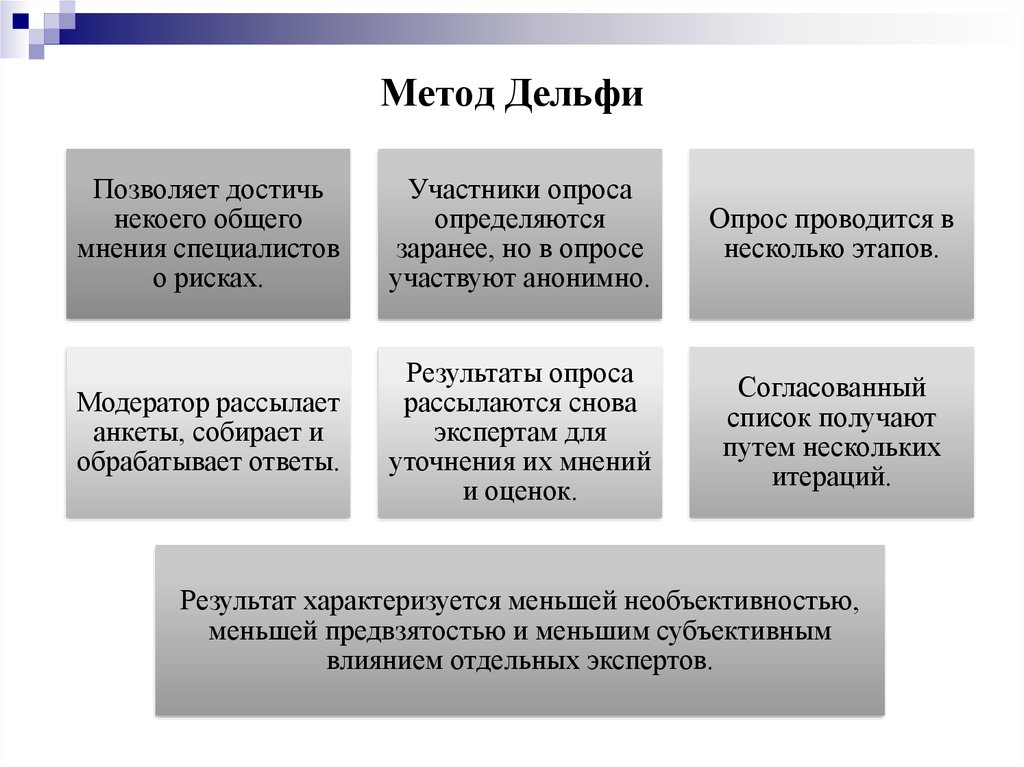

Метод ДельфиМетод Дельфи характеризуется тремя основными чертами:

анонимность экспертов достигается применением специальных опросников

или другими способами индивидуального опроса.

регулируемая обратная связь осуществляется за счет проведения нескольких

туров опроса.

Статистическая обработка результатов опроса и формирование группового

ответа. Результаты каждого тура обрабатываются с помощью

статистических методов и сообщаются экспертам. Результатом обработки

индивидуальных оценок являются групповые оценки.

В основу метода Дельфи положены следующие предпосылки:

поставленные вопросы должны допускать ответы в виде чисел,

эксперты должны быть достаточно информированными,

каждый ответ эксперта должен быть им обоснован.

29. Схема проведения метода Дельфи

Формулировкапроблемы

Подбор и привлечение к

работе экспертов

Ознакомление

экспертов с проблемой

Мнения

распространяются

среди других экспертов

Эксперты принимают

решение и дают

рекомендации

Эксперты знакомятся с

мнением коллег

Эксперты дают комментарии

и дают скорректированное

решение

Решения сравниваются и возвращаются

экспертам для доработки

Если

консенсус не

достигнут

Если консенсус достигнут

РЕШЕНИЕ

30. Метод Дельфи

Позволяет достичьнекоего общего

мнения специалистов

о рисках.

Участники опроса

определяются

заранее, но в опросе

участвуют анонимно.

Опрос проводится в

несколько этапов.

Модератор рассылает

анкеты, собирает и

обрабатывает ответы.

Результаты опроса

рассылаются снова

экспертам для

уточнения их мнений

и оценок.

Согласованный

список получают

путем нескольких

итераций.

Результат характеризуется меньшей необъективностью,

меньшей предвзятостью и меньшим субъективным

влиянием отдельных экспертов.

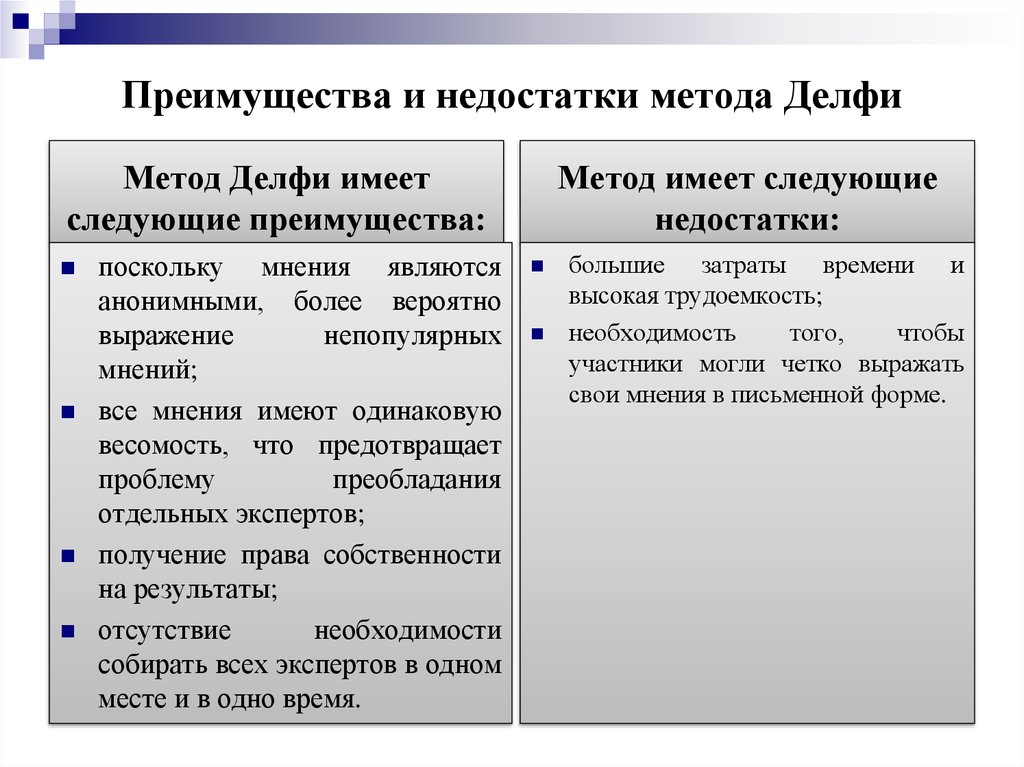

31. Преимущества и недостатки метода Делфи

Метод Делфи имеетследующие преимущества:

поскольку мнения являются

анонимными, более вероятно

выражение

непопулярных

мнений;

все мнения имеют одинаковую

весомость, что предотвращает

проблему

преобладания

отдельных экспертов;

получение права собственности

на результаты;

отсутствие

необходимости

собирать всех экспертов в одном

месте и в одно время.

Метод имеет следующие

недостатки:

большие затраты времени и

высокая трудоемкость;

необходимость

того,

чтобы

участники могли четко выражать

свои мнения в письменной форме.

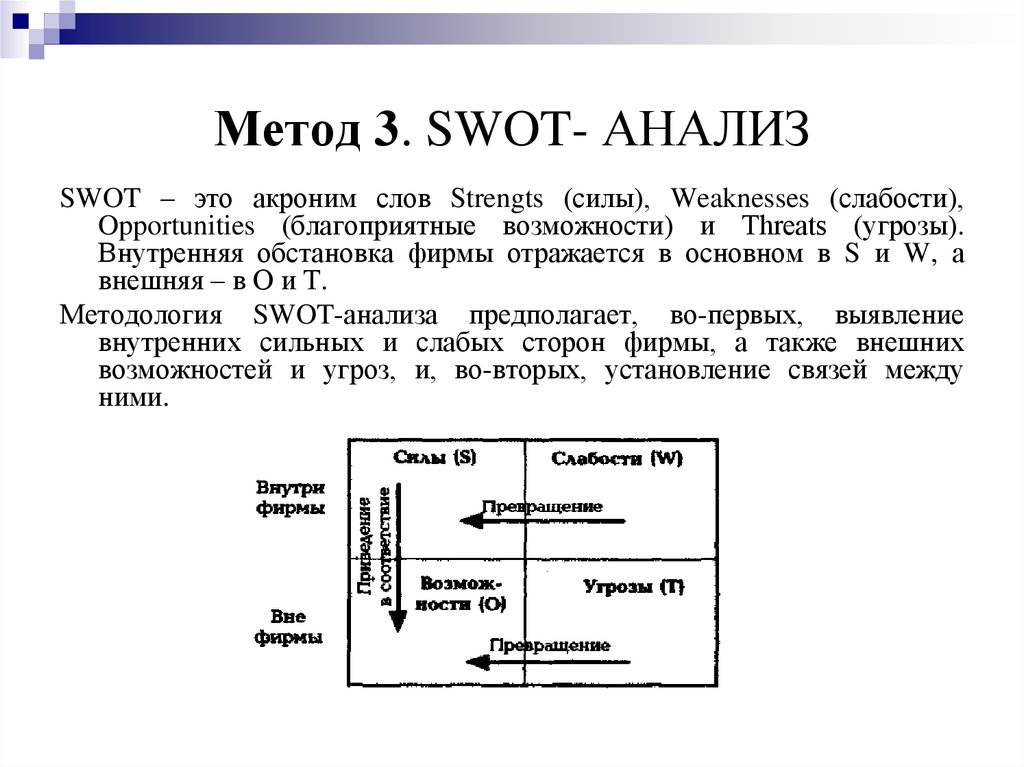

32. Метод 3. SWOT- АНАЛИЗ

SWOT – это акроним слов Strengts (силы), Weaknesses (слабости),Opportunities (благоприятные возможности) и Тhreats (угрозы).

Внутренняя обстановка фирмы отражается в основном в S и W, а

внешняя – в О и Т.

Методология SWOT-анализа предполагает, во-первых, выявление

внутренних сильных и слабых сторон фирмы, а также внешних

возможностей и угроз, и, во-вторых, установление связей между

ними.

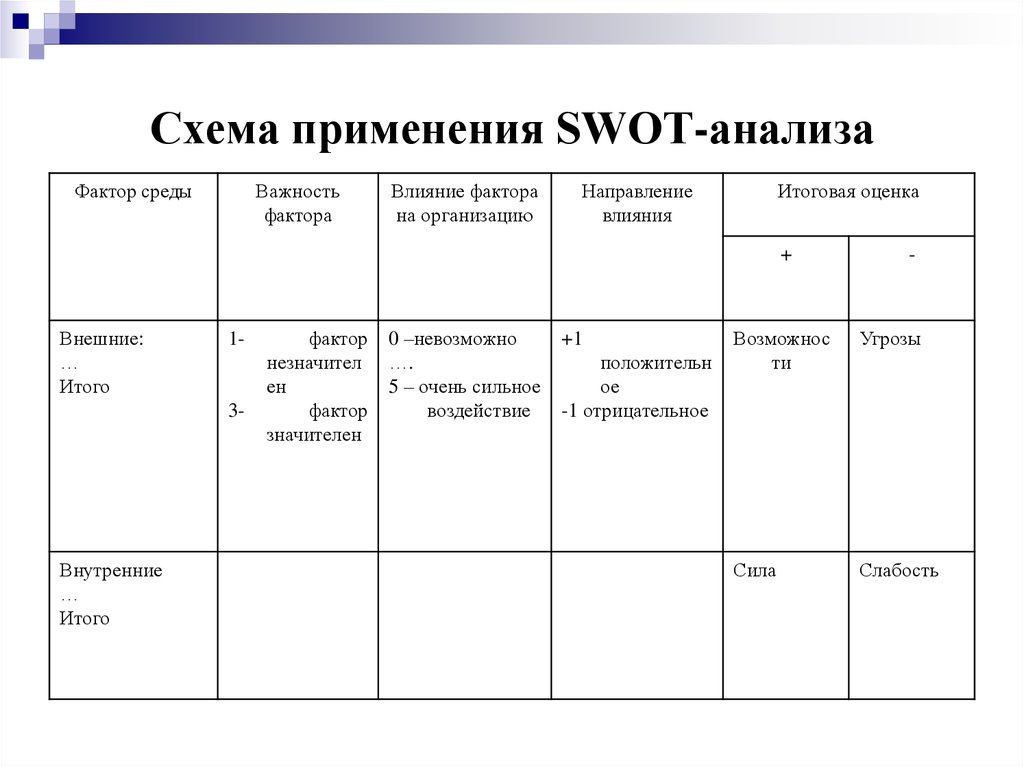

33. Схема применения SWOT-анализа

Фактор средыВажность

фактора

Влияние фактора

на организацию

Направление

влияния

Итоговая оценка

+

Внешние:

…

Итого

1-

3-

Внутренние

…

Итого

фактор

незначител

ен

фактор

значителен

0 –невозможно

….

5 – очень сильное

воздействие

+1

положительн

ое

-1 отрицательное

-

Возможнос

ти

Угрозы

Сила

Слабость

34. МЕТОД 4. РЕЙТИНГ-МЕТОД

РЕЙТИНГ-МЕТОД основан на формализации оценок,полученных каким-либо образом.

Довольно простой формой проведения рейтинговой

оценки является так называемый ранкинг (ranking),

то есть ранжирование.

Ранжирование состоит в упорядочении оцениваемых

объектов исследования в порядке возрастания или

убывания их качеств.

35. Методы ранжирования

1.2.

Метод мягких рейтинговых оценок заключается в том,

что эксперты оставляют в списке, не указывая приоритет,

наилучшие с их точки зрения оцениваемые объекты.

Наивысший ранг получает объект, набравший большее

число голосов экспертов.

Метод непосредственого ранжировании - специалисты

располагают

в

определенной

последовательности

(возрастания

или

убывания)

непосредственно

неизмеряемые качества, оцениваемые объекты, затем

рассчитывают среднее арифметическое место каждого

объекта и в соответствии с этим значением ее составляют

окончательный список. Достоверность результате анализа

проверяется по значению коэффициента конкордации согласованности методов специалистов.

36. Методы ранжирования

Метод попарного сравнениязаключается в

последовательном попарном сравнении изучаемых

свойств объекта и вынесении суждения на базе данных

сопоставления. Сопоставляя поочередно каждые два

оцениваемых объекта, определяют, какой из них лучше,

затем эти мнения усредняют и делают окончательные

заключения по правилу: «Если А лучше В, В лучше С, то

А лучше С».

4. Балльный метод - предполагает что список оцениваемых

объектов может быть в процесса анализа расширен и,

аналитики сами могут называть числе объектов и

оценивать их баллах или располагать в определенных

порядках

(порядковому

номеру

присваивается

соответствующее число баллов). При составлении

окончательно упорядоченного списка ранжированных

объектов баллы складывают, а объекты располагают в

порядке возрастания или убывания баллов.

3.

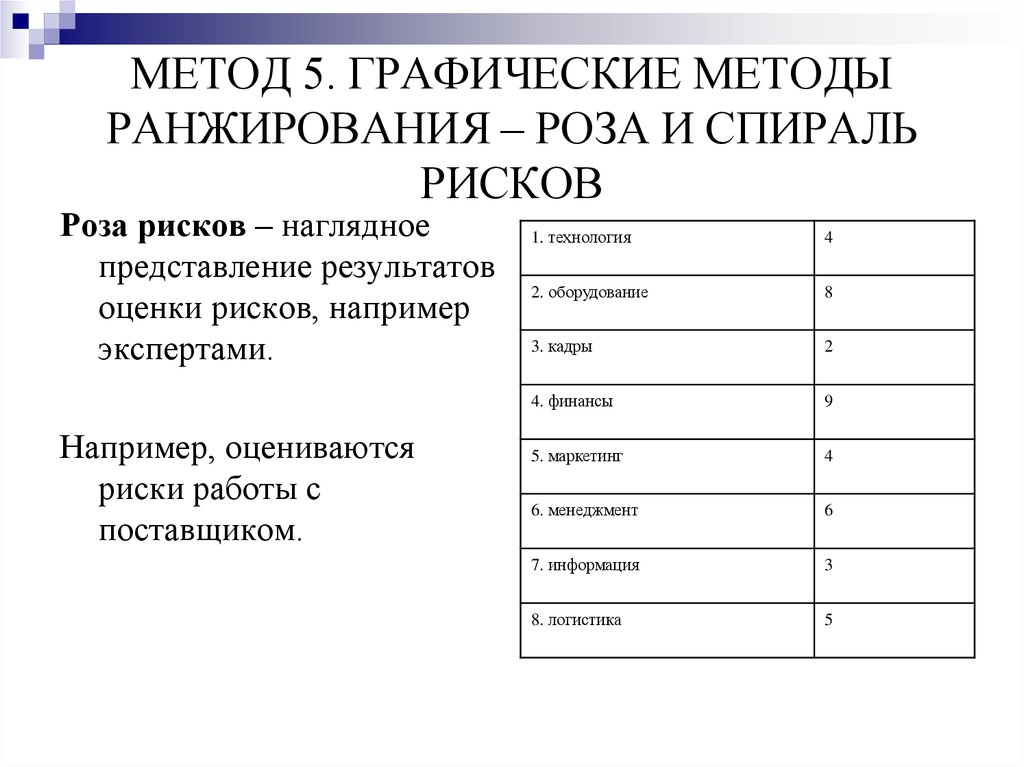

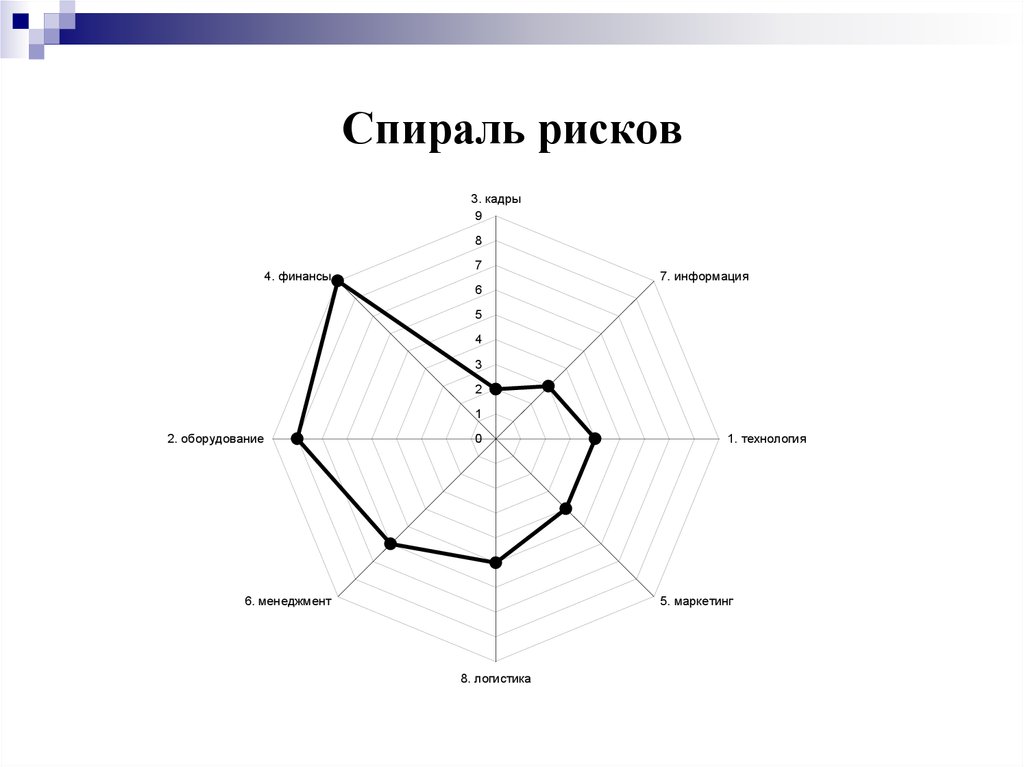

37. МЕТОД 5. ГРАФИЧЕСКИЕ МЕТОДЫ РАНЖИРОВАНИЯ – РОЗА И СПИРАЛЬ РИСКОВ

Роза рисков – наглядноепредставление результатов

оценки рисков, например

экспертами.

Например, оцениваются

риски работы с

поставщиком.

1. технология

4

2. оборудование

8

3. кадры

2

4. финансы

9

5. маркетинг

4

6. менеджмент

6

7. информация

3

8. логистика

5

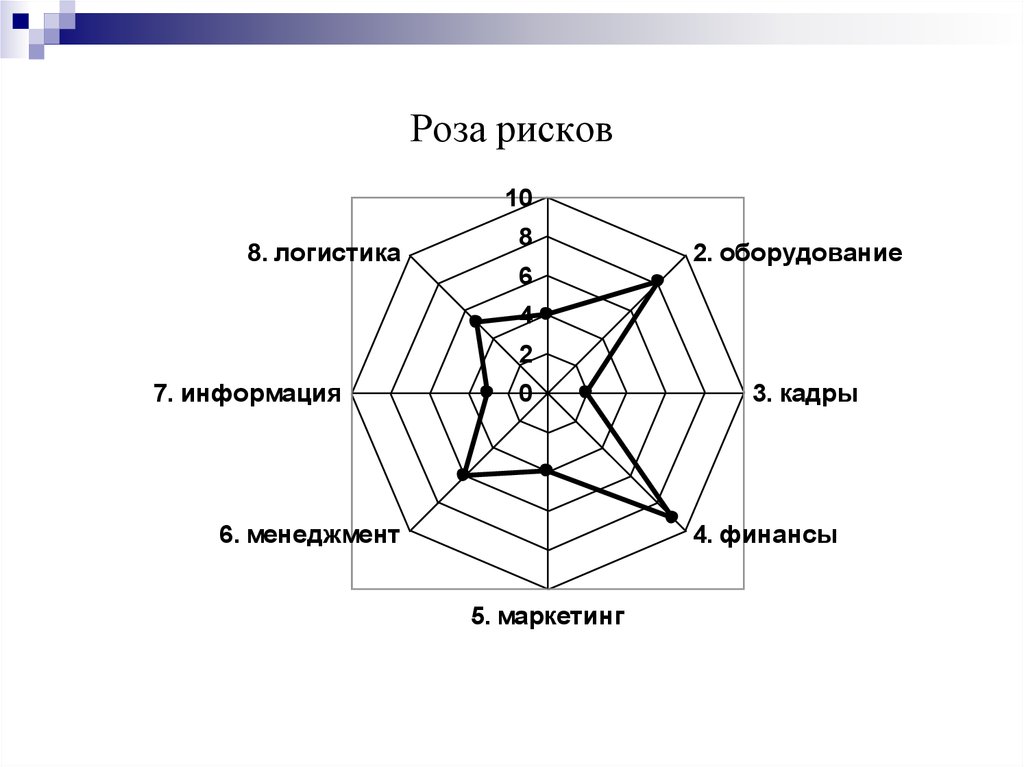

38. Роза рисков

1. технология10

8. логистика

8

2. оборудование

6

4

2

7. информация

0

3. кадры

4. финансы

6. менеджмент

5. маркетинг

39. Спираль рисков

3. кадры9

8

4. финансы

7

6

7. информация

5

4

3

2

1

2. оборудование

0

6. менеджмент

1. технология

5. маркетинг

8. логистика

40. Вопрос 3. МЕТОДЫ КОЛИЧЕСТВЕННОЙ ОЦЕНКИ РИСКОВ

41.

Количественная оценка предполагает численноеопределение отдельных рисков и всей совокупности

рисков, присущих организации.

Основные методы количественной оценки

статистический

экономико-математический

анализ финансовых коэффициентов/индикаторный

метод

расчетно-аналитический метод

специфические методы оценки

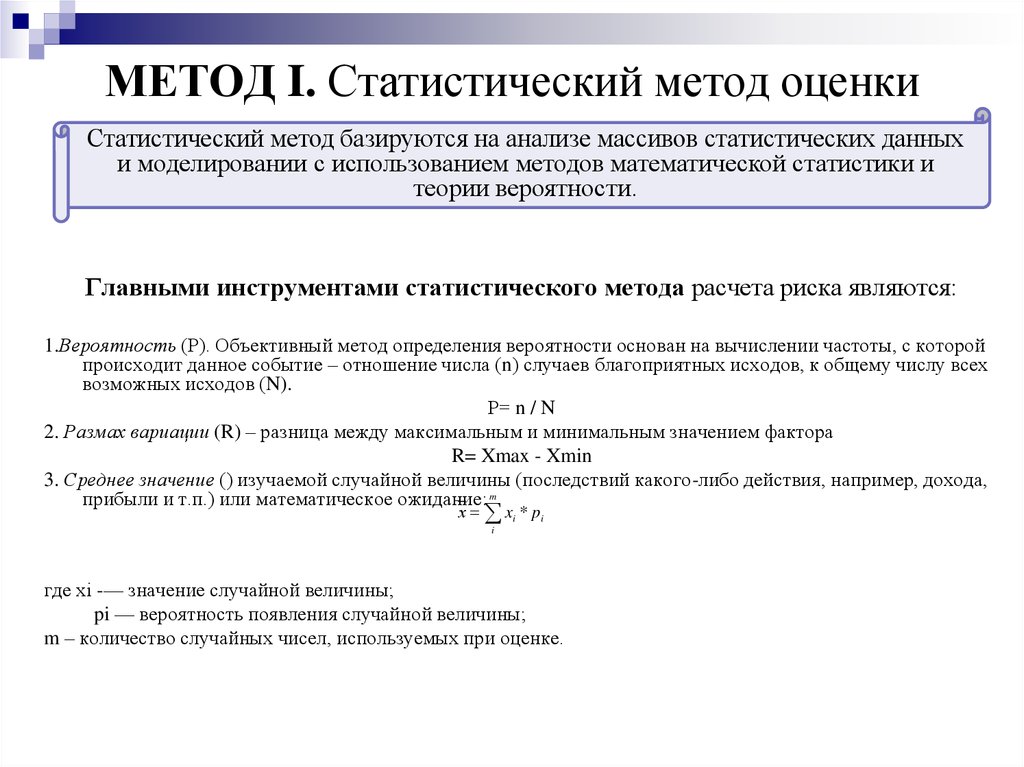

42. МЕТОД I. Статистический метод оценки

Статистический метод базируются на анализе массивов статистических данныхи моделировании с использованием методов математической статистики и

теории вероятности.

Главными инструментами статистического метода расчета риска являются:

1.Вероятность (Р). Объективный метод определения вероятности основан на вычислении частоты, с которой

происходит данное событие – отношение числа (n) случаев благоприятных исходов, к общему числу всех

возможных исходов (N).

Р= n / N

2. Размах вариации (R) – разница между максимальным и минимальным значением фактора

R= Xmax - Xmin

3. Среднее значение () изучаемой случайной величины (последствий какого-либо действия, например, дохода,

прибыли и т.п.) или математическое ожидание: m

х xi * pi

i

где хi -— значение случайной величины;

pi — вероятность появления случайной величины;

m – количество случайных чисел, используемых при оценке.

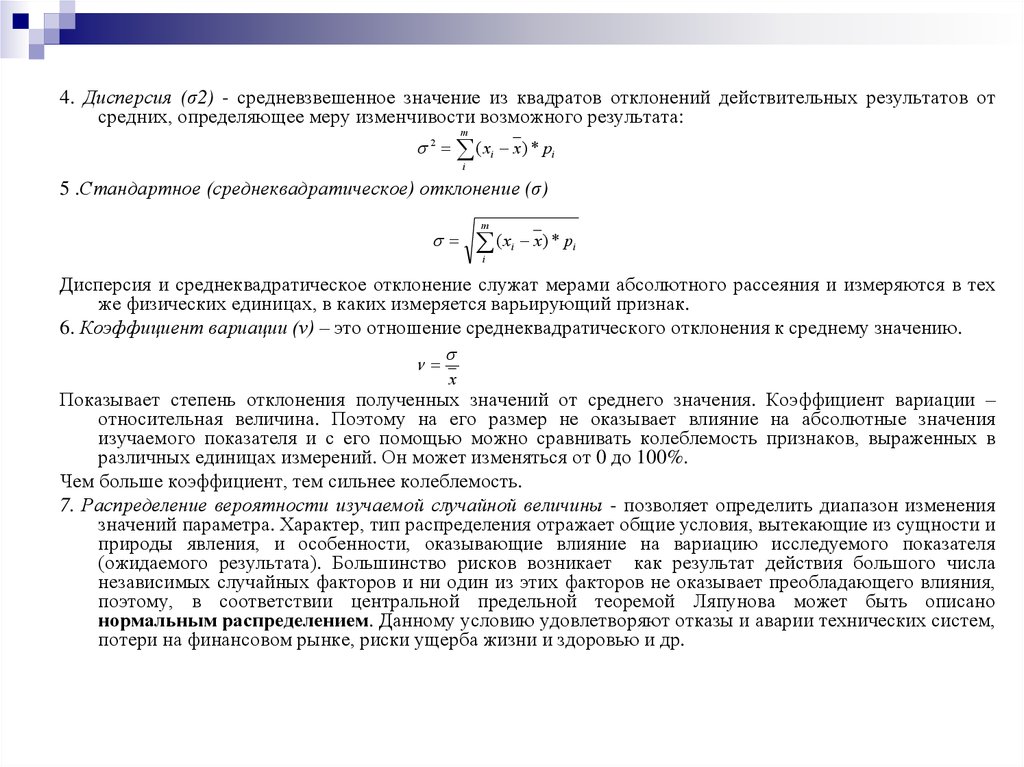

43.

4. Дисперсия (σ2) - средневзвешенное значение из квадратов отклонений действительных результатов отсредних, определяющее меру изменчивости возможного результата:

m

s 2 ( x i - x ) * pi

i

5 .Стандартное (среднеквадратическое) отклонение (σ)

s

m

(x

i

- x ) * pi

i

Дисперсия и среднеквадратическое отклонение служат мерами абсолютного рассеяния и измеряются в тех

же физических единицах, в каких измеряется варьирующий признак.

6. Коэффициент вариации (ν) – это отношение среднеквадратического отклонения к среднему значению.

s

x

Показывает степень отклонения полученных значений от среднего значения. Коэффициент вариации –

относительная величина. Поэтому на его размер не оказывает влияние на абсолютные значения

изучаемого показателя и с его помощью можно сравнивать колеблемость признаков, выраженных в

различных единицах измерений. Он может изменяться от 0 до 100%.

Чем больше коэффициент, тем сильнее колеблемость.

7. Распределение вероятности изучаемой случайной величины - позволяет определить диапазон изменения

значений параметра. Характер, тип распределения отражает общие условия, вытекающие из сущности и

природы явления, и особенности, оказывающие влияние на вариацию исследуемого показателя

(ожидаемого результата). Большинство рисков возникает как результат действия большого числа

независимых случайных факторов и ни один из этих факторов не оказывает преобладающего влияния,

поэтому, в соответствии центральной предельной теоремой Ляпунова может быть описано

нормальным распределением. Данному условию удовлетворяют отказы и аварии технических систем,

потери на финансовом рынке, риски ущерба жизни и здоровью и др.

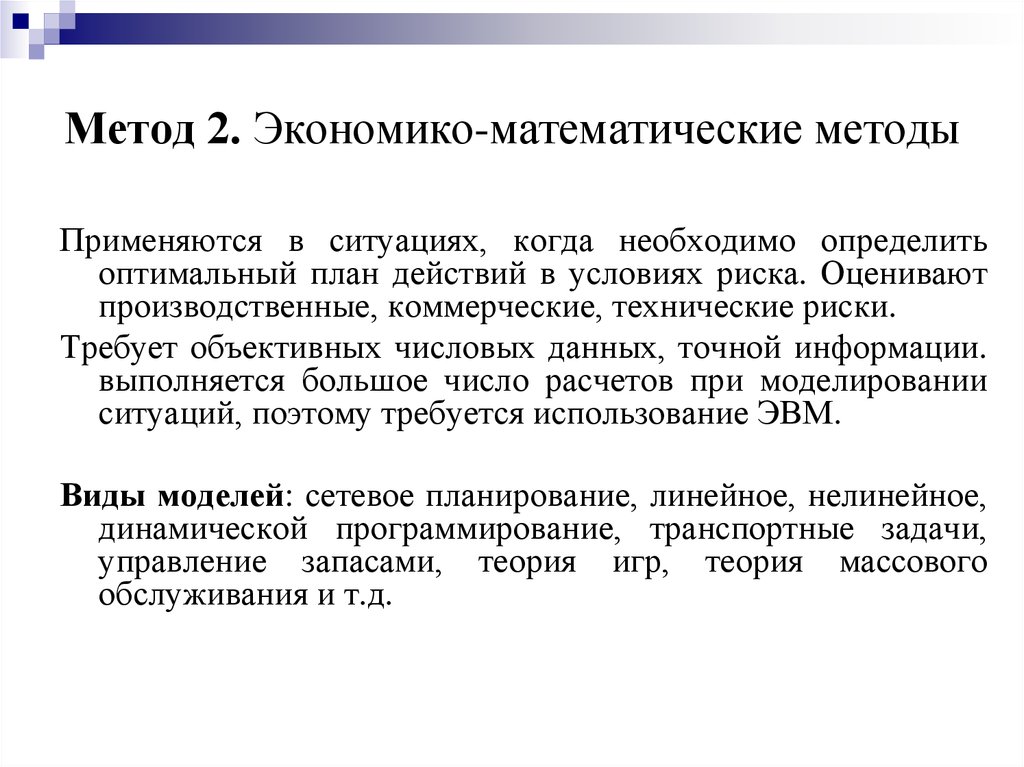

44. Метод 2. Экономико-математические методы

Применяются в ситуациях, когда необходимо определитьоптимальный план действий в условиях риска. Оценивают

производственные, коммерческие, технические риски.

Требует объективных числовых данных, точной информации.

выполняется большое число расчетов при моделировании

ситуаций, поэтому требуется использование ЭВМ.

Виды моделей: сетевое планирование, линейное, нелинейное,

динамической программирование, транспортные задачи,

управление запасами, теория игр, теория массового

обслуживания и т.д.

45. Имитационное моделирование

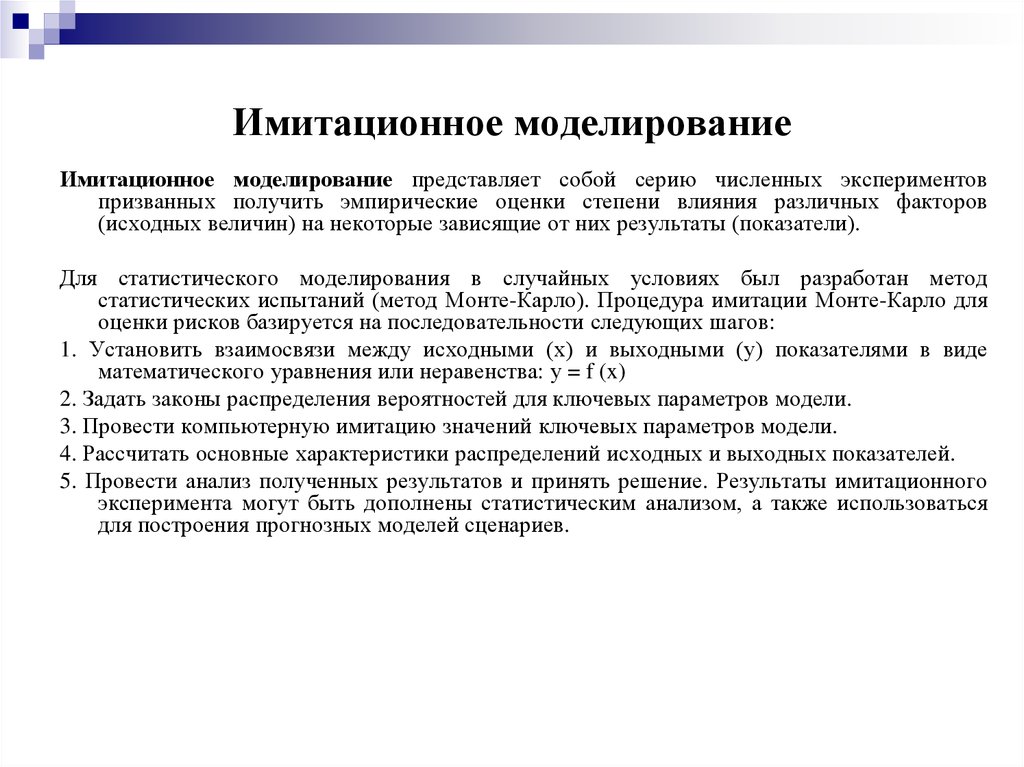

Имитационное моделирование представляет собой серию численных экспериментовпризванных получить эмпирические оценки степени влияния различных факторов

(исходных величин) на некоторые зависящие от них результаты (показатели).

Для статистического моделирования в случайных условиях был разработан метод

статистических испытаний (метод Монте-Карло). Процедура имитации Монте-Карло для

оценки рисков базируется на последовательности следующих шагов:

1. Установить взаимосвязи между исходными (х) и выходными (у) показателями в виде

математического уравнения или неравенства: у = f (x)

2. Задать законы распределения вероятностей для ключевых параметров модели.

3. Провести компьютерную имитацию значений ключевых параметров модели.

4. Рассчитать основные характеристики распределений исходных и выходных показателей.

5. Провести анализ полученных результатов и принять решение. Результаты имитационного

эксперимента могут быть дополнены статистическим анализом, а также использоваться

для построения прогнозных моделей сценариев.

46. МЕТОД 3. Анализ финансовых коэффициентов

АНАЛИЗФИНАНСОВЫХ

КОЭФФИЦИЕНТОВ - базируются на сборе

и объективном анализе информации и

принятии решений, исходя из комплексного

анализа ряда коэффициентов.

Используется для оценки финансовых

рисков.

47. Оценивают следующие группы коэффициентов

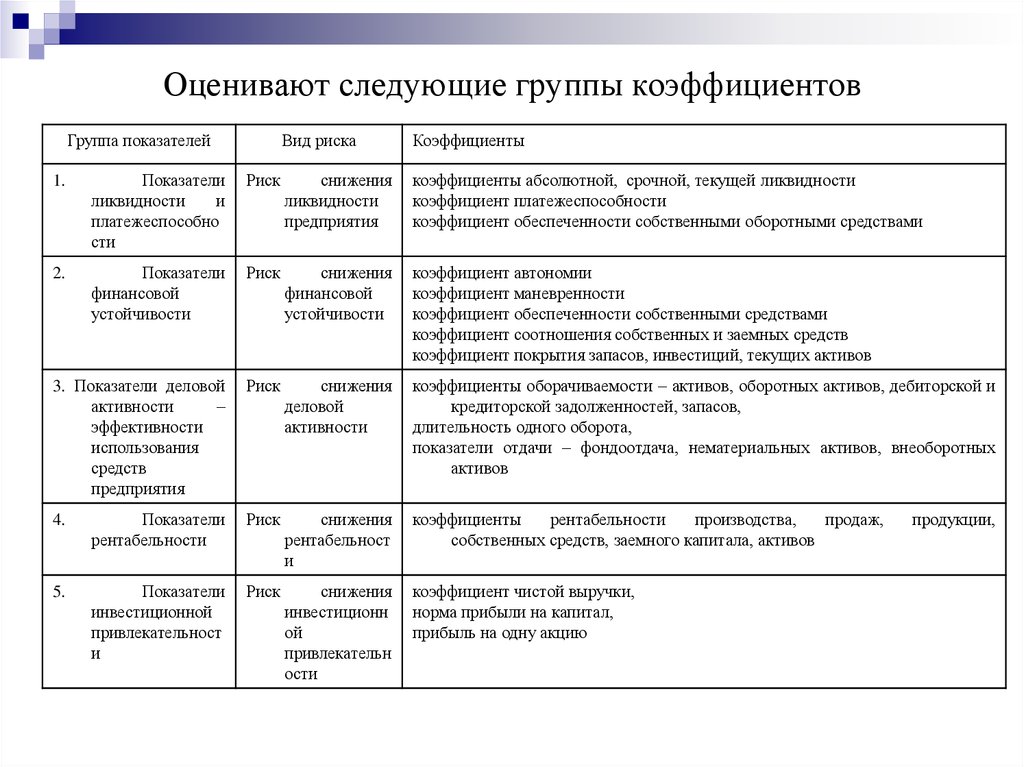

Группа показателейВид риска

Коэффициенты

1.

Показатели

ликвидности

и

платежеспособно

сти

Риск

снижения

ликвидности

предприятия

коэффициенты абсолютной, срочной, текущей ликвидности

коэффициент платежеспособности

коэффициент обеспеченности собственными оборотными средствами

2.

Показатели

финансовой

устойчивости

Риск

снижения

финансовой

устойчивости

коэффициент автономии

коэффициент маневренности

коэффициент обеспеченности собственными средствами

коэффициент соотношения собственных и заемных средств

коэффициент покрытия запасов, инвестиций, текущих активов

3. Показатели деловой

активности

–

эффективности

использования

средств

предприятия

Риск

снижения

деловой

активности

коэффициенты оборачиваемости – активов, оборотных активов, дебиторской и

кредиторской задолженностей, запасов,

длительность одного оборота,

показатели отдачи – фондоотдача, нематериальных активов, внеоборотных

активов

4.

Показатели

рентабельности

Риск

снижения

рентабельност

и

коэффициенты

рентабельности

производства,

продаж,

собственных средств, заемного капитала, активов

5.

Показатели

инвестиционной

привлекательност

и

Риск

снижения

инвестиционн

ой

привлекательн

ости

коэффициент чистой выручки,

норма прибыли на капитал,

прибыль на одну акцию

продукции,

48.

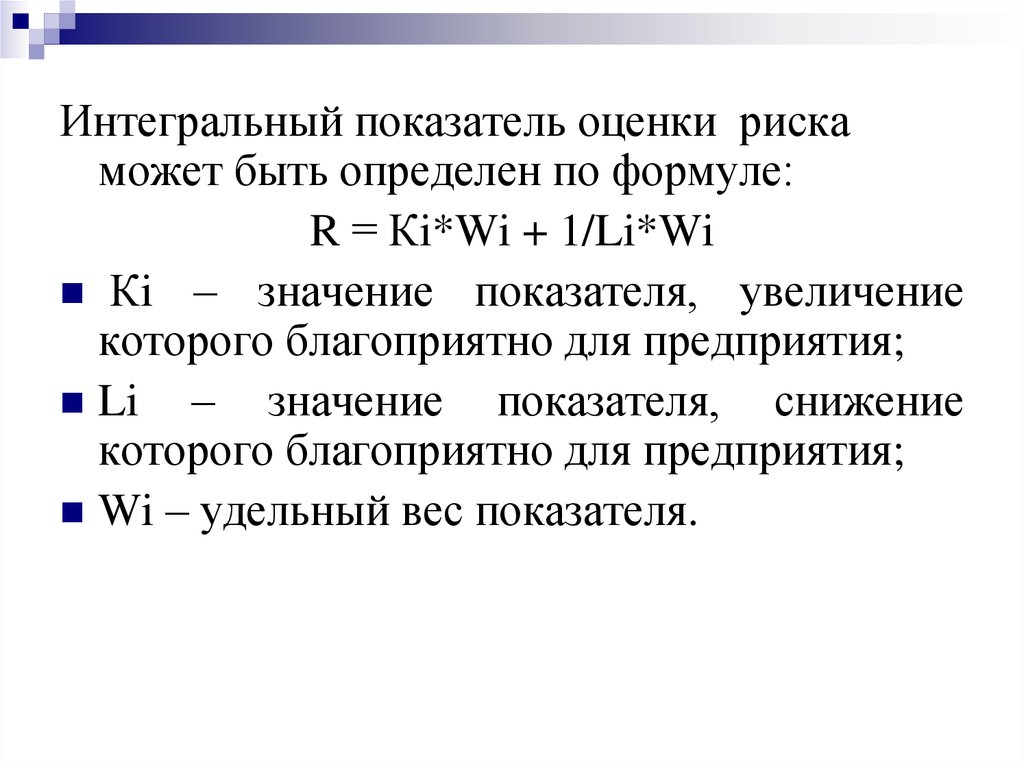

Интегральный показатель оценки рискаможет быть определен по формуле:

R = Кi*Wi + 1/Li*Wi

Кi – значение показателя, увеличение

которого благоприятно для предприятия;

Li

– значение показателя, снижение

которого благоприятно для предприятия;

Wi – удельный вес показателя.

49. МЕТОД 4. Расчетно-аналитический метод

Позволяет прогнозировать различные сценарии развития событий,дающие возможность определить характер зависимости результатов

от изменения факторов.

Методы:

построение дерева событий

построение «дерева отказов»

метод исследования опасности и работоспособности

построение «дерева решений»

«матрицы выплат»

корреляционно-регрессионный анализ

анализ типов и воздействия отказов

байесовский анализ

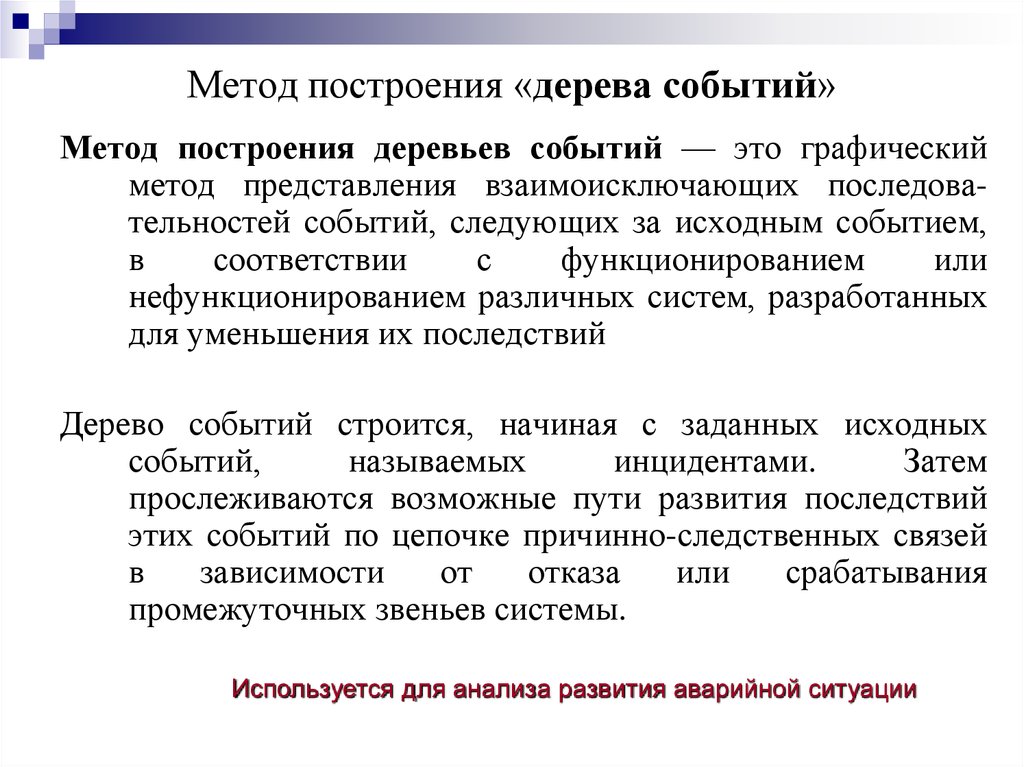

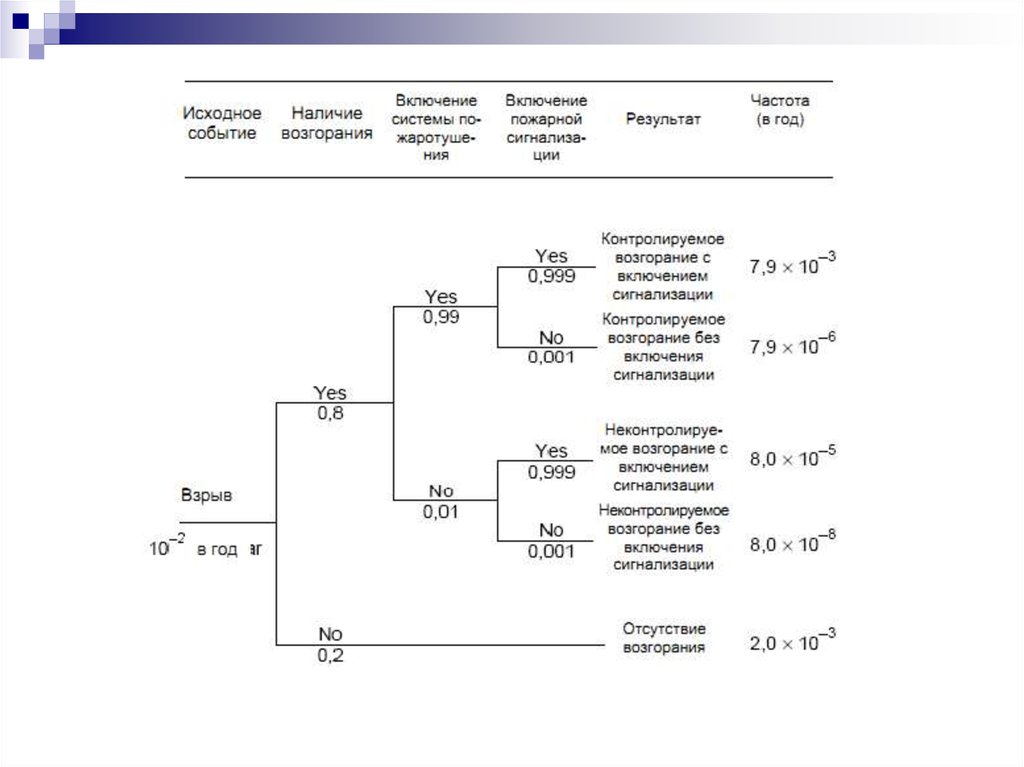

50. Метод построения «дерева событий»

Метод построения деревьев событий — это графическийметод представления взаимоисключающих последовательностей событий, следующих за исходным событием,

в

соответствии

с

функционированием

или

нефункционированием различных систем, разработанных

для уменьшения их последствий

Дерево событий строится, начиная с заданных исходных

событий,

называемых

инцидентами.

Затем

прослеживаются возможные пути развития последствий

этих событий по цепочке причинно-следственных связей

в

зависимости

от

отказа

или

срабатывания

промежуточных звеньев системы.

Используется для анализа развития аварийной ситуации

51.

52. «Дерево отказов»

«Дерево отказов» – это графическое представление всейцепочки событий, последствия которых могут привести

к некоторому главному событию.

Иначе говоря, определяются пути, по которым отдельные

индивидуальные события могут в результате их

комбинированного

воздействия

привести

к

потенциально опасным ситуациям.

В последние десятилетия этот метод получил широкое

распространение во многих отраслях промышленности

во

всем

мире,

а

также

и

для

анализа

предпринимательских и инвестиционных рисков.

Алгоритм исследования при использовании деревьев

отказов обратен таковому при использовании метода

деревьев событий

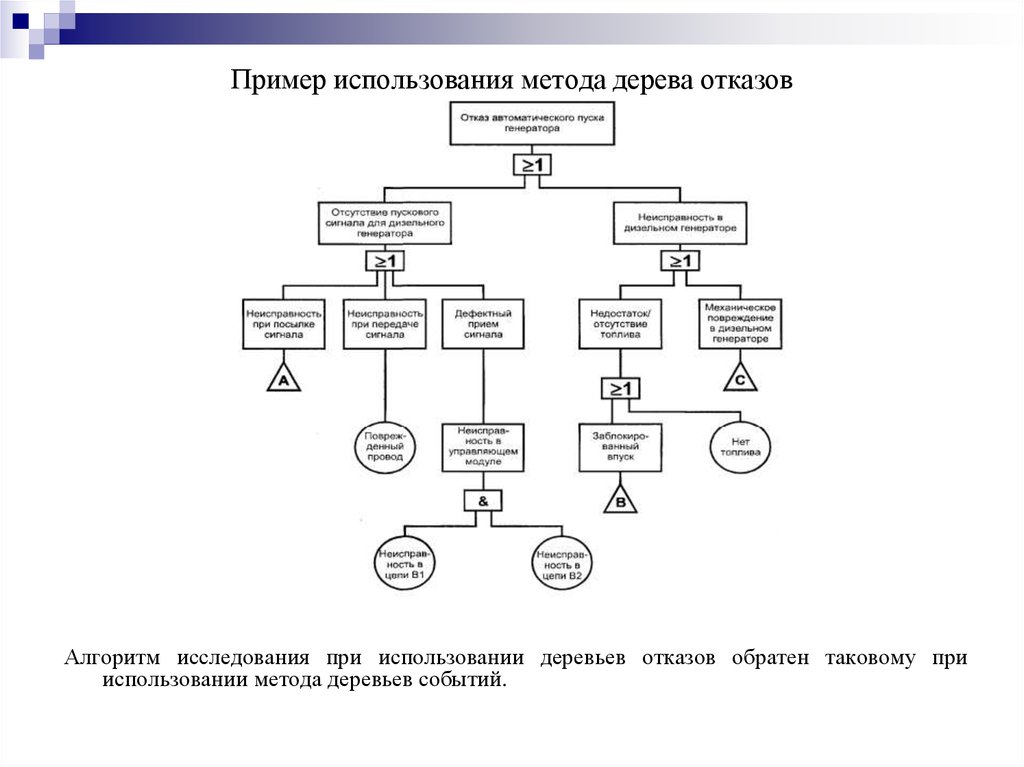

53. Пример использования метода дерева отказов

Алгоритм исследования при использовании деревьев отказов обратен таковому прииспользовании метода деревьев событий.

54. Метод «Исследование опасности и работоспособности» (HAZOР)

Метод «Исследование опасности и работоспособности» (HAZOР)HAZOP - акроним словосочетания «исследование опасности и

работоспособности» (HAZard and OPerability study) - является

структурированным и систематизированным исследованием

планируемых или существующих продукции, процедуры или

системы. Эта методика предназначена для идентификации рисков

для персонала, оборудования, окружающей среды и(или) целей

организации. От исследовательской группы также ожидается, где

это возможно, выработка решений по обработке риска.

Процесс HAZOP является методикой, основанной на применении

управляющих слов, с помощью которых формулируются вопросы о том,

как задачи проектирования или условия функционирования могут быть

не достигнуты на каждом этапе проекта, процесса, процедуры или

системы. Процесс обычно проводит группа специалистов разных

областей в ходе нескольких заседаний.

ГОСТ Р 51901.11-2005 Менеджмент риска.

ИССЛЕДОВАНИЕОПАСНОСТИ И РАБОТОСПОСОБНОСТИ

55. Применение методики HAZOP

Изначально была разработана для анализа систем химических процессов, нозатем была распространена и на другие типы систем и сложных

функциональных процессов. К ним относятся механические и электронные

системы, процедуры и системы программного обеспечения, а также организационные изменения и юридическая проработка и анализ договоров.

Процесс HAZOP может применяться для всех типов отклонений от целей

проектирования

вследствие

недостатков

проекта,

компонента(ов),

запланированных процедур и действий персонала.

Метод широко применяется для анализа проекта программного обеспечения.

При применении в отношении систем управления критичными для

безопасности средствами и компьютерных систем он может называться

CHAZOP (Исследование опасности и работоспособности мер управления

(Control HAzards and OPerability Analysis) или исследование опасности и

работоспособности компьютерных средств).

56. Дерево решений

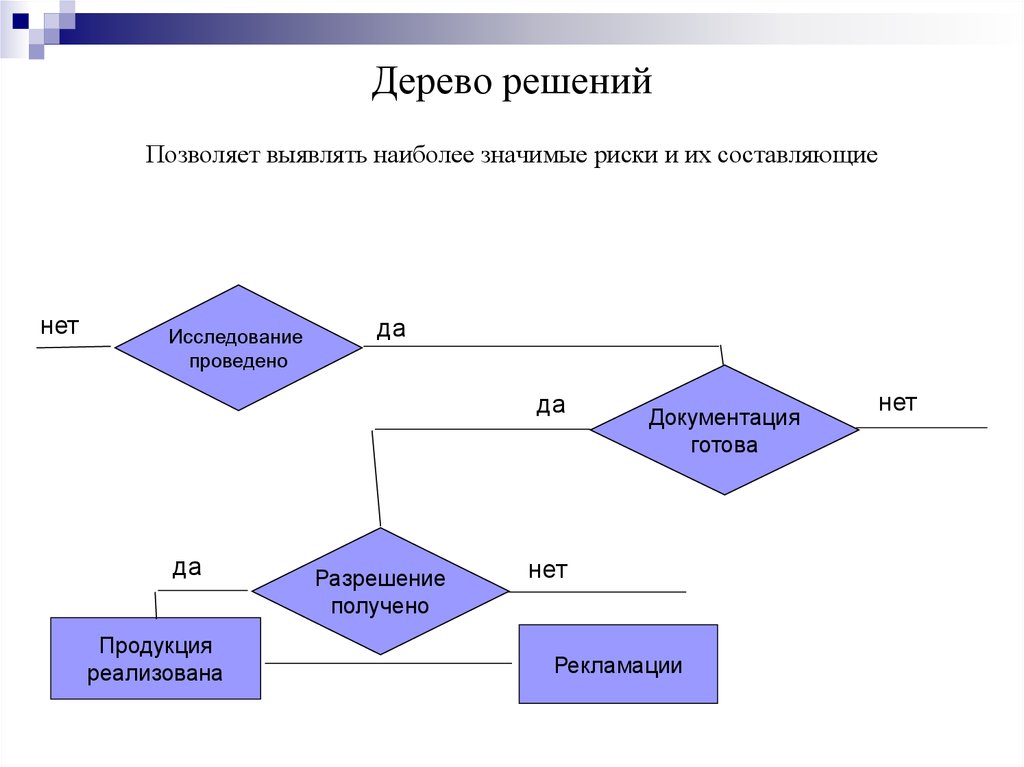

Позволяет выявлять наиболее значимые риски и их составляющиенет

Исследование

проведено

да

да

да

Продукция

реализована

Разрешение

получено

Документация

готова

нет

Рекламации

нет

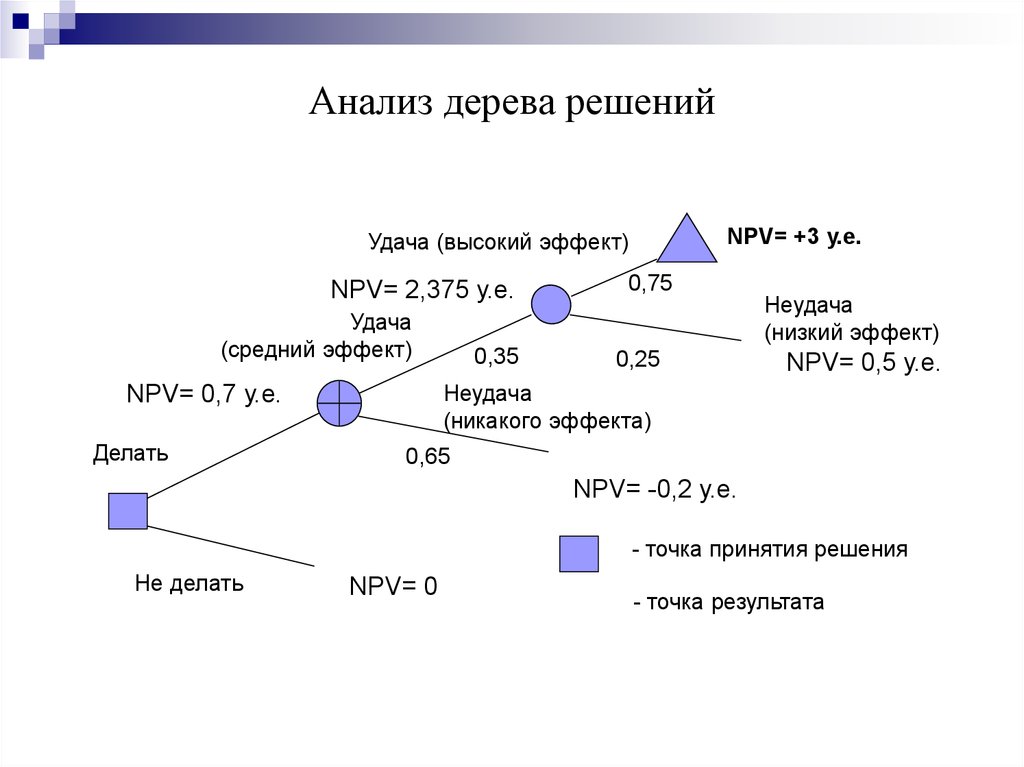

57. Анализ дерева решений

NPV= +3 у.е.Удача (высокий эффект)

NPV= 2,375 у.е.

Удача

(средний эффект)

NPV= 0,7 у.е.

Делать

0,35

0,75

0,25

Неудача

(низкий эффект)

NPV= 0,5 у.е.

Неудача

(никакого эффекта)

0,65

NPV= -0,2 у.е.

- точка принятия решения

Не делать

NPV= 0

- точка результата

58.

Корреляционно-регрессионныйанализ

–

используется для изучения взаимосвязи между

факторами, влияющими на уровень конкретного

риска, и заключается в построении и анализе

значимости уравнений регрессии.

59.

Анализ типов и воздействия отказов (failure modes and effects analysis FMEA) рассматривает возможности отказов и последствия ихвозникновения на различных компонентах общей системы. Для

этих аварий могут быть установлены возможности. Данный метод

не вникает в детали инцидента, однако позволяет оценить

возможность его возникновения в результате тех или иных

событий.

Метод FMEA помогает идентифицировать:

все виды отказов различных частей и компонентов системы

(видами отказа могут быть скрытый отказ, конструктивный отказ,

производственный отказ и т. д., которые приводят к нарушению

работоспособного состояния частей и/или компонентов системы);

последствия отказов для системы;

механизмы отказа;

способы достижения безотказной работы и/или смягчения

последствий для системы.

60.

В зависимости от объекта исследования выделяютнесколько вариантов метода:

FMEA проекта или продукции,

FMEA процесса, применяемый для анализа

производственных и сборочных процессов,

FMEA системы,

FMEA услуги

FMEA программного обеспечения.

Метод FMEA/FMECA может быть применен на

стадиях проектирования, производства и

эксплуатации производственной системы.

61.

Метод FMEA могут быть использованы:при выборе из альтернативных вариантов проекта с

высокой надежностью;

для исследования всех видов отказов систем и

процессов и их влияния на безотказность исследуемого

объекта;

для идентификации последствий ошибок персонала

(влияние человеческого фактора);

при планировании проверок (тестов) и технического

обслуживания технических систем;

для улучшения проектов процедур и процессов;

для получения качественной или количественной

информации для других методов анализа, таких как

анализ дерева неисправностей.

62.

Байесовский анализ отличается от классической статистикипредположением, что параметры распределений являются не

постоянными, а случайными переменными.

63. МЕТОД 5. Специфические методы оценки

проектный анализ - – используется для оценкипроектных рисков.

бета-анализ - для оценки рисков финансового

инвестирования. Коэффициент β – показатель,

характеризующий изменение курса конкретного

фондового инструмента по отношению к

динамике сводного индекса всего фондового

рынка.

анализ возможности банкротства предприятия

64.

Для оценки рисков необходима точная и адекватнаяинформация.

Использование неточной информации ведет к неверной

оценке рисков.

Критерии оценки точности данных:

Степень понимания риска

Доступность и полнота информации о риске

Качество данных

Надежность, целостность и достоверность данных

Неверная оценка риска также является риском!

65. Вопрос 4. Зоны риска. Кривая риска.

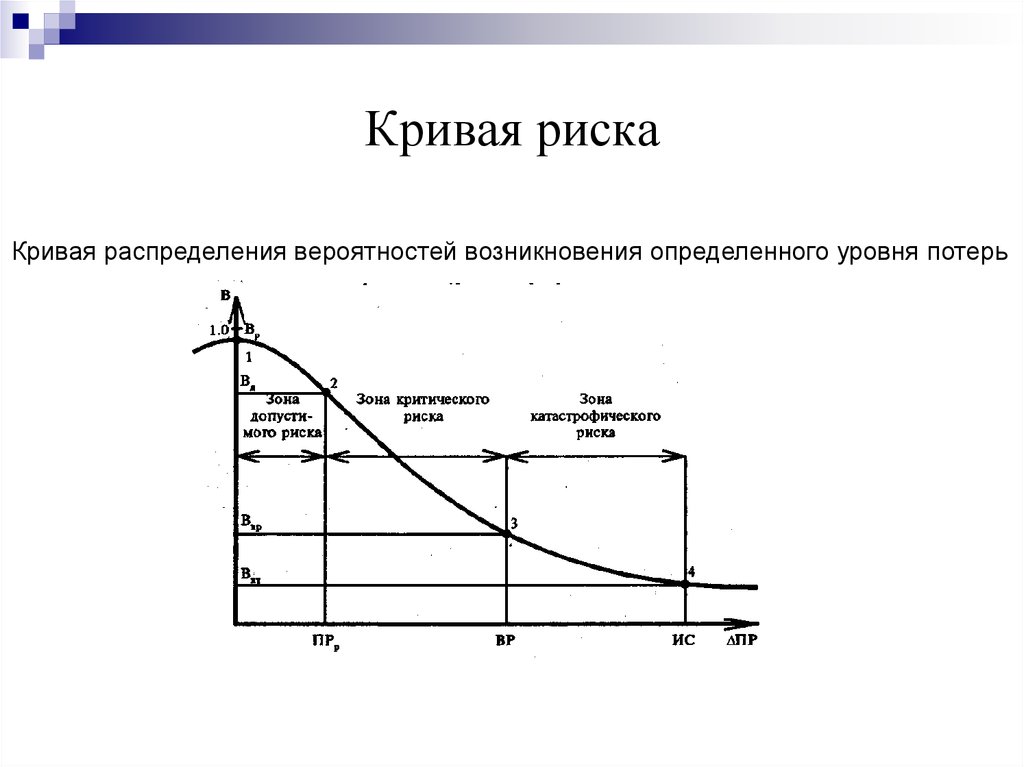

66. Зоны риска

выигрышБезрисковая

зона

потери

Зона

приемлемого

риска

0

Зона

допутимого

риска

чистая

прибыль

расчетная

прибыль

Зона

критического

риска

Зона

катастрофического риска

расчетная

выручка

имущественное

состояние

Финансы

Финансы