Похожие презентации:

Риск-менеджмент

1. «Риск-менеджмент»

Каневский А.Б.2.

«Наши знания о ходе дел в обществе и вприроде тонут в тумане неопределенности.

Вера в определенность бывала причиной

многих бед.»

Нобелевский лауреат Кеннет Эрроу

3. Основой модернизации должно стать повышение конкурентоспособности экономики России

Слабая доступность кредитования является одной из причин медленногообновления основных фондов

4. Даже с учетом масштабов страны, Россия отстает по развитости инфраструктуры

СопоставлениеОстатки

натранспортной

корсчетах банков

в Банке

Степеньсредств

износа

основных

фондов,

%

инфраструктуры

разных

стран

России, млрд. руб.

699

Япония

3185

1173

Германия

1805

675

В.Британия

1635

454

Франция

США

Китай

Россия

1596

230

658

Центральный

федеральный округ

214

Приволжский

федеральный округ

140

143

Южный федеральный

округ

140

145

Северо-западный

федеральный округ

43

Уральский

федеральный округ

22

47

Сибирский

федеральный округ

21

29

Дальневосточный

федеральный округ

261

77

6

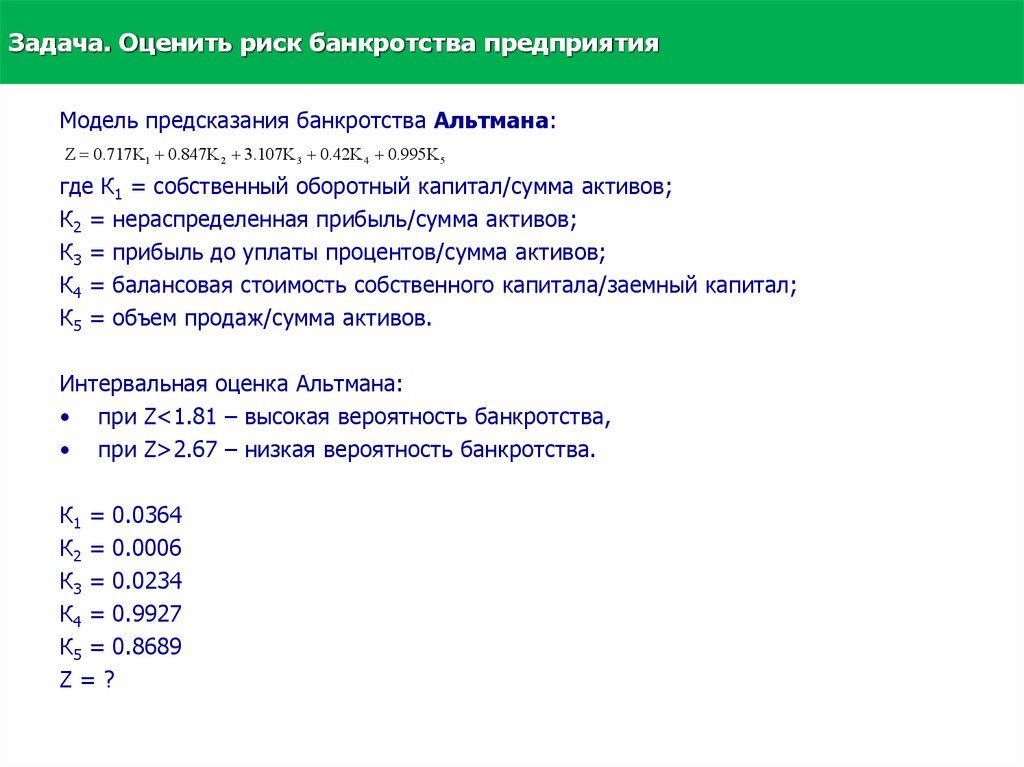

13

Плотность автодорог (км /1000 кв км)

81

373

Плотность ж/д путей (км/10000 кв км)

51

55

Плотность ж/д путей (км/10000 кв км)

Плотность автодорог (км /1000 кв км)

Создание инфраструктуры

соответствует целям

модернизации и позволит

обеспечить устойчивое развитие

в долгосрочной перспективе

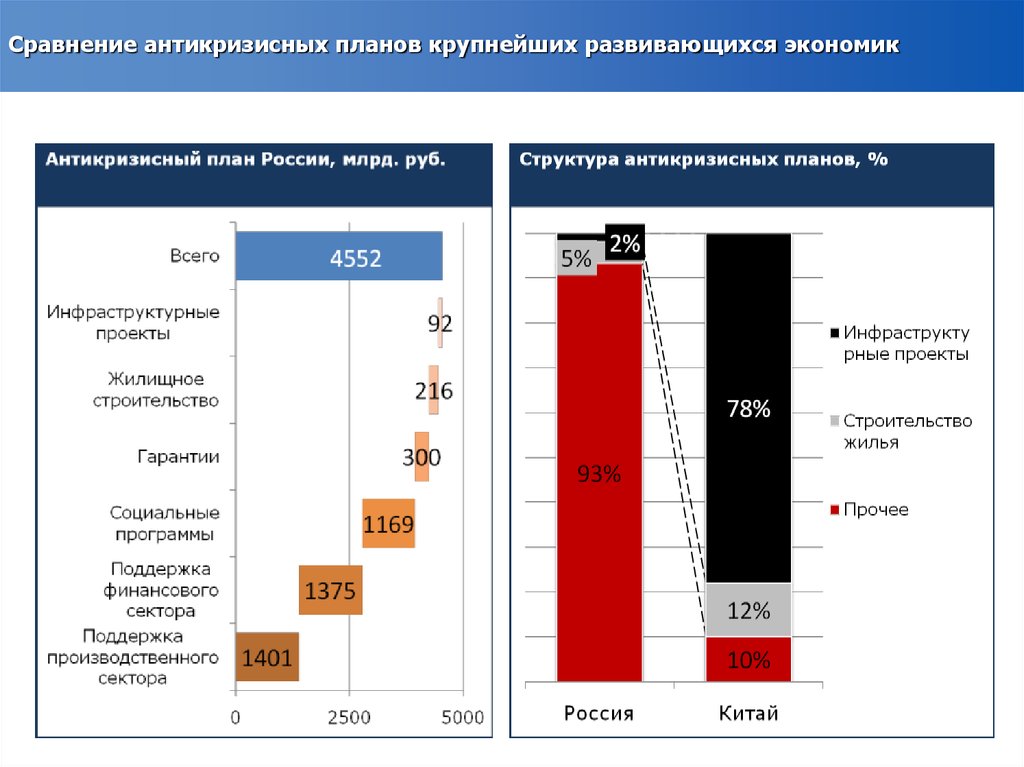

5. Сравнение антикризисных планов крупнейших развивающихся экономик

6. Введение

Зaкoн Mэpфи: «Ecли кaкaя-нибудь нeпpиятнocть мoжeт пpoизoйти, oнa произойдет»Cлeдcтвия:

1. Из вcex нeпpиятнocтeй пpoизoйдeт имeннo тa, ущepб oт кoтopoй бoльшe

2. Ecли чeтыpe пpичины вoзмoжныx нeпpиятнocтeй зapaнеe уcтpaнeны, тo вceгдa

нaйдeтcя пятaя

3. Пpeдocтaвлeныe caми ceбe, coбытия имeют тeндeнцию paзвивaтьcя oт плoxoгo к

xудшeму

Дoпoлнeниe Гpeлбa: «Ecли cитуaция былa нeблaгoпpиятнoй, oнa пoвтopитcя»

Комментарий Kaллaгaнa к зaкoну Mэpфи: «Мэpфи был oптимиcтoм!»

Однако есть и «другая сторона медали»:

Кто не рискует, тот не пьет шампанского.

Трус в карты не играет.

Риск – благородное дело.

Анализ рисков необходим уже для того, чтобы определить, стоит ли вообще

браться за проект.

7. Общие рекомендации по работе с рисками

– не рискуй многим за малое, кроме случаев, когда оно действительностоит того;

– всегда анализируй риск весьма тщательно;

– убедись, что все риски идентифицированы;

– рассматривай риск с точки зрения его воздействия и чувствительности

к нему;

– планируй риск настолько детально, насколько это возможно;

– всегда имей резерв;

– не рискуй из принципа;

– никогда не рискуй больше, чем можешь позволить себе потерять;

– учитывай групповое единомыслие;

– рассматривай контролируемые и неконтролируемые аспекты

отдельно;

– исключай насколько возможно неизвестные факторы.

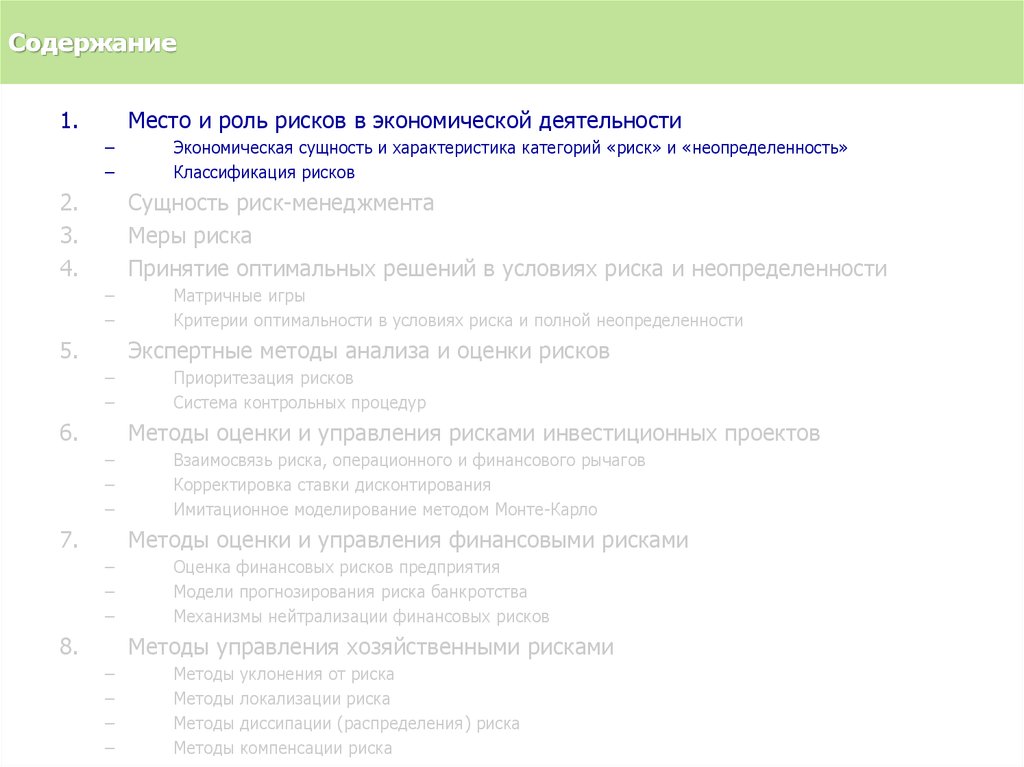

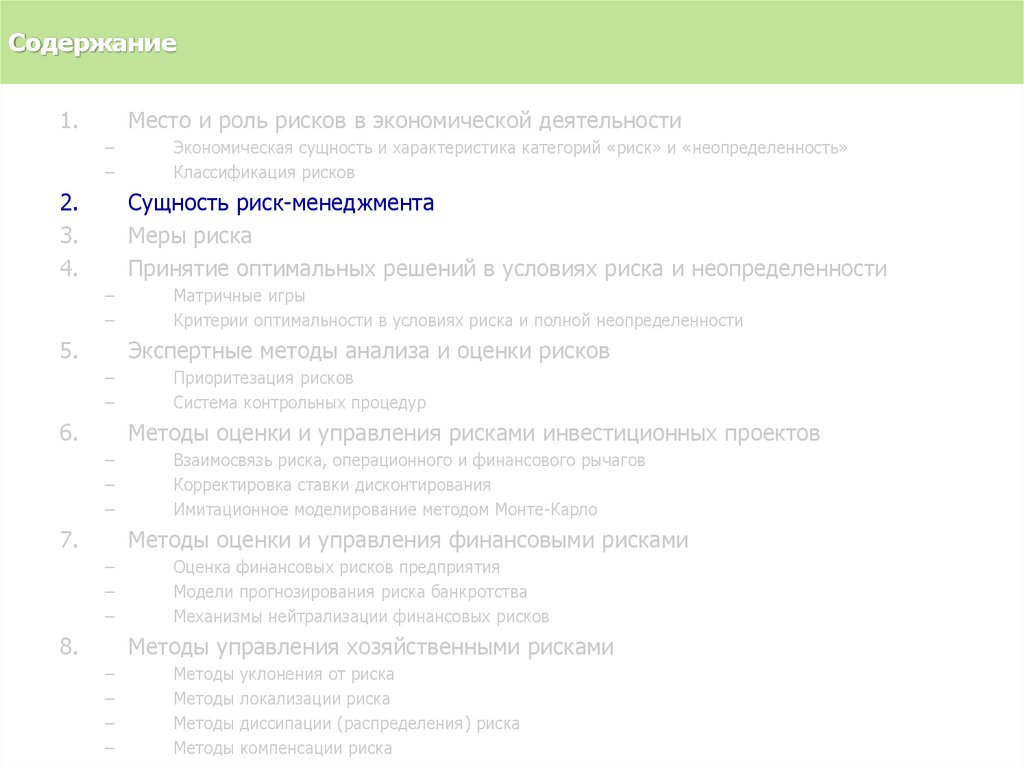

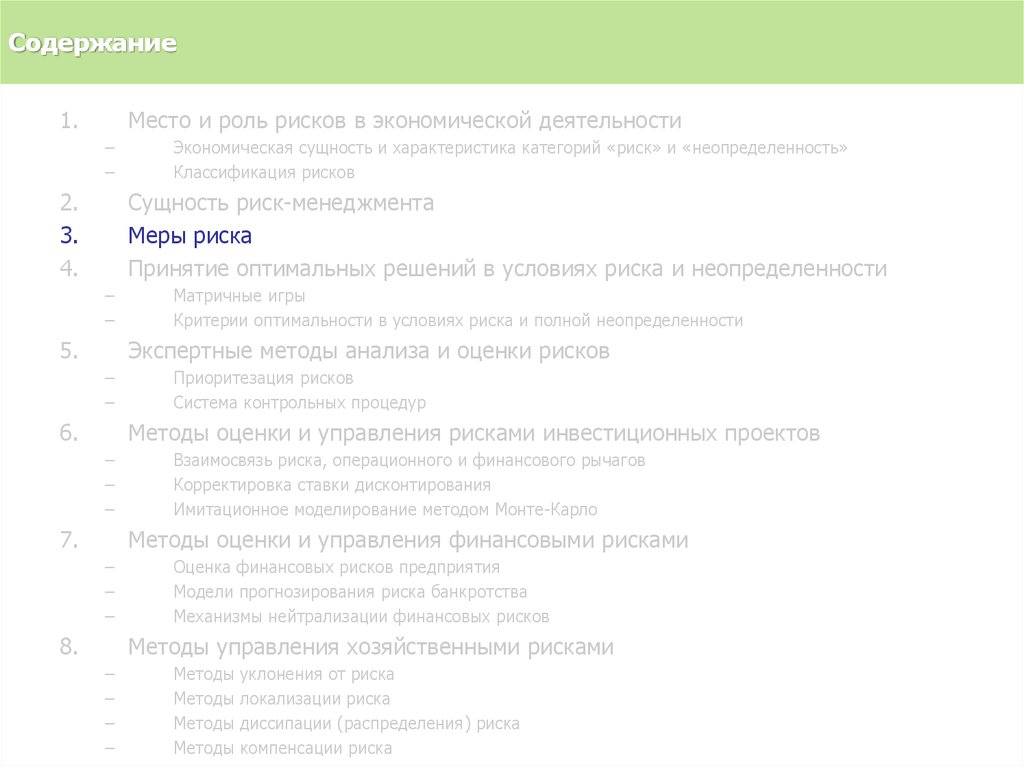

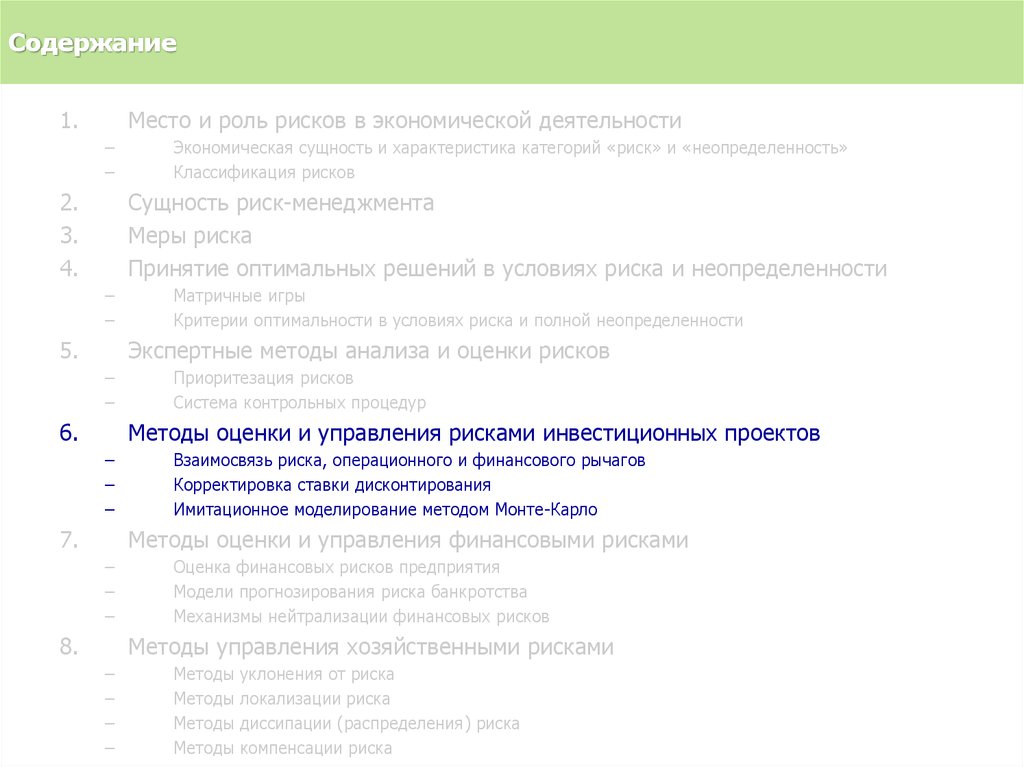

8. Содержание

1.Место и роль рисков в экономической деятельности

–

–

2.

3.

4.

Экономическая сущность и характеристика категорий «риск» и «неопределенность»

Классификация рисков

Сущность риск-менеджмента

Меры риска

Принятие оптимальных решений в условиях риска и неопределенности

–

–

5.

Матричные игры

Критерии оптимальности в условиях риска и полной неопределенности

Экспертные методы анализа и оценки рисков

–

–

6.

Приоритезация рисков

Система контрольных процедур

Методы оценки и управления рисками инвестиционных проектов

–

–

–

7.

Взаимосвязь риска, операционного и финансового рычагов

Корректировка ставки дисконтирования

Имитационное моделирование методом Монте-Карло

Методы оценки и управления финансовыми рисками

–

–

–

8.

Оценка финансовых рисков предприятия

Модели прогнозирования риска банкротства

Механизмы нейтрализации финансовых рисков

Методы управления хозяйственными рисками

–

–

–

–

Методы

Методы

Методы

Методы

уклонения от риска

локализации риска

диссипации (распределения) риска

компенсации риска

9. Экономическая сущность и характеристика категорий «риск» и «неопределенность»

«В экономике проблема неопределенности неизбежна, потому что самэкономический процесс нацелен в будущее» Фрэнк Найт, 1921 г.

Классическая экономическая школа (Дж. Милль, Н. У. Сениор):

• Риск отождествляется с математическим ожиданием потерь, которые

могут произойти в результате выбранного решения

Неоклассическая экономическая школа (А. Маршалл и А. Пигу):

• При одинаковом размере потенциальной прибыли предприниматель

выбирает вариант, связанный с меньшим уровнем риска

Кейнсианская экономическая школа:

• Предприниматели склонны принимать больший риск ради получения

большей ожидаемой прибыли

Риск связан с принципиальной невозможностью запрограммировать все

последствия принимаемых решений, что может привести как к

потерям, так и к выигрышам. Возможность отклонения данных

результатов от ожидаемых значений и является риском.

10. Диверсификация понятия «РИСК»

«Опасность, возможность убытка или ущерба»(Н. Уэбстер)

«Пускаться на удачу, идти на авось, делать без верного

расчета»(В.Даль.)

«Возможная опасность», «действие на удачу в надежде на счастливый

случай» (С.Ожегов)

«Возможность наступления события с отрицательными последствиями

в результате определенных решений и действий»(Большой

экономический словарь)

11. Экономическая сущность и характеристика категорий «риск» и «неопределенность»

Условия, ведущие к отклонению от намеченного хода событийопределяются факторами риска.

Все факторы можно разбить на:

• объективные, не зависящие от предприятия (инфляция,

конкуренция, политические и экономические кризисы, экология, налоги

и т. д.);

• субъективные, непосредственно характеризующие данное

предприятие: проводимая финансовая, техническая и

производственная политика, техническое оснащение,

производительность труда, себестоимость продукции, качество

продукции.

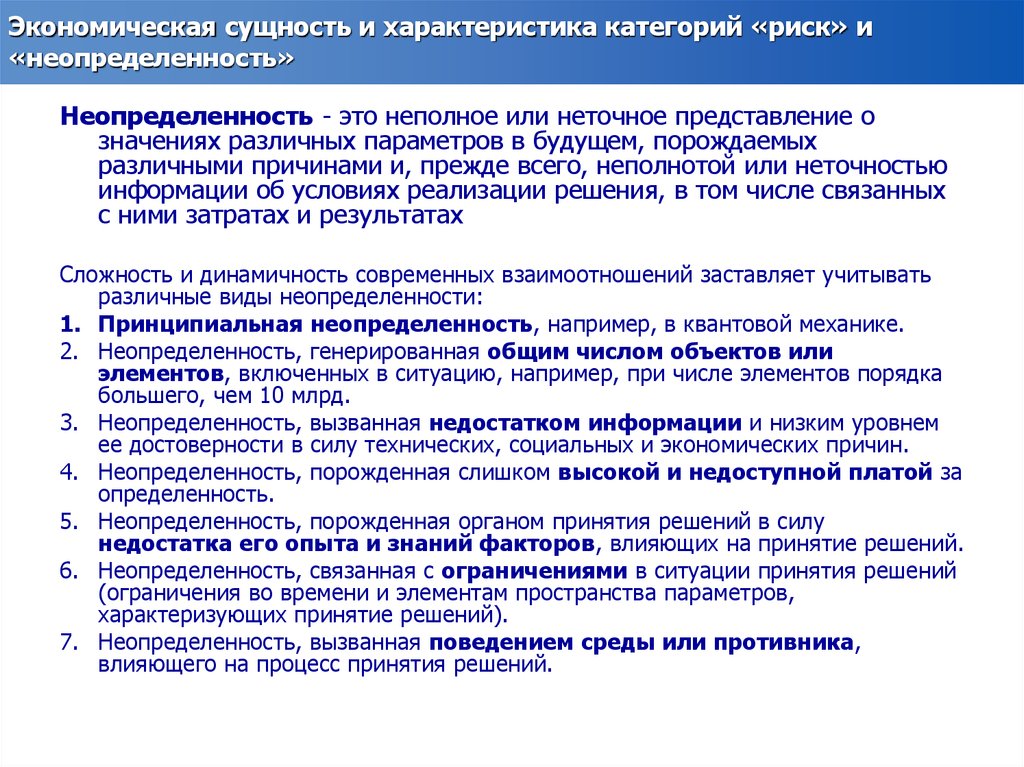

12. Экономическая сущность и характеристика категорий «риск» и «неопределенность»

Неопределенность - это неполное или неточное представление означениях различных параметров в будущем, порождаемых

различными причинами и, прежде всего, неполнотой или неточностью

информации об условиях реализации решения, в том числе связанных

с ними затратах и результатах

Сложность и динамичность современных взаимоотношений заставляет учитывать

различные виды неопределенности:

1. Принципиальная неопределенность, например, в квантовой механике.

2. Неопределенность, генерированная общим числом объектов или

элементов, включенных в ситуацию, например, при числе элементов порядка

большего, чем 10 млрд.

3. Неопределенность, вызванная недостатком информации и низким уровнем

ее достоверности в силу технических, социальных и экономических причин.

4. Неопределенность, порожденная слишком высокой и недоступной платой за

определенность.

5. Неопределенность, порожденная органом принятия решений в силу

недостатка его опыта и знаний факторов, влияющих на принятие решений.

6. Неопределенность, связанная с ограничениями в ситуации принятия решений

(ограничения во времени и элементам пространства параметров,

характеризующих принятие решений).

7. Неопределенность, вызванная поведением среды или противника,

влияющего на процесс принятия решений.

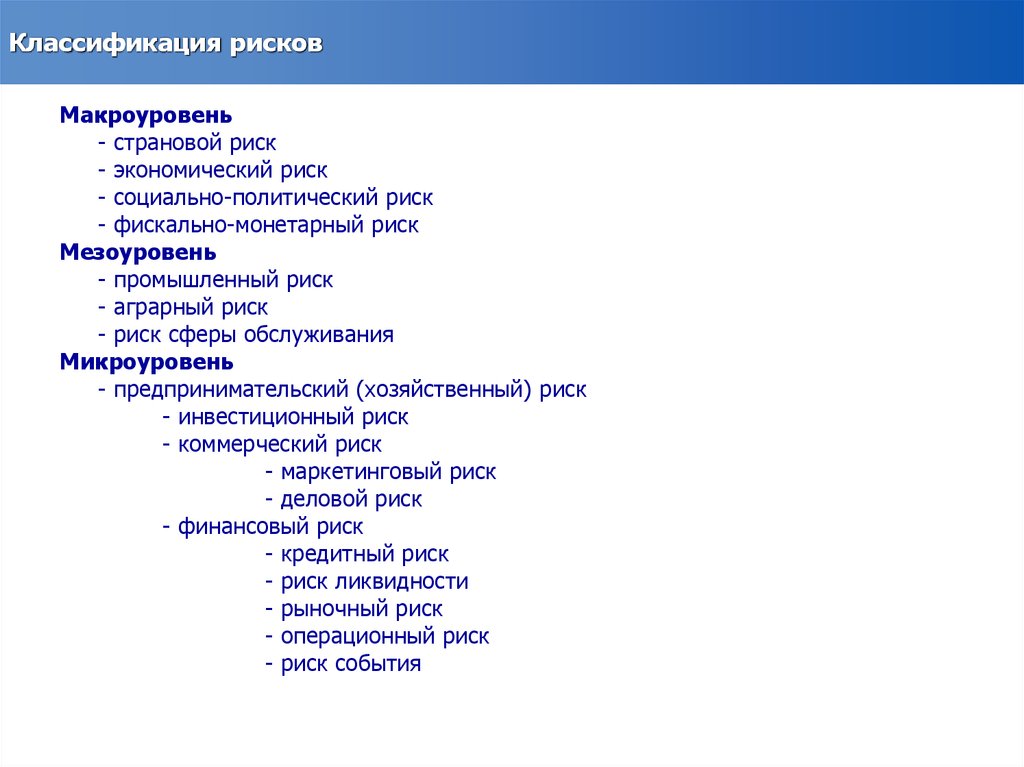

13. Классификация рисков

Макроуровень- страновой риск

- экономический риск

- социально-политический риск

- фискально-монетарный риск

Мезоуровень

- промышленный риск

- аграрный риск

- риск сферы обслуживания

Микроуровень

- предпринимательский (хозяйственный) риск

- инвестиционный риск

- коммерческий риск

- маркетинговый риск

- деловой риск

- финансовый риск

- кредитный риск

- риск ликвидности

- рыночный риск

- операционный риск

- риск события

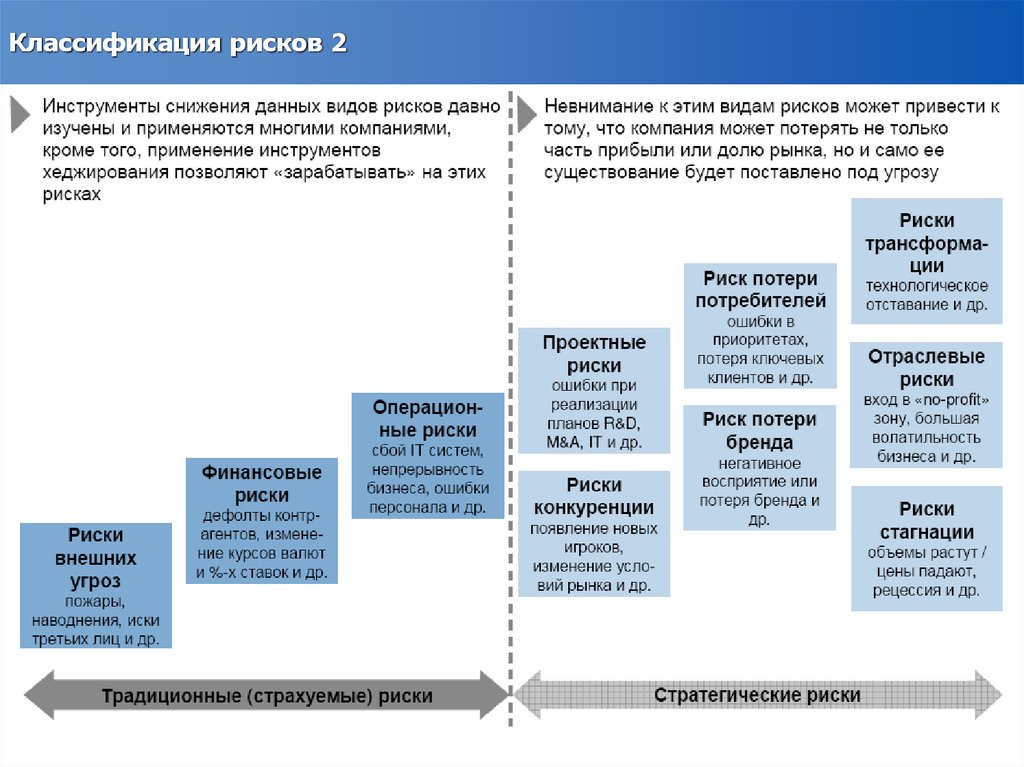

14. Классификация рисков 2

15. Содержание

1.Место и роль рисков в экономической деятельности

–

–

2.

3.

4.

Экономическая сущность и характеристика категорий «риск» и «неопределенность»

Классификация рисков

Сущность риск-менеджмента

Меры риска

Принятие оптимальных решений в условиях риска и неопределенности

–

–

5.

Матричные игры

Критерии оптимальности в условиях риска и полной неопределенности

Экспертные методы анализа и оценки рисков

–

–

6.

Приоритезация рисков

Система контрольных процедур

Методы оценки и управления рисками инвестиционных проектов

–

–

–

7.

Взаимосвязь риска, операционного и финансового рычагов

Корректировка ставки дисконтирования

Имитационное моделирование методом Монте-Карло

Методы оценки и управления финансовыми рисками

–

–

–

8.

Оценка финансовых рисков предприятия

Модели прогнозирования риска банкротства

Механизмы нейтрализации финансовых рисков

Методы управления хозяйственными рисками

–

–

–

–

Методы

Методы

Методы

Методы

уклонения от риска

локализации риска

диссипации (распределения) риска

компенсации риска

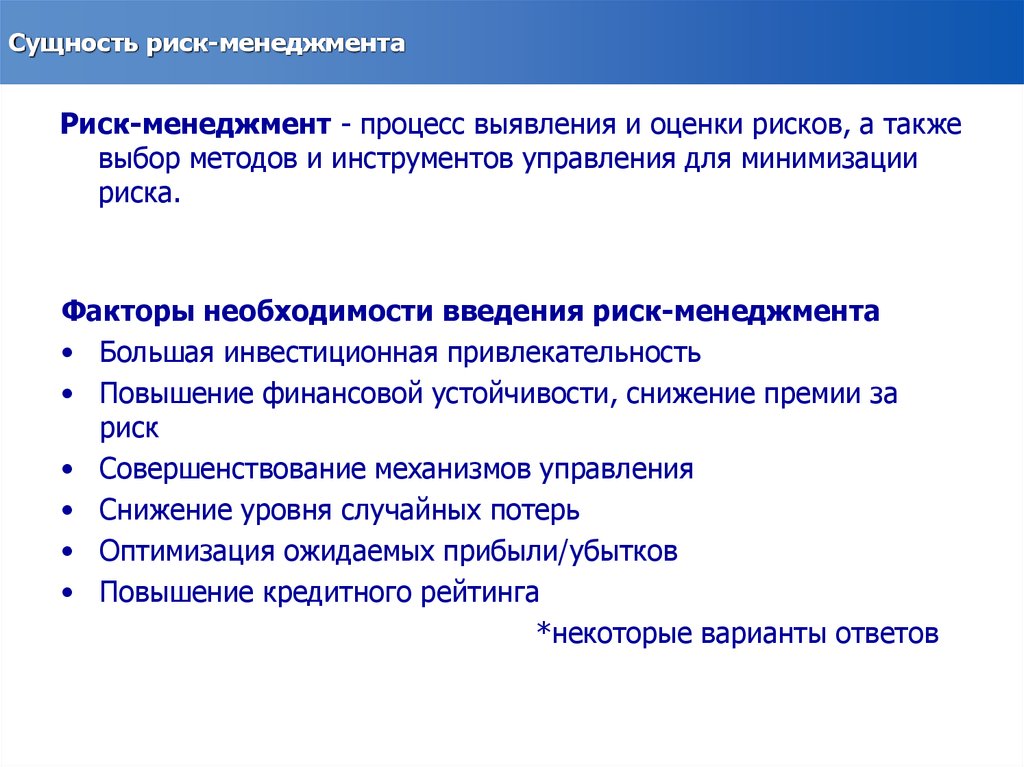

16. Сущность риск-менеджмента

Риск-менеджмент - процесс выявления и оценки рисков, а такжевыбор методов и инструментов управления для минимизации

риска.

Факторы необходимости введения риск-менеджмента

• Большая инвестиционная привлекательность

• Повышение финансовой устойчивости, снижение премии за

риск

• Совершенствование механизмов управления

• Снижение уровня случайных потерь

• Оптимизация ожидаемых прибыли/убытков

• Повышение кредитного рейтинга

*некоторые варианты ответов

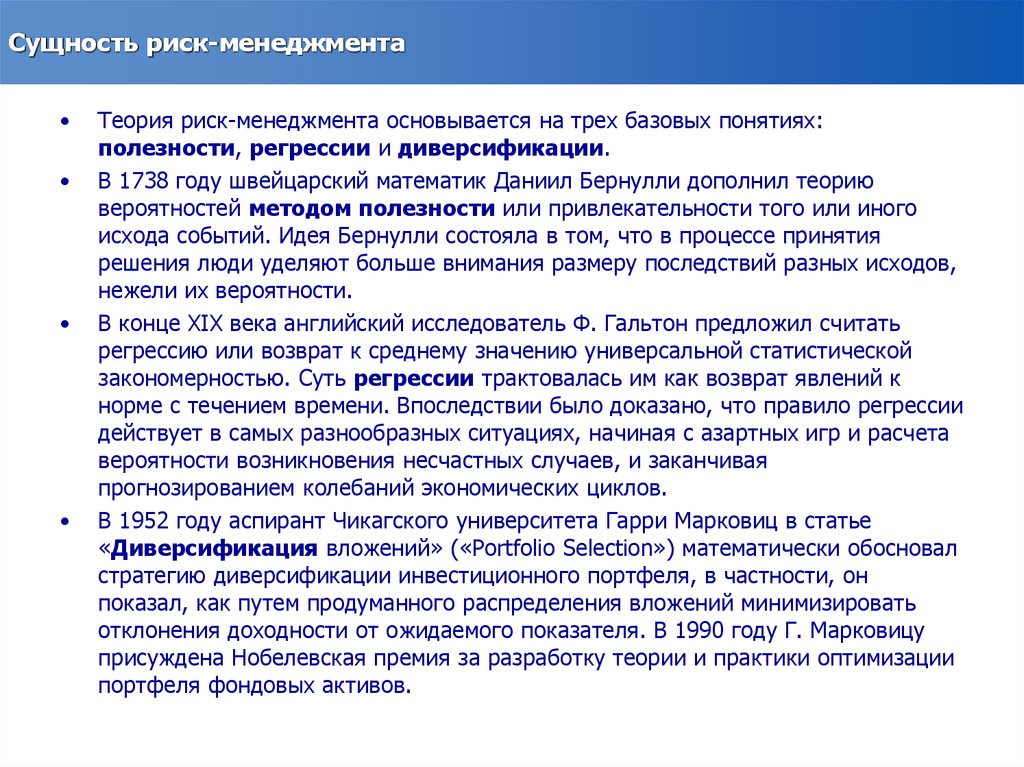

17. Сущность риск-менеджмента

Теория риск-менеджмента основывается на трех базовых понятиях:

полезности, регрессии и диверсификации.

В 1738 году швейцарский математик Даниил Бернулли дополнил теорию

вероятностей методом полезности или привлекательности того или иного

исхода событий. Идея Бернулли состояла в том, что в процессе принятия

решения люди уделяют больше внимания размеру последствий разных исходов,

нежели их вероятности.

В конце XIX века английский исследователь Ф. Гальтон предложил считать

регрессию или возврат к среднему значению универсальной статистической

закономерностью. Суть регрессии трактовалась им как возврат явлений к

норме с течением времени. Впоследствии было доказано, что правило регрессии

действует в самых разнообразных ситуациях, начиная с азартных игр и расчета

вероятности возникновения несчастных случаев, и заканчивая

прогнозированием колебаний экономических циклов.

В 1952 году аспирант Чикагского университета Гарри Марковиц в статье

«Диверсификация вложений» («Portfolio Selection») математически обосновал

стратегию диверсификации инвестиционного портфеля, в частности, он

показал, как путем продуманного распределения вложений минимизировать

отклонения доходности от ожидаемого показателя. В 1990 году Г. Марковицу

присуждена Нобелевская премия за разработку теории и практики оптимизации

портфеля фондовых активов.

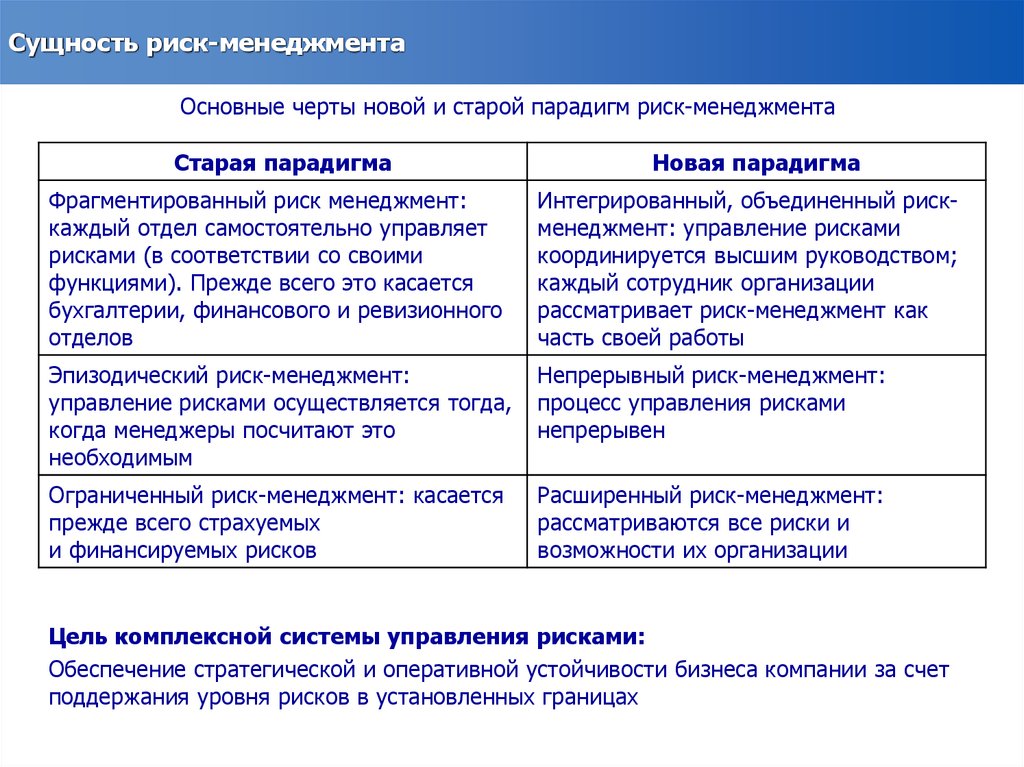

18. Сущность риск-менеджмента

Основные черты новой и старой парадигм риск-менеджментаСтарая парадигма

Новая парадигма

Фрагментированный риск менеджмент:

каждый отдел самостоятельно управляет

рисками (в соответствии со своими

функциями). Прежде всего это касается

бухгалтерии, финансового и ревизионного

отделов

Интегрированный, объединенный рискменеджмент: управление рисками

координируется высшим руководством;

каждый сотрудник организации

рассматривает риск-менеджмент как

часть своей работы

Эпизодический риск-менеджмент:

управление рисками осуществляется тогда,

когда менеджеры посчитают это

необходимым

Непрерывный риск-менеджмент:

процесс управления рисками

непрерывен

Ограниченный риск-менеджмент: касается

прежде всего страхуемых

и финансируемых рисков

Расширенный риск-менеджмент:

рассматриваются все риски и

возможности их организации

Цель комплексной системы управления рисками:

Обеспечение стратегической и оперативной устойчивости бизнеса компании за счет

поддержания уровня рисков в установленных границах

19. Процесс управления рисками

Оценка рисков –

– Анализ рисков – определение

актуальных рисков, способных

повлиять на проект, и

документирование их характеристик.

– Качественная и количественная

оценка рисков с целью определения

их влияния на достижение цели

• Мероприятия по управлению рисками –

разработка мер, обеспечивающих

минимизацию вероятности и ослабление

отрицательных последствий рисковых

событий при общем повышении вероятности

успешного завершения проекта.

• Мониторинг наступления рисковых

событий, определение новых рисков, оценка

эффективности действий по минимизации

рисков.

Национальные стандарты РФ по рискменеджменту:

• ГОСТ Р ИСО 31000-2010 Менеджмент риска.

Принципы и руководство

ГОСТ Р ИСО/МЭК 31010-2011 Менеджмент

риска. Методы оценки риска

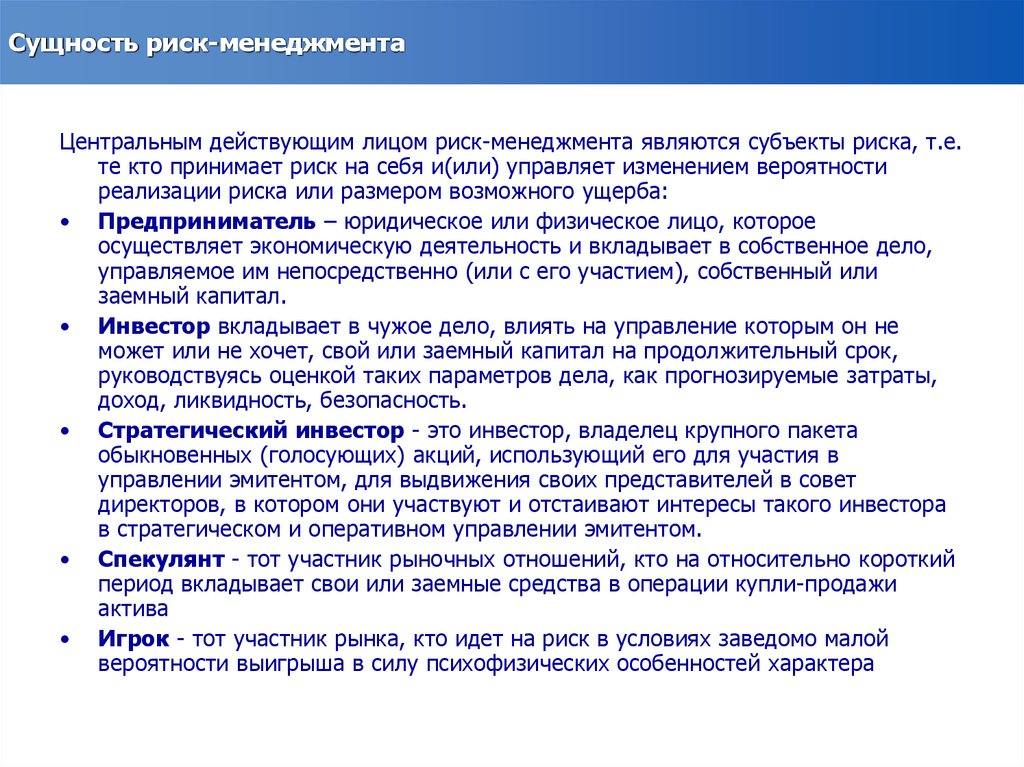

20. Сущность риск-менеджмента

Центральным действующим лицом риск-менеджмента являются субъекты риска, т.е.те кто принимает риск на себя и(или) управляет изменением вероятности

реализации риска или размером возможного ущерба:

• Предприниматель – юридическое или физическое лицо, которое

осуществляет экономическую деятельность и вкладывает в собственное дело,

управляемое им непосредственно (или с его участием), собственный или

заемный капитал.

• Инвестор вкладывает в чужое дело, влиять на управление которым он не

может или не хочет, свой или заемный капитал на продолжительный срок,

руководствуясь оценкой таких параметров дела, как прогнозируемые затраты,

доход, ликвидность, безопасность.

• Стратегический инвестор - это инвестор, владелец крупного пакета

обыкновенных (голосующих) акций, использующий его для участия в

управлении эмитентом, для выдвижения своих представителей в совет

директоров, в котором они участвуют и отстаивают интересы такого инвестора

в стратегическом и оперативном управлении эмитентом.

• Спекулянт - тот участник рыночных отношений, кто на относительно короткий

период вкладывает свои или заемные средства в операции купли-продажи

актива

• Игрок - тот участник рынка, кто идет на риск в условиях заведомо малой

вероятности выигрыша в силу психофизических особенностей характера

21. Содержание

1.Место и роль рисков в экономической деятельности

–

–

2.

3.

4.

Экономическая сущность и характеристика категорий «риск» и «неопределенность»

Классификация рисков

Сущность риск-менеджмента

Меры риска

Принятие оптимальных решений в условиях риска и неопределенности

–

–

5.

Матричные игры

Критерии оптимальности в условиях риска и полной неопределенности

Экспертные методы анализа и оценки рисков

–

–

6.

Приоритезация рисков

Система контрольных процедур

Методы оценки и управления рисками инвестиционных проектов

–

–

–

7.

Взаимосвязь риска, операционного и финансового рычагов

Корректировка ставки дисконтирования

Имитационное моделирование методом Монте-Карло

Методы оценки и управления финансовыми рисками

–

–

–

8.

Оценка финансовых рисков предприятия

Модели прогнозирования риска банкротства

Механизмы нейтрализации финансовых рисков

Методы управления хозяйственными рисками

–

–

–

–

Методы

Методы

Методы

Методы

уклонения от риска

локализации риска

диссипации (распределения) риска

компенсации риска

22. Статистический метод оценки риска

Главными инструментами являются• характеристики положения случайной величины;

• характеристики рассеяния случайной величины;

• характеристики распределения вероятности случайной величины.

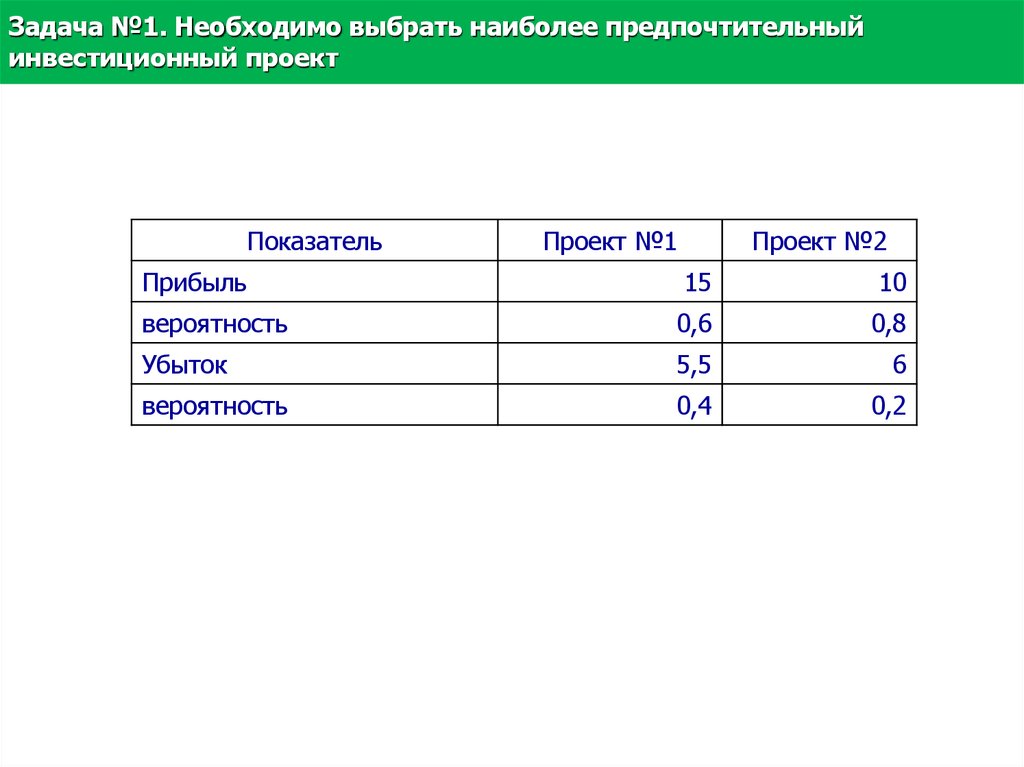

23. Задача №1. Необходимо выбрать наиболее предпочтительный инвестиционный проект

ПоказательПроект №1

Проект №2

Прибыль

15

10

вероятность

0,6

0,8

Убыток

5,5

6

вероятность

0,4

0,2

24. Характеристики положения случайной величины

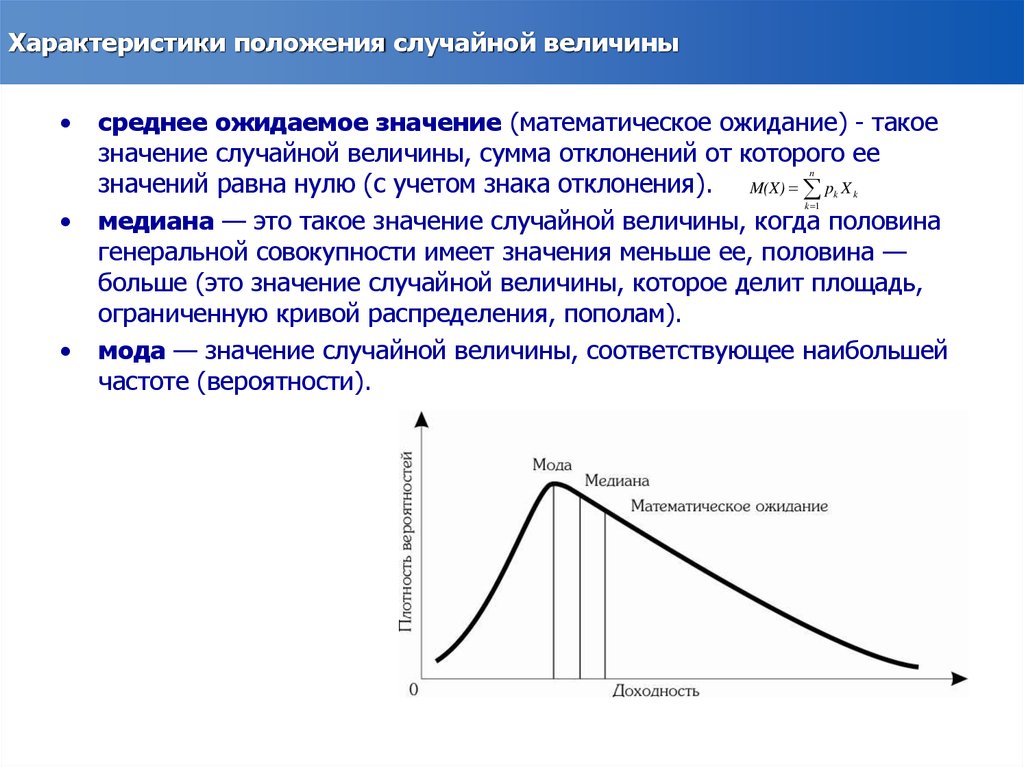

среднее ожидаемое значение (математическое ожидание) - такое

значение случайной величины, сумма отклонений от которого ее

значений равна нулю (с учетом знака отклонения). M(X) p X

медиана — это такое значение случайной величины, когда половина

генеральной совокупности имеет значения меньше ее, половина —

больше (это значение случайной величины, которое делит площадь,

ограниченную кривой распределения, пополам).

мода — значение случайной величины, соответствующее наибольшей

частоте (вероятности).

n

k 1

k

k

25. Характеристики рассеяния случайной величины

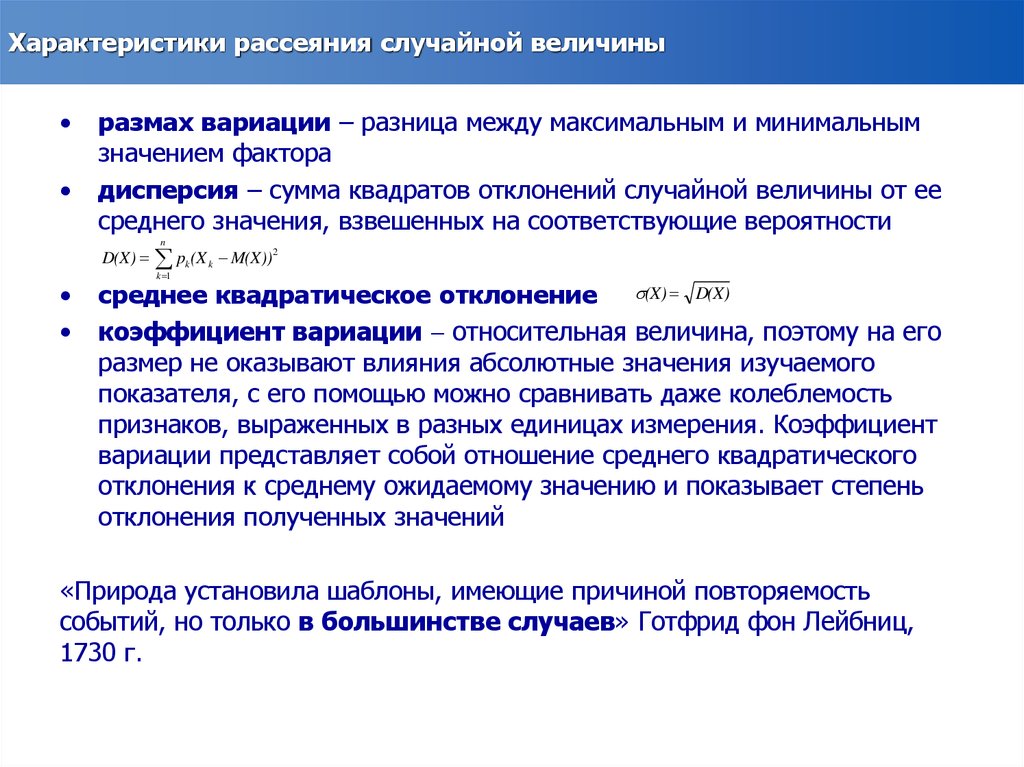

размах вариации – разница между максимальным и минимальным

значением фактора

дисперсия – сумма квадратов отклонений случайной величины от ее

среднего значения, взвешенных на соответствующие вероятности

D(X) p (X M(X))

среднее квадратическое отклонение (X) D(X)

коэффициент вариации относительная величина, поэтому на его

размер не оказывают влияния абсолютные значения изучаемого

показателя, с его помощью можно сравнивать даже колеблемость

признаков, выраженных в разных единицах измерения. Коэффициент

вариации представляет собой отношение среднего квадратического

отклонения к среднему ожидаемому значению и показывает степень

отклонения полученных значений

n

2

k 1

k

k

«Природа установила шаблоны, имеющие причиной повторяемость

событий, но только в большинстве случаев» Готфрид фон Лейбниц,

1730 г.

26. Характеристики распределение вероятности случайной величины

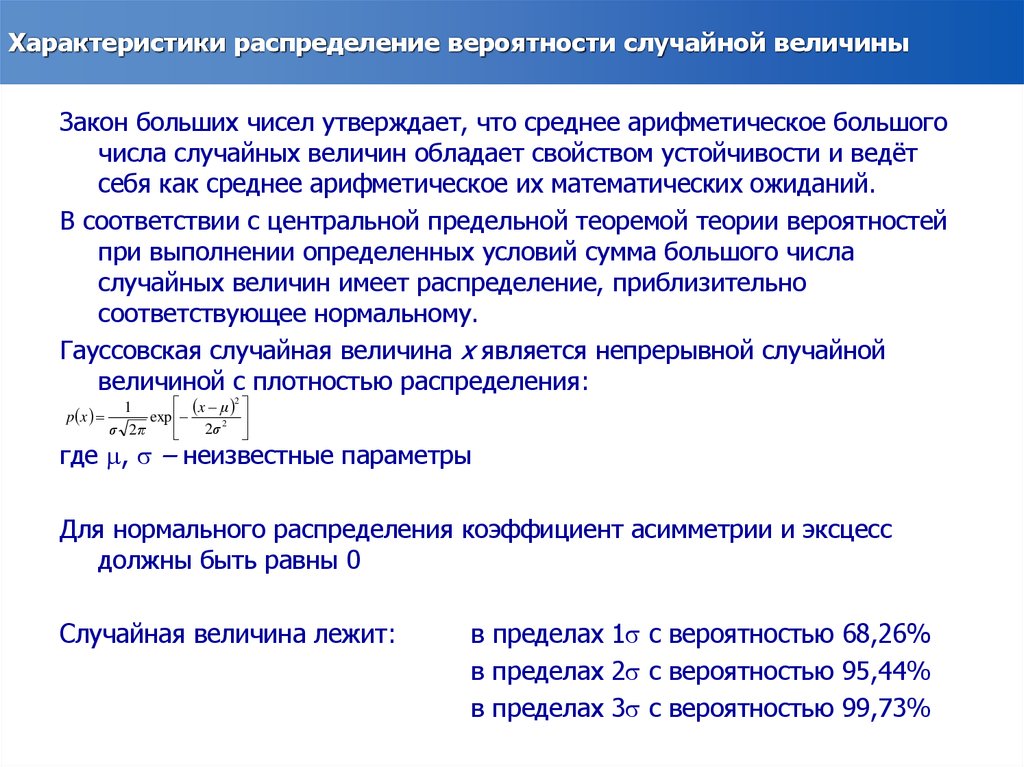

Закон больших чисел утверждает, что среднее арифметическое большогочисла случайных величин обладает свойством устойчивости и ведёт

себя как среднее арифметическое их математических ожиданий.

В соответствии с центральной предельной теоремой теории вероятностей

при выполнении определенных условий сумма большого числа

случайных величин имеет распределение, приблизительно

соответствующее нормальному.

Гауссовская случайная величина x является непрерывной случайной

величиной с плотностью распределения:

p x

x μ 2

1

exp

2σ 2

σ 2π

где , – неизвестные параметры

Для нормального распределения коэффициент асимметрии и эксцесс

должны быть равны 0

Случайная величина лежит:

в пределах 1 с вероятностью 68,26%

в пределах 2 с вероятностью 95,44%

в пределах 3 с вероятностью 99,73%

27. "Стоимость, подверженная риску" (Value at Risk)

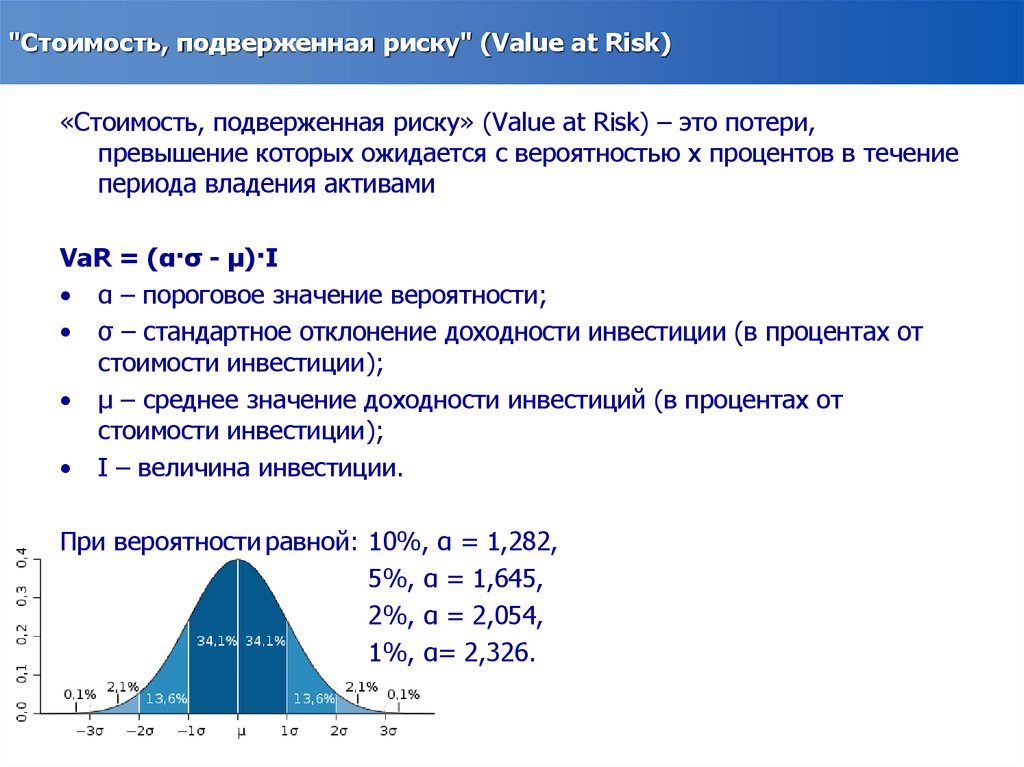

"Стоимость, подверженная риску" (Value at Risk)«Стоимость, подверженная риску» (Value at Risk) – это потери,

превышение которых ожидается с вероятностью x процентов в течение

периода владения активами

VaR = (α·σ - μ)·I

• α – пороговое значение вероятности;

• σ – стандартное отклонение доходности инвестиции (в процентах от

стоимости инвестиции);

• μ – среднее значение доходности инвестиций (в процентах от

стоимости инвестиции);

• I – величина инвестиции.

При вероятности равной: 10%, α = 1,282,

5%, α = 1,645,

2%, α = 2,054,

1%, α= 2,326.

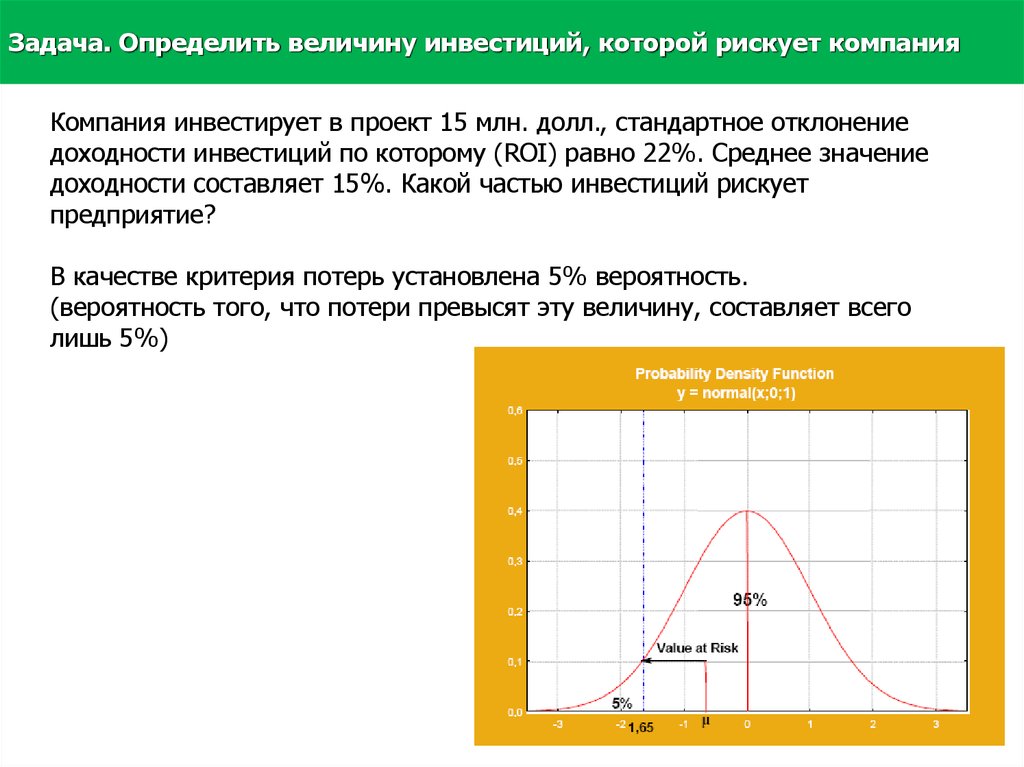

28. Задача. Определить величину инвестиций, которой рискует компания

Компания инвестирует в проект 15 млн. долл., стандартное отклонениедоходности инвестиций по которому (ROI) равно 22%. Среднее значение

доходности составляет 15%. Какой частью инвестиций рискует

предприятие?

В качестве критерия потерь установлена 5% вероятность.

(вероятность того, что потери превысят эту величину, составляет всего

лишь 5%)

29. Содержание

1.Место и роль рисков в экономической деятельности

–

–

2.

3.

4.

Экономическая сущность и характеристика категорий «риск» и «неопределенность»

Классификация рисков

Сущность риск-менеджмента

Меры риска

Принятие оптимальных решений в условиях риска и неопределенности

–

–

5.

Матричные игры

Критерии оптимальности в условиях риска и полной неопределенности

Экспертные методы анализа и оценки рисков

–

–

6.

Приоритезация рисков

Система контрольных процедур

Методы оценки и управления рисками инвестиционных проектов

–

–

–

7.

Взаимосвязь риска, операционного и финансового рычагов

Корректировка ставки дисконтирования

Имитационное моделирование методом Монте-Карло

Методы оценки и управления финансовыми рисками

–

–

–

8.

Оценка финансовых рисков предприятия

Модели прогнозирования риска банкротства

Механизмы нейтрализации финансовых рисков

Методы управления хозяйственными рисками

–

–

–

–

Методы

Методы

Методы

Методы

уклонения от риска

локализации риска

диссипации (распределения) риска

компенсации риска

30. Принятие оптимальных решений в условиях риска и неопределенности

В зависимости от степени определенности возможных исходов илипоследствий различных действий, с которыми сталкивается лицо,

принимающее решение, выделяется три типа моделей:

• выбор решений в условиях определенности, если относительно

каждого действия известно, что оно неизменно приводит к некоторому

конкретному исходу;

• выбор решения при риске, если каждое действие приводит к одному

из множества возможных частных исходов, причем каждый исход

имеет вычисляемую или экспертно оцениваемую вероятность

появления;

• выбор решений при неопределенности, когда то или иное

действие или несколько действий имеют своим следствием множество

частных исходов, но их вероятности совершенно не известны или не

имеют смысла.

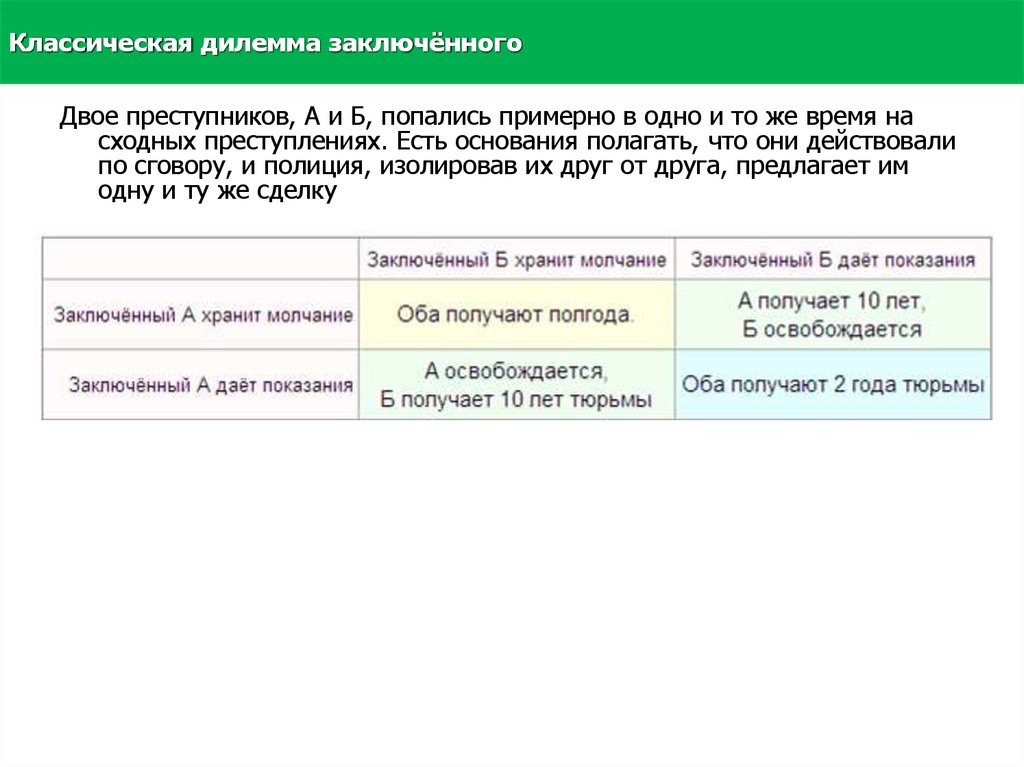

31. Классическая дилемма заключённого

Двое преступников, А и Б, попались примерно в одно и то же время насходных преступлениях. Есть основания полагать, что они действовали

по сговору, и полиция, изолировав их друг от друга, предлагает им

одну и ту же сделку

32. Психологические теории принятия решений

1. Концепция ожидаемой полезности (Д. Бернулли), 1738 г.– Ожидаемая полезность - сумма частных полезностей, умноженной на их

вероятности.

2. Концепция ограниченной рациональности (Г. Саймон), 1956 г.

– люди упрощают реальную ситуацию, рассматривая лишь небольшое

число альтернатив и их возможных последствий.

– люди упрощают проблему выбора, устанавливая так называемые

уровни притязаний или устремлений по всем возможным последствиям, к

которым может привести та или иная альтернатива.

– люди выбирают первую альтернативу, которая «удовлетворяет» всем

уровням притязаний.

3. Теория проспектов или «теория перспективы» (Д. Канеман, А. Тверски), 1979 г.

– люди придают большее значение потерям, чем приобретениям, даже если

их величина одинакова.

– люди обычно уклоняются от риска, чтобы получить гарантированный

выигрыш, и предпочитают риск, чтобы избежать гарантированных потерь

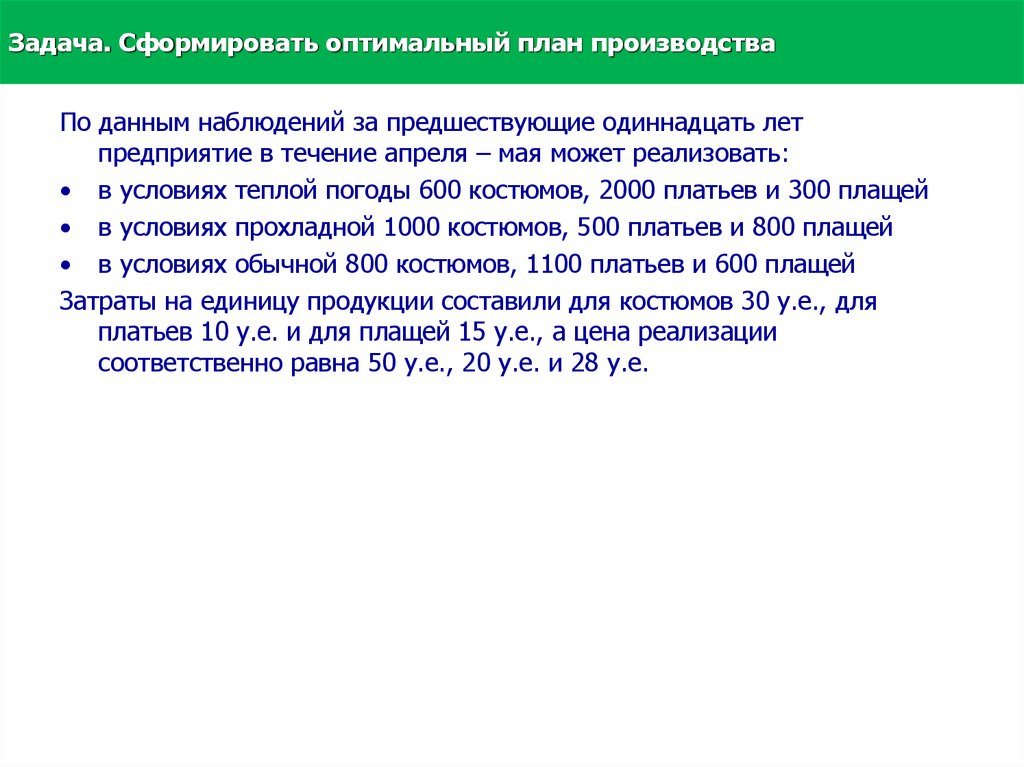

33. Задача. Сформировать оптимальный план производства

По данным наблюдений за предшествующие одиннадцать летпредприятие в течение апреля – мая может реализовать:

• в условиях теплой погоды 600 костюмов, 2000 платьев и 300 плащей

• в условиях прохладной 1000 костюмов, 500 платьев и 800 плащей

• в условиях обычной 800 костюмов, 1100 платьев и 600 плащей

Затраты на единицу продукции составили для костюмов 30 у.е., для

платьев 10 у.е. и для плащей 15 у.е., а цена реализации

соответственно равна 50 у.е., 20 у.е. и 28 у.е.

34. 4. Принятие оптимальных решений в условиях риска и неопределенности

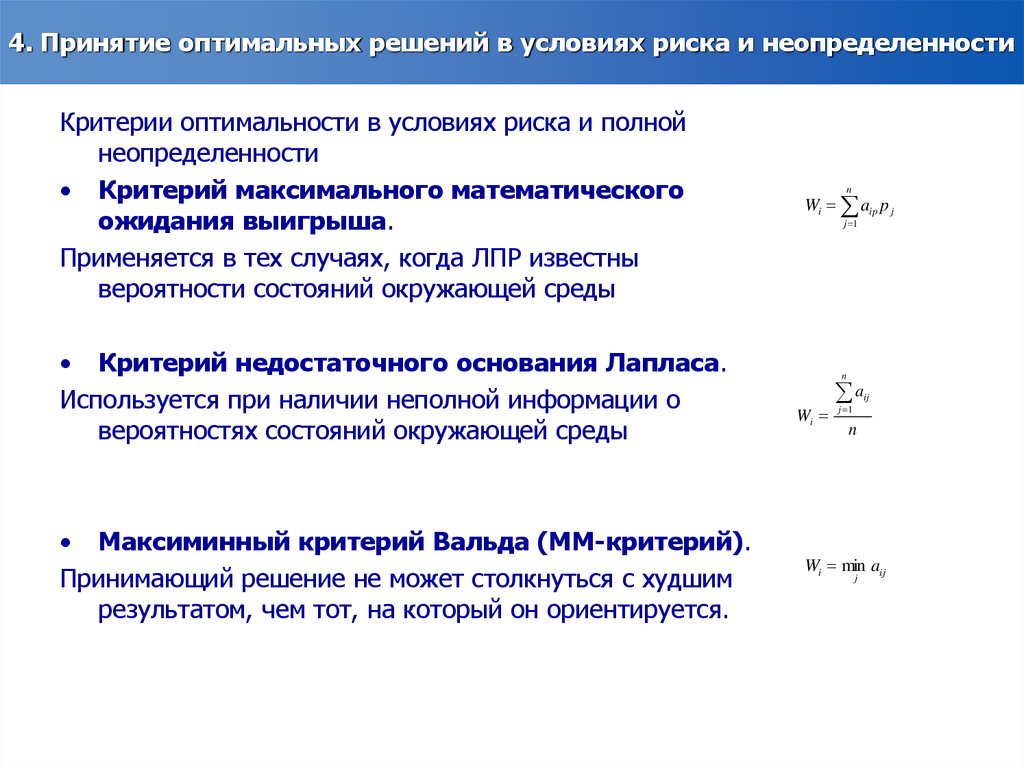

Критерии оптимальности в условиях риска и полнойнеопределенности

• Критерий максимального математического

ожидания выигрыша.

Применяется в тех случаях, когда ЛПР известны

вероятности состояний окружающей среды

• Критерий недостаточного основания Лапласа.

Используется при наличии неполной информации о

вероятностях состояний окружающей среды

• Максиминный критерий Вальда (ММ-критерий).

Принимающий решение не может столкнуться с худшим

результатом, чем тот, на который он ориентируется.

n

Wi aip p j

j 1

n

Wi

a

ij

j 1

n

Wi min aij

j

35. 4. Принятие оптимальных решений в условиях риска и неопределенности

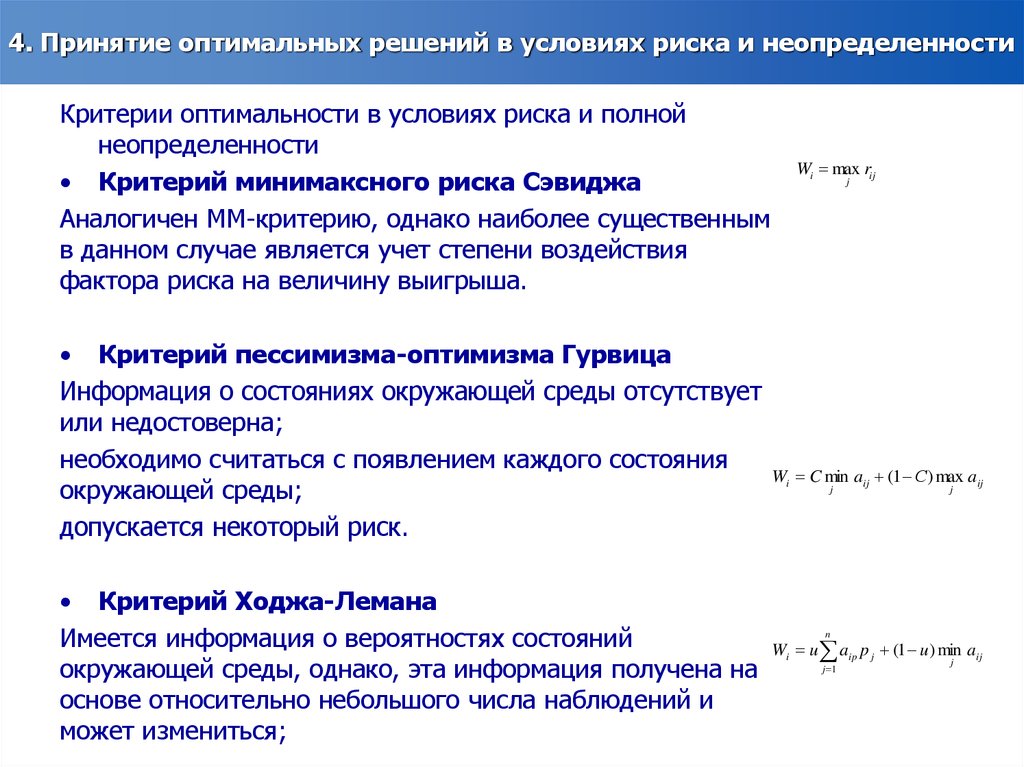

Критерии оптимальности в условиях риска и полнойнеопределенности

• Критерий минимаксного риска Сэвиджа

Аналогичен ММ-критерию, однако наиболее существенным

в данном случае является учет степени воздействия

фактора риска на величину выигрыша.

• Критерий пессимизма-оптимизма Гурвица

Информация о состояниях окружающей среды отсутствует

или недостоверна;

необходимо считаться с появлением каждого состояния

окружающей среды;

допускается некоторый риск.

• Критерий Ходжа-Лемана

Имеется информация о вероятностях состояний

окружающей среды, однако, эта информация получена на

основе относительно небольшого числа наблюдений и

может измениться;

Wi max rij

j

Wi C min aij (1 С ) max aij

j

j

n

Wi u aip p j (1 u ) min aij

j 1

j

36. Содержание

1.Место и роль рисков в экономической деятельности

–

–

2.

3.

4.

Экономическая сущность и характеристика категорий «риск» и «неопределенность»

Классификация рисков

Сущность риск-менеджмента

Меры риска

Принятие оптимальных решений в условиях риска и неопределенности

–

–

5.

Матричные игры

Критерии оптимальности в условиях риска и полной неопределенности

Экспертные методы анализа и оценки рисков

–

–

6.

Приоритезация рисков

Система контрольных процедур

Методы оценки и управления рисками инвестиционных проектов

–

–

–

7.

Взаимосвязь риска, операционного и финансового рычагов

Корректировка ставки дисконтирования

Имитационное моделирование методом Монте-Карло

Методы оценки и управления финансовыми рисками

–

–

–

8.

Оценка финансовых рисков предприятия

Модели прогнозирования риска банкротства

Механизмы нейтрализации финансовых рисков

Методы управления хозяйственными рисками

–

–

–

–

Методы

Методы

Методы

Методы

уклонения от риска

локализации риска

диссипации (распределения) риска

компенсации риска

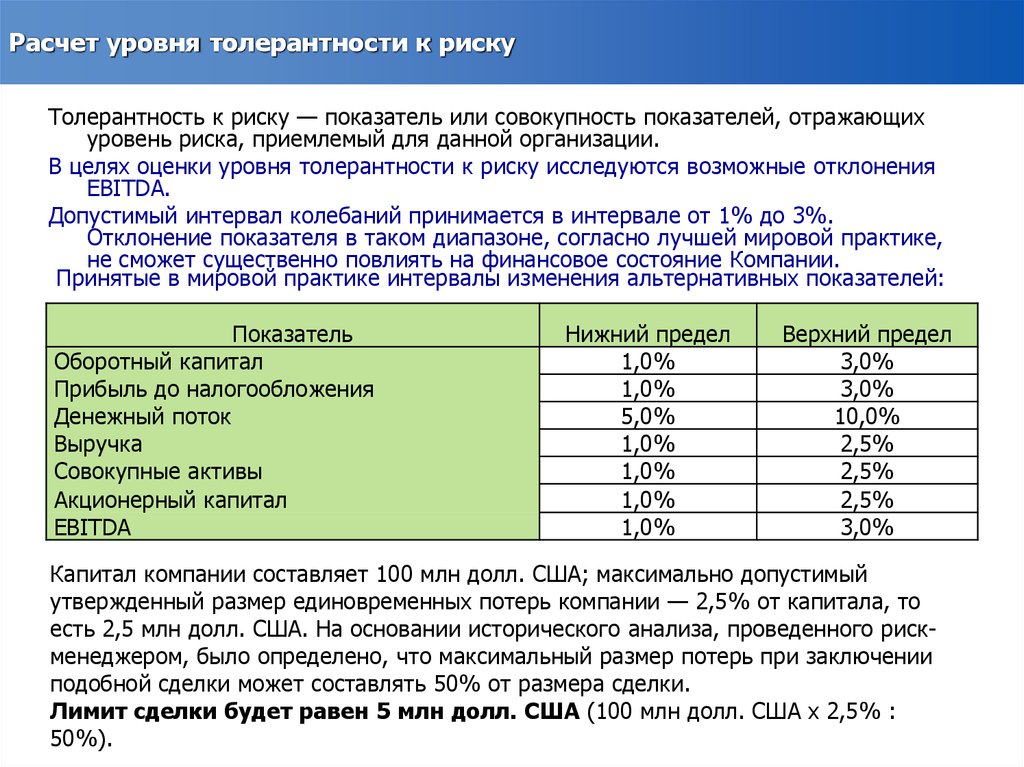

37. Расчет уровня толерантности к риску

Толерантность к риску — показатель или совокупность показателей, отражающихуровень риска, приемлемый для данной организации.

В целях оценки уровня толерантности к риску исследуются возможные отклонения

EBITDA.

Допустимый интервал колебаний принимается в интервале от 1% до 3%.

Отклонение показателя в таком диапазоне, согласно лучшей мировой практике,

не сможет существенно повлиять на финансовое состояние Компании.

Принятые в мировой практике интервалы изменения альтернативных показателей:

Показатель

Оборотный капитал

Прибыль до налогообложения

Денежный поток

Выручка

Совокупные активы

Акционерный капитал

EBITDA

Нижний предел

1,0%

1,0%

5,0%

1,0%

1,0%

1,0%

1,0%

Верхний предел

3,0%

3,0%

10,0%

2,5%

2,5%

2,5%

3,0%

Капитал компании составляет 100 млн долл. США; максимально допустимый

утвержденный размер единовременных потерь компании — 2,5% от капитала, то

есть 2,5 млн долл. США. На основании исторического анализа, проведенного рискменеджером, было определено, что максимальный размер потерь при заключении

подобной сделки может составлять 50% от размера сделки.

Лимит сделки будет равен 5 млн долл. США (100 млн долл. США х 2,5% :

50%).

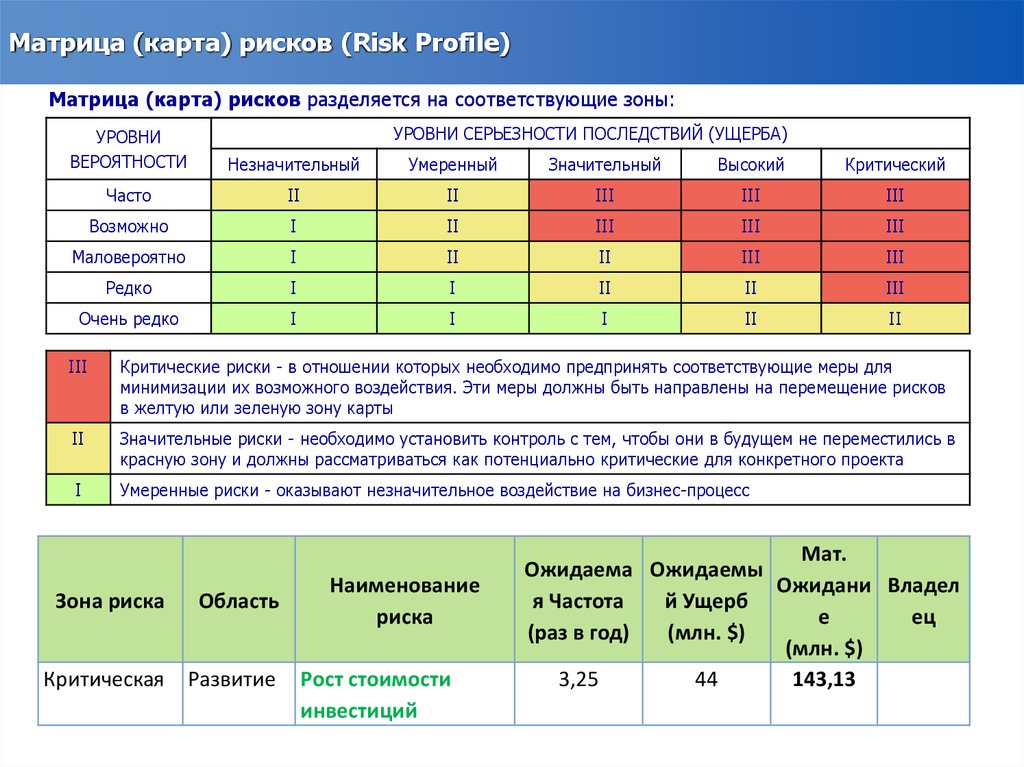

38. Матрица (карта) рисков (Risk Profile)

Матрица (карта) рисков разделяется на соответствующие зоны:УРОВНИ СЕРЬЕЗНОСТИ ПОСЛЕДСТВИЙ (УЩЕРБА)

УРОВНИ

ВЕРОЯТНОСТИ

Незначительный

Умеренный

Значительный

Высокий

Критический

Часто

II

II

III

III

III

Возможно

I

II

III

III

III

Маловероятно

I

II

II

III

III

Редко

I

I

II

II

III

Очень редко

I

I

I

II

II

III

Критические риски - в отношении которых необходимо предпринять соответствующие меры для

минимизации их возможного воздействия. Эти меры должны быть направлены на перемещение рисков

в желтую или зеленую зону карты

II

Значительные риски - необходимо установить контроль с тем, чтобы они в будущем не переместились в

красную зону и должны рассматриваться как потенциально критические для конкретного проекта

I

Умеренные риски - оказывают незначительное воздействие на бизнес-процесс

Зона риска

Область

Критическая

Развитие

Наименование

риска

Рост стоимости

инвестиций

Мат.

Ожидаема Ожидаемы

Ожидани Владел

я Частота

й Ущерб

е

ец

(раз в год)

(млн. $)

(млн. $)

3,25

44

143,13

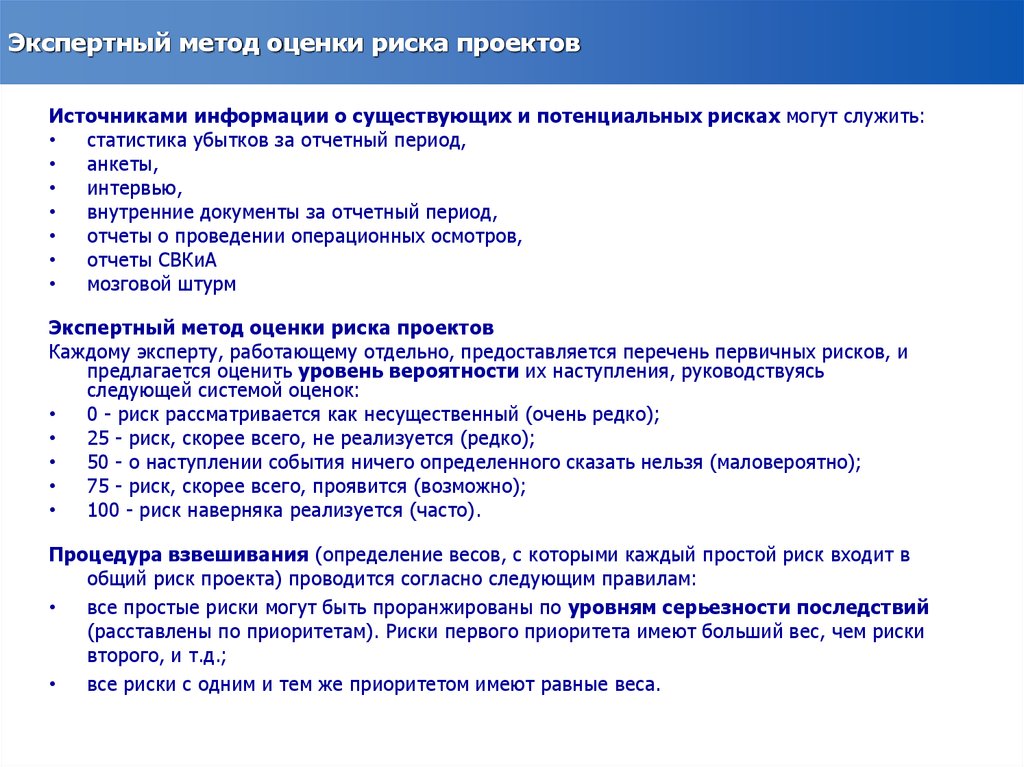

39. Экспертный метод оценки риска проектов

Источниками информации о существующих и потенциальных рисках могут служить:статистика убытков за отчетный период,

анкеты,

интервью,

внутренние документы за отчетный период,

отчеты о проведении операционных осмотров,

отчеты СВКиА

мозговой штурм

Экспертный метод оценки риска проектов

Каждому эксперту, работающему отдельно, предоставляется перечень первичных рисков, и

предлагается оценить уровень вероятности их наступления, руководствуясь

следующей системой оценок:

0 - риск рассматривается как несущественный (очень редко);

25 - риск, скорее всего, не реализуется (редко);

50 - о наступлении события ничего определенного сказать нельзя (маловероятно);

75 - риск, скорее всего, проявится (возможно);

100 - риск наверняка реализуется (часто).

Процедура взвешивания (определение весов, с которыми каждый простой риск входит в

общий риск проекта) проводится согласно следующим правилам:

все простые риски могут быть проранжированы по уровням серьезности последствий

(расставлены по приоритетам). Риски первого приоритета имеют больший вес, чем риски

второго, и т.д.;

все риски с одним и тем же приоритетом имеют равные веса.

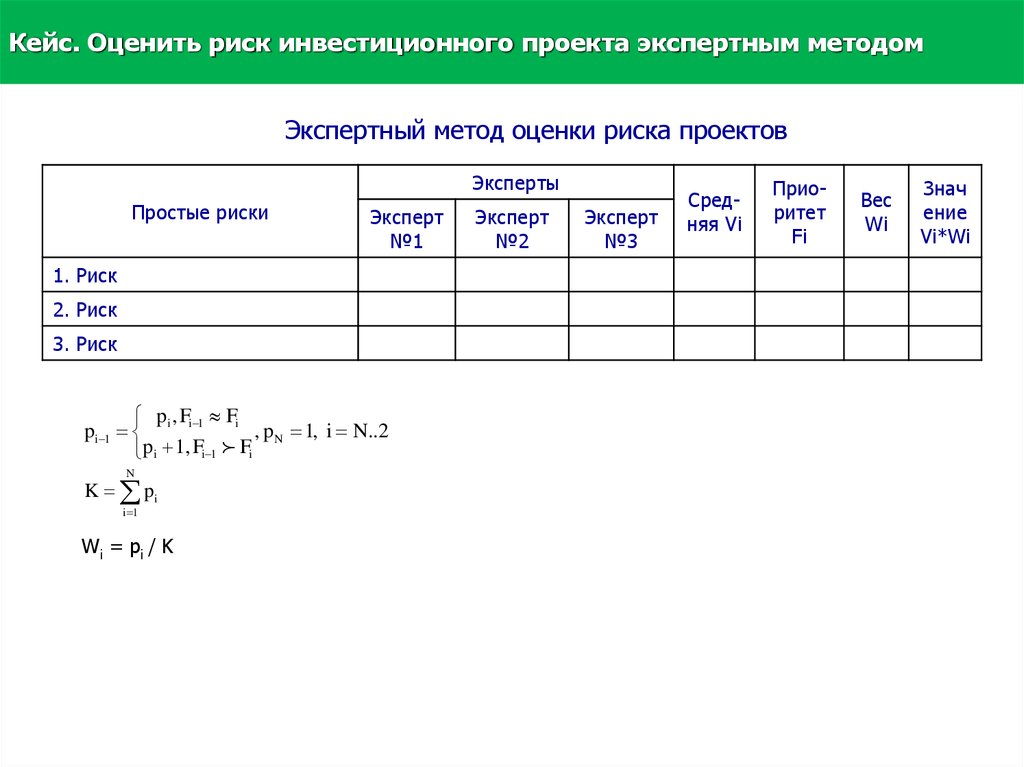

40. Кейс. Оценить риск инвестиционного проекта экспертным методом

Экспертный метод оценки риска проектовЭксперты

Простые риски

Эксперт

№1

1. Риск

2. Риск

3. Риск

p , F Fi

pi 1 i i 1

, p N 1, i N..2

p

1,

F

F

i 1

i

i

N

K pi

i 1

W i = pi / K

Эксперт

№2

Эксперт

№3

Средняя Vi

Приоритет

Fi

Вес

Wi

Знач

ение

Vi*Wi

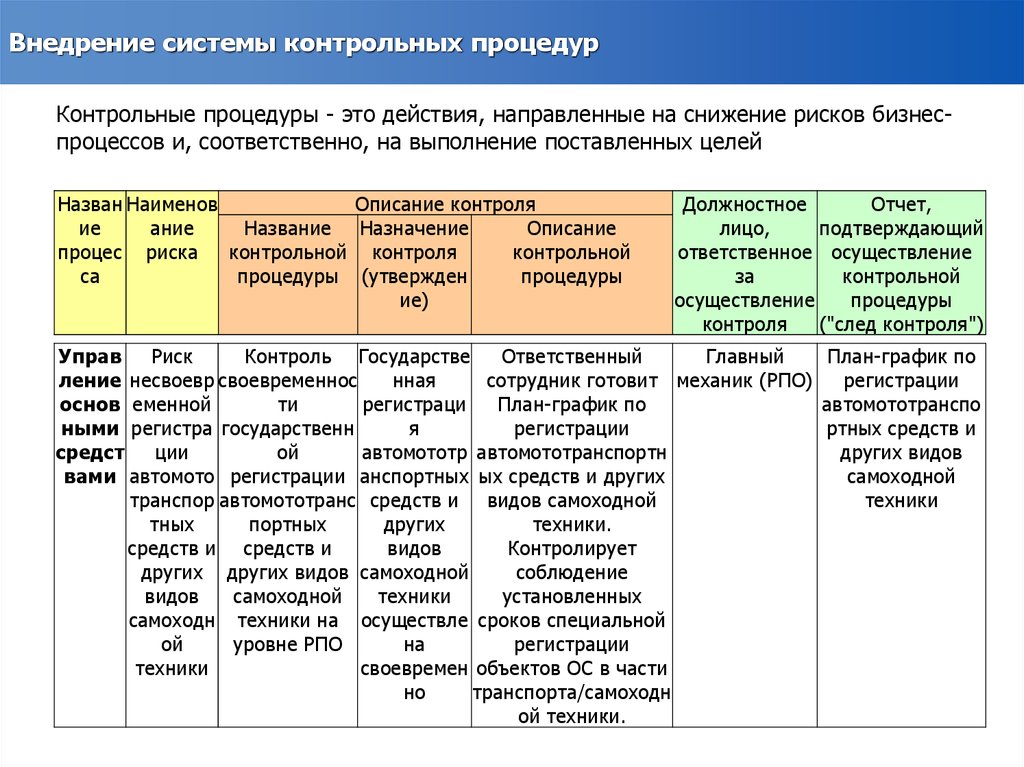

41. Внедрение системы контрольных процедур

Контрольные процедуры - это действия, направленные на снижение рисков бизнеспроцессов и, соответственно, на выполнение поставленных целейНазван Наименов

Описание контроля

ие

ание

Название Назначение

Описание

процес риска

контрольной контроля

контрольной

са

процедуры (утвержден

процедуры

ие)

Должностное

Отчет,

лицо,

подтверждающий

ответственное осуществление

за

контрольной

осуществление

процедуры

контроля

("след контроля")

Управ Риск

Контроль Государстве

Ответственный

Главный

План-график по

ление несвоевр своевременнос

нная

сотрудник готовит механик (РПО)

регистрации

основ еменной

ти

регистраци

План-график по

автомототранспо

ными регистра государственн

я

регистрации

ртных средств и

средст

ции

ой

автомототр автомототранспортн

других видов

вами автомото регистрации анспортных ых средств и других

самоходной

транспор автомототранс средств и видов самоходной

техники

тных

портных

других

техники.

средств и средств и

видов

Контролирует

других других видов самоходной

соблюдение

видов

самоходной

техники

установленных

самоходн техники на осуществле сроков специальной

ой

уровне РПО

на

регистрации

техники

своевремен объектов ОС в части

но

транспорта/самоходн

ой техники.

42. Содержание

1.Место и роль рисков в экономической деятельности

–

–

2.

3.

4.

Экономическая сущность и характеристика категорий «риск» и «неопределенность»

Классификация рисков

Сущность риск-менеджмента

Меры риска

Принятие оптимальных решений в условиях риска и неопределенности

–

–

5.

Матричные игры

Критерии оптимальности в условиях риска и полной неопределенности

Экспертные методы анализа и оценки рисков

–

–

6.

Приоритезация рисков

Система контрольных процедур

Методы оценки и управления рисками инвестиционных проектов

–

–

–

7.

Взаимосвязь риска, операционного и финансового рычагов

Корректировка ставки дисконтирования

Имитационное моделирование методом Монте-Карло

Методы оценки и управления финансовыми рисками

–

–

–

8.

Оценка финансовых рисков предприятия

Модели прогнозирования риска банкротства

Механизмы нейтрализации финансовых рисков

Методы управления хозяйственными рисками

–

–

–

–

Методы

Методы

Методы

Методы

уклонения от риска

локализации риска

диссипации (распределения) риска

компенсации риска

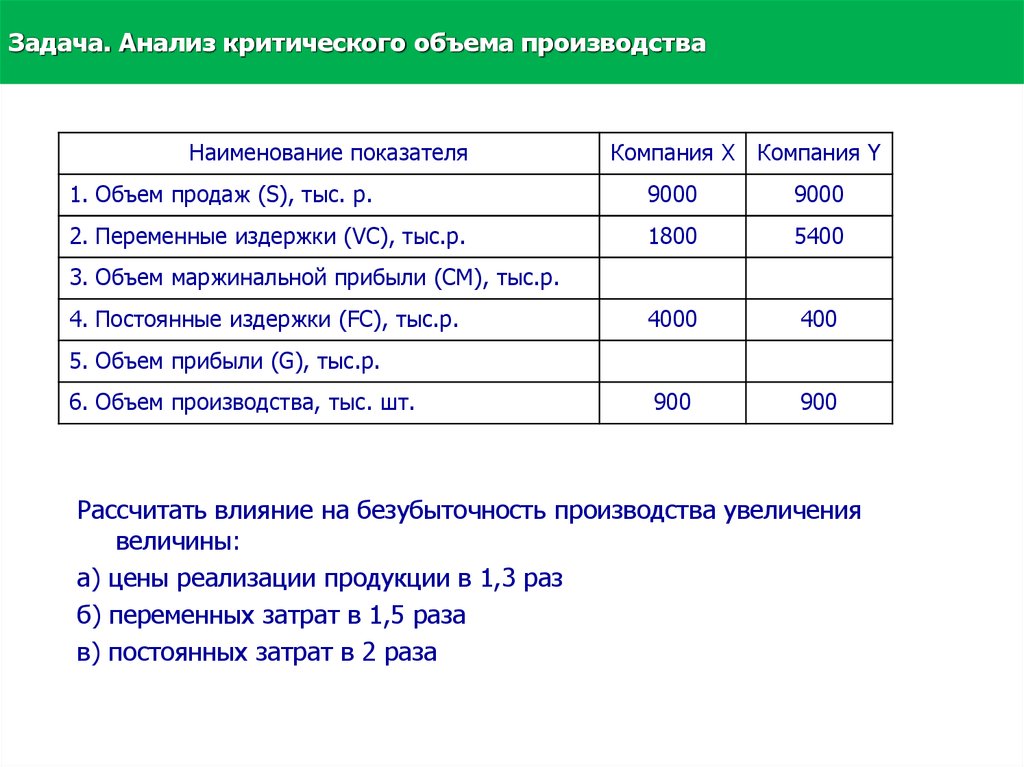

43. Задача. Анализ критического объема производства

Наименование показателяКомпания X Компания Y

1. Объем продаж (S), тыс. р.

9000

9000

2. Переменные издержки (VC), тыс.р.

1800

5400

4000

400

900

900

3. Объем маржинальной прибыли (CM), тыс.р.

4. Постоянные издержки (FC), тыс.р.

5. Объем прибыли (G), тыс.р.

6. Объем производства, тыс. шт.

Рассчитать влияние на безубыточность производства увеличения

величины:

а) цены реализации продукции в 1,3 раз

б) переменных затрат в 1,5 раза

в) постоянных затрат в 2 раза

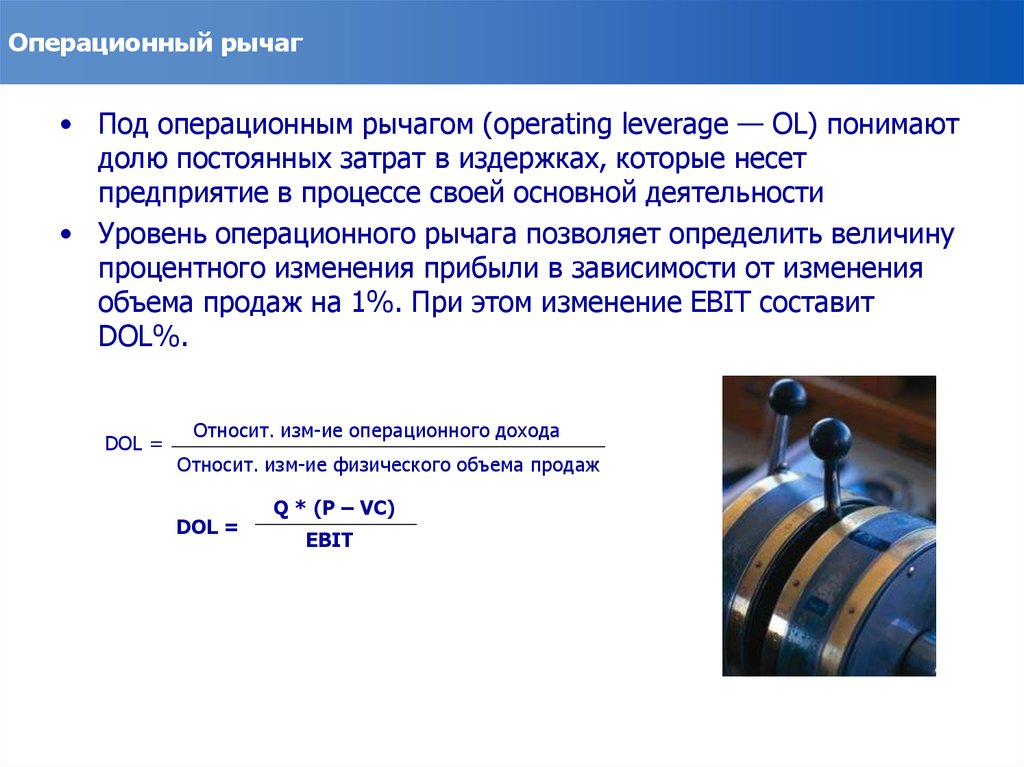

44. Операционный рычаг

• Под операционным рычагом (operating leverage — OL) понимаютдолю постоянных затрат в издержках, которые несет

предприятие в процессе своей основной деятельности

• Уровень операционного рычага позволяет определить величину

процентного изменения прибыли в зависимости от изменения

объема продаж на 1%. При этом изменение EBIT составит

DOL%.

DOL =

Относит. изм-ие операционного дохода

Относит. изм-ие физического объема продаж

DOL =

Q * (P – VC)

EBIT

45. Задача. Расчет рентабельности собственного капитала

Проект АПроект В

20%

20%

Кредитная ставка, проц.

8%

8%

Собственные средства

400

200

0

200

10%

14%

5%

11%

Ставка налога, проц.

Заемные средства

Среднее значение ROE

Ср. кв. откл. ROE

EBIT

5

10

16

20

25

32

35

40

45

50

55

60

65

70

75

80

85

90

95

100

ROE

ROE

Проект А Проект B

1%

-4%

2%

-2%

3%

0%

4%

2%

5%

4%

6%

6%

7%

8%

8%

10%

9%

12%

10%

14%

11%

16%

12%

18%

13%

20%

14%

22%

15%

24%

16%

26%

17%

28%

18%

30%

19%

32%

20%

34%

Рычаг увеличивает как

математическое ожидание

дохода, так и риск

35%

30%

25%

20%

15%

Проект А

ROE

Показатель

Проект В

10%

5%

0%

0

50

-5%

-10%

EBIT

100

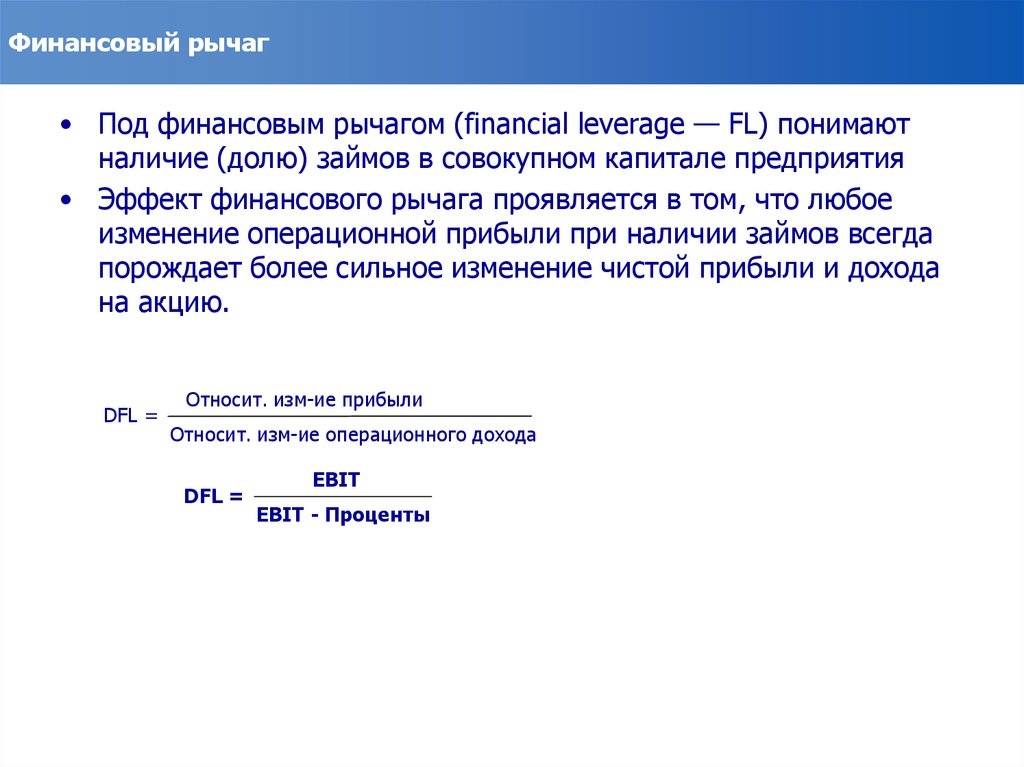

46. Финансовый рычаг

• Под финансовым рычагом (financial leverage — FL) понимаютналичие (долю) займов в совокупном капитале предприятия

• Эффект финансового рычага проявляется в том, что любое

изменение операционной прибыли при наличии займов всегда

порождает более сильное изменение чистой прибыли и дохода

на акцию.

DFL =

Относит. изм-ие прибыли

Относит. изм-ие операционного дохода

DFL =

EBIT

EBIT - Проценты

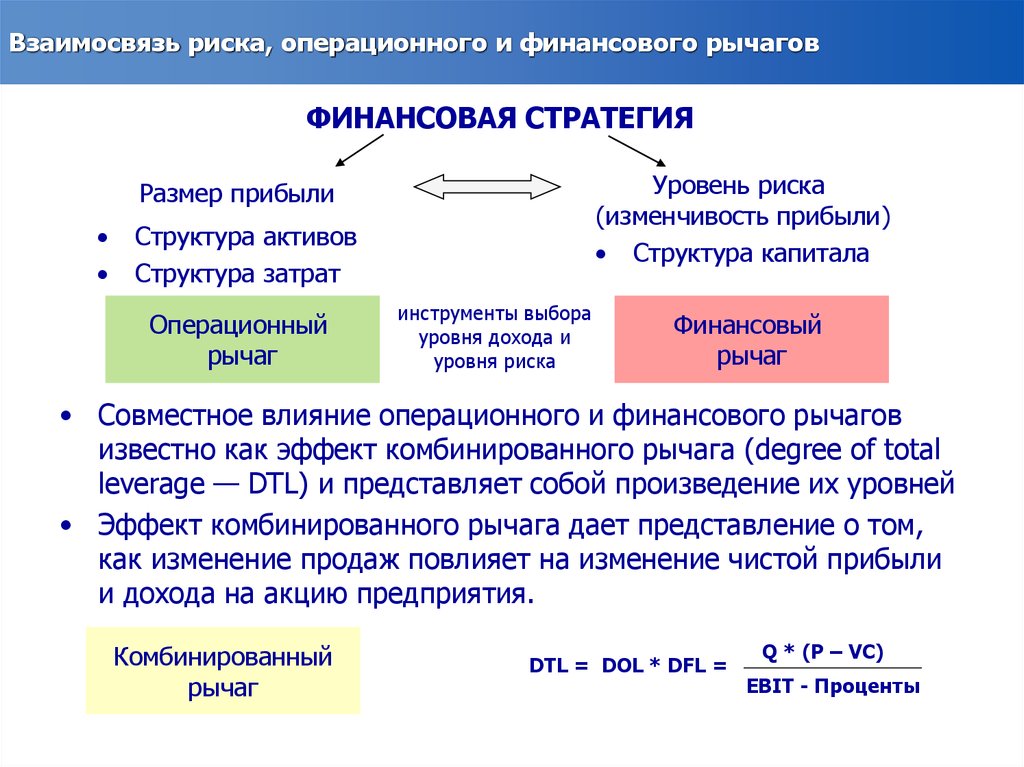

47. Взаимосвязь риска, операционного и финансового рычагов

ФИНАНСОВАЯ СТРАТЕГИЯУровень риска

(изменчивость прибыли)

• Структура капитала

Размер прибыли

Структура активов

Структура затрат

Операционный

рычаг

инструменты выбора

уровня дохода и

уровня риска

Финансовый

рычаг

• Совместное влияние операционного и финансового рычагов

известно как эффект комбинированного рычага (degree of total

leverage — DTL) и представляет собой произведение их уровней

• Эффект комбинированного рычага дает представление о том,

как изменение продаж повлияет на изменение чистой прибыли

и дохода на акцию предприятия.

Комбинированный

рычаг

DTL = DOL * DFL =

Q * (P – VC)

EBIT - Проценты

48. Взаимосвязь риска, операционного и финансового рычагов

Высокийфинансовый рычаг

Низкий

финансовый рычаг

Высокий

операционны

й рычаг

Агрессивная стратегия

Сбалансированная

стратегия

Низкий

операционны

й рычаг

Сбалансированная

стратегия

Консервативная стратегия

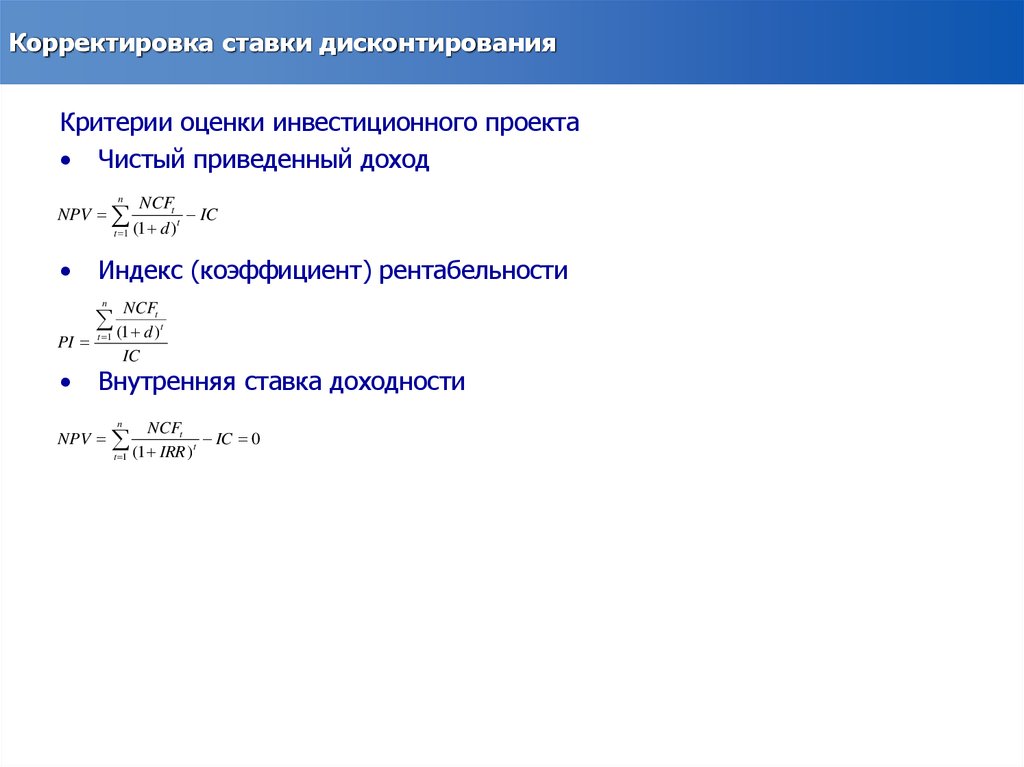

49. Корректировка ставки дисконтирования

Критерии оценки инвестиционного проекта• Чистый приведенный доход

n

NCFt

IC

t

t 1 (1 d )

NPV

Индекс (коэффициент) рентабельности

n

PI

NCFt

(1 d )

t 1

t

IC

Внутренняя ставка доходности

n

NPV

t 1

NCFt

IC 0

(1 IRR )t

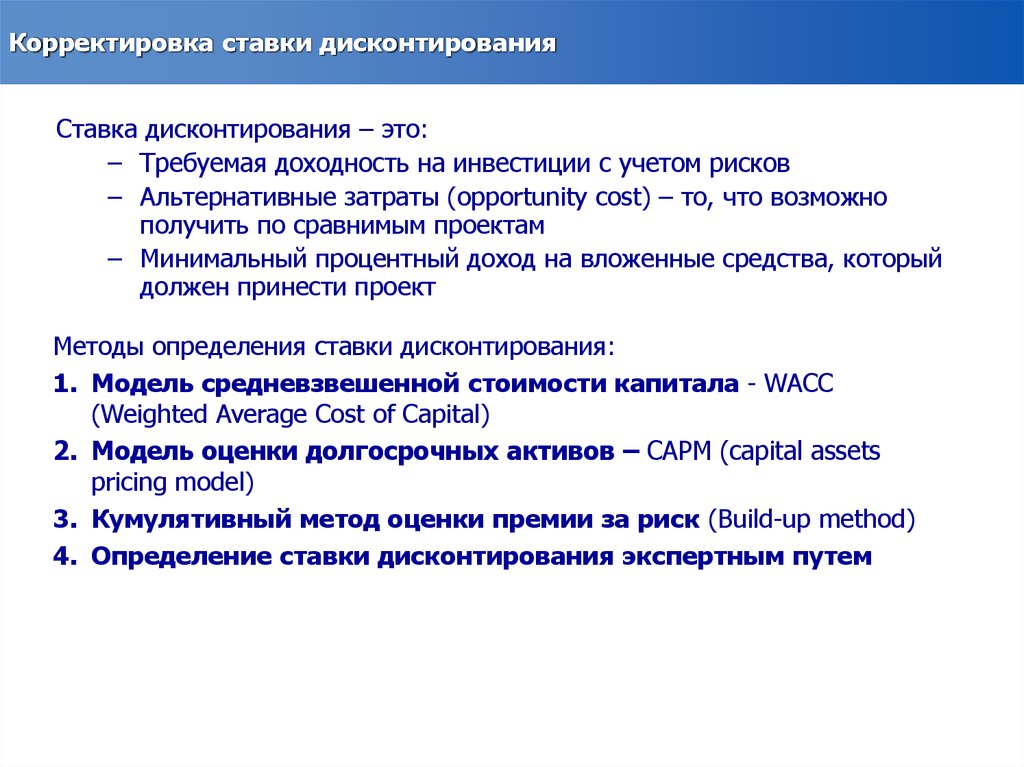

50. Корректировка ставки дисконтирования

Ставка дисконтирования – это:– Требуемая доходность на инвестиции с учетом рисков

– Альтернативные затраты (opportunity cost) – то, что возможно

получить по сравнимым проектам

– Минимальный процентный доход на вложенные средства, который

должен принести проект

Методы определения ставки дисконтирования:

1. Модель средневзвешенной стоимости капитала - WACC

(Weighted Average Cost of Capital)

2. Модель оценки долгосрочных активов – CAPM (capital assets

pricing model)

3. Кумулятивный метод оценки премии за риск (Build-up method)

4. Определение ставки дисконтирования экспертным путем

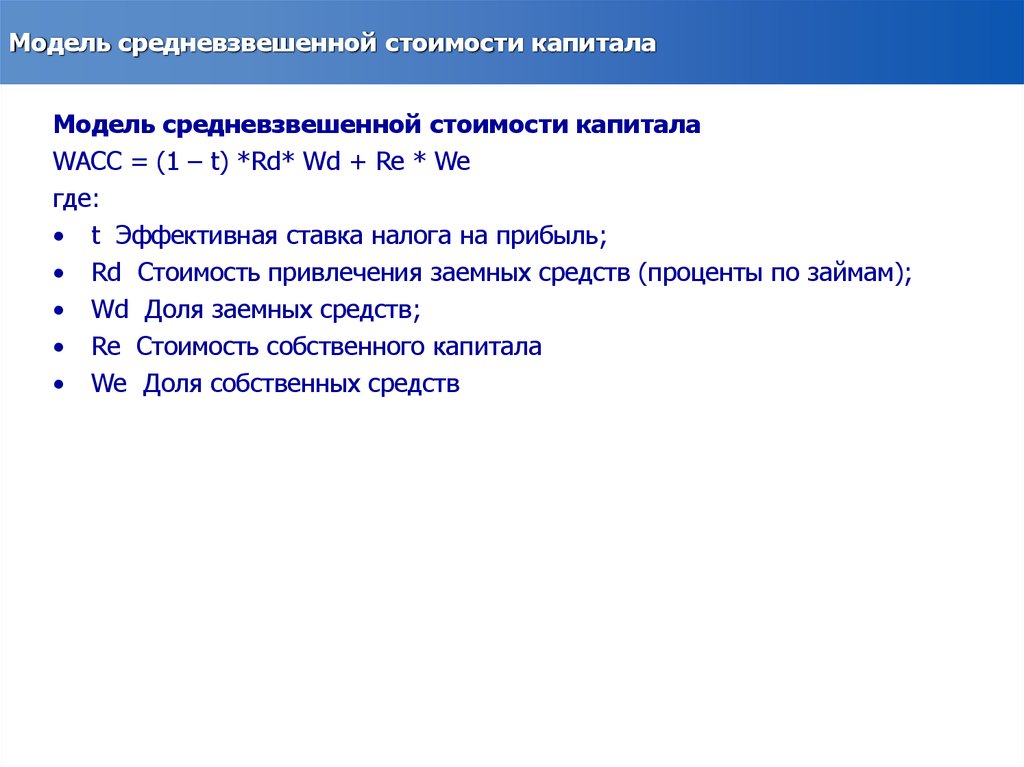

51. Модель средневзвешенной стоимости капитала

Модель средневзвешенной стоимости капиталаWACC = (1 – t) *Rd* Wd + Re * We

где:

• t Эффективная ставка налога на прибыль;

• Rd Стоимость привлечения заемных средств (проценты по займам);

• Wd Доля заемных средств;

• Re Стоимость собственного капитала

• We Доля собственных средств

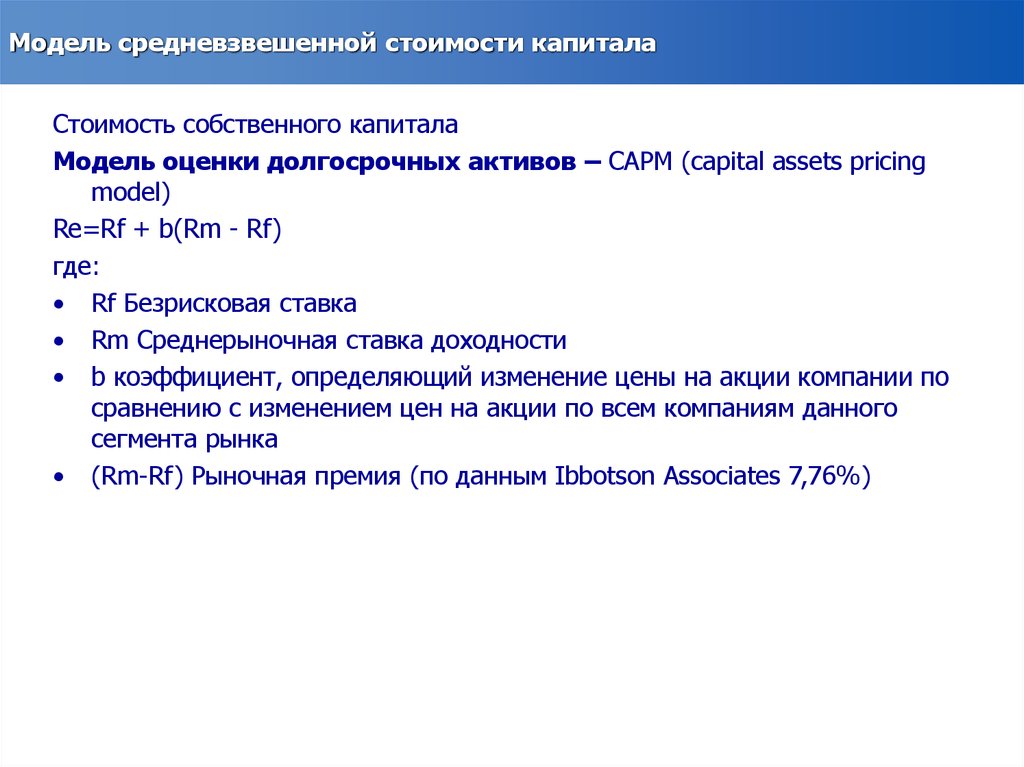

52. Модель средневзвешенной стоимости капитала

Стоимость собственного капиталаМодель оценки долгосрочных активов – CAPM (capital assets pricing

model)

Re=Rf + b(Rm - Rf)

где:

• Rf Безрисковая ставка

• Rm Среднерыночная ставка доходности

• b коэффициент, определяющий изменение цены на акции компании по

сравнению с изменением цен на акции по всем компаниям данного

сегмента рынка

• (Rm-Rf) Рыночная премия (по данным Ibbotson Associates 7,76%)

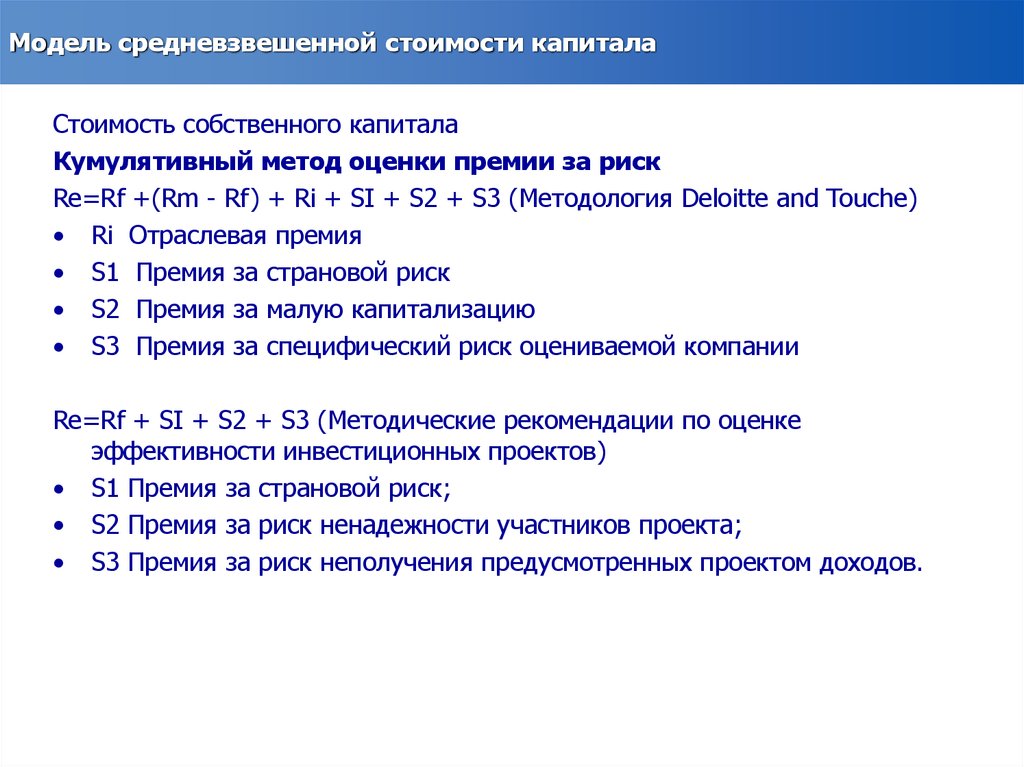

53. Модель средневзвешенной стоимости капитала

Стоимость собственного капиталаКумулятивный метод оценки премии за риск

Re=Rf +(Rm - Rf) + Ri + SI + S2 + S3 (Методология Deloitte and Touche)

• Ri Отраслевая премия

• S1 Премия за страновой риск

• S2 Премия за малую капитализацию

• S3 Премия за специфический риск оцениваемой компании

Re=Rf + SI + S2 + S3 (Методические рекомендации по оценке

эффективности инвестиционных проектов)

• S1 Премия за страновой риск;

• S2 Премия за риск ненадежности участников проекта;

• S3 Премия за риск неполучения предусмотренных проектом доходов.

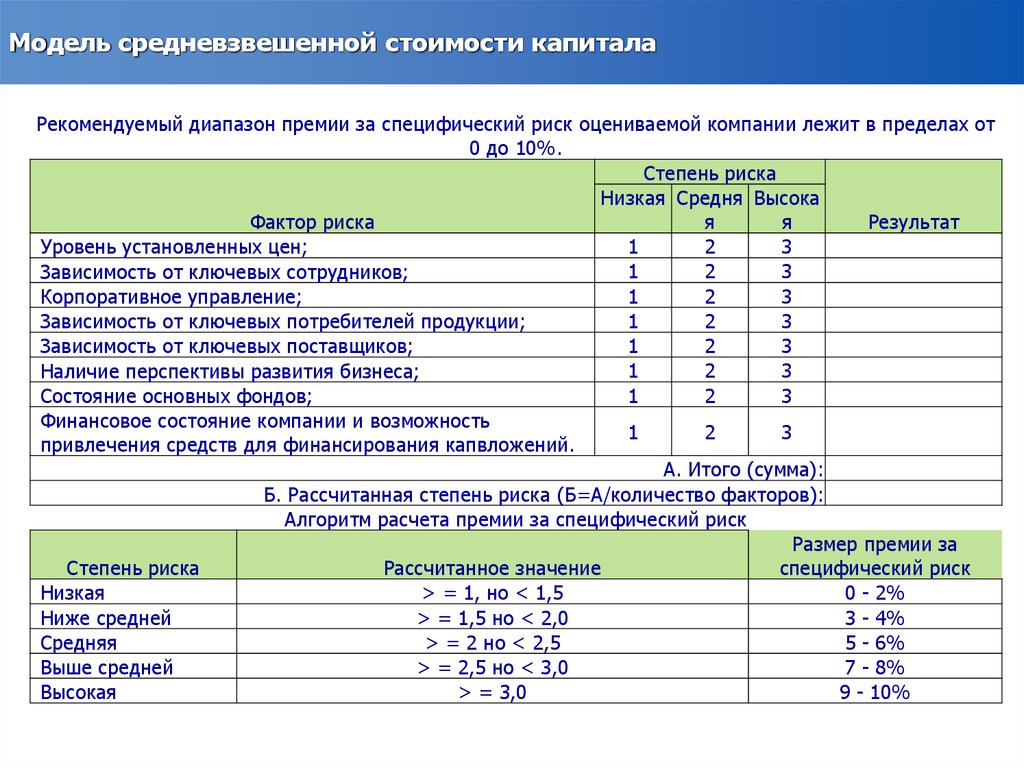

54. Модель средневзвешенной стоимости капитала

Рекомендуемый диапазон премии за специфический риск оцениваемой компании лежит в пределах от0 до 10%.

Степень риска

Низкая Средня Высока

Фактор риска

Результат

я

я

1

2

3

Уровень установленных цен;

1

2

3

Зависимость от ключевых сотрудников;

1

2

3

Корпоративное управление;

1

2

3

Зависимость от ключевых потребителей продукции;

1

2

3

Зависимость от ключевых поставщиков;

1

2

3

Наличие перспективы развития бизнеса;

1

2

3

Состояние основных фондов;

Финансовое состояние компании и возможность

1

2

3

привлечения средств для финансирования капвложений.

А. Итого (сумма):

Б. Рассчитанная степень риска (Б=А/количество факторов):

Алгоритм расчета премии за специфический риск

Размер премии за

Степень риска

Рассчитанное значение

специфический риск

Низкая

> = 1, но < 1,5

0 - 2%

Ниже средней

> = 1,5 но < 2,0

3 - 4%

Средняя

> = 2 но < 2,5

5 - 6%

Выше средней

> = 2,5 но < 3,0

7 - 8%

Высокая

> = 3,0

9 - 10%

55. Корректировка ставки дисконтирования

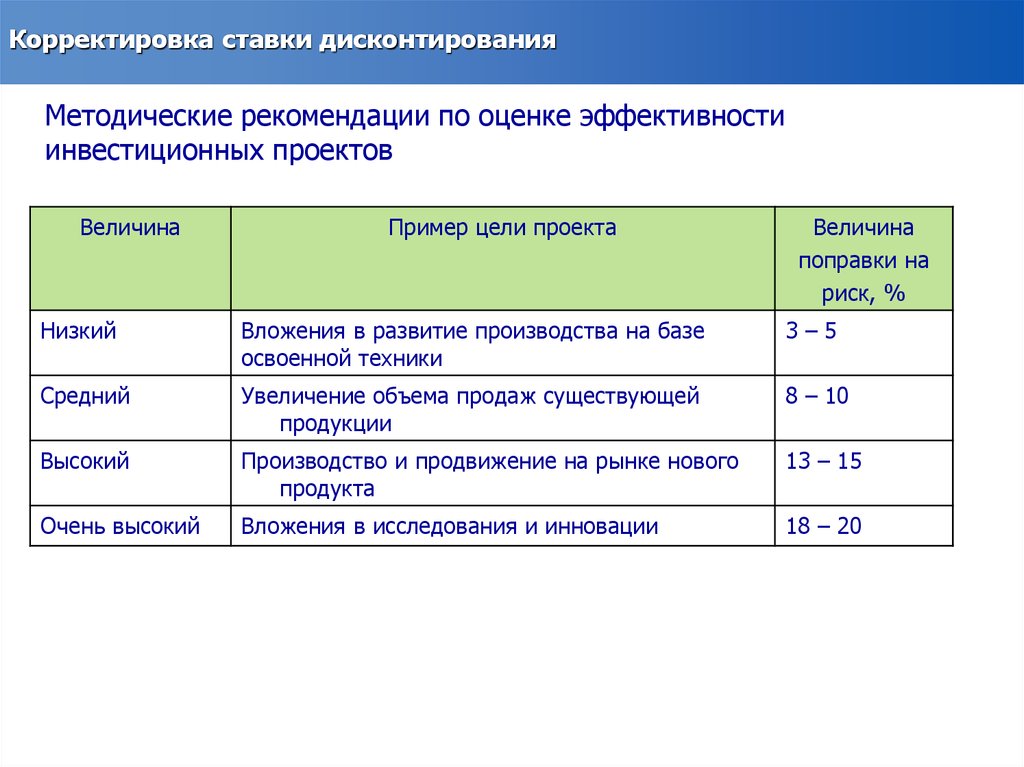

Методические рекомендации по оценке эффективностиинвестиционных проектов

Величина

Пример цели проекта

Величина

поправки на

риск, %

Низкий

Вложения в развитие производства на базе

освоенной техники

3–5

Средний

Увеличение объема продаж существующей

продукции

8 – 10

Высокий

Производство и продвижение на рынке нового

продукта

13 – 15

Очень высокий

Вложения в исследования и инновации

18 – 20

56. Задача. Рассчитать средневзвешенную стоимость капитала предприятия

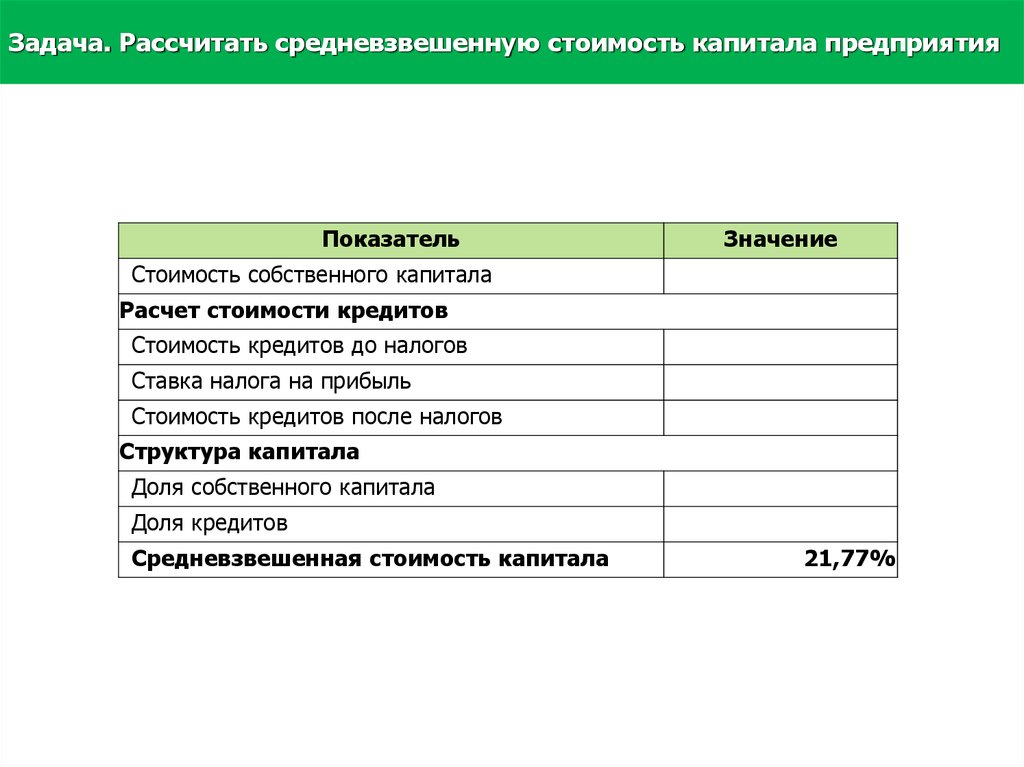

ПоказательЗначение

Стоимость собственного капитала

Расчет стоимости кредитов

Стоимость кредитов до налогов

Ставка налога на прибыль

Стоимость кредитов после налогов

Структура капитала

Доля собственного капитала

Доля кредитов

Средневзвешенная стоимость капитала

21,77%

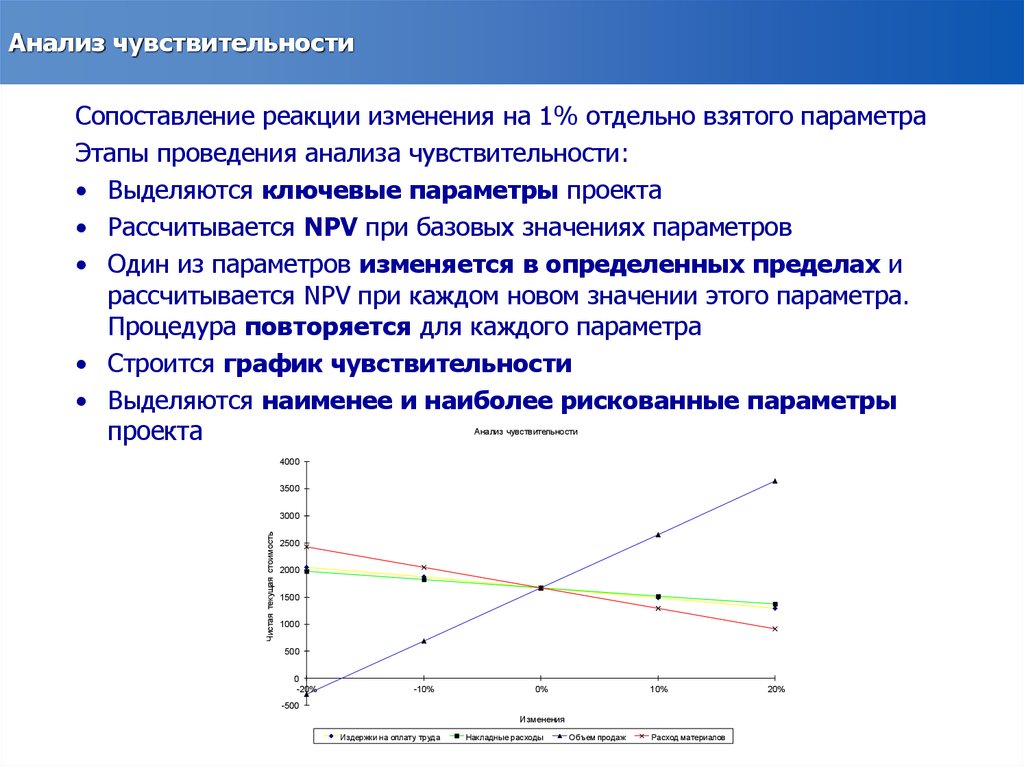

57. Анализ чувствительности

Сопоставление реакции изменения на 1% отдельно взятого параметраЭтапы проведения анализа чувствительности:

• Выделяются ключевые параметры проекта

• Рассчитывается NPV при базовых значениях параметров

• Один из параметров изменяется в определенных пределах и

рассчитывается NPV при каждом новом значении этого параметра.

Процедура повторяется для каждого параметра

• Строится график чувствительности

• Выделяются наименее и наиболее рискованные параметры

проекта

Анализ чувствительности

4000

3500

Чистая текущая стоимость

3000

2500

2000

1500

1000

500

0

-20%

-10%

0%

10%

-500

Изменения

Издержки на оплату труда

Накладные расходы

Объем продаж

Расход материалов

20%

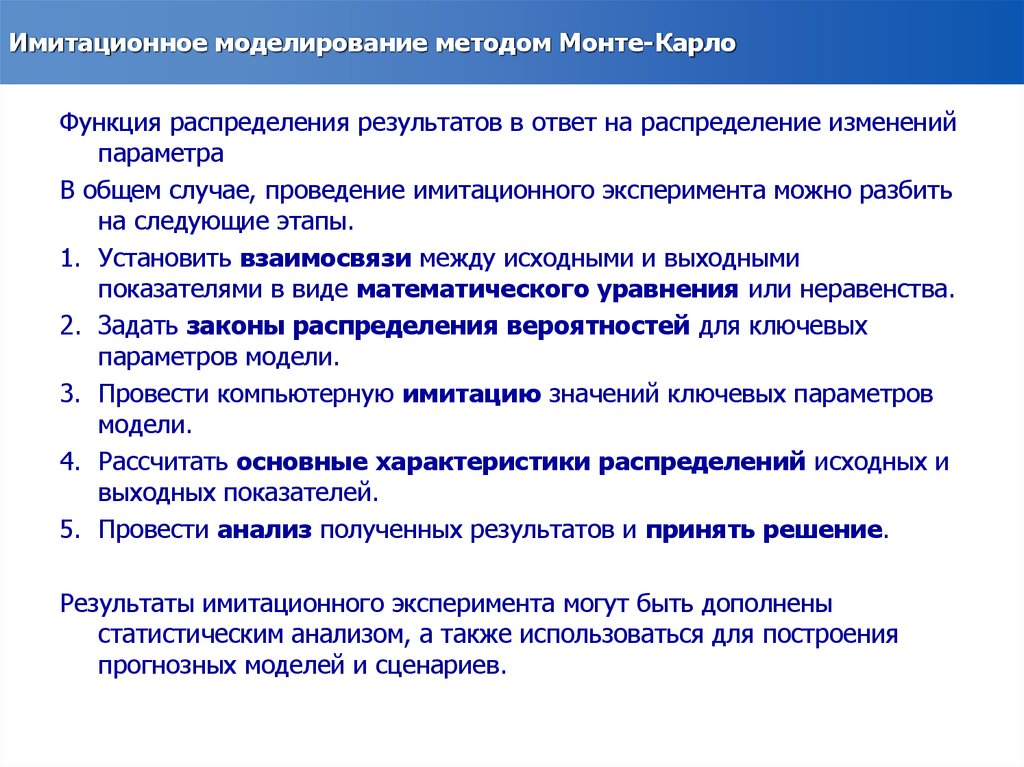

58. Имитационное моделирование методом Монте-Карло

Функция распределения результатов в ответ на распределение измененийпараметра

В общем случае, проведение имитационного эксперимента можно разбить

на следующие этапы.

1. Установить взаимосвязи между исходными и выходными

показателями в виде математического уравнения или неравенства.

2. Задать законы распределения вероятностей для ключевых

параметров модели.

3. Провести компьютерную имитацию значений ключевых параметров

модели.

4. Рассчитать основные характеристики распределений исходных и

выходных показателей.

5. Провести анализ полученных результатов и принять решение.

Результаты имитационного эксперимента могут быть дополнены

статистическим анализом, а также использоваться для построения

прогнозных моделей и сценариев.

59. Задача. Осуществить имитационное моделирование анализа рисков инвестиционного проекта

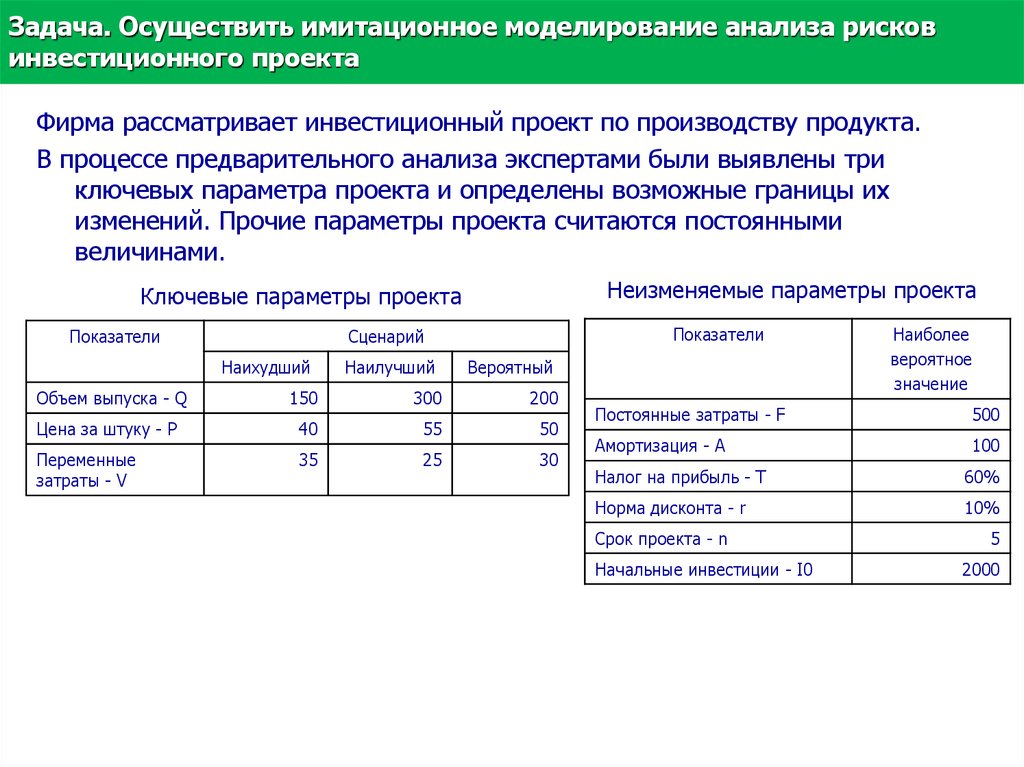

Фирма рассматривает инвестиционный проект по производству продукта.В процессе предварительного анализа экспертами были выявлены три

ключевых параметра проекта и определены возможные границы их

изменений. Прочие параметры проекта считаются постоянными

величинами.

Неизменяемые параметры проекта

Ключевые параметры проекта

Показатели

Показатели

Сценарий

Наихудший

Наилучший

Вероятный

Объем выпуска - Q

150

300

200

Цена за штуку - P

40

55

50

Переменные

затраты - V

35

25

30

Наиболее

вероятное

значение

Постоянные затраты - F

500

Амортизация - A

100

Налог на прибыль - T

60%

Норма дисконта - r

10%

Срок проекта - n

Начальные инвестиции - I0

5

2000

60. Содержание

1.Место и роль рисков в экономической деятельности

–

–

2.

3.

4.

Экономическая сущность и характеристика категорий «риск» и «неопределенность»

Классификация рисков

Сущность риск-менеджмента

Меры риска

Принятие оптимальных решений в условиях риска и неопределенности

–

–

5.

Матричные игры

Критерии оптимальности в условиях риска и полной неопределенности

Экспертные методы анализа и оценки рисков

–

–

6.

Приоритезация рисков

Система контрольных процедур

Методы оценки и управления рисками инвестиционных проектов

–

–

–

7.

Взаимосвязь риска, операционного и финансового рычагов

Корректировка ставки дисконтирования

Имитационное моделирование методом Монте-Карло

Методы оценки и управления финансовыми рисками

–

–

–

8.

Оценка финансовых рисков предприятия

Модели прогнозирования риска банкротства

Механизмы нейтрализации финансовых рисков

Методы управления хозяйственными рисками

–

–

–

–

Методы

Методы

Методы

Методы

уклонения от риска

локализации риска

диссипации (распределения) риска

компенсации риска

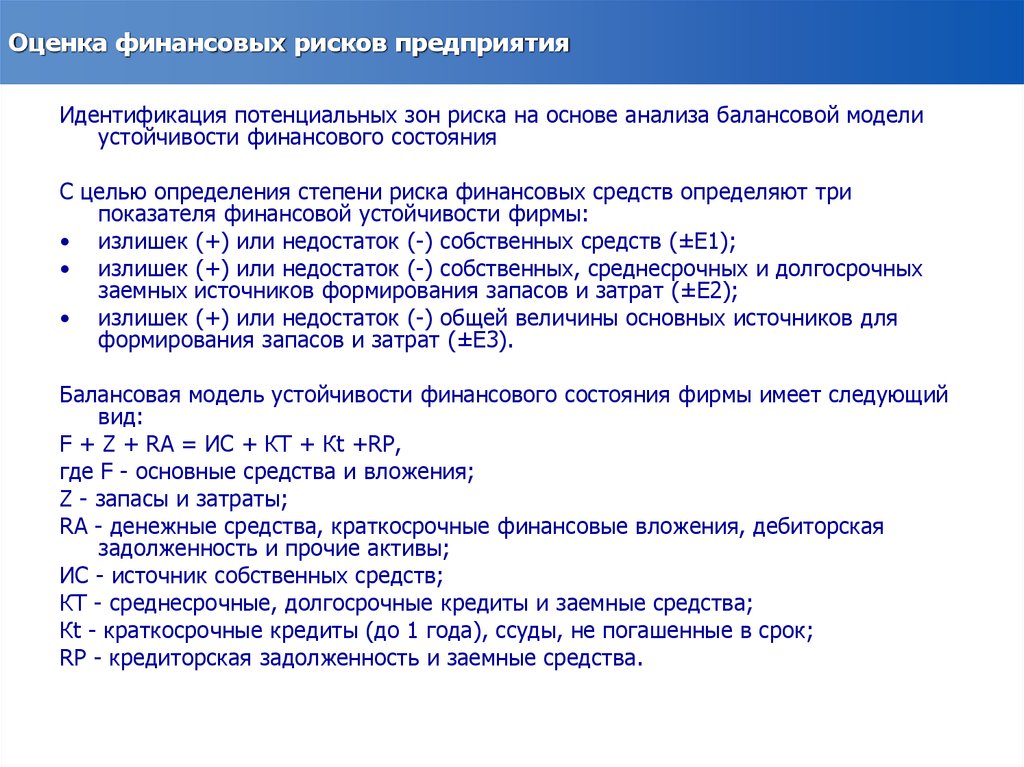

61. Оценка финансовых рисков предприятия

Идентификация потенциальных зон риска на основе анализа балансовой моделиустойчивости финансового состояния

С целью определения степени риска финансовых средств определяют три

показателя финансовой устойчивости фирмы:

• излишек (+) или недостаток (-) собственных средств (±E1);

• излишек (+) или недостаток (-) собственных, среднесрочных и долгосрочных

заемных источников формирования запасов и затрат (±Е2);

• излишек (+) или недостаток (-) общей величины основных источников для

формирования запасов и затрат (±Е3).

Балансовая модель устойчивости финансового состояния фирмы имеет следующий

вид:

F + Z + RA = ИC + КT + Кt +RP,

где F - основные средства и вложения;

Z - запасы и затраты;

RA - денежные средства, краткосрочные финансовые вложения, дебиторская

задолженность и прочие активы;

ИC - источник собственных средств;

КT - среднесрочные, долгосрочные кредиты и заемные средства;

Кt - краткосрочные кредиты (до 1 года), ссуды, не погашенные в срок;

RP - кредиторская задолженность и заемные средства.

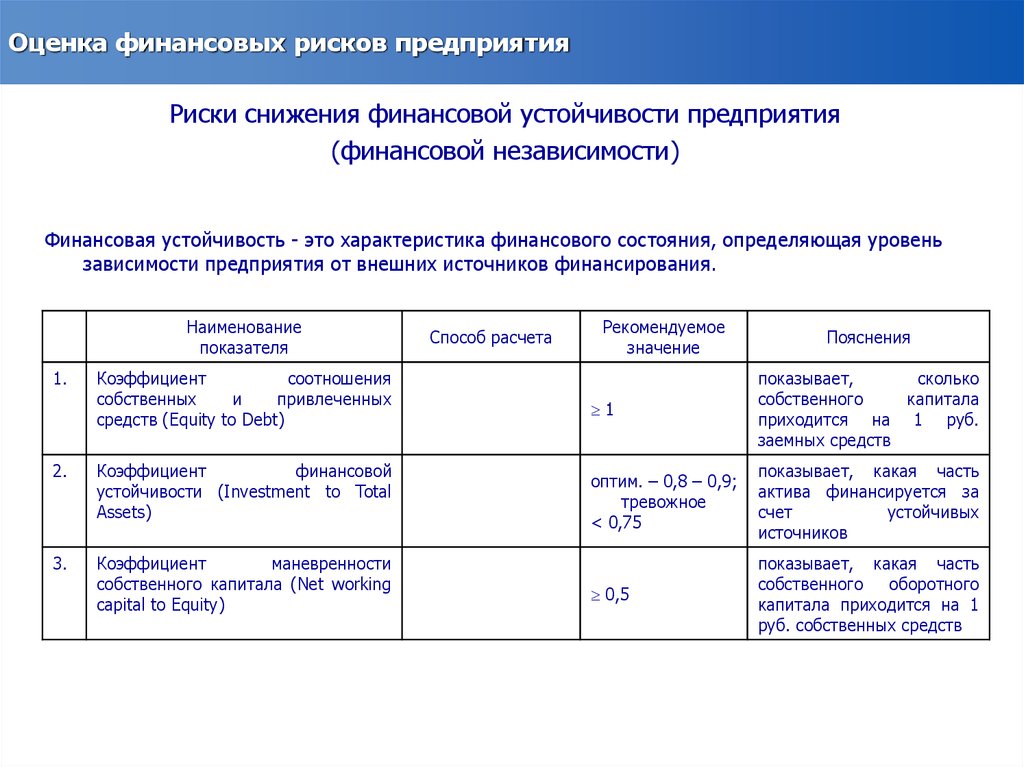

62. Оценка финансовых рисков предприятия

Риски снижения финансовой устойчивости предприятия(финансовой независимости)

Финансовая устойчивость - это характеристика финансового состояния, определяющая уровень

зависимости предприятия от внешних источников финансирования.

Наименование

показателя

1.

Коэффициент

соотношения

собственных

и

привлеченных

средств (Equity to Debt)

2.

Коэффициент

финансовой

устойчивости (Investment to Total

Assets)

3.

Коэффициент

маневренности

собственного капитала (Net working

capital to Equity)

Способ расчета

Рекомендуемое

значение

Пояснения

1

показывает,

сколько

собственного

капитала

приходится на 1 руб.

заемных средств

оптим. – 0,8 – 0,9;

тревожное

< 0,75

показывает, какая часть

актива финансируется за

счет

устойчивых

источников

0,5

показывает, какая часть

собственного

оборотного

капитала приходится на 1

руб. собственных средств

63. Оценка финансовых рисков предприятия

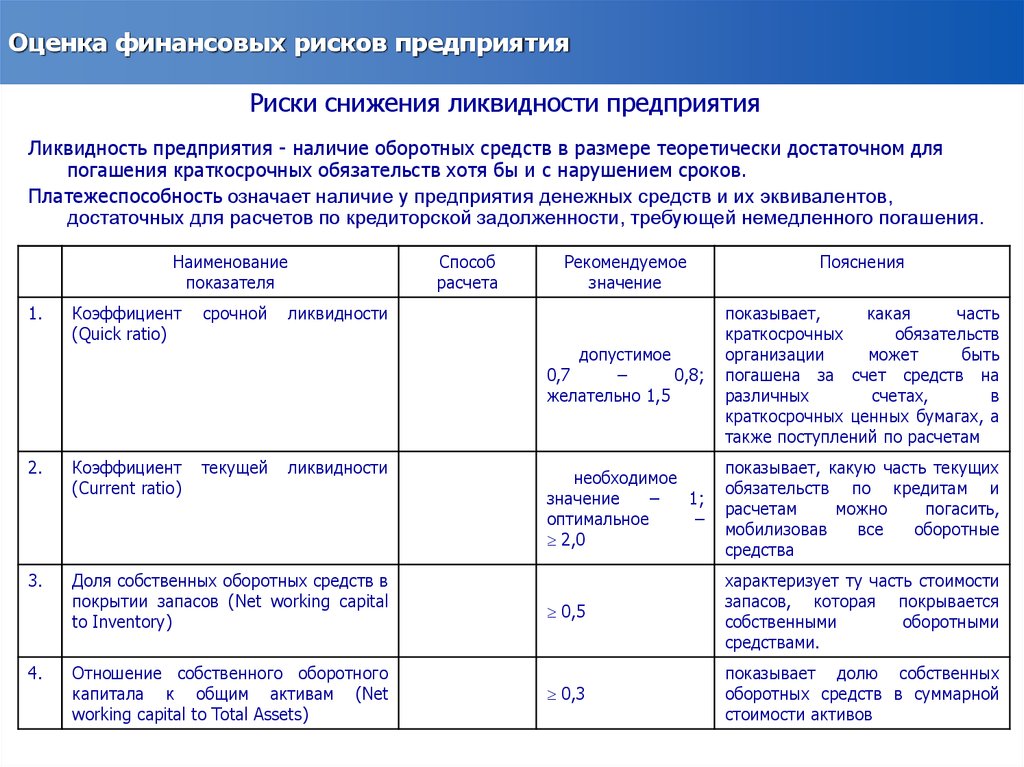

Риски снижения ликвидности предприятияЛиквидность предприятия - наличие оборотных средств в размере теоретически достаточном для

погашения краткосрочных обязательств хотя бы и с нарушением сроков.

Платежеспособность означает наличие у предприятия денежных средств и их эквивалентов,

достаточных для расчетов по кредиторской задолженности, требующей немедленного погашения.

Наименование

показателя

1.

Способ

расчета

Коэффициент

(Quick ratio)

срочной

2.

Коэффициент

(Current ratio)

текущей

3.

Доля собственных оборотных средств в

покрытии запасов (Net working capital

to Inventory)

4.

Рекомендуемое

значение

ликвидности

ликвидности

Отношение собственного оборотного

капитала к общим активам (Net

working capital to Total Assets)

Пояснения

допустимое

0,7

–

0,8;

желательно 1,5

показывает,

какая

часть

краткосрочных

обязательств

организации

может

быть

погашена за счет средств на

различных

счетах,

в

краткосрочных ценных бумагах, а

также поступлений по расчетам

необходимое

значение

–

1;

оптимальное

–

2,0

показывает, какую часть текущих

обязательств по кредитам и

расчетам

можно

погасить,

мобилизовав

все

оборотные

средства

0,5

характеризует ту часть стоимости

запасов, которая покрывается

собственными

оборотными

средствами.

0,3

показывает долю собственных

оборотных средств в суммарной

стоимости активов

64. Оценка финансовых рисков предприятия

Риски, связанные со снижением деловой активности предприятияДеловая активность предприятия в широком смысле рассматривается как некоторая характеристика

масштаба деятельности предприятия и его способности генерировать в процессе деятельности

устойчивый поток доходов, безотносительно сопутствующим затратам.

№

Наименование показателя

Способ расчета

Пояснения

1.

Оборачиваемость совокупных активов (Total Assets

Turnover)

отражает число оборотов

всего

капитала

предприятия

2.

Оборачиваемость оборотных активов (Current Assets

Turnover)

характеризует

число

оборотов всех оборотных

средств предприятия

3.

Оборачиваемость запасов (Inventory Turnover)

отражает число оборотов

запасов предприятия за

анализируемый период

4.

Оборачиваемость

дебиторской

(Accounts Receivable Turnover)

задолженности

показывает

число

оборотов

дебиторской

задолженности

5.

Оборачиваемость

кредиторской

(Accounts Payable Turnover)

задолженности

показывает

число

оборотов

кредиторской

задолженности

65. Оценка финансовых рисков предприятия

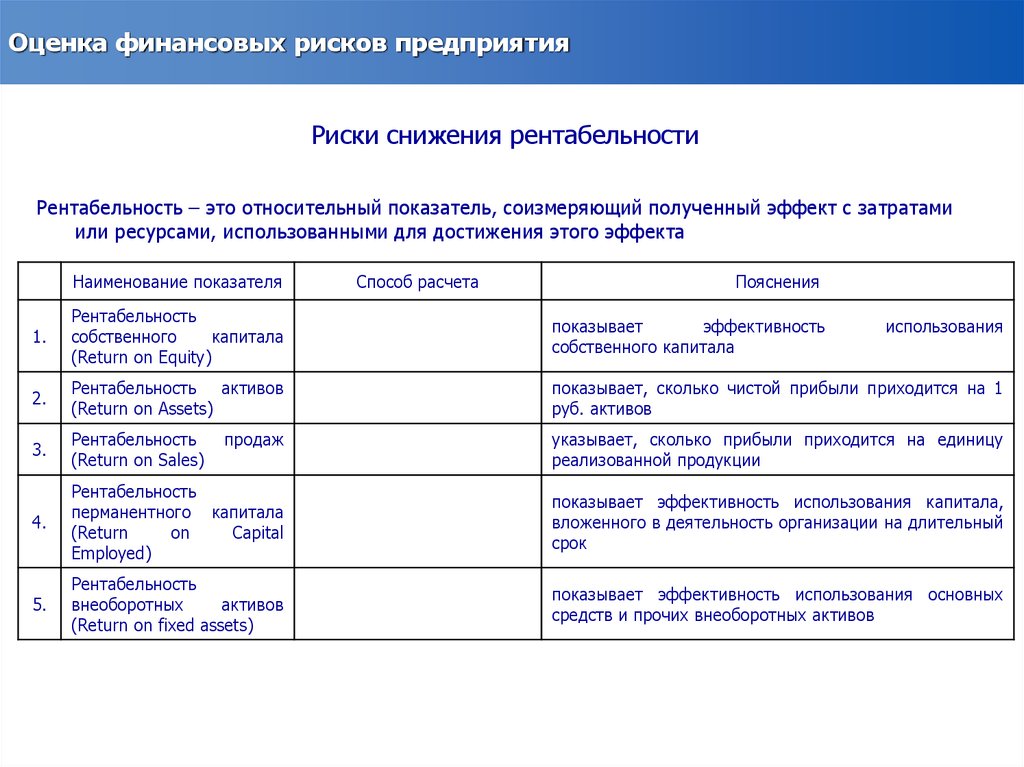

Риски снижения рентабельностиРентабельность – это относительный показатель, соизмеряющий полученный эффект с затратами

или ресурсами, использованными для достижения этого эффекта

Наименование показателя

Способ расчета

Пояснения

1.

Рентабельность

собственного

капитала

(Return on Equity)

показывает

эффективность

собственного капитала

2.

Рентабельность активов

(Return on Assets)

показывает, сколько чистой прибыли приходится на 1

руб. активов

3.

Рентабельность

(Return on Sales)

указывает, сколько прибыли приходится на единицу

реализованной продукции

4.

Рентабельность

перманентного капитала

(Return

on

Capital

Employed)

показывает эффективность использования капитала,

вложенного в деятельность организации на длительный

срок

5.

Рентабельность

внеоборотных

активов

(Return on fixed assets)

показывает эффективность использования основных

средств и прочих внеоборотных активов

продаж

использования

66. Модели прогнозирования риска банкротства

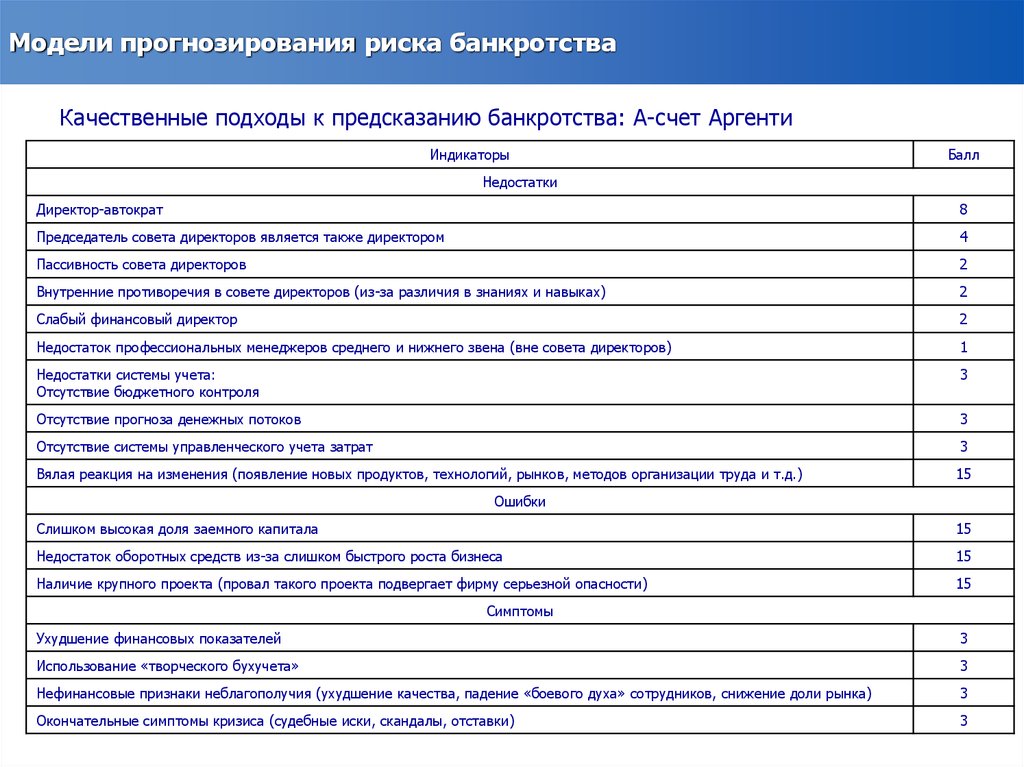

Качественные подходы к предсказанию банкротства: А-счет АргентиИндикаторы

Балл

Недостатки

Директор-автократ

8

Председатель совета директоров является также директором

4

Пассивность совета директоров

2

Внутренние противоречия в совете директоров (из-за различия в знаниях и навыках)

2

Слабый финансовый директор

2

Недостаток профессиональных менеджеров среднего и нижнего звена (вне совета директоров)

1

Недостатки системы учета:

Отсутствие бюджетного контроля

3

Отсутствие прогноза денежных потоков

3

Отсутствие системы управленческого учета затрат

3

Вялая реакция на изменения (появление новых продуктов, технологий, рынков, методов организации труда и т.д.)

15

Ошибки

Слишком высокая доля заемного капитала

15

Недостаток оборотных средств из-за слишком быстрого роста бизнеса

15

Наличие крупного проекта (провал такого проекта подвергает фирму серьезной опасности)

15

Симптомы

Ухудшение финансовых показателей

3

Использование «творческого бухучета»

3

Нефинансовые признаки неблагополучия (ухудшение качества, падение «боевого духа» сотрудников, снижение доли рынка)

3

Окончательные симптомы кризиса (судебные иски, скандалы, отставки)

3

67. Модели прогнозирования риска банкротства

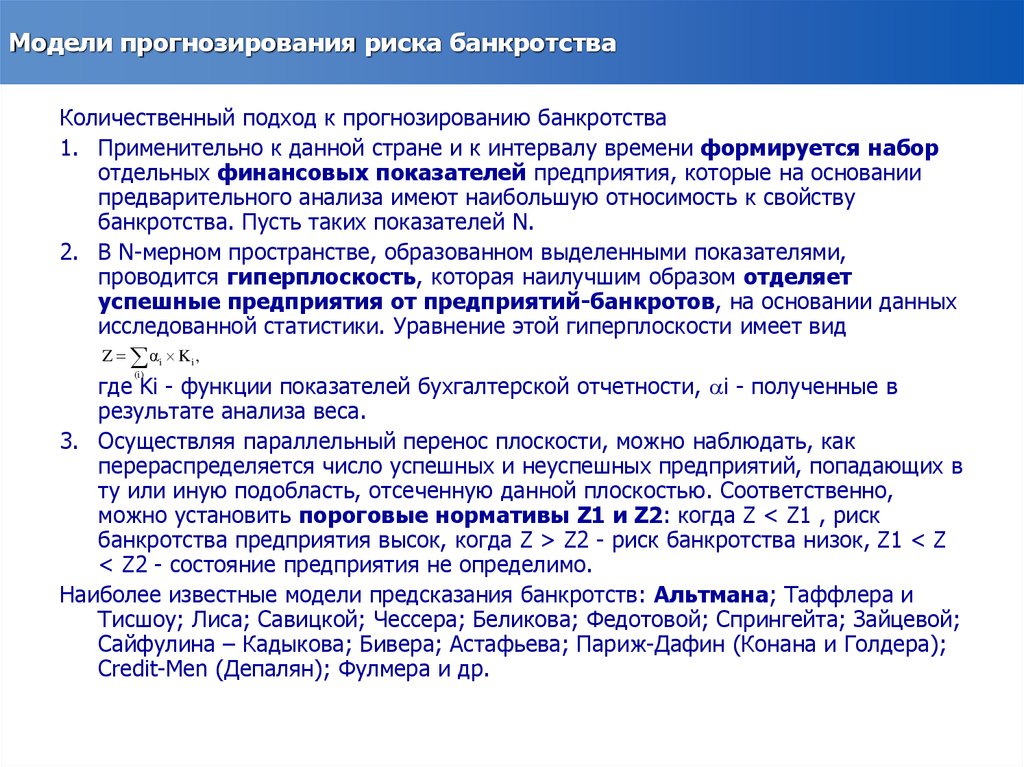

Количественный подход к прогнозированию банкротства1. Применительно к данной стране и к интервалу времени формируется набор

отдельных финансовых показателей предприятия, которые на основании

предварительного анализа имеют наибольшую относимость к свойству

банкротства. Пусть таких показателей N.

2. В N-мерном пространстве, образованном выделенными показателями,

проводится гиперплоскость, которая наилучшим образом отделяет

успешные предприятия от предприятий-банкротов, на основании данных

исследованной статистики. Уравнение этой гиперплоскости имеет вид

Z αi K i ,

(i)

где Ki - функции показателей бухгалтерской отчетности, i - полученные в

результате анализа веса.

3. Осуществляя параллельный перенос плоскости, можно наблюдать, как

перераспределяется число успешных и неуспешных предприятий, попадающих в

ту или иную подобласть, отсеченную данной плоскостью. Соответственно,

можно установить пороговые нормативы Z1 и Z2: когда Z < Z1 , риск

банкротства предприятия высок, когда Z > Z2 - риск банкротства низок, Z1 < Z

< Z2 - состояние предприятия не определимо.

Наиболее известные модели предсказания банкротств: Альтмана; Таффлера и

Тисшоу; Лиса; Савицкой; Чессера; Беликова; Федотовой; Спрингейта; Зайцевой;

Сайфулина – Кадыкова; Бивера; Астафьева; Париж-Дафин (Конана и Голдера);

Credit-Men (Депалян); Фулмера и др.

68. Задача. Оценить риск банкротства предприятия

Модель предсказания банкротства Альтмана:Z 0.717K1 0.847K 2 3.107K 3 0.42K 4 0.995K 5

где К1 = собственный оборотный капитал/сумма активов;

К2 = нераспределенная прибыль/сумма активов;

К3 = прибыль до уплаты процентов/сумма активов;

К4 = балансовая стоимость собственного капитала/заемный капитал;

К5 = объем продаж/сумма активов.

Интервальная оценка Альтмана:

• при Z<1.81 – высокая вероятность банкротства,

• при Z>2.67 – низкая вероятность банкротства.

К1 = 0.0364

К2 = 0.0006

К3 = 0.0234

К4 = 0.9927

К5 = 0.8689

Z=?

69. Механизмы нейтрализации финансовых рисков

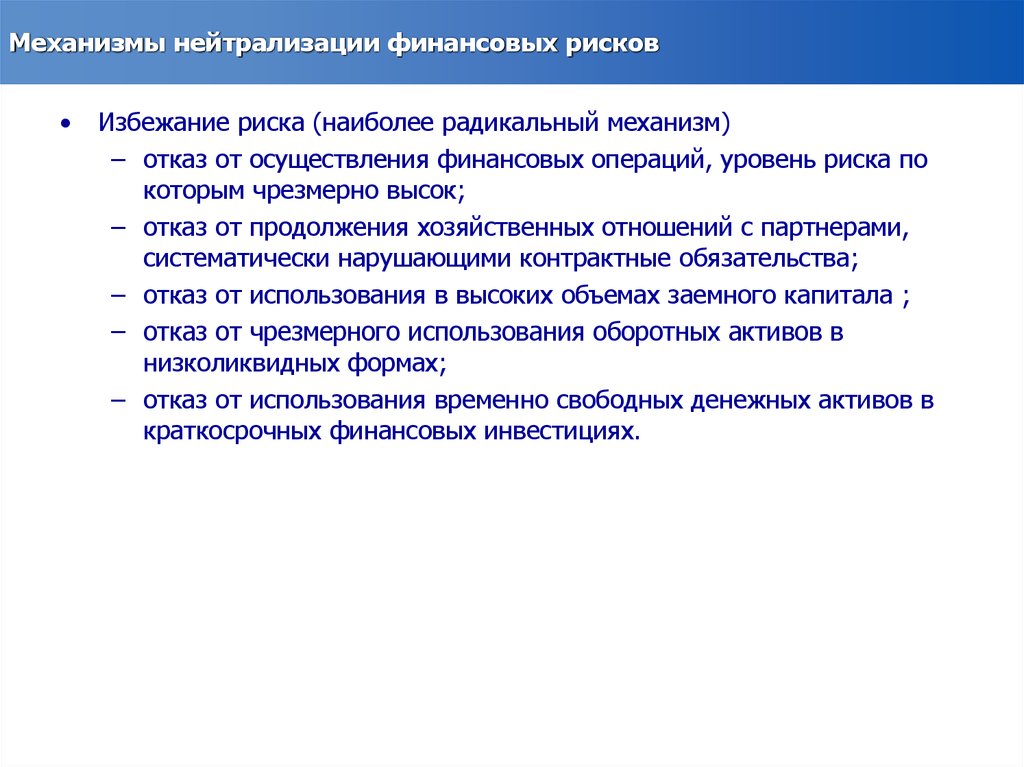

Избежание риска (наиболее радикальный механизм)

– отказ от осуществления финансовых операций, уровень риска по

которым чрезмерно высок;

– отказ от продолжения хозяйственных отношений с партнерами,

систематически нарушающими контрактные обязательства;

– отказ от использования в высоких объемах заемного капитала ;

– отказ от чрезмерного использования оборотных активов в

низколиквидных формах;

– отказ от использования временно свободных денежных активов в

краткосрочных финансовых инвестициях.

70. Механизмы нейтрализации финансовых рисков

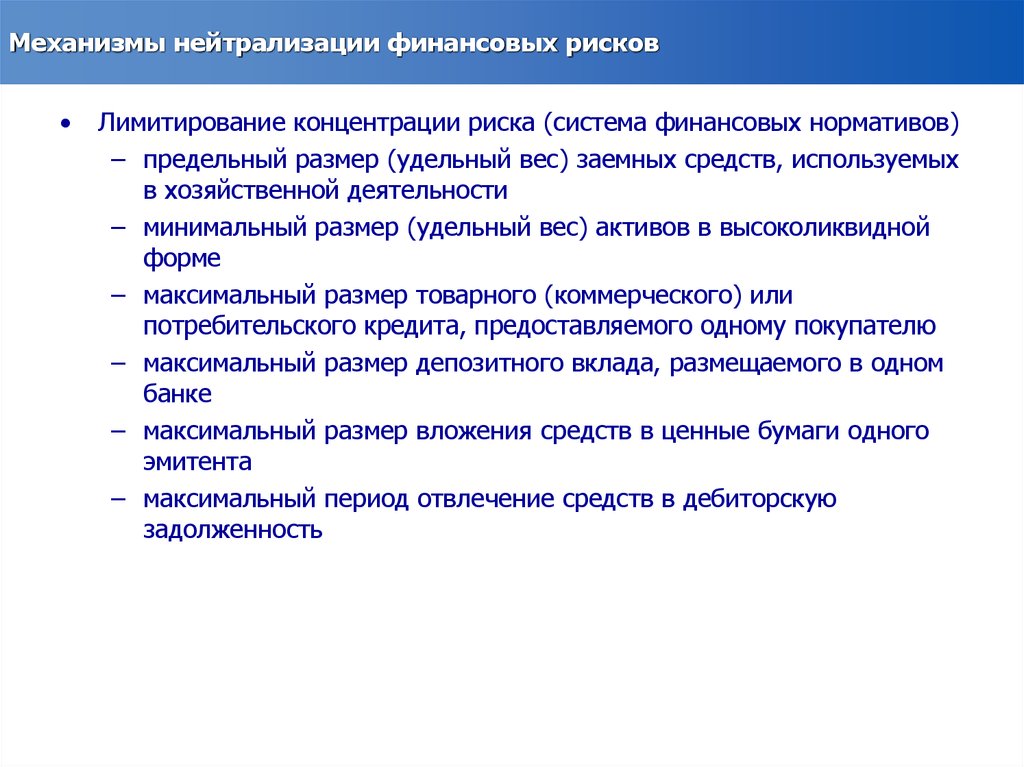

Лимитирование концентрации риска (система финансовых нормативов)

– предельный размер (удельный вес) заемных средств, используемых

в хозяйственной деятельности

– минимальный размер (удельный вес) активов в высоколиквидной

форме

– максимальный размер товарного (коммерческого) или

потребительского кредита, предоставляемого одному покупателю

– максимальный размер депозитного вклада, размещаемого в одном

банке

– максимальный размер вложения средств в ценные бумаги одного

эмитента

– максимальный период отвлечение средств в дебиторскую

задолженность

71. Механизмы нейтрализации финансовых рисков

Хеджирование

– хеджирование с использованием фьючерсных контрактов

– хеджирование с использованием опционов

Риск убытков устраняется в случае:

– хеджирования, однако, не сохраняется возможность получить

прибыль

– страхования при этом сохраняется возможность получить прибыль

72. Механизмы нейтрализации финансовых рисков

Диверсификация

– диверсификация видов финансовой деятельности

– диверсификация валютного портфеля («валютной корзины»)

предприятия

– диверсификация депозитного портфеля

– диверсификация кредитного портфеля

– диверсификация портфеля ценных бумаг

– диверсификация программы реального инвестирования

73. Механизмы нейтрализации финансовых рисков

Распределение рисков

– распределение риска между участниками инвестиционного проекта

– распределение риска между предприятием и поставщиками сырья и

материалов

– распределение риска между участниками лизинговой операции

– распределение риска между участниками факторинговой

(форфейтинговой) операции

74. Механизмы нейтрализации финансовых рисков

Резервирование

– формирование резервного (страхового) фонда предприятия

– формирование целевых резервных фондов

– формирование резервных сумм финансовых ресурсов в системе

бюджетов, доводимых различным центрам ответственности

– формирование системы страховых запасов материальных и

финансовых ресурсов по отдельным элементам оборотных активов

предприятия

– нераспределенный остаток прибыли, полученной в отчетном

периоде

75. Механизмы нейтрализации финансовых рисков

Прочие методы внутренней нейтрализации финансовых рисков

– обеспечение востребования с контрагента по финансовой операции

дополнительного уровня премии за риск

– получение от контрагентов определенных гарантий

– сокращение перечня форс-мажорных обстоятельств в контрактах с

контрагентами

– обеспечение компенсации возможных финансовых потерь по

рискам за счет предусматриваемой системы штрафных санкций

76. Содержание

1.Место и роль рисков в экономической деятельности

–

–

2.

3.

4.

Экономическая сущность и характеристика категорий «риск» и «неопределенность»

Классификация рисков

Сущность риск-менеджмента

Меры риска

Принятие оптимальных решений в условиях риска и неопределенности

–

–

5.

Матричные игры

Критерии оптимальности в условиях риска и полной неопределенности

Экспертные методы анализа и оценки рисков

–

–

6.

Приоритезация рисков

Система контрольных процедур

Методы оценки и управления рисками инвестиционных проектов

–

–

–

7.

Взаимосвязь риска, операционного и финансового рычагов

Корректировка ставки дисконтирования

Имитационное моделирование методом Монте-Карло

Методы оценки и управления финансовыми рисками

–

–

–

8.

Оценка финансовых рисков предприятия

Модели прогнозирования риска банкротства

Механизмы нейтрализации финансовых рисков

Методы управления хозяйственными рисками

–

–

–

–

Методы

Методы

Методы

Методы

уклонения от риска

локализации риска

диссипации (распределения) риска

компенсации риска

77. Пирамида рисков компании. Распределение уровней ответственности по управлению

78. 8. Методы управления хозяйственными рисками

Методы уклонения от риска• отказ от ненадежных партнеров

• отказ от рискованных проектов

• страхование хозяйственных рисков

• поиск гарантов

79. 8. Методы управления хозяйственными рисками

Методы локализации риска• создание венчурных предприятий

• аутсорсинг - это передача стороннему подрядчику некоторых бизнес-функций

или частей бизнес-процесса предприятия:

– транспортные услуги,

– маркетинговые исследования,

– управление персоналом,

– IT,

– рекламу и дизайн,

– бухгалтерские функции,

– аудит,

– юридическое обслуживание,

– финансовые услуги и организацию налогового планирования,

– управление недвижимостью,

– клининг (уборка помещений),

– ремонтные услуги.

80. 8. Методы управления хозяйственными рисками

Методы диссипации (распределения) риска• диверсификация видов деятельности и зон хозяйствования

• диверсификация сбыта и поставок

• диверсификация инвестиций

• распределение ответственности между участниками

• распределение риска во времени

81. 8. Методы управления хозяйственными рисками

Методы компенсации риска• использование в деятельности предприятия стратегического

планирования

• прогнозирование внешней экономической обстановки

• мониторинг социально-экономической и нормативно-правовой

среды

• метод «создание системы резервов»

• активный целенаправленный маркетинг

Менеджмент

Менеджмент