Похожие презентации:

Государственное регулирование

1. Государственное регулирование

Тема 92. Цели макроэкономической политики государства

– стимулирование экономического роста,– достижение соответствующего уровня

занятости,

– стабильность цен,

– справедливое распределение доходов,

– оптимизация отраслевой и региональной

структур.

3. Методы государственного регулирования

Административные - меры запрета,разрешения и принуждения.

Экономические - методы налоговобюджетной и денежно-кредитной

политики.

4. Провалы рынка

1. Внешние эффекты - выгоды или издержки,получаемые экономическими субъектами,

которые не находят отражения в цене благ.

2. Невозможность предоставления рынком

общественных благ.

3. Асимметричность информации и

неполнота рынков.

4. Монопольная власть на рынках.

5. Макроэкономическая нестабильность.

6. Неравенство в распределении доходов.

5. Преимущества государственного регулирования

1. Минимизация отрицательных внешнихэффектов.

2. Предоставление государством общественных

благ.

3. Пресечение асимметричной информации и

компенсация неполноты рынков.

4. Ограничение власти монополий на рынке,

поддержка конкуренции.

5. Поддержание макроэкономической

стабильности.

6. Социальная политика, направленная на более

справедливое распределение доходов в

обществе.

6. Бюджетно-налоговая политика

меры правительства по изменениюгосударственных расходов,

налогообложения и состояния

государственного бюджета, направленные

на достижение поставленных целей

7. Государственный бюджет

- это доходы и расходы центральногоправительства и местных властей. В

Российской Федерации доходы и расходы

разделены на три вида: федеральные,

субъектов Федерации и местные.

8. Структура госбюджета

Доходы%

Расходы

%

1. Налоги

75-85

1. Социальные расходы

2. Неналоговые

поступления

3. Взносы в

государственные

целевые фонды

5-8

2. Хозяйственные расходы 10-20

10-12

3. На вооружение и

обеспечение внешней

политики

4. Административноуправленческие расходы

5. Обслуживание

государственного долга.

Итого расходы

Итого доходы

Сальдо доходов и расходов

40-50

10-20

5-10

7-8

9. Налог

это обязательный сбор, взимаемыйгосударством с хозяйствующих субъектов

(фирм, организаций) и граждан в порядке и

на условиях, установленных

законодательными актами.

10. Классификация налогов

1. По способу взимания2. По субъектам налогообложения налоги

3. По характеру налоговых

11. По способу взимания

-прямые - платит налог тот, чьи действия,чьи средства облагаются налогом (налоги с

дохода, прибыли)

– косвенные: плательщик налога и лицо,

реально подвергшееся налогообложению –

разные лица.

12. По субъектам налогообложения

налоги с юридических лиц (фирм,организаций)

налоги с физических лиц (отдельных

граждан)

13. По характеру налоговых ставок

Пропорциональный налог взимается поединой ставке независимо от размеров

налогооблагаемой базы.

Прогрессивный налог – это налог, ставка

которого возрастает по мере роста

налогооблагаемой базы.

Регрессивный налог – это налог, ставка

которого снижается по мере роста

величины базы налогообложения.

Адвалорный налог – фиксированная сумма

с объема.

14. Этапы развития налоговых систем

1.2.

3.

4.

5.

Древний мир

Римская империя

Средние века

Новое время

Конец XIX в. – по настоящее время

15. Налоги Древнего мира

Дань (уплачивалась спроизвольным

распределением

налога)

Чрезвычайные налоги

(напр., литургии в

Древней Греции) – с

богатейших граждан

Таможенные пошлины

Метокийон – налог с

мигрантов

16. Налоги Древнего Рима

Эрарий – казна республикиФиск – казна императора

(чрезвычайные налоги)

17. Налоги Древнего Рима

Древний РимСовременность

Дорожная пошлина

Налог на пользователей

автодорог

Налог на наследство

Налог на наследство

Налоги на: вино, пшеницу,

огурцы, мыло

Акцизы

Ввозные и вывозные пошлины

Таможенные пошлины

Квартирный налог

Налог на имущество

Сборы с банщиков,

работорговцев

Патенты на право ведения

бизнеса

Налог на содержание

стражников

Налог на милицию

(существовал в РФ в 1990-е)

Сбор на воздвижение статуй

???

Сбор за прикладывание печати

???

Сбор за ярлык для ослов

???

18. Налоги Средних веков и Нового времени

Возврат к древнейсистеме:

Дань

Чрезвычайные налоги

Десятина (10% в

пользу церкви)

Оброк (в пользу

сеньора)

«Таможенные»

пошлины

Экзотические местные

налоги

Эрбле, Франция, XV в.: налог на

некрасивых женщин – 25 денье в

квартал

19. Налоги Средних веков и Нового времени

Система откупа:налоговая служба отсутствует, право

собирать налог выкупается у государства

(путем внесения требуемой государством

суммы), сбор налога с населения ведется

откупщиком с превышением указанной

суммы до 25%.

Освобождение от налога на недвижимость

(тальи) дворянства и духовенства

По-прежнему существуют чрезвычайные

налоги

20. Габель

Обязанность покупать соль у государства.1.

Производитель продает государству (на специальные

склады) по фиксированной цене.

2.

Перепродажа соли розничным торговцам.

Каждый человек в возрасте старше 8 лет должен покупать

еженедельно не меньше некоего фиксированного

минимального объема соли по фиксированной цене

Разделение страны на регионы:

1)

2)

3)

4)

5)

6)

Район высокой габели (районы, где источник соли – Атлантический океан)

Район малой габели (источник соли – Средиземное море) = 1/2 от максимальной

ставки

Район четверти рассола (добыча соли путем выпаривания рассола из морского песка:

Нормандия, Прованс, Руссильон) – ¼ королю

Районы солеварен (из соленых озер и болот) – различные ставки в разных регионах

Провинции, выкупившие в 1549 г. право не платить налог на соль, например, Пуату,

Овернь, Бордо.

Освобожденные провинции – присоединившиеся к Франции с условием не платить

габель (напр., Бретань).

21. Налоги средневековой Руси

церковная десятина (с X в.)дань (подать) – прямой налог с дыма, с 17 в. –

со двора

«мыт» - за провоз товаров через горные

заставы,

«перевоз» — за перевоз через реку,

«гостиная» пошлина — за право иметь склады,

«торговая» пошлина — за право устраивать

рынки.

«вес» и «мера» - за взвешивание и измерение

товаров

судебная пошлина «вира» - за убийство,

«продажа» — штраф за прочие преступления.

22. «Современные» налоги

Подоходный налог (1799, Англия, У.Питт)Налог на прибыль корпораций (1909, США)

Налог на добавленную стоимость – 1954

(Франция, после апробирования в Котд’Ивуаре)

23. Функции налогов

Распределительная функция -перераспределение доходов

Регулирующая функция – блокирование или

поощрение деловой активности

24. Кривая Лаффера

Кардинал Ришелье,Франция, 1585-1642

Артур Лаффер, США (р.

1940)

25.

26. Кривая Лаффера

зависимость налоговых поступлений отдинамики налоговых ставок:

Существует оптимальный уровень

налогообложения, при котором налоговые

поступления достигают максимума;

Если текущий уровень налогообложения

ниже оптимального, то при его увеличении

налоговые поступления увеличатся;

Если текущий уровень налогообложения

выше оптимального, то при его увеличении

налоговые поступления снизятся

27. Виды налоговой политики

ДискреционнаяДефицитная

бездефи

РестрикСтимули цитная

тивная

рующая

СнижеУвелиПерерасп

ние G,

чение G, ределени

увеличеснижее

ниеT

ние Т

налогов

Недискрецион

ная

Автоматически

е

стабилизаторы

28. Прирост равновесного дохода

При изменении налоговYe multT T

При изменении трансфертов

Ye multTR TR

29. Денежно-кредитная политика

– это система регулирования экономикипосредством осуществления Центральным

Банком страны мер в области кредитнофинансовой системы.

30. Инструменты денежно-кредитной политики

Прямыеинструменты

Косвенные

инструменты

Определение

лимитов

кредитования

Операции на

открытом рынке

Прямое

регулирование

процентной ставки

Изменение нормы

обязательных

резервов

Изменение

учетной ставки

31.

Политика дешевыхденег

(стимулирующая)

1) Покупка ценных

бумаг;

2) снижение нормы

ОР;

3) понижение

учетной ставки.

32. Виды кредитно-денежной политики

Политика дорогихденег

рестриктивная

1) продажа ценных

бумаг;

2) увеличение нормы

ОР;

3) повышение

учетной ставки.

Политика дешевых

денег

стимулирующая

1) Покупка ценных

бумаг;

2) снижение нормы

ОР;

3) понижение

учетной ставки.

33. Спрос на деньги и инвестиционный спрос

Мотивы спроса наденьги

Кейнсианская теория

Трансакционный

мотив (спрос на

деньги для сделок)

+

Мотив

предосторожности

+

Спекулятивный мотив

(спрос на деньги как

на имущество)

+

Передаточный

механизм «рынок

денег – рынок благ»

Рост предложения

денег → Снижение

процентной ставки →

Рост

инвестиционного

спроса

Монетаристская

теория

+

Рост предложения

денег → Избыток

денег → Рост

инвестиционного и

потребительского

спроса

34. Таргетирование инфляции

Это комплекс мер, принимаемых государством (в лицеЦентрального банка) в целях контроля над уровнем

инфляции в стране.

Он включает:

установку планового показателя инфляции в стране на

определенный период;

выбор инструментов монетарной политики для

контроля над уровнем инфляции;

применение инструментов монетарной политики для

корректировки фактического уровня инфляции;

сравнение уровня инфляции в стране на конец

отчетного периода и планового;

анализ эффективности проведенной монетарной

политики.

35. Государственный бюджет

- это смета доходов и расходов государстваза определенный период времени.

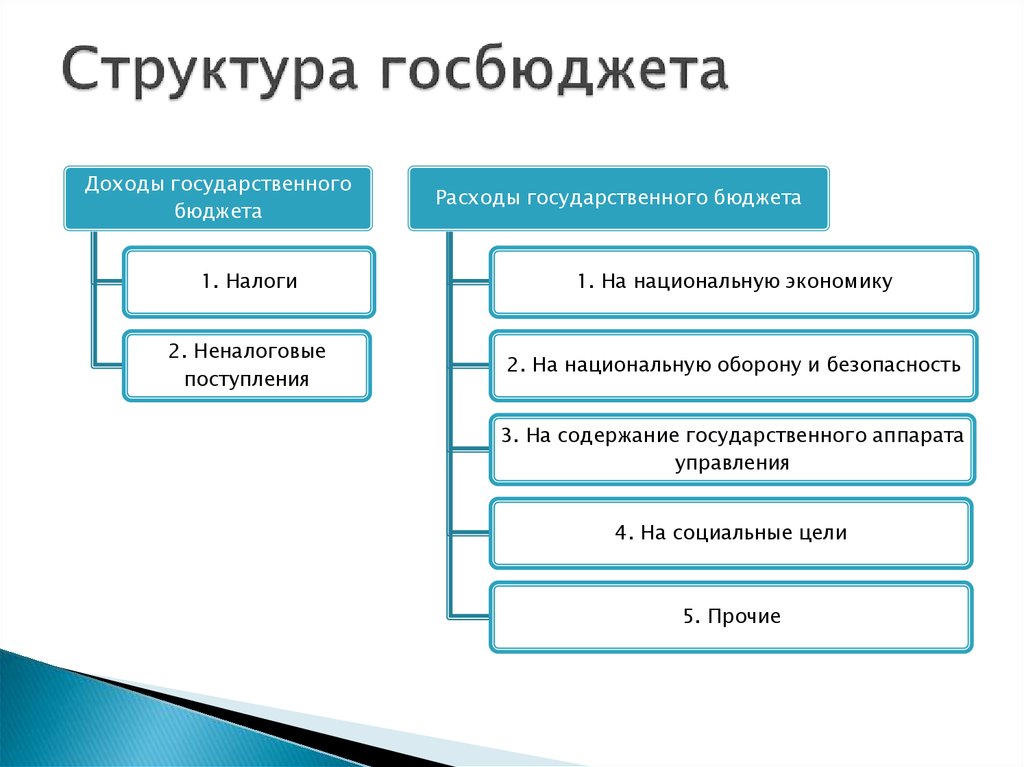

36. Структура госбюджета

Доходы государственногобюджета

Расходы государственного бюджета

1. Налоги

1. На национальную экономику

2. Неналоговые

поступления

2. На национальную оборону и безопасность

3. На содержание государственного аппарата

управления

4. На социальные цели

5. Прочие

37. Концепции балансирования государственного бюджета

концепция ежегодного сбалансированногобюджета (Д. Рикардо) - независимо от фазы

экономического цикла и состояния экономики

каждый год расходы бюджета должны быть

равны доходам

концепция циклического балансирования

(Стокгольмская школа) - бюджет должен быть

сбалансирован в целом в течение

экономического цикла

концепция «функциональных финансов» (Дж.

М. Кейнс) - целью государства должна быть не

сбалансированность бюджета, а стабильность

экономики.

Экономика

Экономика