Похожие презентации:

Методы государственного регулирования экономики

1. Лекция № последняя Методы государственного регулирования экономики

Лектор: к.э.н,доцент Губанова М.В

2.

Денежно-кредитная политика — этоособая деятельность государства. Она

заключается в разработке и

осуществлении системы мероприятий,

с помощью которых регулируются

денежно-кредитные процессы страны.

3. Проблемы бумажно – денежного обращения

Деньги1) выступают своеобразным соизмерителем

стоимости товаров и услуг («мера

стоимости»);

2) используются в качестве посредника между

продавцом и покупателем при реализации

товаров, так как с помощью денег товар от

продавца переходит к покупателю («средство

обращения»);

3) обладая высокой ликвидностью, так как их

проще всего обменять на товар,

накапливаются населением с целью

приобретения товаров в будущем («средство

сбережения»)

4. Причины избытка бумажных денег в обращении:

правительство умышленно выпускаетизлишнее их количество;

происходит падение производства. В

результате уменьшается количество

производимых товаров и, как

следствие этого, нарушается баланс

между товарной и денежной массой.

Денег оказывается больше, чем нужно

для обращения товаров.

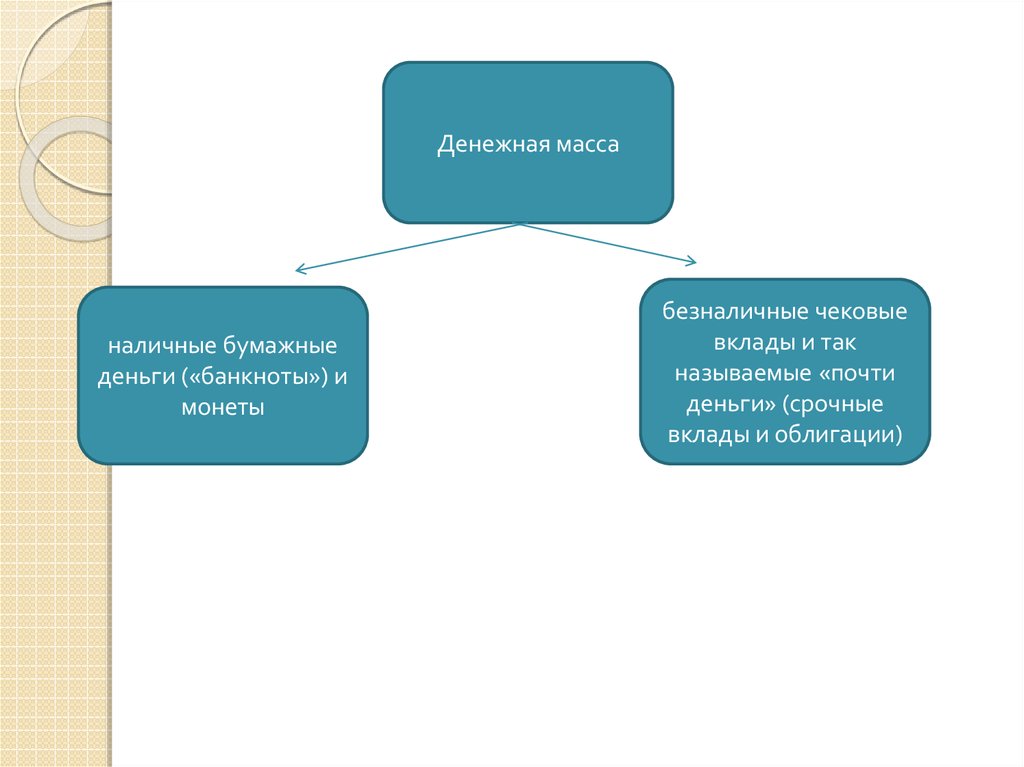

5.

Денежная массаналичные бумажные

деньги («банкноты») и

монеты

безналичные чековые

вклады и так

называемые «почти

деньги» (срочные

вклады и облигации)

6. Методы воздействия государства на деньги и кредит:

1. операции на открытом рынке;2. изменение резервной нормы;

3. изменение учетной ставки.

7. Операции на открытом рынке

Операции на открытом рынке — этокупля-продажа государственных

ценных бумаг (облигаций и

казначейских векселей).

Участники:

1) государство;

2) коммерческие банки;

3) население.

8. Последствия выпуска государственных ценных бумаг:

1.2.

Сокращение совокупной денежной

массы, что является сдерживающим

фактором инфляционных процессов;

Уменьшаются возможности банков

кредитовать промышленные

компании, что вызывает уменьшение

деловой активности .

9. Изменение резервной нормы

Резервная норма («резервные требования») —часть банковских депозитов (вкладов от

населения и других пассивов, которые

должны содержаться коммерческим банком в

форме наличных денег или в форме

депозитов) в центральном банке.

Резервная норма — это своеобразный

неприкосновенный запас денежных средств,

который коммерческие банки не имеют права

использовать для осуществления своих

операций.

10. Причины установления резервной нормы:

1.2.

Необходимость увеличить или

уменьшить совокупную денежную

массу в стране;

«Страховка» каждого вкладчика (в

случае банкротства банков

обязательные резервы используются

для погашения их долговых

обязательств перед вкладчиками).

11. Изменение учетной ставки

Учетная ставка — это процент по ссудам,которые предоставляет центральный

банк коммерческим банкам.

Изменение центральным банком учетной

ставки, ее увеличение или уменьшение в

теории и практике рыночной экономики

называется политикой «дорогих» и

«дешевых» денег

12.

Политика «дорогих» денег (учетнаяставка повышается) проводится

правительством в том случае, если

необходимо уменьшить инфляцию.

Политика «дешевых» денег (учетная

ставка уменьшается) проводится

правительством в том случае, если

необходимо замедлить спад

производства, поддержать

предприятия, особенно в периоды

структурных перестроек.

13. Дополнительные методы денежно-кредитной политики:

1.2.

3.

Денежная реформа;

Регулирование операций коммерческих

банков на фондовом рынке;

Ограничение потребительского кредита.

Косвенные методы:

государственная регистрация банков;

амортизационная политика

14. Налоги и налоговая система

15.

Налоги — это платежи, которые вобязательном порядке уплачивают в

доход государства юридические и

физические лица — предприятия,

организации, граждане.

16. Функции налогов

Фискальная: состоит в формированииденежных доходов государства.;

Экономическая: состоит в

воздействии через налоги на

общественное воспроизводство, т е.

любые процессы в экономике страны, а

также социально-экономические

процессы в обществе.

17. Элементы налога и способы его взимания

кто является плательщиком, т. е.субъектом данного налога

что выступает объектом

налогообложения (доход, имущество,

товар, наследство);

из какого источника уплачивается налог

в каких единицах измеряется объект

налогообложения

величина налоговой ставки

налоговые льготы,

18. Способы взимания налогов

«кадастровый»,«у источника»,

«по декларации».

Первый из них основан на использовании

кадастров, т. е. реестров, содержащих

классификацию типичных объектов (земли,

месторождений, домов) по их внешним

признакам.

Налог «у источника» взимается до

получения дохода налогоплательщиком.

Третий способ предполагает заполнение

налогоплательщиком декларации о совокупном

годовом доходе и подачу ее в налоговую

инспекцию.

o

o

o

19.

Способ взимания налога, срок и суммаплатежа должны определяться

государством таким образом, чтобы его

удобно было платить, чтобы он был

легок, а способ его начисления

позволял каждому произвести расчеты

самостоятельно, не прибегая к помощи

тех, кто имеет специальное

образование.

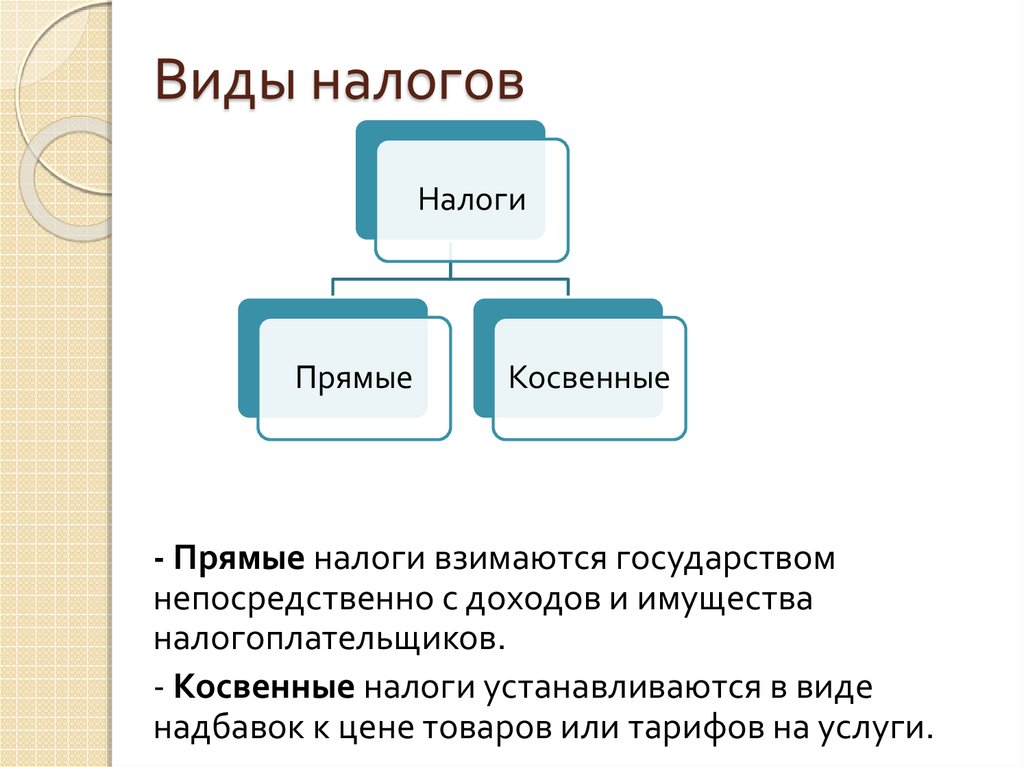

20. Виды налогов

НалогиПрямые

Косвенные

- Прямые налоги взимаются государством

непосредственно с доходов и имущества

налогоплательщиков.

- Косвенные налоги устанавливаются в виде

надбавок к цене товаров или тарифов на услуги.

21.

Косвенные налоги выступают в трехвидах:

«акцизы»;

«фискальные (монопольные) налоги»;

«таможенные пошлины».

Акцизами облагаются, как правило, товары

массового производства.

Фискальные (монопольные) налоги

пополняют казну за счет косвенного обложения

товаров массового спроса, производство и

реализация которых монополизированы

государством.

Таможенные пошлины — это косвенные

налоги на импортные, экспортные и транзитные

товары, т.е. пересекающие границы страны.

22. В зависимости от тех целей, которые преследует государство, таможенные пошлины подразделяются на:

«фискальные»;«протекционистские»;

«антидемпинговые»;

«преференциальные».

Фискальные таможенные пошлины

преследуют очевидную цель — рост

бюджетных доходов, о чем говорит само

их название.

23.

Протекционизм – это политикагосударства в тех случаях, когда оно

хочет защитить своих предпринимателей

от иностранной конкуренции,

поддержать высокий уровень цен на их

продукцию в своей стране.

Демпинг — это «бросовый» экспорт, т. е.

продажа товаров на иностранном рынке

по искусственно пониженным, бросовым

ценам.

Преференциальные (льготные) пошлины

устанавливаются на какой-то

определенный вид товара, во ввозе

которого страна заинтересована, или на

весь импорт из той или иной страны по

договору.

24. Налоги также делятся на:

Прогрессивный — это такой налог,который возрастает быстрее, чем

прирастает доход.

Регрессивный налог характеризуется

взиманием более высокого процента с

низких доходов и меньшего процента с

высоких доходов.

Пропорциональный налог забирает

одинаковую часть от любого дохода

(единая ставка для доходов любой

величины).

25. Способы увеличения налоговых поступлений в бюджет:

расширение круга налогоплательщиков;увеличение числа тех объектов, с

которых взимаются

косвенные налоги;

повышение налоговых ставок и при

прямом, и при косвенном

налогообложении.

26. Признаки, по которым можно судить, превышена ли критическая точка налогообложения:

если при очередном повышении налоговой ставкипоступления в бюджет растут непропорционально

медленно или,

хуже того, сокращаются;

если снижаются темпы экономического роста,

уменьшаются долгосрочные вложения капитала,

ухудшается материальное положение населения;

если растет «теневая» экономика — скрытое и

явное уклонение от уплаты налогов.

27.

Исследуя связь междувеличиной ставки налогов и

поступлением налоговых

средств в государственный

бюджет, американский

экономист Артур Лаффер

показал, что не всегда

повышение ставки налога ведет

к росту налоговых доходов

государства. Если налоговая

ставка превышает некую

объективную границу, то

налоговые поступления начнут

уменьшаться. А. Лаффер

доказал, что один и тот же по

величине доход в

государственный бюджет может

быть обеспечен и при высокой,

и при низкой налоговых ставках.

28. Налоговая система России

Переход России к новым, рыночным условиямпотребовал и новой налоговой политики, нового

налогового законодательства. К основным его

принципам можно отнести следующие:

активная поддержка предпринимательства;

целостность системы налогообложения, ее

простота;

механизм защиты от двойного налогообложения;

строгое и четкое разграничение налогов по

уровням управления;

учет национальных и территориальных

интересов.

29.

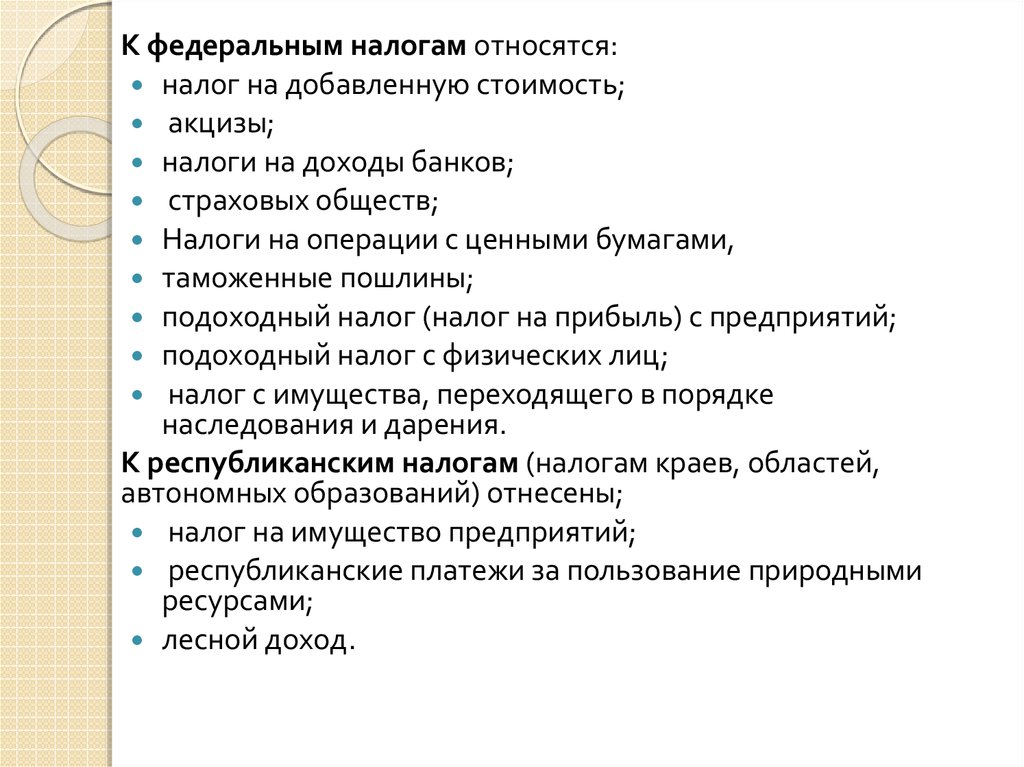

К федеральным налогам относятся:налог на добавленную стоимость;

акцизы;

налоги на доходы банков;

страховых обществ;

Налоги на операции с ценными бумагами,

таможенные пошлины;

подоходный налог (налог на прибыль) с предприятий;

подоходный налог с физических лиц;

налог с имущества, переходящего в порядке

наследования и дарения.

К республиканским налогам (налогам краев, областей,

автономных образований) отнесены;

налог на имущество предприятий;

республиканские платежи за пользование природными

ресурсами;

лесной доход.

30.

К местным налогам относятся:налог на имущество физических лиц;

земельный налог;

сбор за право торговли;

целевые сборы с населения и

предприятий всех организационноправовых форм на содержание

полиции;

на благоустройство и другие цели.

Важно отметить, что предельная

величина этих налогов ограничена

законодательно!!!

31.

Аудит — специфическая формафинансового контроля за

деятельностью предприятий, фирм,

организаций в форме независимых

ревизий бухгалтерской отчетности.

Аудитор — независимый эксперт —

анализирует состояние бухгалтерского

учета и внутрихозяйственного контроля,

устанавливая соответствие финансовохозяйственных операций

законодательству, достоверность

отчетности.

32.

Группа первого курса:vk.com/club56854674

Экономика

Экономика