Похожие презентации:

Характеристика основных операций коммерческого банка

1. Характеристика основных операций коммерческого банка

*2.

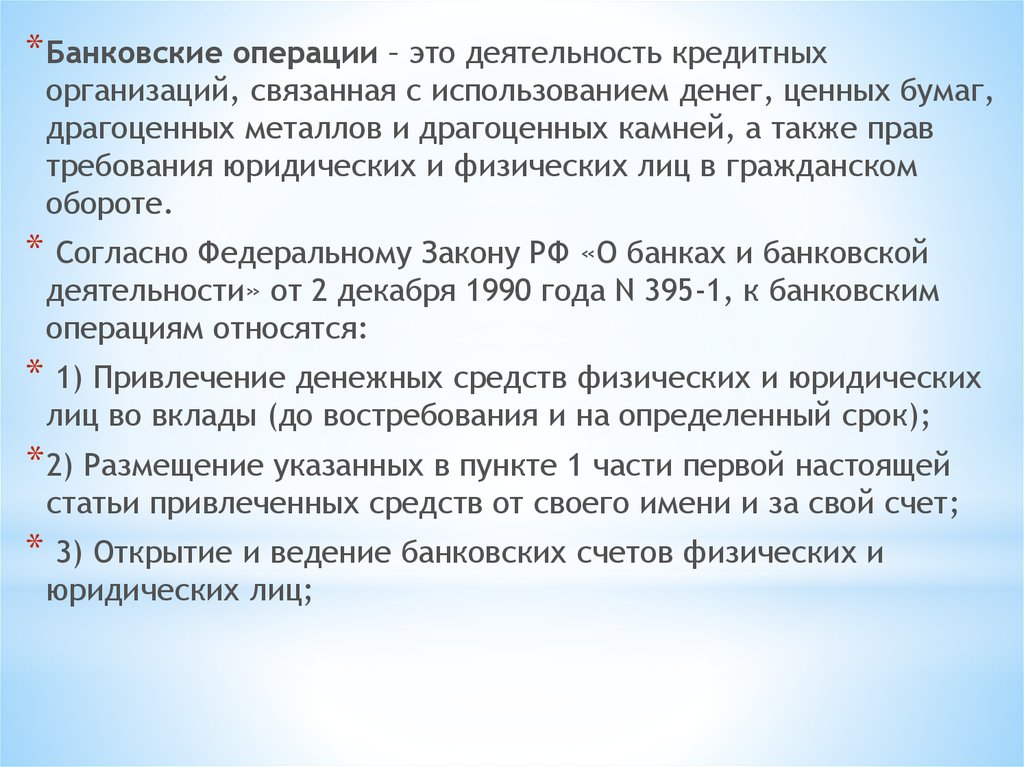

* Банковские операции – это деятельность кредитныхорганизаций, связанная с использованием денег, ценных бумаг,

драгоценных металлов и драгоценных камней, а также прав

требования юридических и физических лиц в гражданском

обороте.

* Согласно Федеральному Закону РФ «О банках и банковской

деятельности» от 2 декабря 1990 года N 395-1, к банковским

операциям относятся:

* 1) Привлечение денежных средств физических и юридических

лиц во вклады (до востребования и на определенный срок);

* 2) Размещение указанных в пункте 1 части первой настоящей

статьи привлеченных средств от своего имени и за свой счет;

* 3) Открытие и ведение банковских счетов физических и

юридических лиц;

3.

* 4) Осуществление расчетов по поручению физических июридических лиц, в том числе банков-корреспондентов, по их

банковским счетам;

* 5) Инкассация денежных средств, векселей, платежных и

расчетных документов и кассовое обслуживание физических и

юридических лиц; 6) Купля-продажа иностранной валюты в

наличной и безналичной формах;

* 7) Привлечение во вклады и размещение драгоценных

металлов;

* 8) Выдача банковских гарантий;

* 9) Осуществление переводов денежных средств по поручению

физических лиц без открытия банковских счетов (за

исключением почтовых переводов).

* Кредитной организации запрещается заниматься

производственной, торговой и страховой деятельностью

(ст. 5-6 Закона о банках).

* Все банковские операции и другие сделки

осуществляются в рублях, а при наличии

соответствующей лицензии ЦБ РФ – и в иностранной

валюте.

4. Классификация банковских операций

**Активные

*Пассивные

*Посреднические

5.

* Под активными банковскими операциями понимаютсяоперации, направленные на предоставление денежных

средств банками и небанковскими кредитно- финансовыми

организациями.

* Пассивные банковские операции – это операции,

направленные на привлечение денежных средств банками и

небанковскими кредитно-финансовыми организациями.

* Посреднические банковские операции представляют собой:

* операции банков по доверительному управлению денежными

средствами, ценными бумагами, недвижимостью; операции по

страхованию клиентов; брокерские операции по поручению

клиентов на бирже; агентские услуги и др.

6.

Виды активных банковских операций:1) кредитные (учетно-ссудные) операции;

2) фондовые – операции с ценными бумагами.

3) кассовые, акцептные операции,

4) сделки с иностранной валютой,

недвижимостью.

5) инвестиционные операции,

6) операции по формированию имущества банка,

7) комиссионно-посреднические (факторинг,

лизинг, форфэтинг и пр.).

7.

* Активные операции являются вторичными по отношению к пассивным, так какразмеры и сроки первых непосредственно зависят от аналогичных параметров

вторых. Банк может разместить только те ресурсы, которые привлек в результате

пассивных операций, так как основная масса пассивных операций осуществляется

за счет заемных средств. Поэтому активные операции должны быть так налажены,

чтобы сроки возврата денег в банк соответствовали срокам их возвращения

клиентам.

* Следует выделить некоторые аспекты активных банковских операций:

* 1) Сделки по размещению финансовых ресурсов совершаются банками от своего

имени, а не от имени тех лиц, чьи временно свободные деньги стали пассивами

банка.

* 2) Активные операции совершаются банками за свой счет. Расходы по вовлечению

аккумулированных ресурсов в оборот относятся к тем затратам, которые должны

быть покрыты доходами, с учетом начисленных процентов владельцам банковских

счетов.

* 3) Банк распоряжается имеющимися финансовыми ресурсами на свой риск. Убытки

от неблагоприятных экономических последствий локализуются в банке. Владельцы

банковских счетов не имеют отношения к банковским рискам.

* 4) По своей экономической сущности активные банковские операции неоднородны:

капитал может сохранить свою денежную форму, но быть подробленным. Или

денежная форма может видоизмениться на натуральную, или конвертироваться.

8.

* К пассивным операциям банка относятся:* Формирование собственного капитала финансового учреждения;

* Прием вкладов (депозитов); К данным операциям относятся все срочные

и бессрочные вклады клиентов банка, кроме сберегательных.

Дополнительно сюда же можно отнести: средства на счетах

предприятий и учреждений, счета заработной платы, которые не

используются в полной мере, вклады до востребования.

* Открытие и ведение счетов клиентов. В том числе и корреспондентских

счетов других банков, а также осуществление платежных расчетных

операций по поручению друг друга, консультации по управлению

инвестиционным портфелем, операции с ценными бумагами по

поручению другого учреждения. Всё это позволяет существенно снизить

издержки и быть более конкурентоспособными для инвесторов.

* Получение межбанковских кредитов, в том числе валютных от

иностранных резидентов;

* Эмиссия ценных бумаг (облигаций, векселей, депозитных и

сберегательных сертификатов);

* Другие способы, которые базируются на заемных средствах.

9.

* Посреднические банковские операции:* лизинговые;

* выдачу поручительств за третьих лиц, предусматривающих

исполнение обязательств в денежной форме;

* приобретение права требования по исполнению обязательств

от третьих лиц в денежной форме;

* оказание консультационных и информационных услуг;

* предоставление в аренду физическим и юридическим лицам

специальных помещений или находящихся в них сейфов для

хранения документов и ценностей.

10.

* Одной из наиболее доходных активных операций банка являетсякредитование. Банковский кредит – это такой кредит, при котором

владельцы свободных денежных средств предоставляют их в ссуду

заемщикам через посредство банков. Его субъектами являются, с

одной стороны, банк как кредитор, с другой – предприятие,

организации, другие банки, население как заемщики. Банковский

кредит выступает всегда в денежной форме и объектом

кредитования предстает денежный капитал (ссуженная стоимость)

* Банковский кредит выполняет различную роль в процессе

общественного воспроизводства.

* Если он используется предприятиями и корпорациями на

расширение производства, для вложения в основной и оборотный

капитал заемщика, то банковский кредит называют ссудой

капитала. Такой кредит способствует росту производства и

увеличивает размер капитала, которым располагает

товаропроизводитель.

11.

* В тех случаях, когда банковский кредит используется длясовершения платежей, погашения старых долговых обязательств,

имеет место ссуда денег. Ссуда денег лишь опосредует кругооборот

капитала, но не обеспечивает его расширения.

* Банковский кредит населению предоставляется в денежной форме

на различные цели: приобретение дорогостоящих товаров, жилья,

капитальный ремонт жилых домов, получение образования и т.п.

* Кредитование местных органов власти осуществляется в случае

кассового разрыва между поступлением налогов и других доходов в

местные бюджеты и осуществлением бюджетных расходов, а также

на инвестиционные проекты, осуществляемые местными органами

власти.

* Особая разновидность банковского кредита – кредит,

предоставляемый одним банком другому, или межбанковский

кредит. Главная цель таких кредитов – мобилизация средств для

управления текущей ликвидностью. Предоставляются они обычно на

очень короткие сроки (от нескольких часов до нескольких дней).

12.

* Основные особенности банковского кредитования:* Добровольность кредитной сделки.

* Договорной характер кредитных отношений. Обязательным

фактом банковского кредита является кредитный договор.

* Объем кредитных вложений обусловлен возможностями

кредитной базы банка.

* Границы кредитования определяются разработанной кредитной

политикой банка и регулирующими нормативными актами ЦБ РФ.

* Целевая направленность кредита.

* Этапы кредитного процесса в банке:

* 1. Рассмотрение кредитной заявки, поданной физическим или

юридическим лицом, желающим получить кредит.

* 2. Анализ кредитоспособности заемщика.

* 3. Оформление кредитного договора (предмет договора, условия

договора, механизм погашения, обязанности и права кредитора и

заемщика, срок действия договора, адреса и реквизиты сторон, и

др.).

* 4. Кредитный мониторинг.

Финансы

Финансы