Похожие презентации:

Состав таможенных платежей

1. Лекция 6. Состав таможенных платежей

Воронина Л.И.,к.э.н., доцент кафедры мировой экономики

Кемеровского института (филиала)

«РЭУ им. Г.В. Плеханова»

1

2. Основные понятия

таможенные платежи,таможенная пошлина,

налоги, взимаемые при

ввозе товаров

на таможенную территорию ТС,

таможенные сборы,

лицо,

ответственное за уплату

таможенных платежей,

авансовые платежи

2

3. План

Вопрос 1. Виды таможенныхплатежей, порядок исчисления и

взимания.

Вопрос 2. Порядок взимания НДС и

акцизов.

Вопрос 3. Система таможенных

сборов: за таможенные операции, за

таможенное сопровождение, за

хранение товаров.

3

4. Фискальная функция,

проявление которой выражается впополнении доходной части

федерального бюджета за счет

взимания таможенных платежей с

перемещаемых через таможенную

границу товаров и транспортных

средств, является одной из основных

функций таможенных органов РФ.

4

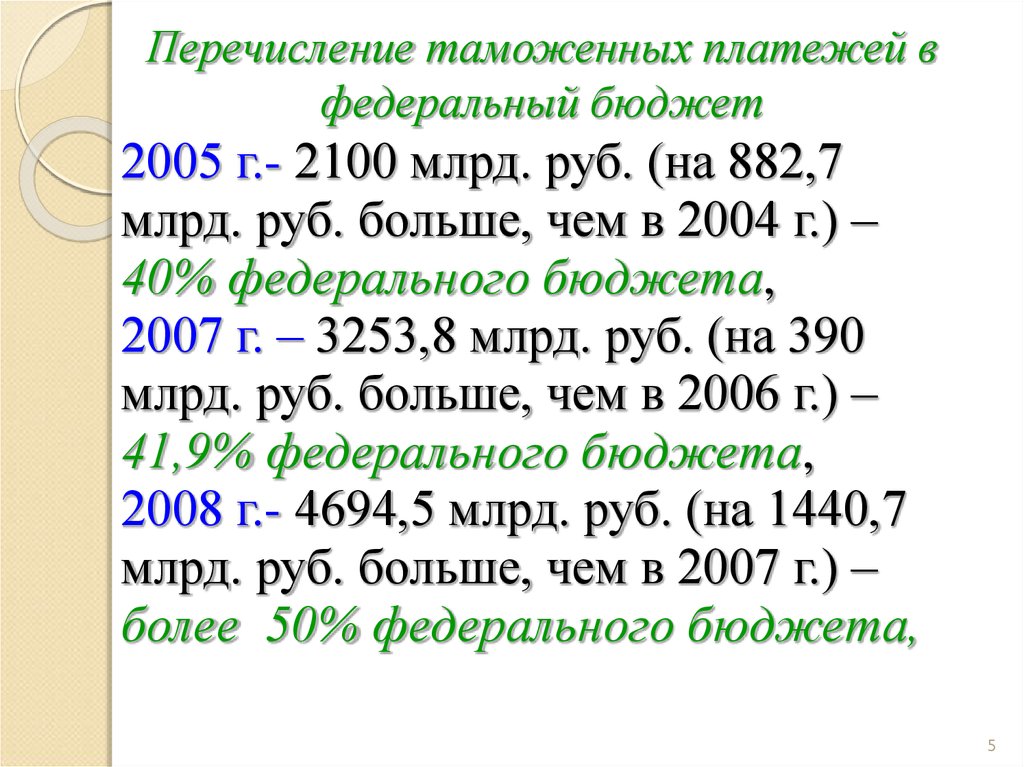

5. Перечисление таможенных платежей в федеральный бюджет

2005 г.- 2100 млрд. руб. (на 882,7млрд. руб. больше, чем в 2004 г.) –

40% федерального бюджета,

2007 г. – 3253,8 млрд. руб. (на 390

млрд. руб. больше, чем в 2006 г.) –

41,9% федерального бюджета,

2008 г.- 4694,5 млрд. руб. (на 1440,7

млрд. руб. больше, чем в 2007 г.) –

более 50% федерального бюджета,

5

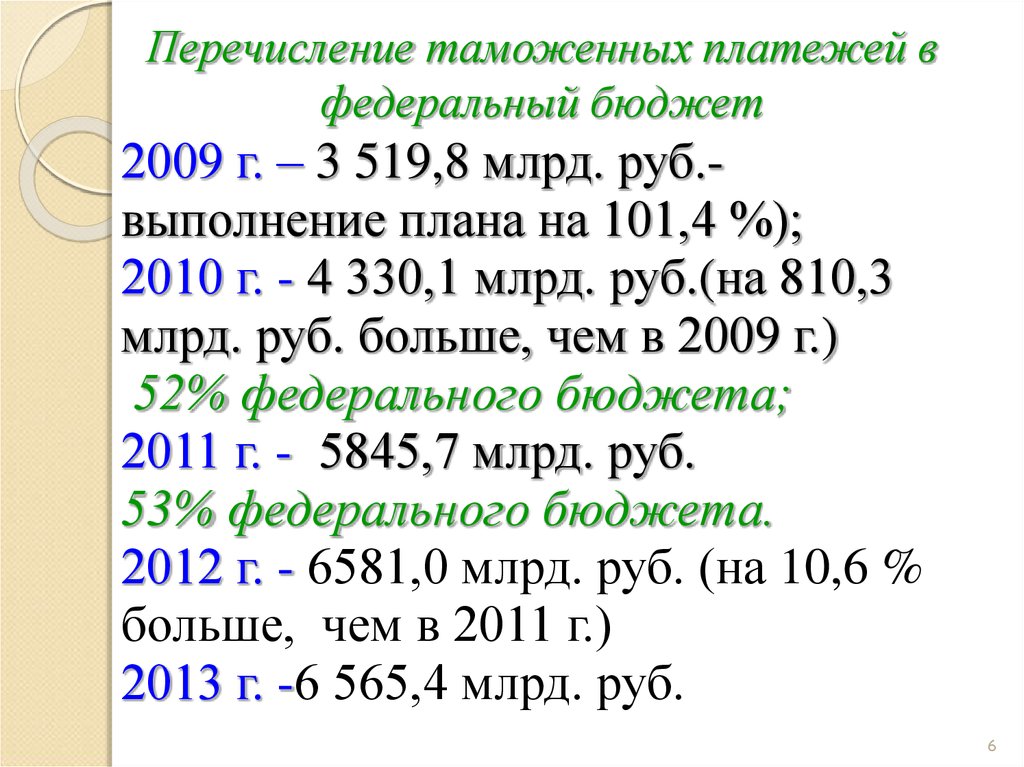

6. Перечисление таможенных платежей в федеральный бюджет

2009 г. – 3 519,8 млрд. руб.выполнение плана на 101,4 %);2010 г. - 4 330,1 млрд. руб.(на 810,3

млрд. руб. больше, чем в 2009 г.)

52% федерального бюджета;

2011 г. - 5845,7 млрд. руб.

53% федерального бюджета.

2012 г. - 6581,0 млрд. руб. (на 10,6 %

больше, чем в 2011 г.)

2013 г. -6 565,4 млрд. руб.

6

7.

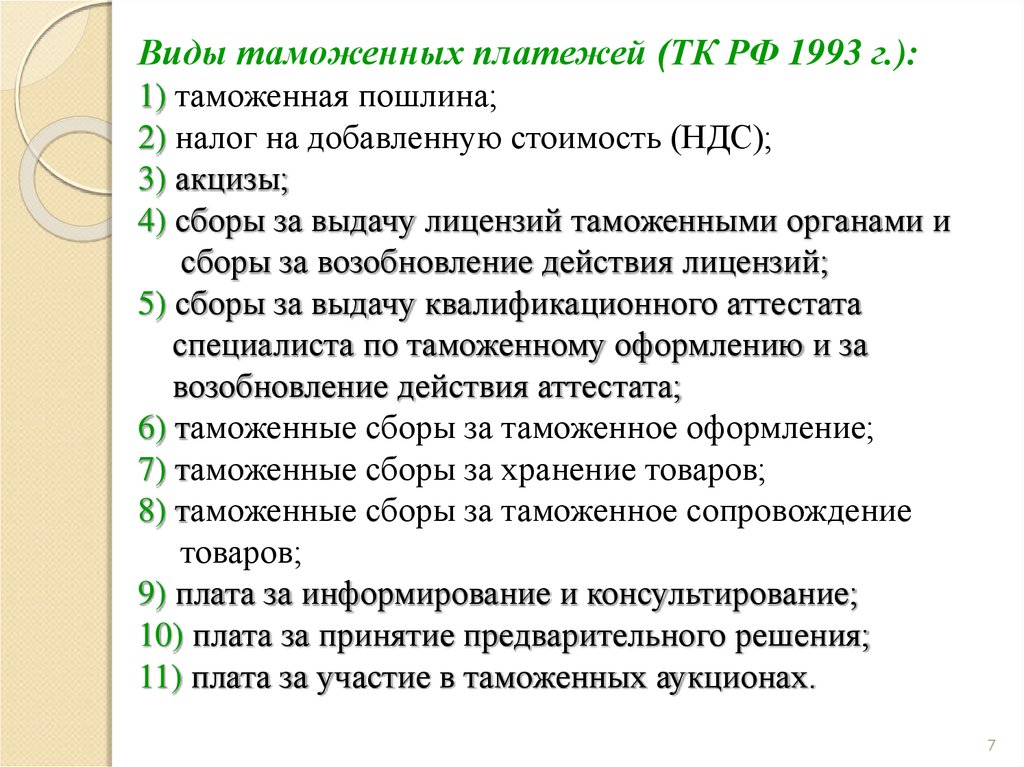

Виды таможенных платежей (ТК РФ 1993 г.):1) таможенная пошлина;

2) налог на добавленную стоимость (НДС);

3) акцизы;

4) сборы за выдачу лицензий таможенными органами и

сборы за возобновление действия лицензий;

5) сборы за выдачу квалификационного аттестата

специалиста по таможенному оформлению и за

возобновление действия аттестата;

6) таможенные сборы за таможенное оформление;

7) таможенные сборы за хранение товаров;

8) таможенные сборы за таможенное сопровождение

товаров;

9) плата за информирование и консультирование;

10) плата за принятие предварительного решения;

11) плата за участие в таможенных аукционах.

7

8.

Виды таможенных платежей(ТК РФ 2003 г.):

1) ввозная таможенная пошлина;

2) вывозная таможенная пошлина;

3) налог на добавленную стоимость (НДС),

взимаемый при ввозе товаров на

таможенную территорию РФ;

4) акциз, взимаемый при ввозе товаров на

таможенную территорию РФ;

5) таможенные сборы - за таможенное

оформление, таможенное

сопровождение, хранение товаров.

8

9.

Виды таможенных платежей(ТК ТС 2010 г.):

1) ввозная таможенная пошлина;

2) вывозная таможенная пошлина;

3) налог на добавленную стоимость (НДС),

взимаемый при ввозе товаров на

таможенную территорию ТС;

4) акциз, взимаемый при ввозе товаров на

таможенную территорию ТС;

5) таможенные сборы - за таможенные

операции, таможенное

сопровождение, хранение товаров.

9

10. Долевое соотношение видов таможенных платежей в общей сумме таможенных платежей, перечисленных в федеральный бюджет в 1997-2008

гг.1997

1999

2004

2007

Ввозная пошлина

Вывозная пошлина

2000

2008

Акциз

НДС

10

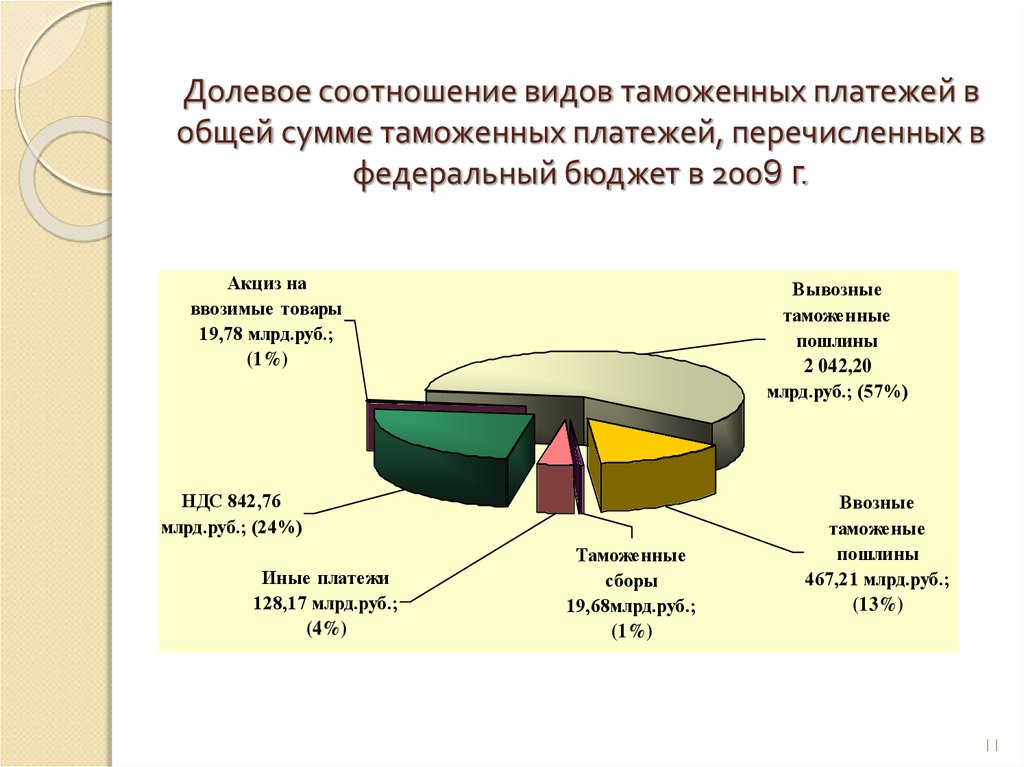

11. Долевое соотношение видов таможенных платежей в общей сумме таможенных платежей, перечисленных в федеральный бюджет в 2009 г.

Акциз наввозимые товары

19,78 млрд.руб.;

(1%)

Вывозные

таможенные

пошлины

2 042,20

млрд.руб.; (57%)

НДС 842,76

млрд.руб.; (24%)

Иные платежи

128,17 млрд.руб.;

(4%)

Таможенные

сборы

19,68млрд.руб.;

(1%)

Ввозные

таможеные

пошлины

467,21 млрд.руб.;

(13%)

11

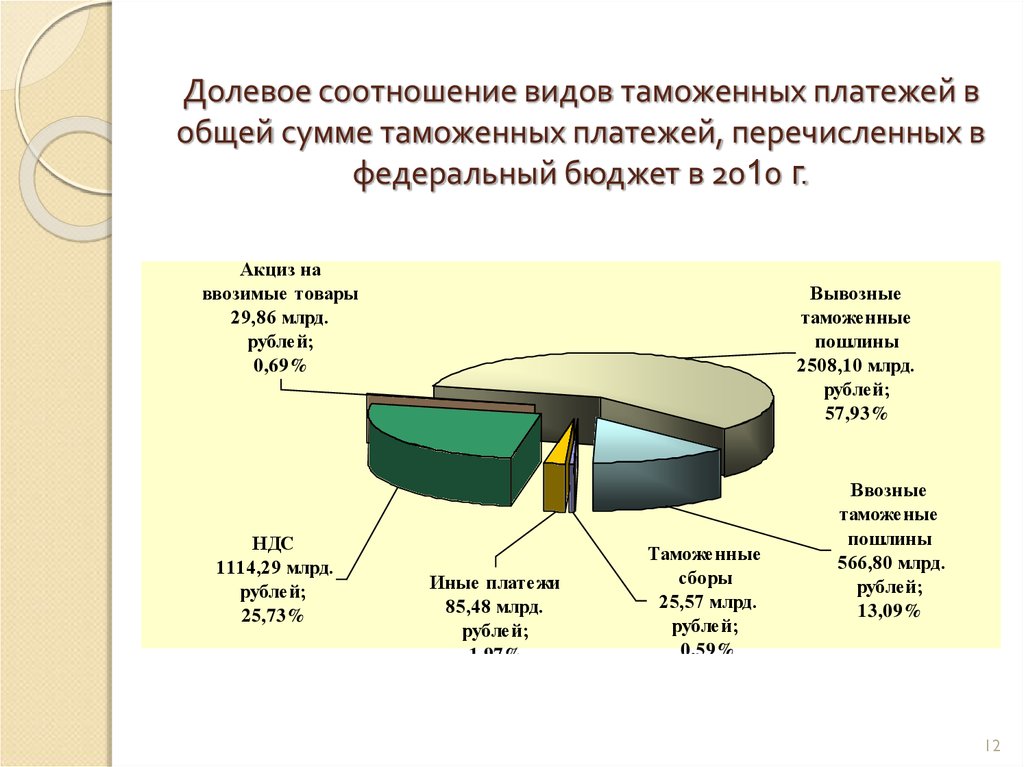

12. Долевое соотношение видов таможенных платежей в общей сумме таможенных платежей, перечисленных в федеральный бюджет в 2010 г.

Акциз наввозимые товары

29,86 млрд.

рублей;

0,69%

НДС

1114,29 млрд.

рублей;

25,73%

Вывозные

таможенные

пошлины

2508,10 млрд.

рублей;

57,93%

Иные платежи

85,48 млрд.

рублей;

1,97%

Таможенные

сборы

25,57 млрд.

рублей;

0,59%

Ввозные

таможеные

пошлины

566,80 млрд.

рублей;

13,09%

12

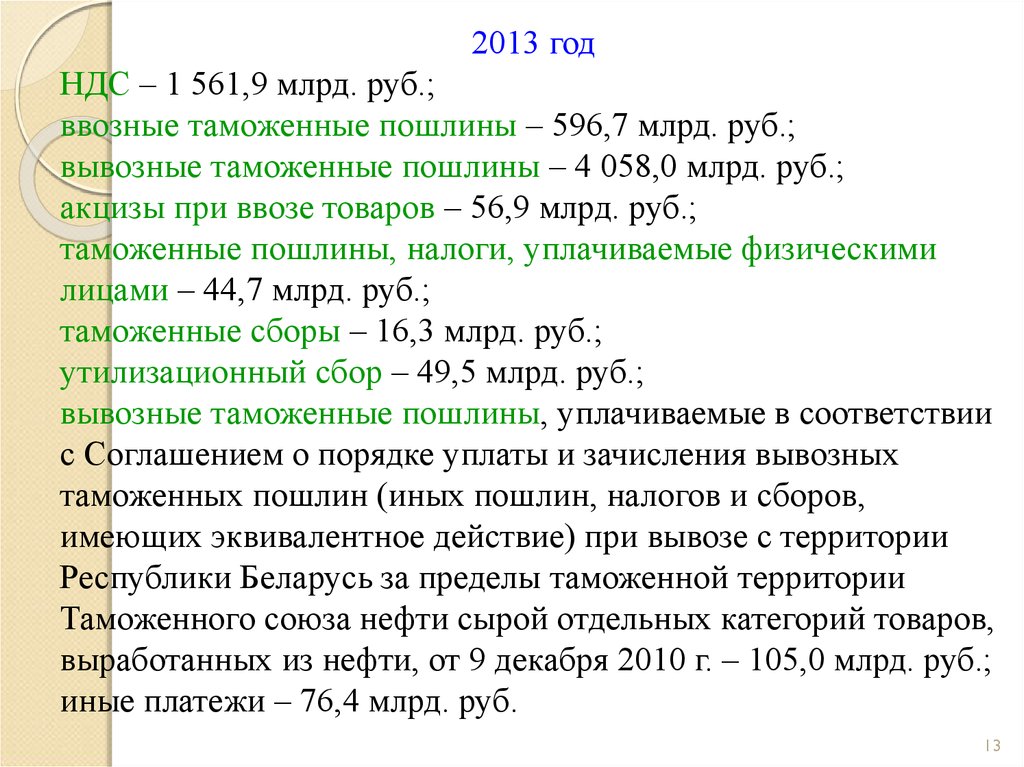

13.

2013 годНДС – 1 561,9 млрд. руб.;

ввозные таможенные пошлины – 596,7 млрд. руб.;

вывозные таможенные пошлины – 4 058,0 млрд. руб.;

акцизы при ввозе товаров – 56,9 млрд. руб.;

таможенные пошлины, налоги, уплачиваемые физическими

лицами – 44,7 млрд. руб.;

таможенные сборы – 16,3 млрд. руб.;

утилизационный сбор – 49,5 млрд. руб.;

вывозные таможенные пошлины, уплачиваемые в соответствии

с Соглашением о порядке уплаты и зачисления вывозных

таможенных пошлин (иных пошлин, налогов и сборов,

имеющих эквивалентное действие) при вывозе с территории

Республики Беларусь за пределы таможенной территории

Таможенного союза нефти сырой отдельных категорий товаров,

выработанных из нефти, от 9 декабря 2010 г. – 105,0 млрд. руб.;

иные платежи – 76,4 млрд. руб.

13

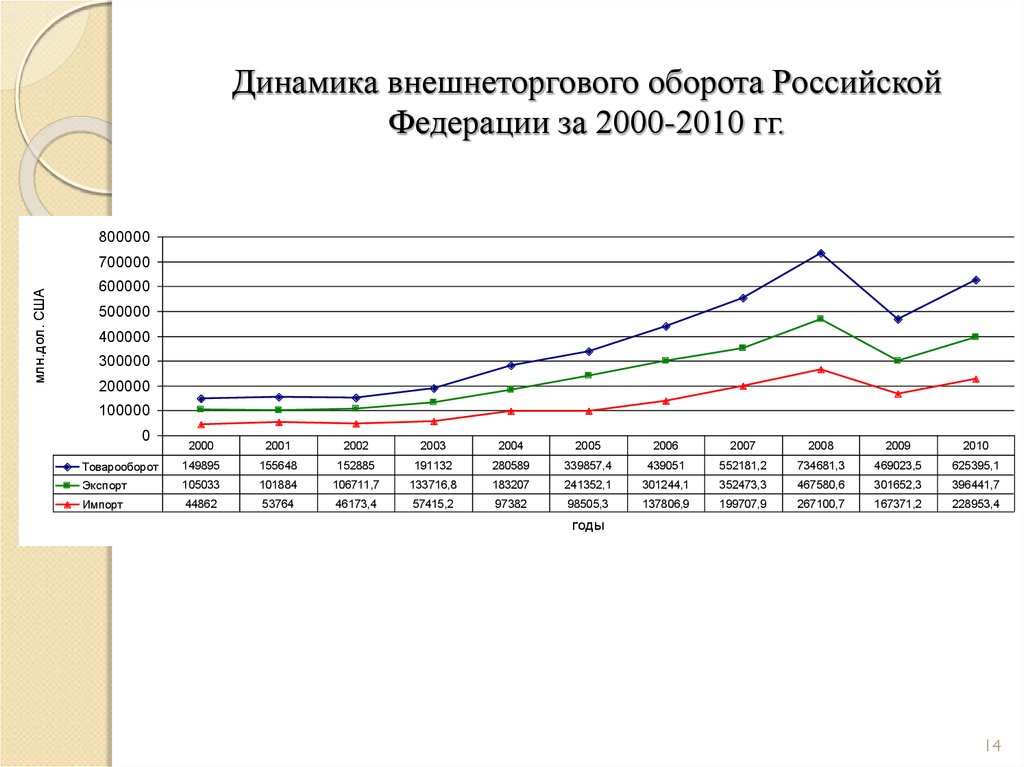

14. Динамика внешнеторгового оборота Российской Федерации за 2000-2010 гг.

800000млн.дол. США

700000

600000

500000

400000

300000

200000

100000

0

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

Товарооборот

149895

155648

152885

191132

280589

339857,4

439051

552181,2

734681,3

469023,5

625395,1

Экспорт

105033

101884

106711,7

133716,8

183207

241352,1

301244,1

352473,3

467580,6

301652,3

396441,7

Импорт

44862

53764

46173,4

57415,2

97382

98505,3

137806,9

199707,9

267100,7

167371,2

228953,4

годы

14

15. Динамика внешнеторгового оборота Кемеровской области за 2000-2010 гг.

млн. дол. США12000

10000

8000

6000

4000

2000

0

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

Товарооборот

2070,3

2316,4

1922,6

2836,2

4700,3

5931,6

7153,2

7615,7

10681,5

8967,9

10909,7

Экспорт

1866,1

2132,9

1777,3

2665,6

4267

5311,6

6489,6

6970,5

9752,5

8429,1

10315

Импорт

204,1

183,5

145,3

170,6

433,3

620

663,6

645,2

929

538,8

594,7

годы

15

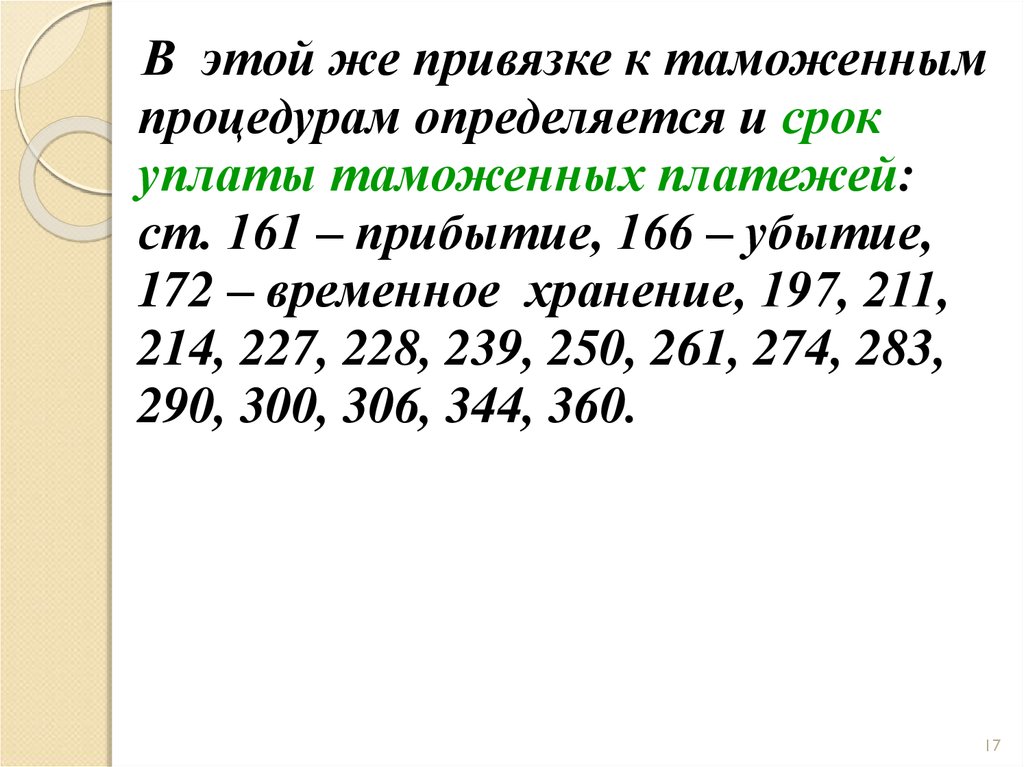

16.

В ТК ТС определение моментов возникновенияи прекращения обязанности по уплате

таможенных платежей, а также определение

круга лиц, на которых возлагается

обязанность по уплате таможенных

платежей, увязано с заявляемой таможенной

процедурой. То есть при регламентации норм

относительно каждой таможенной

процедуры определяются лица, на которых

возлагается обязанность по уплате

таможенных платежей

и те моменты, с которых

такая обязанность

наступает.

16

17.

В этой же привязке к таможеннымпроцедурам определяется и срок

уплаты таможенных платежей:

ст. 161 – прибытие, 166 – убытие,

172 – временное хранение, 197, 211,

214, 227, 228, 239, 250, 261, 274, 283,

290, 300, 306, 344, 360.

17

18.

Лицом, ответственным за уплатутаможенных пошлин, налогов,

является декларант.

Если декларирование производится

таможенным представителем, он

несет солидарную с декларантом

ответственность за уплату

таможенных пошлин, налогов.

18

19.

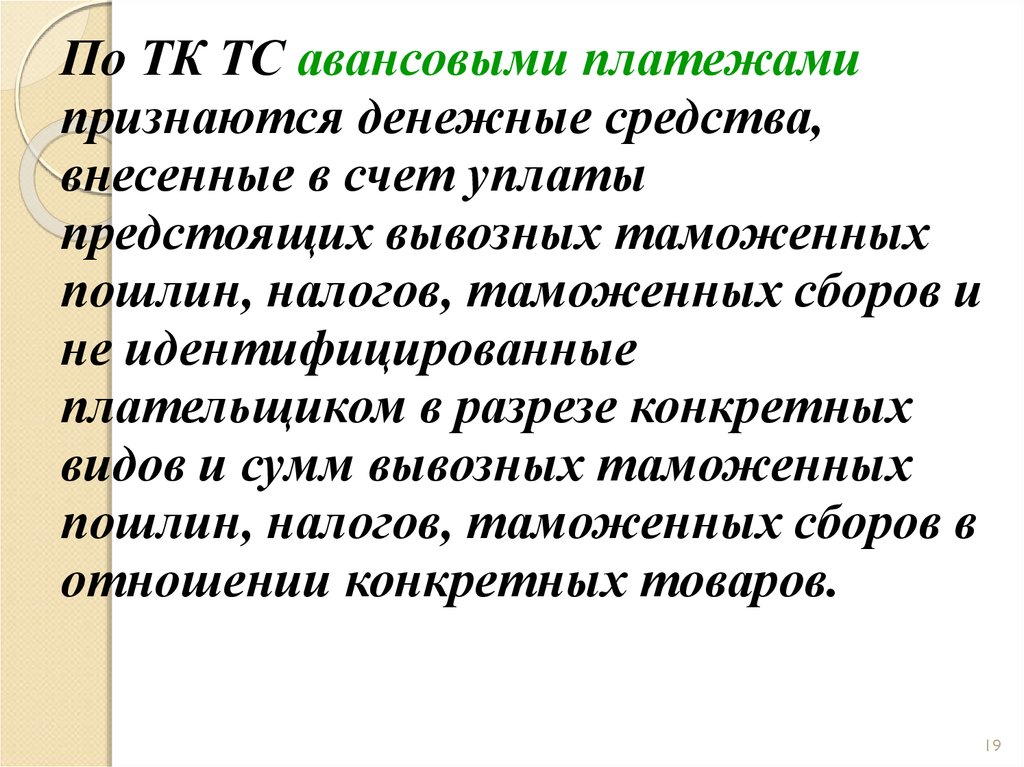

По ТК ТС авансовыми платежамипризнаются денежные средства,

внесенные в счет уплаты

предстоящих вывозных таможенных

пошлин, налогов, таможенных сборов и

не идентифицированные

плательщиком в разрезе конкретных

видов и сумм вывозных таможенных

пошлин, налогов, таможенных сборов в

отношении конкретных товаров.

19

20.

Таможенная платежная система«ЗЕЛЕНЫЙ КОРИДОР»

20

21.

2122.

Таможенная платежная система«ЗЕЛЕНЫЙ КОРИДОР» - система

уплаты таможенных пошлин,

налогов и таможенных сборов

посредством микропроцессорных

банковских карт, целью которой

является гарантированность

своевременного и полного

поступления таможенных платежей

на счет Федерального казначейства с

минимизацией финансовых и

временных затрат со стороны

плательщиков.

www.cpscard.ru

22

23.

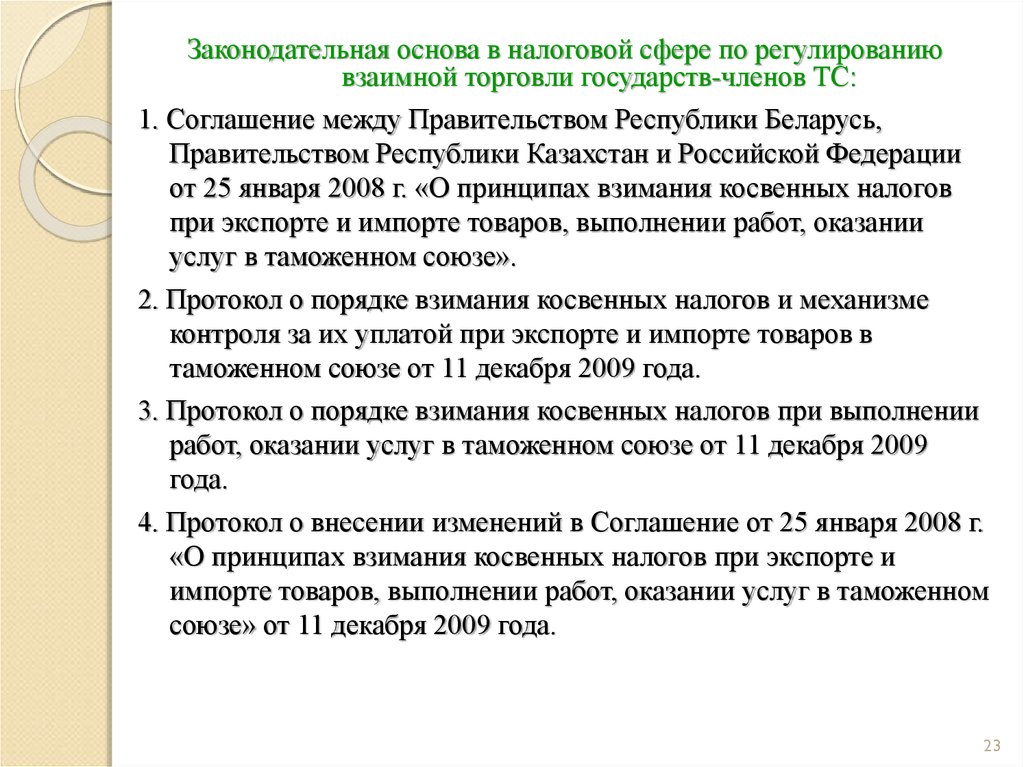

Законодательная основа в налоговой сфере по регулированиювзаимной торговли государств-членов ТС:

1. Соглашение между Правительством Республики Беларусь,

Правительством Республики Казахстан и Российской Федерации

от 25 января 2008 г. «О принципах взимания косвенных налогов

при экспорте и импорте товаров, выполнении работ, оказании

услуг в таможенном союзе».

2. Протокол о порядке взимания косвенных налогов и механизме

контроля за их уплатой при экспорте и импорте товаров в

таможенном союзе от 11 декабря 2009 года.

3. Протокол о порядке взимания косвенных налогов при выполнении

работ, оказании услуг в таможенном союзе от 11 декабря 2009

года.

4. Протокол о внесении изменений в Соглашение от 25 января 2008 г.

«О принципах взимания косвенных налогов при экспорте и

импорте товаров, выполнении работ, оказании услуг в таможенном

союзе» от 11 декабря 2009 года.

23

24.

Исчисление НДСН = (Ст + Пи + А) х Сн,

где Н - сумма НДС,

Ст - таможенная стоимость

ввозимого товара,

Пи - сумма ввозной

таможенной пошлины,

А – сумма акциза,

Сн - ставка НДС в процентах.

24

25.

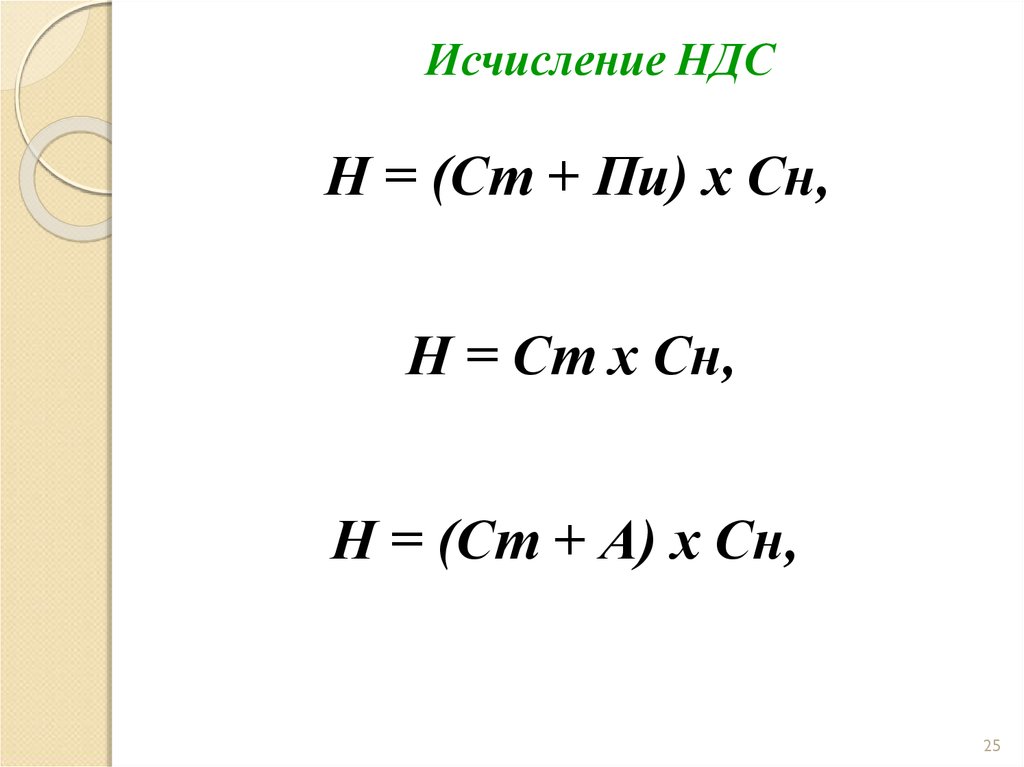

Исчисление НДСН = (Ст + Пи) х Сн,

Н = Ст х Сн,

Н = (Ст + А) х Сн,

25

26. Подакцизные товары

Спирт этиловый из всех видов сырьяСпиртосодержащая продукция (суспензии, эмульсии

и др.) с объемной долей этилового спирта более 9 %

Алкогольная продукция (вина, водка, коньяки и др.)

Пиво

Табачная продукция (сигареты с фильтром, без

фильтра, сигары, сигариллы, папиросы,

табак трубочный, курительный,

жевательный, сосательный,

нюхательный, кальянный)

27. Подакцизные товары

Автомобили легковые и мотоциклы с определенноймощностью двигателя

Автомобильный бензин

Дизельное топливо

Моторные масла для дизельных и (или)

карбюраторных ( инжекторных) двигателей

Прямогонный бензин

Топливо печное бытовое

Бензол, параксилол,

ортоксилол

Авиационный керосин

Природный газ (в случаях

предусмотренных междунар.

договорами РФ)

28.

Исчисление акциза, если установленытвердые (специфические) ставки

А = ВТ х СА,

(1)

где А – сумма акциза,

СА – ставка акциза за единицу

измерения с подакцизного

товара или его технической

характеристики,

ВТ – объем ввезенных подакцизных

товаров в натуральном

выражении

28

29.

Исчисление акциза, если установленытвердые (специфические) ставки

ВТ = КТ х КК,

(2)

где

КТ – количество подакцизного товара

декларируемой партии, отнесенного к одной

товарной субпозиции ТН ВЭД ТС (в единице

измерения, за которую установлена данная ставка

акциза);

КК - коэффициент, учитывающий следующие

особенности единицы измерения:

1) объем содержания безводного (стопроцентного)

этилового

спирта,

содержащегося

в

спиртосодержащей продукции или этиловом

спирте,

2) мощность двигателя легкового автомобиля,

мотоцикла;

29

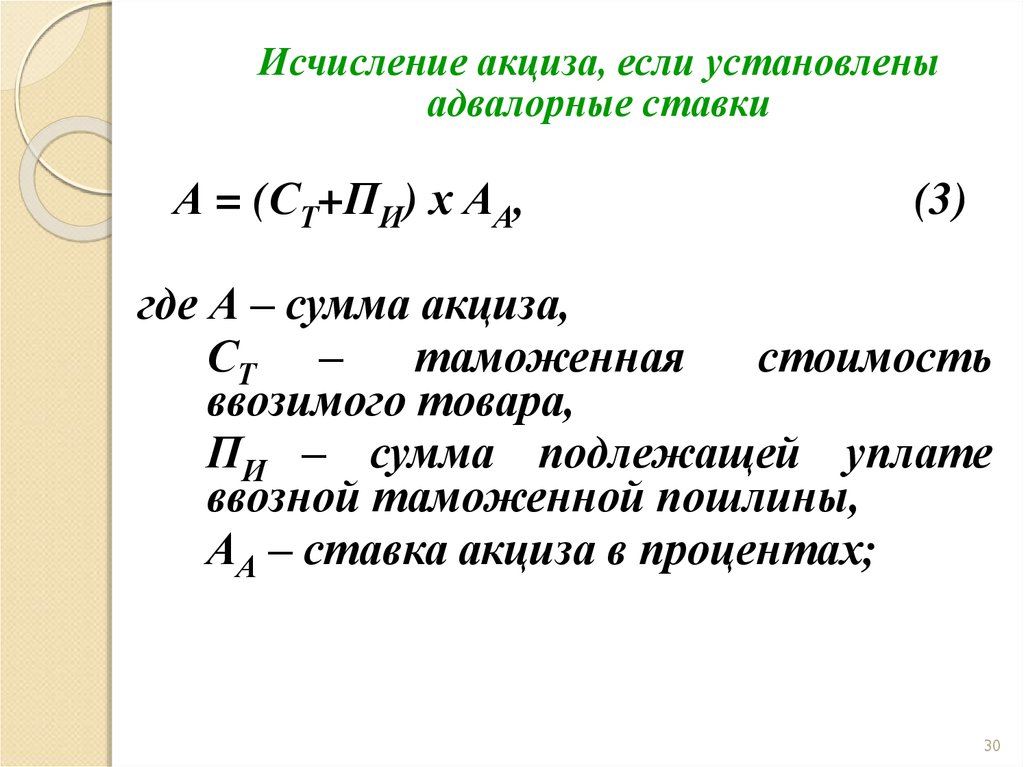

30.

Исчисление акциза, если установленыадвалорные ставки

А = (СТ+ПИ) х АА,

(3)

где А – сумма акциза,

СТ –

таможенная

стоимость

ввозимого товара,

ПИ – сумма подлежащей уплате

ввозной таможенной пошлины,

АА – ставка акциза в процентах;

30

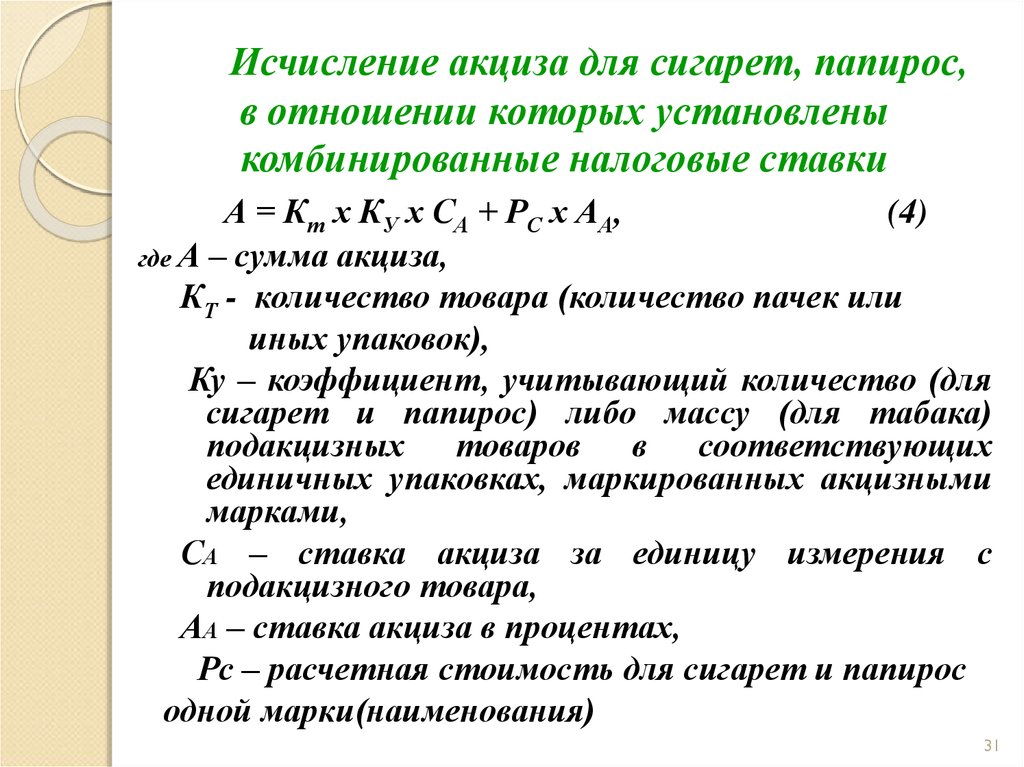

31.

Исчисление акциза для сигарет, папирос,в отношении которых установлены

комбинированные налоговые ставки

А = Кт х КУ х СА + РС х АА,

(4)

где А – сумма акциза,

КТ - количество товара (количество пачек или

иных упаковок),

Ку – коэффициент, учитывающий количество (для

сигарет и папирос) либо массу (для табака)

подакцизных товаров в соответствующих

единичных упаковках, маркированных акцизными

марками,

СА – ставка акциза за единицу измерения с

подакцизного товара,

АА – ставка акциза в процентах,

Рс – расчетная стоимость для сигарет и папирос

одной марки(наименования)

31

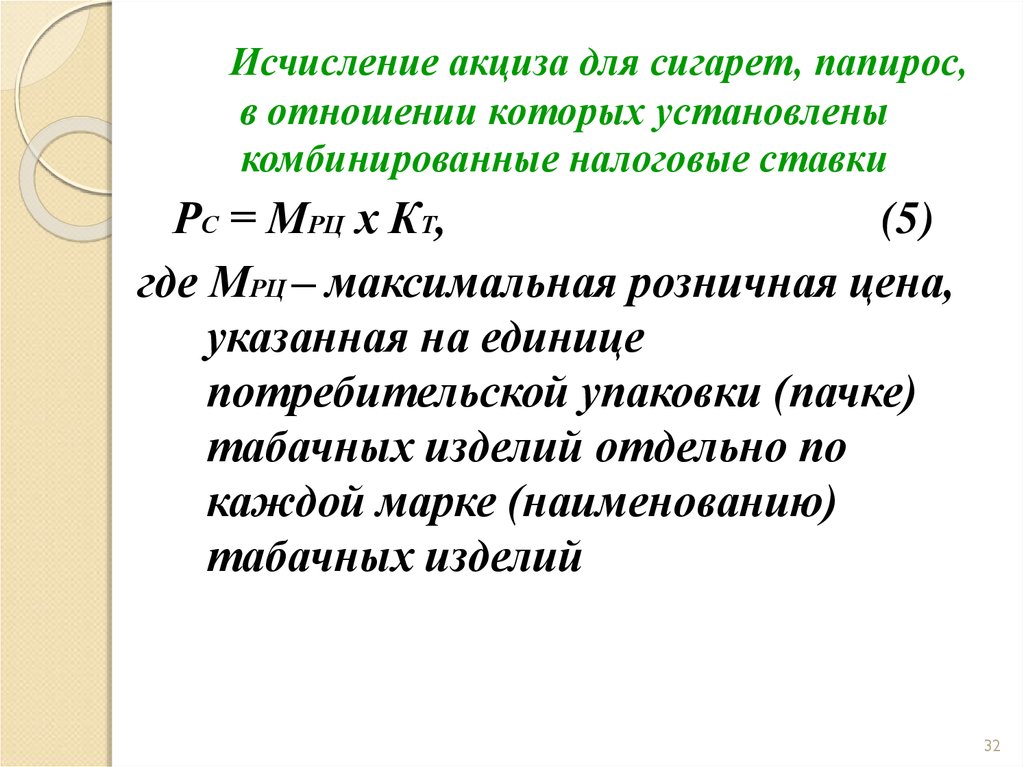

32.

Исчисление акциза для сигарет, папирос,в отношении которых установлены

комбинированные налоговые ставки

РС = МРЦ х КТ,

(5)

где МРЦ – максимальная розничная цена,

указанная на единице

потребительской упаковки (пачке)

табачных изделий отдельно по

каждой марке (наименованию)

табачных изделий

32

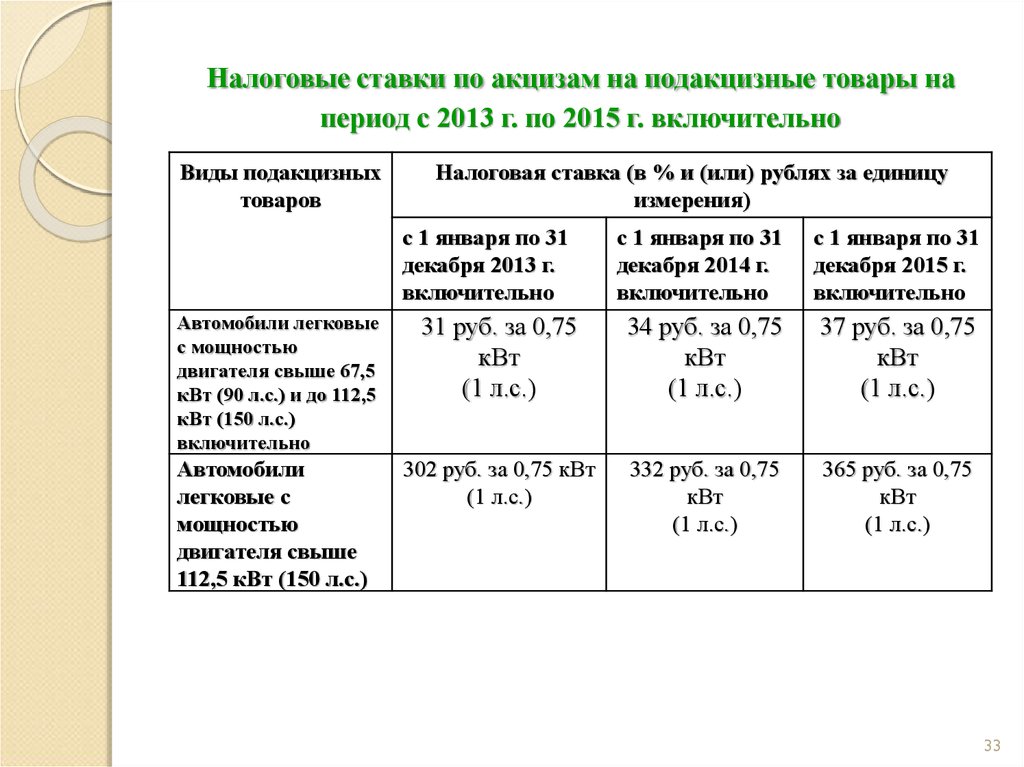

33.

Налоговые ставки по акцизам на подакцизные товары напериод с 2013 г. по 2015 г. включительно

Виды подакцизных

товаров

Налоговая ставка (в % и (или) рублях за единицу

измерения)

с 1 января по 31

декабря 2013 г.

включительно

с 1 января по 31

декабря 2014 г.

включительно

с 1 января по 31

декабря 2015 г.

включительно

Автомобили легковые

с мощностью

двигателя свыше 67,5

кВт (90 л.с.) и до 112,5

кВт (150 л.с.)

включительно

31 руб. за 0,75

кВт

(1 л.с.)

34 руб. за 0,75

кВт

(1 л.с.)

37 руб. за 0,75

кВт

(1 л.с.)

Автомобили

легковые с

мощностью

двигателя свыше

112,5 кВт (150 л.с.)

302 руб. за 0,75 кВт

(1 л.с.)

332 руб. за 0,75

кВт

(1 л.с.)

365 руб. за 0,75

кВт

(1 л.с.)

33

34.

Вопрос 3. Систематаможенных сборов:

за таможенные операции,

за таможенное

сопровождение,

за хранение товаров.

34

35.

В соответствии со ст. 72 ТК ТСтаможенными сборами являются

обязательные платежи, взимаемые

таможенными органами за совершение ими

действий, связанных с выпуском товаров,

таможенным сопровождением товаров, а

также за совершение иных действий,

установленных ТК ТС и (или)

законодательством государств-членов ТС.

35

36.

Статья 123. Виды таможенных сборов1.

Таможенными

сборами

являются

обязательные

платежи,

взимаемые

таможенными органами за совершение ими

действий, связанных с выпуском товаров,

таможенным

сопровождением

товаров,

хранением товаров.

2. К таможенным сборам относятся:

1) таможенные сборы за совершение

действий, связанных с выпуском товаров

(далее - таможенные сборы за таможенные

операции);

2) таможенные сборы за таможенное

сопровождение;

3) таможенные сборы за хранение.

36

37.

Таможенные сборы за таможенныеоперации

уплачиваются при декларировании

товаров.

Плательщиками таможенных

сборов

за таможенные операции являются

декларанты или иные лица, на

которых возложена обязанность по

уплате таможенных пошлин, налогов

37

38.

Таможенные сборы за таможенныеоперации

должны быть уплачены одновременно с

подачей таможенной декларации.

Таможенные сборы за таможенные

операции

уплачиваются при декларировании

товаров, в том числе при подаче в

таможенный орган неполной

таможенной декларации, периодической

таможенной декларации, временной

таможенной декларации, полной

таможенной декларации.

38

39.

Размер таможенных сборовза таможенные операции

ограничивается примерной

стоимостью услуг

таможенных органов и не

может превышать 30 000

рублей.

39

40.

Размеры ставок таможенныхсборов за таможенные операции

утверждены Постановлением

Правительства РФ от 28 декабря 2004

г. № 863 «О ставках таможенных

сборов за таможенные операции» (в

ред. ПП РФ от 31 августа 2011 г. №

724, ПП РФ от 19 апреля 2012 г. №

347, от 12.12.2012 № 1286)

40

41.

500 руб. - за таможенные операции в отношениитоваров, таможенная стоимость которых не

превышает 200 тыс. руб. включительно;

1 тыс. руб. - за таможенные операции в отношении

товаров, таможенная стоимость которых составляет

200 тыс. руб. 1 копейку и более, но не превышает

450 тыс. руб. включительно;

2 тыс. руб.- за таможенные операции в отношении

товаров, таможенная стоимость которых составляет

450 тыс. руб. 1 копейку и более, но не превышает

1200 тыс. руб. включительно;

41

42.

Таможенные сборы за хранениетоваров

уплачиваются за хранение – при

хранении товаров на СВХ или на

таможенном складе таможенного

органа.

Плательщиками таможенных

сборов за хранение являются лица,

поместившие товары на склад

временного хранения таможенного

органа.

42

43.

Таможенные сборы за хранениедолжны быть уплачены до

фактической выдачи товаров со

склада временного хранения

таможенного органа.

43

44.

Таможенные сборы за хранение на складевременного хранения таможенного органа

уплачиваются в размере 1 рубля с каждых

100 килограммов веса товаров в день, а в

специально приспособленных (обустроенных

и оборудованных) для хранения отдельных

видов товаров помещениях - 2 рублей с

каждых 100 килограммов веса товаров в

день. Неполные 100 килограммов веса

товаров приравниваются к полным 100

килограммам, а неполный день - к полному.

44

45.

Для целей исчисления суммтаможенных сборов за

хранение применяются

ставки, действующие в

период хранения товаров на

складе временного хранения

таможенного органа.

45

46.

Таможенные сборы захранение не взимаются

при помещении

таможенными органами

товаров на склад

временного хранения

таможенного органа.

46

47.

Таможенные сборы затаможенное сопровождение

уплачиваются при

сопровождении транспортных

средств, перевозящих товары в

соответствии с таможенной

процедурой таможенного

транзита.

47

48.

Для целей исчисления суммтаможенных сборов за

таможенное сопровождение

применяются ставки,

действующие на день

регистрации транзитной

декларации таможенным

органом.

48

49.

Таможенные сборы за таможенноесопровождение

уплачиваются в следующих размерах:

1) за осуществление таможенного

сопровождения каждого автотранспортного

средства и каждой единицы железнодорожного

подвижного состава на расстояние:

- до 50км – 2000 руб.;

- от 51 до 100 – 3000 руб.;

- от 101 до 200 км- 4000 руб.;

- свыше 200 км - 1000 руб. за каждые 100 км

пути, но не менее 6000 руб.;

2) за осуществление таможенного

сопровождения каждого водного или воздушного

судна - 20000 руб. независимо от расстояния

49

перемещения.

Финансы

Финансы