Похожие презентации:

Корпоративные финансы

1. Корпоративные финансы

КОРПОРАТИВНЫЕФИНАНСЫ

Л.В. БОЛДЫРЕВА – К.Э.Н., ДОЦЕНТ КАФЕДРЫ

«ЭКОНОМИКА И ФИНАНСЫ»

КРАСНОДАРСКОГО ФИЛИАЛА ФИНАНСОВОГО

УНИВЕРСИТЕТА

2. Лекция 9

ЛЕКЦИЯ 9ФИНАНСОВОЕ ПЛАНИРОВАНИЕ И

ПРОГНОЗИРОВАНИЕ В

КОРПОРАЦИИ

3. план

ПЛАН1. Понятие, цели и задачи финансового планирования в и

прогнозирования в корпорациях

2. Основные этапы и методы финансового планирования и

прогнозирования

3. Финансовый план компании, его содержание, структура,

виды.

4. Бизнес-план

как

инструмент

внутрифирменного

планирования

4.

1. Понятие, цели и задачи финансового планированияв и прогнозирования в корпорациях

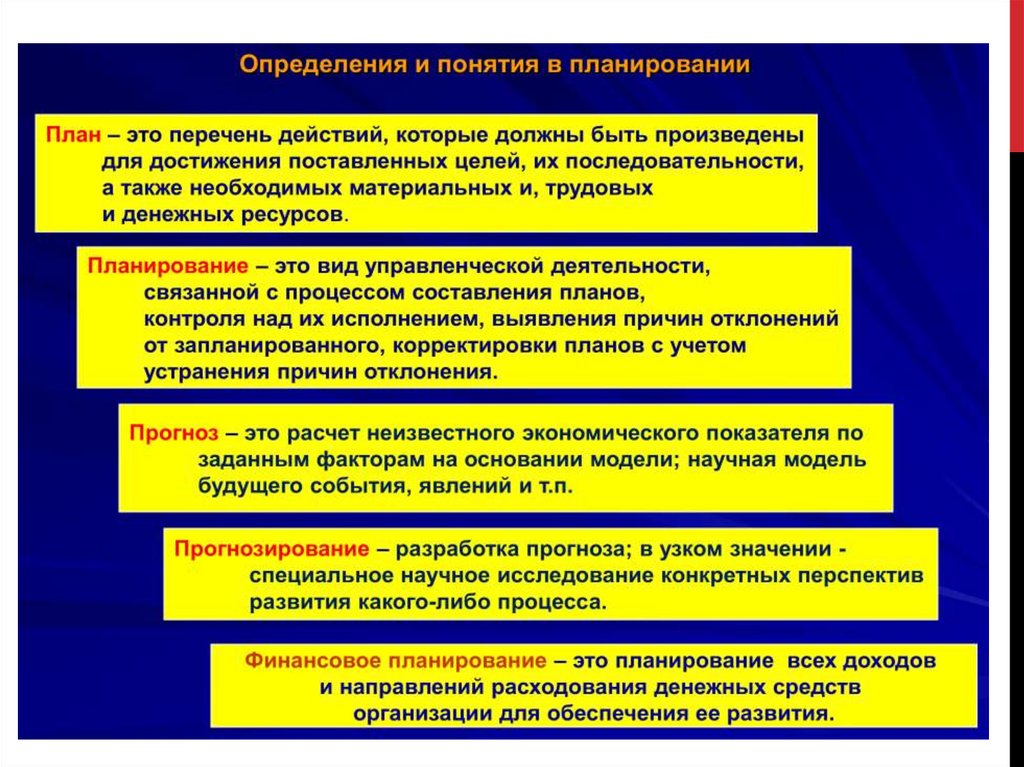

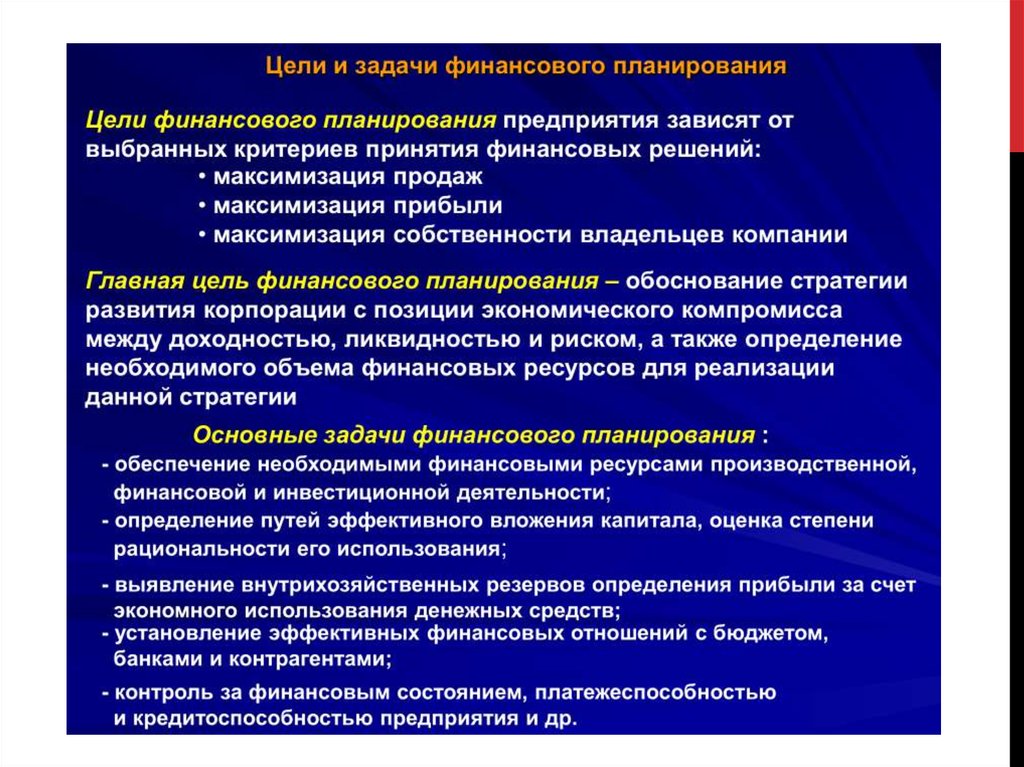

Планирование представляет собой постоянный процесс нахождения

компромисса между желаниями, возможностями и рисками. Оно

позволяет фирме избегать «запоздалых» ошибок в будущем. Критерии

достижения указанного компромисса могут быть различными, однако

важно, чтобы они определялись исходя из реальных условий

функционирования фирмы, учитывали бы объективно существующие

ограничения.

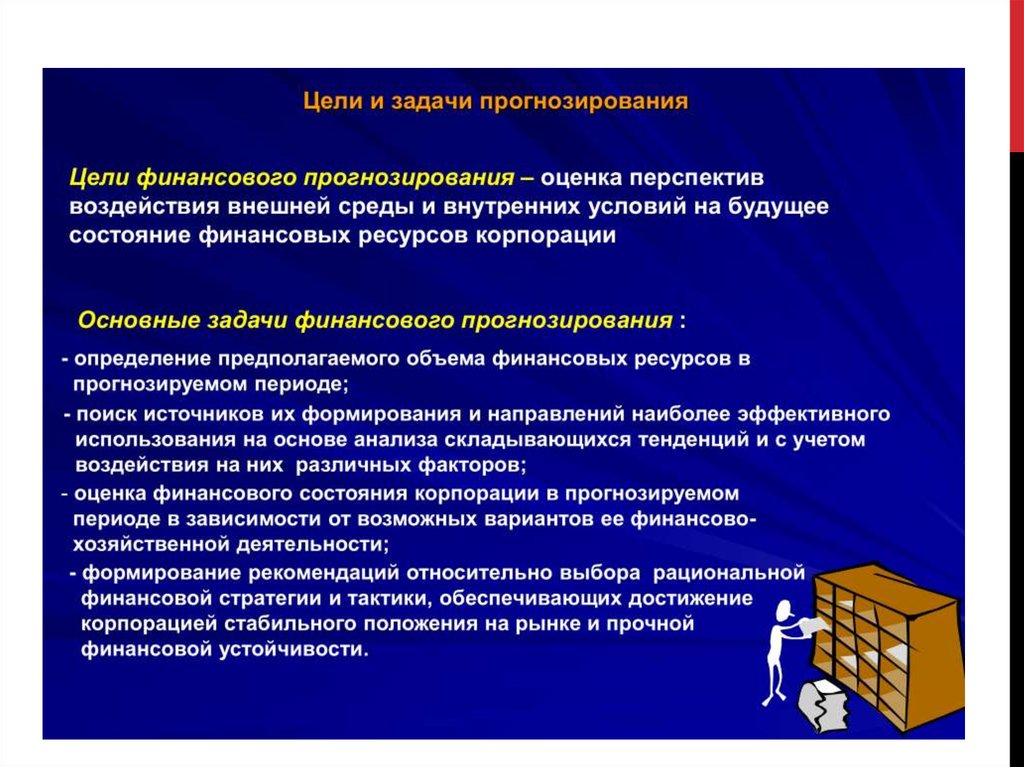

Финансовое планирование является важнейшим элементом

управления финансами предприятия. Оно выступает как процесс

разработки системы финансовых планов и плановых показателей,

направленный

на

обеспечение

предприятия

необходимыми

финансовыми

ресурсами,

минимизацию

финансовых

рисков,

повышение эффективности финансовой деятельности предприятия.

5.

Прогноз - система научно обоснованных представлений о возможныхсостояниях объекта в будущем, об альтернативных путях его развития.

Процесс разработки прогноза называется прогнозированием.

Прогноз и план взаимно дополняют друг друга. Формы сочетания

прогноза и плана могут быть самыми разными: прогноз может

предшествовать разработке плана (в большинстве случаев), следовать за

ним (прогнозирование последствий принятого в плане решения),

проводиться в процессе разработки плана, самостоятельно играть роль

плана, особенно в крупномасштабных экономических системах (регион,

государство), когда невозможно обеспечить точное определение

показателей, т.е. план приобретает вероятностный характер и

практически превращается в прогноз.

6.

7.

8.

9.

Необходимость планирования определяетсяфакторами. В качестве основных выделяют:

многими

неопределенность будущего;

координирующую роль плана;

возможность

прогнозирования

последствий принимаемых решений;

ограниченность ресурсов.

экономических

10.

11.

2.Основные

этапы

и

методы

планирования и прогнозирования

финансового

12.

13.

14.

15.

16.

17.

18.

19.

Расчетно-аналитический метод планирования заключается втом, что на основе анализа достигнутого уровня финансовых

показателей прогнозируют их уровень на будущий период. Его

используют в тех случаях, когда финансово - экономические

нормативы отсутствуют, взаимосвязь между показателями

устанавливают на основе изучения их динамики за ряд

периодов.

Сущность нормативного метода заключается в том, что

потребность хозяйствующего субъекта в финансовых

ресурсах и их источники рассчитываются на основе заранее

установленных норм и нормативов: нормы амортизационных

отчислений, ставка банковского процента, ставки налогов и

сборов и др.

20.

Суть балансового метода состоит в том, что имеющиесяфактические финансовые ресурсы приводят в соответствие

с потребностью в этих ресурсах. Балансовый метод

применяют при прогнозировании поступлений и выплат из

денежных фондов, составлении планов доходов и

расходов, платежного календаря и др.

Метод оптимизации плановых решений предполагает

выбор оптимального варианта из нескольких вариантов

плановых расчетов на основе таких критериев как:

минимума приведенных затрат; минимума текущих затрат:

минимума

вложений

капитала

при

наибольшей

эффективности его использования; минимума времени на

оборот капитала; минимума финансовых рисков; максимума

дохода на рубль вложенного капитала.

21.

Методыэкономико-математического

моделирования

позволяют количественно выразить взаимосвязь между

финансовыми показателями и основными факторами, их

определяющими. Данная взаимосвязь выражается через

экономико-математическую модель, представляющую собой

формализованное описание экономических процессов с

помощью математических символов и приемов.

Стохастическое моделирование

основано

предсказуемых , так и случайных событиях.

на,

как

на

22.

3. Модели финансового планирования23.

24.

25.

26.

27.

28.

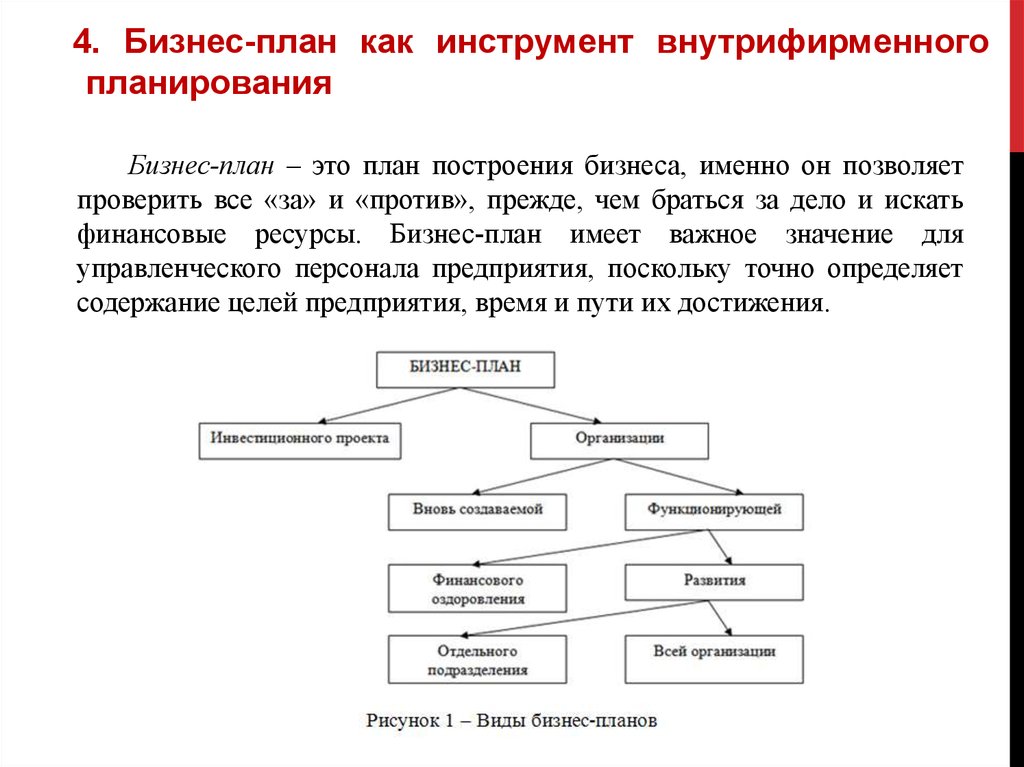

4. Бизнес-план как инструмент внутрифирменногопланирования

Бизнес-план – это план построения бизнеса, именно он позволяет

проверить все «за» и «против», прежде, чем браться за дело и искать

финансовые ресурсы. Бизнес-план имеет важное значение для

управленческого персонала предприятия, поскольку точно определяет

содержание целей предприятия, время и пути их достижения.

29.

В зависимости от отрасли, где функционирует предприятие, какой пообъему сегмент рынка оно занимает, бизнес-планы могут отличаться

друг от друга, но принципиальный состав их разделов остается

практически неизменным. То есть оптимальная структура бизнесплана содержит следующие разделы:

1) титульный лист;

2) аннотация;

3) меморандум о конфиденциальности;

4) оглавление;

5) резюме;

6) история бизнеса организации (описание предприятия, отрасли);

7) характеристика объекта бизнеса предприятия;

8) анализ бизнес-среды предприятия;

9) план маркетинга;

10) производственный план;

11) организационный план;

12) финансовый план;

13) оценка и страхование риска.

30.

Финансовый план – этот раздел бизнес-плана является одним изнаиболее значимых. В нем рассматриваются вопросы финансового

обеспечении деятельности предприятия и наиболее эффективное

использование денежных средств (собственных и привлекаемых) на

основе оценки текущей финансовой информации и прогноза объемов

реализации товаров на рынках в последующие периоды, таким образом,

здесь предоставляется достоверная система данных, отражающих

ожидаемые результаты финансовой деятельности предприятия.

В данном разделе представляются данные:

отчет о финансовых результатах;

баланс денежных расходов и поступлений;

прогнозный баланс активов и пассивов;

анализ безубыточности;

стратегия финансирования.

31.

Бизнес-планирование в России имеет свои особенности и ориентируется намировые модели учета и отчетности.

1.

Британо-американо-голландская модель. Ее суть заключается в том, что

учет хозяйственной деятельности ориентирован на информационные

запросы инвесторов и кредиторов. Данная модель «базируется» в трех

основных странах: США, Великобритания и Нидерланды. Важное

условие развития этой модели – хорошо развитый рынок ценных бумаг,

как, например, в этих странах.

2.

Континентальная модель. Она используется в Японии и таких

европейских странах, как Франция, Германия, Швейцария, Австрия,

Бельгия, Италия, Дания и другие. В дополнение к этому, принципы

континентальной модели применяются в франкоязычных африканских

странах. Можно сказать, что данная модель имеет явную

«централизацию», то есть правительство требует от компаний

обязательной публикации отчетов, учет строго регламентируется

законодательством,

вопросы

налогообложения

являются

приоритетными.

32.

Основные причины, вызывающие потребность в разработкебизнес-плана деятельности российских предприятия:

обеспечение объективной оценки бизнеса,

среднесрочные и долгосрочные цели менеджмента;

учитывающей

приведение менеджмента предприятия к успеху в результате

использования методологии бизнес-планирования и его мониторинга;

создание условий на предприятии, при которых внедряемые

менеджментом идеи в наиболее доступном и целостном виде

доводятся до других, и обеспечивается привлечение часто

необходимых финансовых ресурсов

33.

Одним из важнейших разделов бизнес-плана является егофинансовый раздел, в котором представлен прогноз финансовых

результатов.

Цель финансового плана – определение эффективности

предлагаемого бизнеса. Именно из этого раздела финансовый менеджер

узнает о прибыли, на которую он может рассчитывать, а заимодавец — о

способности потенциального заемщика обслужить долг.

В данном разделе представляются данные:

отчет о финансовых результатах;

баланс денежных расходов и поступлений;

прогнозный баланс активов и пассивов (для предприятия);

стратегия финансирования;

оценка сроков окупаемости вложений;

расчет рентабельности проекта.

34.

В финансовом разделе содержатсяпланово-отчетные документы:

•план доходов и расходов;

•план движения денежных средств;

•балансовый отчет.

следующие

35.

План доходов и расходов включает такие показатели, какожидаемый объем продаж, себестоимость продаж

и

различные статьи расходов.

Поскольку основным источником доходов большинства

предприятий являются продажи, составление финансового

плана начинается с прогнозирования продаж. Для

составления планов доходов и расходов на первый год

необходимо рассчитать объемы продаж по месяцам. Объемы

продаж вновь созданных предприятий обычно нарастают

постепенно, а себестоимость реализованной продукции

может резко изменяться и в некоторые месяцы быть

несоизмеримо высокой или низкой. Все будет зависеть от

ситуации, складывающейся в тот или иной момент на

целевом рынке.

36.

План денежных доходов и поступлений позволитоценить, сколько денег необходимо вложить в бизнес в

разбивке

по

времени,

проверить

синхронность

поступления и расходования денежных средств, а значит,

проверить будущую ликвидность (ликвидность в данном

случае - это способность своевременно погашать

обязательства перед кредиторами за счет средств, поступающих на расчетный счет).

37.

Балансовый отчет представляет собой счет активов(включает денежные средства, оборудование, здания,

сооружения, землю и др.) и пассивов (обязательств перед

кредиторами), разность которых представляет собой

собственный капитал предприятия, к которому относятся

средства, вложенные партнерами, и прибыль, остающаяся

после вычета налогов.

38.

Финансовый план, как никакой другой раздел бизнес-плана,важен не только для потенциальных инвесторов, но и для

внутреннего использования, поэтому следует относиться с

особой тщательностью к его составлению и постоянно его

обновлять.

Финансы

Финансы