Похожие презентации:

Финансовые рынки и финансовые инструменты

1. Финансовые рынки и финансовые инструменты

ПРОГРАММА КУРСА4 КУРС 2 СЕМЕСТР

к.э.н. , доцент Хуторова Наталья Александровна

2. Основные задачи дисциплины

сформировать основные принципы и «проблемы» развития

российского рынка ценных бумаг как одного из основных звеньев

финансовой инфраструктуры формирующегося рыночного хозяйства;

дать необходимые базовые знания о ценных бумагах как об основном

инструменте финансового рынка;

приобретение студентами некоторых практических навыков,

необходимых для проведения эмиссионных, инвестиционных, брокерских и

других операций на рынке ценных бумаг;

ознакомить студентов с основами биржевых технологий, с

зарубежными биржевыми рынками ценных бумаг;

изучить основные законодательно-нормативные акты по рынку

ценных бумаг и механизм его государственного регулирования.

3. ПЛАН

ОБЯЗАТЕЛЬНАЯ ЧАСТЬЛЕКЦИИ

СЕМИНАРЫ

ДОКЛАДЫ

ПРАКТИКУМ

КОНТРОЛЬНЫЕ РАБОТЫ

ИТОГОВАЯ АТТЕСТАЦИЯ

ЭКЗАМЕН

ЭССЕ

4. Важно

ПРОВЕРОЧНЫЕ РАБОТЫ НА КАЖДОМСЕМИНАРЕ

ОБЯЗАТЕЛЬНОЕ ИЗУЧЕНИЕ ТЕРМИНОВ И

ПОНЯТИЙ

ОБЯЗАТЕЛЬНОЕ ВЫПОЛНЕИЕ

ПРАКТИЧЕСКИХ РАБОТ

ИТОГОВЫЙ ТЕСТ

5.

Возникновение и развитие финансовых рынков. Роль финансового рынка в развитии экономикиОрганизационная и институциональная структура финансовых рынков. Модели финансовых

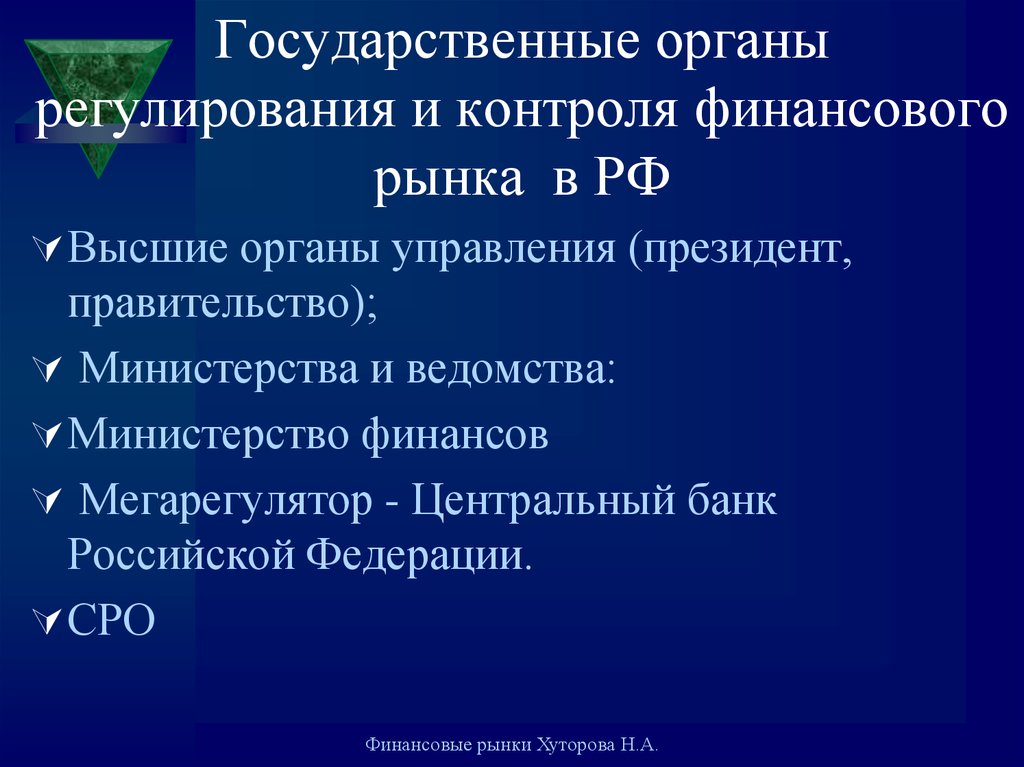

рынков. Особенности

Инвестиционная среда и роль государства в развитии финансового рынка и инвестиционной

активности

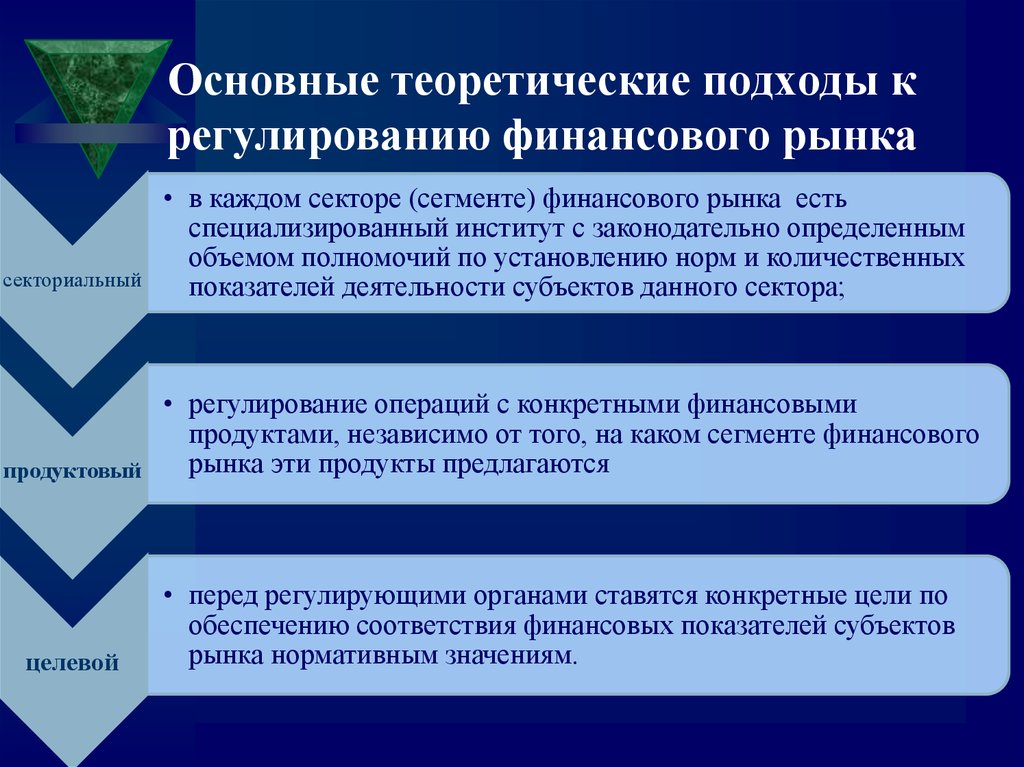

Общая характеристика фондового рынка, его инструменты. Особенности проведения операций и

регулирования

Общая характеристика кредитного рынка, его инструменты. Особенности проведения операций

и регулирование.

Общая характеристика валютного рынка, его инструменты. Особенности проведения операций и

регулирования

Общая характеристика срочного рынка, его инструменты Особенности проведения операций и

регулирования.

Роль аналитиков на финансовых рынках и методы прогнозирования эффективности

инвестирования Влияние поведения инвесторов, построения инфраструктуры рынков на

аномалии в ценообразовании активов.

Общая характеристика современных мировых финансовых рынков и рынков зарубежных стран,

их инструменты Особенности проведения операций и регулирования

Управление рисками и управление капиталом при торговле на финансовых рынках Анализ риска

6. Финансовые рынки и финансовые инструменты

Тема 1. Возникновение и развитие финансовыхрынков. Роль финансового рынка в развитии

экономики Организационная и

институциональная структура финансовых

рынков. Модели финансовых рынков.

Особенности

Финансовые рынки не могут правильно учитывать будущее они вообще не учитывают будущего, они помогают

сформировать его

Джордж Сорос

7. ПЛАН

Понятие финансового рынка.Функции финансового рынка, роль в экономике.

Виды и механизмы финансирования в

экономике

Сущность и роль финансового посредничества.

Виды финансовых посредников.

Классификация финансовых рынков.

Инфраструктура финансового рынка.

8.

9. Финансовый рынок и его структура

Финансовый рынок – это механизм перераспределения капитала междукредиторами и заемщиками при помощи посредников на основе спроса и

предложения на капитал.

Финансовый рынок -совокупность институтов, направляющих поток денежных

средств от кредиторов к заемщикам и обратно.

Основная функция рынка -трансформация бездействующих активов в ссудный и

инвестиционный капитал.

Процесс аккумулирования и размещения финансовых ресурсов, осуществляемый

финансовой системой, непосредственно связан с функционированием финансовых

рынков и деятельностью финансовых институтов.

Задача финансовых институтов -обеспечение наиболее эффективного

перемещения средств от собственников к заемщикам.

Задача финансовых рынков состоит в организации торговли финансовыми

активами и обязательствами между покупателями и продавцами финансовых

ресурсов.

Финансовый рынок к.э.н. Хуторова Н.А

10. Финансовый рынок

Финансовый рынок — одна из многих сфер приложениясвободных капиталов, где каждый сегмент конкурирует за

привлечение средств.

Движение средств между сегментами финансового рынка

происходит в зависимости от многих факторов:

уровень доходности рынка;

условия налогообложения на рынке;

уровень риска потери капитала или недополучения

ожидаемого дохода;

организация рынка и удобства для инвестора,

возможность быстрого входа на рынок и ухода с него,

уровень информированности рынка и т.д.

Финансовые рынки Хуторова Н.А.

11.

Механизмыфинансирования

рынка

Прямого

финансирования

Косвенного

финансирования

12. Прямое финансирование

ХарактеристикиТрудности

Преобладает прямое

взаимодействие собственников

и покупателей капитала через

покупку ЦБ.

Прямой трансферт

трудность нахождения субъектов

взаимоотношений;

В чистом виде не существует.

риск (контакт имеет случайный

характер);

несовпадение интересов (срок,

стоимость сделки);

пространственные и временные

ограничения

13. Косвенное финансирование

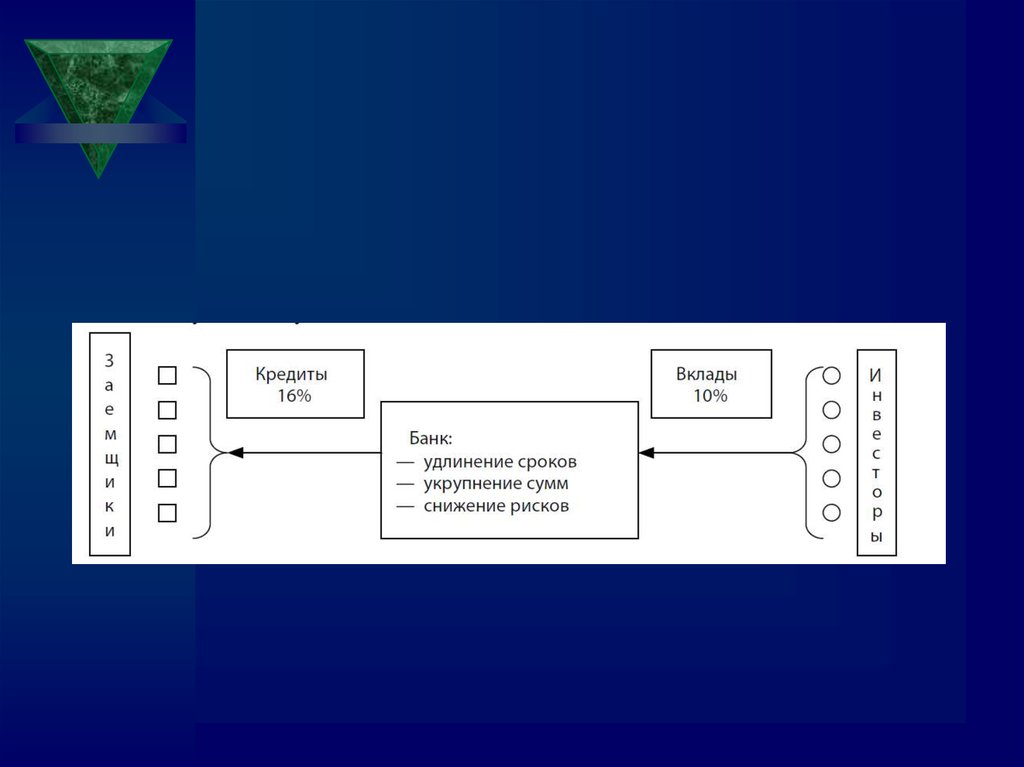

Покупатели и продавцы капитала взаимодействуют черезфинансовых посредников.

Сделка по инвестированию состоит из нескольких (двух)

самостоятельных сделок

Собственник и фин.посредник, фин. посредник и заемщик.

Финансирование через инвестиционные банки (компания

продает свои акции и облигации инвестиционному банку,

который сам продает ЦБ компаний)

с использованием финансового посредника (сначала посредник

покупает средства у тех, кто имеет сбережения, в обмен на

собственные ценные бумаги, а затем использует эти средства

для приобретения и хранения ценных бумаг компании ).

Наиболее распространенный метод в настоящее время

14. Эволюция

Этапы становления и развития финансового рынка историческипредопределялись эволюцией форм денег, появлением и распространением

долговых (вексель, облигации) и долевых ценных бумаг.

Современный этап развития финансового рынка связан с быстрым

расширением операций с производными финансовыми инструментами.

Рост благосостояния населения, усложнение отношений собственности,

потребности в диверсификации источников финансирования и инструментах

страхования финансовых рисков обусловливают ускорение модификации

финансового рынка.

Эти же факторы определяют тенденцию к интеграции его отдельных

компонентов. Каждый из этих компонентов постепенно теряет свои родовые

признаки и становится элементом общего финансового механизма.

Такая тенденция особенно отчетливо проявилась в условиях финансовой

глобализации. Ее движущими силами стали:

трансграничность и многовалютность проводимых операций,

расширение используемых инструментов,

быстрое развитие финансовых инноваций.

15. Роль финансового рынка в современной экономике

обеспечение масштабных процессов перераспределения создаваемой вхозяйственной системе добавленной стоимости.

конкуренция между финансовыми институтами приводит к появлению

большого набора инструментов для размещения сбережений. Их

трансформация в инвестиции приобретает разносторонний и

многоуровневый характер.

Факторами усложнения перераспределительных отношений являются новые

участники и инструменты.

Большую роль играет финансовая глобализация. Усложнение структуры

активов и пассивов корпораций, многовалютность проводимых ими операций

приводит к значительному росту операций и интенсификации

перераспределительных процессов.

Многообразие используемых инструментов является характерной чертой

перераспределительных процессов в современной экономике..

16. Роль финансового рынка в современной экономике (2)

В современных условиях резко возросла роль финансового рынка ввоспроизводственном процессе.

Диверсификация связей между реальным и финансовым секторами

экономики позволяет хозяйствующим субъектам максимизировать

доходы от размещения временно свободных финансовых ресурсов,

привлекать заемные средства, хеджировать риски.

Это обеспечивает общую устойчивость воспроизводства.

Но неконтролируемые перетоки капитала между рынками стран и

регионов, увеличение волатильности процентных ставок и

валютных курсов создают угрозы для воспроизводственного

процесса.

обостряется проблема регулирования финансового рынка в целях

обеспечения его устойчивости и ликвидности, снижения

финансовых рисков для инвесторов

17. Классификации видов финансовых рынков

Классификации видов финансовых рынков имеютмного сходства с классификациями самих финансовых

инструментов.

Так различают:

международные и национальные финансовые рынки

национальные и региональные рынки;

рынки конкретных видов инструментов (акций,

облигаций и т.п.);

рынки государственных и корпоративных

(негосударственных) ценных бумаг;

рынки ценных бумаг и производных инструментов

рынок денег и рынок капиталов

Финансовые рынки Хуторова Н.А.

18. Сегменты финансового рынка

ДенежныйПроизводных

финансовых

инструментов

Кредитный

Страховой

Фондовый

Валютный

19. ФИНАНСОВЫЕ РЫНКИ

Следует различать рынки, куда можно тольковкладывать капитал, или первичные рынки, и

финансовые рынки (вторичные), где эти

капиталы накапливаются, концентрируются и

вкладываются, в конечном счете, в первичные

рынки.

Финансовые рынки, или рынки капиталов, — это

рынки посредников между первичными

владельцами денежных средств и их конечными

пользователями.

Финансовые рынки Хуторова Н.А.

20. Функции финансовых рынков

Активная мобилизация временно свободных средств измногих источников ;

Эффективное распределение свободных ресурсов между

потребителями ресурсов;

Определение наиболее эффективных направлений

использования финансовых ресурсов (связано с

ценообразованием );

Формирование рыночных цен на отдельные финансовые

инструменты , что определяет спрос и предложение на

финансовом рынке;

Осуществление квалифицированного посредничества

между продавцом и покупателем финансовых

инструментов (брокеры, дилеры);

Ускорение оборота средств, способствующее активизации

экономических процессов.

Финансовые рынки Хуторова Н.А.

21. Общерыночные функции

коммерческая функция, т.е. получение прибыли отопераций на данном рынке;

ценообразующая функция, т.е. рынок обеспечивает

процесс формирования рыночных цен, их постоянное

движение, прогнозирование и т.д.;

информационная функция, т.е. рынок производит и

доводит до своих участников рыночную

информацию об объектах торговли и ее участниках;

регулирующая функция, т.е. рынок создает правила

торговли и участия в ней, порядок разрешения

споров между участниками, устанавливает

приоритеты, органы контроля или даже управления

Финансовые рынки Хуторова Н.А.

22. Специфические функции

1.перераспределительная функция:

перераспределение денежных средств между

отраслями и сферами рыночной деятельности;

2. перевод сбережений, прежде всего населения, из

непроизводительной формы в производительную;

3. финансирование дефицита государственного бюджета

на неинфляционной основе, т.е. без выпуска в

обращение дополнительных денежных средств.

функция страхования ценовых и финансовых

рисков или их перераспределение

Финансовые рынки Хуторова Н.А.

23.

24.

25. УЧАСТНИКИ ФИНАНСОВОГО РЫНКА

Участники финансового рынка— это физические лицаили организации, которые продают либо покупают

активы, обслуживают их оборот и расчеты по ним.

Группы участников рынка :

продавцы; ЭМИТЕНТЫ

инвесторы;

фондовые посредники;

организации, обслуживающие рынок ;

органы регулирования и контроля.

Финансовые рынки Хуторова Н.А.

26. Участники финансового рынка

ГосударствоКомпании и корпорации

Финансовые институты

Физические лица

Финансовые посредники

27.

Компании икорпорации

Государство

Поставщики и

потребители

капитала

Финансовые

институты

Физические лица

28. Финансовые посредники

Аккумулируют небольшие и краткосрочныесбережения для долгосрочного

инвестирования.

финансовые посредники могут образовывать

новые финансовые инструменты.

Наличие финансовых посредников значительно

повышает эффективность рынков.

Финансовые рынки Хуторова Н.А.

29. Финансовых посредников делят на следующие типы

депозитные — принимают вклады подпроценты и аккумулированные средства

используют для кредитования или

долгосрочного инвестирования;

контрактно- сберегательные - принимают

взносы для их выдачи в последующем;

инвестиционные — выступают в качестве

коллективного инвестора

30. Финансовые посредники- профессиональные участники рынка

Финансовые посредникипрофессиональные участникирынка

Брокер

Дилер

Организатор торговли( биржи)

Регистратор (ведение реестров ЦБ)

Депозитарий

Расчетно-клиринговая деятельность

Управляющая компания

Финансовые рынки Хуторова Н.А.

31. Рынок ценных бумаг или фондовый рынок???

• Рынок ценных бумаг часто называется фондовымрынком.

• Рынок ценных бумаг шире фондового рынка

• Фондовый рынок охватывает только ценные бумаги

корпораций, или он является рынком ценных бумаг,

которые принято относить к фондовым (капитальным)

ценностям. Фондовый рынок образует большую часть

рынка ценных бумаг.

• Оставшаяся часть рынка ценных бумаг из- за

сравнительно небольших размеров не получила

специального названия, и поэтому рынок ценных

бумаг и фондовый рынок считаются синонимами.

Финансовые рынки Хуторова Н.А.

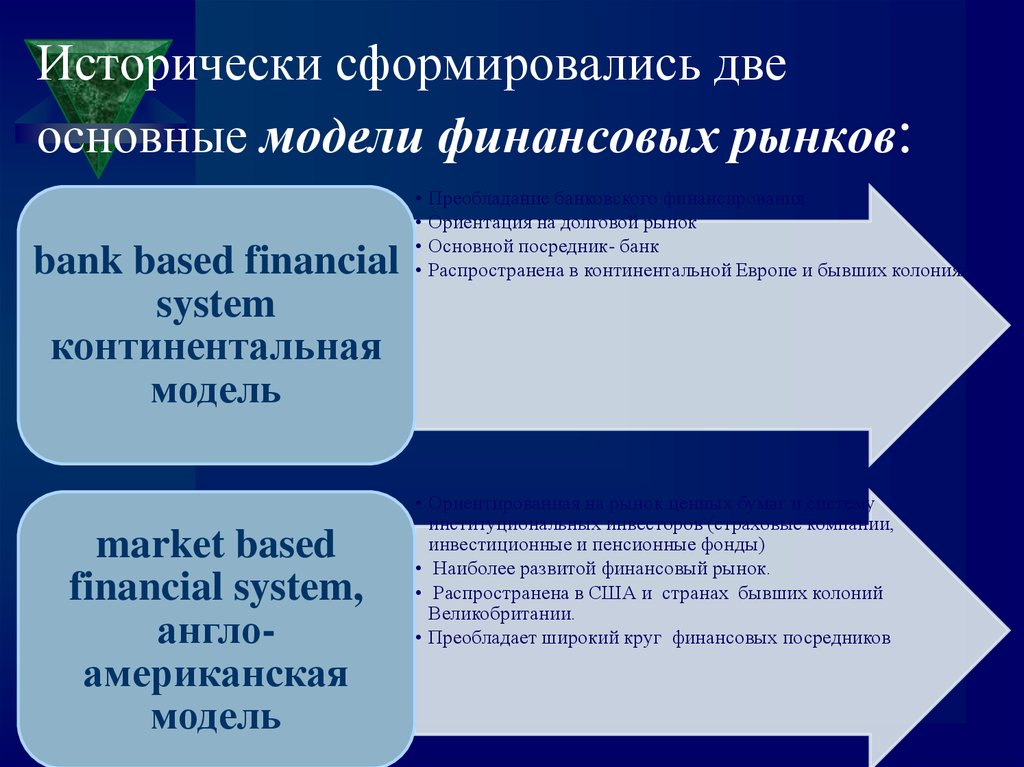

32. Исторически сформировались две основные модели финансовых рынков:

bank based financialsystem

континентальная

модель

market based

financial system,

англоамериканская

модель

• Преобладание банковского финансирования

• Ориентация на долговой рынок

• Основной посредник- банк

• Распространена в континентальной Европе и бывших колониях

• Ориентированная на рынок ценных бумаг и систему

институциональных инвесторов (страховые компании,

инвестиционные и пенсионные фонды)

• Наиболее развитой финансовый рынок.

• Распространена в США и странах бывших колоний

Великобритании.

• Преобладает широкий круг финансовых посредников

33. Сравнение моделей финансового рынка

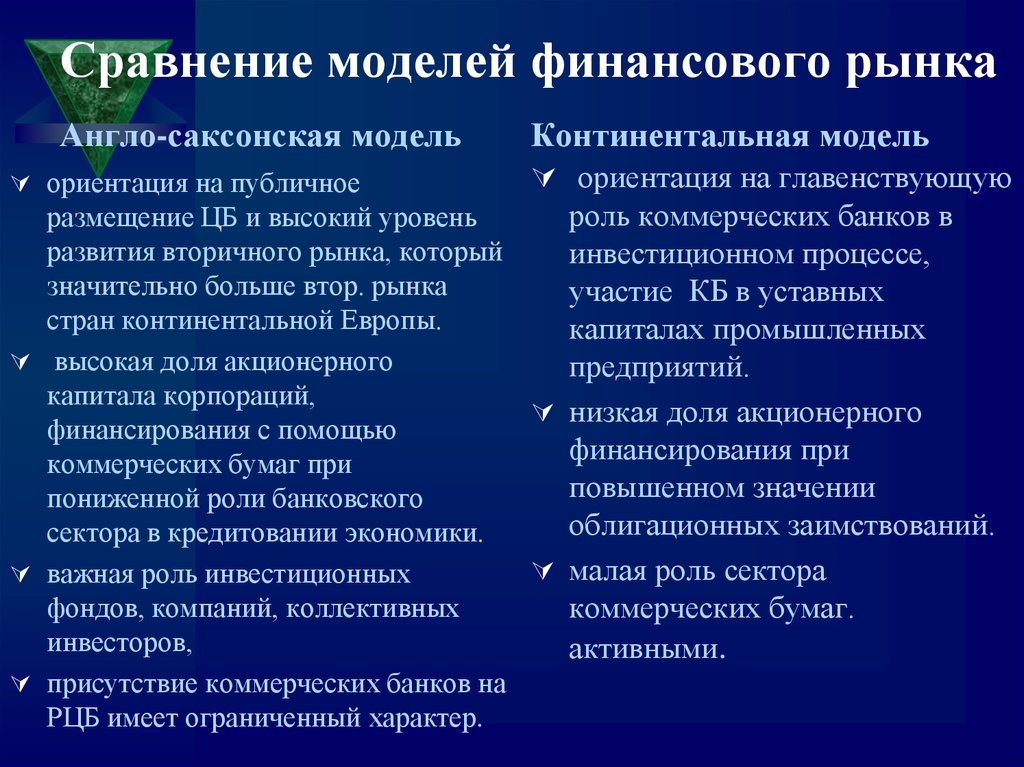

Англо-саксонская модельКонтинентальная модель

ориентация на главенствующую

роль коммерческих банков в

размещение ЦБ и высокий уровень

развития вторичного рынка, который

инвестиционном процессе,

значительно больше втор. рынка

участие КБ в уставных

стран континентальной Европы.

капиталах промышленных

высокая доля акционерного

предприятий.

капитала корпораций,

низкая доля акционерного

финансирования с помощью

финансирования при

коммерческих бумаг при

повышенном значении

пониженной роли банковского

облигационных заимствований.

сектора в кредитовании экономики.

малая роль сектора

важная роль инвестиционных

фондов, компаний, коллективных

коммерческих бумаг.

инвесторов,

активными.

ориентация на публичное

присутствие коммерческих банков на

РЦБ имеет ограниченный характер.

34. Сравнительные характеристики

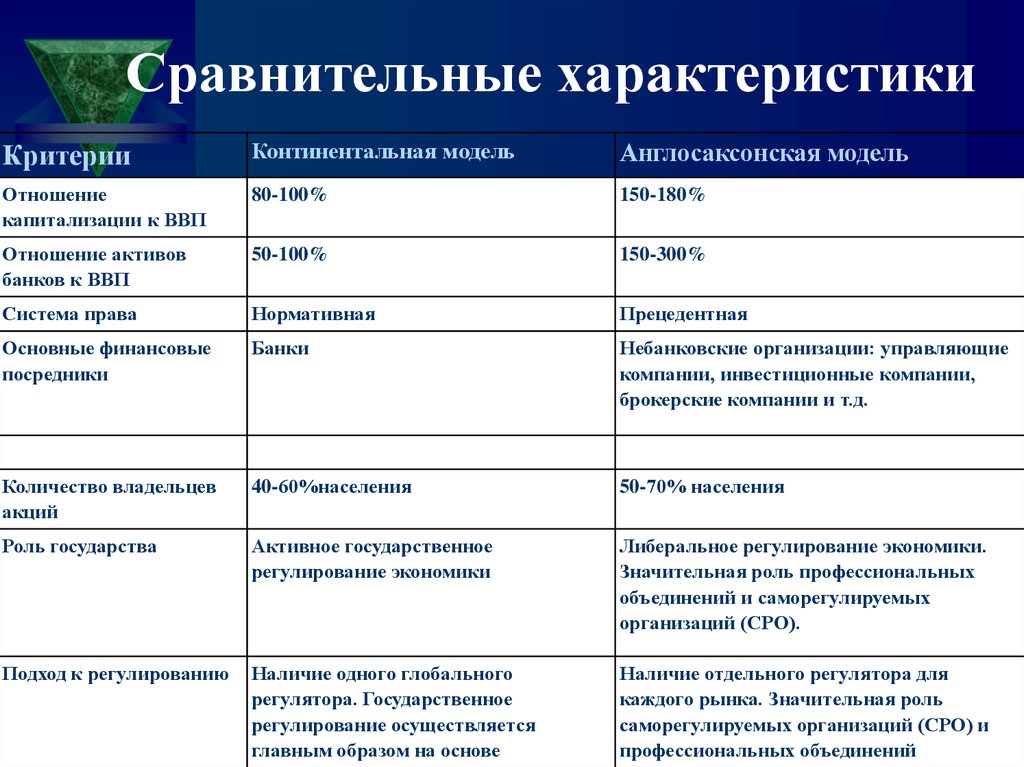

КритерииКонтинентальная модель

Англосаксонская модель

Отношение

капитализации к ВВП

80-100%

150-180%

Отношение активов

банков к ВВП

50-100%

150-300%

Система права

Нормативная

Прецедентная

Основные финансовые

посредники

Банки

Небанковские организации: управляющие

компании, инвестиционные компании,

брокерские компании и т.д.

Количество владельцев

акций

40-60%населения

50-70% населения

Роль государства

Активное государственное

регулирование экономики

Либеральное регулирование экономики.

Значительная роль профессиональных

объединений и саморегулируемых

организаций (СРО).

Подход к регулированию

Наличие одного глобального

регулятора. Государственное

регулирование осуществляется

главным образом на основе

Наличие отдельного регулятора для

каждого рынка. Значительная роль

саморегулируемых организаций (СРО) и

профессиональных объединений

35. Современные тенденции

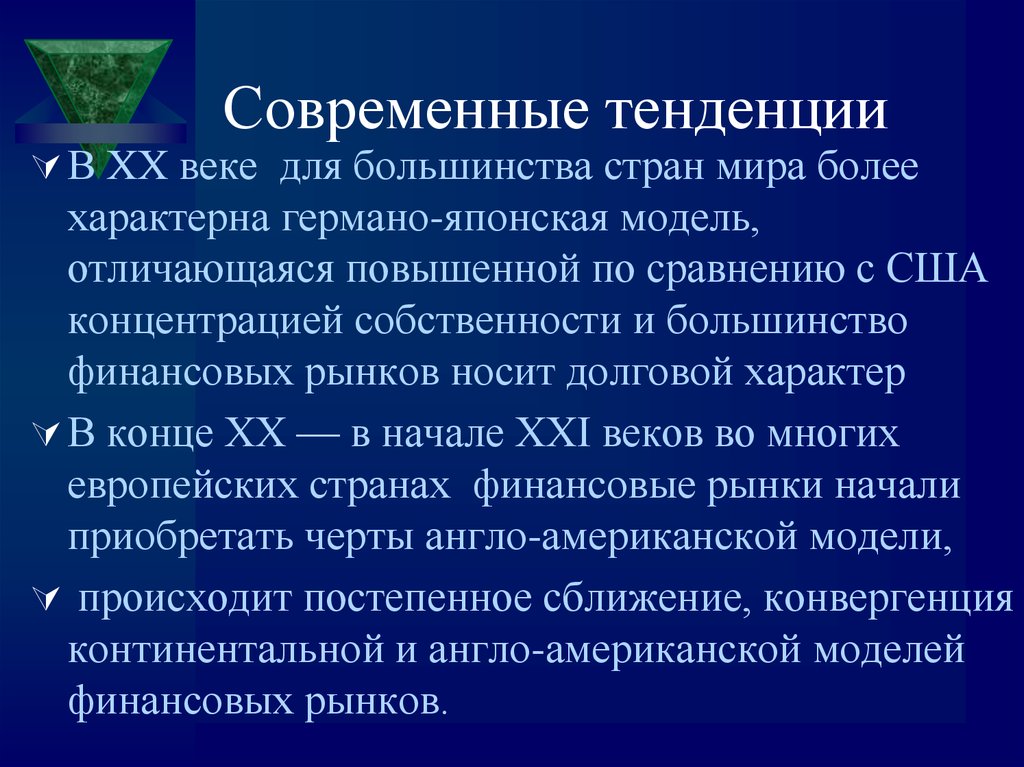

В ХХ веке для большинства стран мира болеехарактерна германо-японская модель,

отличающаяся повышенной по сравнению с США

концентрацией собственности и большинство

финансовых рынков носит долговой характер

В конце ХХ — в начале ХХІ веков во многих

европейских странах финансовые рынки начали

приобретать черты англо-американской модели,

происходит постепенное сближение, конвергенция

континентальной и англо-американской моделей

финансовых рынков.

36. Государственные органы регулирования и контроля финансового рынка в РФ

Высшие органы управления (президент,правительство);

Министерства и ведомства:

Министерство финансов

Мегарегулятор - Центральный банк

Российской Федерации.

СРО

Финансовые рынки Хуторова Н.А.

37. Цели создания мегарегулятора

осуществление пруденциального надзора задеятельностью финансовых учреждений;

защита интересов инвесторов;

управление рисками;

формирование правовых основ операций с

финансовыми продуктами, появляющимися в

результате финансовых инноваций;

регулирование деятельности финансовых групп

и конгломератов.

http://www.cbr.ru/today/structure/scheme.pdf

38. Мегарегулятор

управление денежным рынком, обеспечение макроэкономическойстабильности и управление системным риском традиционно во всех

странах остается за центральными банками.

Интегрированному регулятору обычно передается пруденциальный надзор

за соблюдением КБ количественных нормативов, разрабатываемых

Базельским комитетом в рамках унификации норм надзора.

Сферы ответственности и полномочий мегарегулятора

кредитный (пруденциальный надзор за деятельностью коммерческих

банков и кредитными рисками), страховой, фондово-инвестиционный.

Главным стимулом к формированию мегарегуляторов стало стремление

обеспечить эффективный надзор финансовыми конгломератами.

НО! создание мегарегулятора может создать у участников финансового

рынка избыточную уверенность в его устойчивости. Это способно снизить

качество риск-менеджмента и привести к периодическим проявлениям

нестабильности с негативными последствиями для всех участников рынка.

39. Основные теоретические подходы к регулированию финансового рынка

секториальныйпродуктовый

целевой

• в каждом секторе (сегменте) финансового рынка есть

специализированный институт с законодательно определенным

объемом полномочий по установлению норм и количественных

показателей деятельности субъектов данного сектора;

• регулирование операций с конкретными финансовыми

продуктами, независимо от того, на каком сегменте финансового

рынка эти продукты предлагаются

• перед регулирующими органами ставятся конкретные цели по

обеспечению соответствия финансовых показателей субъектов

рынка нормативным значениям.

40. They say:

«Алхимики сделали большую ошибку, пытаясьпревращать простые металлы в золото с

помощью заклинаний. С химическими

элементами алхимия не работает. Но она

работает на финансовых рынках, поскольку

заклинания могут повлиять на решения людей,

которые формируют ход событий.»

Джордж Сорос

41. Мишкин

Деятельность на финансовых рынках прямо влияет наблагосостояние каждого человека, поведение

производителей и эффективность экономики.

Три финансовых рынка заслуживают пристального

внимания:

рынок облигаций (на котором определяются

процентные ставки),

рынок акций (оказывающий влияние на благосостояние

граждан и инвестиционные решения фирм)

валютный рынок (имеющий вследствие колебания

валютного курса существенное значение для

экономики).

42.

2. Банки и другие финансовые учрежденияиграют решающую роль в повышении

эффективности экономики, обеспечивая

переток ресурсов от людей, имеющих

сбережения, к тем, кто может их эффективно

использовать.

43.

3. Деньги оказывают решающее влияние наинфляцию, циклы деловой активности,

процентные ставки.

С учетом большой важности этих экономических

переменных для роста и процветания экономики,

необходимо уметь анализировать проводимую

монетарную политику и оценивать последствия

принимаемых решений, в частности фискальной

политики правительства.

44. ВОПРОСЫ ДЛЯ САМОПРОВЕРКИ

Основные функции финансовых рынков2.

Охарактеризуйте современных финансовых

посредников и перечислите основные их функции

3.

Дайте количественную и качественную

характеристики современных финансовых рынков.

4.

Что является материальной основой

формирования финансового рынка?

5.

Назовите основные формы трансформации

капитала

1.

Финансовые рынки Хуторова Н.А.

45. Темы докладов к семинару

1. Теории финансового посредничества2. Информационная инфраструктура рынка.

3. Рейтинговые агентства

4. Универсальные и специализированные

финансовые посредники

5. Эволюция финансового рынка РФ

Финансы

Финансы