Похожие презентации:

Количественный анализ рисков. (Тема 5)

1.

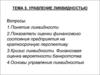

Количественный анализ рисковСтатистический метод

Изучает статистику потерь и прибылей на предприятии за определенный промежуток

времени, устанавливает величину и частоту получения определенного результата и на

основании этого составляется прогноз на будущее.

Для этого рассчитывается коэффициент вариации (V), характеризующий изменения

количественной оценки при переходе от одного варианта к другому

V = σ : x * 100%

Где: σ – среднее квадратическое отклонение

X – средневзвешенное значение события

Метод оценки вероятности ожидаемого ущерба

Основан на том, что степень риска (R) определяется как произведение ожидаемого

ущерба на вероятность того, что этот ущерб произойдет. Наилучшим является решение с

минимальным размером рассчитанного показателя.

R = А х Р1 + (А + В) х Р2,

где R - величина возможного риска в абсолютном выражении;

А, В - величина возможного ущерба в абсолютном выражении соответственно для

первого, второго и т.д. вариантов решения;

Р1, Р2 - вероятность того, что ущерб произойдет соответственно в первом, втором и т.д.

вариантах решения, измеряемая от 0 до 1.

2.

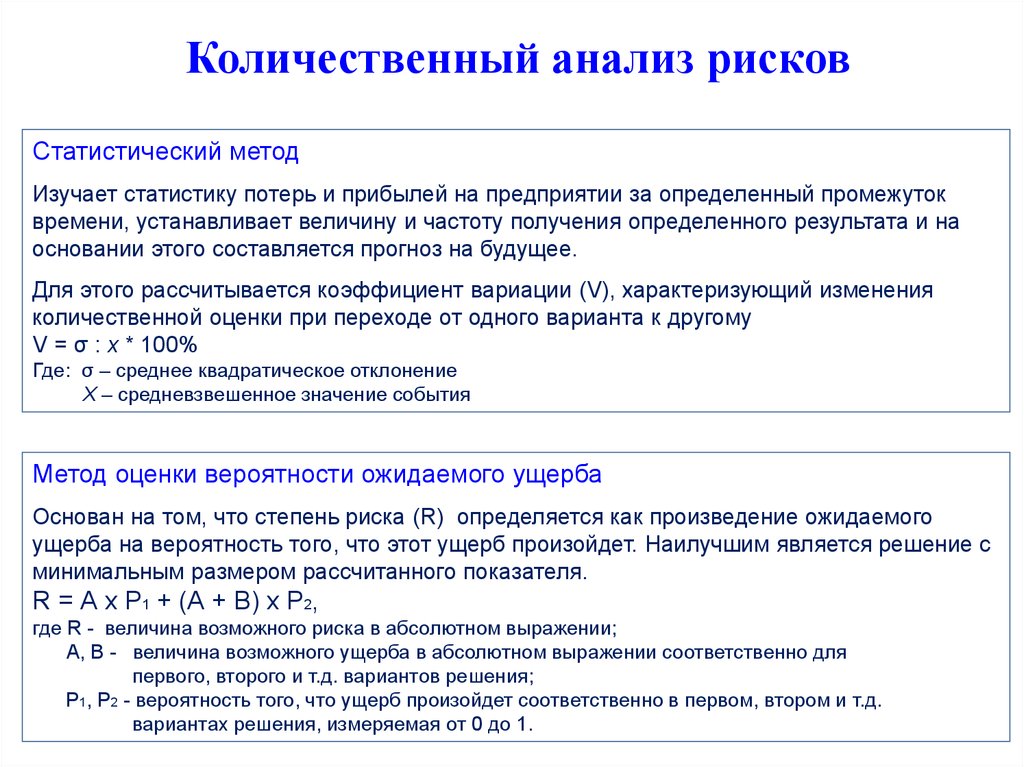

Количественный анализ рисковМетод минимизации потерь

Основан на расчете возможных потерь при выборе определенного варианта

решения задачи, с этой целью выделяют два вида потерь:

- потери, вызванные неточностью изучаемой модели («риск изучения») Rн

- потери, вызванные неточностью и эффективностью управления

(«риск действия») Rд

R = Rн + Rд

Метод дерева решений

Основан на графическом построении вариантов решений. Используют тогда,

когда решение принимается поэтапно или когда с переходом от одного

варианта решения к другому меняются вероятности и позволяет наглядно

представить логическую структуру решения

«+»

Вариант 1

мо1 р1 +

«-»

р1 ?

Вариант 2

мо2

Вариант 3

р2 +

р2 р3 +

мо3

р3 -

«+»

«-»

«+»

«-»

3.

Количественный анализ рисковМетод оценки риска на основе анализа финансового состояния

Является одним из самых доступных и достоверных методов как для

менеджеров предприятия, так и для партнеров

Основные расчетные финансовые коэффициенты, используемые для анализа

финансового состояния и предотвращения риска банкротства предприятия:

- показатели платежеспособности и ликвидности предприятия;

- показатели финансовой устойчивости;

- показатели рентабельности;

- показатели деловой активности

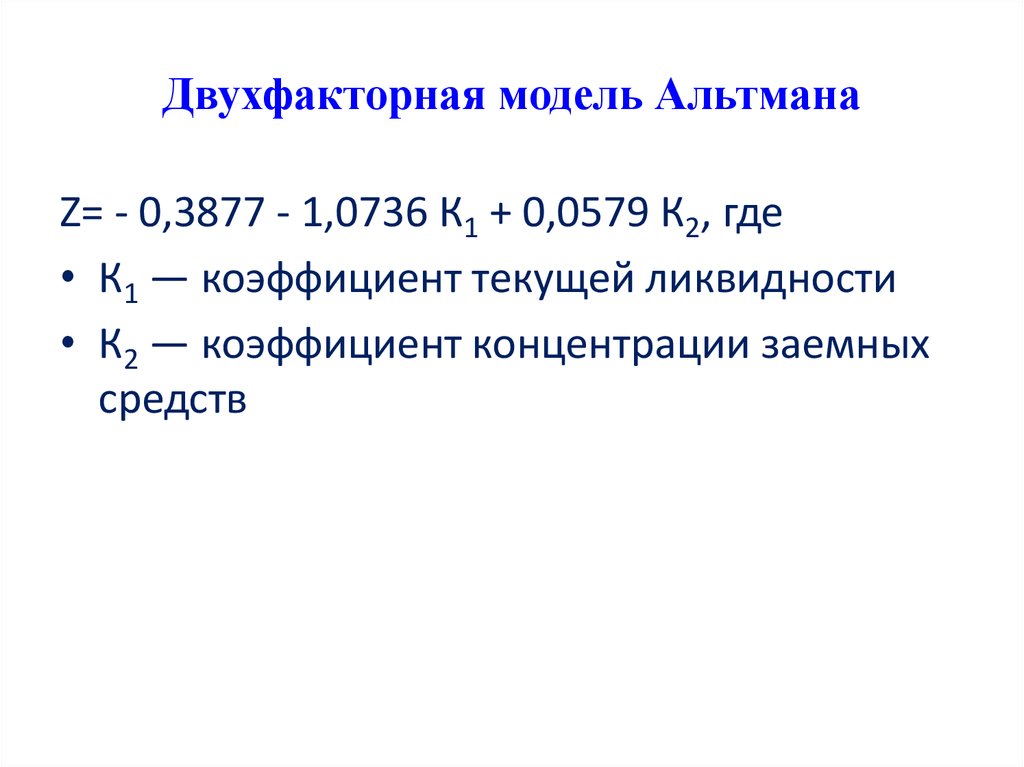

4. Двухфакторная модель Альтмана

Z= - 0,3877 - 1,0736 К1 + 0,0579 К2, где• К1 — коэффициент текущей ликвидности

• К2 — коэффициент концентрации заемных

средств

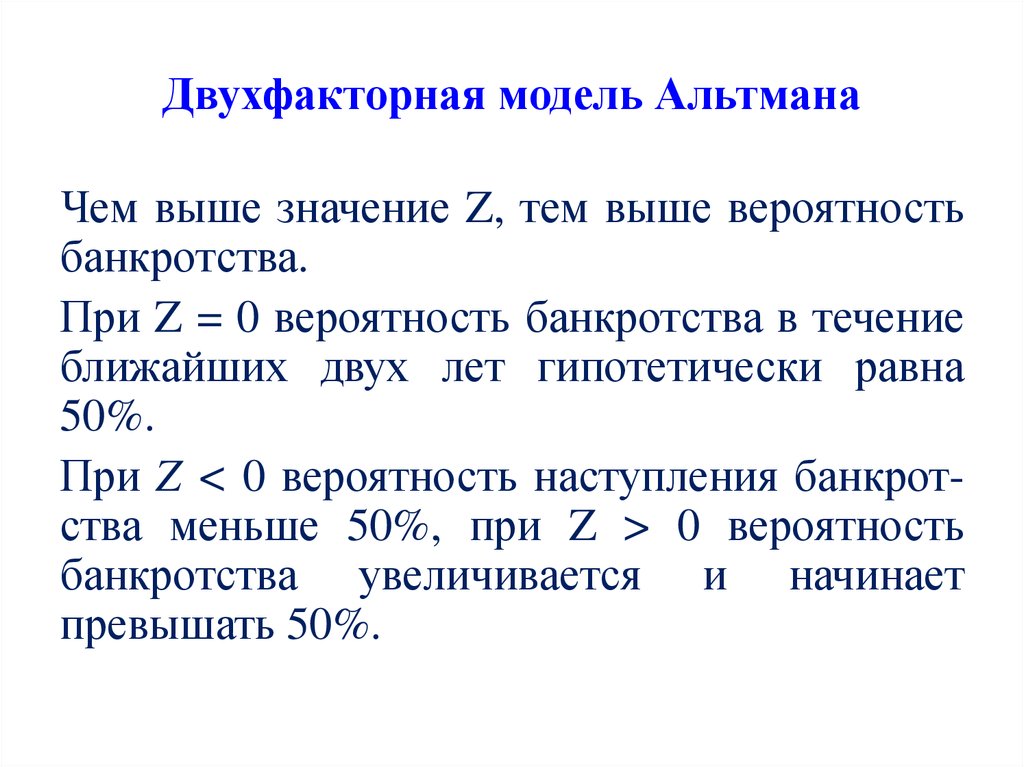

5. Двухфакторная модель Альтмана

Чем выше значение Z, тем выше вероятностьбанкротства.

При Z = 0 вероятность банкротства в течение

ближайших двух лет гипотетически равна

50%.

При Z < 0 вероятность наступления банкротства меньше 50%, при Z > 0 вероятность

банкротства увеличивается и начинает

превышать 50%.

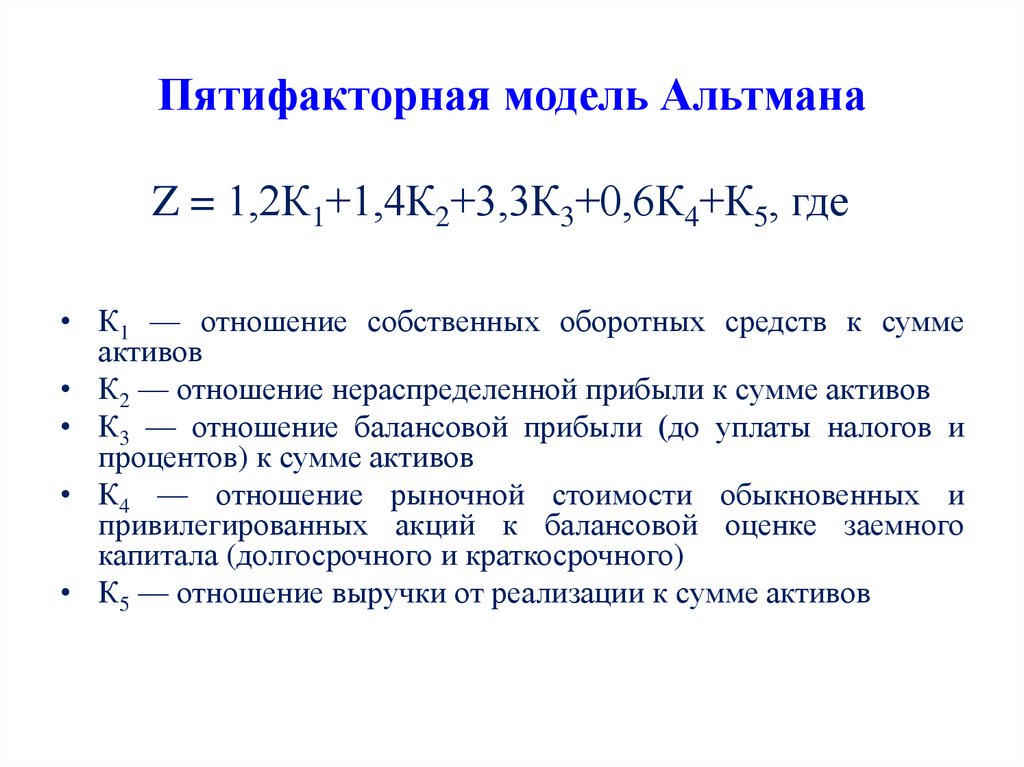

6. Пятифакторная модель Альтмана

Z = 1,2К1+1,4К2+3,3К3+0,6К4+К5, где• К1 — отношение собственных оборотных средств к сумме

активов

• К2 — отношение нераспределенной прибыли к сумме активов

• К3 — отношение балансовой прибыли (до уплаты налогов и

процентов) к сумме активов

• К4 — отношение рыночной стоимости обыкновенных и

привилегированных акций к балансовой оценке заемного

капитала (долгосрочного и краткосрочного)

• К5 — отношение выручки от реализации к сумме активов

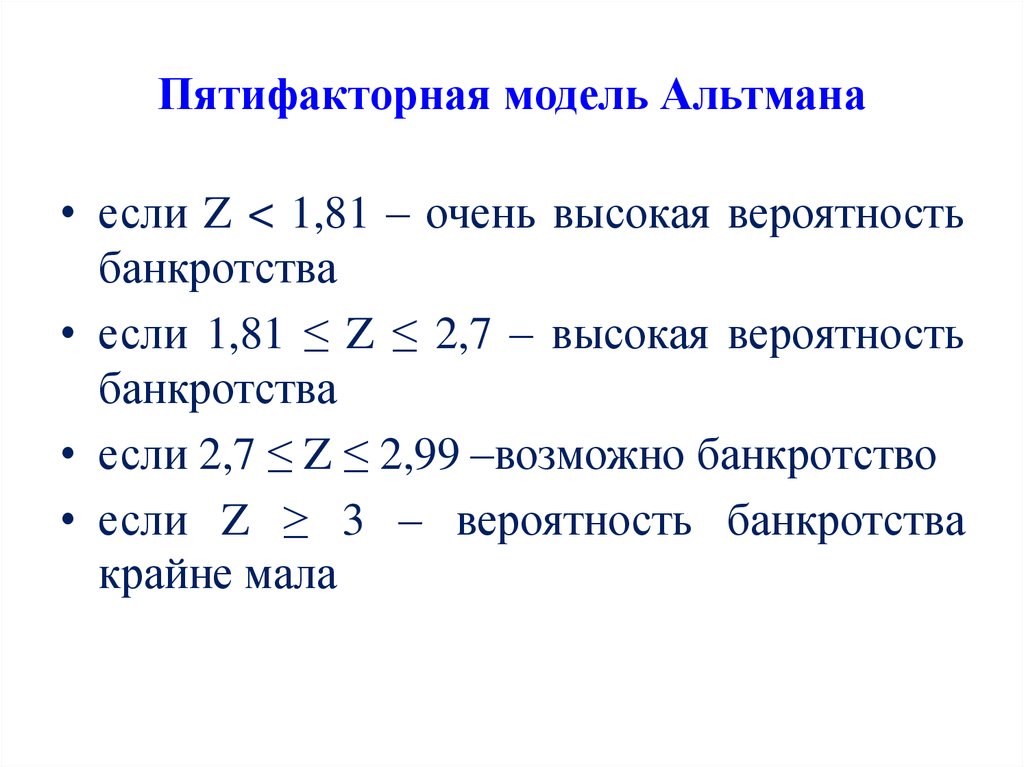

7. Пятифакторная модель Альтмана

• если Z < 1,81 – очень высокая вероятностьбанкротства

• если 1,81 ≤ Z ≤ 2,7 – высокая вероятность

банкротства

• если 2,7 ≤ Z ≤ 2,99 –возможно банкротство

• если Z ≥ 3 – вероятность банкротства

крайне мала

Финансы

Финансы Менеджмент

Менеджмент