Похожие презентации:

Что такое макроэкономическая политика. Кредитные деньги, или как банки «делают деньги». Обязательные резервы. Кредитная эмиссия

1. Что такое макроэкономическая политика. Кредитные деньги или как банки «делают деньги». Обязательные резервы. Кредитная эмиссия.

Банковскиймультипликатор. Банковские

резервы и кредитные

возможности.

2. Макроэкономическая политика

Макроэкономическая политика — это система мер и мероприятий, направленных на решениесоциальных и экономических проблем. Объективной целью макроэкономической политики является

поддержание эффективности экономики, смягчение противоречий воспроизводственного процесса.

Задачи макроэкономической политики определяются теми требованиями развития, которые ставит

изменяющаяся действительность в тот или иной период времени. Поэтому, в зависимости от

состояния экономического развития, меняются не только задачи макроэкономической политики, но и

ее виды (антициклическая, антиинфляционная ,экономического роста, стабилизации). В настоящее

время макроэкономическая политика стран с развитой рыночной экономикой направлена на

достижение следующих задач:

обеспечение устойчивого роста экономики, позволяющего достичь более высокого качества и уровня

жизни населения;

обеспечение высокой занятости (при небольшой вынужденной безработице), которая предоставляет

возможность всем индивидам реализовать свои производственные способности и получить доходы в

зависимости от качества и количества затраченного труда;

обеспечение социальной защищенности, гарантирующей достойное существование безработных,

нетрудоспособных, престарелых и детей;

обеспечение экономической свободы, предоставляющей экономическим субъектам возможность

выбирать сферу деятельности и модель экономического поведения;

обеспечение общеэкономической безопасности;

достижение оптимального платежного баланса обеспечивающего установление равновесия в

международных товарных и денежных потоках, стабилизацию курса национальной валюты.

3.

Цели макроэкономической политики (макроэкономики):

Поддержание высокого уровня национального производства, и постоянных

темпов роста экономики, без спадов.

Высокий уровень занятости и низкий уровень вынужденной безработицы

Осуществление рационального рыночного ценообразования для

поддержания стабильности цен

Равновесие экспорта и импорта

Стабильность валютного курса.

Проблемы составляющие предмет макроэкономики:

Национальное производство — измерение национального объема

производства и осуществление необходимых мер для поддержания

постоянных темпов экономического роста.

Занятость — макроэкономическая нестабильность, цикличность развития,

безработица

Уровень цен — вмешательство государства в экономическое развитие для

снижения инфляции и улучшения благосостояния граждан

Внешнеэкономическое развитие — сотрудничество с другими странами

Макроэкономическая политика государства проводится Правительством и

Центральным банком. Выделяются следующие ее инструменты: бюджетноналоговая, кредитно-денежная, социальная и внешнеэкономическая

политика.

4. Как банки делают деньги

Деньги создаются банками и другими финансовыми посредниками, чьи депозитыобращаются в финансовом хозяйстве страны как средство обмена. Отдельный банк создает

деньги, но деньги создаются, тем не менее, как результат деятельности всех коммерческих

банков и других финансовых посредников, действующих в рамках системы так называемых

фракционных резервов. Система фракционных резервов— система, когда банки используют

в качестве резервов лишь часть своих ресурсов, которые они держат на депозитах. Корни этой

системы уходят далеко в историю. Та ее часть, которая начинается с эпохи золотого стандарта,

отнюдь не начало, а середина истории. В эпоху золотого стандарта государством

гарантировался свободный обмен бумажных денег на золото. Но для этого нужно было иметь

золотые резервы. Их, естественно, не держали в соотношении 1 : 1 к бумажным деньгам, а

имели лишь фракцию по отношению к ним. То же самое делали и коммерческие банки в

отношении получаемых ими вкладов. Принимая депозиты, они делили их сумму на две части:

одну немедленно отдавали взаймы или инвестировали, а другую держали на случай

востребования вкладчиками своих депозитов.

Постепенно возникло понятие нормы резервов— процентной доли депозитов, которую

банки держат как резервы. При обычных обстоятельствах эта норма была достаточно

невелика. Однако в эпохи банковских паник она могла достичь и 100%. Норма резервов

может быть обязательной и добровольной. Сегодня центральные банки требуют от любого

коммерческого банка соблюдения единой нормы резервов, которая

называется обязательной нормой резервов. Однако всегда есть немало банков, которые

предпочитают держать более высокую, чем обязательная, норму резервов, что отражает их

субъективную оценку в отношении гарантий депозитов. Все резервы, которые банк имеет

сверх обязательной нормы, называются избыточными резервами.

5. Обязательные резервы

Обязательные резервы — средства банков и других финансово-кредитных учреждений, которые ониобязаны хранить на корреспондентских счетах в центральном банке в качестве обеспечения

определенных направлений своей деятельности в соответствии с нормативами обязательных

резервов, установленных центральным банком.

Обязательные резервы формируются банками в виде отчислений от суммы привлеченных средств, к

которым относятся средства, которые учитываются на текущих, вкладных (депозитных) счетах

юридических и физических лиц, а также привлеченные средства, принадлежащие юридическим и

физическим лицам и отраженные в балансе банка на других счетах бухгалтерского учета.

Обязательному резервированию подлежат все привлеченные банком средства, за исключением

средств, привлеченных от банков-резидентов, международных финансовых организаций, а также

средств, привлеченных на условиях субординированного долга.

Банки формируют обязательные резервы, исходя из установленных нормативов обязательного

резервирования по обязательствам по привлеченным банком средствах, в целом по сводному

балансу банка. Для всех банков устанавливается единый норматив обязательных резервов. В

отдельных случаях для специализированных банков могут устанавливаться отдельные нормативы

обязательных резервов. Для различных видов обязательств могут устанавливаться

дифференцированные нормативы обязательных резервов в зависимости от:

срока привлечения средств;

вида обязательств в разрезе валют (в т.ч. в банковских металлах);

субъектов (юридические, физические лица).

6. Кредитная эмиссия

Кредитная эмиссия - это увеличение банком денежной массы страны путёмсоздания новых чековых счетов для тех клиентов, которые получили от него

ссуды.

Основой кредитной эмиссии стало осознание банками того факта, что

избыточные резервы не обязательно хранить в своих сейфах. Их можно

превращать в деньги, всего лишь договорившись с заемщиками о том, что

они теперь могут брать из банка деньги точно так же, как те граждане и

фирмы, которые некогда действительно внесли свои сбережения в этот банк.

Иными словами, избыточные резервы банк сам превращает для своих

заемщиков в депозиты.

Очевидно, что механизм кредитной эмиссии все же не лишен риска.

Поэтому одному банку «играть» в систему кредитования на основе

резервирования лишь части реально полученных вкладов довольно опасно.

Хотя опасность одновременного прихода вкладчиков за суммой большей, чем

хранящиеся в его сейфах резервы, невелика, но она существует, а значит, есть

и угроза банкротства, если этих резервов не хватит.

Решением этой проблемы, рожденным после ряда банковских кризисов,

стало создание общенациональных систем частичных банковских резервов

или проще — резервной банковской системы. Ее принципы лежат в основе

устройства банковской сферы многих стран мира, в том числе и таких

крупных, как Россия и США.

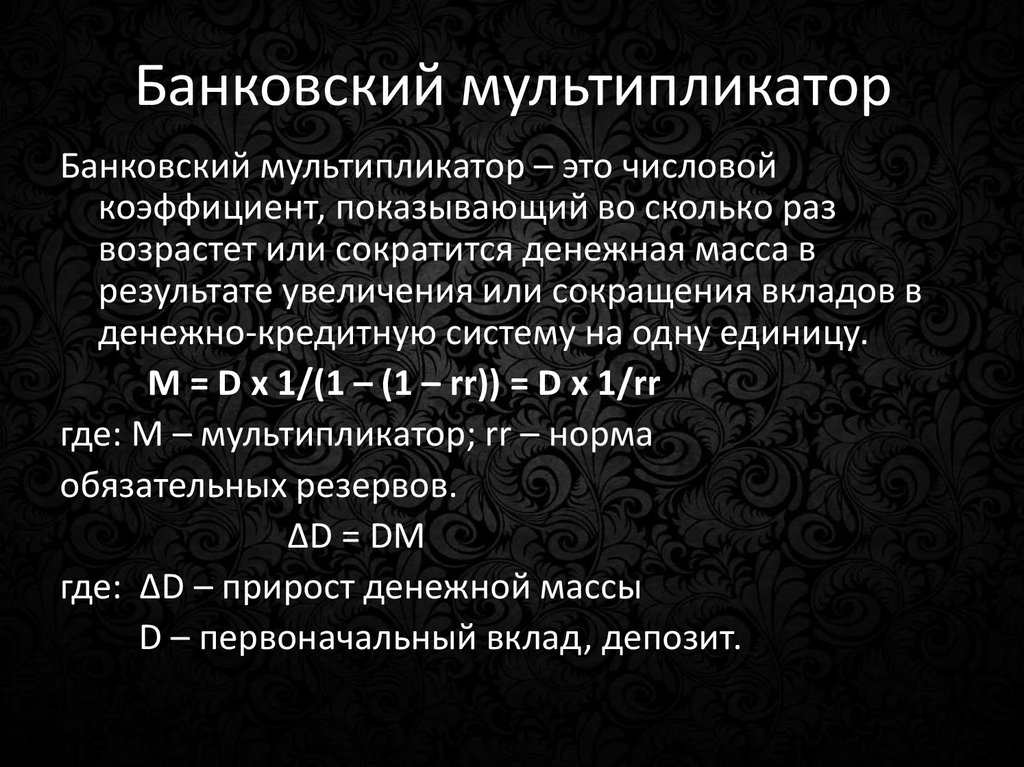

7. Банковский мультипликатор

Банковский мультипликатор – это числовойкоэффициент, показывающий во сколько раз

возрастет или сократится денежная масса в

результате увеличения или сокращения вкладов в

денежно-кредитную систему на одну единицу.

М = D x 1/(1 – (1 – rr)) = D x 1/rr

где: М – мультипликатор; rr – норма

обязательных резервов.

ΔD = DM

где: ΔD – прирост денежной массы

D – первоначальный вклад, депозит.

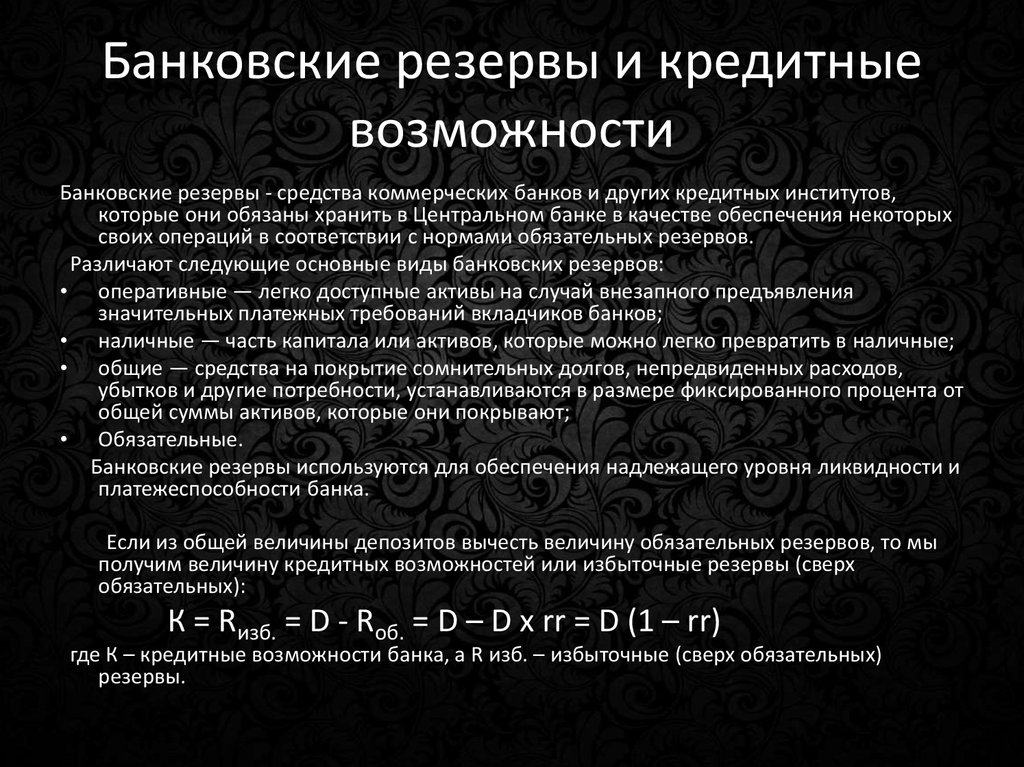

8. Банковские резервы и кредитные возможности

Банковские резервы - средства коммерческих банков и других кредитных институтов,которые они обязаны хранить в Центральном банке в качестве обеспечения некоторых

своих операций в соответствии с нормами обязательных резервов.

Различают следующие основные виды банковских резервов:

• оперативные — легко доступные активы на случай внезапного предъявления

значительных платежных требований вкладчиков банков;

• наличные — часть капитала или активов, которые можно легко превратить в наличные;

• общие — средства на покрытие сомнительных долгов, непредвиденных расходов,

убытков и другие потребности, устанавливаются в размере фиксированного процента от

общей суммы активов, которые они покрывают;

• Обязательные.

Банковские резервы используются для обеспечения надлежащего уровня ликвидности и

платежеспособности банка.

Если из общей величины депозитов вычесть величину обязательных резервов, то мы

получим величину кредитных возможностей или избыточные резервы (сверх

обязательных):

К = Rизб. = D - Rоб. = D – D х rr = D (1 – rr)

где К – кредитные возможности банка, а R изб. – избыточные (сверх обязательных)

резервы.

Финансы

Финансы