Похожие презентации:

Сущность и функции налогов

1. ТЕМА 1: СУЩНОСТЬ И ФУНКЦИИ НАЛОГОВ

2.

3. Нидерланды

4. Латвия

5. Италия

6. Великобритания

7. Этапы развития налогообложения

1 этап: Древний мир и Средние века• Дань с покоренных народов

• Домены и регалии

2 этап: конец XVII – конец XVIII

• Ведущий источник доходов бюджета

• Введение подушного, подоходного налогов

и акцизов

3 этап: XIX вв.

• Уменьшение количества налогов

• Формирование конструкции современной

налоговой системы

Этапы развития налогообложения

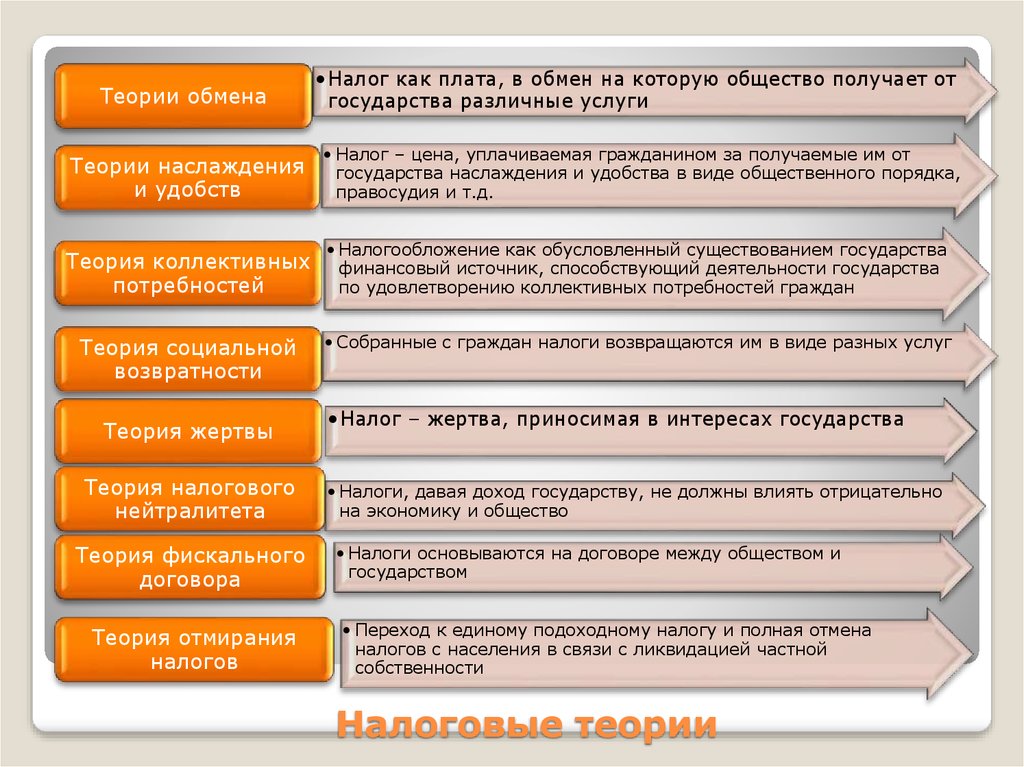

8. Налоговые теории

Теории обмена•Налог как плата, в обмен на которую общество получает от

государства различные услуги

Теории наслаждения

и удобств

• Налог – цена, уплачиваемая гражданином за получаемые им от

государства наслаждения и удобства в виде общественного порядка,

правосудия и т.д.

Теория коллективных

потребностей

• Налогообложение как обусловленный существованием государства

финансовый источник, способствующий деятельности государства

по удовлетворению коллективных потребностей граждан

Теория социальной

возвратности

Теория жертвы

Теория налогового

нейтралитета

Теория фискального

договора

Теория отмирания

налогов

• Собранные с граждан налоги возвращаются им в виде разных услуг

•Налог – жертва, приносимая в интересах государства

• Налоги, давая доход государству, не должны влиять отрицательно

на экономику и общество

• Налоги основываются на договоре между обществом и

государством

• Переход к единому подоходному налогу и полная отмена

налогов с населения в связи с ликвидацией частной

собственности

Налоговые теории

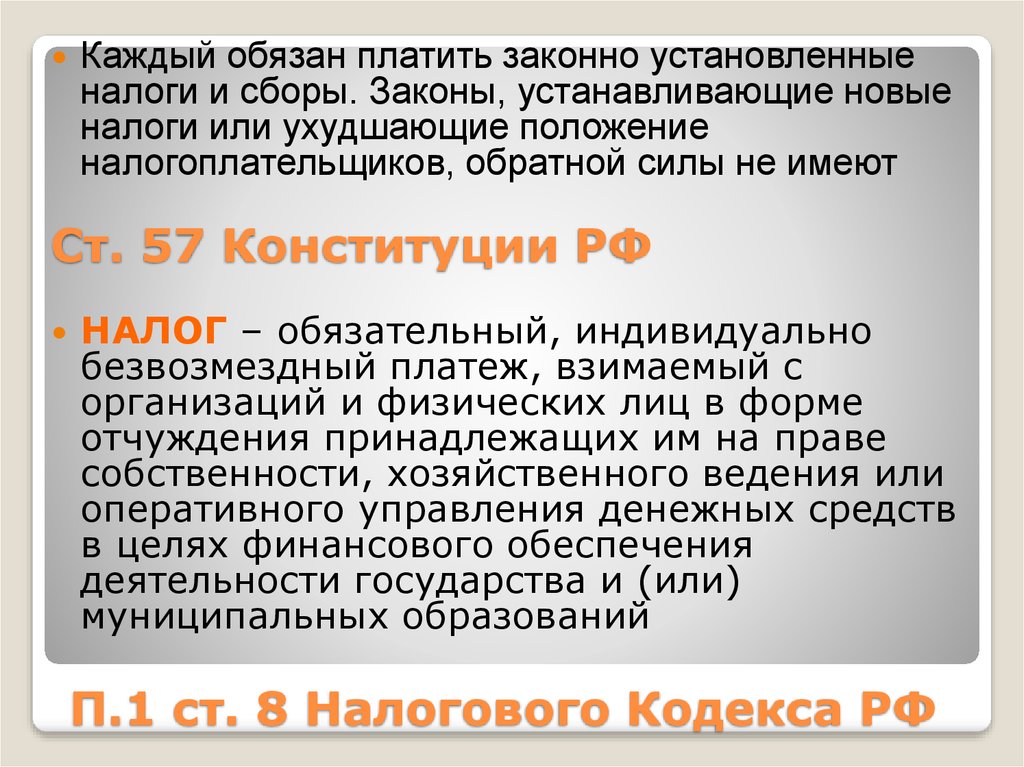

9. П.1 ст. 8 Налогового Кодекса РФ

Каждый обязан платить законно установленныеналоги и сборы. Законы, устанавливающие новые

налоги или ухудшающие положение

налогоплательщиков, обратной силы не имеют

Ст. 57 Конституции РФ

НАЛОГ – обязательный, индивидуально

безвозмездный платеж, взимаемый с

организаций и физических лиц в форме

отчуждения принадлежащих им на праве

собственности, хозяйственного ведения или

оперативного управления денежных средств

в целях финансового обеспечения

деятельности государства и (или)

муниципальных образований

П.1 ст. 8 Налогового Кодекса РФ

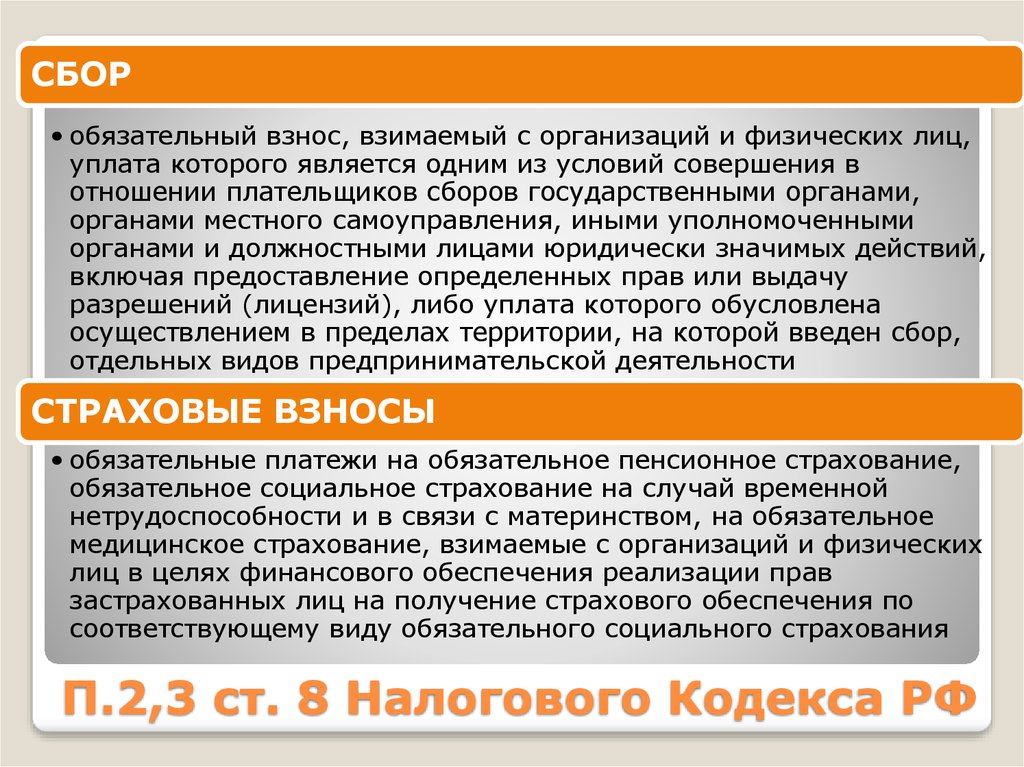

10. П.2,3 ст. 8 Налогового Кодекса РФ

СБОР• обязательный взнос, взимаемый с организаций и физических лиц,

уплата которого является одним из условий совершения в

отношении плательщиков сборов государственными органами,

органами местного самоуправления, иными уполномоченными

органами и должностными лицами юридически значимых действий,

включая предоставление определенных прав или выдачу

разрешений (лицензий), либо уплата которого обусловлена

осуществлением в пределах территории, на которой введен сбор,

отдельных видов предпринимательской деятельности

СТРАХОВЫЕ ВЗНОСЫ

• обязательные платежи на обязательное пенсионное страхование,

обязательное социальное страхование на случай временной

нетрудоспособности и в связи с материнством, на обязательное

медицинское страхование, взимаемые с организаций и физических

лиц в целях финансового обеспечения реализации прав

застрахованных лиц на получение страхового обеспечения по

соответствующему виду обязательного социального страхования

П.2,3 ст. 8 Налогового Кодекса РФ

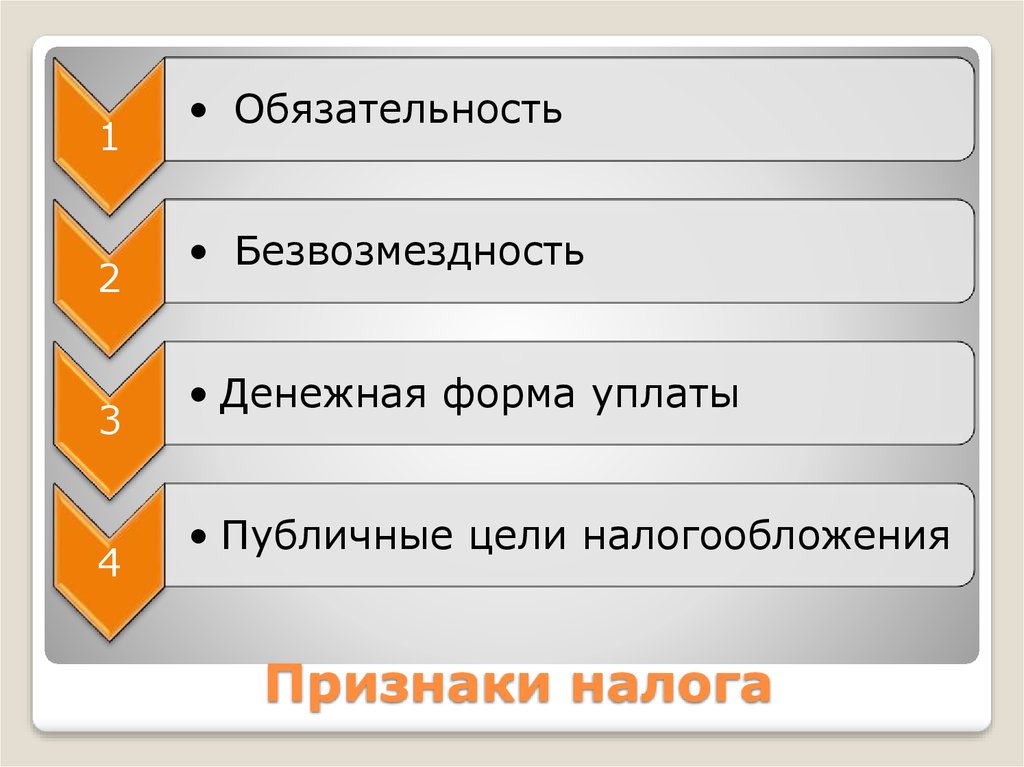

11. Признаки налога

12

3

4

• Обязательность

• Безвозмездность

• Денежная форма уплаты

• Публичные цели налогообложения

Признаки налога

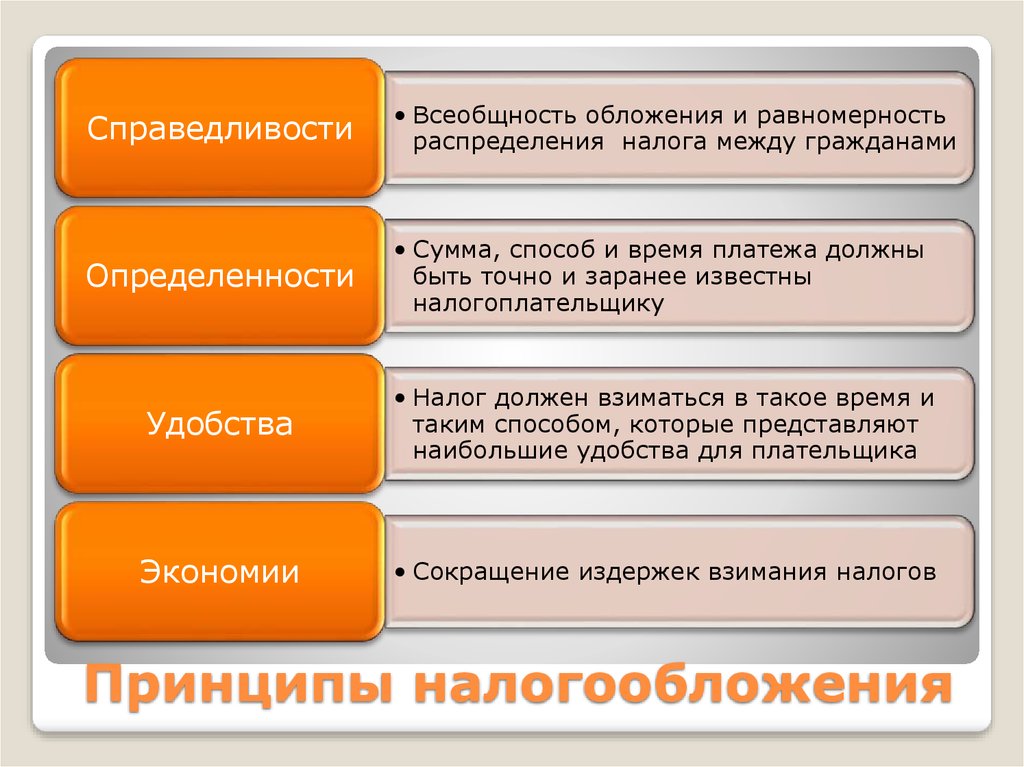

12. Принципы налогообложения

Справедливости• Всеобщность обложения и равномерность

распределения налога между гражданами

Определенности

• Сумма, способ и время платежа должны

быть точно и заранее известны

налогоплательщику

Удобства

• Налог должен взиматься в такое время и

таким способом, которые представляют

наибольшие удобства для плательщика

Экономии

• Сокращение издержек взимания налогов

Принципы налогообложения

13.

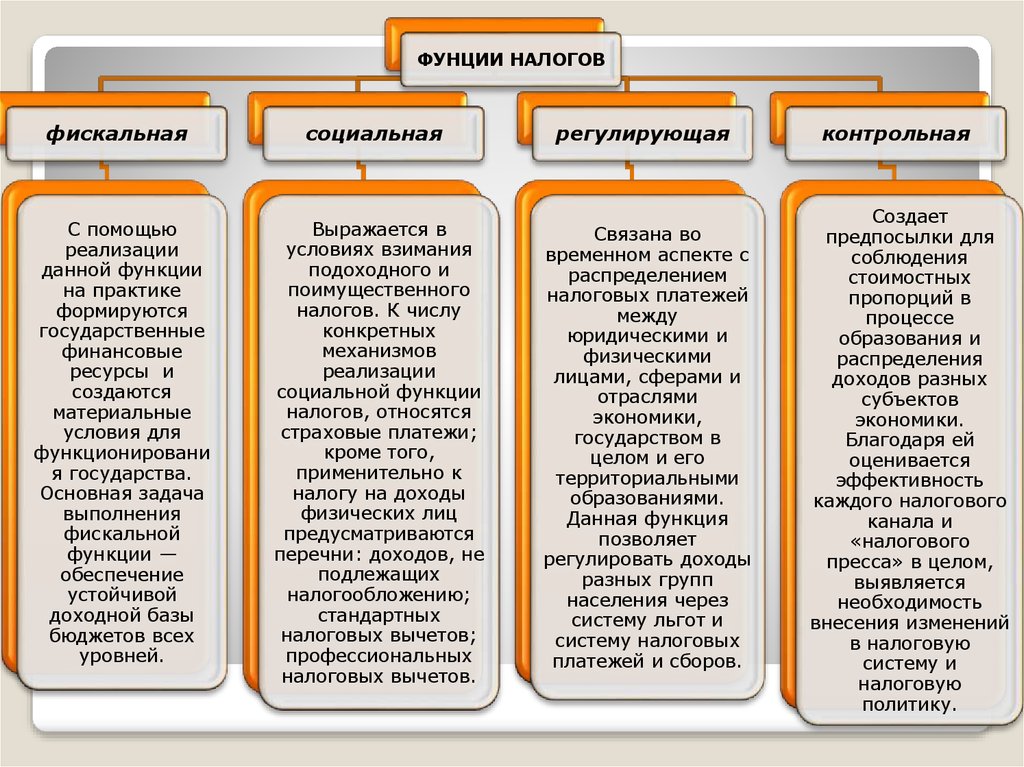

ФУНЦИИ НАЛОГОВфискальная

социальная

регулирующая

С помощью

реализации

данной функции

на практике

формируются

государственные

финансовые

ресурсы и

создаются

материальные

условия для

функционировани

я государства.

Основная задача

выполнения

фискальной

функции —

обеспечение

устойчивой

доходной базы

бюджетов всех

уровней.

Выражается в

условиях взимания

подоходного и

поимущественного

налогов. К числу

конкретных

механизмов

реализации

социальной функции

налогов, относятся

страховые платежи;

кроме того,

применительно к

налогу на доходы

физических лиц

предусматриваются

перечни: доходов, не

подлежащих

налогообложению;

стандартных

налоговых вычетов;

профессиональных

налоговых вычетов.

Связана во

временном аспекте с

распределением

налоговых платежей

между

юридическими и

физическими

лицами, сферами и

отраслями

экономики,

государством в

целом и его

территориальными

образованиями.

Данная функция

позволяет

регулировать доходы

разных групп

населения через

систему льгот и

систему налоговых

платежей и сборов.

контрольная

Создает

предпосылки для

соблюдения

стоимостных

пропорций в

процессе

образования и

распределения

доходов разных

субъектов

экономики.

Благодаря ей

оценивается

эффективность

каждого налогового

канала и

«налогового

пресса» в целом,

выявляется

необходимость

внесения изменений

в налоговую

систему и

налоговую

политику.

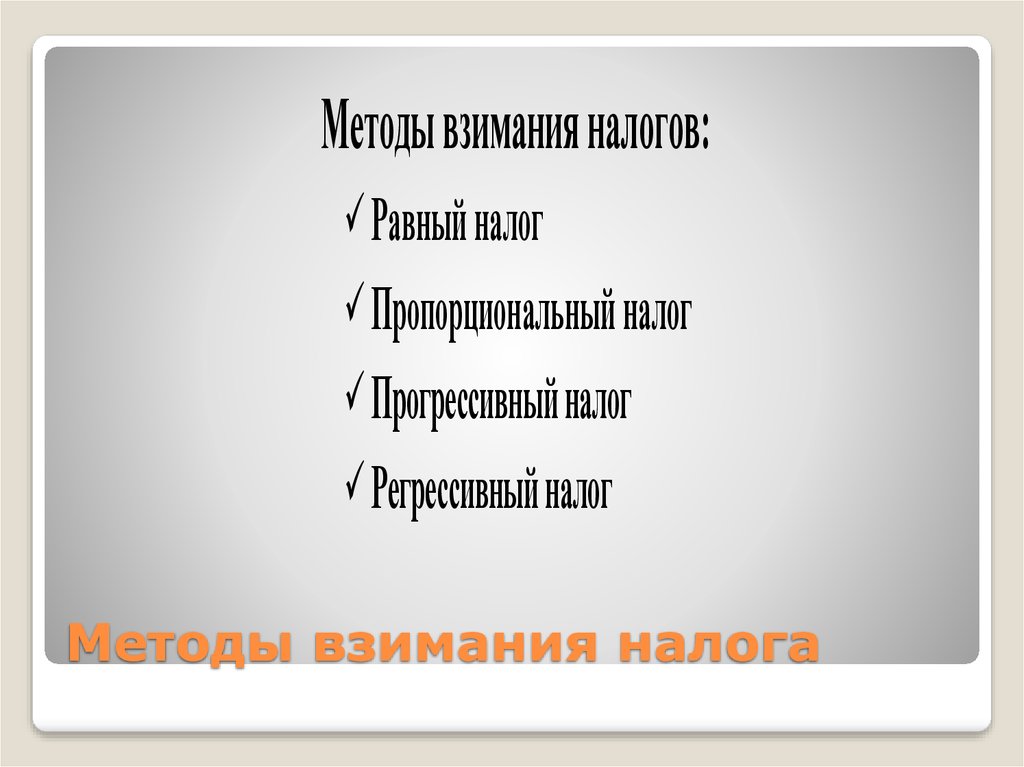

14. Методы взимания налога

Методы взимания налогов:Равный налог

Пропорциональный налог

Прогрессивный налог

Регрессивный налог

Методы взимания налога

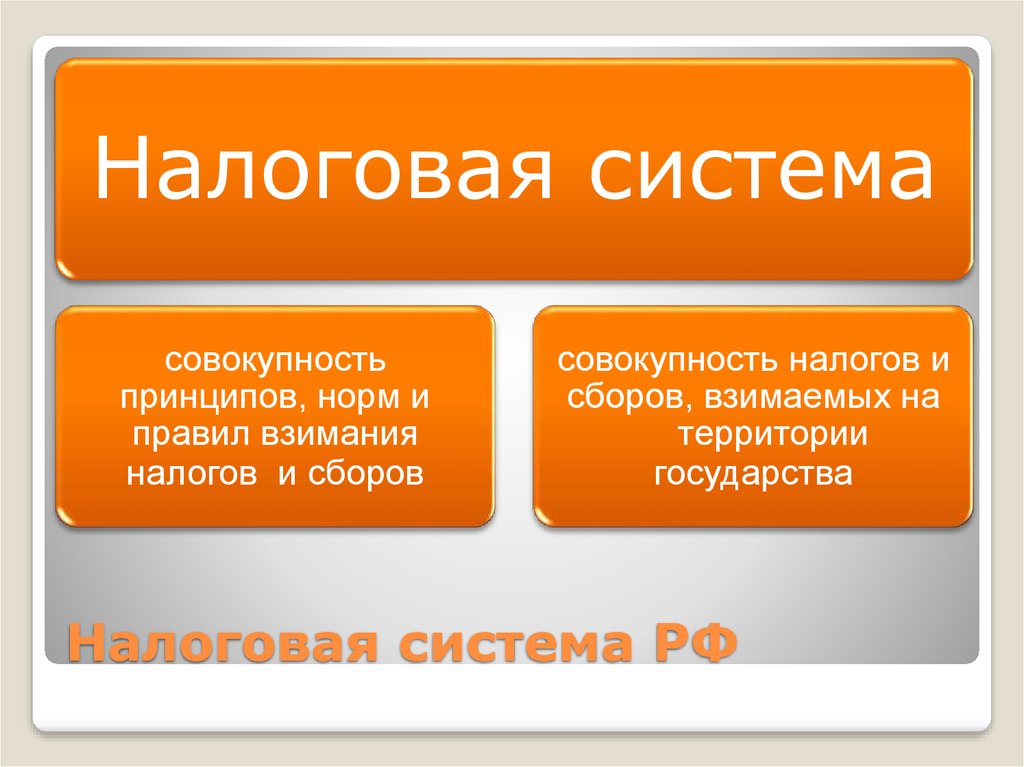

15. Налоговая система РФ

Налоговая системасовокупность

принципов, норм и

правил взимания

налогов и сборов

совокупность налогов и

сборов, взимаемых на

территории

государства

Налоговая система РФ

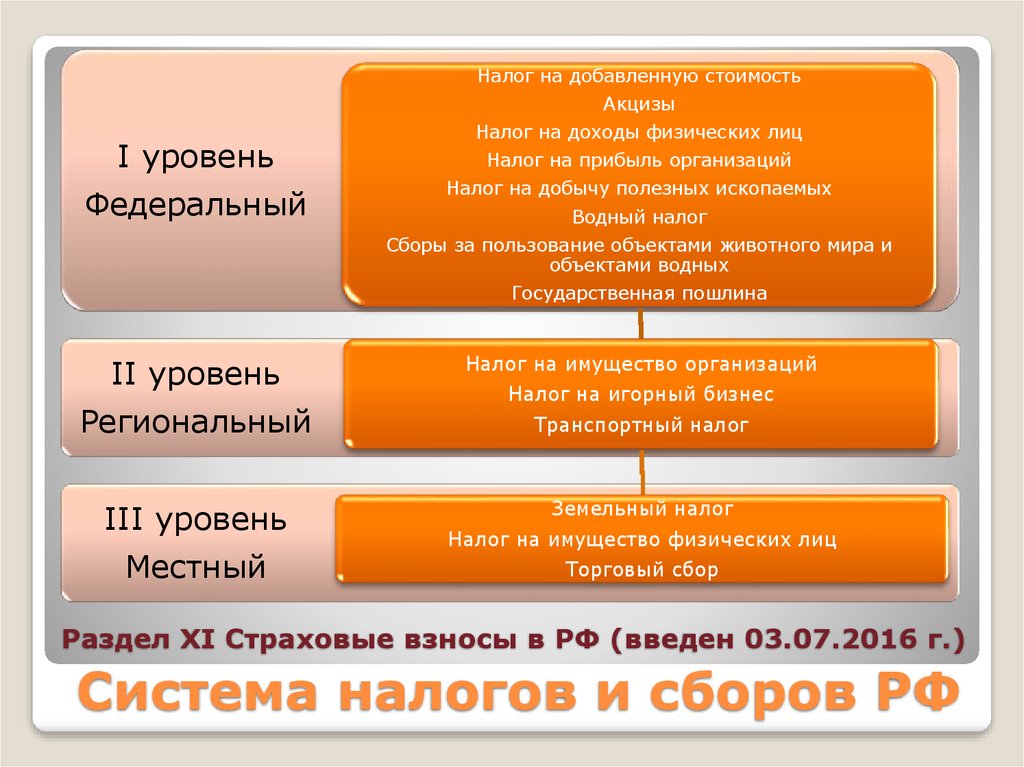

16. Система налогов и сборов РФ

Налог на добавленную стоимостьАкцизы

I уровень

Федеральный

Налог на доходы физических лиц

Налог на прибыль организаций

Налог на добычу полезных ископаемых

Водный налог

Сборы за пользование объектами животного мира и

объектами водных

Государственная пошлина

II уровень

Налог на имущество организаций

Региональный

Транспортный налог

III уровень

Местный

Налог на игорный бизнес

Земельный налог

Налог на имущество физических лиц

Торговый сбор

Раздел XI Страховые взносы в РФ (введен 03.07.2016 г.)

Система налогов и сборов РФ

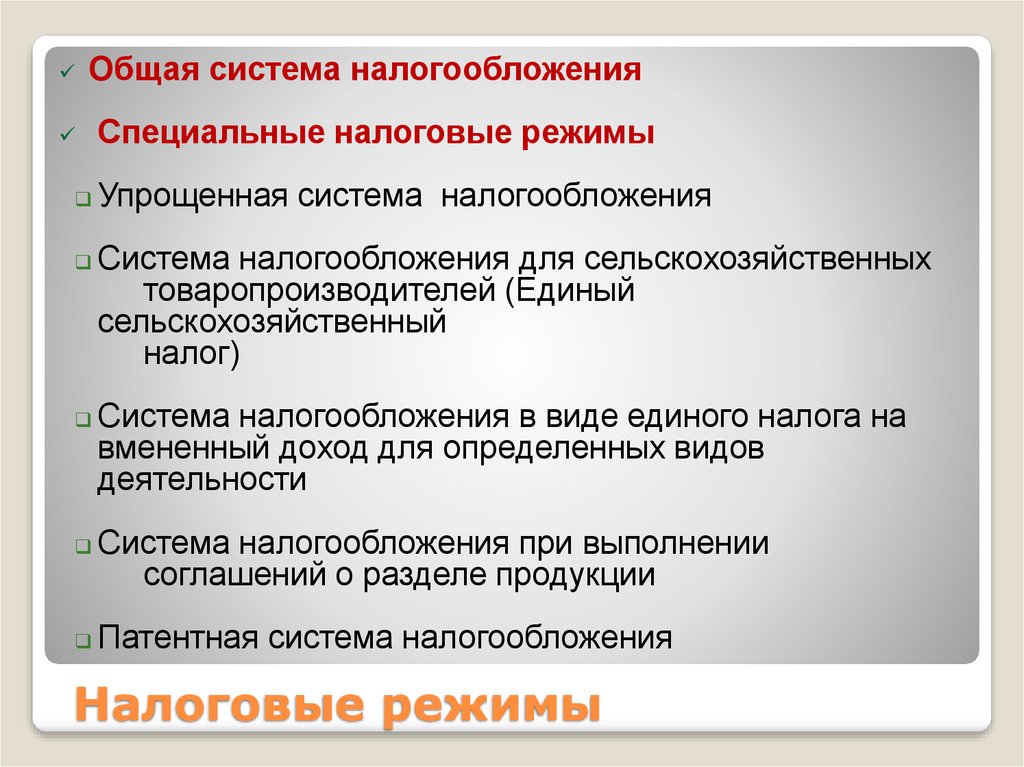

17. Налоговые режимы

Общая система налогообложенияСпециальные налоговые режимы

Упрощенная система налогообложения

Система налогообложения для сельскохозяйственных

товаропроизводителей (Единый

сельскохозяйственный

налог)

Система налогообложения в виде единого налога на

вмененный доход для определенных видов

деятельности

Система налогообложения при выполнении

соглашений о разделе продукции

Патентная система налогообложения

Налоговые режимы

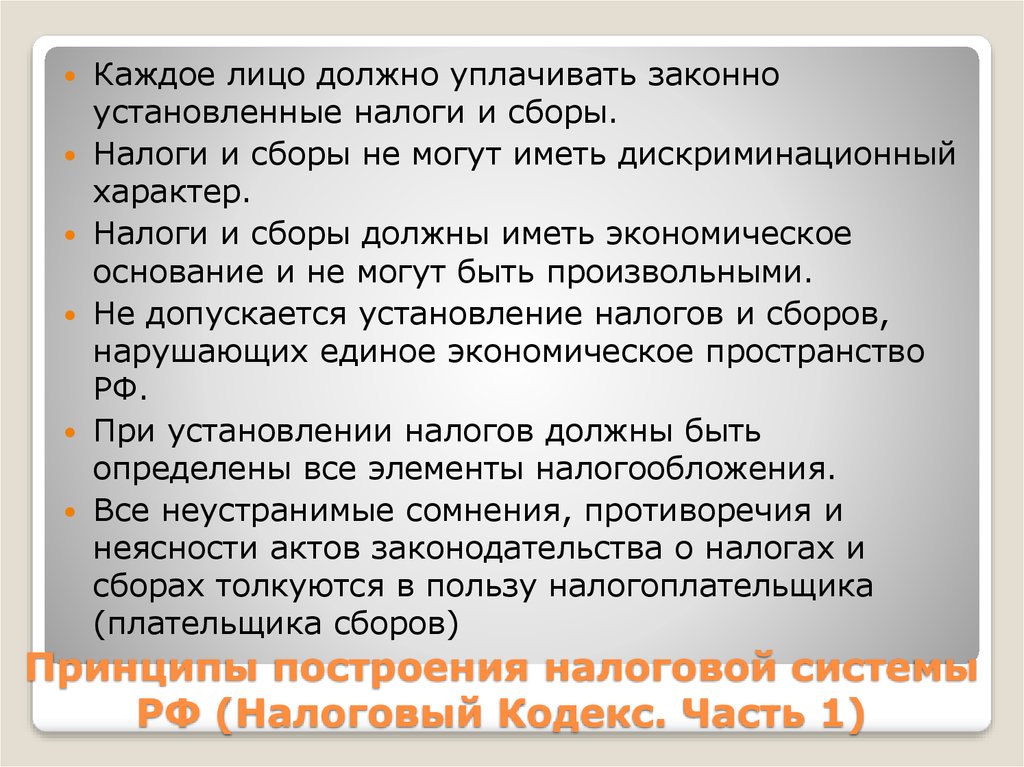

18. Принципы построения налоговой системы РФ (Налоговый Кодекс. Часть 1)

Каждое лицо должно уплачивать законноустановленные налоги и сборы.

Налоги и сборы не могут иметь дискриминационный

характер.

Налоги и сборы должны иметь экономическое

основание и не могут быть произвольными.

Не допускается установление налогов и сборов,

нарушающих единое экономическое пространство

РФ.

При установлении налогов должны быть

определены все элементы налогообложения.

Все неустранимые сомнения, противоречия и

неясности актов законодательства о налогах и

сборах толкуются в пользу налогоплательщика

(плательщика сборов)

Принципы построения налоговой системы

РФ (Налоговый Кодекс. Часть 1)

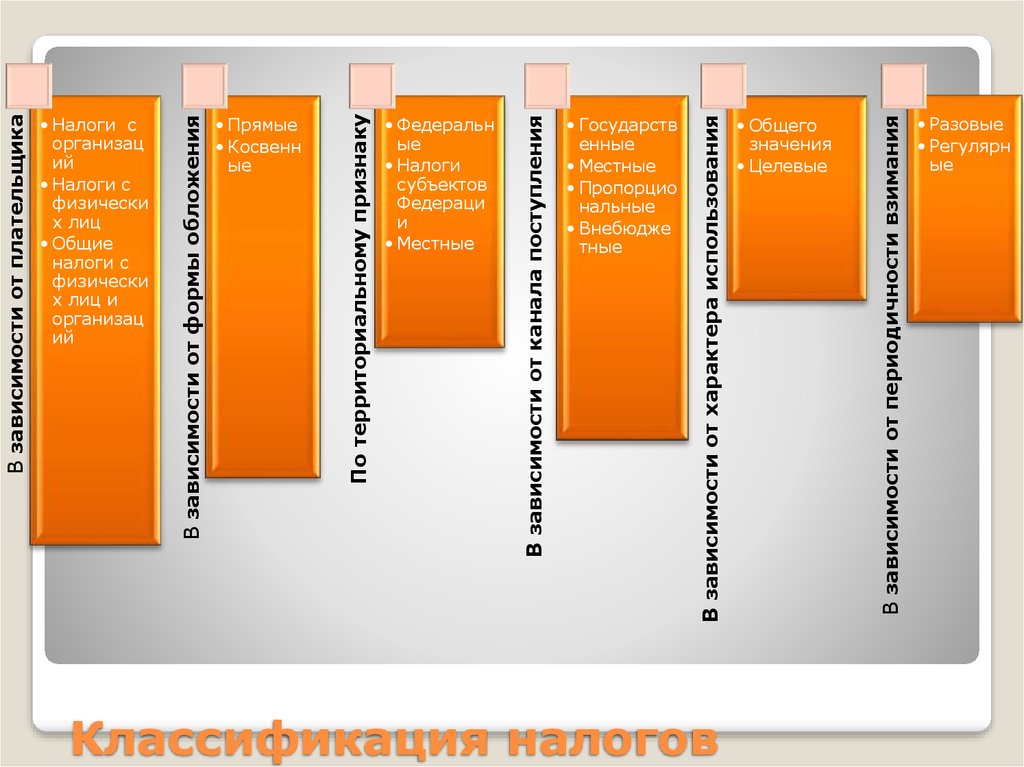

19. Классификация налогов

• Общегозначения

• Целевые

В зависимости от периодичности взимания

• Государств

енные

• Местные

• Пропорцио

нальные

• Внебюдже

тные

В зависимости от характера использования

• Федеральн

ые

• Налоги

субъектов

Федераци

и

• Местные

В зависимости от канала поступления

• Прямые

• Косвенн

ые

По территориальному признаку

В зависимости от формы обложения

В зависимости от плательщика

• Налоги с

организац

ий

• Налоги с

физически

х лиц

• Общие

налоги с

физически

х лиц и

организац

ий

• Разовые

• Регулярн

ые

Финансы

Финансы