Похожие презентации:

Сущность и функции налогов в условиях рыночной экономики

1. СУЩНОСТЬ И ФУНКЦИИ НАЛОГОВ В УСЛОВИЯХ РЫНОЧНОЙ ЭКОНОМИКИ

По дисциплине«Налоговая система»

2. Вопросы для рассмотрения:

1.2.

3.

Сущность, основные черты

и классификация налогов

Принципы и функции

налогов в условиях

рыночной экономики

Участники налоговых

правоотношений в РФ

2

3. Список рекомендованной литературы по теме:

1. Вылкова Е.С., Сердюков А.Э.,Тарасевич А.Л. Налоги и

налогообложение: Учебник для вузов.2ое изд. С-Пб.:ПИТЕР, 2012. -704 с.

2. Молчанов С.С. Налоги за 14 дней:

экспресс-курс. 9-е изд. М.: Эксмо, 512 с.

3. Ольшанская Р.Р., Гирбасова Е.М. Налоги

и налогообложение: Метод. указания. М.: МИЭТ, 2011, 100 с.

3

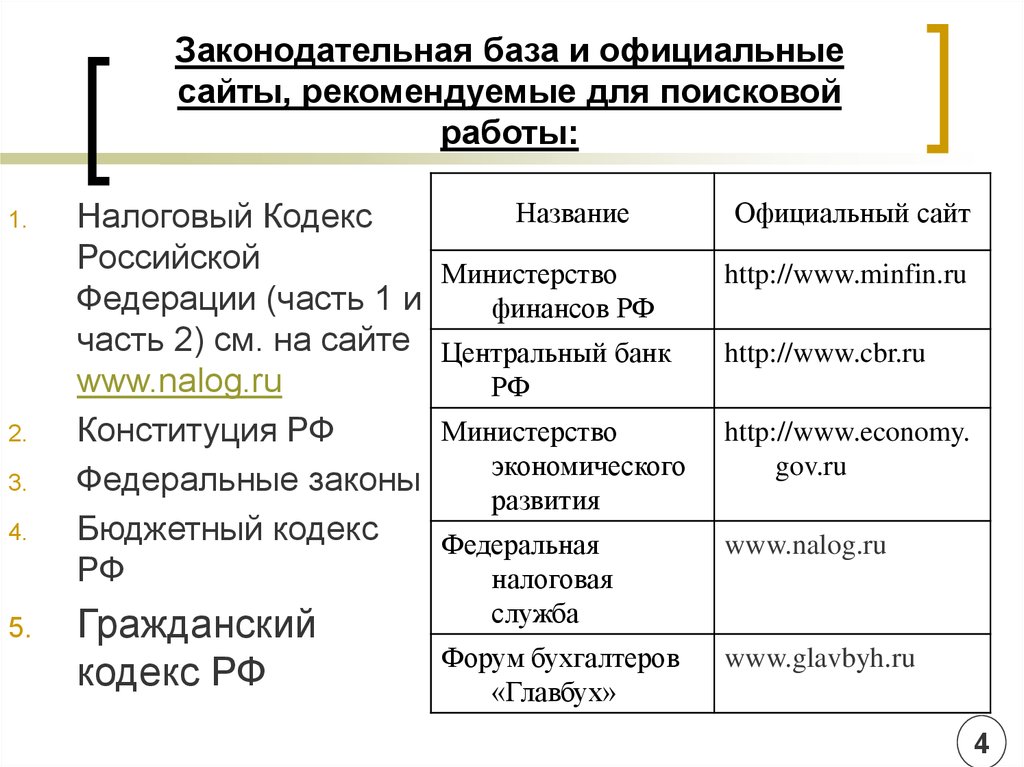

4. Законодательная база и официальные сайты, рекомендуемые для поисковой работы:

1.2.

3.

4.

5.

Налоговый Кодекс

Российской

Федерации (часть 1 и

часть 2) см. на сайте

www.nalog.ru

Конституция РФ

Федеральные законы

Бюджетный кодекс

РФ

Гражданский

кодекс РФ

Название

Официальный сайт

Министерство

финансов РФ

http://www.minfin.ru

Центральный банк

РФ

http://www.cbr.ru

Министерство

экономического

развития

http://www.economy.

gov.ru

Федеральная

налоговая

служба

www.nalog.ru

Форум бухгалтеров

«Главбух»

www.glavbyh.ru

4

5. Сущность, основные черты и классификация налогов

56. Экономическая сущность налогов

НАЛОГЭто сбор, устанавливаемый государством и

взимаемый на основании законодательно

закрепленных правил для удовлетворения

общественных потребностей

Это изъятие государством в свою пользу

определенной части ВВП в виде

обязательного взноса

6

7. Элементы налога (ст. 19 НК РФ)

субъект налога (налогоплательщик);объект налога;

налогооблагаемая база;

единица обложения;

налоговые льготы;

налоговая ставка;

налоговый оклад;

источник налога;

налоговый период;

срок уплаты налога.

7

8. Субъект налога (налогоплательщик)

это юридическое или физическоелицо, на которое законом возложена

обязанность уплачивать налог.

8

9. Объект, налогооблагаемая база, единица обложения

Объект налога — это доход илиимущество налогоплательщика,

которые законодательно подлежат

обложению налогом. Для

количественного измерения объекта

налога служит налогооблагаемая

база. Для её получения выбирается

единица обложения — единица

измерения объекта налога.

9

10. Элементы налога

Налоговый оклад — это сумма налога,уплачиваемая субъектом с одного объекта. Он

получается умножением налоговой ставки на

налогооблагаемую базу.

Источник налога - это доход, из которого

субъект уплачивает налог.

Налоговый период- это время, за которое

производится обложение налогом. Это может

быть месяц, квартал, год.

Срок уплаты налога — срок, в который

уплачивается налог. Он определён законом. При

неуплате налога в срок к налогоплательщику

применяются налоговые санкции.

10

11. Классификация налогов

1. По административному признакуФедеральные (устанавливаются

Налоговым кодексом РФ и обязательны к

уплате на всей территории России);

Региональные;

Местные (местные власти могут

самостоятельно принимать решения о

введении на их территории региональных

и местных налогов).

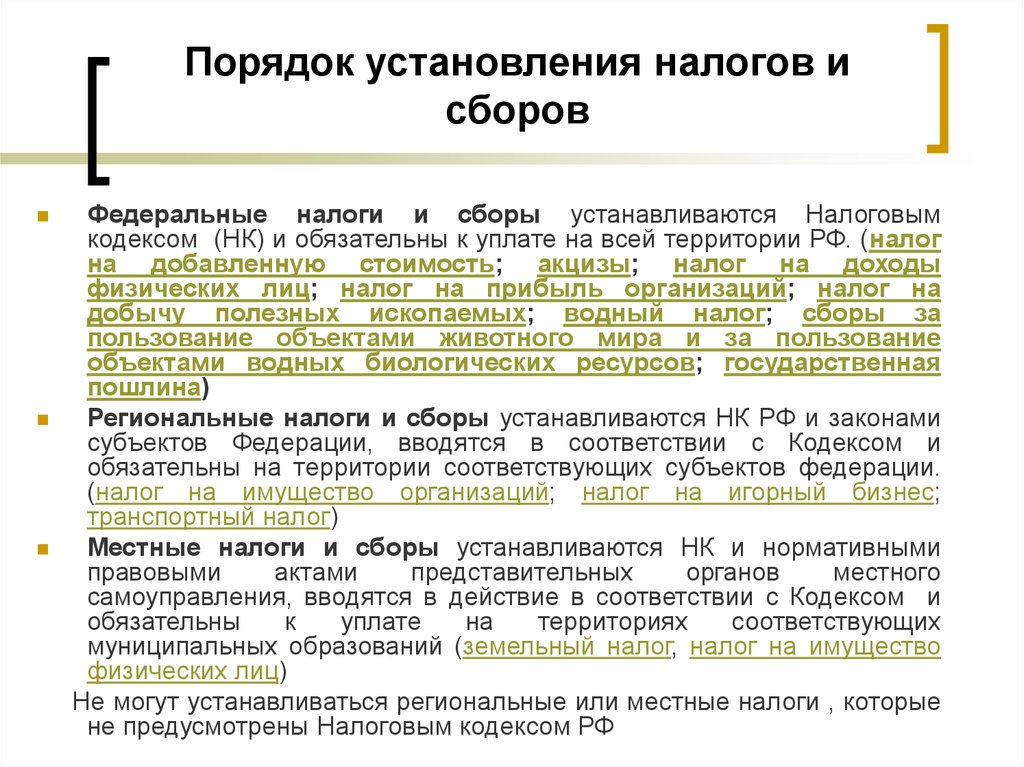

12. Порядок установления налогов и сборов

Федеральные налоги и сборы устанавливаются Налоговымкодексом (НК) и обязательны к уплате на всей территории РФ. (налог

на добавленную стоимость; акцизы; налог на доходы

физических лиц; налог на прибыль организаций; налог на

добычу полезных ископаемых; водный налог; сборы за

пользование объектами животного мира и за пользование

объектами водных биологических ресурсов; государственная

пошлина)

Региональные налоги и сборы устанавливаются НК РФ и законами

субъектов Федерации, вводятся в соответствии с Кодексом и

обязательны на территории соответствующих субъектов федерации.

(налог на имущество организаций; налог на игорный бизнес;

транспортный налог)

Местные налоги и сборы устанавливаются НК и нормативными

правовыми

актами

представительных

органов

местного

самоуправления, вводятся в действие в соответствии с Кодексом и

обязательны

к

уплате

на

территориях

соответствующих

муниципальных образований (земельный налог, налог на имущество

физических лиц)

Не могут устанавливаться региональные или местные налоги , которые

не предусмотрены Налоговым кодексом РФ

13. Классификация налогов

2. По методу установления:прямые (начисляют те, кто

действительно платит - налог на

прибыль и т.д.);

косвенные (формируются как

надбавка к цене, их платят

потребители товара, а перечисляет в

бюджет налоговый агент - НДС, акциз,

таможенные пошлины и т.п.)

14. К федеральным налогам и сборам относятся:

Косвенные налоги:налог на добавленную стоимость (НДС);

акцизы на отдельные виды товаров и отдельные виды

минерального сырья;

Прямые налоги:

налог на прибыль;

налог на доходы физических лиц;

налог на добычу полезных ископаемых ;

государственная пошлина;

сборы за пользование объектами животного мира и за

пользование объектами водных биологических ресурсов;

водный налог.

15. Классификация налогов

3. По объектам:на доходы,

на имущество

4. По видам плательщиков налогов:

физические лица;

юридические лица;

смешанные (налог на землю -платят ЮЛ и

ФЛ, или частный предприниматель – он СХД

и в то же время физлицо)

16. Классификация налогов

5. По источнику уплаты:налоги и сборы, включаемые в цену

продукции (косвенные - НДС, акциз,

таможенная пошлина);

налоги и сборы, относимые на

себестоимость (все прямые, кроме

налога на прибыль)

налоги и обязательные платежи,

выплачиваемые за счет прибыли

17. Классификация налогов

6. По характеру ставок:прогрессивные (НДФЛ в Украине по НК);

регрессивные (был ЕСВ в России);

пропорциональные (одинаковая сумма с

каждой единицы налогообложения ).

7. По виду ставок:

процентные - адвалорные (прибыль, НДС);

твердые - специфические (акциз, за первую

регистрацию транспортного средства);

смешанные – налог взимается по твердой

ставке + % от оборота (акциз на сигареты);

18. Принципы и функции налоговой системы

1819. Принципы налоговой системы

1) Принцип законности налогообложения.Каждое лицо должно уплачивать законно

установленные налоги и сборы. Это установлено

пунктом 1 статьи 3 Налогового кодекса.

2) Принцип справедливости налогообложения.

Налоги должны устанавливаться с учетом

фактической способности налогоплательщика к их

уплате (п. 1 ст. 3 НК РФ).

3) Принцип всеобщности и равенства

налогообложения (п. 1 ст. 3 НК РФ).

Он заключается в том, что каждое лицо несет равные

обязанности перед обществом. Это следует из статьи

8 Конституции РФ. Пунктом 2 статьи 3 НК РФ также

установлено, что налоги и сборы не могут иметь

дискриминационный характер и различно применяться

исходя из социальных, расовых, национальных,

религиозных и иных подобных критериев.

20. Принципы налоговой системы

4) Принцип экономической обоснованностиналогообложения

Пунктом 3 статьи 3 Налогового кодекса установлено, что

налоги и сборы должны иметь экономическое основание, и не

могут быть произвольными.

5) Принцип единства экономического пространства

Российской Федерации.

В соответствии с пунктом 4 статьи 3 Налогового кодекса не

допускается устанавливать налоги и сборы, нарушающие

единое экономическое пространство Российской Федерации

6)Принцип установления налогов и сборов в должном

порядке.

Ни на кого не может быть возложена обязанность уплачивать

налоги и сборы, а также иные взносы и платежи, обладающие

признаками налогов и сборов, и при этом не предусмотренные

Налоговым кодексом, либо установленные в ином порядке,

чем это определено НК РФ.

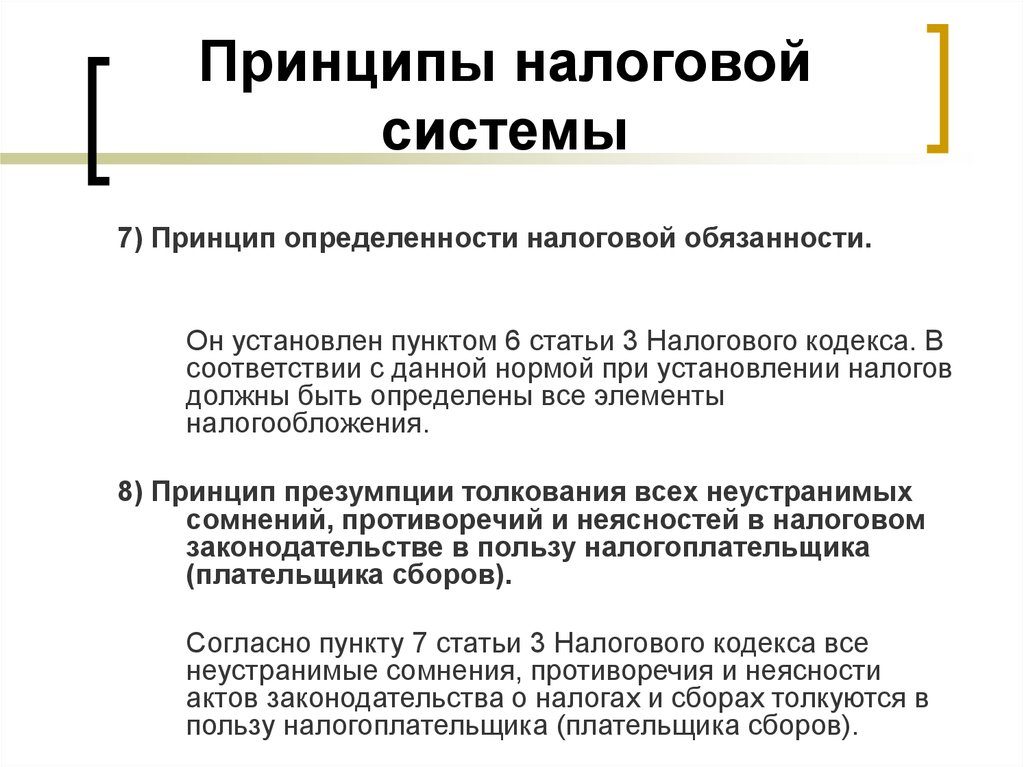

21. Принципы налоговой системы

7) Принцип определенности налоговой обязанности.Он установлен пунктом 6 статьи 3 Налогового кодекса. В

соответствии с данной нормой при установлении налогов

должны быть определены все элементы

налогообложения.

8) Принцип презумпции толкования всех неустранимых

сомнений, противоречий и неясностей в налоговом

законодательстве в пользу налогоплательщика

(плательщика сборов).

Согласно пункту 7 статьи 3 Налогового кодекса все

неустранимые сомнения, противоречия и неясности

актов законодательства о налогах и сборах толкуются в

пользу налогоплательщика (плательщика сборов).

22.

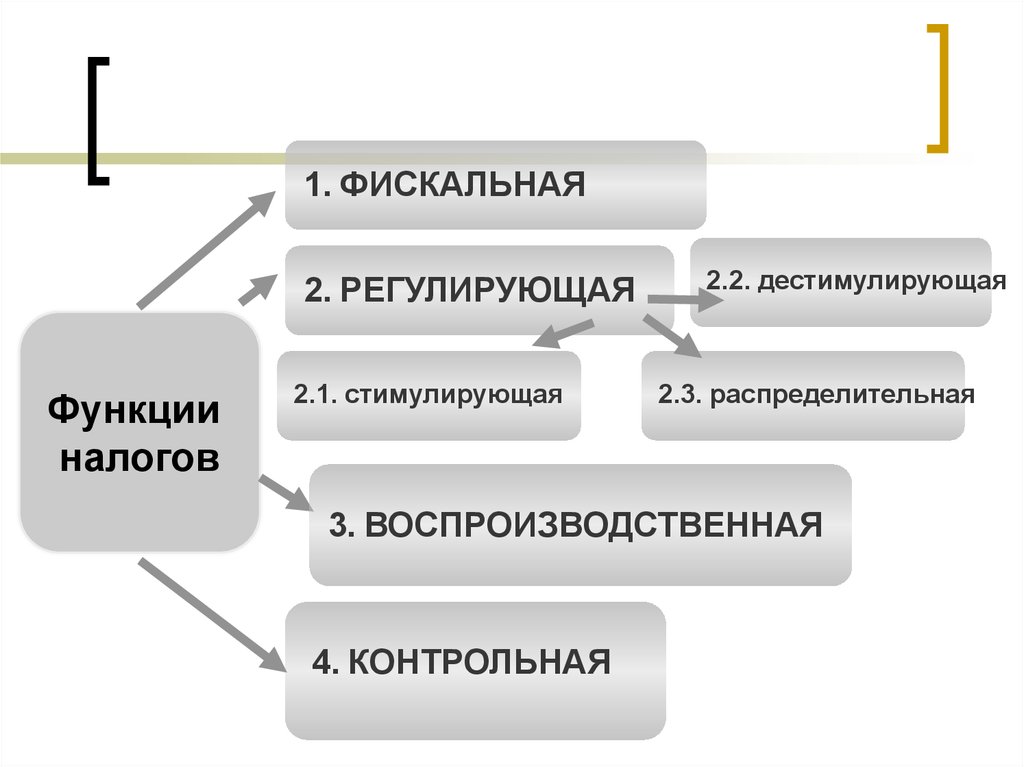

Функции налогов:Функции налогов показывают как

реализуется общественное назначение

налогов, как инструмента стоимостного

распределения и перераспределения

доходов.

Обычно выделяют следующие функции

налогов:

23.

1. ФИСКАЛЬНАЯ2. РЕГУЛИРУЮЩАЯ

Функции

налогов

2.1. стимулирующая

2.2. дестимулирующая

2.3. распределительная

3. ВОСПРОИЗВОДСТВЕННАЯ

4. КОНТРОЛЬНАЯ

24. Функции налогов:

Фискальная;Регулирующая;

Распределительная;

Контрольная;

Стимулирующая;

Воспроизводственная.

25. Фискальная функция

(отслова

«фискус»

–

государственная) проявляется в

формировании

финансовых

ресурсов государства.

В странах с рыночной экономикой

80-90% доходов бюджета

формируется за счет налогов.

26. Регулирующая функция

проявляется в использовании налогов вцелях организации социальной и

хозяйственной жизни в стране.

Регулирующая функция может быть

стимулирующей (предоставление

льгот) и дестимулирующей (повышение

налоговых ставок).

27. Распределительная (социальная) функция

Через налоги происходит передачасредств в пользу более слабых и

незащищенных категорий граждан

за счет возложения налогового

бремени

на

более

сильные

категории

населения

28. Контрольная функция

налогов проявляется в том, что государствочерез налоги контролирует финансовохозяйственную деятельность организаций и

граждан, источники их доходов и расходов.

Благодаря контрольной функции оценивается

эффективность налоговой системы,

обеспечивается контроль за видами

деятельности и финансовыми потоками.

Через контрольную функцию

налогообложения выявляется

необходимость внесения изменений в

налоговую систему.

29. Участники налоговых правоотношений в РФ

2930. Участники (ст.9 Налогового кодекса РФ)

организации и физические лица, признаваемых налоговым кодексомналогоплательщиками или плательщиками сборов;

организации и физические лица, признаваемые налоговым кодексом

налоговыми агентами;

государственный таможенный комитет РФ и его подразделения (далее –

таможенные органы);

государственные органы исполнительной власти и исполнительные органы

местного самоуправления, другие уполномоченные ими должностные лица,

осуществляющие в установленном порядке помимо налоговых и

таможенных органов прием и взимание налогов и сборов, а также контроль

за их уплату налогоплательщиками и плательщиками сборов (далее –

сборщики налогов и сборов);

Министерство финансов РФ, Министерства финансов республик,

финансовое управление (департаменты отдела) администрации краев,

властей, городов Москвы и Санкт Петербурга, автономной области,

автономных округов, районов и городов ( далее – финансовые органы ) ,

иные уполномоченные органы – при решение вопросов об отсрочке и о

рассрочки уплаты налогов и сборов других вопросов, предусмотренных

налоговым кодексом;

органы государственных внебюджетных фондов;

федеральная служба налоговой полиции РФ и её территориальные

подразделения (далее – органы налоговой полиции) – при решении

вопросов, отнесенных к их компетенции Налоговым Кодексом РФ.

31. К внебюджетным фондам относятся фонды социальной поддержки населения:

социального страхования;пенсионного обеспечения;

обязательного медицинского

страхования.

32. Права налогоплательщиков:

получать по месту своего учета от налоговых органовбесплатную информацию (в том числе в письменной

форме - вопросы, касающиеся

налогообложения);получать от Министерства финансов

Российской Федерации письменные разъяснения по

вопросам применения законодательства Российской

Федерации о налогах и сборах;

использовать налоговые льготы при наличии оснований и

в порядке, установленном законодательством о налогах и

сборах;

получать отсрочки платежей в законном порядке и

осуществлять своевременный зачет или возврат излишне

уплаченных сумм в бюджет;

представлять свои интересы в налоговых

правоотношениях лично или через своего представителя;

требовать соблюдения налоговых тайн и возмещения в

полном объеме убытков, причиненных незаконными

решениями налоговых органов.

33. Обязанности налогоплательщиков состоят в следующем

вставать на учет в налоговых органах иуплачивать законно установленные налоги;

вести учет доходов и расходов;

представлять в налоговые органы налоговые

декларации и другую требуемую документацию;

выполнять законные требования налоговых

органов по устранению нарушений;

сохранять в течение четырех лет документацию

по начислению и уплате налогов.

34. Права налоговых органов заключаются в следующем:

требовать от налогоплательщика документы по формам, установленнымгосударственными органами, а также пояснения к ним;

проводить налоговые проверки в порядке, установленном настоящим

Кодексом;

изымать по акту документы, свидетельствующие о наличии нарушений;

приостанавливать операции по банковским счетам налогоплательщиков

и налагать арест на их имущество;

обследовать любые помещения налогоплательщиков, используемые для

извлечения доходов;

определять суммы налогов расчетным путем, требовать устранения

нарушений, взыскивать недоимки и пени;

требовать от банков документы, подтверждающие перечисления

налоговых платежей;

привлекать для налогового контроля специалистов, экспертов и

переводчиков, вызывать в качестве свидетелей лиц, которым могут быть

известны какие-либо обстоятельства, имеющие значение для

проведения налогового контроля;

предъявлять иски в арбитражные суды и суды общей юрисдикции по

поводу взыскания налогов, о признании недействительной регистрации

предприятия, о признании сделок недействительными.

35. Обязанности налоговых органов состоят в следующем:

соблюдать законодательство о налогах и сборах;осуществлять контроль за поступлением

налогов;

вести в установленном порядке учет

организаций и физических лиц;

возвращать налогоплательщикам излишне

уплаченные ими суммы налогов;

соблюдать налоговую тайну;

направлять налогоплательщику копии актов

налоговой проверки и решения налогового

органа, а также требование об уплате налога и

сбора.

36. Налоговым кодексом установлены новые обязанности налоговых органов:

вести разъяснительную работу по применениюзаконодательства о налогах сборах, а также

принятых в соответствии с ним нормативных

правовых актов;

бесплатно информировать налогоплательщиков

о действующих налогах и сборах;

представлять формы установленной отчётности

и разъяснить порядок их заполнения;

давать разъяснения о порядке исчисления и

уплаты налогов и сборов.

Финансы

Финансы Право

Право