Похожие презентации:

Анализ продаж бренда для Carlsberg Ukraine

1. Анализ продаж Бренда 1

дляПодготовила Виктория Халанская

2. План презентации

• Данные по продажам Бренда 1. Общая динамика VS PY-previous year 2014.• Общая (FY-full year 2015) динамика продаж Бренда 1 в разрезе регионов VS PY-previous year 2014.

• Общая (FY 2015) динамика продаж Бренда 1 в разрезе каналов сбыта (Off-Trade, On-Trade, RKA) VS PY

2014.

• Динамика продаж Бренда 1 в разрезе отдельных СКЮ на протяжении 2х лет.

• Анализ продаж Бренда 1 (за 2015 год) в каждом отдельном регионе в разрезе продающихся в данном

регионе СКЮ.

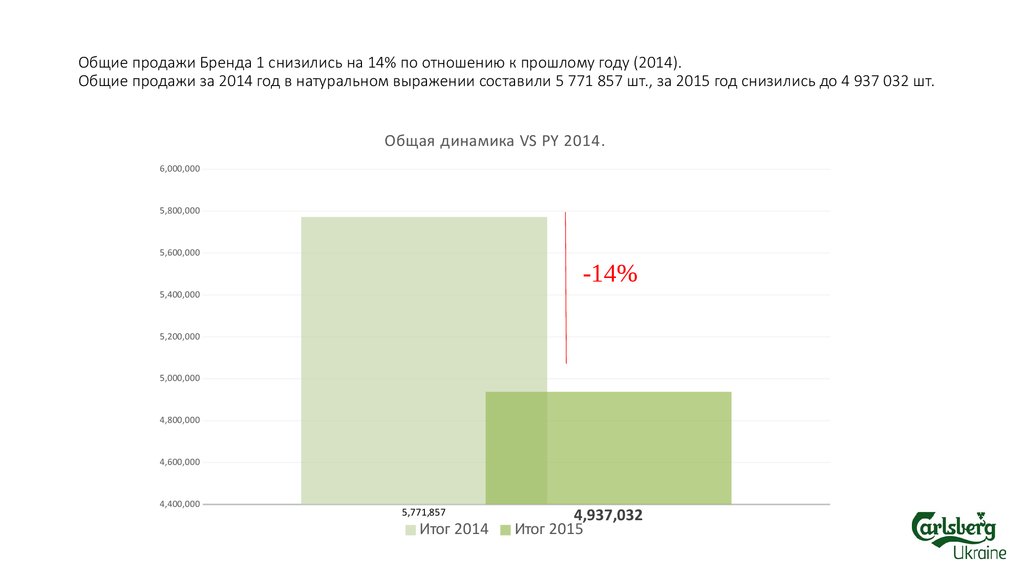

3. Общие продажи Бренда 1 снизились на 14% по отношению к прошлому году (2014). Общие продажи за 2014 год в натуральном выражении составили 5 771 857 шт.,

Общие продажи Бренда 1 снизились на 14% по отношению к прошлому году (2014).Общие продажи за 2014 год в натуральном выражении составили 5 771 857 шт., за 2015 год снизились до 4 937 032 шт.

Общая динамика VS PY 2014.

6,000,000

5,800,000

5,600,000

-14%

5,400,000

5,200,000

5,000,000

4,800,000

4,600,000

4,400,000

5,771,857

Итог 2014

4,937,032

Итог 2015

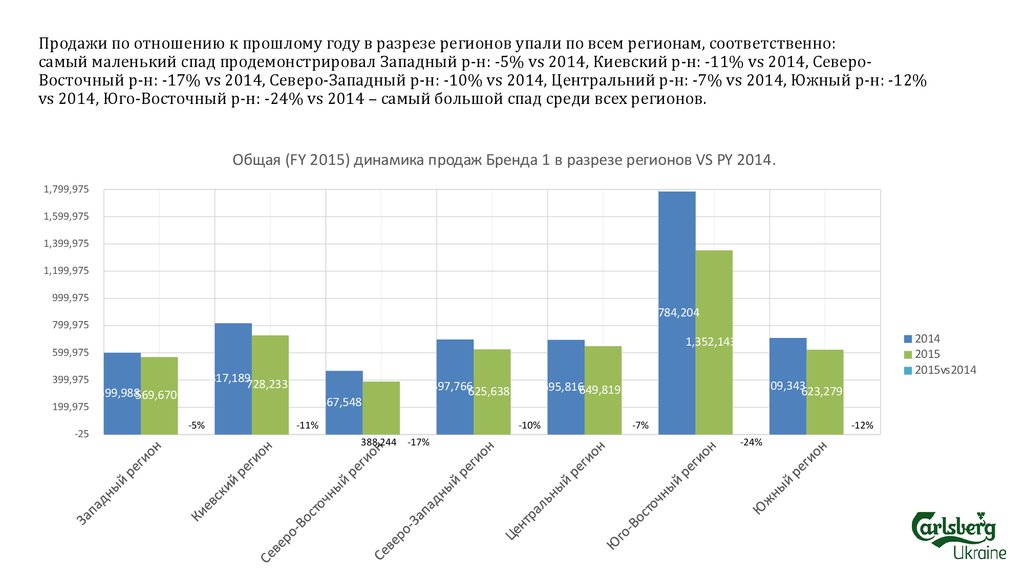

4. Продажи по отношению к прошлому году в разрезе регионов упали по всем регионам, соответственно: самый маленький спад продемонстрировал За

Продажи по отношению к прошлому году в разрезе регионов упали по всем регионам, соответственно:самый маленький спад продемонстрировал Западный р-н: -5% vs 2014, Киевский р-н: -11% vs 2014, СевероВосточный р-н: -17% vs 2014, Северо-Западный р-н: -10% vs 2014, Центральний р-н: -7% vs 2014, Южный р-н: -12%

vs 2014, Юго-Восточный р-н: -24% vs 2014 – самый большой спад среди всех регионов.

Общая (FY 2015) динамика продаж Бренда 1 в разрезе регионов VS PY 2014.

1,799,975

1,599,975

1,399,975

1,199,975

999,975

1,784,204

799,975

399,975

199,975

-25

2014

2015

2015vs2014

1,352,143

599,975

817,189728,233

599,988569,670

697,766625,638

467,548

-5%

-11%

-10%

388,244

-17%

709,343623,279

695,816649,819

-7%

-12%

-24%

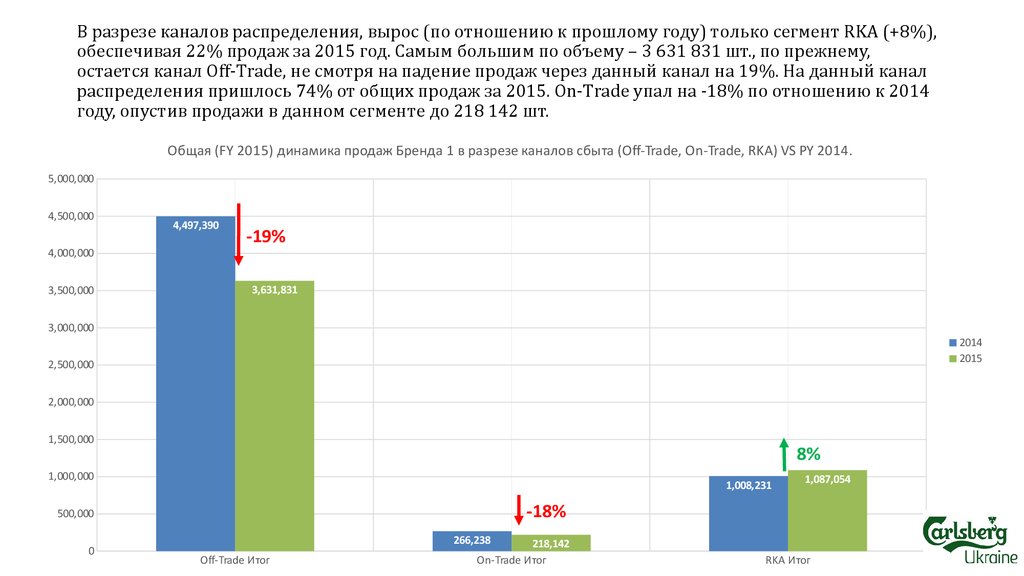

5. В разрезе каналов распределения, вырос (по отношению к прошлому году) только сегмент RKA (+8%), обеспечивая 22% продаж за 2015 год. Самым большим по

В разрезе каналов распределения, вырос (по отношению к прошлому году) только сегмент RKA (+8%),обеспечивая 22% продаж за 2015 год. Самым большим по объему – 3 631 831 шт., по прежнему,

остается канал Off-Trade, не смотря на падение продаж через данный канал на 19%. На данный канал

распределения пришлось 74% от общих продаж за 2015. On-Trade упал на -18% по отношению к 2014

году, опустив продажи в данном сегменте до 218 142 шт.

Общая (FY 2015) динамика продаж Бренда 1 в разрезе каналов сбыта (Off-Trade, On-Trade, RKA) VS PY 2014.

5,000,000

4,500,000

4,000,000

3,500,000

4,497,390

-19%

3,631,831

3,000,000

2014

2015

2,500,000

2,000,000

1,500,000

8%

1,000,000

1,008,231

-18%

500,000

0

1,087,054

266,238

Off-Trade Итог

218,142

On-Trade Итог

RKA Итог

6.

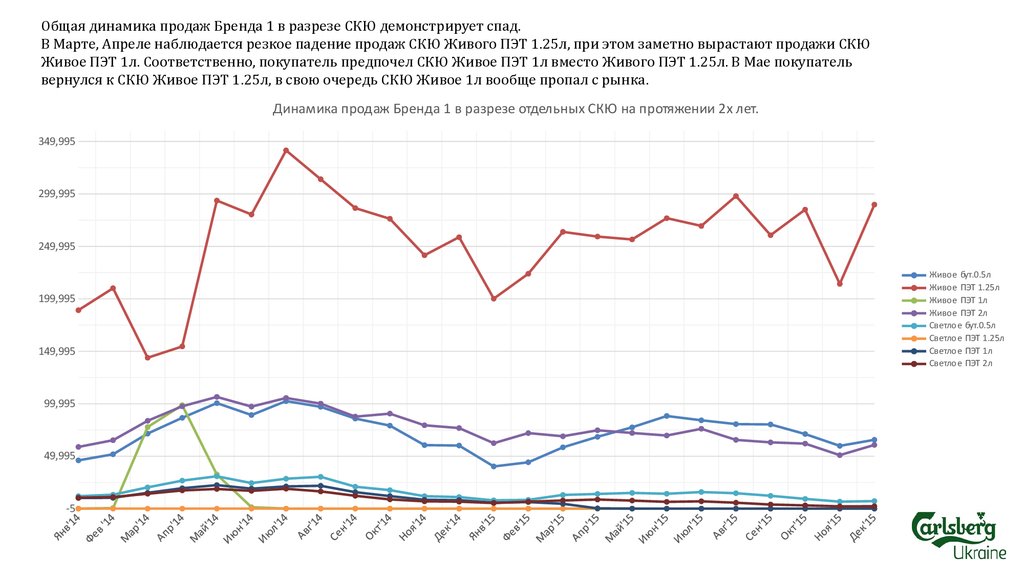

Общая динамика продаж Бренда 1 в разрезе СКЮ демонстрирует спад.В Марте, Апреле наблюдается резкое падение продаж СКЮ Живого ПЭТ 1.25л, при этом заметно вырастают продажи СКЮ

Живое ПЭТ 1л. Соответственно, покупатель предпочел СКЮ Живое ПЭТ 1л вместо Живого ПЭТ 1.25л. В Мае покупатель

вернулся к СКЮ Живое ПЭТ 1.25л, в свою очередь СКЮ Живое 1л вообще пропал с рынка.

Динамика продаж Бренда 1 в разрезе отдельных СКЮ на протяжении 2х лет.

349,995

299,995

249,995

199,995

149,995

99,995

49,995

-5

Живое бут.0.5л

Живое ПЭТ 1.25л

Живое ПЭТ 1л

Живое ПЭТ 2л

Светлое бут.0.5л

Светлое ПЭТ 1.25л

Светлое ПЭТ 1л

Светлое ПЭТ 2л

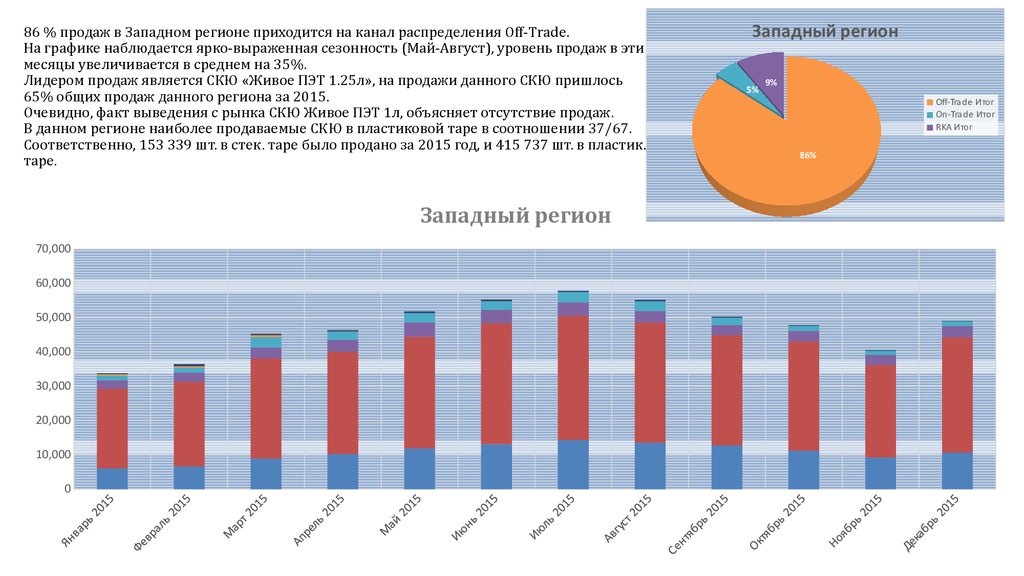

7. 86 % продаж в Западном регионе приходится на канал распределения Off-Trade. На графике наблюдается ярко-выраженная сезонность (Май-Август), урове

86 % продаж в Западном регионе приходится на канал распределения Off-Trade.На графике наблюдается ярко-выраженная сезонность (Май-Август), уровень продаж в эти

месяцы увеличивается в среднем на 35%.

Лидером продаж является СКЮ «Живое ПЭТ 1.25л», на продажи данного СКЮ пришлось

65% общих продаж данного региона за 2015.

Очевидно, факт выведения с рынка СКЮ Живое ПЭТ 1л, объясняет отсутствие продаж.

В данном регионе наиболее продаваемые СКЮ в пластиковой таре в соотношении 37/67.

Соответственно, 153 339 шт. в стек. таре было продано за 2015 год, и 415 737 шт. в пластик.

таре.

Западный регион

70,000

60,000

50,000

40,000

30,000

20,000

10,000

0

Западный регион

5%

9%

Off-Tra de Итог

On-Trade Итог

RKA Итог

86%

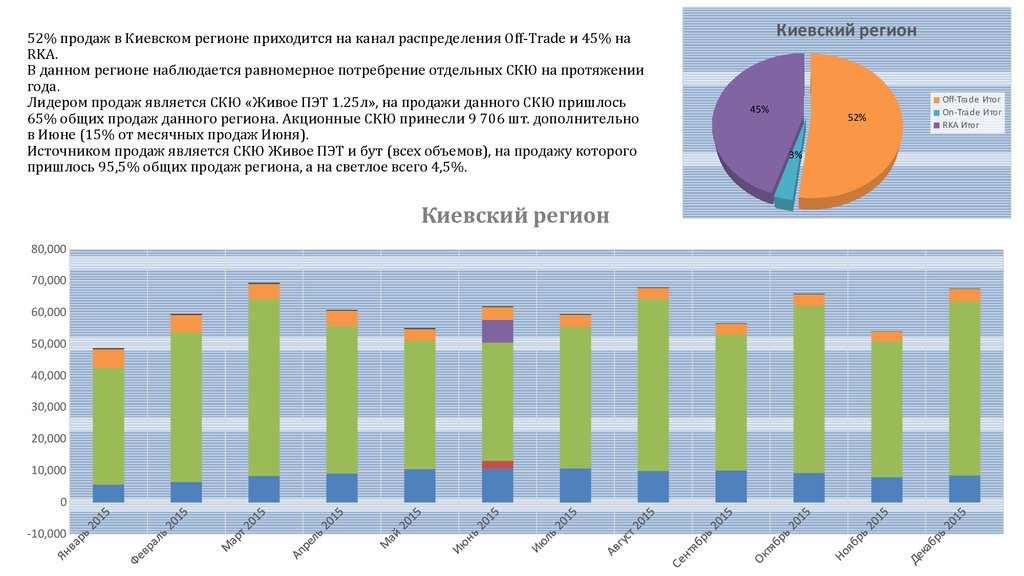

8. 52% продаж в Киевском регионе приходится на канал распределения Off-Trade и 45% на RKA. В данном регионе наблюдается равномерное потребрение отдель

52% продаж в Киевском регионе приходится на канал распределения Off-Trade и 45% наRKA.

В данном регионе наблюдается равномерное потребрение отдельных СКЮ на протяжении

года.

Лидером продаж является СКЮ «Живое ПЭТ 1.25л», на продажи данного СКЮ пришлось

65% общих продаж данного региона. Акционные СКЮ принесли 9 706 шт. дополнительно

в Июне (15% от месячных продаж Июня).

Источником продаж является СКЮ Живое ПЭТ и бут (всех объемов), на продажу которого

пришлось 95,5% общих продаж региона, а на светлое всего 4,5%.

Киевский регион

80,000

70,000

60,000

50,000

40,000

30,000

20,000

10,000

0

-10,000

Киевский регион

45%

52%

3%

Off-Trade Итог

On-Tra de Итог

RKA Итог

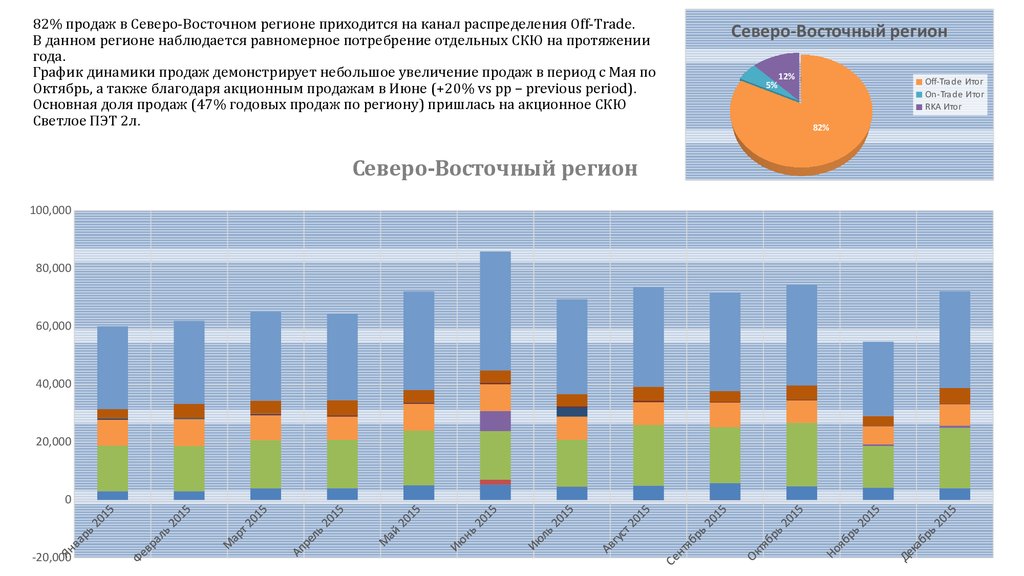

9. 82% продаж в Северо-Восточном регионе приходится на канал распределения Off-Trade. В данном регионе наблюдается равномерное потребрение отдель

82% продаж в Северо-Восточном регионе приходится на канал распределения Off-Trade.В данном регионе наблюдается равномерное потребрение отдельных СКЮ на протяжении

года.

График динамики продаж демонстрирует небольшое увеличение продаж в период с Мая по

Октябрь, а также благодаря акционным продажам в Июне (+20% vs pp – previous period).

Основная доля продаж (47% годовых продаж по региону) пришлась на акционное СКЮ

Светлое ПЭТ 2л.

Северо-Восточный регион

100,000

80,000

60,000

40,000

20,000

0

-20,000

Северо-Восточный регион

5%

12%

Off-Trade Итог

On-Tra de Итог

RKA Итог

82%

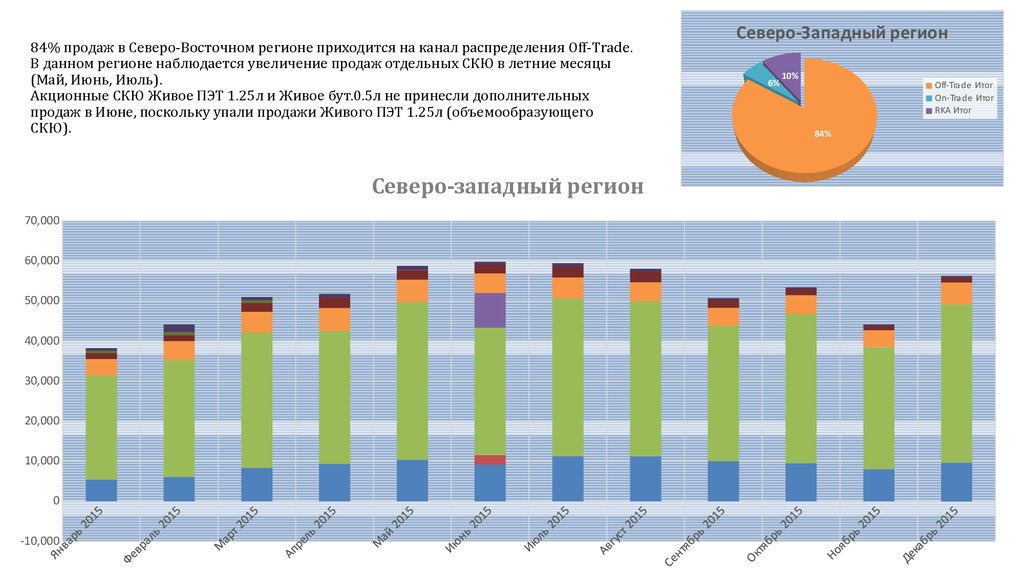

10. 84% продаж в Северо-Восточном регионе приходится на канал распределения Off-Trade. В данном регионе наблюдается увеличение продаж отдельных СКЮ

в летние месяцы(Май, Июнь, Июль).

Акционные СКЮ Живое ПЭТ 1.25л и Живое бут.0.5л не принесли дополнительных

продаж в Июне, поскольку упали продажи Живого ПЭТ 1.25л (объемообразующего

СКЮ).

Северо-западный регион

70,000

60,000

50,000

40,000

30,000

20,000

10,000

0

-10,000

Северо-Западный регион

6%

10%

Off-Tra de Итог

On-Tra de Итог

RKA Итог

84%

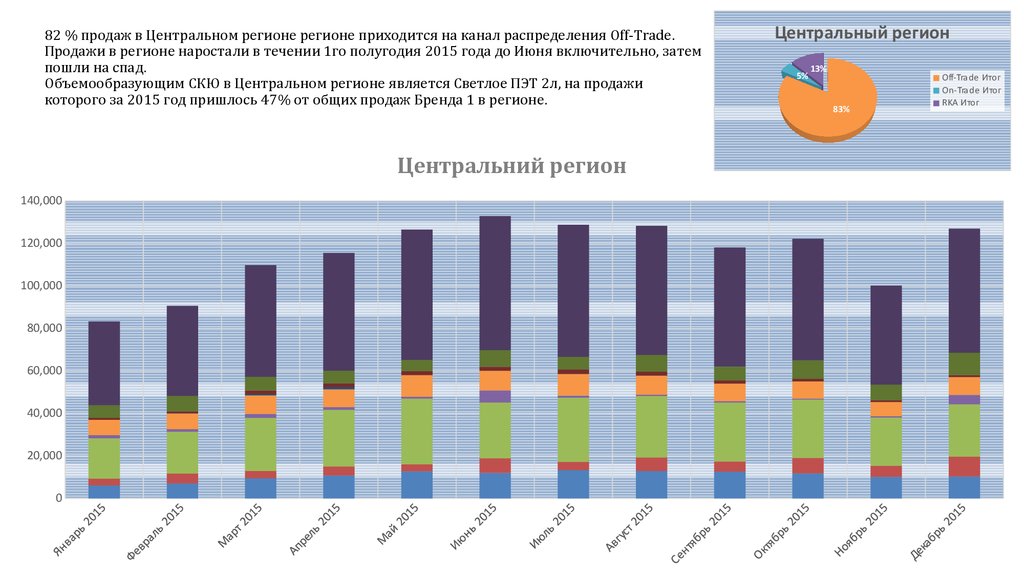

11. 82 % продаж в Центральном регионе регионе приходится на канал распределения Off-Trade. Продажи в регионе наростали в течении 1го полугодия 2015 год

82 % продаж в Центральном регионе регионе приходится на канал распределения Off-Trade.Продажи в регионе наростали в течении 1го полугодия 2015 года до Июня включительно, затем

пошли на спад.

Объемообразующим СКЮ в Центральном регионе является Светлое ПЭТ 2л, на продажи

которого за 2015 год пришлось 47% от общих продаж Бренда 1 в регионе.

Центральний регион

140,000

120,000

100,000

80,000

60,000

40,000

20,000

0

Центральный регион

5%

13%

83%

Off-Tra de Итог

On-Tra de Итог

RKA Итог

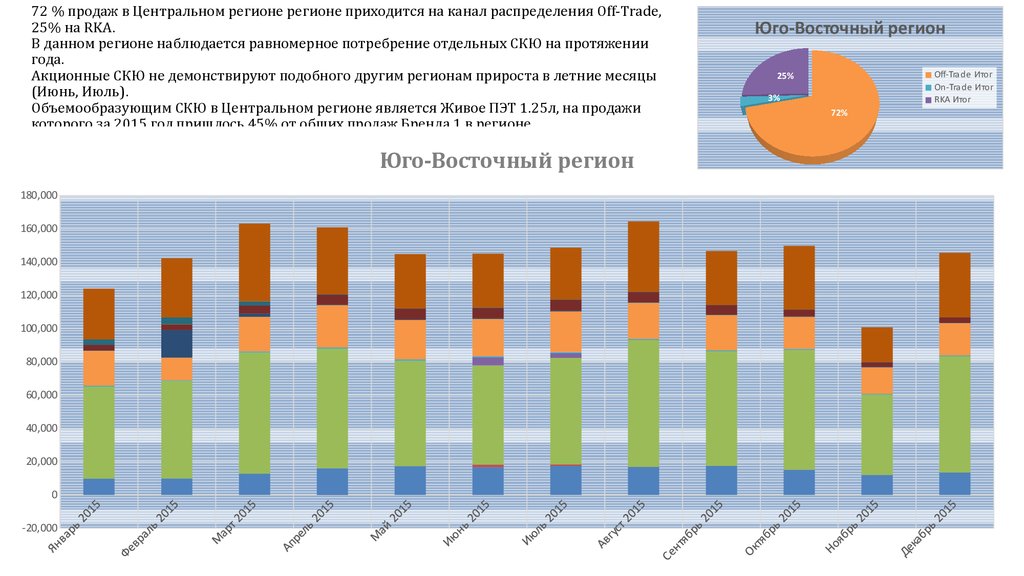

12. 72 % продаж в Центральном регионе регионе приходится на канал распределения Off-Trade, 25% на RKA. В данном регионе наблюдается равномерное потребр

72 % продаж в Центральном регионе регионе приходится на канал распределения Off-Trade,25% на RKA.

В данном регионе наблюдается равномерное потребрение отдельных СКЮ на протяжении

года.

Акционные СКЮ не демонствируют подобного другим регионам прироста в летние месяцы

(Июнь, Июль).

Объемообразующим СКЮ в Центральном регионе является Живое ПЭТ 1.25л, на продажи

которого за 2015 год пришлось 45% от общих продаж Бренда 1 в регионе.

Юго-Восточный регион

180,000

160,000

140,000

120,000

100,000

80,000

60,000

40,000

20,000

0

-20,000

Юго-Восточный регион

Off-Tra de Итог

On-Tra de Итог

RKA Итог

25%

3%

72%

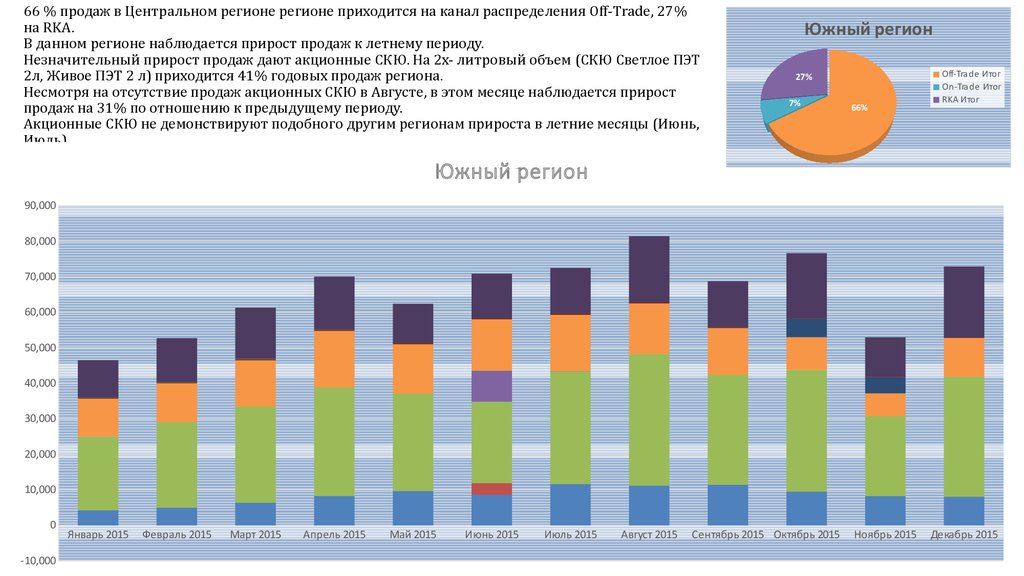

13. 66 % продаж в Центральном регионе регионе приходится на канал распределения Off-Trade, 27% на RKA. В данном регионе наблюдается прирост продаж к лет

66 % продаж в Центральном регионе регионе приходится на канал распределения Off-Trade, 27%на RKA.

В данном регионе наблюдается прирост продаж к летнему периоду.

Незначительный прирост продаж дают акционные СКЮ. На 2х- литровый объем (СКЮ Светлое ПЭТ

2л, Живое ПЭТ 2 л) приходится 41% годовых продаж региона.

Несмотря на отсутствие продаж акционных СКЮ в Августе, в этом месяце наблюдается прирост

продаж на 31% по отношению к предыдущему периоду.

Акционные СКЮ не демонствируют подобного другим регионам прироста в летние месяцы (Июнь,

Июль).

Южный регион

27%

7%

66%

Off-Tra de Итог

On-Tra de Итог

RKA Итог

Южный регион

90,000

80,000

70,000

60,000

50,000

40,000

30,000

20,000

10,000

0

-10,000

Январь 2015

Февраль 2015

Март 2015

Апрель 2015

Май 2015

Июнь 2015

Июль 2015

Август 2015

Сентябрь 2015 Октябрь 2015

Ноябрь 2015

Декабрь 2015

14. Выводы:

• Общая динамика VS PY-previous year 2014 демонстрирует спад продаж по отношению к прошлому году-14%.

• Общая (FY-full year 2015) динамика продаж Бренда 1 в разрезе регионов VS PY-previous year 2014

демонстрирует, что падение продаж по стране вызвано падением продаж в разрезе регионов,

особенно таких важных по объему продаж, как Центральный регион (-24%), Киевский регион (-11%),

Южный (-12%).

• В разрезе каналов сбыта на Off-Trade приходится 74% годовых продаж, на On-Trade – 4% годовых

продаж, RKA – 22% годовых продаж). Выросли продажи RKA (+22%), тем не менее не перекрыв падение

продаж в других каналах распределения.

• Динамика продаж Бренда 1 в разрезе отдельных СКЮ демонтрирует стремительный рост продаж СКЮ

Живое 1.25л в первом полугодии 2014 года, но затем наблюдается постепенный спад.

• Наблюдается сезонность в летние месяцы. Продажи акционных СКЮ дают дополнительный прирост в

летние месяцы, но не во всех регионах (Южный и Юго-Восточный регион оказались наименее

чувствительными к акционным предложениям – они не дают дополнительный прирост, а забирают

продажи у основных СКЮ).

Маркетинг

Маркетинг