Похожие презентации:

Оценка и анализ финансового состояния предприятия

1.

Тема 11. ОЦЕНКА И АНАЛИЗФИНАНСОВОГО СОСТОЯНИЯ

ПРЕДПРИЯТИЯ.

2.

Бухгалтерская отчетность организации –единая система данных об имущественном

и финансовом положении организации и о

результатах ее хозяйственной

деятельности, составляемая на основе

данных бухгалтерского учета по

установленным формам.

3. Требования к бухгалтерской отчетности:

должна включать показатели деятельностифилиалов, представительств и иных

структурных подразделений, включая

выделенные на отдельный баланс;

организация должна составлять

бухгалтерскую отчетность на основе данных

текущего учета за месяц, квартал

(промежуточная) и год нарастающим итогом с

начала года;

данные приводятся минимум за два года

(отчетный и предыдущий);

4. Состав годовой бухгалтерской отчетности:

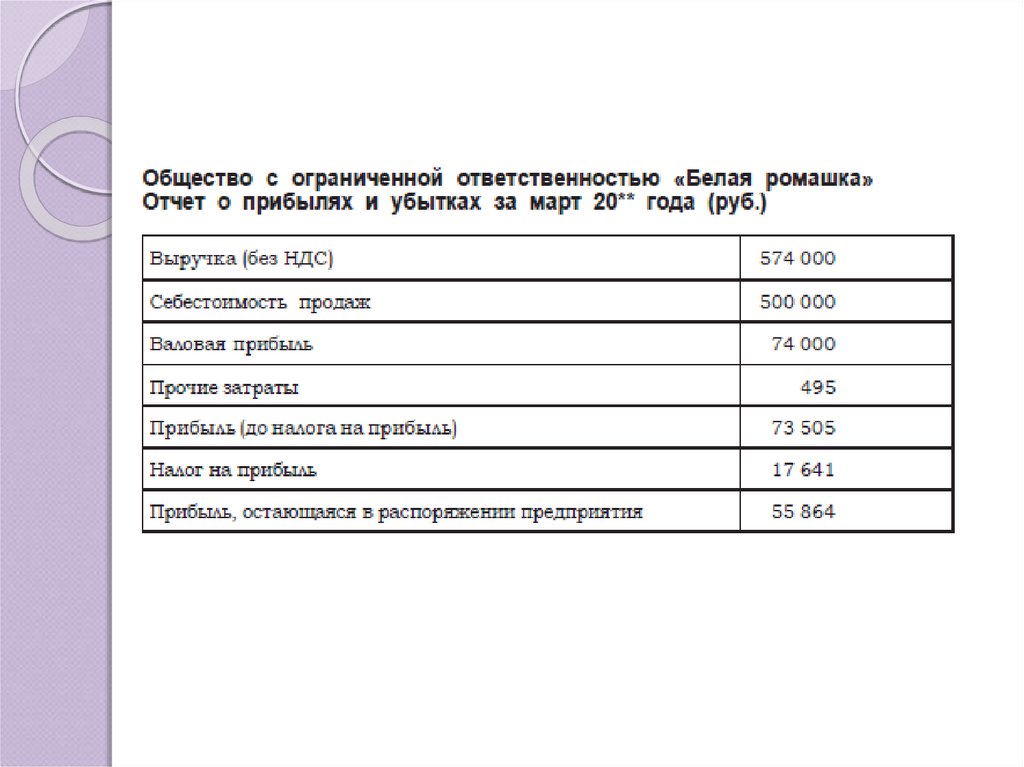

бухгалтерский баланс (форма №1);отчет о прибылях и убытках (форма № 2);

пояснения к бухгалтерскому балансу и отчету

о прибылях и убытках: отчет об изменениях

капитала (форма № 3), отчет о движении

денежных средств (форма № 4), приложение к

бухгалтерскому балансу (форма № 5),

пояснительная записка;

специальные формы;

аудиторское заключение (подтверждает

достоверность бухгалтерской отчетности).

5.

Бухгалтерский баланс представляет собойспособ, обобщенного денежным измерителем,

отражения состояния хозяйственных средств

экономического субъекта на отчетную дату.

Отчетный год – календарный год с 1 января по

31 декабря.

Отчетная дата – последний день отчетного

периода.

6.

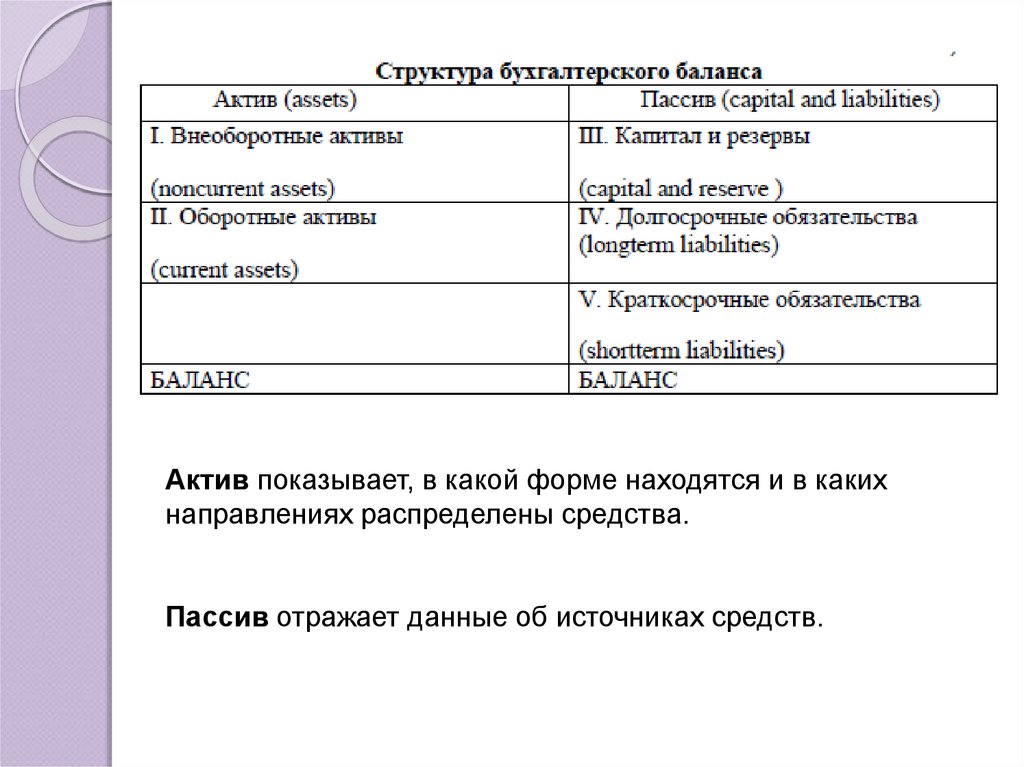

Актив показывает, в какой форме находятся и в какихнаправлениях распределены средства.

Пассив отражает данные об источниках средств.

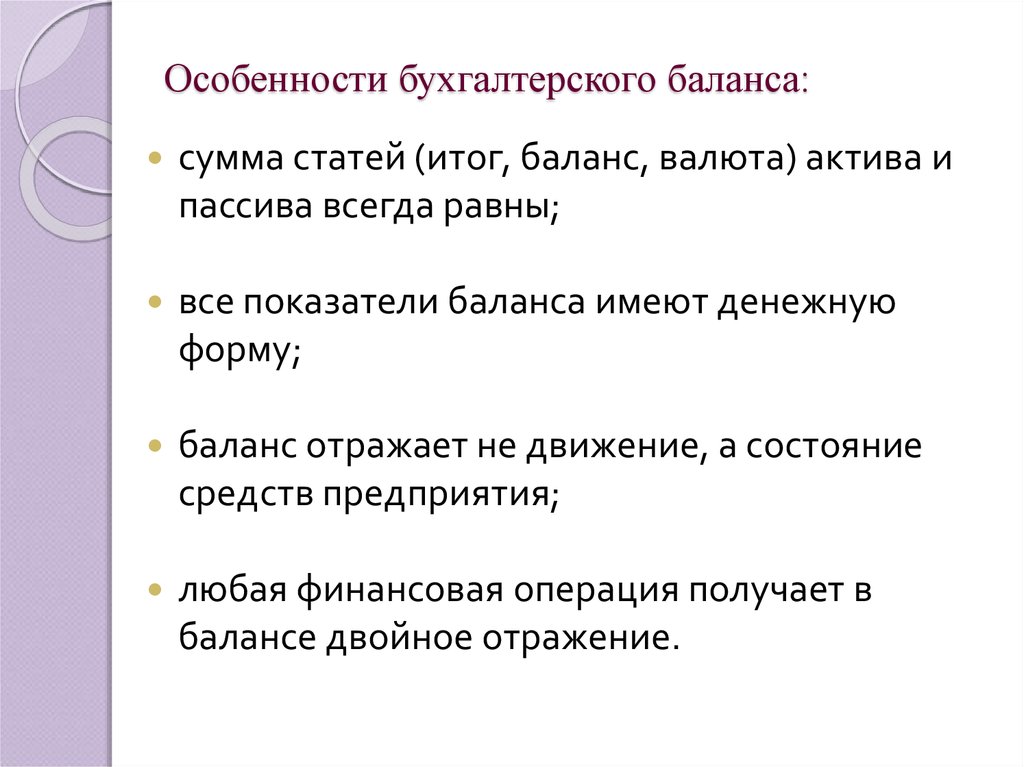

7. Особенности бухгалтерского баланса:

сумма статей (итог, баланс, валюта) актива ипассива всегда равны;

все показатели баланса имеют денежную

форму;

баланс отражает не движение, а состояние

средств предприятия;

любая финансовая операция получает в

балансе двойное отражение.

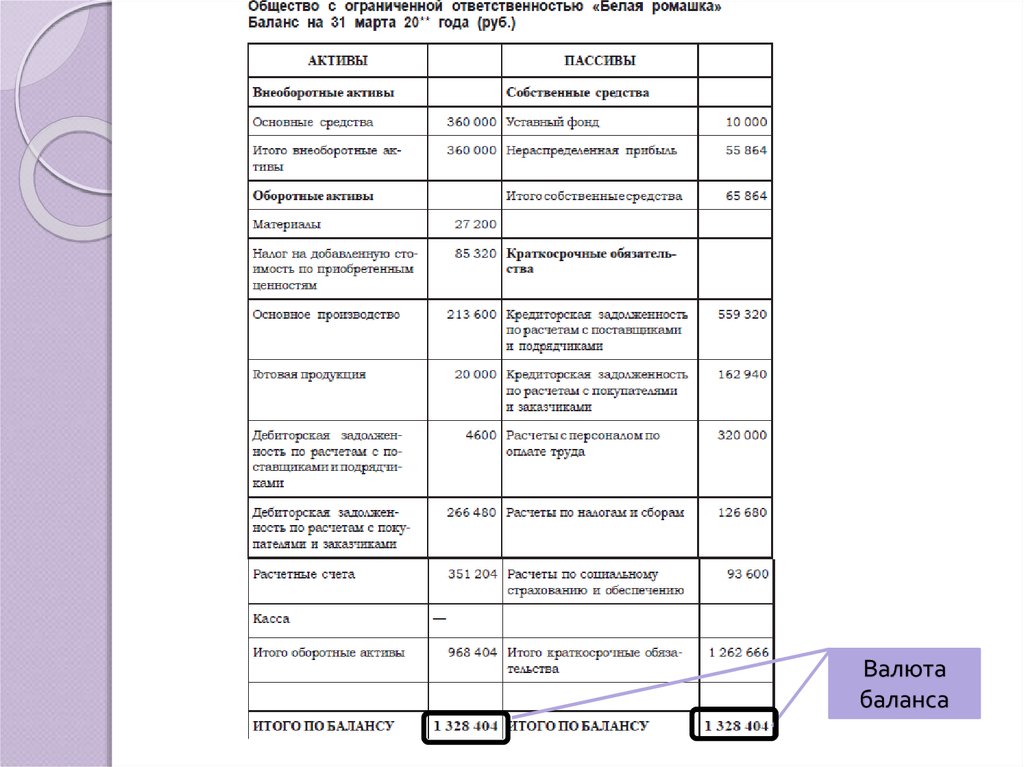

8.

Валютабаланса

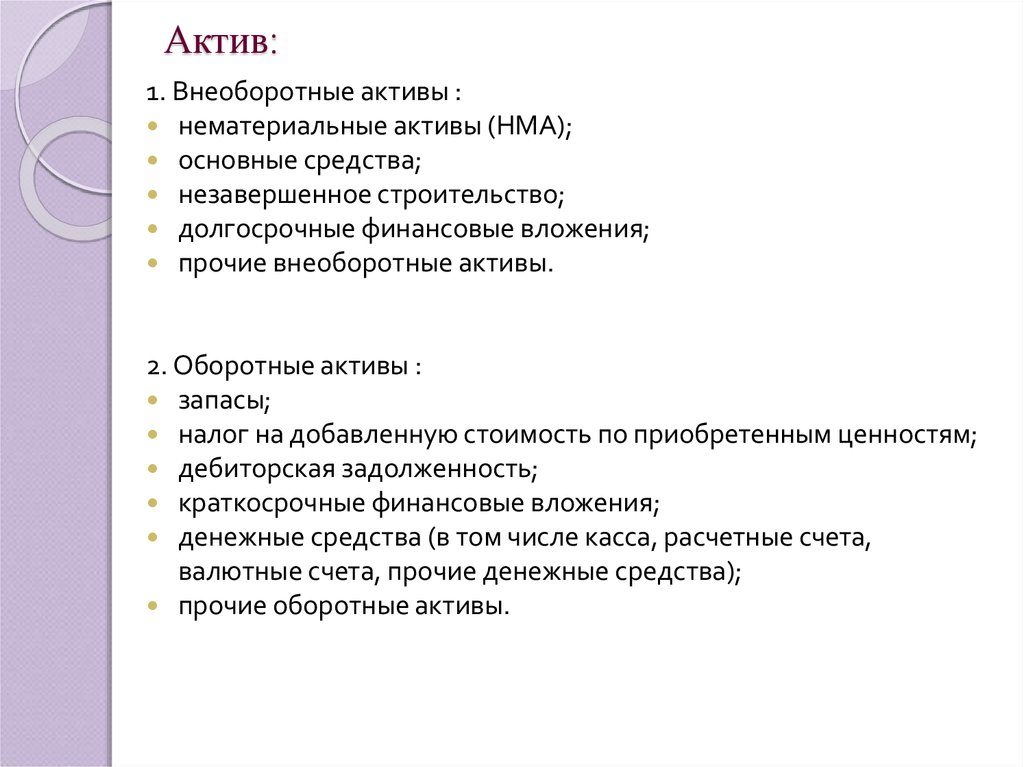

9. Актив:

1. Внеоборотные активы :нематериальные активы (НМА);

основные средства;

незавершенное строительство;

долгосрочные финансовые вложения;

прочие внеоборотные активы.

2. Оборотные активы :

запасы;

налог на добавленную стоимость по приобретенным ценностям;

дебиторская задолженность;

краткосрочные финансовые вложения;

денежные средства (в том числе касса, расчетные счета,

валютные счета, прочие денежные средства);

прочие оборотные активы.

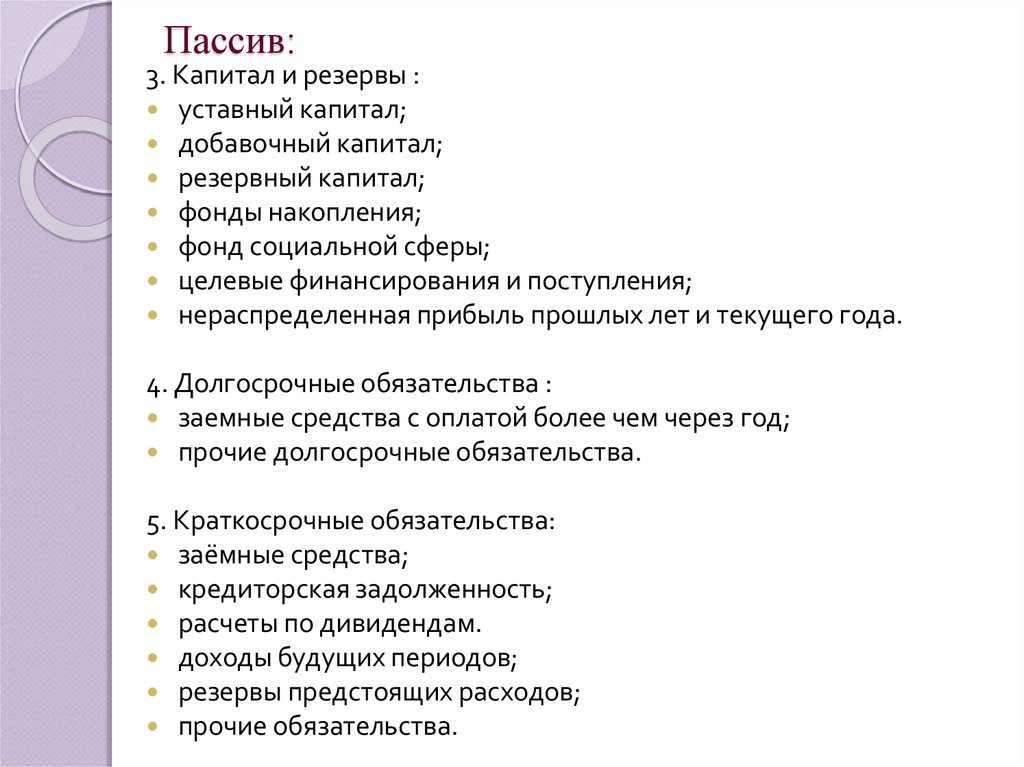

10. Пассив:

3. Капитал и резервы :уставный капитал;

добавочный капитал;

резервный капитал;

фонды накопления;

фонд социальной сферы;

целевые финансирования и поступления;

нераспределенная прибыль прошлых лет и текущего года.

4. Долгосрочные обязательства :

заемные средства с оплатой более чем через год;

прочие долгосрочные обязательства.

5. Краткосрочные обязательства:

заёмные средства;

кредиторская задолженность;

расчеты по дивидендам.

доходы будущих периодов;

резервы предстоящих расходов;

прочие обязательства.

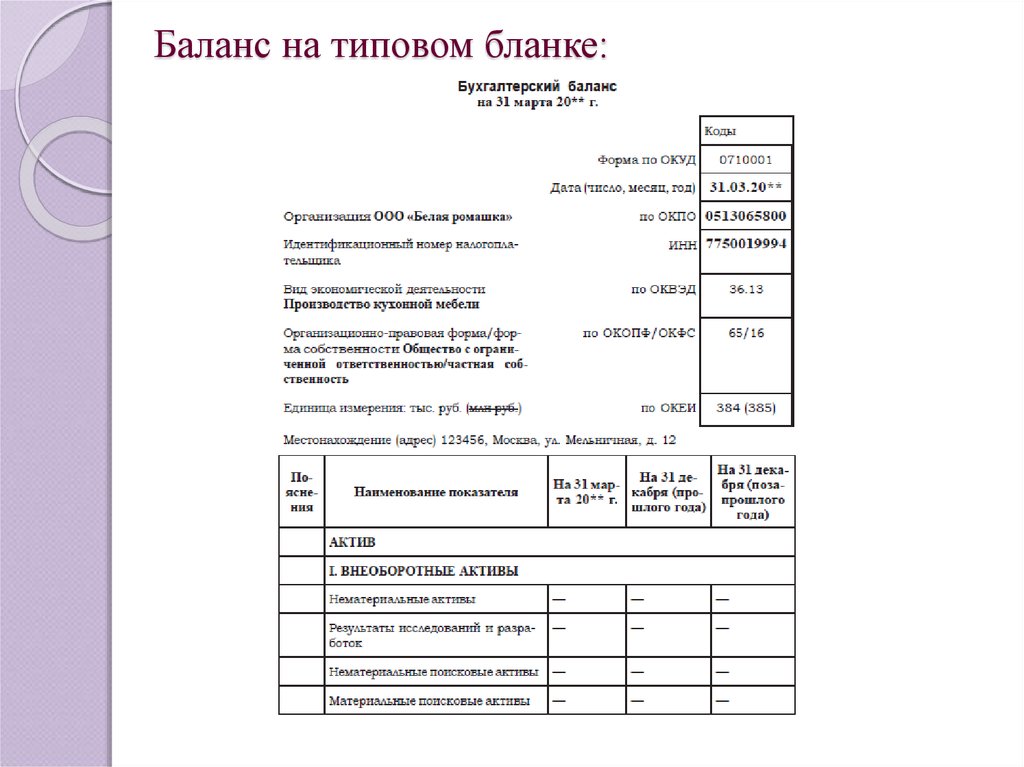

11. Баланс на типовом бланке:

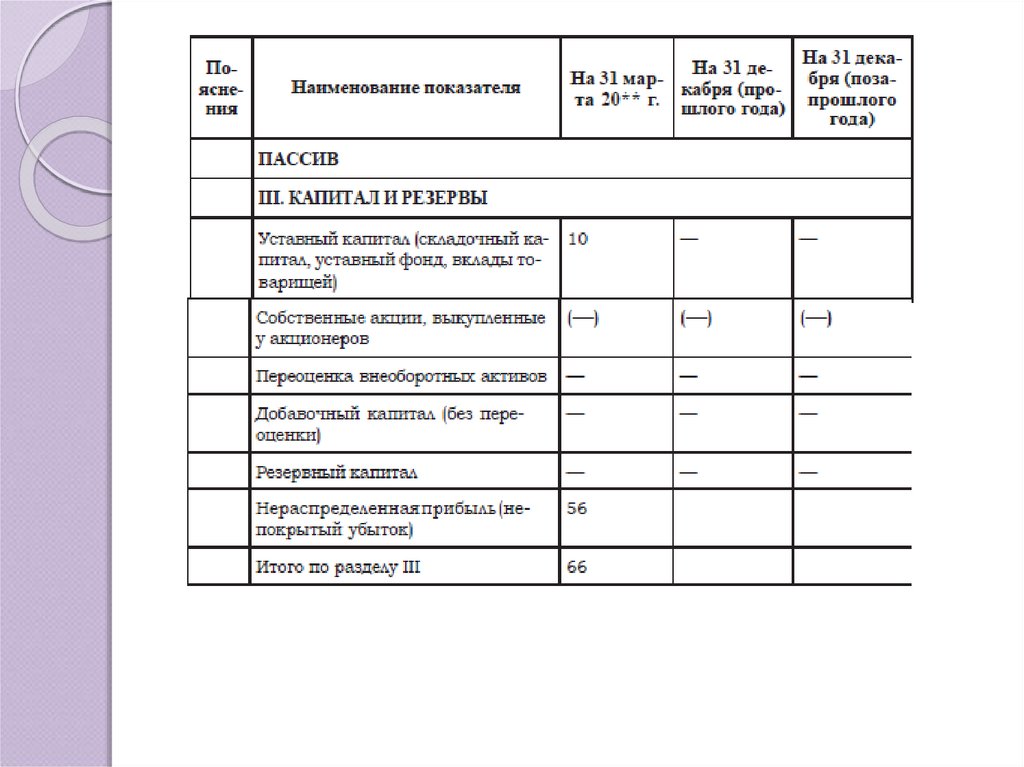

12.

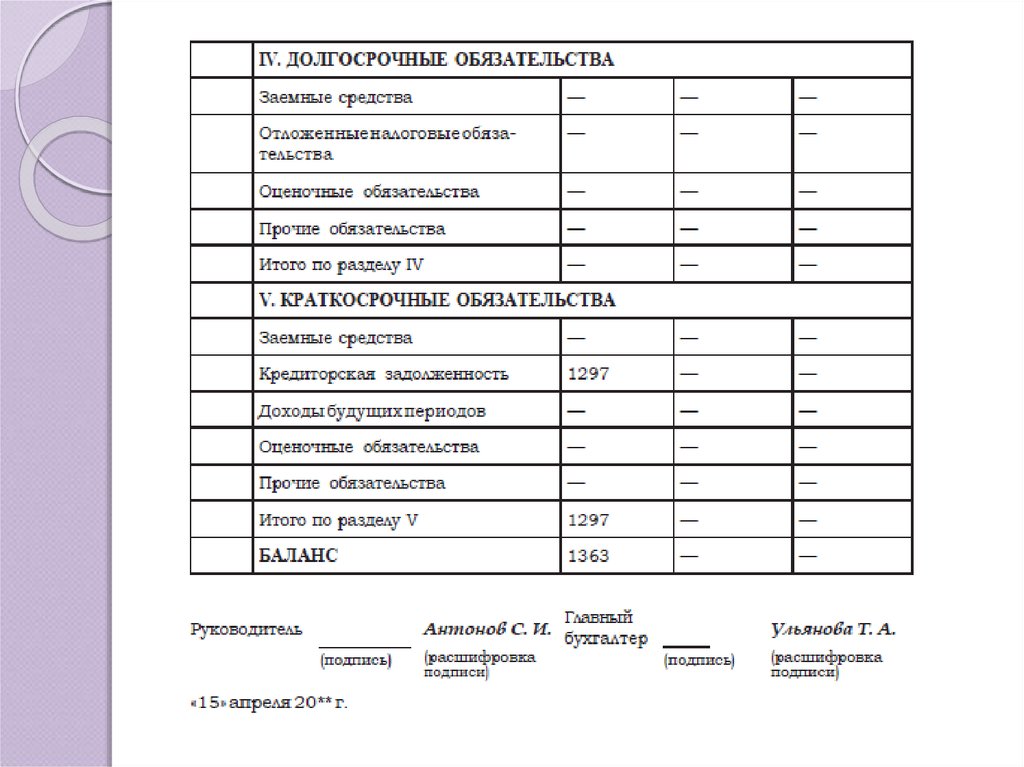

13.

14.

15.

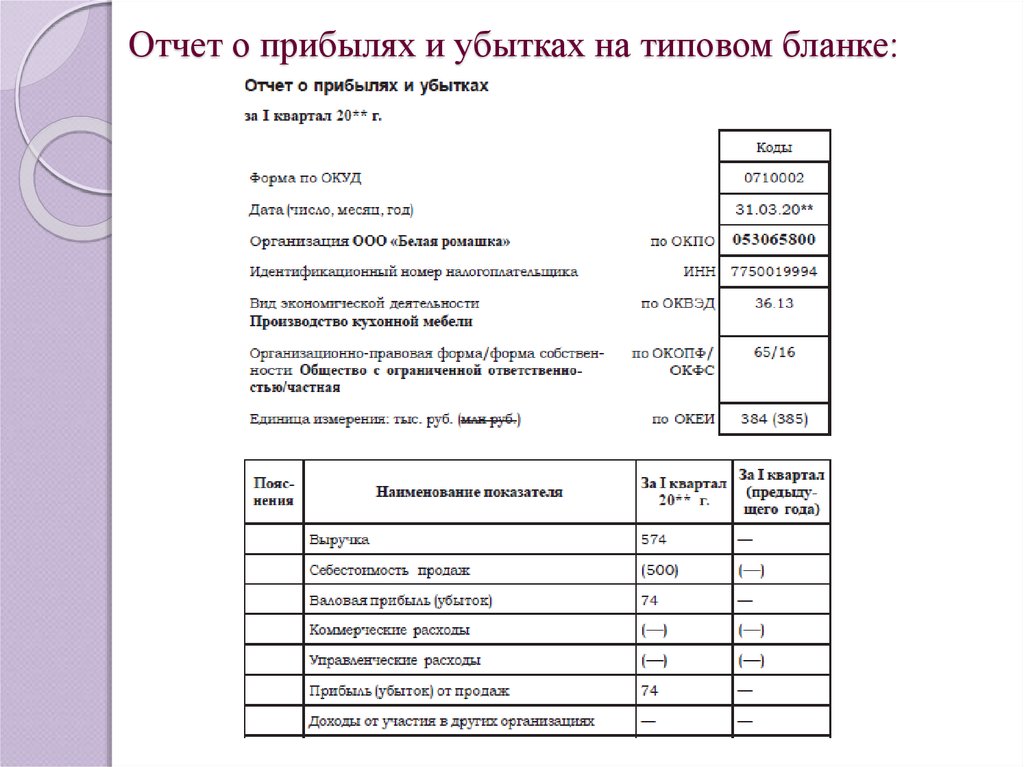

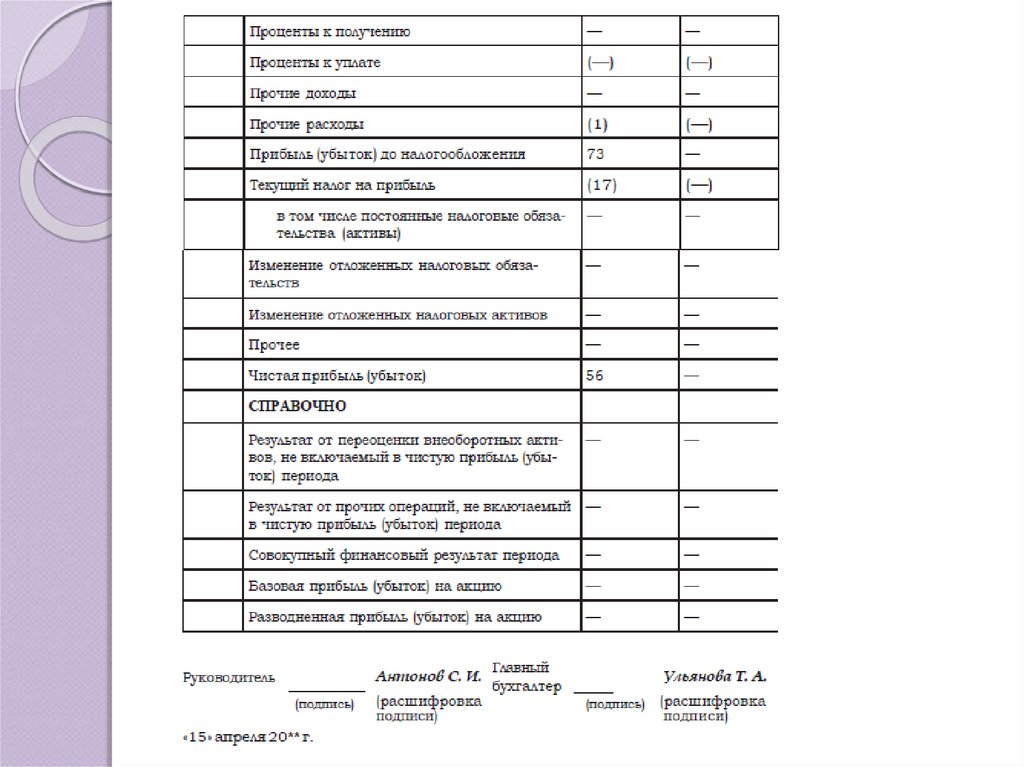

16. Отчет о прибылях и убытках на типовом бланке:

17.

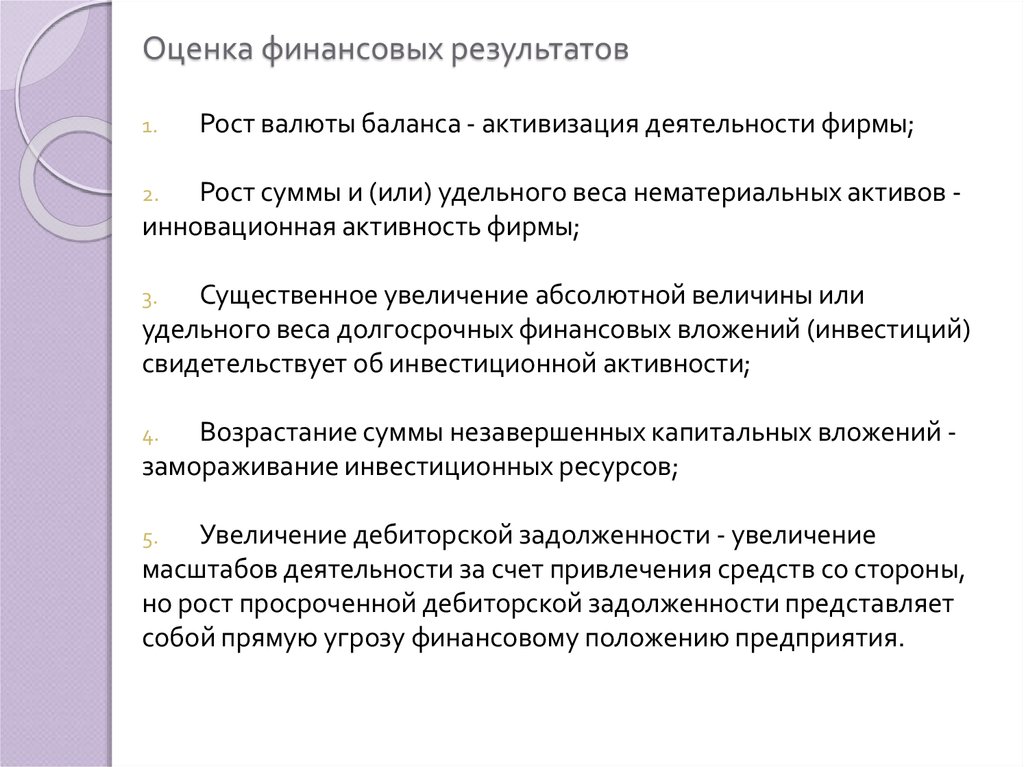

18. Оценка финансовых результатов

1.Рост валюты баланса - активизация деятельности фирмы;

Рост суммы и (или) удельного веса нематериальных активов инновационная активность фирмы;

2.

Существенное увеличение абсолютной величины или

удельного веса долгосрочных финансовых вложений (инвестиций)

свидетельствует об инвестиционной активности;

3.

Возрастание суммы незавершенных капитальных вложений замораживание инвестиционных ресурсов;

4.

Увеличение дебиторской задолженности - увеличение

масштабов деятельности за счет привлечения средств со стороны,

но рост просроченной дебиторской задолженности представляет

собой прямую угрозу финансовому положению предприятия.

5.

19. Показатели финансового состояния

1.коэффициенты ликвидности;

2.

показатели структуры капитала

(коэффициенты устойчивости);

3.

коэффициенты рентабельности;

4.

коэффициенты деловой активности.

20. Ликвидность

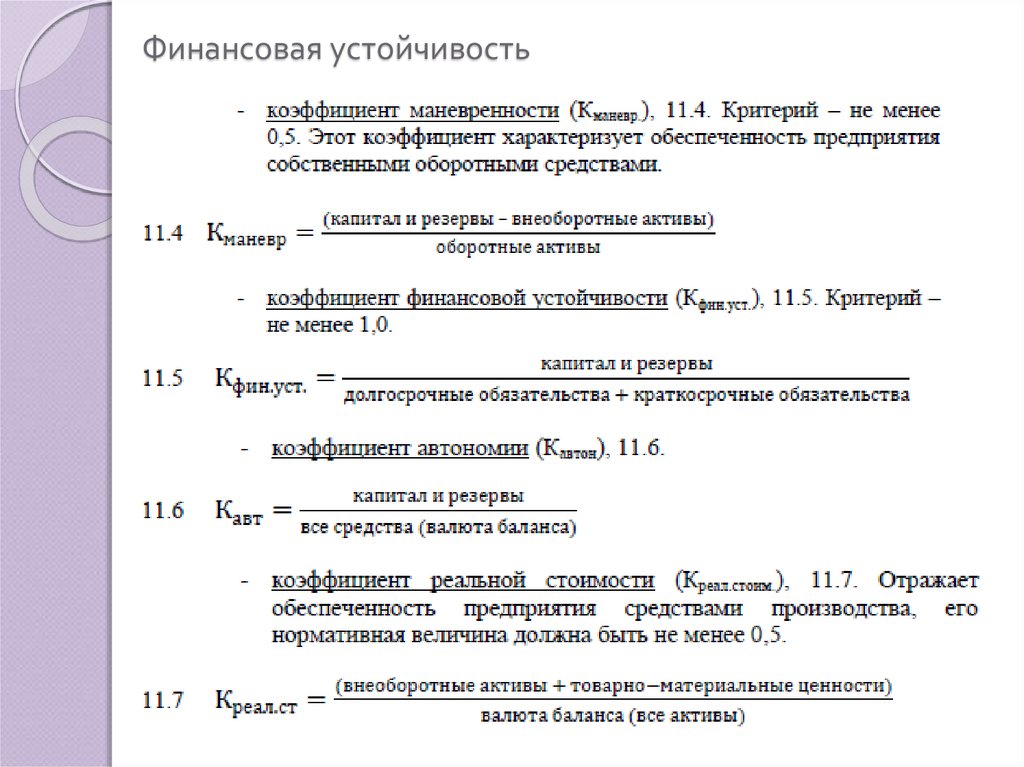

21. Финансовая устойчивость

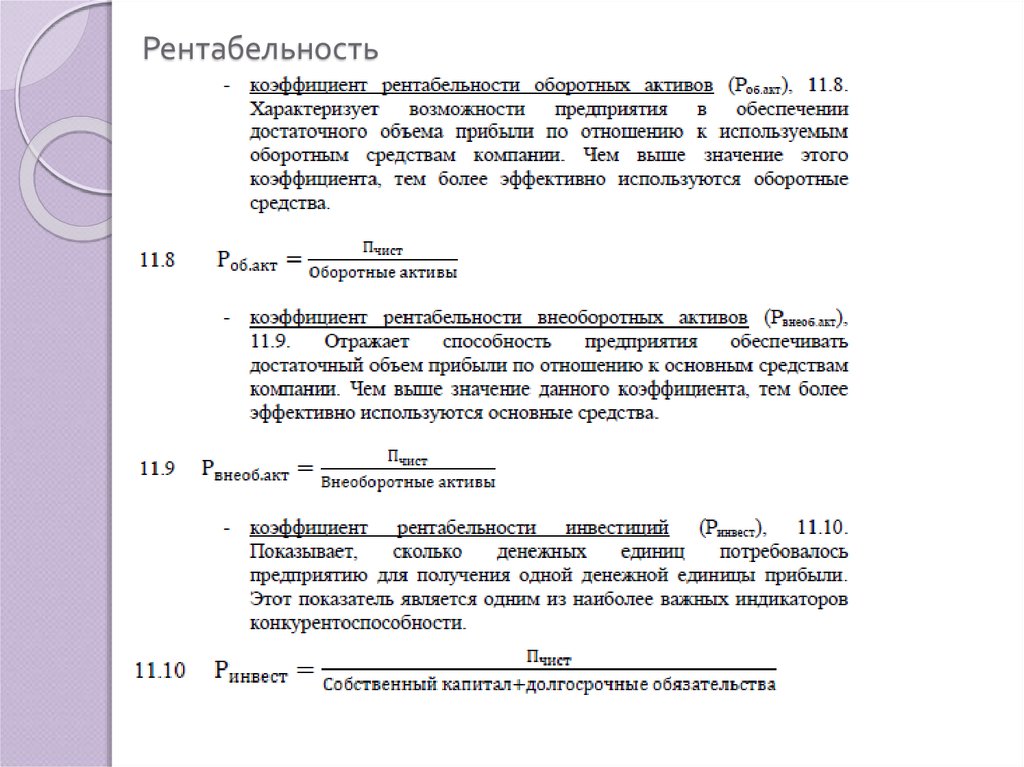

22. Рентабельность

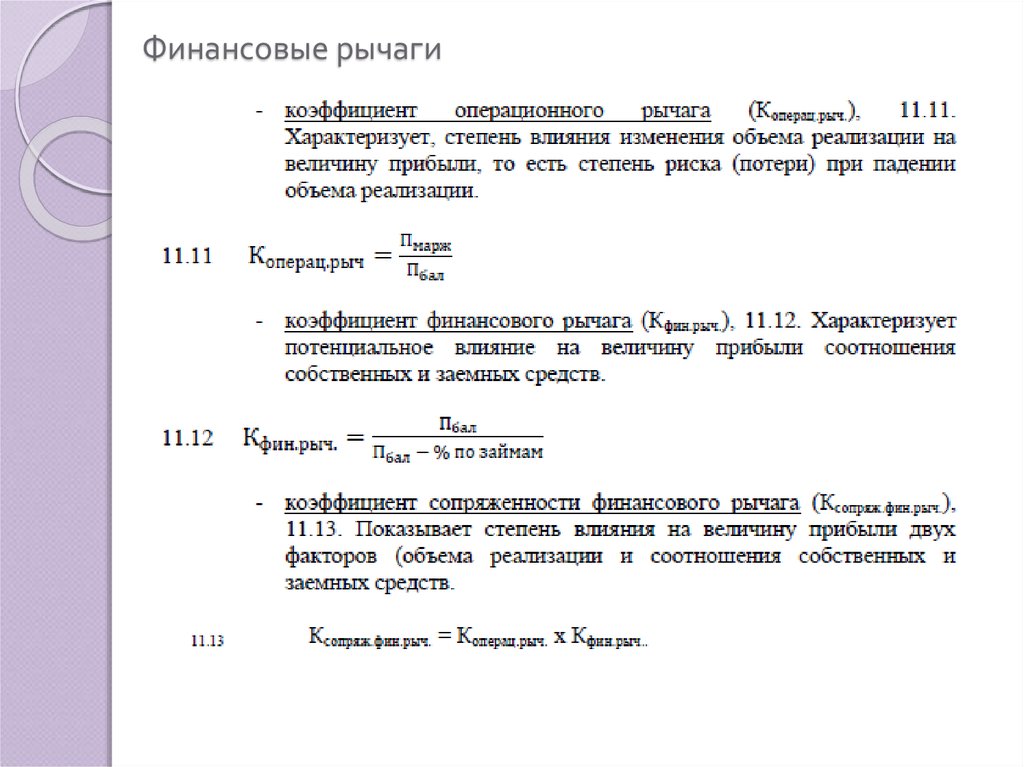

23. Финансовые рычаги

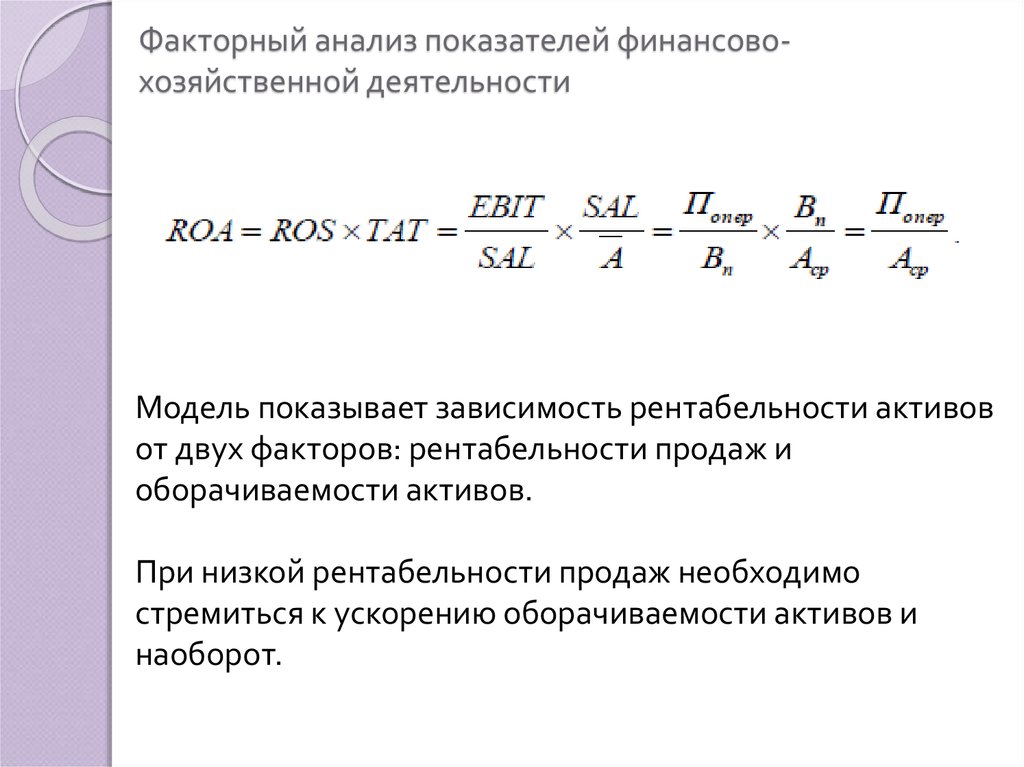

24. Факторный анализ показателей финансово-хозяйственной деятельности

Факторный анализ показателей финансовохозяйственной деятельностиМодель показывает зависимость рентабельности активов

от двух факторов: рентабельности продаж и

оборачиваемости активов.

При низкой рентабельности продаж необходимо

стремиться к ускорению оборачиваемости активов и

наоборот.

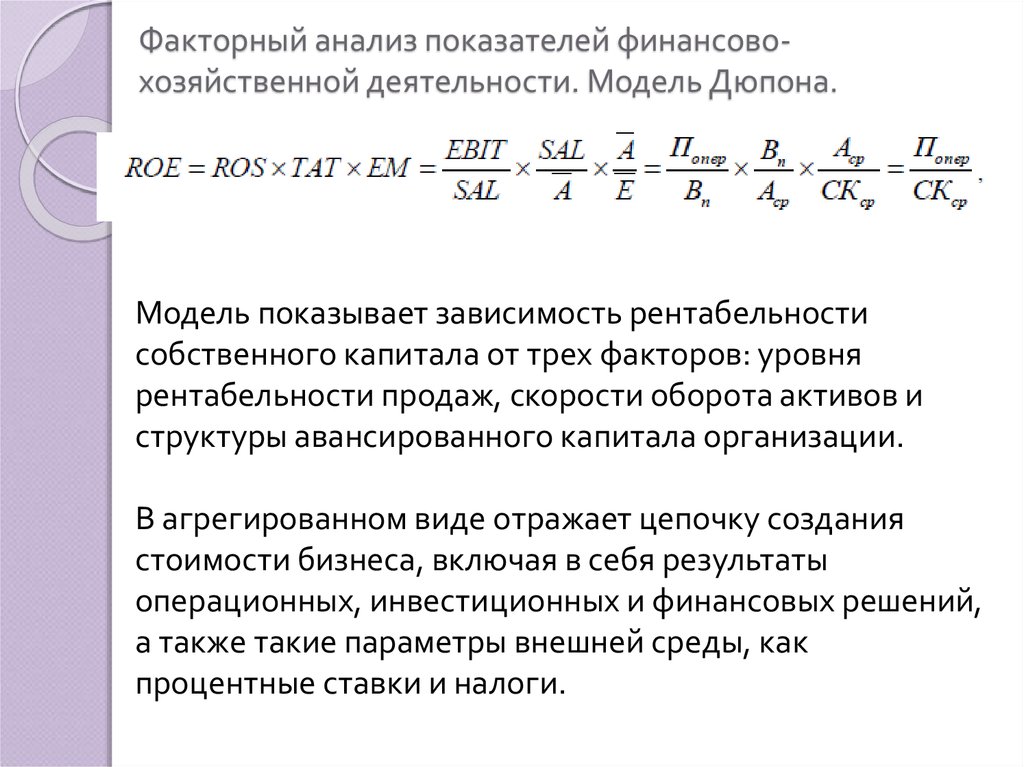

25. Факторный анализ показателей финансово-хозяйственной деятельности. Модель Дюпона.

Факторный анализ показателей финансовохозяйственной деятельности. Модель Дюпона.Модель показывает зависимость рентабельности

собственного капитала от трех факторов: уровня

рентабельности продаж, скорости оборота активов и

структуры авансированного капитала организации.

В агрегированном виде отражает цепочку создания

стоимости бизнеса, включая в себя результаты

операционных, инвестиционных и финансовых решений,

а также такие параметры внешней среды, как

процентные ставки и налоги.

Финансы

Финансы