Похожие презентации:

Деятельность ГП ЯО «ОблФарм» за 9 месяцев 2018 г

1.

ГП ЯО«ОблФарм»

2.

Деятельность ГП ЯО «ОблФарм» за 9 месяцев2018 г.

Статьи затрат

I квартал

2018 г.

(тыс. руб.)

II квартал

2018 г.

(тыс. руб.)

прогноз

III квартал

2018 г.

(тыс. руб.)

59 756

36 534

23 222

38 246

25 278

0

-15 024

0

-15 024

57 794

29 256

28 538

36 370

21 859

15

-7 847

0

-7 847

59 038

28 231

30 807

32 638

19 896

125

-1 956

0

-1 956

Выручка

Себестоимость

Валовая прибыль

Коммерческие расходы

ФОТ

Процент к уплате

Прибыль/убыток

Налог на прибыль

Чистая прибыль

Показатель

Дебиторская

задолженность

Кредиторская

задолженность

Стоимость

чистых активов

на 01.01.18г. на 01.04.18г.

нач. года

1кв. 2018г.

откл.+/1кв. 18г.

на 01.07.18г.

2 кв. 2018г.

Статьи затрат

Выручка

Себестоимость

Валовая прибыль

Коммерческие расходы

ФОТ

Процент к уплате

Прибыль/убыток

Налог на прибыль

Чистая прибыль

Откл.

+/(тыс. руб.)

9 мес.

2017 г.

(тыс. руб.)

9 мес.

2018 г.

(тыс. руб.)

495 650

394 488

101 162

110 782

69 141

132

-9 752

22

-9 730

176 588

94 021

82 567

107 254

67 033

140

-24 827

0

-24 827

-319 062

-300 467

-18 595

-3 528

-2 108

8

-15 075

-22

-15 097

откл.+/3 кв.18г. /

2 кв.18г.

откл.+/9 мес 2018г

/нач.года

откл.+/2 кв.18г.

/1кв.18г.

откл.+/на 01.10.18г.

6 мес 2018г

3кв. 2018г.

/нач.года

154 432

58 394

-96 038

44 471

-13 923

-109 961

57 059

12 588

-97 373

183 346

89 602

-93 744

83 395

-6 207

-99 951

76 104

-7 291

-107 242

36 047

20 847

-15 200

12 960

-7 887

-23 087

10 960

-2 000

-25 087

Товарные остатки по ценам закупки на 01.10.2018г. – 19 793 тыс. руб.

3.

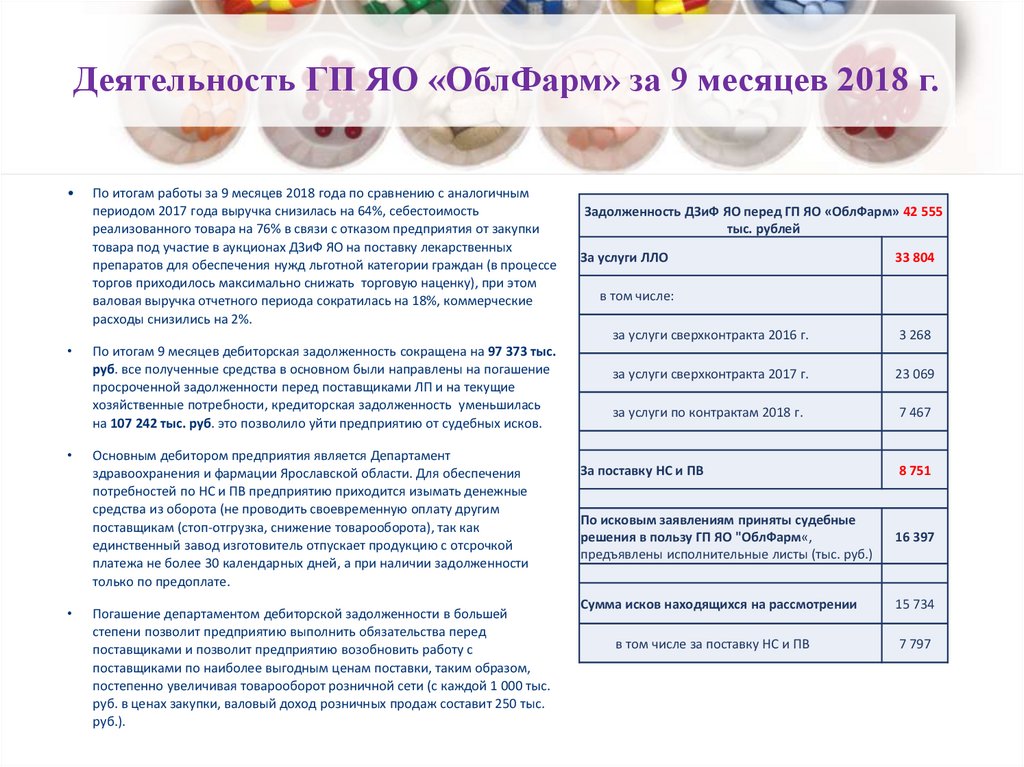

Деятельность ГП ЯО «ОблФарм» за 9 месяцев 2018 г.По итогам работы за 9 месяцев 2018 года по сравнению с аналогичным

периодом 2017 года выручка снизилась на 64%, себестоимость

реализованного товара на 76% в связи с отказом предприятия от закупки

товара под участие в аукционах ДЗиФ ЯО на поставку лекарственных

препаратов для обеспечения нужд льготной категории граждан (в процессе

торгов приходилось максимально снижать торговую наценку), при этом

валовая выручка отчетного периода сократилась на 18%, коммерческие

расходы снизились на 2%.

По итогам 9 месяцев дебиторская задолженность сокращена на 97 373 тыс.

руб. все полученные средства в основном были направлены на погашение

просроченной задолженности перед поставщиками ЛП и на текущие

хозяйственные потребности, кредиторская задолженность уменьшилась

на 107 242 тыс. руб. это позволило уйти предприятию от судебных исков.

Основным дебитором предприятия является Департамент

здравоохранения и фармации Ярославской области. Для обеспечения

потребностей по НС и ПВ предприятию приходится изымать денежные

средства из оборота (не проводить своевременную оплату другим

поставщикам (стоп-отгрузка, снижение товарооборота), так как

единственный завод изготовитель отпускает продукцию с отсрочкой

платежа не более 30 календарных дней, а при наличии задолженности

только по предоплате.

Погашение департаментом дебиторской задолженности в большей

степени позволит предприятию выполнить обязательства перед

поставщиками и позволит предприятию возобновить работу с

поставщиками по наиболее выгодным ценам поставки, таким образом,

постепенно увеличивая товарооборот розничной сети (с каждой 1 000 тыс.

руб. в ценах закупки, валовый доход розничных продаж составит 250 тыс.

руб.).

Задолженность ДЗиФ ЯО перед ГП ЯО «ОблФарм» 42 555

тыс. рублей

За услуги ЛЛО

33 804

в том числе:

за услуги сверхконтракта 2016 г.

3 268

за услуги сверхконтракта 2017 г.

23 069

за услуги по контрактам 2018 г.

7 467

За поставку НС и ПВ

8 751

По исковым заявлениям приняты судебные

решения в пользу ГП ЯО "ОблФарм«,

предъявлены исполнительные листы (тыс. руб.)

16 397

Сумма исков находящихся на рассмотрении

15 734

в том числе за поставку НС и ПВ

7 797

4.

Прогнозы ГП ЯО «ОблФарм» на 2018 гпрогноз

III кв. 18

г.

факт

I кв 18 г.

факт

II кв 18 г.

59.539

57.435

58.884

оптовая

16.219

8.198

10.516

10.520

45.453

розничная

28.076

29.118

25.195

25.200

107.589

от услуги ЛЛО

14.013

18.472

21.491

прочие услуги

1.231

1.647

1.682

1.682

6.242

36.534

29.256

28.231

28.240

122.261

оптовая

14.648

6.678

8.196

8.200

37.722

розничная

21.886

22.578

20.035

20.040

84.539

наценка оптовая

11

23

28

28

20

наценка розничная

28

29

26

26

27

Выаловая прибыль

23.005

28.179

30.563

Коммерческие

расходы

36.915

34.826

31.843

32.000

135.584

25.278

21.859

19.896

19.900

86.933

0

15

125

125

265

217

359

154

154

884

1.331

1.544

795

795

4.465

-15.024

-7.847

-1.956

1.670

8.965

-23.158

-15.862

0

0

0

334

1793

334

1793

-15.024

-7.847

-1.956

1.336

7.172

-23.492

-17.655

Статьи затрат

Выручка

Себестоимость

заработная плата +

отчисления от ФОТ

Проценты к уплате

Прочие доходы

Прочие расходы

Прибыль/убыток до

налогообложения

Налог на прибыль

Чистая прибыль

прогноз IV кв. 18

г.

62.676

25.274

34.436

69.971

32.569

41.731

прогноз 2018 г.

238.534

245.829

79.250

116.273

86.545

123.568

В 3 кв. 2018 г. предприятие получило

выручку 58 844 тыс. руб., что на 1 449

тыс. руб. выше, чем во 2 кв. 2018г.

Рост оптовых продаж на 2 318 тыс.

руб. и выручки от оказания услуги по

льготному лекарственному

обеспечению на 3 019 тыс. руб.,

позволили покрыть сезонное

снижение розничной выручки и

получить валовую прибыль на 2 474

тыс. руб. больше, чем в предыдущем

отчетном периоде. При этом

оптимизация коммерческих расходов

составила -2 983 тыс. руб., что в

совокупности позволило улучшить

финансовый результат прошлого

отчетного периода на 5 891 тыс. руб.

При сохранении коммерческих затрат

на уровне 3 квартала и сохранении

оптовых и розничных оборотов

прогноз на 4 квартал 2018г.:

- при подписании декабрьских актов

по услуге ЛЛО в январе 19г. – 1 336

тыс. руб.

- при подписании декабрьских актов

по услуге ЛЛО в декабре 18г. – 7 172

тыс. руб.

Что соответственно по итогам года

позволит либо остановить увеличение

убытка, либо сократить убыток на

29%.

5.

Центр Единого заказаТребуется на законодательном уровне субъекта РФ принятие закона о полномочиях ГП ЯО «ОблФарм» на оказание услуг по

обеспечению ЛП и МИ в лице единственного поставщика (основание: п. 6 части 1 статьи 93 ФЗ от 05.04.2014 г. № 44-ФЗ)

Централизация закупки ЛП и МИ позволяет объединить в единую закупку потребность

медицинских организаций ЯО

Положительный опыт имеется у Нижегородской, Калужской и Архангельской фармации.

Преимущества действующей модели в Нижегородской области

•Снижение стоимости закупаемых ЛП и МИ (≈ на 7%)

•Увеличение объемов закупаемых лекарственных препаратов при сохранении размера финансирования

•Снижение затрат на содержание отдельного персонала по закупкам (≈ 39 000 тыс. руб.)

•Снижение бюджетных затрат на хранение закупаемых ЛП и МИ

•Снижение потерь бюджета из-за отсутствия нереализованных остатков ЛП (≈ 14 000 тыс. руб.)

•Бесперебойное обеспечение МО лекарствами, независимо от финансового состояния

•Снижение сроков поступления ЛП и МИ (плановые, срочные, экстренные)

•Обеспечение доступности ЛП для жителей сельских малочисленных пунктов

•Автоматизация закупок и возможность формирования аналитических материалов

•Поставка ЛП низкой ценовой категории ( у МО отпадает необходимость закупать большие объемы ЛП низкой

ценовой категории)

•Увеличение количества участников торгов (большой объем закупок->высокая конкуренция->низкая цена

•Обеспечение безопасности и качества ЛП (100% качества каждой серии поступающих ЛП)

6.

Схема системы единственного поставщикаСхема лекарственного обеспечения (госпитальный сегмент) в Нижегородской

области

Поставщики

Поставщики

Поставщики

Поставщики

Поставщики

Поставщики

Производители

лекарства

2. -закупка на собственные

Контроль в рамках

полномочий:

Минздрав

Прокуратура

Налоговая инспекция

Роздравнадзор

Роспотребнадзор

Госпожнадзор

Инспекция

административнотехнического надзора

Региональная службы

по тарифам

КРУ минфина

др.

средства на аукционе

-хранение

- доставка

УФО – ГП НО

«НОФ»

Увеличение

количества

участников торгов в

9 раз (2015 – 218)

Участвуют

производители

3. НОЦККиСЛС

-контроль

качества

5. оплата ЛП

4. доставка

ЛП

1. заявки на ЛП

через

информационную

систему

Больницы

Больницы

Больницы166

пациенты

7.

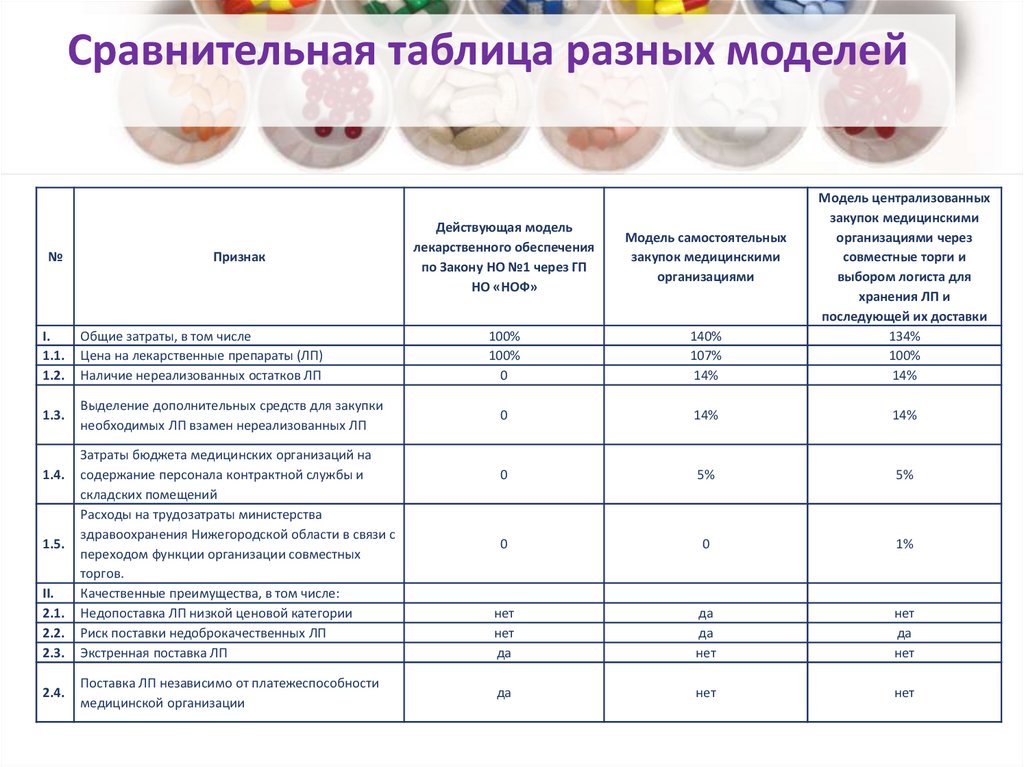

Сравнительная таблица разных моделей№

Признак

I.

1.1.

1.2.

Общие затраты, в том числе

Цена на лекарственные препараты (ЛП)

Наличие нереализованных остатков ЛП

1.3.

Выделение дополнительных средств для закупки

необходимых ЛП взамен нереализованных ЛП

1.4.

1.5.

II.

2.1.

2.2.

2.3.

2.4.

Затраты бюджета медицинских организаций на

содержание персонала контрактной службы и

складских помещений

Расходы на трудозатраты министерства

здравоохранения Нижегородской области в связи с

переходом функции организации совместных

торгов.

Качественные преимущества, в том числе:

Недопоставка ЛП низкой ценовой категории

Риск поставки недоброкачественных ЛП

Экстренная поставка ЛП

Поставка ЛП независимо от платежеспособности

медицинской организации

Действующая модель

лекарственного обеспечения

по Закону НО №1 через ГП

НО «НОФ»

Модель самостоятельных

закупок медицинскими

организациями

100%

100%

0

140%

107%

14%

Модель централизованных

закупок медицинскими

организациями через

совместные торги и

выбором логиста для

хранения ЛП и

последующей их доставки

134%

100%

14%

0

14%

14%

0

5%

5%

0

0

1%

нет

нет

да

да

да

нет

нет

да

нет

да

нет

нет

8.

Динамика уровня отпускных цен производителейДинамика уровня фактических отпускных цен производителей ЖНВЛП в

различных субъектах РФ

0

0

декабрь

апрель

май

-0,2

-0,3

-0,4

-0,4

-0,6

-0,6

-0,8

-0,9

-1

-1,2

-1,4

-1,5

-1,6

Нижний Новгород

Ярославль

9.

Доля соответствия категории ЖНВЛП в корзинеДоля соответствия категории ЖНВЛП в корзине лекарственных

препаратов

70

60

50

40

30

20

10

0

Отечественные

до 50 руб.

Нижний Новгород

50-500

Ярославль

свыше 500 руб.

10.

11.

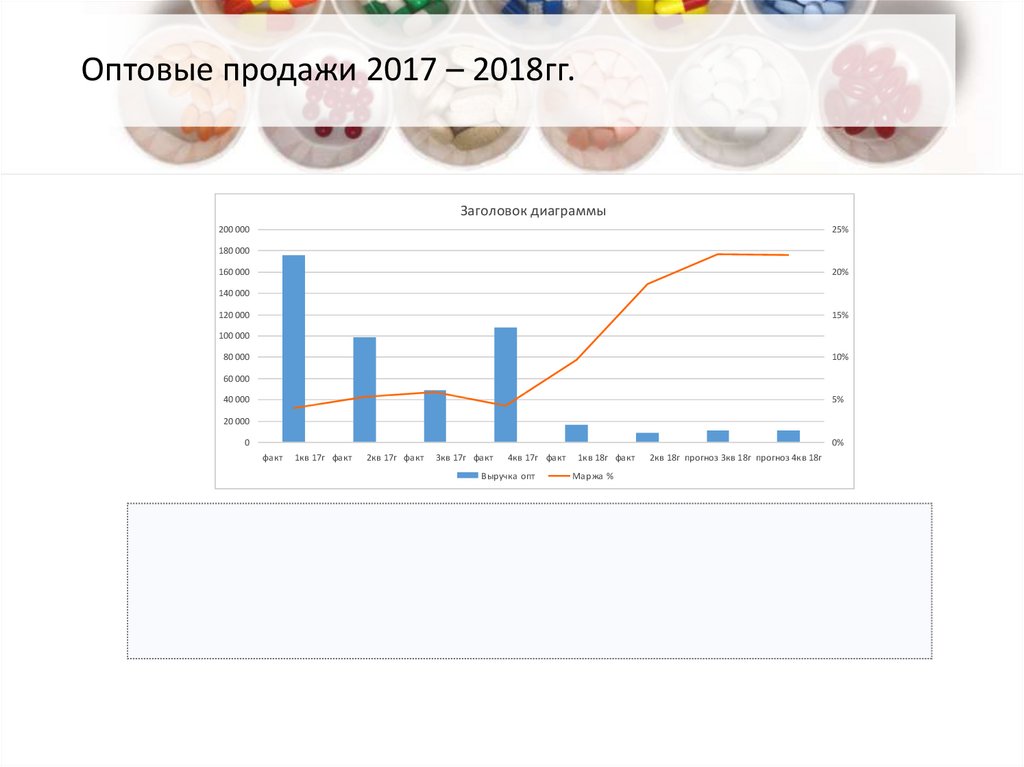

Оптовые продажи 2017 – 2018гг.Заголовок диаграммы

200 000

25%

180 000

160 000

20%

140 000

120 000

15%

100 000

80 000

10%

60 000

40 000

5%

20 000

0

0%

фа кт

1кв 17г фа кт

2кв 17г фа кт

3кв 17г фа кт

4кв 17г фа кт

Выручка опт

1кв 18г фа кт

Ма ржа %

2кв 18г прогноз 3кв 18г прогноз 4кв 18г

12.

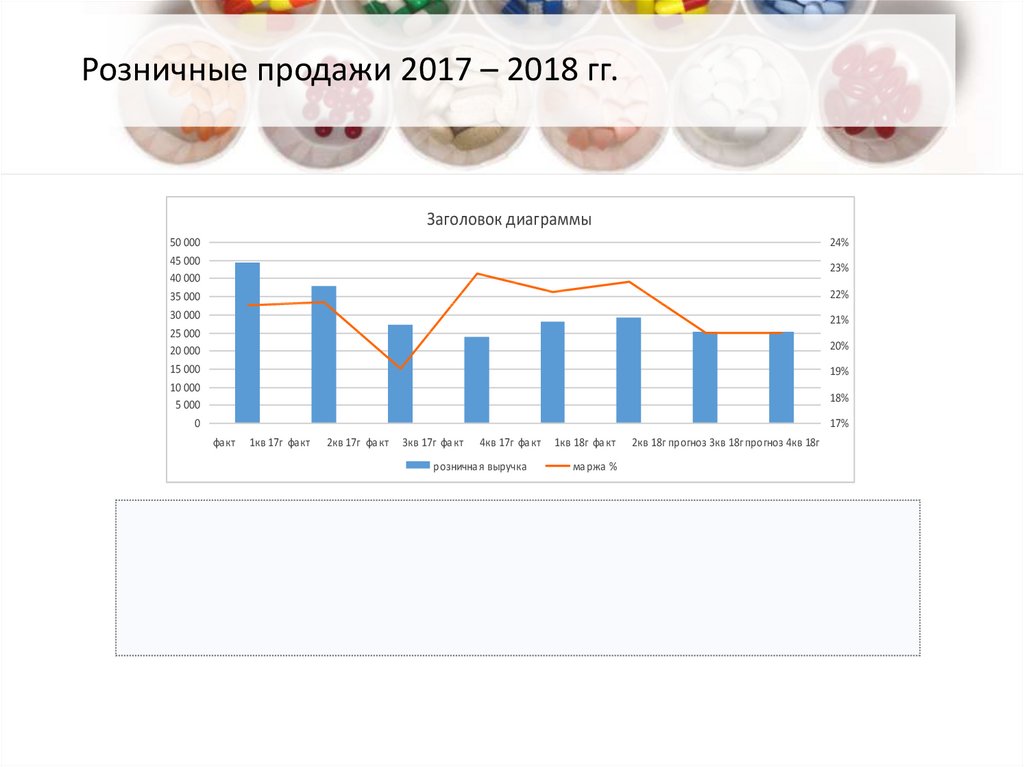

Розничные продажи 2017 – 2018 гг.Заголовок диаграммы

50 000

45 000

40 000

24%

35 000

22%

30 000

21%

25 000

20 000

15 000

20%

10 000

5 000

18%

23%

19%

0

17%

факт

1кв 17г факт

2кв 17г факт

3кв 17г факт

4кв 17г факт

розничная выручка

1кв 18г факт

маржа %

2кв 18г прогноз 3кв 18г прогноз 4кв 18г

13.

Снижение стоимости закупаемых медикаментовДинамика величины применяемых оптовых торговых надбавок

фактической цене производителя на ЖНВЛП

3

2,5

2

1,5

1

0,5

0

декабрь

апрель

май

-0,5

Нижний Новгород

Ярославль

Менеджмент

Менеджмент