Похожие презентации:

Особенная часть налогового права

1.

Налоговое правоНезнамова Алла Андреевна,

преподаватель кафедры финансового, банковского и

административного права

2. РАЗДЕЛ 3. Особенная часть налогового права

В разделе 3будут освещены следующие вопросы:

3.1. . Федеральные, региональные и местные

налоги и сборы.

3.2. Специальные налоговые режимы.

3.3. Налоговый контроль и налоговая

ответственность.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

2

3. РАЗДЕЛ 3. Особенная часть налогового права

Тема 3.1. Федеральные, региональные и местные налоги и сборыПункт 3.1.1. Федеральные налоги и сборы

Пункт 3.1.2. Региональные налоги и сборы

Пункт 3.1.3. Местные налоги и сборы

Тема 3.2. Специальные налоговые режимы

Пункт 3.2.1. Система налогообложения для сельскохозяйственных товаропроизводителей (единый

сельскохозяйственный налог)

Пункт 3.2.2. Упрощенная система налогообложения

Пункт 3.2.3. Система налогообложения в виде единого налога на вмененный доход для отдельных

видов деятельности

Пункт 3.2.4. Система налогообложения при выполнении соглашений о разделе продукции

Пункт 3.2.5. Патентная система налогообложения

Тема 3.3. Налоговый контроль и налоговая ответственность

Пункт 3.3.1. Налоговый контроль

Пункт 3.3.2. Налоговые правонарушения и ответственность

Пункт 3.3.3. Защита прав и интересов налогоплательщиков

Пункт 3.3.4. Судебный способ защиты прав налогоплательщиков

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

3

4. Тема 3.1. Федеральные, региональные и местные налоги и сборы

Пункт 3.1.1. Федеральные налоги и сборыФедеральными налогами и сборами признаются налоги и сборы,

которые установлены Налоговым кодексом РФ и обязательны к уплате

на всей территории Российской Федерации.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

4

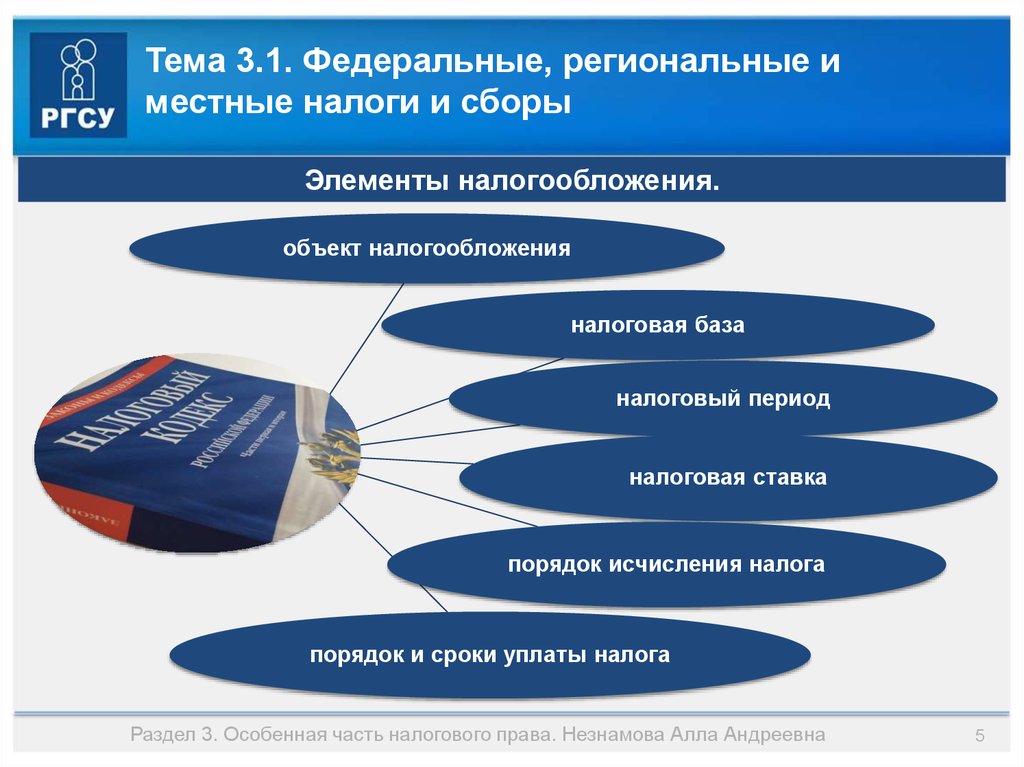

5. Тема 3.1. Федеральные, региональные и местные налоги и сборы

Элементы налогообложения.объект налогообложения

налоговая база

налоговый период

налоговая ставка

порядок исчисления налога

порядок и сроки уплаты налога

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

5

6. Тема 3.1. Федеральные, региональные и местные налоги и сборы

Налог на добавленную стоимость (НДС) является федеральнымкосвенным налогом. В настоящее время он урегулирован главой 21

Налогового кодекса РФ.

Налогоплательщиками налога на добавленную признаются:

- организации;

- индивидуальные предприниматели;

- лица, признаваемые налогоплательщиками налога на добавленную

в связи с перемещением товаров через таможенную границу

Таможенного союза, определяемые в соответствии с таможенным

законодательством

Таможенного

союза

и

законодательством

Российской Федерации о таможенном деле.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

6

7. Тема 3.1. Федеральные, региональные и местные налоги и сборы

Согласно, статьи 164 Налогового кодекса РФ налогообложение поналогу на добавленную стоимость производится по следующим

ставкам: 0 процентов, 10 процентов, 18 процентов.

0%

Товары, свободной

таможенной зоны

Услуги по

международной

перевозке товаров

Товары (работы,

услуги) в области

космической

деятельности и

другие (Статья 164

НК РФ)

10 %

Продовольственные

товары

Некоторые товары для

детей

Периодические

печатные издания

Племенной скот и

другие (Статья 164 НК

РФ)

18 %

Во всех остальных

случаях

(Статья 164 НК РФ)

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

7

8. Тема 3.1. Федеральные, региональные и местные налоги и сборы

Акциз является федеральным косвенным налогом, которыйурегулирован главой 22 Налогового кодекса РФ. В соответствии со

статьей 179 Налогового кодекса РФ налогоплательщиками акциза

признаются:

1) организации;

2) индивидуальные предприниматели;

3) лица, признаваемые налогоплательщиками в связи с

перемещением товаров через таможенную границу Таможенного союза,

определяемые в соответствии с таможенным законодательством

Таможенного союза и законодательством Российской Федерации о

таможенном деле.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

8

9. Тема 3.1. Федеральные, региональные и местные налоги и сборы

Согласно статьи 181 Налогового кодекса РФ подакцизными товарами признаются:- этиловый спирт, произведенный из пищевого или непищевого сырья, в том числе

денатурированный этиловый спирт, спирт-сырец, дистилляты винный, виноградный, плодовый,

коньячный, кальвадосный;

- спиртосодержащая продукция (растворы, эмульсии, суспензии и другие виды продукции в жидком

виде) с объемной долей этилового спирта более 9 процентов.

- алкогольная продукция (водка, ликероводочные изделия, коньяки, вино, фруктовое вино,

ликерное вино, игристое вино (шампанское), винные напитки, сидр, пуаре, медовуха, пиво, напитки,

изготавливаемые на основе пива, иные напитки с объемной долей этилового спирта более 0,5 процента,

за исключением пищевой продукции в соответствии с перечнем, установленным Правительством

Российской Федерации;

- табачная продукция;

- легковые автомобили и мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л.с.);

- автомобильный бензин;

- дизельное топливо;

- моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей;

- прямогонный бензин, т.е. бензиновые фракции, за исключением бензина автомобильного,

авиационного керосина, бензола, параксилола, ортоксилола и продукции нефтехимии, полученные в

результате:

- топливо печное бытовое, вырабатываемое из дизельных фракций прямой перегонки и (или)

вторичного происхождения, кипящих в интервале температур от 280 до 360 градусов Цельсия;

- бензол, параксилол, ортоксилол.

- авиационный керосин.

- природный газ (в случаях, предусмотренных международными договорами РФ).

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

9

10. Тема 3.1. Федеральные, региональные и местные налоги и сборы

Налог на доходы физических лиц (НДФЛ) является федеральнымпрямым налогом. Данный налог предусмотрен главой 23 Налогового

кодекса РФ.

В соответствии со статьей 207 Налогового кодекса РФ

налогоплательщиками налога на доходы физических лиц признаются

физические лица, являющиеся налоговыми резидентами Российской

Федерации, а также физические лица, получающие доходы от

источников, в Российской Федерации, не являющиеся налоговыми

резидентами Российской Федерации.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

10

11. Тема 3.1. Федеральные, региональные и местные налоги и сборы

Налог на прибыль организаций - федеральный прямой налог,предусмотренный главой 25 Налогового кодекса РФ.

Статьей 246 Налогового кодекса РФ предусмотрены следующие

налогоплательщики налога на прибыль организаций:

- российские организации;

- иностранные организации, осуществляющие свою деятельность в

Российской Федерации через постоянные представительства и (или)

получающие доходы от источников в Российской Федерации.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

11

12. Тема 3.1. Федеральные, региональные и местные налоги и сборы

Налог на добычу полезных ископаемых (НДПИ) является федеральным прямымналогом, предусмотренный главой 26 Налогового кодекса РФ.

В соответствии со статьей 334 Налогового кодекса РФ налогоплательщиками

налога

на

добычу

полезных

ископаемых

признаются

организации

и

индивидуальные предприниматели, признаваемые пользователями недр в

соответствии с законодательством Российской Федерации.

Объектом налогообложения налогом на добычу полезных ископаемых признаются:

1) полезные ископаемые, добытые из недр на территории РФ на участке недр (в том

числе из залежи углеводородного сырья), предоставленном налогоплательщику в

пользование в соответствии с законодательством РФ;

2) полезные ископаемые, извлеченные из отходов (потерь) добывающего производства,

если такое извлечение подлежит отдельному лицензированию в соответствии с

законодательством РФ о недрах;

3) полезные ископаемые, добытые из недр за пределами территории РФ, если эта

добыча осуществляется на территориях, находящихся под юрисдикцией РФ (а также

арендуемых у иностранных государств или используемых на основании международного

договора) на участке недр, предоставленном налогоплательщику в пользование.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

12

13. Тема 3.1. Федеральные, региональные и местные налоги и сборы

Водныйналог

является

федеральным

прямым

предусмотренным главой 25.2 Налогового кодекса РФ.

налогом,

Согласно статье 333.8. Налогового кодекса РФ налогоплательщиками

водного налога признаются организации и физические лица, в том числе

индивидуальные предприниматели, осуществляющие пользование

водными объектами, подлежащее лицензированию в соответствии с

законодательством Российской Федерации.

Статьей 333.9. установлены объекты налогообложения, признаются

следующие виды пользования водными объектами:

1) забор воды из водных объектов;

2) использование акватории водных объектов, за исключением

лесосплава в плотах и кошелях;

3) использование водных объектов без забора воды для целей

гидроэнергетики;

4) использование водных объектов для целей сплава древесины в плотах

и кошелях.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

13

14. Тема 3.1. Федеральные, региональные и местные налоги и сборы

Федеральный сбор за пользование объектами животного мира и запользование объектами водных биологических ресурсов урегулирован

главой 25.1 Налогового кодекса РФ.

В соответствии со статьей 333.1. Налогового кодекса РФ

плательщиками сбора за пользование объектами животного мира, за

исключением объектов животного мира, относящихся к объектам

водных

биологических

ресурсов

признаются

организации

и

физические лица, в том числе индивидуальные предприниматели,

получающие в установленном порядке разрешение на добычу

объектов животного мира на территории Российской Федерации.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

14

15. Тема 3.1. Федеральные, региональные и местные налоги и сборы

Государственная пошлина - федеральный сбор, урегулированныйглавой 25.3 Налогового кодекса РФ.

Государственная пошлина - сбор, взимаемый с лиц, при их

обращении

в

государственные

органы,

органы

местного

самоуправления, иные органы и (или) к должностным лицам, которые

уполномочены в соответствии с законодательными актами Российской

Федерации,

законодательными

актами

субъектов

Российской

Федерации и нормативными правовыми актами органов местного

самоуправления, за совершением в отношении этих лиц юридически

значимых действий.

В соответствии со статьей 333.17. Налогового

плательщиками государственной пошлины признаются:

- организации;

- физические лица.

кодекса

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

РФ

15

16. Тема 3.1. Федеральные, региональные и местные налоги и сборы

Пункт 3.1.2. Региональные налоги и сборыТранспортный налог является региональным прямым налогом, устанавливается

главой 28 Налогового кодекса РФ и законами субъектов Российской Федерации о

налоге, вводится в действие в соответствии с Налоговым кодексом РФ и

законами субъектов Российской Федерации о налоге и обязателен к уплате на

территории соответствующего субъекта Российской Федерации.

В соответствии со статьей 357 Налогового кодекса РФ налогоплательщиками

транспортного налога признаются лица, на которых в соответствии с

законодательством Российской Федерации зарегистрированы транспортные

средства, признаваемые объектом налогообложения.

Объектом налогообложения признаются автомобили, мотоциклы, мотороллеры,

автобусы и другие самоходные машины и механизмы на пневматическом и

гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера,

снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые

суда) и другие водные и воздушные транспортные средства, зарегистрированные

в установленном порядке в соответствии с законодательством Российской

Федерации.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

16

17. Тема 3.1. Федеральные, региональные и местные налоги и сборы

Налог на игорный бизнес является региональным прямым налогом,предусмотренным главой 29 Налогового кодекса РФ.

В соответствии со статьей 365 Налогового кодекса РФ

налогоплательщиками налога на игорный бизнес признаются

организации, осуществляющие предпринимательскую деятельность в

сфере игорного бизнеса.

Объектами налогообложения признаются:

- игровой стол;

- игровой автомат;

- процессинговый центр тотализатора;

- процессинговый центр букмекерской конторы;

- пункт приема ставок тотализатора;

- пункт приема ставок букмекерской конторы.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

17

18. Тема 3.1. Федеральные, региональные и местные налоги и сборы

Налог на имущество организаций - это региональныйпредусмотренный главой 30 Налогового кодекса РФ.

прямой

В соответствии со статьей 372 Налогового кодекса РФ налог на

организаций устанавливается и вводится в действие в соответствии с

кодексом РФ, законами субъектов Российской Федерации и с момента

действие обязателен к уплате на территории соответствующего субъекта

Федерации.

налог,

имущество

Налоговым

введения в

Российской

Устанавливая налог, законодательные (представительные) органы субъектов

Российской Федерации определяют налоговую ставку в пределах, установленных

главой 30 Налогового кодекса РФ, порядок и сроки уплаты налога.

При установлении налога законами субъектов Российской Федерации могут также

определяться особенности определения налоговой базы отдельных объектов

недвижимого имущества, предусматриваться налоговые льготы и основания для их

использования налогоплательщиками.

Налогоплательщиками налога признаются организации, имеющие имущество,

признаваемое объектом налогообложения в соответствии со статьей 374 Налогового

кодекса РФ.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

18

19. Тема 3.1. Федеральные, региональные и местные налоги и сборы

Пункт 3.1.3. Местные налоги и сборыЗемельный налог является местным прямым налогом, он урегулирован

главой 31 Налогового кодекса РФ.

В соответствии со статьей 387 Налогового кодекса РФ земельный налог

устанавливается, вводится в действие и прекращает действовать в

соответствии с Налоговым кодексом РФ и нормативными правовыми актами

представительных органов муниципальных образований и обязателен к

уплате на территориях этих муниципальных образований.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

19

20. Тема 3.1. Федеральные, региональные и местные налоги и сборы

Налог на имущество физических лиц является местным прямымналогом, урегулированным главой 32 Налогового кодекса РФ.

В соответствии со статьей 399 Налогового кодекса РФ налог на

имущество физических лиц устанавливается, вводится в действие и

прекращает действовать в соответствии с Налоговым кодексом РФ и

нормативными

правовыми

актами

представительных

органов

муниципальных образований и обязателен к уплате на территориях этих

муниципальных образований.

Объектом

налогообложения

признается

расположенное

в

пределах

муниципального

образования следующее имущество:

1) жилой дом;

2) жилое помещение (квартира, комната);

3) гараж, машино-место;

4) единый недвижимый комплекс;

5) объект незавершенного строительства;

6) иные здание, строение, сооружение, помещение.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

20

21. Тема 3.1. Федеральные, региональные и местные налоги и сборы

Торговый сбор урегулированным главой 33 Налогового кодекса РФ,устанавливается, вводится в действие и прекращает действовать в соответствии с

Налоговым кодексом РФ и нормативными правовыми актами представительных органов

муниципальных образований и обязателен к уплате на территориях этих муниципальных

образований.

Статьей 413 Налогового кодекса РФ установлены виды предпринимательской

деятельности, в отношении которых устанавливается сбор.

Сбор устанавливается в отношении осуществления

торговой деятельности на объектах осуществления

торговли,

к

торговой деятельности

относятся

следующие виды торговли:

1) торговля через объекты стационарной торговой

сети, не имеющие торговых залов (за исключением

объектов стационарной торговой сети, не имеющих

торговых залов, являющихся автозаправочными

станциями);

2) торговля через объекты нестационарной торговой

сети;

3) торговля через объекты стационарной торговой

сети, имеющие торговые залы;

4) торговля, осуществляемая путем отпуска товаров со

склада.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

21

22. Тема 3.2. Специальные налоговые режимы

Пункт 3.2.1. Система налогообложения для сельскохозяйственныхтоваропроизводителей (единый сельскохозяйственный налог)

Общие

условия

применения

системы

налогообложения

для

сельскохозяйственных товаропроизводителей (единого сельскохозяйственного

налога) установлены главой 26.1. Налогового кодекса РФ.

Статьей 346.1. Налогового кодекса РФ предусмотрены общие условия применения

системы налогообложения для сельскохозяйственных товаропроизводителей.

Система налогообложения для сельскохозяйственных товаропроизводителей

(единый сельскохозяйственный налог) устанавливается Налоговым кодексом РФ

и применяется наряду с иными режимами налогообложения, предусмотренными

законодательством Российской Федерации о налогах и сборах.

Организации

и

индивидуальные

предприниматели,

являющиеся

сельскохозяйственными товаропроизводителями вправе добровольно перейти

на уплату единого сельскохозяйственного налога в порядке, предусмотренном

главой 26.1. Налогового кодекса РФ.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

22

23. Тема 3.2. Специальные налоговые режимы

Пункт 3.2.2. Упрощенная система налогообложенияУпрощенная система налогообложения (УСН) урегулирована главой 26.2.

Налогового

кодекса

РФ,

применяется

организациями

и

индивидуальными предпринимателями наряду с иными режимами

налогообложения, предусмотренными законодательством Российской

Федерации о налогах и сборах.

Переход к упрощенной системе налогообложения или возврат к иным

режимам

налогообложения

осуществляется

организациями

и

индивидуальными предпринимателями добровольно в порядке,

предусмотренном главой 26.2. Налогового кодекса РФ.

Применение упрощенной системы налогообложения организациями

предусматривает их освобождение от обязанности по уплате налога на

прибыль организаций и налога на имущество организаций.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

23

24. Тема 3.2. Специальные налоговые режимы

Применениеупрощенной

системы

налогообложения

индивидуальными

предпринимателями

предусматривает

их

освобождение от обязанности по уплате налога на доходы физических

лиц, налога на имущество физических лиц.

Объекты налогообложения

Доходы

Доходы, уменьшенные

на величину расходов

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

24

25. Тема 3.2. Специальные налоговые режимы

Пункт 3.2.3. Система налогообложения в виде единого налогана вмененный доход для отдельных видов деятельности

Система налогообложения в виде единого налога на вмененный доход для

отдельных видов деятельности (ЕНВД) устанавливается главой 26.3. Налогового

кодекса РФ, вводится в действие нормативными правовыми актами

представительных органов муниципальных районов, городских округов,

законами городов федерального значения Москвы, Санкт-Петербурга и

Севастополя и применяется наряду с общей системой налогообложения и иными

режимами налогообложения, предусмотренными законодательством Российской

Федерации о налогах и сборах.

В соответствии со статьей 346.28. Налогового кодекса РФ налогоплательщиками

являются организации и индивидуальные предприниматели, осуществляющие

предпринимательскую деятельность, облагаемую единым налогом на вмененный

доход на территории в где введен единый налог.

Организации и индивидуальные предприниматели переходят на уплату единого

налога добровольно.

Согласно, статьи 346.29. Налогового кодекса РФ объектом налогообложения для

применения единого налога признается вмененный доход налогоплательщика.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

25

26. Тема 3.2. Специальные налоговые режимы

Пункт 3.2.4. Система налогообложения при выполнениисоглашений о разделе продукции

Главой 26.4. Налогового кодекса РФ устанавливается специальный налоговый

режим, применяемый при выполнении соглашений, которые заключены в

соответствии с Федеральным законом «О соглашениях о разделе продукции» и

отвечают следующим условиям:

1) соглашения заключены после проведения аукциона на предоставление права

пользования недрами на иных условиях, чем раздел продукции, в порядке и на

условиях, которые определены пунктом 4 статьи 2 Федерального закона «О

соглашениях о разделе продукции», и признания аукциона несостоявшимся;

2) при выполнении соглашений, в которых применяется порядок раздела

продукции, установленный пунктом 2 статьи 8 Федерального закона «О

соглашениях о разделе продукции», доля государства в общем объеме

произведенной продукции составляет не менее 32 процентов общего количества

произведенной продукции;

3) соглашения предусматривают увеличение доли государства в прибыльной

продукции в случае улучшения показателей инвестиционной эффективности для

инвестора

при

выполнении

соглашения.

Показатели

инвестиционной

эффективности устанавливаются в соответствии с условиями соглашения.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

26

27. Тема 3.2. Специальные налоговые режимы

Пункт 3.2.5. Патентная система налогообложенияПатентная система налогообложения устанавливается главой 26.5. Налогового

кодекса РФ, вводится в действие и применяется на территориях субъектов

Российской Федерации.

Патентная

система

налогообложения

применяется

индивидуальными

предпринимателями

наряду

с

иными

режимами

налогообложения,

предусмотренными законодательством Российской Федерации о налогах и

сборах.

Индивидуальные

предприниматели,

применяющие

патентную

систему

налогообложения, могут осуществлять расчеты без применения контрольнокассовой техники при условии выдачи по требованию покупателя (клиента)

документа, подтверждающего прием денежных средств за соответствующий

товар (работу, услугу). Указанный документ выдается в момент оплаты товара

(работы, услуги).

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

27

28. Тема 3.3. Налоговый контроль и налоговая ответственность

Пункт 3.3.1. Налоговый контрольНалоговым контролем признается деятельность уполномоченных органов по

контролю за соблюдением налогоплательщиками, налоговыми агентами и

плательщиками сборов законодательства о налогах и сборах в порядке,

установленном Налоговым кодексом РФ.

Налоговый контроль проводится должностными лицами налоговых органов в

пределах своей компетенции посредством налоговых проверок, получения

объяснений налогоплательщиков, налоговых агентов и плательщиков сбора,

проверки данных учета и отчетности, осмотра помещений и территорий,

используемых для извлечения дохода (прибыли), а также в других формах,

предусмотренных Налоговым кодексом РФ.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

28

29. Тема 3.3. Налоговый контроль и налоговая ответственность

Пункт 3.3.2. Налоговые правонарушения и ответственностьОбщие положения о налоговых правонарушениях и ответственность за

их совершение предусмотрена главой 15 Налогового кодекса РФ.

Налоговым правонарушением признается виновно совершенное

противоправное (в нарушение законодательства о налогах и сборах)

деяние (действие или бездействие) налогоплательщика, налогового

агента и иных лиц, за которое установлена ответственность Налоговым

кодексом РФ.

Статьей 107 Налогового кодекса РФ предусмотрена категория лиц,

подлежащих

ответственности

за

совершение

налоговых

правонарушений.

Ответственность

за

совершение

налоговых

правонарушений несут организации и физические лица в случаях,

предусмотренных главами 16 и 18 Налогового кодекса РФ.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

29

30. Тема 3.3. Налоговый контроль и налоговая ответственность

Статьей 112 Налоговогосмягчающие и отягчающие

правонарушения.

кодекса РФ предусмотрены обстоятельства,

ответственность за совершение налогового

К обстоятельствами, смягчающими ответственность за совершение налогового

правонарушения, относятся:

1) совершение правонарушения вследствие стечения тяжелых личных или

семейных обстоятельств;

2) совершение правонарушения под влиянием угрозы или принуждения либо в

силу материальной, служебной или иной зависимости;

3) иные обстоятельства, которые судом или налоговым органом,

рассматривающим дело, могут быть признаны смягчающими ответственность.

К обстоятельствам, отягчающим ответственность, относится совершение

налогового правонарушения лицом, ранее привлекаемым к ответственности за

аналогичное правонарушение.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

30

31. Тема 3.3. Налоговый контроль и налоговая ответственность

Виды налоговых правонарушений• Нарушение порядка постановки на учет в налоговом органе

• Непредставление

налоговой

декларации

(расчета

финансового

результата

инвестиционного товарищества)

• Грубое нарушение правил учета доходов и расходов и объектов налогообложения

• Неуплата или неполная уплата сумм налога (сбора)

• Невыполнение налоговым агентом обязанности по удержанию и (или) перечислению

налогов

• Несоблюдение порядка владения, пользования распоряжения имуществом, на которое

наложен арест или в отношении которого приняты обеспечительные меры в виде залога

• Непредставление налоговому органу сведений, необходимых для осуществления

налогового контроля

• Ответственность свидетеля

• Отказ эксперта, переводчика или специалиста от участия в проведении налоговой

проверки, дача заведомо ложного заключения или осуществление заведомо ложного

перевода

• Неправомерное несообщение сведений налоговому органу

• Нарушение порядка регистрации объектов игорного бизнеса

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

31

32. Тема 3.3. Налоговый контроль и налоговая ответственность

Пункт 3.3.3. Защита прав и интересов налогоплательщиковВ соответствии со статьей 45 Конституции РФ каждый вправе

защищать свои права и свободы всеми способами, не запрещенными

законом.

Обеспечение и защита прав налогоплательщиков (плательщиков

сборов) гарантированы статьей 22 Налогового кодекса РФ.

Налогоплательщикам

(плательщикам

сборов)

гарантируется

административная и судебная защита их прав и законных интересов.

Порядок защиты прав и законных интересов налогоплательщиков

(плательщиков сборов) определяется Налоговым кодексом РФ и иными

федеральными законами.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

32

33. Тема 3.3. Налоговый контроль и налоговая ответственность

Пункт 3.3.4. Судебный способ защиты прав налогоплательщиковУстановлению общего порядка и условий судебной защиты прав и

законных интересов налогоплательщиков (плательщиков сборов)

посвящена статья 46 Конституции РФ, согласно которой каждому

гарантируется судебная защита его прав и свобод.

Решения и действия (или бездействие) органов государственной

власти,

органов

местного

самоуправления,

общественных

объединений и должностных лиц могут быть обжалованы в суд.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

33

34. Рекомендуемая литература

1. Брилон, Н. В. Налоговое администрирование: учебник. – М.: Дашков и К, 2011.2. Винницкий Д.В. Налоговое право: учебник 2-е изд., перераб. и доп. – М.: Юрайт, 2014.

3. Грачева Е., Болтинова О. Налоговое право: учебник. – М.: Проспект, 2014.

4. Клейменова М.О. Налоговое право: Учебное пособие. "Московский финансово-промышленный

университет "Синергия", 2013.

5. Крохина Ю.А. Налоговое право России. Учебник. – М.: Юнити-Дана, 2012.

6. Налоговое право: учебник / под ред. Е.Ю. Грачевой, О.В. Болтиновой. – М., 2013.

7. Налоговое право: учебник / под ред. С.Г. Пепеляева. – М.: Альпина Паблишер, 2015.

8. Мальцев В.А. Налоговое право. Учебное пособие для сред. проф. учеб. заведений. – М.:

Академия, 2004.

9. Мальцев В.А. Финансовое право. Учебник 6-е изд. (для студентов среднего

профессионального образования по специальности «правоведение»). – М.: Академия, 2011.

10. Парыгина В.А., Тедеев А.А. Налоговое право: учебник. – М., 2011.

11. Пансков В.Г. Налоги и налогообложение: учебник для бакалавров. Гриф УМО МО РФ. 3-е изд.,

перераб. и доп. – М.: Юрайт, 2013.

12. Петрова Г.В. Налоговое право: учебник для вузов. – М., 2011.

13. Эриашвили Н.Д., Бочаров С.И., Косов М.Е., Курбатова О.В., Малаова Н.В. Налоговое право:

учебное пособие – М.: Юнити-Дана, 2012.

Раздел 3. Особенная часть налогового права. Незнамова Алла Андреевна

34

35.

Незнамова Алла Андреевнаakn1@list.ru

© РГСУ 2015

35

Право

Право