Похожие презентации:

Центральные банки и их роль в регулировании экономики

1. Тема 8.

Центральные банки иих роль в

регулировании

экономики

2. Содержание

1. Центральный банк какосновное звено кредитной

системы

2. Функции Центрального банка

3. Методы денежно-кредитного

регулирования экономики

3. 1. Центральный банк как основное звено кредитной системы

Центральный банк - это главный эмиссионныйцентр, основное звено кредитной системы.

Центральный банк - это главный банк государства,

являющийся посредником между государством и

всей экономикой страны, выступающий как орган

денежно-кредитной

политики

и

денежнокредитного регулирования и надзора

Центральный банк - это государственное кредитное

учреждение, наделенное функциями эмиссии денег

и

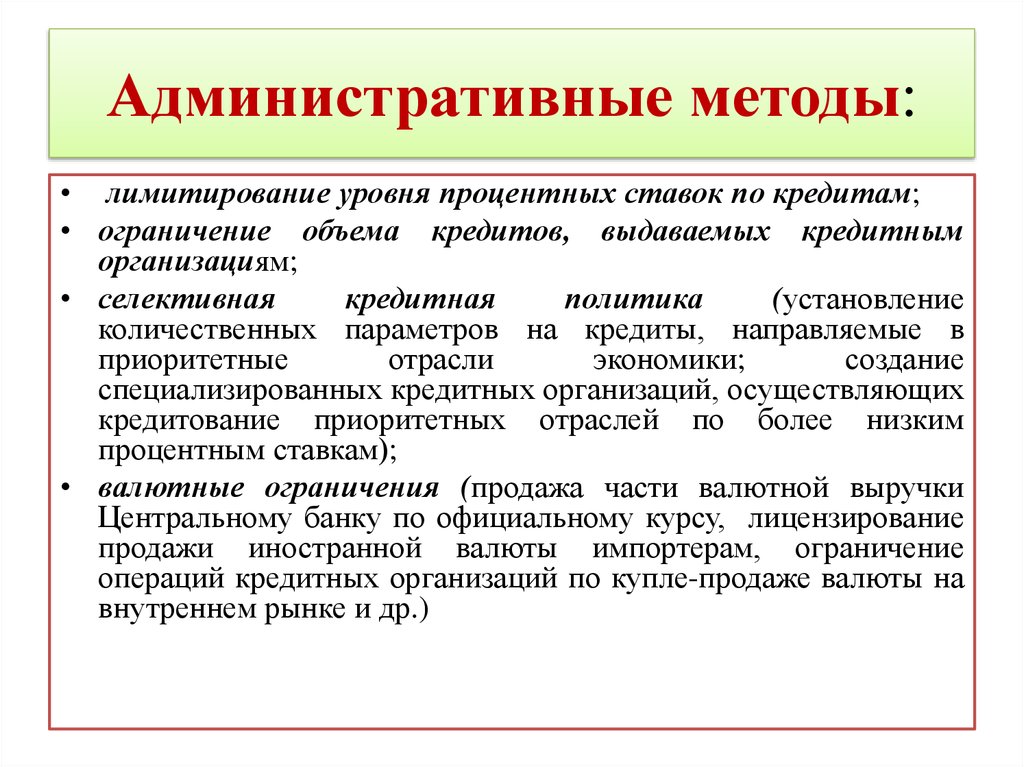

регулирования

всей

кредитно-банковской

системы.

4. Формы организации центральных банков

Центральные банки являются юридическимилицами,

имеющими

особый

статус,

отличительный

признак

которого

—

обособленность

имущества

банка

от

имущества государства. С точки зрения

собственности на капитал центральные банки

бывают:

• государственные;

• акционерные;

• смешанные.

5. Операции Центрального банка:

• ПАССИВНЫЕ - это операции,с помощью которых образуются

ресурсы Центрального банка

• АКТИВНЫЕ - операции по

размещению банковских

ресурсов.

6. ПАССИВНЫЕ ОПЕРАЦИИ

Источниками ресурсов Центрального банка вбольшинстве стран являются:

• эмиссия банкнот;

• вклады коммерческих банков и их

обязательные резервы, зачисляемые на

специальные счета;

• вклады казначейства (средства госбюджета).

Современный механизм эмиссии банкнот

основан на кредитовании коммерческих

банков

7. АКТИВНЫЕ ОПЕРАЦИИ

1. Учетно-ссудные, которые осуществляются в двухвидах:

– ссуды коммерческим банкам и государству под

залог коммерческих векселей, казначейских

векселей, государственных облигаций и других

ценных бумаг;

– учетные операции – покупка центральным банком

векселей у государства и банков.

2. Банковские инвестиции – это покупка банком

ценных бумаг. Инвестиции центрального банка

состоят из вложений в государственные ценные

бумаги.

3. Операции с золотом и иностранной валютой.

8. 2. Функции Центрального банка

Средимногообразных

функций

центральных банков следует выделить:

основные, без которых невозможно

выполнение главной задачи центрального

банка — обеспечение стабильности

национальной

денежной

единицы,

дополнительные,

соответствующие

решению этой задачи.

9. Основные функции ЦБ

Основные функции, осуществляютвсе без исключения центральные

банки, они включают:

• регулирующие;

• контрольные;

• обслуживающие.

10. Регулирующие функции:

• управление совокупнымденежным оборотом;

• регулирование денежнокредитной сферы;

• регулирование спроса и

предложения на кредит.

11. Регулирующие функции

Важнейшей регулирующей функциейявляется разработка и проведение

денежно-кредитной политики.

Не менее важной регулирующей функцией

центрального банка является регулирование

спроса и предложения на кредит и

иностранную валюту, осуществляемое

посредством проведения интервенционных

операций на денежном и валютном рынках

в целях сдерживания кредитной экспансии.

12. Контрольные функции

• осуществлениеконтроля

за

функционированием

кредитно-банковской

системы

(обусловлен

необходимостью

поддержания стабильности этой системы,

поскольку доверие к национальной денежной

единице предполагает наличие устойчивых и

эффективно работающих кредитно-банковских

институтов);

• проведение валютного контроля (степень

жесткости валютного контроля и валютного

регулирования зависит прежде всего от общего

валютно-экономического положения страны)

13. Обслуживающие функции

• организацияплатежно-расчетных

отношений

коммерческих

банков

(обеспечение бесперебойного функционирования

системы наличных и безналичных расчетов) ;

• кредитование банковских учреждений и

правительства (являясь кредитором последней

инстанции, центральные банки предоставляют ссуды

кредитно-банковским учреждениям, испытывающим

временные недостатки в финансовых ресурсах);

• выполнение центральным банком роли

финансового агента правительства (ведение

правительственных счетов и управление активами

различных правительственных ведомств).

14. Дополнительные функции

не связаны непосредственно с егоглавной

задачей

(сохранение

стабильности

национальной

денежной

единицы),

но

способствуют ее реализации.

15. Дополнительные функции:

• Функции проведения аналитических истатистических

исследований

(исследования в области денежно-кредитной и валютной

политики в основном базируются на данных платежных

балансов; исследования экономической конъюнктуры в

реальном секторе экономики; изучение финансового

положения предприятий и создание централизованных

служб по банковским рискам );

• Выпуск в обращение банкнот и обеспечение их

циркулирования на территории страны (лишь

немногие центральные банки имеют специальные

структурные подразделения по производству банкнот);

16. Дополнительные функции:

Осуществление связи с небанковской клиентуройи предоставление общественные услуг (все

центральные

банки

поддерживают

корреспондентские

отношения с финансовыми учреждениями своей страны,

другими

центральными

банками

и

международными

финансовыми организациями);

Предоставление определенного набора услуг

коллективного пользования. (в целях улучшения

функционирования банковской системы и отношений между

коммерческими банками и их клиентурой некоторые

центральные банки, как уже было сказано, создают централизованные службы по банковским рискам, контролируют

неоплаченные векселя и пр.)

17. 3. Методы денежно-кредитного регулирования экономики

Денежно-кредитное регулирование - этосовокупность

мероприятий

государства,

регламентирующих деятельность денежно- кредитной

системы, показатели денежного обращения и кредита,

рынок ссудных капиталов, порядок безналичных

расчетов в целях воздействия на экономику.

Денежно-кредитное регулирование представляет собой

совокупность мероприятий, направленных на изменение

денежной массы в обращении, объема кредитов, уровня

процентных ставок и других показателей денежного

обращения и рынка ссудных капиталов.

18. Направления денежно-кредитной политики ЦБ

Денежно-кредитная политика ЦентральногоБанка направлена либо на стимулирование

денежно-кредитной эмиссии - кредитная

экспансия, т. е. оживление конъюнктуры в

условиях падения производства, либо на

ограничение денежно-кредитной эмиссии в

периоды экономических подъемов,

сопровождаемых “перегревами”

конъюнктуры - кредитная рестрикция.

19. Цели денежно-кредитного регулирования:

поддержание стабильности цен;

достижение высокого уровня занятости;

обеспечение экономического роста;

обеспечение устойчивости ставки процента на

внутреннем денежном рынке;

• поддержание равновесия на отдельных

сегментах национального финансового рынка;

• обеспечение устойчивости внутреннего

валютного рынка.

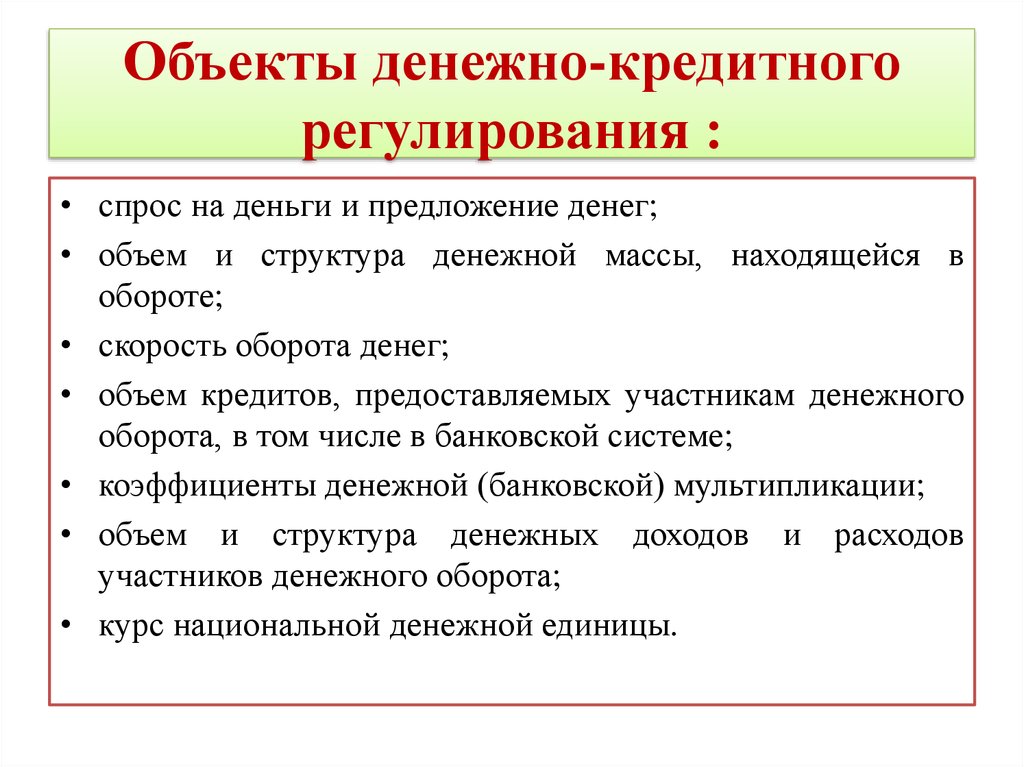

20. Объекты денежно-кредитного регулирования :

• спрос на деньги и предложение денег;• объем и структура денежной массы, находящейся в

обороте;

• скорость оборота денег;

• объем кредитов, предоставляемых участникам денежного

оборота, в том числе в банковской системе;

• коэффициенты денежной (банковской) мультипликации;

• объем и структура денежных доходов и расходов

участников денежного оборота;

• курс национальной денежной единицы.

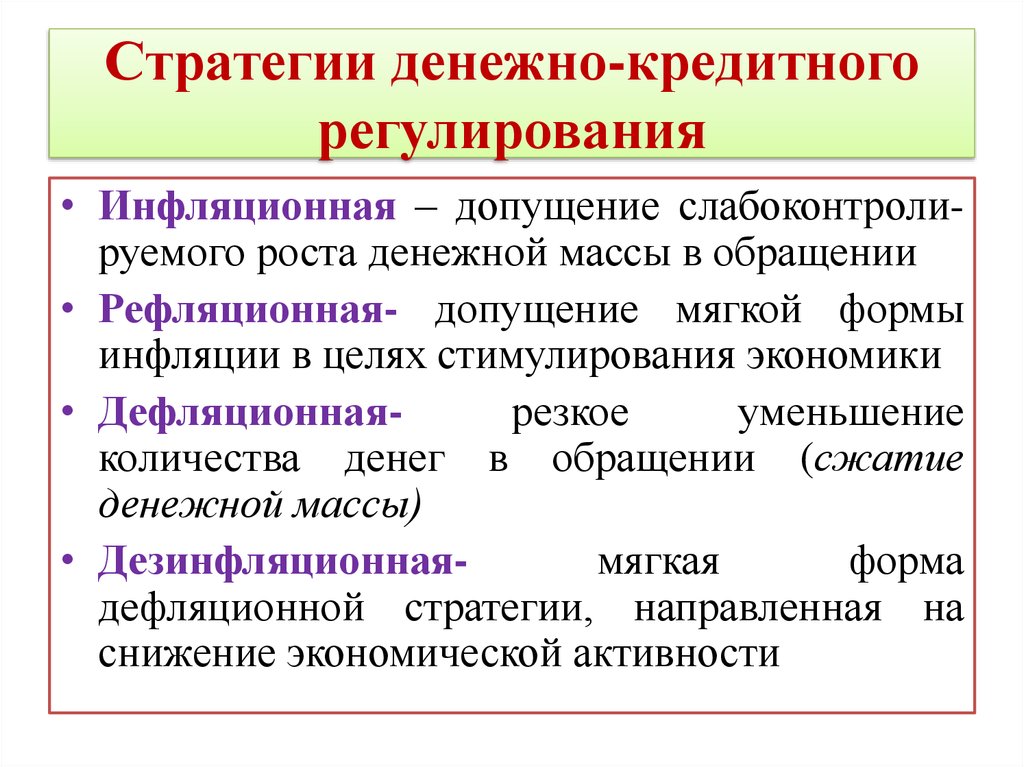

21. Стратегии денежно-кредитного регулирования

• Инфляционная – допущение слабоконтролируемого роста денежной массы в обращении• Рефляционная- допущение мягкой формы

инфляции в целях стимулирования экономики

• Дефляционнаярезкое

уменьшение

количества денег в обращении (сжатие

денежной массы)

• Дезинфляционнаямягкая

форма

дефляционной стратегии, направленная на

снижение экономической активности

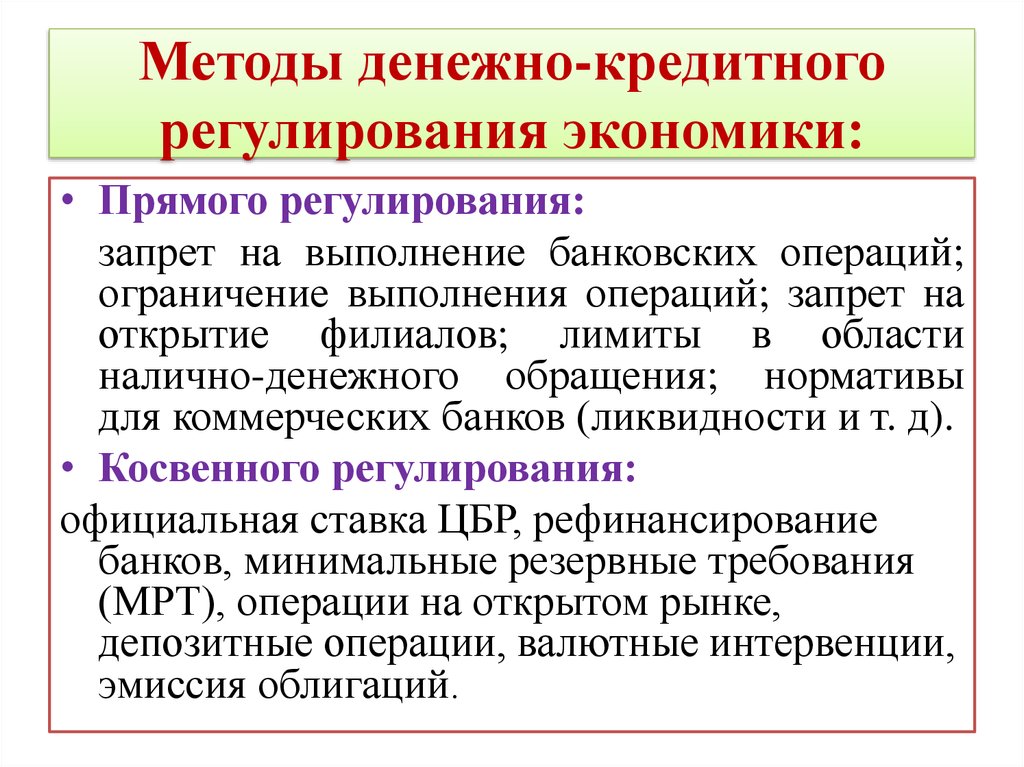

22. Методы денежно-кредитного регулирования экономики:

• Прямого регулирования:запрет на выполнение банковских операций;

ограничение выполнения операций; запрет на

открытие филиалов; лимиты в области

налично-денежного обращения; нормативы

для коммерческих банков (ликвидности и т. д).

• Косвенного регулирования:

официальная ставка ЦБР, рефинансирование

банков, минимальные резервные требования

(МРТ), операции на открытом рынке,

депозитные операции, валютные интервенции,

эмиссия облигаций.

23. Методы денежно-кредитного регулирования

• Административные методы –меры вформе разных директив центрального

банка, касающихся объема денежного

предложения и цены на финансовом рынке:

• Экономические – методы экономического

воздействия на субъектов хозяйствования

24. Административные методы:

• лимитирование уровня процентных ставок по кредитам;• ограничение объема кредитов, выдаваемых кредитным

организациям;

• селективная

кредитная

политика

(установление

количественных параметров на кредиты, направляемые в

приоритетные

отрасли

экономики;

создание

специализированных кредитных организаций, осуществляющих

кредитование приоритетных отраслей по более низким

процентным ставкам);

• валютные ограничения (продажа части валютной выручки

Центральному банку по официальному курсу, лицензирование

продажи иностранной валюты импортерам, ограничение

операций кредитных организаций по купле-продаже валюты на

внутреннем рынке и др.)

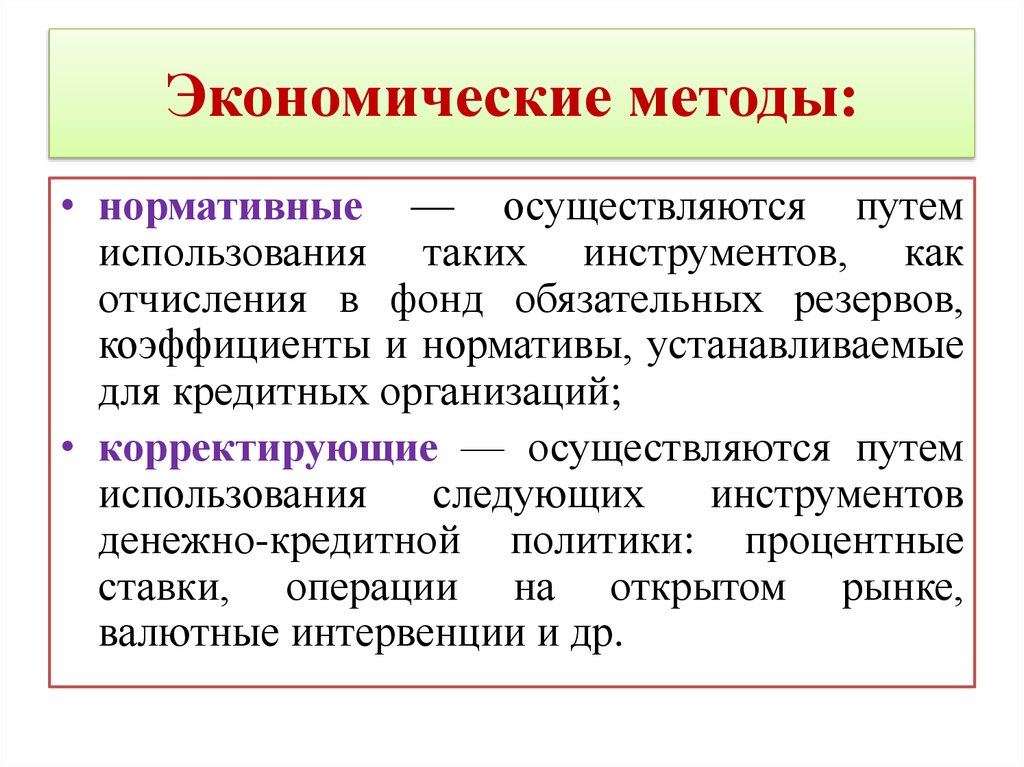

25. Экономические методы:

• нормативные — осуществляются путемиспользования таких инструментов, как

отчисления в фонд обязательных резервов,

коэффициенты и нормативы, устанавливаемые

для кредитных организаций;

• корректирующие — осуществляются путем

использования

следующих

инструментов

денежно-кредитной политики: процентные

ставки, операции на открытом рынке,

валютные интервенции и др.

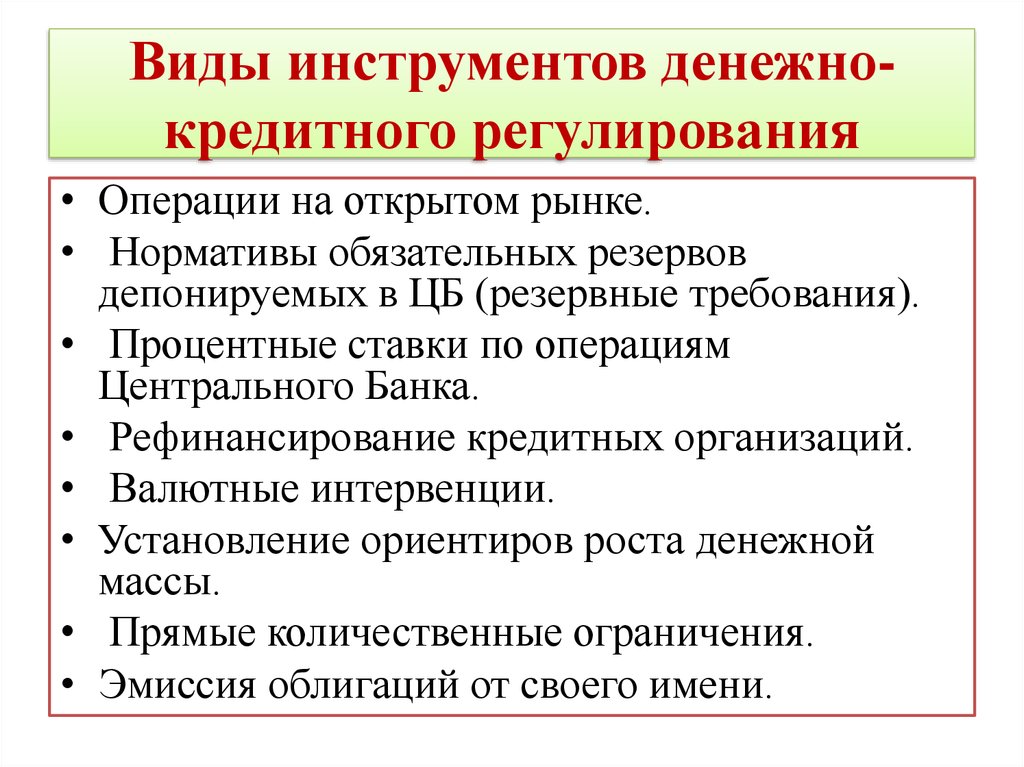

26. Виды инструментов денежно-кредитного регулирования

Виды инструментов денежнокредитного регулирования• Операции на открытом рынке.

• Нормативы обязательных резервов

депонируемых в ЦБ (резервные требования).

• Процентные ставки по операциям

Центрального Банка.

• Рефинансирование кредитных организаций.

• Валютные интервенции.

• Установление ориентиров роста денежной

массы.

• Прямые количественные ограничения.

• Эмиссия облигаций от своего имени.

Финансы

Финансы