Похожие презентации:

Характеристика и виды налогов

1. Характеристика и виды налогов

ХАРАКТЕРИСТИКА ИВИДЫ НАЛОГОВ

ПОДГОТОВИЛИ СТУДЕНТКИ 1 КУРСА:

МАЛЫШЕВА СВЕТЛАНА

ШЕМУРАНОВА ЕЛИЗАВЕТА

ГРУППА 112

2. Понятие налога и сбора (НК РФ Статья 8)

ПОНЯТИЕ НАЛОГА И СБОРА(НК РФ СТАТЬЯ 8)

Налог - обязательный, индивидуально безвозмездный

платеж, взимаемый с организаций и физических лиц в

форме отчуждения принадлежащих им на праве

собственности, хозяйственного ведения или оперативного

управления денежных средств в целях финансового

обеспечения

деятельности

государства

и

(или)

муниципальных образований.

3.

Сбор - обязательный взнос, взимаемый с организаций и физическихлиц, уплата которого является одним из условий совершения в

отношении плательщиков сборов государственными органами,

органами местного самоуправления, иными уполномоченными

органами и должностными лицами юридически значимых действий,

включая предоставление определенных прав или выдачу разрешений

(лицензий), либо уплата которого обусловлена осуществлением в

пределах территории, на которой введен сбор, отдельных видов

предпринимательской деятельности.

4. условия установления налогов и сборов (регламентируется статьей 17 НК РФ)

УСЛОВИЯ УСТАНОВЛЕНИЯ НАЛОГОВ ИСБОРОВ

(РЕГЛАМЕНТИРУЕТСЯ СТАТЬЕЙ 17 НК РФ)

1. Налог считается установленным лишь в том случае, когда определены

налогоплательщики и элементы налогообложения, а именно:

объект налогообложения;

налоговая база;

налоговый период;

налоговая ставка;

порядок исчисления налога;

порядок и сроки уплаты налога.

2. В необходимых случаях при установлении налога в акте

законодательства о налогах и сборах могут также предусматриваться

налоговые

льготы

и

основания

для

их

использования

налогоплательщиком.

3. При установлении сборов определяются их плательщики и элементы

обложения применительно к конкретным сборам.

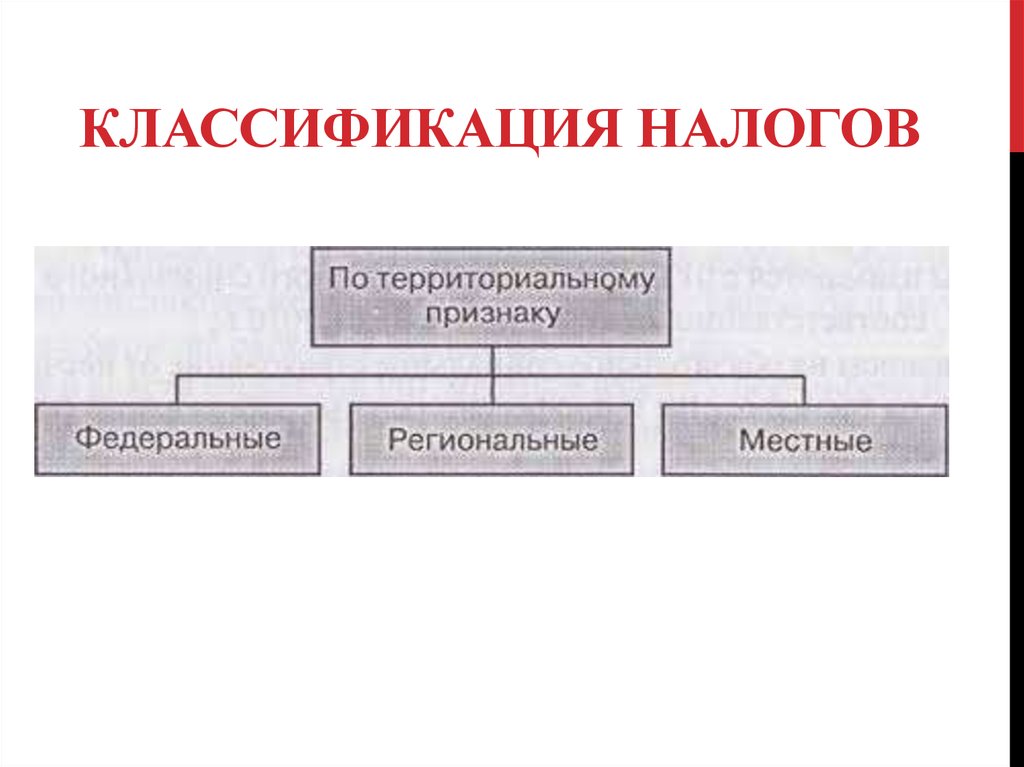

5. Классификация налогов

КЛАССИФИКАЦИЯ НАЛОГОВ6.

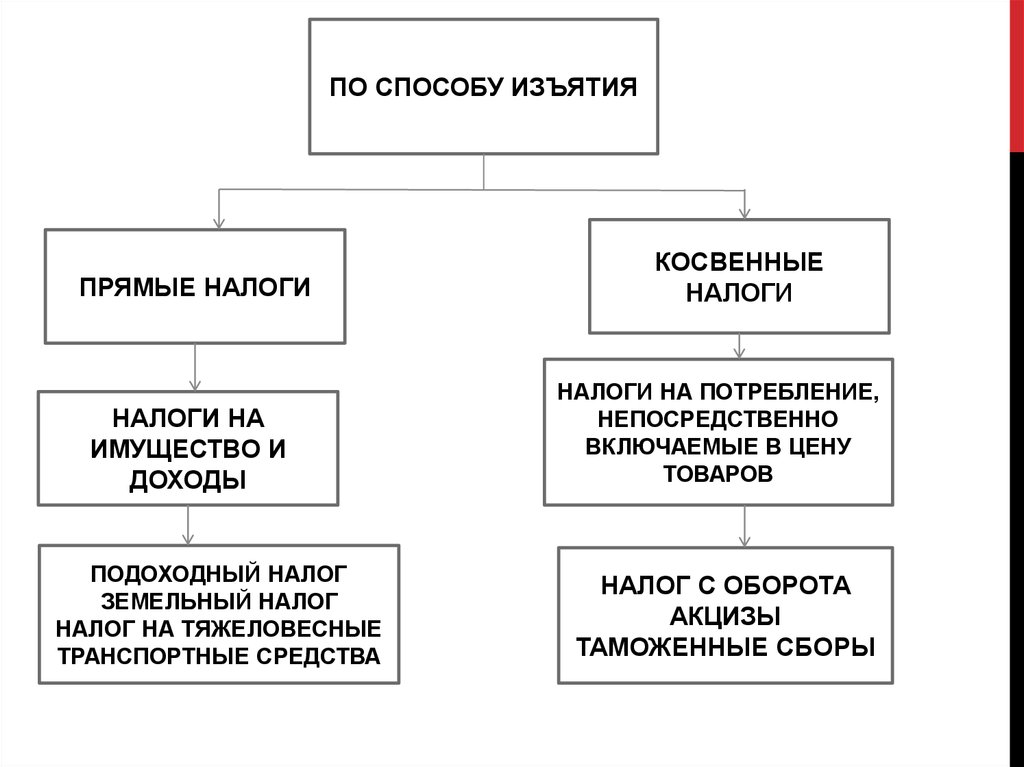

ПО СПОСОБУ ИЗЪЯТИЯПРЯМЫЕ НАЛОГИ

НАЛОГИ НА

ИМУЩЕСТВО И

ДОХОДЫ

ПОДОХОДНЫЙ НАЛОГ

ЗЕМЕЛЬНЫЙ НАЛОГ

НАЛОГ НА ТЯЖЕЛОВЕСНЫЕ

ТРАНСПОРТНЫЕ СРЕДСТВА

КОСВЕННЫЕ

НАЛОГИ

НАЛОГИ НА ПОТРЕБЛЕНИЕ,

НЕПОСРЕДСТВЕННО

ВКЛЮЧАЕМЫЕ В ЦЕНУ

ТОВАРОВ

НАЛОГ С ОБОРОТА

АКЦИЗЫ

ТАМОЖЕННЫЕ СБОРЫ

7. Виды налогов по территориальному признаку Федеральные налоги и сборы (НК РФ Статья 13)

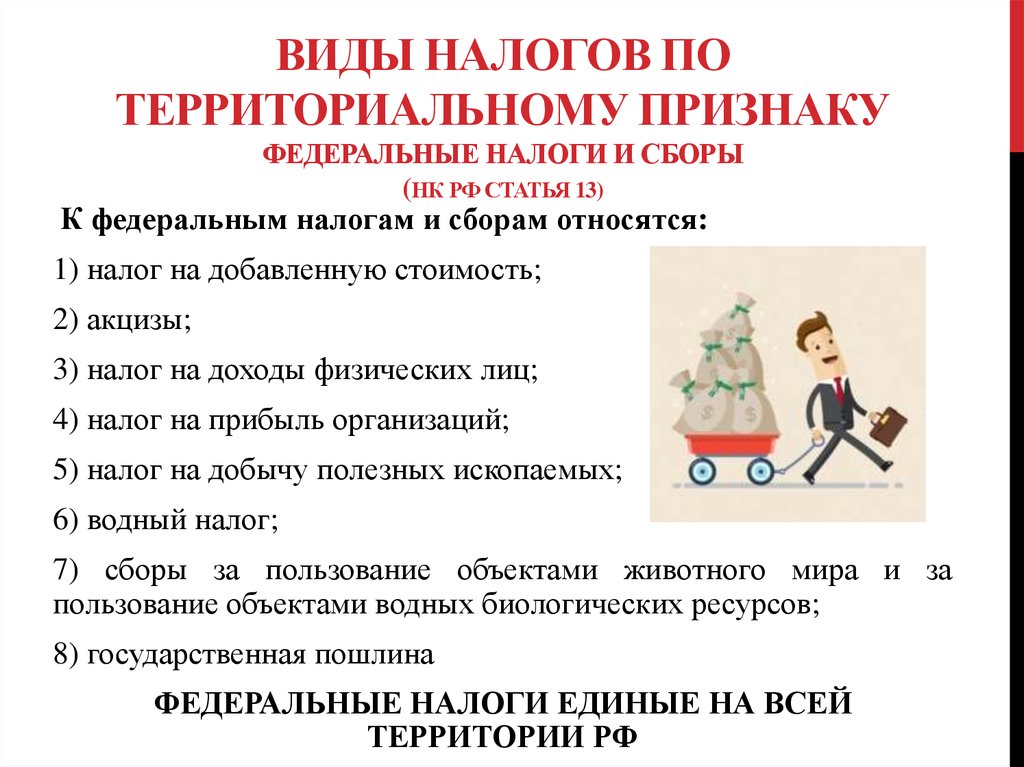

ВИДЫ НАЛОГОВ ПОТЕРРИТОРИАЛЬНОМУ ПРИЗНАКУ

ФЕДЕРАЛЬНЫЕ НАЛОГИ И СБОРЫ

(НК РФ СТАТЬЯ 13)

К федеральным налогам и сборам относятся:

1) налог на добавленную стоимость;

2) акцизы;

3) налог на доходы физических лиц;

4) налог на прибыль организаций;

5) налог на добычу полезных ископаемых;

6) водный налог;

7) сборы за пользование объектами животного мира и за

пользование объектами водных биологических ресурсов;

8) государственная пошлина

ФЕДЕРАЛЬНЫЕ НАЛОГИ ЕДИНЫЕ НА ВСЕЙ

ТЕРРИТОРИИ РФ

8. Региональные налоги (НК РФ Статья 14)

РЕГИОНАЛЬНЫЕ НАЛОГИ(НК РФ СТАТЬЯ 14)

К региональным налогам относятся:

1) налог на имущество организаций;

2) налог на игорный бизнес;

3) транспортный налог

9. Местные налоги и сборы (НК РФ Статья 15)

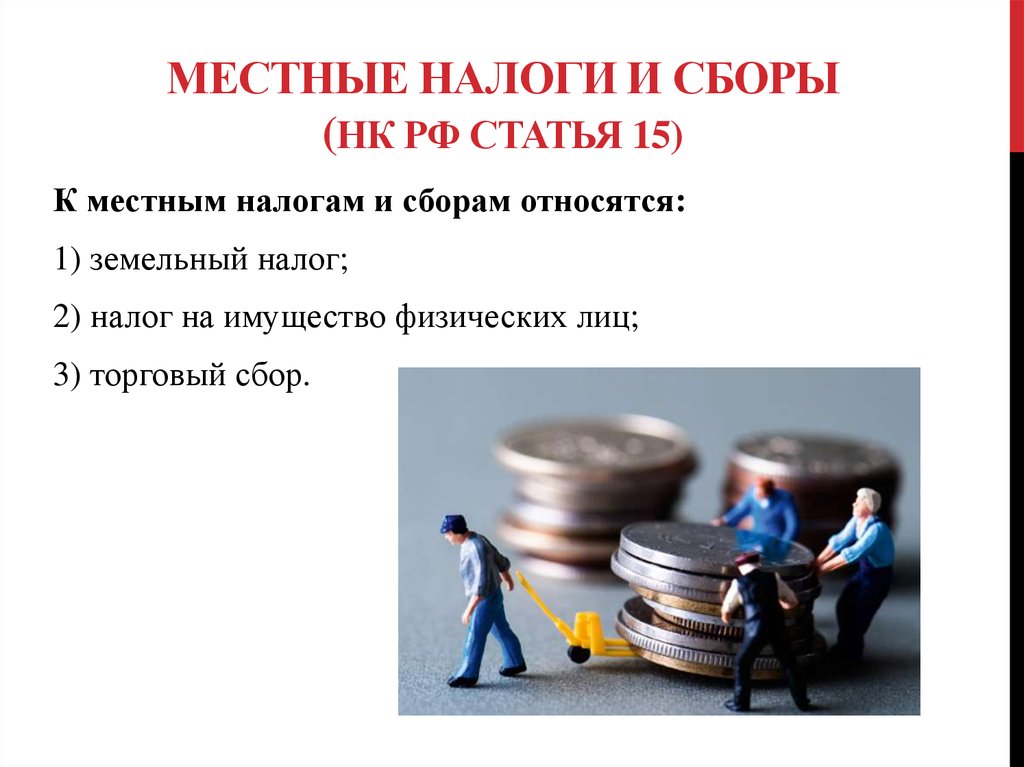

МЕСТНЫЕ НАЛОГИ И СБОРЫ(НК РФ СТАТЬЯ 15)

К местным налогам и сборам относятся:

1) земельный налог;

2) налог на имущество физических лиц;

3) торговый сбор.

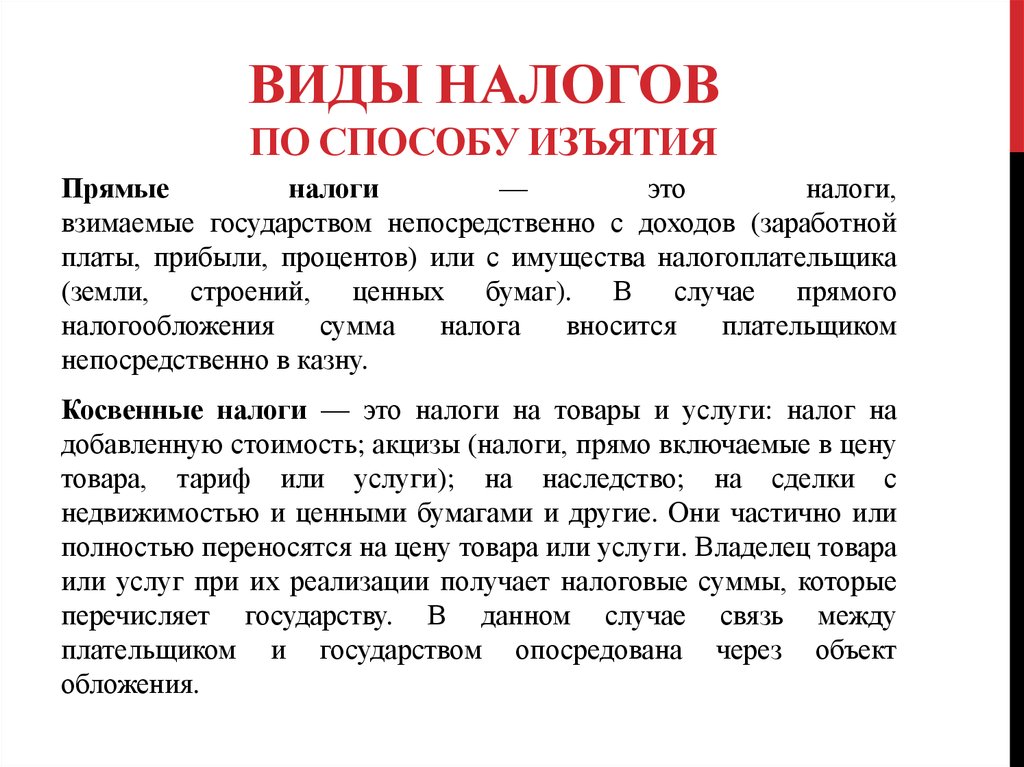

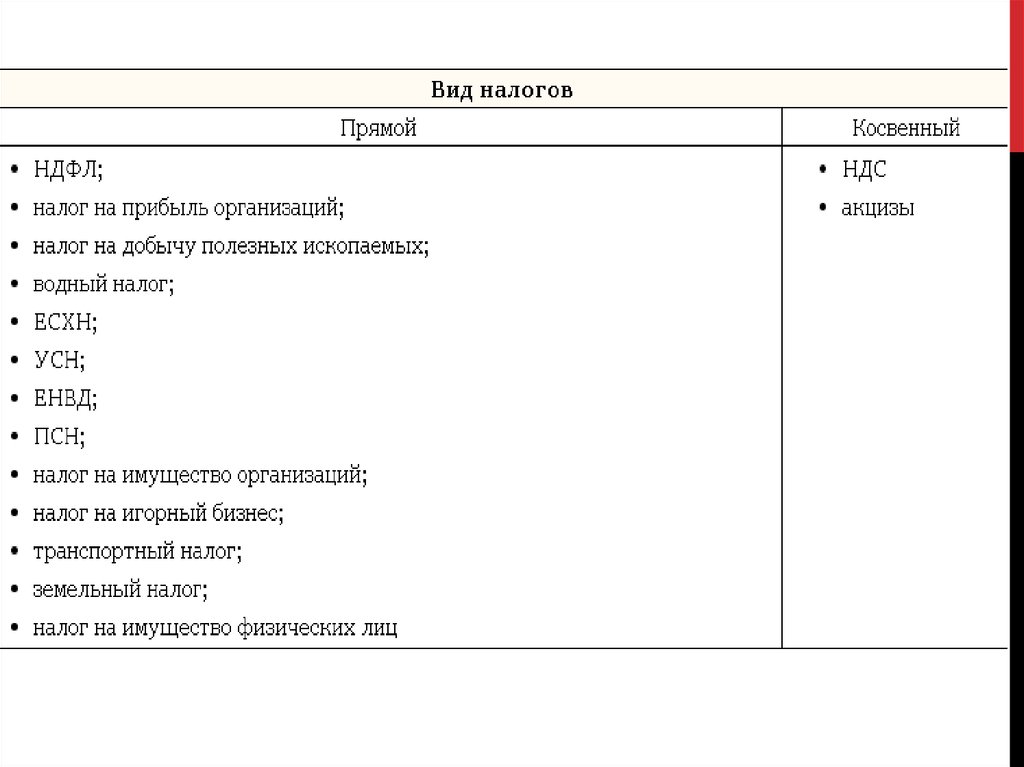

10. ВИДЫ НАЛОГОВ ПО СПОСОБУ ИЗЪЯТИЯ

Прямыеналоги

—

это

налоги,

взимаемые государством непосредственно с доходов (заработной

платы, прибыли, процентов) или с имущества налогоплательщика

(земли, строений, ценных бумаг). В случае прямого

налогообложения

сумма

налога

вносится

плательщиком

непосредственно в казну.

Косвенные налоги — это налоги на товары и услуги: налог на

добавленную стоимость; акцизы (налоги, прямо включаемые в цену

товара, тариф или услуги); на наследство; на сделки с

недвижимостью и ценными бумагами и другие. Они частично или

полностью переносятся на цену товара или услуги. Владелец товара

или услуг при их реализации получает налоговые суммы, которые

перечисляет государству. В данном случае связь между

плательщиком и государством опосредована через объект

обложения.

11.

12. Правовое регулирование

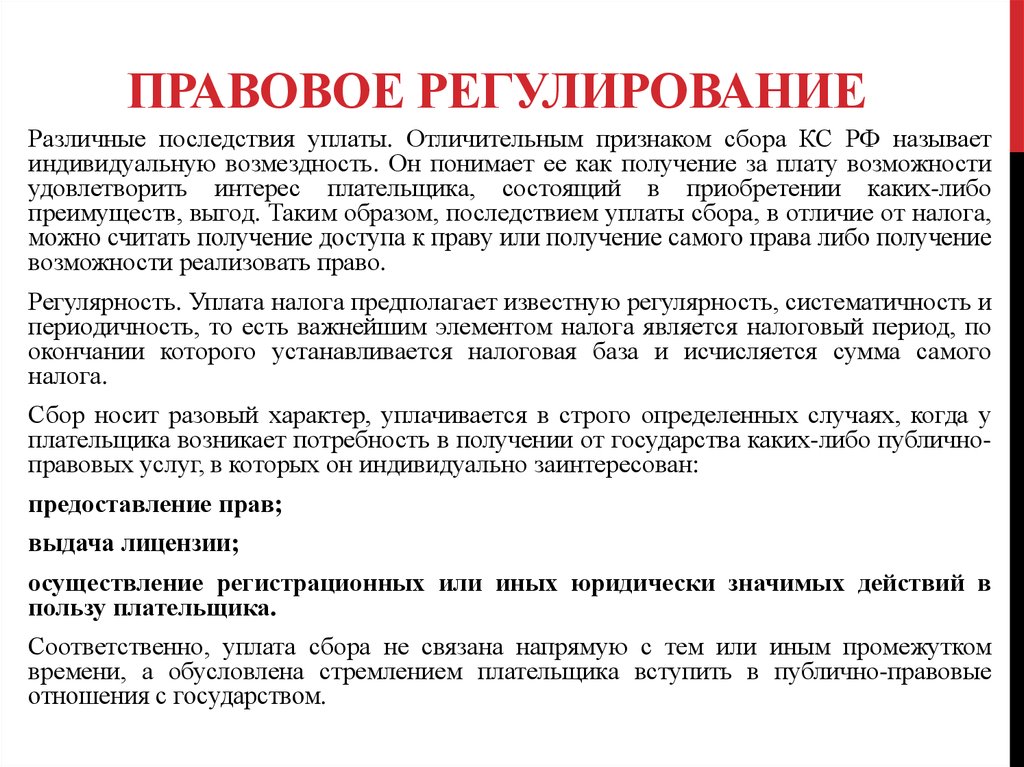

ПРАВОВОЕ РЕГУЛИРОВАНИЕРазличные последствия уплаты. Отличительным признаком сбора КС РФ называет

индивидуальную возмездность. Он понимает ее как получение за плату возможности

удовлетворить интерес плательщика, состоящий в приобретении каких-либо

преимуществ, выгод. Таким образом, последствием уплаты сбора, в отличие от налога,

можно считать получение доступа к праву или получение самого права либо получение

возможности реализовать право.

Регулярность. Уплата налога предполагает известную регулярность, систематичность и

периодичность, то есть важнейшим элементом налога является налоговый период, по

окончании которого устанавливается налоговая база и исчисляется сумма самого

налога.

Сбор носит разовый характер, уплачивается в строго определенных случаях, когда у

плательщика возникает потребность в получении от государства каких-либо публичноправовых услуг, в которых он индивидуально заинтересован:

предоставление прав;

выдача лицензии;

осуществление регистрационных или иных юридически значимых действий в

пользу плательщика.

Соответственно, уплата сбора не связана напрямую с тем или иным промежутком

времени, а обусловлена стремлением плательщика вступить в публично-правовые

отношения с государством.

13.

Различные последствия неуплаты. КС РФ вводитразличие между налогом и сбором по правовым

последствиям их неуплаты (определение от 10.12.2002 №

283-О). Неуплата налога влечет принудительное

взыскание недоимки и применение санкции. Неуплата

сбора - отказ соответствующего государственного органа

от совершения необходимых лицу (плательщику сбора)

юридически значимых действий.

Финансы

Финансы