Похожие презентации:

Організаційно-правові засади адміністрування податків і зборів (обов’язкових платежів) в Україні

1. Лекція 1 Організаційно-правові засади адміністрування податків і зборів (обов’язкових платежів) в Україні

2. План лекційного заняття

1. Сутність системи адміністрування податків вУкраїні.

2. Контролюючі органи та органи стягнення.

3. Складові частини та основні етапи податкового

адміністрування.

3. Найбільш поширеними у фінансовій літературі є визначення податкової системи, що за змістом відповідають такому:

«Податковасистема

–

це

сукупність

встановлених

у

законодавчому порядку податків і зборів (інших обов’язкових

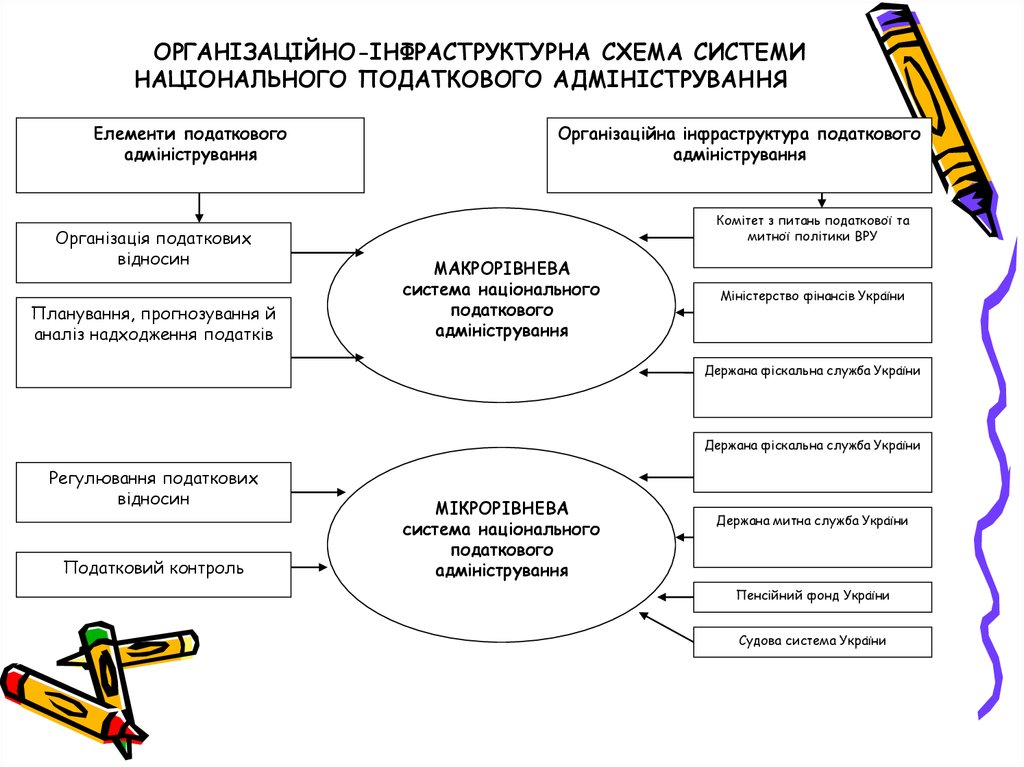

платежів) до бюджетів різних рівнів та державних цільових

фондів».

Податковий кодекс визначає, що подат кова сист ема – це

сукупність загальнодержавних та місцевих податків і зборів.

!!! Дане тлумачення податкової системи розглядає її на рівні господарської

практики, не вдаючись у глибокий теоретичний аналіз.

4. Значно рідше, але зустрічаються в науковій літературі більш повні визначення:

«подат кова сист ема – система, що складається з таких

елементів:

податкових

органів,

податкового

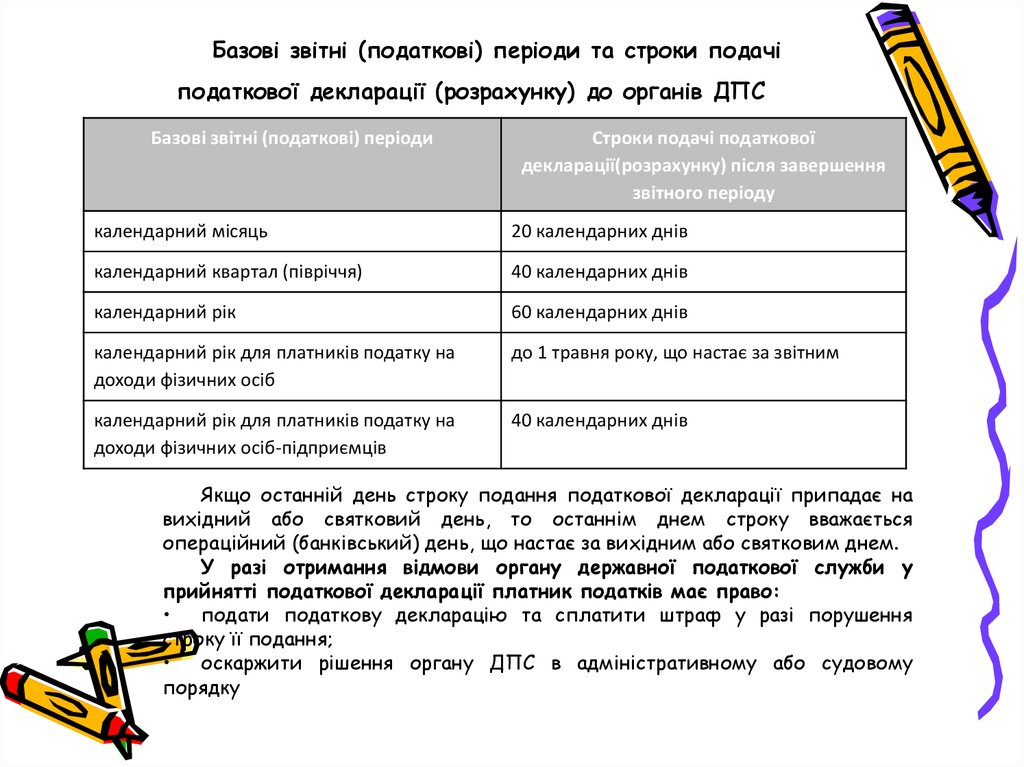

законодавства та практики його застосування, сукупності

податків, зборів, мита та інших платежів, які стягуються у

встановленому порядку»;

• «подат кова

сист ема

–

сукупність

принципів

оподаткування окремих видів податків, відповідних

суб’єктів та об’єктів оподаткування у їх взаємодії,

підпорядкованих законам розвитку та функціонування

економічної системи»

5. Система податків і зборів – це сукупність установлених чинним законодавством держави податків і зборів; Система оподаткування –

Сист ема подат ків і зборів – це сукупністьустановлених чинним законодавством держави

податків і зборів;

Сист ема оподат кування – це сукупність

установлених чинним законодавством держави

податків і зборів, а також механізмів і способів їх

розрахунку і сплати до бюджету та інших

державних цільових фондів;

Подат кова сист ема – сукупність податків, зборів;

механізмів і способів їх розрахунку та сплати, а

також суб’єктів податкової роботи, які

забезпечують адміністрування і надходження

податків і зборів до бюджету та інших державних

цільових фондів.

6. А.М. Соколовська тлумачить сутність податкової системи як органічне поєднання кількох складових, розглядаючи її з точки зору

різнихрівні

функціонування.

За

її

словами,

податкова

система

–

це:

на глибинному рівні – система податкових відносин, основу

яких становлять перерозподільні відносини між державою та

платниками і в ході яких відбувається привласнення різними

рівнями державної влади частини доходів платників;

на менш глибинному рівні – система нормативно-правових

актів,

якими

регулюються

відносини

між

державою

і

платниками, між різними рівнями та гілками державної влади;

на рівні господарської практики – сукупність взаємопов’язаних

та взаємоузгоджених податків, що ґрунтується на відповідних

принципах оподаткування.

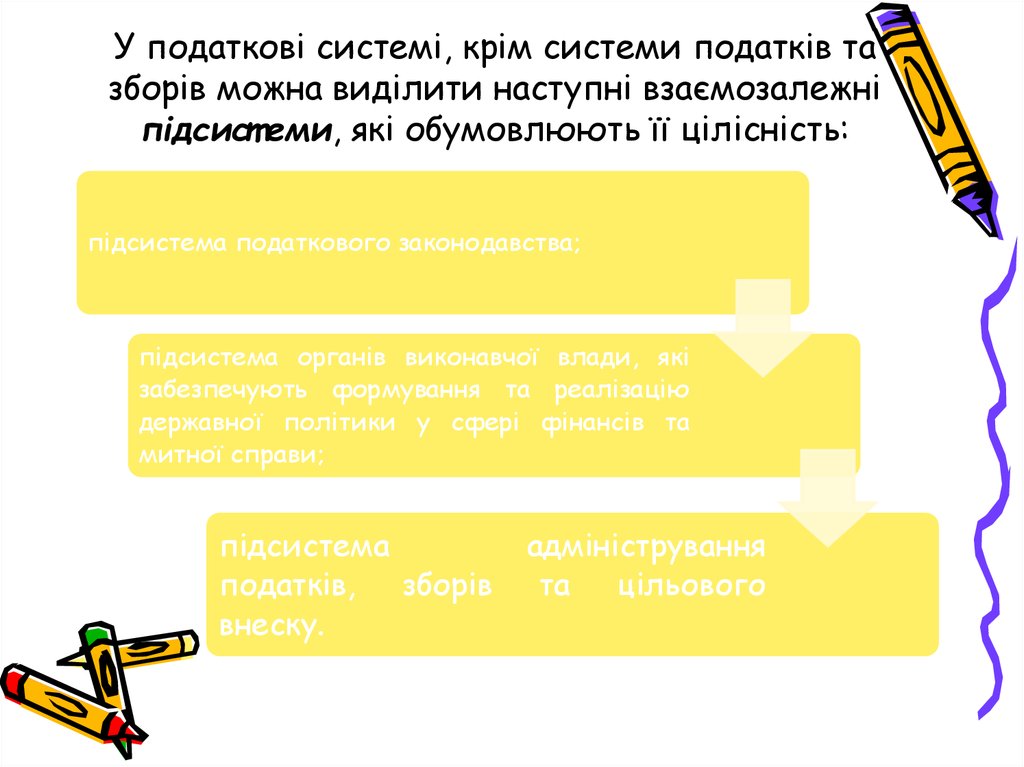

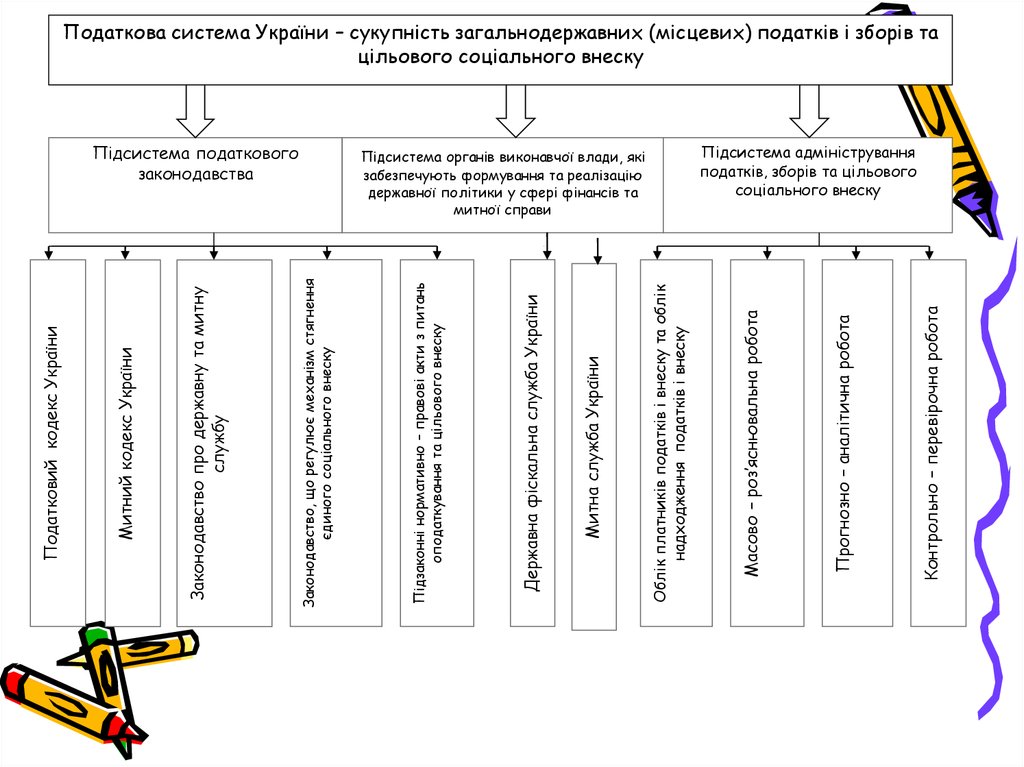

7. У податкові системі, крім системи податків та зборів можна виділити наступні взаємозалежні підсистеми, які обумовлюють її

У податкові системі, крім системи податків тазборів можна виділити наступні взаємозалежні

підсист еми, які обумовлюють її цілісність:

підсистема податкового законодавства;

підсистема органів виконавчої влади, які

забезпечують формування та реалізацію

державної політики у сфері фінансів та

митної справи;

підсистема

податків, зборів

внеску.

адміністрування

та цільового

8.

Контрольно – перевірочна роботаПрогнозно – аналітична робота

Підсистема органів виконавчої влади, які

забезпечують формування та реалізацію

державної політики у сфері фінансів та

митної справи

Масово – роз’яснювальна робота

Облік платників податків і внеску та облік

надходження податків і внеску

Митна служба України

Державна фіскальна служба України

Підсистема податкового

законодавства

Підзаконні нормативно – правові акти з питань

оподаткування та цільового внеску

Законодавство, що регулює механізм стягнення

єдиного соціального внеску

Законодавство про державну та митну

службу

Митний кодекс України

Податковий кодекс України

Податкова система України – сукупність загальнодержавних (місцевих) податків і зборів та

цільового соціального внеску

Підсистема адміністрування

податків, зборів та цільового

соціального внеску

9.

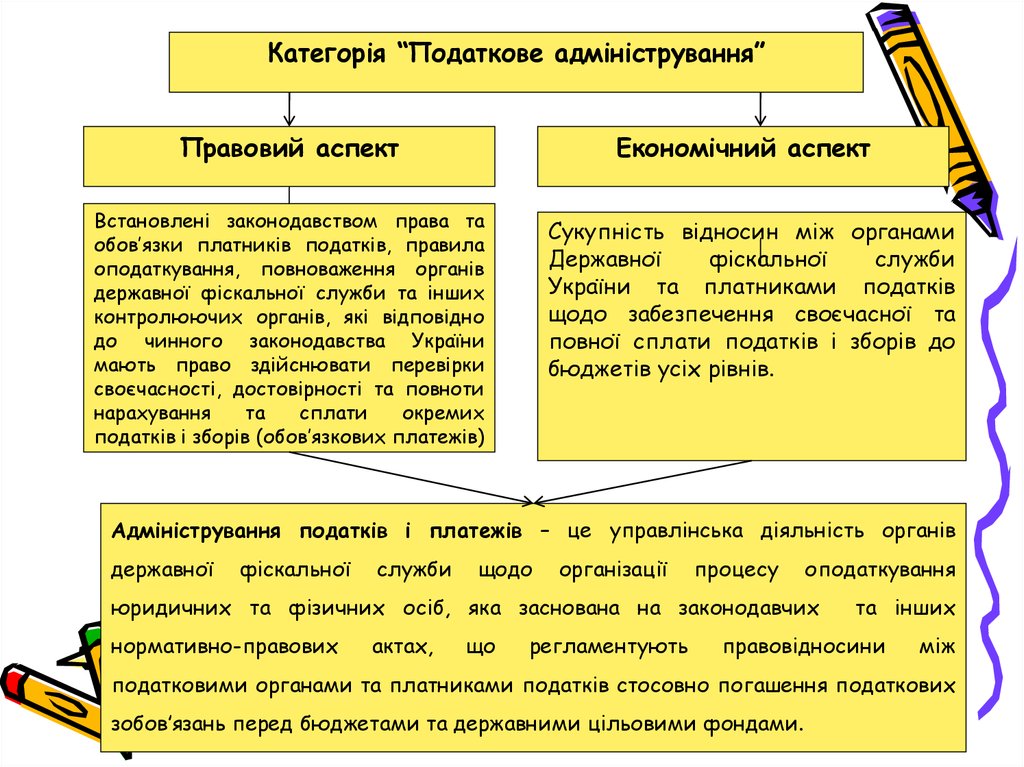

Категорія “Податкове адміністрування”Правовий аспект

Економічний аспект

Встановлені законодавством права та

обов’язки платників податків, правила

оподаткування, повноваження органів

державної фіскальної служби та інших

контролюючих органів, які відповідно

до чинного законодавства України

мають право здійснювати перевірки

своєчасності, достовірності та повноти

нарахування

та

сплати

окремих

податків і зборів (обов’язкових платежів)

Сукупність відносин між органами

Державної

фіскальної

служби

України та платниками податків

щодо забезпечення своєчасної та

повної сплати податків і зборів до

бюджетів усіх рівнів.

Адміністрування податків і платежів – це управлінська діяльність органів

державної

фіскальної

служби

щодо

організації

процесу

оподаткування

юридичних та фізичних осіб, яка заснована на законодавчих

нормативно-правових

актах,

що

регламентують

та інших

правовідносини

між

податковими органами та платниками податків стосовно погашення податкових

зобов’язань перед бюджетами та державними цільовими фондами.

10.

Вітчизняна наука у зміст податкового адміністрування закладає:1)

принципи

ефективного

управління

податковою

системою

заданих

соціально-економічних умов і суспільно-політичних обставин;

2) систему органів управління (законодавчих та адміністративних податкових),

до обов'язків яких включають процедурне забезпечення реалізації податкової

політики;

3) сукупність норм і правил, що регламентують податкові дії та конкретну

податкову техніку, а також передбачають відповідальність за порушення

податкового законодавства;

4) систему методів, форм і прийомів регламентування та регулювання

економічних відносин у сфері оподаткування для реалізації податкової

політики;

5) процедуру реалізації прав та обов'язків суб'єктів оподаткування щодо

погашення податкових зобов'язань;

6) управлінську діяльність органів державної виконавчої влади, пов'язану з

організацією процесу оподаткування, засновується на державних законодавчих

і нормативних актах і використовує соціально зумовлені правила.

11.

Зчисленних

дефініцій

адміністрування

податків

можна

виділити

наступне визначення, якому властиві риси адміністрування взагалі.

Адміністрування

податків

(від

латинського

«administration» - керівництво, управління) – управління

людьми і подіями у сері оподаткування через ієрархічно

структуровані

рішення

представницьких

політичних

органів та дії виконавчо-владних установ

Предметом адміністрування податків як галузі фінансового

знання

є управління податковим процесом з боку органів

податкового

(фіскального)

відомства

на

всіх

етапах

функціонального розподілу праці: обліку платників податків,

обліку податкових платежів, прогнозно-аналітичній, масовороз’яснювальній та консультативній, контрольно-перевірочній

роботі

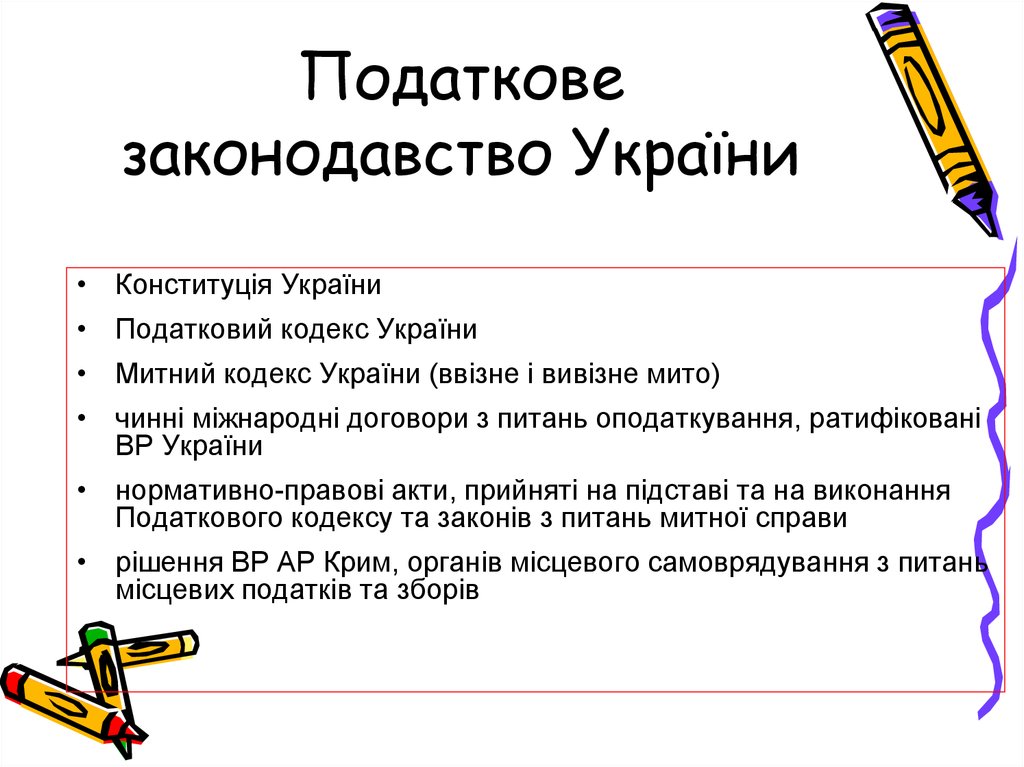

12. Податкове законодавство України

• Конституція України• Податковий кодекс України

• Митний кодекс України (ввізне і вивізне мито)

• чинні міжнародні договори з питань оподаткування, ратифіковані

ВР України

• нормативно-правові акти, прийняті на підставі та на виконання

Податкового кодексу та законів з питань митної справи

• рішення ВР АР Крим, органів місцевого самоврядування з питань

місцевих податків та зборів

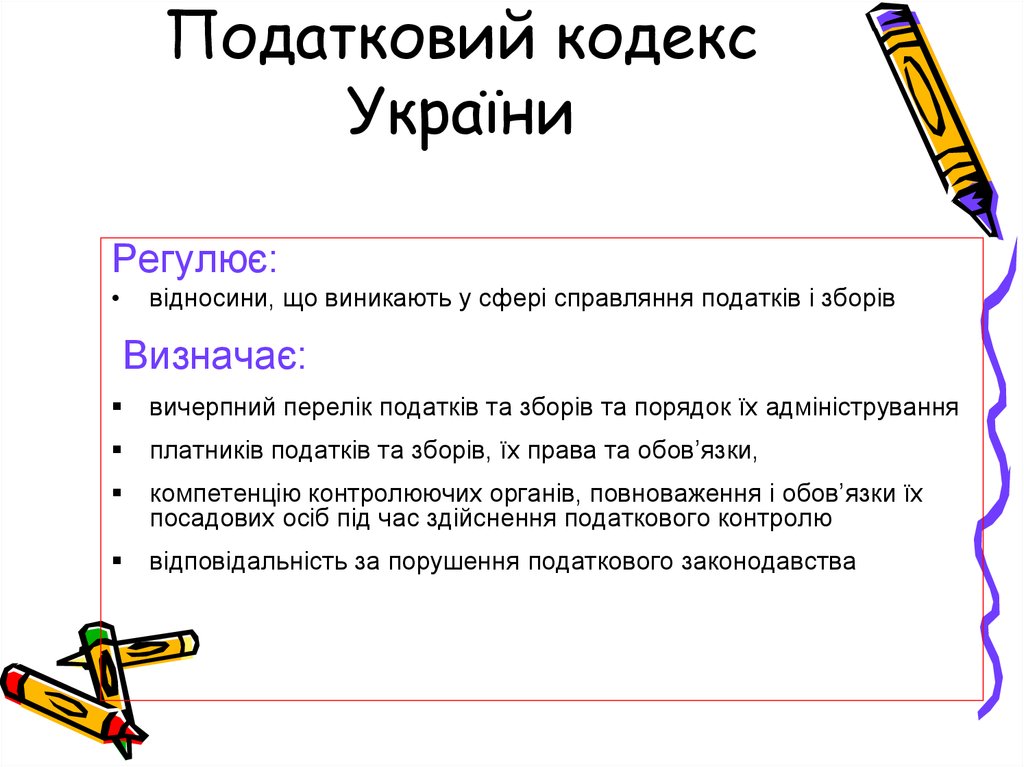

13. Податковий кодекс України

Регулює:відносини, що виникають у сфері справляння податків і зборів

Визначає:

вичерпний перелік податків та зборів та порядок їх адміністрування

платників податків та зборів, їх права та обов’язки,

компетенцію контролюючих органів, повноваження і обов’язки їх

посадових осіб під час здійснення податкового контролю

відповідальність за порушення податкового законодавства

14.

Поняттяадмініст рування

подат ків

можна

визначити

як

систему

законодавчо визначеної сукупності взаємовідносин між державою, яка є

ініціатором створення податкового середовища, та платниками податків.

СХЕМА АДМІНІСТРУВАННЯ ПОДАТКІВ

ДЕРЖАВА

Забезпечення бази з

питань оподаткування

рівноправні суб’єкти

податкових відносин

ПЛАТНИК ПОДАТКІВ

Ст.67 Конституції України: «Кожен

зобов’язаний сплачувати податки і

збори в порядку і розмірах,

встановлених законом»

Сукупність відносин для забезпечення законодавчо визначених

зобов’язань платників податків

15.

ЗгідноПодаткового

кодексу

України,

контролюючі органи - державні органи, які в

межах

законом,

своєї

компетенції,

здійснюють

визначеної

контроль

за

своєчасністю, достовірністю та повнотою

нарахування податків і зборів (обов'язкових

платежів)

та

погашенням

податкових

зобов'язань чи податкового боргу.

16.

ОРГАНІЗАЦІЙНО-ІНФРАСТРУКТУРНА СХЕМА СИСТЕМИНАЦІОНАЛЬНОГО ПОДАТКОВОГО АДМІНІСТРУВАННЯ

Елементи податкового

адміністрування

Організація податкових

відносин

Планування, прогнозування й

аналіз надходження податків

Організаційна інфраструктура податкового

адміністрування

Комітет з питань податкової та

митної політики ВРУ

МАКРОРІВНЕВА

система національного

податкового

адміністрування

Міністерство фінансів України

Держана фіскальна служба України

Держана фіскальна служба України

Регулювання податкових

відносин

Податковий контроль

МІКРОРІВНЕВА

система національного

податкового

адміністрування

Держана митна служба України

Пенсійний фонд України

Судова система України

17.

Державна фіскальна служба Українивизначена

виконавчої

центральним

влади,

органом

діяльність

якого

спрямовується і координується Кабінетом

Міністрів України і який реалізує:

•державну податкову політику;

•державну політику у сфері державної митної справи;

•державну

політику

з

адміністрування

єдиного

внеску

на

загальнообов'язкове державне соціальне страхування;

•державну політику у сфері боротьби з правопорушеннями під час

застосування

податкового,

митного

законодавства,

а

також

законодавства з питань сплати єдиного внеску.

Примітка! Утворена Постановою Кабінету Міністрів від 21 травня 2014 р. шляхом

реорганізації Міністерства доходів і зборів.

18. ОСНОВНІ ЕТАПИ АДМІНІСТРУВАННЯ ПОДАТКІВ І ПЛАТЕЖІВ

19. Складові частини адміністрування податків і платежів

Організація обліку платників в органах ДФС України;

Ведення

оперативного

обліку

податків,

зборів

та

інших

обов`язкових платежів в органах ДФС;

Прогнозно-аналітична робота органів ДФС;

Організація

справляння

та

контроль

за

правильністю

нарахування, своєчасним та повним надходженням сум податків

і зборів до бюджетів та державних цільових фондів;

Проведення контрольно-перевірочної роботи: притягнення до

відповідальності за порушення податкового законодавства;

Стягнення податкового боргу та забезпечення надходжень до

бюджету.

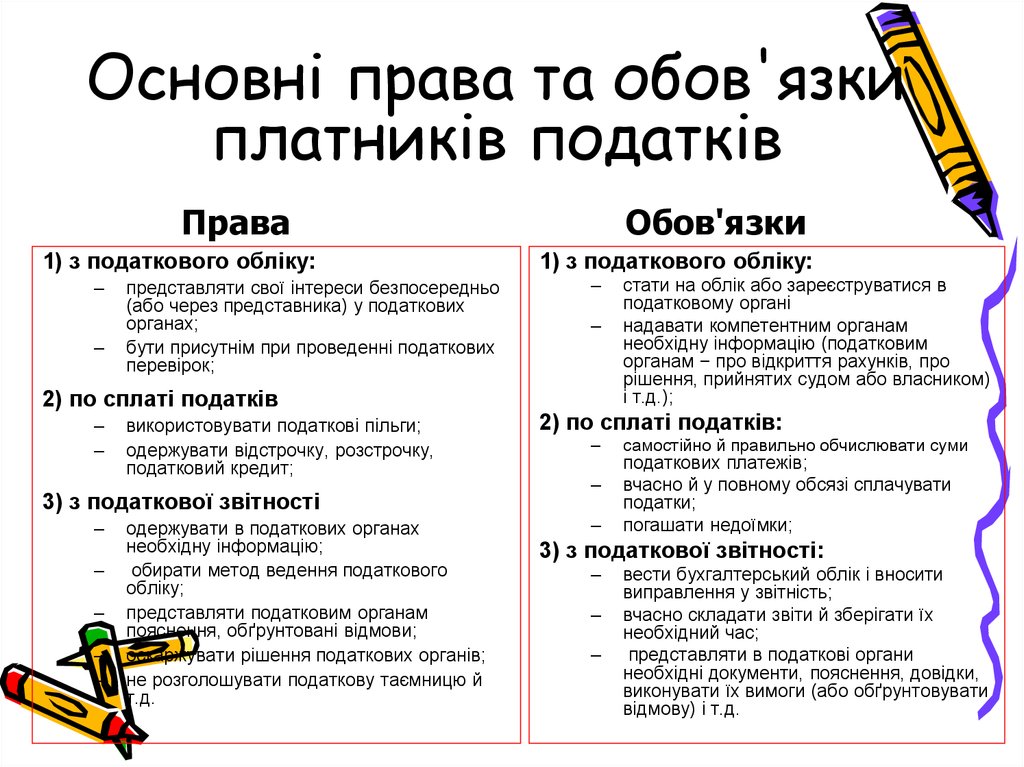

20. Основні права та обов'язки платників податків

Права1) з податкового обліку:

–

–

представляти свої інтереси безпосередньо

(або через представника) у податкових

органах;

бути присутнім при проведенні податкових

перевірок;

2) по сплаті податків

–

–

використовувати податкові пільги;

одержувати відстрочку, розстрочку,

податковий кредит;

3) з податкової звітності

–

–

–

–

–

одержувати в податкових органах

необхідну інформацію;

обирати метод ведення податкового

обліку;

представляти податковим органам

пояснення, обґрунтовані відмови;

оскаржувати рішення податкових органів;

не розголошувати податкову таємницю й

т.д.

Обов'язки

1) з податкового обліку:

–

–

стати на облік або зареєструватися в

податковому органі

надавати компетентним органам

необхідну інформацію (податковим

органам − про відкриття рахунків, про

рішення, прийнятих судом або власником)

і т.д.);

2) по сплаті податків:

–

–

–

самостійно й правильно обчислювати суми

податкових платежів;

вчасно й у повному обсязі сплачувати

податки;

погашати недоїмки;

3) з податкової звітності:

–

–

–

вести бухгалтерський облік і вносити

виправлення у звітність;

вчасно складати звіти й зберігати їх

необхідний час;

представляти в податкові органи

необхідні документи, пояснення, довідки,

виконувати їх вимоги (або обґрунтовувати

відмову) і т.д.

21. Тема 2. Податкова звітність із загальнодержавних податків, місцевих податків та зборів (обов'язкових платежів) та ресурсних

платежів, регістри податковогообліку

Основні поняття т а т ерміни: податкова декларація, митна декларація,

уточнюючий розрахунок податкової декларації, фінансова звітність,

обов’язкові та додаткові реквізити податкової декларації, податкові

періоди, податковий агент.

22.

ЕКОНОМІЧНИЙ ЗМІСТ ПОДАТКОВОЇДЕКЛАРАЦІЇ

23.

Особи, які несуть відповідальність за складенняподаткової звітності

24.

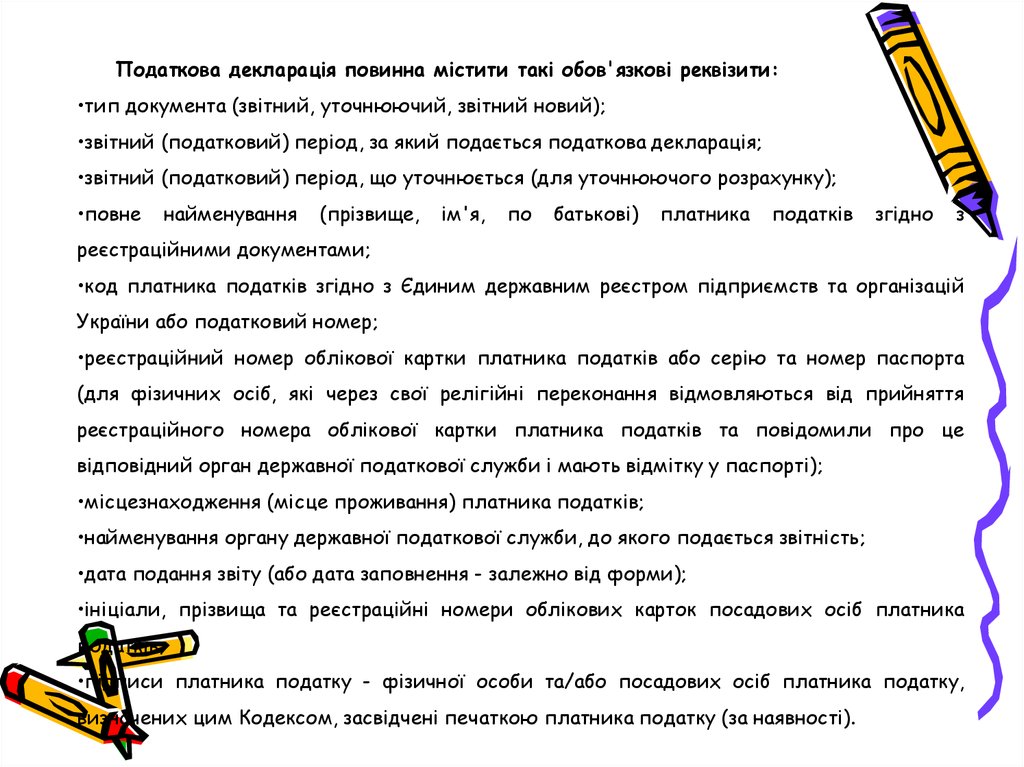

Податкова декларація повинна містити такі обов'язкові реквізити:•тип документа (звітний, уточнюючий, звітний новий);

•звітний (податковий) період, за який подається податкова декларація;

•звітний (податковий) період, що уточнюється (для уточнюючого розрахунку);

•повне

найменування

(прізвище,

ім'я,

по

батькові)

платника

податків

згідно

з

реєстраційними документами;

•код платника податків згідно з Єдиним державним реєстром підприємств та організацій

України або податковий номер;

•реєстраційний номер облікової картки платника податків або серію та номер паспорта

(для фізичних осіб, які через свої релігійні переконання відмовляються від прийняття

реєстраційного номера облікової картки платника податків та повідомили про це

відповідний орган державної податкової служби і мають відмітку у паспорті);

•місцезнаходження (місце проживання) платника податків;

•найменування органу державної податкової служби, до якого подається звітність;

•дата подання звіту (або дата заповнення - залежно від форми);

•ініціали, прізвища та реєстраційні номери облікових карток посадових осіб платника

податків;

•підписи платника податку - фізичної особи та/або посадових осіб платника податку,

визначених цим Кодексом, засвідчені печаткою платника податку (за наявності).

25.

Податкова декларація повинна бути підписана:•керівником платника податків або уповноваженою особою, а також особою, яка

відповідає за ведення бухгалтерського обліку та подання податкової декларації до

органу державної податкової служби. У разі ведення бухгалтерського обліку та

подання податкової декларації безпосередньо керівником платника податку така

податкова декларація підписується таким керівником та особою, яка відповідає за

ведення бухгалтерського обліку;

•фізичною особою - платником податків або його законним представником;

•особою, відповідальною за ведення бухгалтерського обліку та подання податкової

декларації згідно із договором про спільну діяльність або угодою про розподіл

продукції;

Якщо податкова декларація подається податковими агентами - юридичними

особами, вона повинна бути підписана керівником такого агента та особою, яка

відповідає за ведення бухгалтерського обліку та подання податкової декларації

такого агента, а якщо податковим агентом є платник податків - фізична особа таким платником податків.

26.

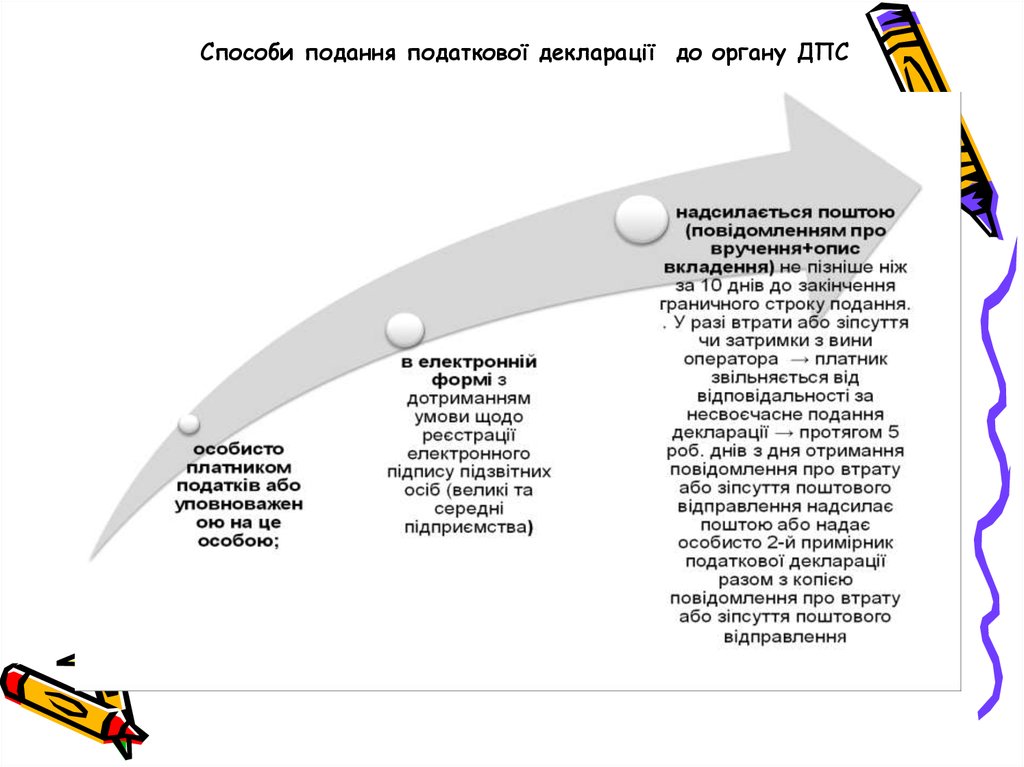

Способи подання податкової декларації до органу ДПС27.

АВТОМАТИЗОВАНА СИСТЕМА"Єдине вікно подання електронної звітності"

•призначена для надання послуг з подання звітності в

електронному вигляді до державних органів;

•впроваджує та утримує Центральний орган виконавчої

влади відповідальний за процеси інформатизації в Україні;

•має забезпечувати підтримку електронного цифрового

підпису;

•є безоплатною для користувачів, є державною власністю.

28.

Базові звітні (податкові) періоди та строки подачіподаткової декларації (розрахунку) до органів ДПС

Базові звітні (податкові) періоди

Строки подачі податкової

декларації(розрахунку) після завершення

звітного періоду

календарний місяць

20 календарних днів

календарний квартал (півріччя)

40 календарних днів

календарний рік

60 календарних днів

календарний рік для платників податку на

доходи фізичних осіб

до 1 травня року, що настає за звітним

календарний рік для платників податку на

доходи фізичних осіб-підприємців

40 календарних днів

Якщо останній день строку подання податкової декларації припадає на

вихідний або святковий день, то останнім днем строку вважається

операційний (банківський) день, що настає за вихідним або святковим днем.

У разі отримання відмови органу державної податкової служби у

прийнятті податкової декларації платник податків має право:

подати податкову декларацію та сплатити штраф у разі порушення

строку її подання;

оскаржити рішення органу ДПС в адміністративному або судовому

порядку

29. Тема 3. Податкові та/або грошові зобов’язання платника податків

Основні понят т я т а т ерміни: податкове зобов’язання, грошовезобов’язання платника податків, податкове повідомлення-рішення,

строки сплати податкового зобов’язання, оскарження рішень

контролюючих органів, помилково та/або надміру сплачені грошові

зобов'язання розстрочення (відстрочення) грошових зобов'язань (

боргу)

30.

грошове зобов’язання плат ника подат ків - сума коштів, яку платник податківповинен сплатити до відповідного бюджету як податкове зобов'язання та/або

штрафну (фінансову) санкцію, а також санкції за порушення законодавства у

сфері зовнішньоекономічної діяльності;

подат кове зобов'язання - сума коштів, яку платник податків, у тому числі

податковий агент, повинен сплатити до відповідного бюджету як податок або

збір на підставі, в порядку та строки, визначені податковим законодавством (у

тому числі сума коштів, визначена платником податків у податковому векселі та

не сплачена в установлений законом строк);

подат кове

повідомлення-рішення

-

письмове

повідомлення

контролюючого органу (рішення) про обов'язок платника податків сплатити

суму грошового зобов'язання, визначену контролюючим органом або внести

відповідні зміни до податкової звітності;

ст роки сплат и подат кового зобов’язання – період (10 календарних днів, що

настають за останнім днем відповідного граничного строку), протягом якого

платник

податків

зобов’язаний

самостійно

сплатити

суму

зобов’язання, зазначену у поданій ним податковій декларації;

податкового

31.

оскарженнярішень

конт ролюючих

органів

-

оскарження

платником

податку

податкового повідомлення-рішення про визначення сум грошового зобов'язання платника

податків або будь-якого рішення контролюючого органу Рішення, прийняті контролюючим

органом, можуть бути оскаржені в адміністративному або судовому порядку;

помилково сплачені грошові зобов'язання - суми коштів, які на певну дату надійшли до

відповідного бюджету від юридичних осіб (їх філій, відділень, інших відокремлених

підрозділів, що не мають статусу юридичної особи) або фізичних осіб (які мають статус

суб'єктів підприємницької діяльності або не мають такого статусу), що не є платниками

таких грошових зобов'язань;

надміру сплачені грошові зобов'язання - суми коштів, які на певну дату зараховані до

відповідного бюджету понад нараховані суми грошових зобов'язань, граничний строк

сплати яких настав на таку дату;

розст рочення

(відст рочення)

грошових

зобов'язань

(подат кового

боргу)

-

це

перенесення строків їх сплати або сплати податкового боргу під проценти, розмір яких

дорівнює розміру пені, визначеної Податковим кодексом України, у вигляді надання

бюджетного кредиту на основну суму грошових

зобов'язань або податкового боргу на

умовах, за яких основна сума кредиту та нараховані проценти погашаються рівними

частками, починаючи з місяця, що настає за тим місяцем, у якому прийнято рішення про

надання такого розстрочення.

Финансы

Финансы