Похожие презентации:

Комплекс брокерских услуг Альфа-Директ. Учебный центр Альфа-Директ

1.

14.01.2016Комплекс брокерских услуг

Альфа-Директ

Учебный центр Альфа-Директ

2.

ПЛАН СЕМИНАРАЛичные финансы

Инструменты частного инвестирования

Инструменты фондового рынка

Российские биржи

Брокерский счет

Стратегии работы

Обучение в Альфа-директ

2

3.

ЛИЧНЫЕ ФИНАНСЫ3

4.

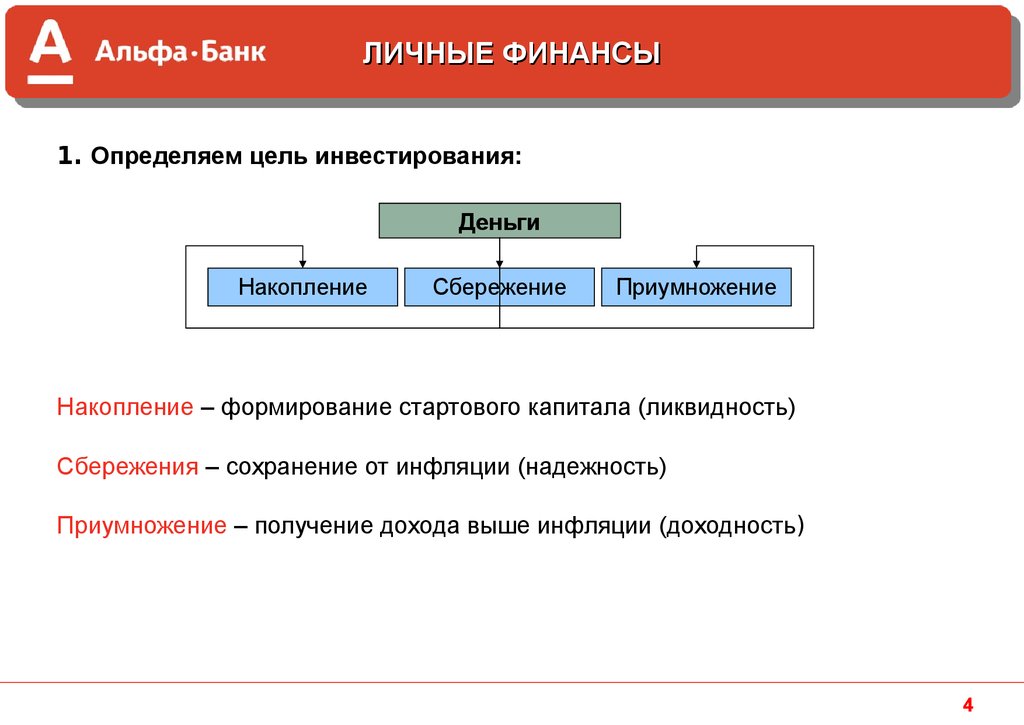

ЛИЧНЫЕ ФИНАНСЫ1. Определяем цель инвестирования:

Деньги

Накопление

Сбережение

Приумножение

Накопление – формирование стартового капитала (ликвидность)

Сбережения – сохранение от инфляции (надежность)

Приумножение – получение дохода выше инфляции (доходность)

4

5.

ИНСТРУМЕНТЫ ЧАСТНОГОИНВЕСТИРОВАНИЯ

5

6.

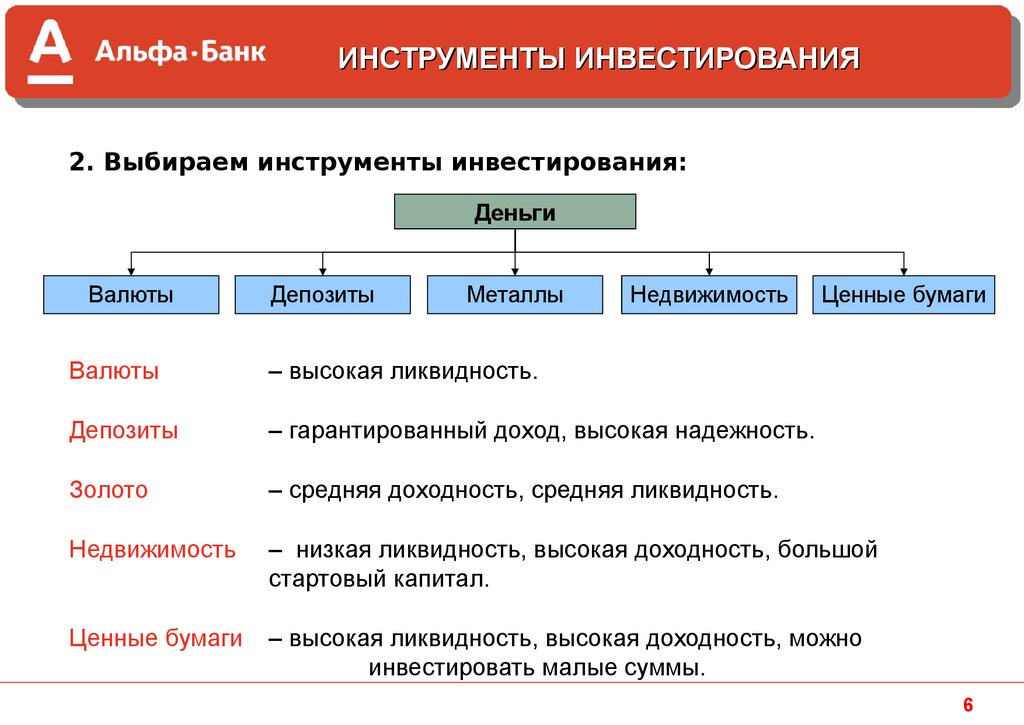

ИНСТРУМЕНТЫ ИНВЕСТИРОВАНИЯ2. Выбираем инструменты инвестирования:

Деньги

Валюты

Депозиты

Металлы

Недвижимость

Ценные бумаги

Валюты

– высокая ликвидность.

Депозиты

– гарантированный доход, высокая надежность.

Золото

– средняя доходность, средняя ликвидность.

Недвижимость

– низкая ликвидность, высокая доходность, большой

стартовый капитал.

Ценные бумаги

– высокая ликвидность, высокая доходность, можно

инвестировать малые суммы.

6

7.

ИНСТРУМЕНТЫ ИНВЕСТИРОВАНИЯПриращение по годам (%)

Период

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

ИТОГО

РТС

98

34

57

5

85

61

27

-72

128

21

-22

12,5

-5,5

-45,2

-4,3

456

Депозит Инфляция GOLD/USD Недвиж. USD/RUR EUR/RUR

10,2

18,6

1,99

8,9

-7,1

1,34

11,1

15,1

25,57

27,3

5,44

24,99

10,9

12,0

19,89

7,1

-7,91

11,21

9,3

11,7

4,65

28,6

-7,12

2,69

8,7

10,9

17,77

27,8

3,75

-10,59

7,9

9,0

23,20

82,6

-9,31

1,03

7,2

11,9

31,92

4,8

-6,59

2,21

7,6

12,0

4,32

20

19,67

15,34

10,4

8,8

25,04

-23

1,6

4,68

7,1

8,5

26,90

12

3,08

-6,64

6,4

6,1

8,98

10

5,09

2,68

6,8

6,6

8,75

10,6

-5

-3,37

6,4

6,5

-28,1

2,1

7,5

11,8

9,6

11,4

-1,8

16,1

80,4

59,7

10,2

12,9

-10,4

-8,7

22,7

9,7

247

363

282

536

119

193

7

8.

ИНСТРУМЕНТЫ ИНВЕСТИРОВАНИЯПриращение по годам (руб.)

Период

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

РТС

1000

1 980

2 653

4 166

4 374

8 092

13 027

16 545

4 633

10 562

12 780

9 969

11 215

10 598

5 808

5 561

Депозит Инфляция GOLD/USD Недвиж.

1000

1 102

1 224

1 358

1 484

1 613

1 741

1 866

2 008

2 217

2 374

2 526

2 698

2 870

3 146

3 466

1000

1 186

1 365

1 529

1 708

1 894

2 064

2 310

2 587

2 815

3 054

3 240

3 454

3 679

4 098

4 627

1000

1 020

1 281

1 535

1 607

1 892

2 331

3 075

3 208

4 011

5 090

5 547

6 033

4 338

4 260

3 818

1000

1 089

1 386

1 485

1 909

2 440

4 456

4 670

5 604

4 315

4 832

5 316

5 879

6 003

6 968

6 360

USD/RUR EUR/RUR

1000

929

980

902

838

869

788

736

881

895

923

970

921

990

1 786

2 191

1000

1 013

1 267

1 409

1 447

1 293

1 307

1 336

1 540

1 613

1 505

1 546

1 494

1 670

2 668

2 927

8

9.

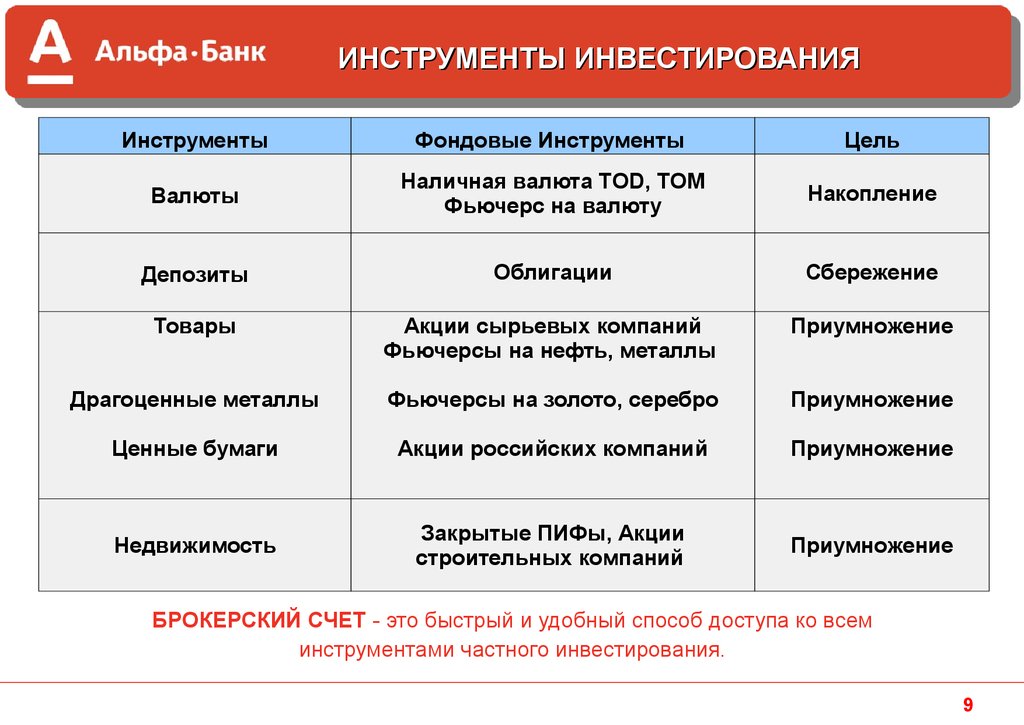

ИНСТРУМЕНТЫ ИНВЕСТИРОВАНИЯИнструменты

Фондовые Инструменты

Цель

Валюты

Наличная валюта TOD, TOM

Фьючерс на валюту

Накопление

Депозиты

Облигации

Сбережение

Товары

Акции сырьевых компаний

Фьючерсы на нефть, металлы

Приумножение

Драгоценные металлы

Фьючерсы на золото, серебро

Приумножение

Ценные бумаги

Акции российских компаний

Приумножение

Недвижимость

Закрытые ПИФы, Акции

строительных компаний

Приумножение

БРОКЕРСКИЙ СЧЕТ - это быстрый и удобный способ доступа ко всем

инструментами частного инвестирования.

9

10.

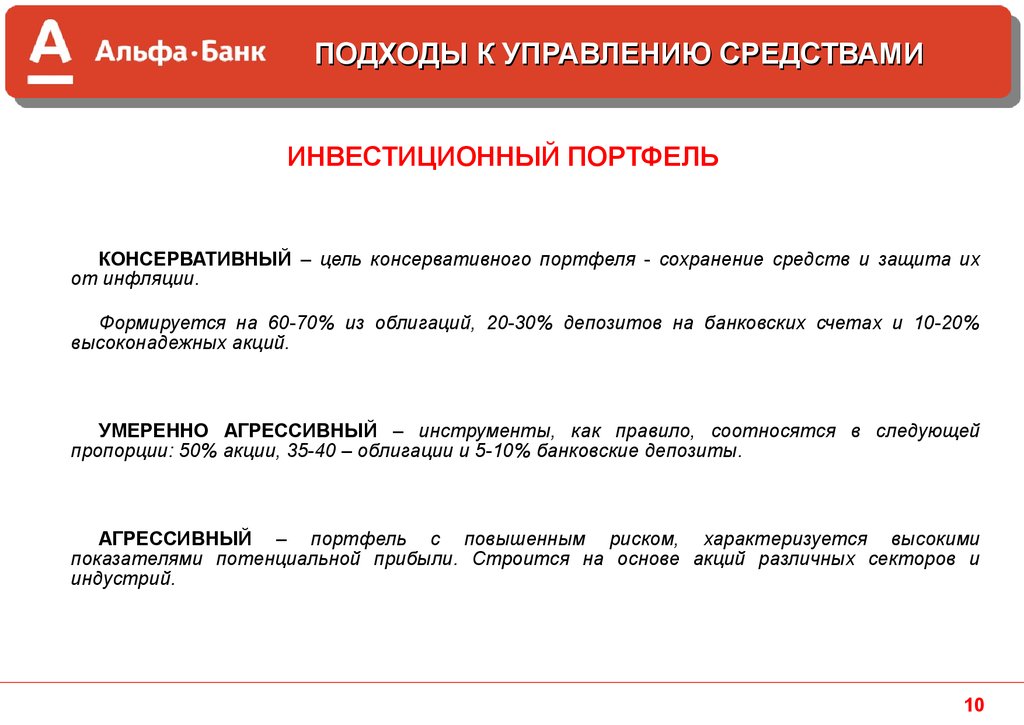

ПОДХОДЫ К УПРАВЛЕНИЮ СРЕДСТВАМИИНВЕСТИЦИОННЫЙ ПОРТФЕЛЬ

КОНСЕРВАТИВНЫЙ – цель консервативного портфеля - сохранение средств и защита их

от инфляции.

Формируется на 60-70% из облигаций, 20-30% депозитов на банковских счетах и 10-20%

высоконадежных акций.

УМЕРЕННО АГРЕССИВНЫЙ – инструменты, как правило, соотносятся в следующей

пропорции: 50% акции, 35-40 – облигации и 5-10% банковские депозиты.

АГРЕССИВНЫЙ – портфель с повышенным риском, характеризуется высокими

показателями потенциальной прибыли. Строится на основе акций различных секторов и

индустрий.

10

11.

ИНСТРУМЕНТЫФОНДОВОГО РЫНКА

11

12.

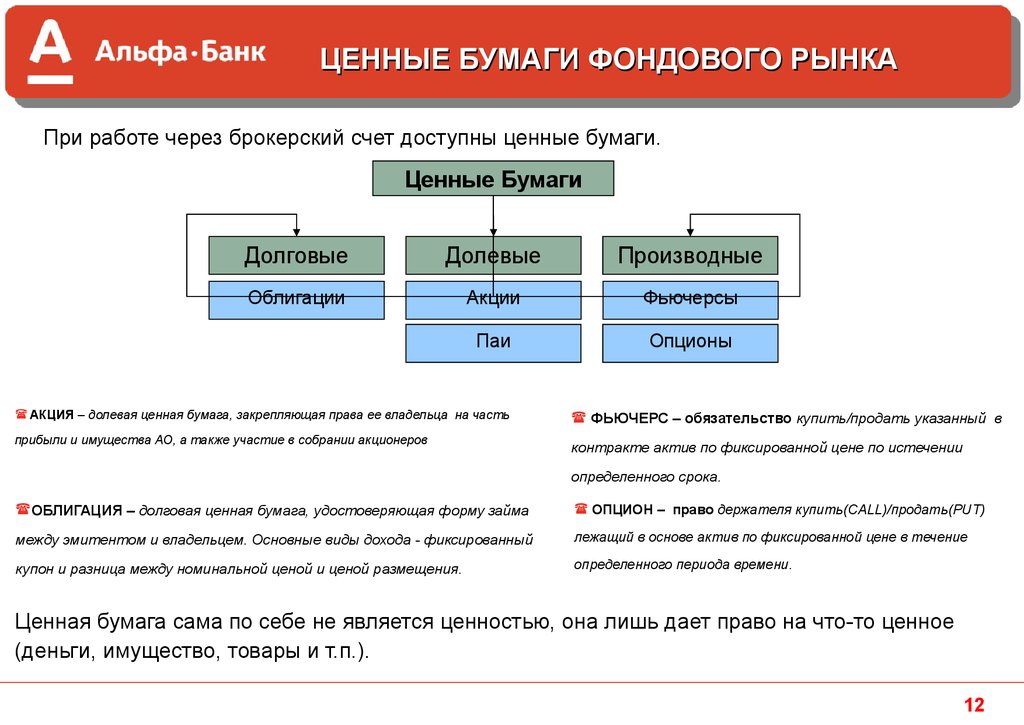

ЦЕННЫЕ БУМАГИ ФОНДОВОГО РЫНКАПри работе через брокерский счет доступны ценные бумаги.

Ценные Бумаги

Долговые

Долевые

Производные

Облигации

Акции

Фьючерсы

Паи

Опционы

АКЦИЯ – долевая ценная бумага, закрепляющая права ее владельца на часть

прибыли и имущества АО, а также участие в собрании акционеров

ФЬЮЧЕРС – обязательство купить/продать указанный в

контракте актив по фиксированной цене по истечении

определенного срока.

ОБЛИГАЦИЯ – долговая ценная бумага, удостоверяющая форму займа

ОПЦИОН – право держателя купить(CALL)/продать(PUT)

между эмитентом и владельцем. Основные виды дохода - фиксированный

лежащий в основе актив по фиксированной цене в течение

купон и разница между номинальной ценой и ценой размещения.

определенного периода времени.

Ценная бумага сама по себе не является ценностью, она лишь дает право на что-то ценное

(деньги, имущество, товары и т.п.).

12

13.

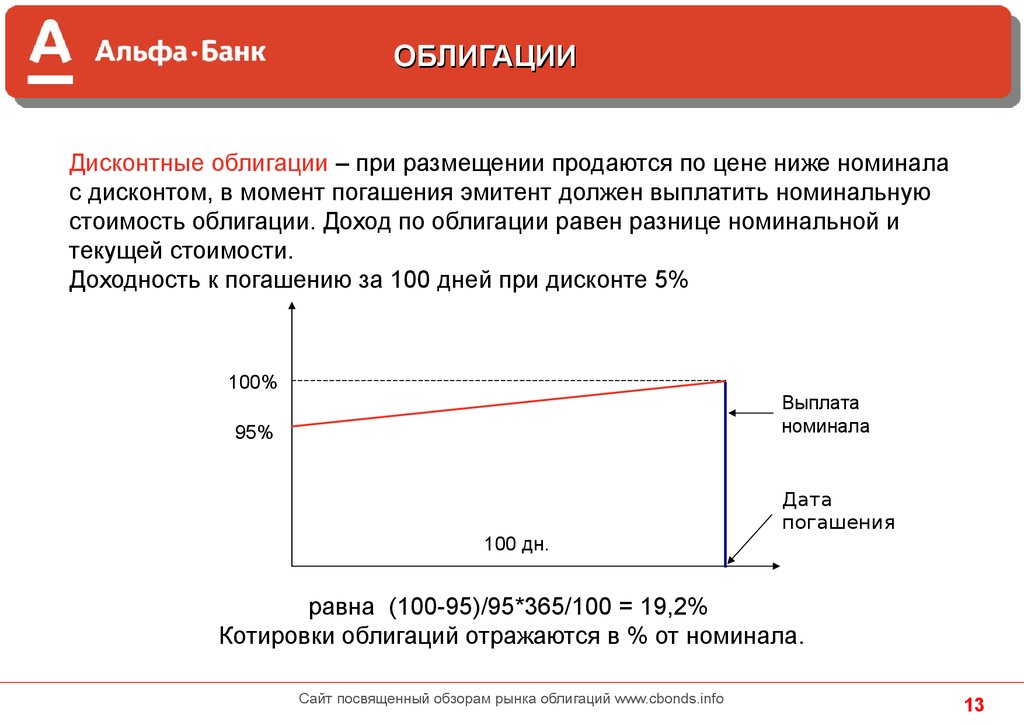

ОБЛИГАЦИИДисконтные облигации – при размещении продаются по цене ниже номинала

с дисконтом, в момент погашения эмитент должен выплатить номинальную

стоимость облигации. Доход по облигации равен разнице номинальной и

текущей стоимости.

Доходность к погашению за 100 дней при дисконте 5%

100%

Выплата

номинала

95%

100 дн.

Дата

погашения

равна (100-95)/95*365/100 = 19,2%

Котировки облигаций отражаются в % от номинала.

Сайт посвященный обзорам рынка облигаций www.cbonds.info

13

14.

ОБЛИГАЦИИКупонные облигации – предполагают регулярную (раз в год или квартал)

выплату купонов. Доходом по купонным облигациям является сумма купонов

и разница между номинальной и текущей стоимостью облигации.

9%

НКД

100%

Выплата

номинала

Выплата

купона

365 дн.

365 дн.

Дата

погашения

Накопленный купонный доход – часть купона, которая должна быть

выплачена покупателем продавцу, которая «накоплена» с начала текущего

купонного периода.

Сайт посвященный обзорам рынка облигаций www.cbonds.info

14

15.

АКЦИИАкция - ценная бумага закрепляющая права ее владельца на получение части

прибыли в виде дивидендов, а также на участие в управлении акционерным

обществом.

- именная бездокументарная ценная бумага,

- хранится на специальном счете (депо) или в реестре.

- можно покупать и продавать на внебиржевом и биржевом рынках.

Виды дохода:

Дивидендный доход.

Доход от изменение курсовой стоимости ценной бумаги

(работа на растущем и падающем рынке).

15

16.

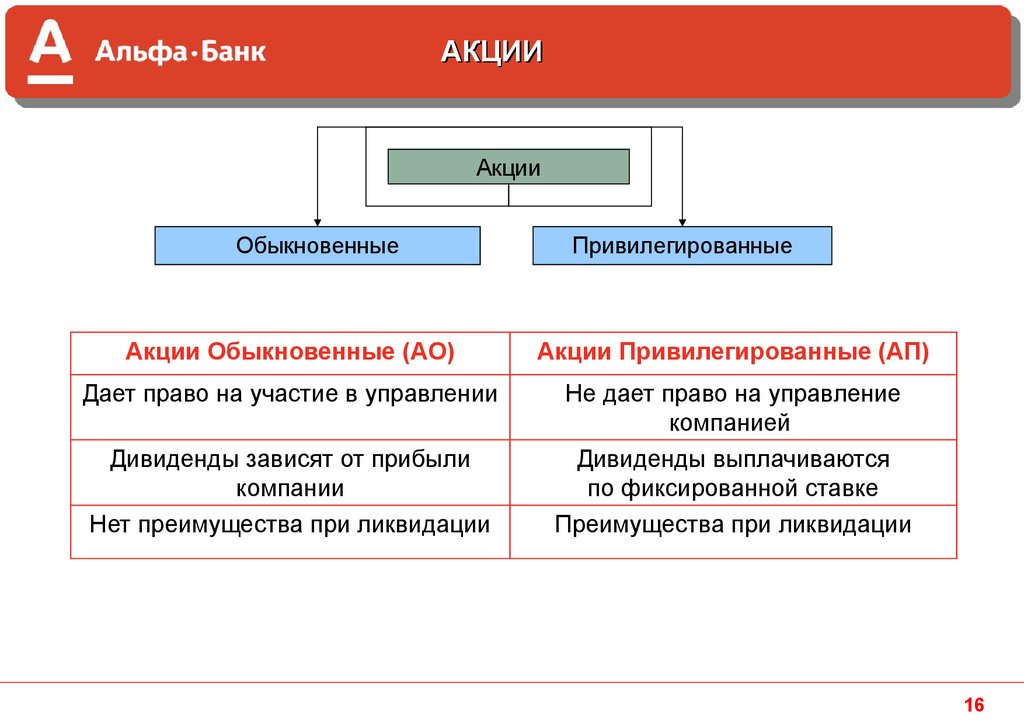

АКЦИИАкции

Обыкновенные

Привилегированные

Акции Обыкновенные (АО)

Акции Привилегированные (АП)

Дает право на участие в управлении

Не дает право на управление

компанией

Дивиденды выплачиваются

по фиксированной ставке

Преимущества при ликвидации

Дивиденды зависят от прибыли

компании

Нет преимущества при ликвидации

16

17.

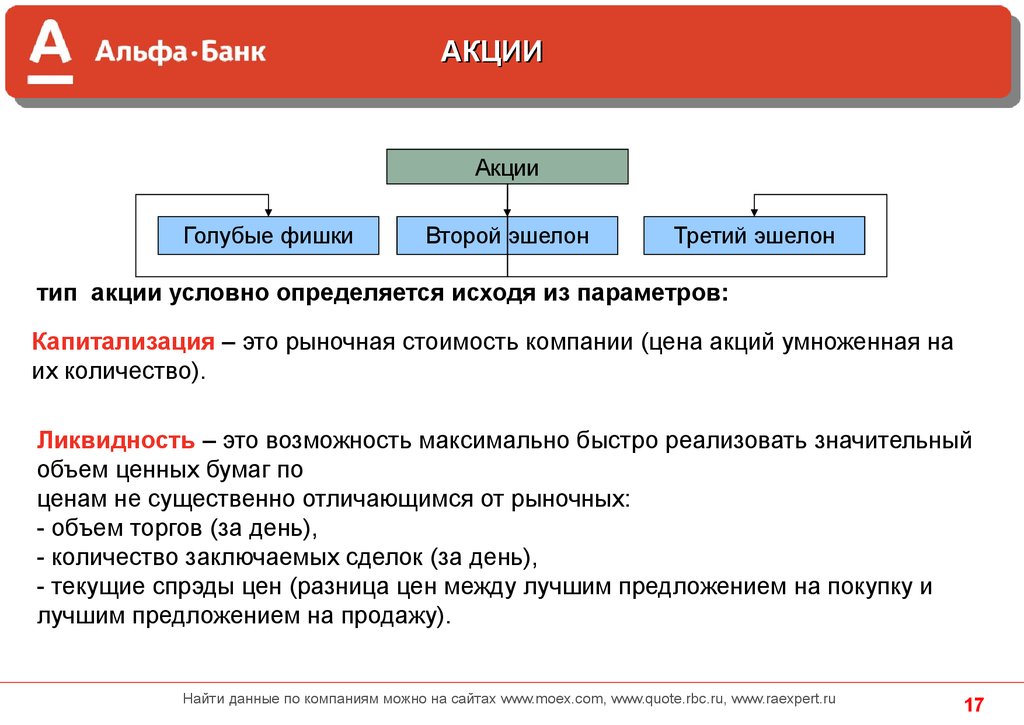

АКЦИИАкции

Голубые фишки

Второй эшелон

Третий эшелон

тип акции условно определяется исходя из параметров:

Капитализация – это рыночная стоимость компании (цена акций умноженная на

их количество).

Ликвидность – это возможность максимально быстро реализовать значительный

объем ценных бумаг по

ценам не существенно отличающимся от рыночных:

- объем торгов (за день),

- количество заключаемых сделок (за день),

- текущие спрэды цен (разница цен между лучшим предложением на покупку и

лучшим предложением на продажу).

Найти данные по компаниям можно на сайтах www.moex.com, www.quote.rbc.ru, www.raexpert.ru

17

18.

АКЦИИ и ГОЛУБЫЕ ФИШКИГазпром (GAZP)

Капитализация – 23 млрд. акций – (100) млрд. $

Спрэд – (0,02-0,05) %,

Средний объем в день – 7 млрд. руб.

Текущая капитализация Сайт www.quote.ru

18

19.

АКЦИИ ВТОРОГО ЭШЕЛОНАОАО «Кубаньэнерго» (KUBE)

Капитализация – 142 млн. акций – 336,6 млн. $

Спрэд – 6.7 %,

Средний объем вдень – 60тыс. руб.

Текущая капитализация Сайт www.quote.ru

19

20.

ИНДЕКСИндекс –

Индекс РТС представляет собой ценовой, взвешенный по рыночной капитализации (free-float) индекс широкого

рынка акций России, включающий 50 наиболее ликвидных акций крупнейших и динамично развивающихся российских

эмитентов, виды экономической деятельности которых относятся к основным секторам экономики, представленных на

«Московской бирже".

Индекс РТС рассчитывается с 01 сентября 1995 года, расчет индекса производится в режиме реального времени в долларах.

ра

5

6

з

.

20

21.

Московская Биржа21

22.

РОССИЙСКИЕ БИРЖИМосковская Биржа

Фондовый

рынок

Валютный

рынок

Срочный

рынок

Фондовая секция

Рынки МБ и МБ ЦК

Валютная секция

Рынки ВР (TOD), ВР (TOM)

Срочная секция

Рынок ФОРТС

Фондовый рынок:

– торгуются акции, паи, облигации;

– сосредоточено наиболее более 70 % всего

биржевого оборота;

– максимальная ликвидность по основным

ценным бумагам.

Срочный рынок :

- биржевая площадка ФОРТС (фьючерсы,

опционы)

Валютный рынок :

- биржевая секция (доступны USD и EUR)

22

23.

РОССИЙСКИЕ БИРЖИТехнология совершения сделок на бирже.

бирже

Продать

Клиент1

Брокер1

Купить

Фондовый

рынок

Брокер2

Клиент2

Сделка

Деньги

Расчетная

палата

НРД

Счет Брокер1

Депо Брокер1

Счет Брокер2

Депо Брокер2

T+2

Акции

T+2

Клиринговый

центр

Сверка сделок

23

24.

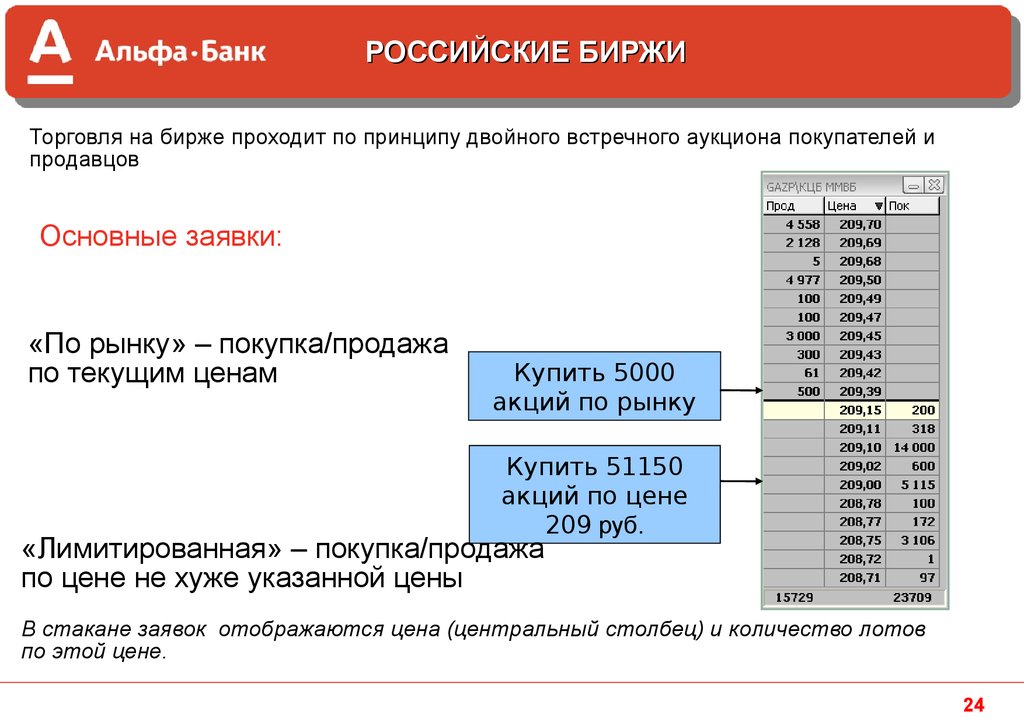

РОССИЙСКИЕ БИРЖИТорговля на бирже проходит по принципу двойного встречного аукциона покупателей и

продавцов

Основные заявки:

«По рынку» – покупка/продажа

по текущим ценам

Купить 5000

акций по рынку

Купить 51150

акций по цене

209 руб.

«Лимитированная» – покупка/продажа

по цене не хуже указанной цены

В стакане заявок отображаются цена (центральный столбец) и количество лотов

по этой цене.

24

25.

Время торгов российских биржВремя работы и режимы торгов

Рынок

Предторговый

период

Торговая сессия

Послеторговый

период

Фондовый

9:45 – 10:00

10:00 – 18:40

18:40 – 18:50

Валютный

Нет

10:00 – 23:50 ВР (TOM)

10:00 – 15:00 ВР (TOD)

Нет

Срочный

(ФОРТС)

Нет

10:00 – 18:45

19:00 – 23:50

Нет

25

26.

БРОКЕРСКИЙ СЧЕТ26

27.

2728.

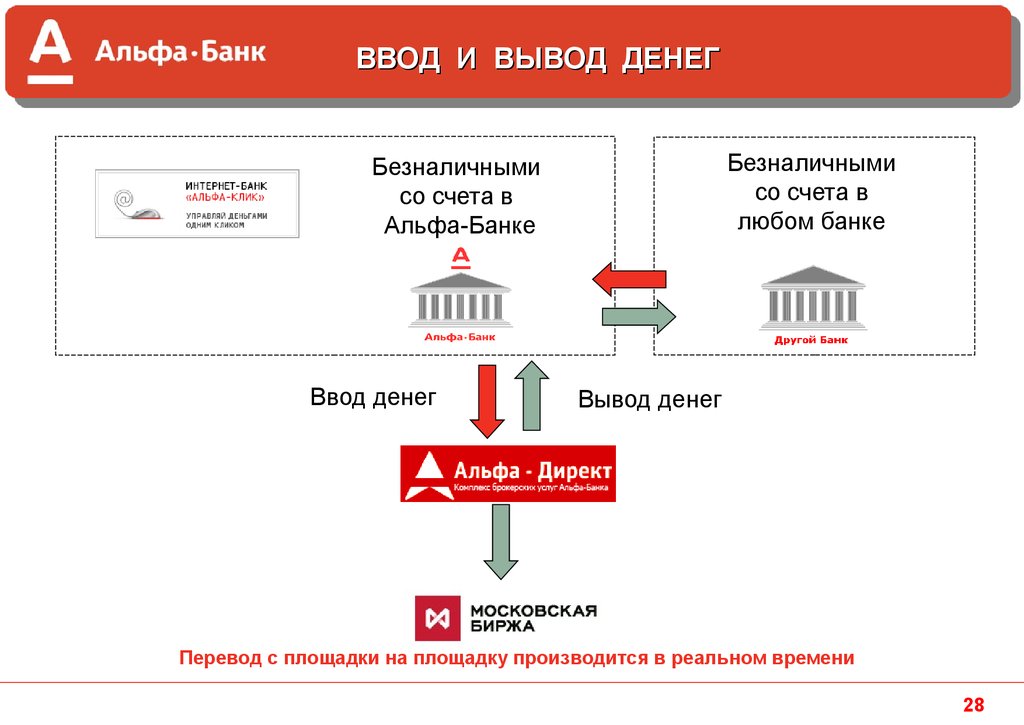

ВВОД И ВЫВОД ДЕНЕГБезналичными

со счета в

любом банке

Безналичными

со счета в

Альфа-Банке

Ввод денег

Вывод денег

Перевод с площадки на площадку производится в реальном времени

28

29.

СОВЕРШЕНИЕ СДЕЛОКЧерез сайт

Через терминал

Заявки

Через телефон

Отчеты

29

30.

БЕЗОПАСНОСТЬВсе операции подтверждаются Электронной Цифровой Подписью (ЭЦП).

ЭЦП - сертифицированный ФСБ способ защиты информации, гарантирует

клиенту и Альфа-Банку:

АВТОРСТВО - автором полученного Альфа-Банком поручения, в том

числе, направленного с мобильного коммуникатора, действительно является

клиент.

ЦЕЛОСТНОСТЬ - в тексте поручения с момента его подписания не

изменилась ни одна буква.

30

31.

Непокрытые позиции.Увеличение дохода на растущем рынке

LONG – покупка акций в расчете

на рост цены.

Пример.

Покупка по 239 руб.

Продажа по 261 руб.

Прибыль 22 руб. (9,2%) на акцию.

Непокрытый LONG – покупка

акций на объем превышающий

собственные средства.

Пример.

Прибыль увеличивается в 2 раза

т.е. 44 руб. (18,4%) на акцию.

Стоимость РЕПО за период при

ставке 19,8% 1,65 % в месяц.

31

32.

Непокрытые позиции.Получение дохода на падающем рынке

SHORT – продажа акций, которых нет

на счету, в расчете на снижение цены.

Пример.

Продажа по цене 261 руб.

Покупка по цене 243 руб.

Прибыль 18 руб. (6,9%) на акцию

Стоимость РЕПО за период при

ставке 19,8% 1,65 % в месяц.

32

33. СОЗДАНИЕ СОБСТВЕННЫХ ПОРТФЕЛЕЙ

Уникальные возможности учитывать средства и активына разных портфелях одного брокерского счета

33

34.

СТРАТЕГИИ РАБОТЫНА ФОНДОВОМ РЫНКЕ

34

35.

ОСНОВНЫЕ СТРАТЕГИИ РАБОТЫСтратегии

Инвестиционная

Активная

Арбитражная

Инвестиционная – долгосрочные покупки недооцененных акций с высоким

потенциалом роста (голубые фишки или акции второго эшелона) или с

высокими текущими дивидендами.

Активная (спекулятивная) – покупки и продажи акций в зависимости от

текущей динамики на рынке.

Арбитражные – покупка и одновременная продажа одного актива по разным

ценам на разных площадках.

35

36.

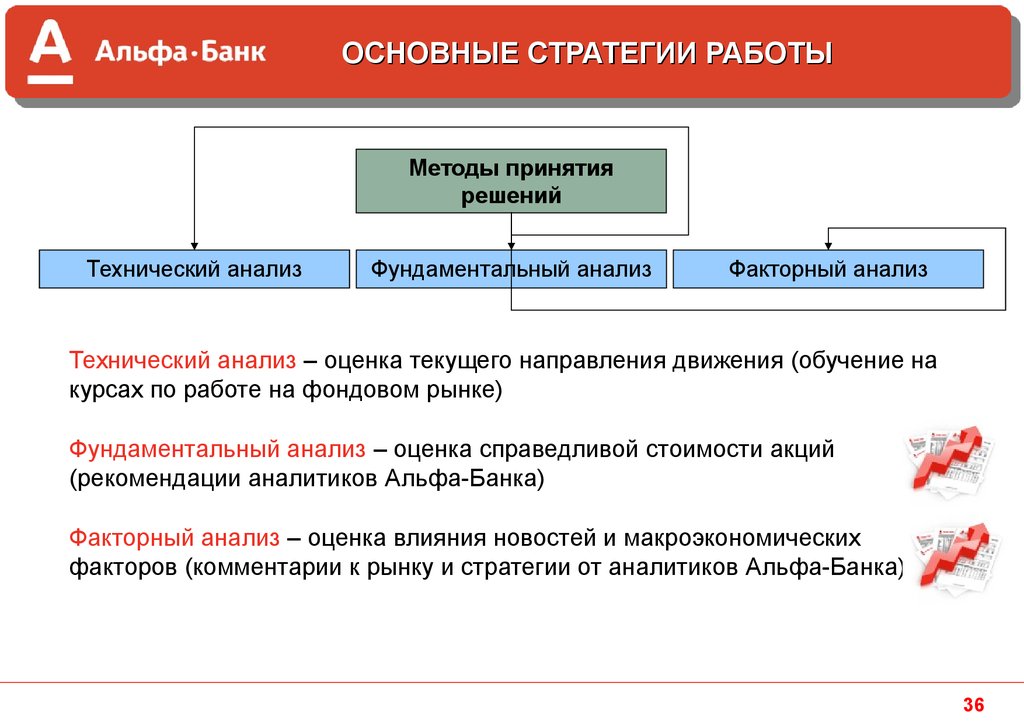

ОСНОВНЫЕ СТРАТЕГИИ РАБОТЫМетоды принятия

решений

Технический анализ

Фундаментальный анализ

Факторный анализ

Технический анализ – оценка текущего направления движения (обучение на

курсах по работе на фондовом рынке)

Фундаментальный анализ – оценка справедливой стоимости акций

(рекомендации аналитиков Альфа-Банка)

Факторный анализ – оценка влияния новостей и макроэкономических

факторов (комментарии к рынку и стратегии от аналитиков Альфа-Банка)

36

37.

ОСНОВНЫЕ СТРАТЕГИИ РАБОТЫЗначение методов принятия решений

Вес метода анализа в принятии решения

(%)

Предполагаемая длительность

открываемой позиции

Фундаментальный

Технический

До 1 месяца

До 6 месяцев

До 12 месяцев

До 24 месяце

Свыше 24 месяцев

10

30

50

70

90

90

70

50

30

10

37

38.

ОСНОВНЫЕ СТРАТЕГИИ РАБОТЫИнвестиционная стратегия

Особенности:

Долгосрочные вложения (горизонт свыше 1-2х лет);

Доходности близкие к доходностям рынка (индекса);

Возможны существенные колебания стоимости капитала;

Требует мало времени;

Необходимо провести оценку инвестиционной привлекательности;

Требуется формирование портфеля акций;

Инструменты:

Рекомендации аналитиков АЛЬФА-Банка (оценка более 100 компаний);

Фундаментальный анализ предприятий и экономики стран.

38

39.

ОСНОВНЫЕ СТРАТЕГИИ РАБОТЫАктивная стратегия

Особенности:

Неважно направление текущего движения (длинная и короткая позиция);

Работа только с голубыми фишками (Газпром, Лукойл и т.д.);

Эффективный горизонт от 1-го года;

Работа с непокрытыми позициями;

Доходности ничем не ограничены;

Требует много времени;

Требуется определить моменты покупки и продажи;

Инструменты:

Аналитическая поддержка;

Технический анализ и управление капиталом

(для клиентов бесплатные курсы);

39

40.

ОСНОВНЫЕ СТРАТЕГИИ РАБОТЫСреднесрочные активные стратегии – возможность получить

доходности выше рынка

3 месяца

40

41.

ОСНОВНЫЕ СТРАТЕГИИ РАБОТЫВнутридневные операции – максимальная степень свободы.

День

41

42.

Сколько нужно инвестировать?42

43.

Сколько нужно инвестировать?43

44.

Инвестиционная стратегия – покупка на1 год (2013 год)

44

45.

Инвестиционная стратегия – покупка на2 года (2012-2013 года)

45

46.

Диверсификация46

47.

Отчеты по компаниямСтратегия

Отчеты по секторам

Ежедневные обзоры

Экономические обзоры

Российский экономический

бюллетень

47

48.

ТОРГОВЫЙ ТЕРМИНАЛ48

49.

СИСТЕМА ИНТЕРНЕТ-ТРЕЙДИНГААЛЬФА-ДИРЕКТ 3.5

Торговый терминал:

Котировки всех бирж

ММВБ, РТС, ФОРТС

CME, IPE, LSE, LME, NYSE

Очереди заявок (стаканы)

Оперативные графики цен

Информация:

Новостные ленты

Прайм-ТАСС, ИНТЕРФАКС

Чат трейдеров

Технический анализ:

Графические инструменты

Индикаторы

Контроль активов:

Денежные средства

Позиции по бумагам

Текущие заявки и сделки

49

50.

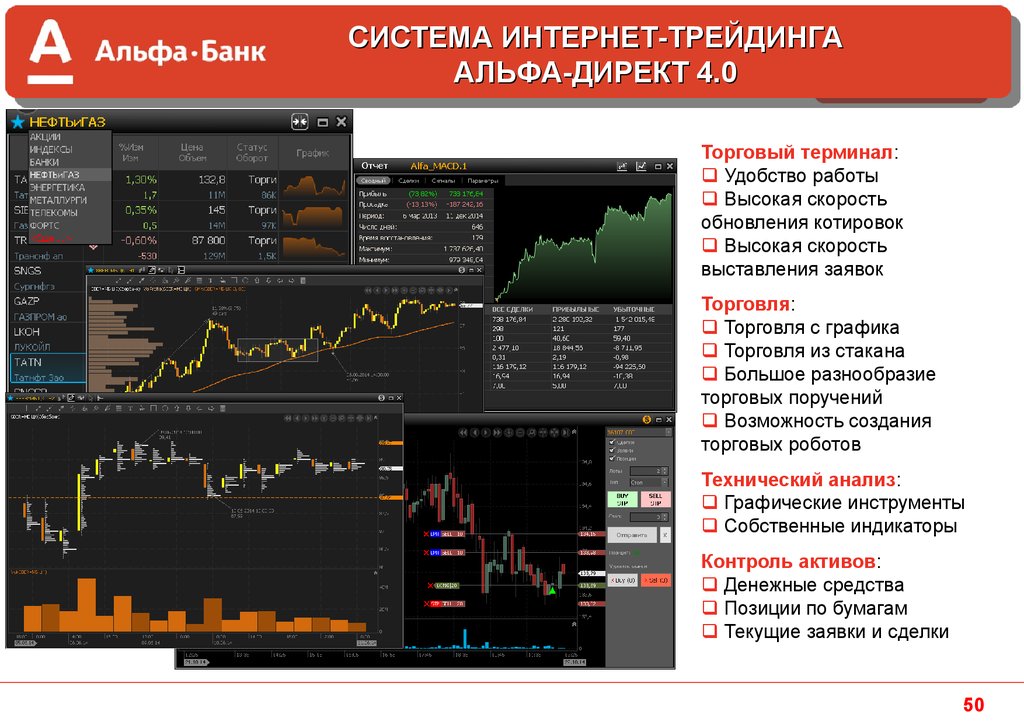

СИСТЕМА ИНТЕРНЕТ-ТРЕЙДИНГААЛЬФА-ДИРЕКТ 4.0

Торговый терминал:

Удобство работы

Высокая скорость

обновления котировок

Высокая скорость

выставления заявок

Торговля:

Торговля с графика

Торговля из стакана

Большое разнообразие

торговых поручений

Возможность создания

торговых роботов

Технический анализ:

Графические инструменты

Собственные индикаторы

Контроль активов:

Денежные средства

Позиции по бумагам

Текущие заявки и сделки

50

51.

ОБУЧЕНИЕ РАБОТЕНА ФОНДОВОМ РЫНКЕ

51

52.

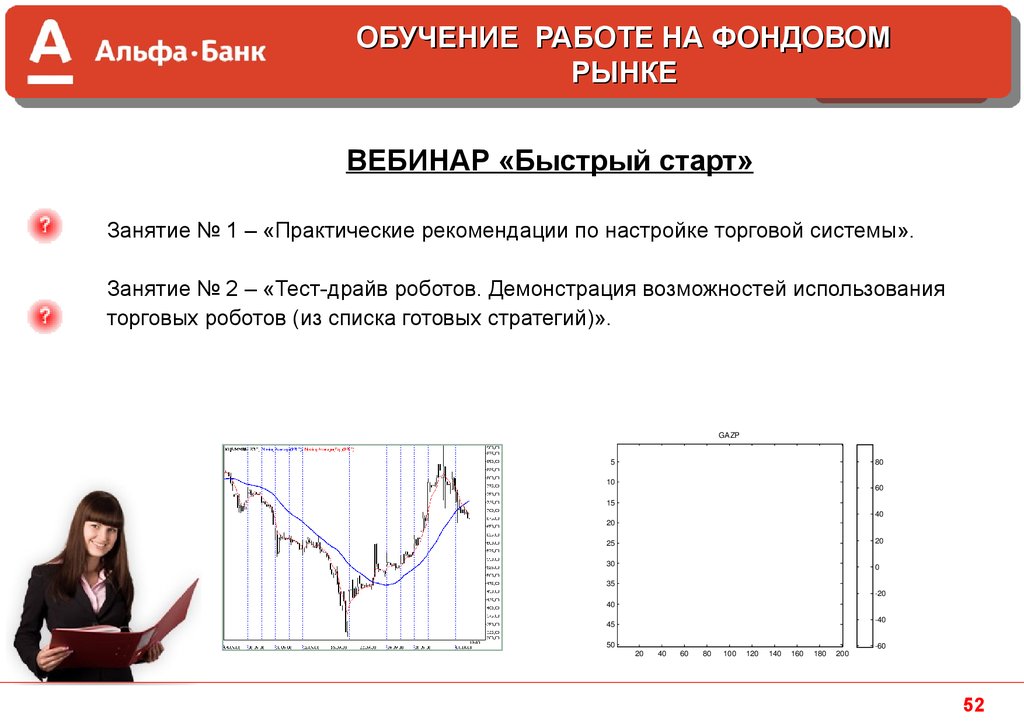

ОБУЧЕНИЕ РАБОТЕ НА ФОНДОВОМРЫНКЕ

ВЕБИНАР «Быстрый старт»

Занятие № 1 – «Практические рекомендации по настройке торговой системы».

Занятие № 2 – «Тест-драйв роботов. Демонстрация возможностей использования

торговых роботов (из списка готовых стратегий)».

GAZP

5

80

10

60

15

40

20

25

20

30

0

35

20

40

40

45

50

20

40

60

80

100

120

140

160

180

200

60

52

53.

ОБУЧЕНИЕ РАБОТЕ НА ФОНДОВОМРЫНКЕ

ВЕБИНАР «Альфа–Директ 4.0. Создай своего торгового робота.»

Общая структура торгового робота.

Принципы выбора торговой системы.

Основные функции торгового робота.

Формирование портфеля и ротация торговых систем.

53

54.

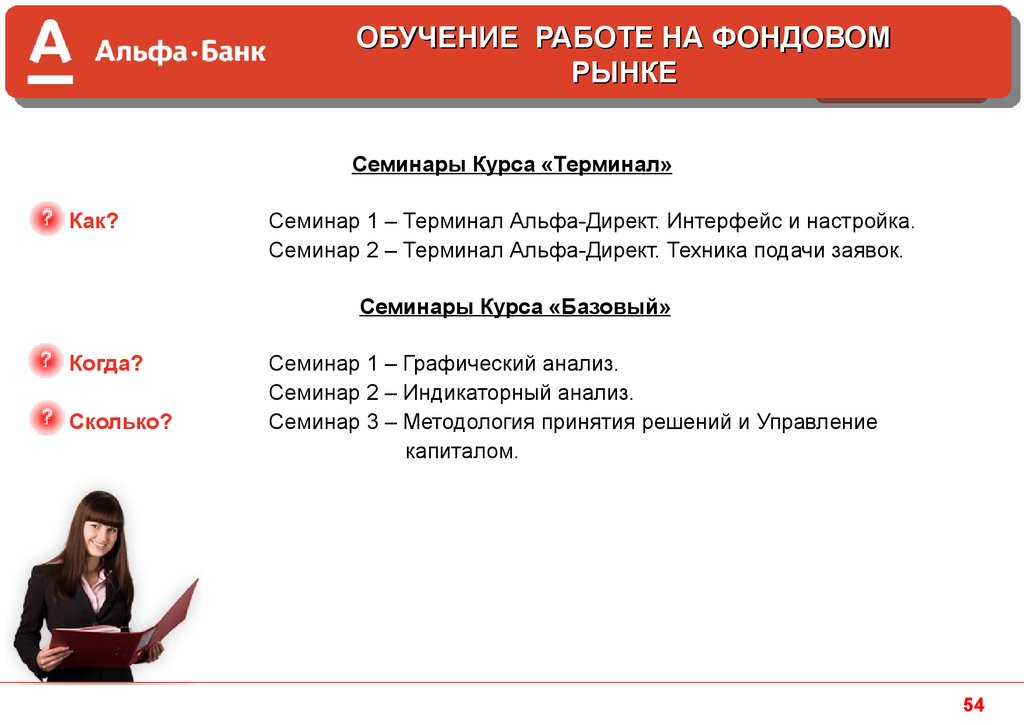

ОБУЧЕНИЕ РАБОТЕ НА ФОНДОВОМРЫНКЕ

Семинары Курса «Терминал»

Как?

Семинар 1 – Терминал Альфа-Директ. Интерфейс и настройка.

Семинар 2 – Терминал Альфа-Директ. Техника подачи заявок.

Семинары Курса «Базовый»

Когда?

Сколько?

Семинар 1 – Графический анализ.

Семинар 2 – Индикаторный анализ.

Семинар 3 – Методология принятия решений и Управление

капиталом.

54

55.

ОБУЧЕНИЕ РАБОТЕ НА ФОНДОВОМРЫНКЕ

Место проведения семинаров:

отделение "Земляной вал" ОАО "Альфа-Банк"

ул. Земляной вал, д. 14-16/11, стр.1 (2-й этаж)

Обучение бесплатное.

Запись на семинары:

На сайте Альфа-Директ.

www.alfadirect.ru/school/Default.asp?page=schedule

55

56.

ОТКРЫТИЕ СЧЕТА56

57.

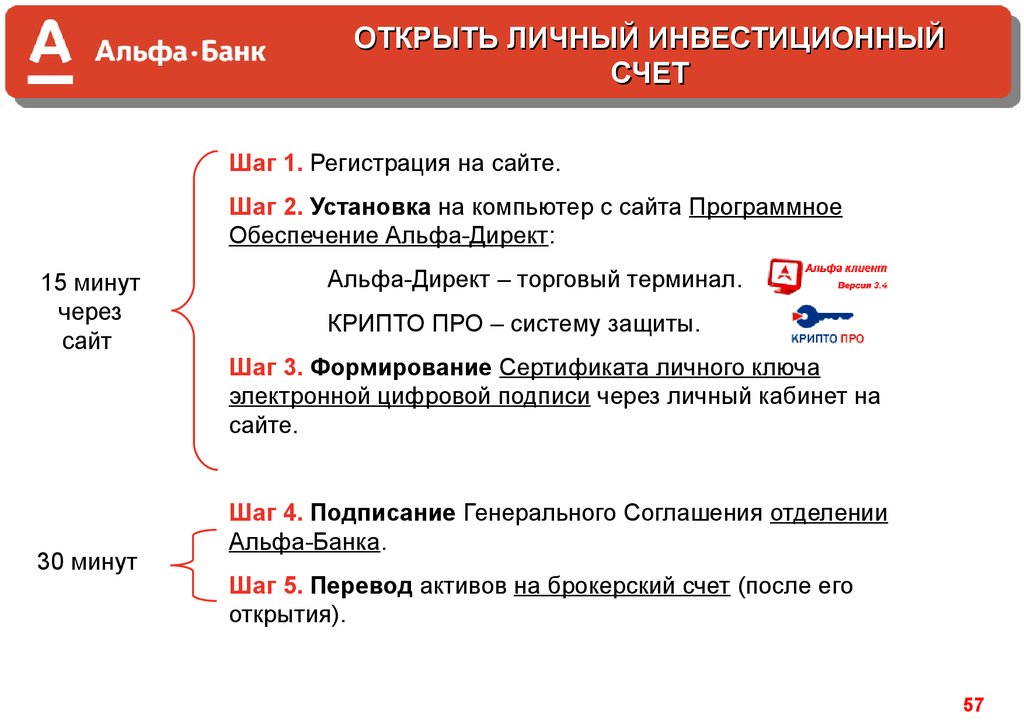

ОТКРЫТЬ ЛИЧНЫЙ ИНВЕСТИЦИОННЫЙСЧЕТ

Шаг 1. Регистрация на сайте.

Шаг 2. Установка на компьютер с сайта Программное

Обеспечение Альфа-Директ:

15 минут

через

сайт

30 минут

Альфа-Директ – торговый терминал.

КРИПТО ПРО – систему защиты.

Шаг 3. Формирование Сертификата личного ключа

электронной цифровой подписи через личный кабинет на

сайте.

Шаг 4. Подписание Генерального Соглашения отделении

Альфа-Банка.

Шаг 5. Перевод активов на брокерский счет (после его

открытия).

57

58.

ТАРИФЫ И НАЛОГИ58

59.

ЗАТРАТЫ И ТАРИФЫТарифы по работе на Московской бирже

*

Рынок

Брокерская

Биржевая

Депозитарная

Фондовый

(Основной)

0,01-0,03 %

от объема сделки

0,01%

от объема сделки

0,06% годовых от

стоимости ЦБ

Валютный*

0,011-0,051 % от

объема сделки

25 руб. за сделку

менее 50 лотов

нет

Срочный

(FORTS)

Соответствует

биржевой

Соответствует

спецификации

нет

При торговли на валютном рынке стоит учесть следующие комиссионые расходы:

за исполнение расчетов по сделке - 0,1% от суммы поставки согласно п.6 «Тарифов»

59

60.

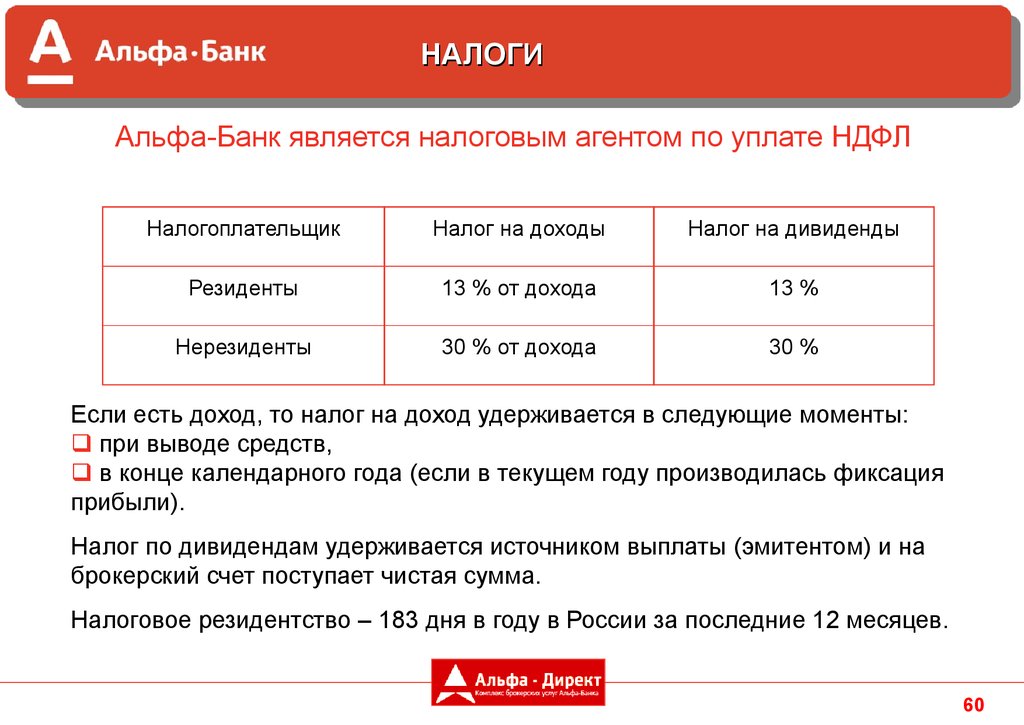

НАЛОГИАльфа-Банк является налоговым агентом по уплате НДФЛ

Налогоплательщик

Налог на доходы

Налог на дивиденды

Резиденты

13 % от дохода

13 %

Нерезиденты

30 % от дохода

30 %

Если есть доход, то налог на доход удерживается в следующие моменты:

при выводе средств,

в конце календарного года (если в текущем году производилась фиксация

прибыли).

Налог по дивидендам удерживается источником выплаты (эмитентом) и на

брокерский счет поступает чистая сумма.

Налоговое резидентство – 183 дня в году в России за последние 12 месяцев.

60

61.

СПАСИБО ЗА ВНИМАНИЕ!61

Финансы

Финансы Реклама

Реклама