Похожие презентации:

Факторный анализ показателей рентабельности компании

1. ДИПЛОМНЫЙ ПРОЕКТ на тему: Факторный анализ показателей рентабельности компании (на примере АО «Зерновая страховая компания») по

специальности 5В050600 - «Экономика»Выполнил: студент гр. Э (Р) – 402

Абишева Томирис

Научный руководитель: к.т.н., доцент

Тажбенова Г.Д.

2.

Актуальность дипломного проекта обоснована значением страхования и его влияниемна общество в целом и на каждого гражданина в отдельности.

Объектом исследования дипломного проекта выступает АО «Зерновая страховая

компания».

Предметом исследования служат отчетные показатели финансово-хозяйственной

деятельности данной организации за последние три года

Целью данного проекта является оценка факторов, влияющих на изменение состояния

финансово-хозяйственной деятельности страховой компании.

В соответствии с поставленной целью решались следующие задачи:

изучение теоретических аспектов проведения факторного анализа состояния финансовой

деятельности;

изучение методологии оценки финансовой деятельности страховой компании;

проведение оценки факторов, влияющих на формирование прибыли от видов страхования;

обоснование основных путей совершенствования страховой деятельности.

Практическая значимость проекта заключается в том, что результаты исследования могут быть использованы при

разработке и составлении планов деятельности предприятия на среднесрочную перспективу.

3.

В соответствии с пунктом 1статьи 4 Закона Республики

Казахстан «О страховой

деятельности», «страхование

представляет собой комплекс

отношений по защите

законных имущественных

интересов физического или

юридического лица при

наступлении страхового

случая или иного события,

определенного договором

страхования, посредством

страховой выплаты,

осуществляемой страховой

организацией».

Согласно пункту 2

вышеуказанной статьи Закона

«страховая деятельность – это

деятельность страховой

(перестраховочной)

организации, связанная с

заключением и исполнением

договоров страхования

(перестрахования),

осуществляемая на основании

лицензии уполномоченного

органа в соответствии с

требованиями

законодательства Республики

Казахстан».

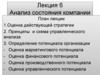

4. Для определения финансового состояния, необходимо выявить и изучить следующие факторы:

достаточность страховых резервов поотношению к принятым обязательствам по

договорам страхования; в противном случае

возможны убытки и потеря платежеспособности;

ликвидность собственных средств (добавочного

капитала) и платежеспособность;

эффективность инвестиционной политики;

сбалансированность страхового портфеля, с

учетом повышенных рисков.

5. Абсолютные показатели:

суммарная страховая суммаобъем страховых премий

суммарные выплаты

объемы доходов и расходов

уровень выплат по

видам страхования

уровень расходов

Относительные

показатели:

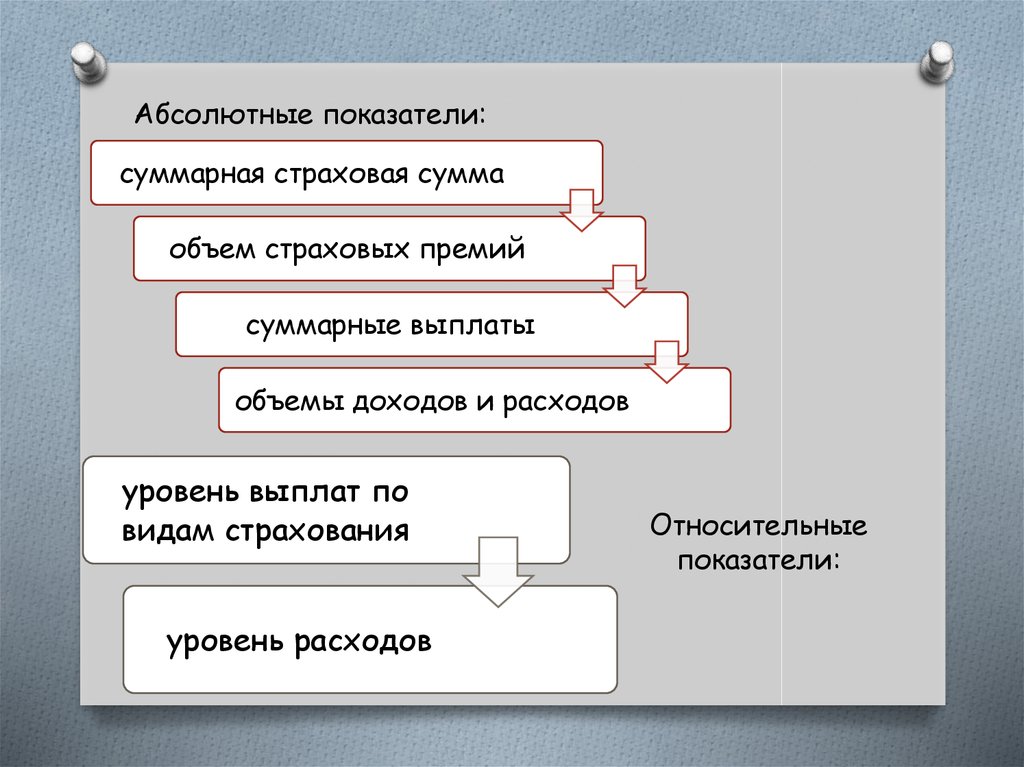

6. Анализ состояния страхового рынка в Республике Казахстан свидетельствует, что с развитием рыночных отношений и стабилизацией

экономики рынок страховыхуслуг расширяется.

Так, например, совокупный объем страховых премий, принятых страховыми

(перестраховочными) организациями по договорам прямого страхования за 2015

год составил 147343,3 млн. тенге, что на 22,5% больше объема, собранного за 2014

год (табл.1).

Поступление

страховых

премий

Всего, в том

числе по:

Обязательному

страхованию

Добровольному

личному

страхованию

Добровольному

имущественному

страхованию

на 01.01.2014 г.

сумма

доля, %

на 01.01.2015 г.

сумма

доля,%

120265,9

100,0

147343,3

100,0

изменение

по

сравнению

с

01.01.2014 г., в %

22,5

17884,6

14,9

19667,8

13,3

10,0

12888,1

10,7

16193,4

11,0

25,6

89493,2

74,4

111482,1

75,7

24,6

Источник: данные отчетов АФН и НацБанка [12].

7. Таблица 2 - Объем страховых премий по отраслям, млн. тенге

Поступлениена 01.01.2014 г.

на 01.01.2015 г.

страховых премий сумма

доля,

сумма

доля, %

по

отраслям

%

страхования

Всего по отраслям 120265,9

100,0

147343,3

100,0

страхования:

Страхование

3702,7

3,1

4663,3

3,2

жизни

Общее

116563,2

96,9

142680,0

96,8

страхование

Источник: данные отчетов АФН и НацБанка [12].

изменение

по

сравнению

с

01.01.2014 г., в %

22,5

25,9

22,4

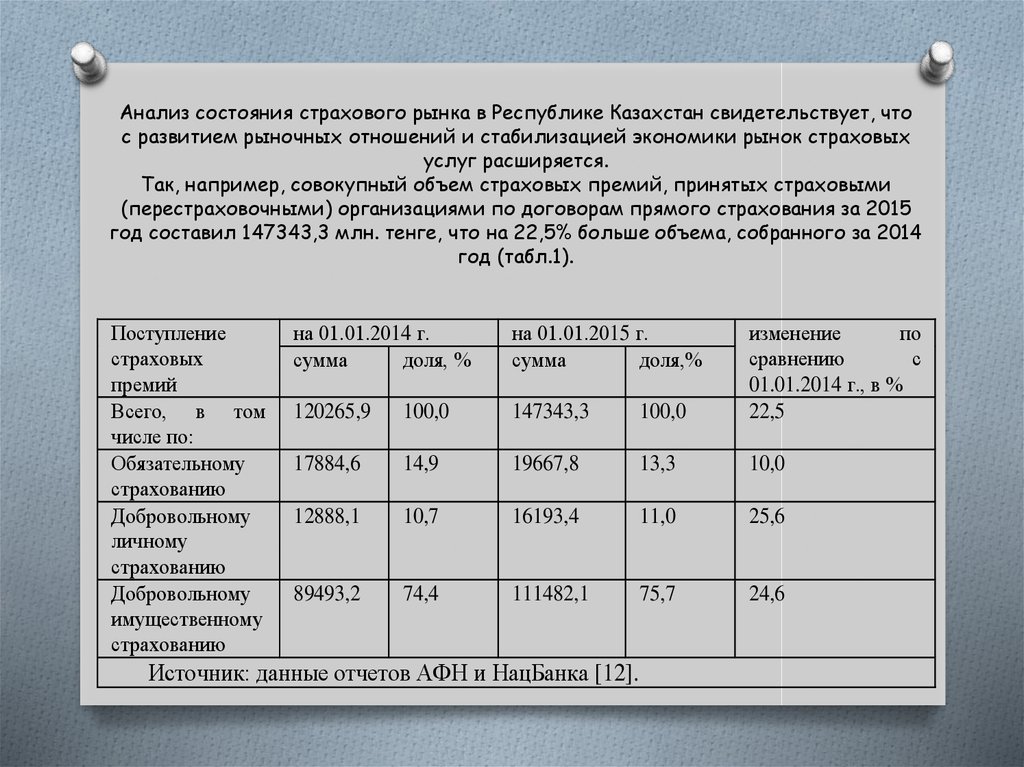

8. Функции Компании:

организациякоординация

контроль

регулирование

стимулирование

анализ

9. Таблица 6 – Целевые классы страхования

Обязательные формы страхования- ГПО владельцев транспортных средств

- ГПО перевозчика перед пассажирами

- Страхование в растениеводстве

- Экологическое страхование

- ГПО владельцев объектов,

деятельность которых связана с

опасностью причинения вреда третьим

лицам

Добровольные формы страхования

- Грузов

- Имущества

- Гражданско-правовой ответственности

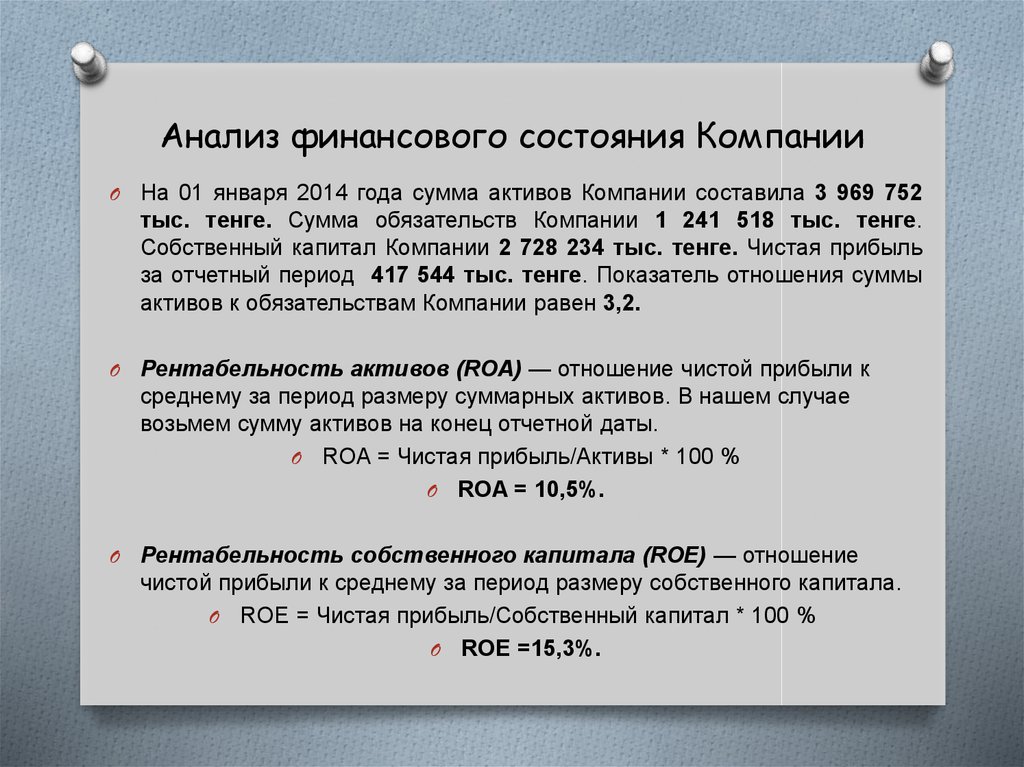

10. Анализ финансового состояния Компании

OНа 01 января 2014 года сумма активов Компании составила 3 969 752

тыс. тенге. Сумма обязательств Компании 1 241 518 тыс. тенге.

Собственный капитал Компании 2 728 234 тыс. тенге. Чистая прибыль

за отчетный период 417 544 тыс. тенге. Показатель отношения суммы

активов к обязательствам Компании равен 3,2.

O

Рентабельность активов (ROA) — отношение чистой прибыли к

среднему за период размеру суммарных активов. В нашем случае

возьмем сумму активов на конец отчетной даты.

O ROA = Чистая прибыль/Активы * 100 %

O ROA = 10,5%.

O

Рентабельность собственного капитала (ROE) — отношение

чистой прибыли к среднему за период размеру собственного капитала.

O ROE = Чистая прибыль/Собственный капитал * 100 %

O ROE =15,3%.

11.

OНа 01 января 2015 года сумма активов Компании составила 4 319 083 тыс.

тенге. Сумма обязательств Компании 1 246 228 тыс. тенге. Собственный

капитал Компании 3 072 855 тыс. тенге. Чистая прибыль за отчетный период

344 621 тыс. тенге. Показатель отношения суммы активов к обязательствам

Компании равен 3,47.

ROA = Чистая прибыль/Активы * 100 %

O ROA = 8%.

ROE = Чистая прибыль/Собственный капитал * 100 %

O ROE =11,2%.

O

O

O

На 01 января 2016 года сумма активов Компании составила 4 869 009тыс. тенге.

Сумма обязательств Компании 1 363 638тыс. тенге. Собственный капитал

Компании составил 3 505 371тыс. тенге. Чистая прибыль за отчетный период

432 516тыс. тенге. Показатель отношения суммы активов к обязательствам

Компании равен 3,57.

ROA = Чистая прибыль/Активы * 100 %

O ROA = 8,9%.

ROE = Чистая прибыль/Собственный капитал * 100 %

O ROE =12,3%.

O

O

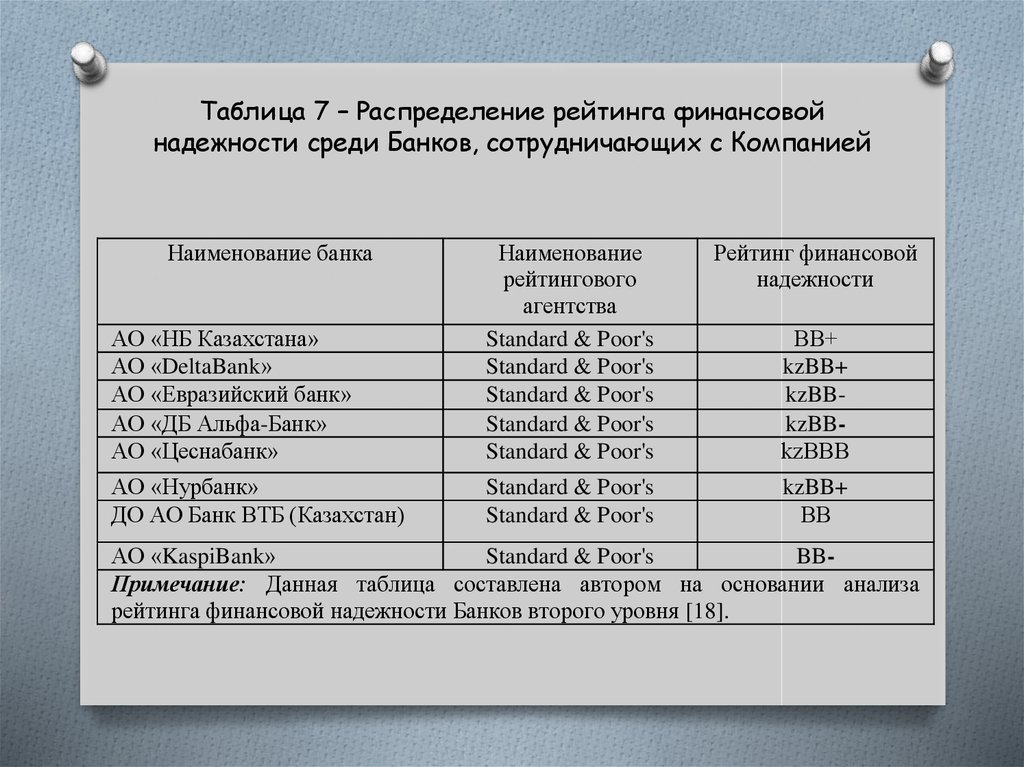

12. Таблица 7 – Распределение рейтинга финансовой надежности среди Банков, сотрудничающих с Компанией

Наименование банкаРейтинг финансовой

надежности

АО «НБ Казахстана»

АО «DeltaBank»

АО «Евразийский банк»

АО «ДБ Альфа-Банк»

АО «Цеснабанк»

Наименование

рейтингового

агентства

Standard & Poor's

Standard & Poor's

Standard & Poor's

Standard & Poor's

Standard & Poor's

АО «Нурбанк»

ДО АО Банк ВТБ (Казахстан)

Standard & Poor's

Standard & Poor's

kzBB+

ВВ

BВ+

kzBB+

kzBBkzBBkzBBВ

АО «KaspiBank»

Standard & Poor's

BBПримечание: Данная таблица составлена автором на основании анализа

рейтинга финансовой надежности Банков второго уровня [18].

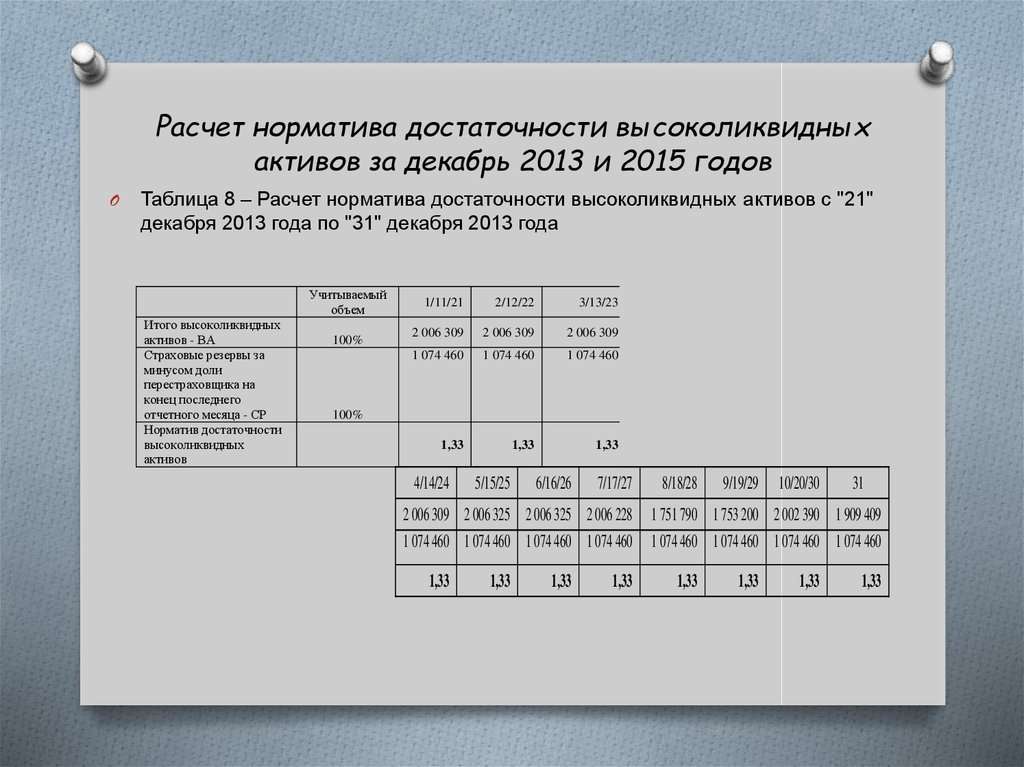

13. Расчет норматива достаточности высоколиквидных активов за декабрь 2013 и 2015 годов

OТаблица 8 – Расчет норматива достаточности высоколиквидных активов с "21"

декабря 2013 года по "31" декабря 2013 года

Учитываемый

объем

Итого высоколиквидных

активов - ВА

Страховые резервы за

минусом доли

перестраховщика на

конец последнего

отчетного месяца - СР

Норматив достаточности

высоколиквидных

активов

100%

1/11/21

2/12/22

3/13/23

2 006 309

2 006 309

2 006 309

1 074 460

1 074 460

1 074 460

1,33

1,33

1,33

100%

4/14/24

5/15/25

6/16/26

7/17/27

2 006 309 2 006 325 2 006 325 2 006 228

1 074 460 1 074 460 1 074 460 1 074 460

1,33

1,33

1,33

1,33

8/18/28

9/19/29

10/20/30

31

1 751 790 1 753 200 2 002 390 1 909 409

1 074 460 1 074 460 1 074 460 1 074 460

1,33

1,33

1,33

1,33

14. Таблица 9 – Расчет норматива достаточности высоколиквидных активов с "21" декабря 2015 года по "31" декабря 2015 года

Таблица 9 – Расчет норматива достаточности высоколиквидныхактивов с "21" декабря 2015 года по "31" декабря 2015 года

Учитываемый

объем

Итого высоколиквидных

активов - ВА

Страховые резервы за

минусом доли

перестраховщика на

конец последнего

отчетного месяца - СР

Норматив достаточности

высоколиквидных

активов

100%

1/11/21

2/12/22

3/13/23

1 905 133

1 905 133

1 905 136

1 432 486

1 432 486

1 432 486

1,33

1,33

1,33

100%

4/14/24

5/15/25

6/16/26

7/17/27

8/18/28

9/19/29

10/20/30

31

1 905 136

1 432 486

1 905 145

1 432 486

1 905 165

1 432 486

1 905 165

1 432 486

1 905 765

1 432 486

1 906 843

1 432 486

1 906 829

1 432 486

1 909 409

1 432 486

1,33

1,33

1,33

1,33

1,33

1,33

1,33

1,33

Маркетинг

Маркетинг