Похожие презентации:

Межбанковское кредитование. (Тема 3)

1. Тема 3. Межбанковское кредитование

1) Сущность межбанковского кредита. РынокМБК и его участники.

2) Особенности межбанковского кредита как

источника кредитных ресурсов.

3) Мотивы использования межбанковского

кредита в банковской деятельности.

4) Межбанковский клиринг.

2. 1. Сущность межбанковского кредита. Рынок МБК и его участники.

Межбанковское кредитованиеотносится к наиболее крупным

сегментам финансового рынка, на

котором продаются и покупаются

краткосрочные кредитные ресурсы в

форме межбанковских кредитов и

депозитов.

3. Участники рынка МБК

• Кредиторами выступают ЦБ РФ икоммерческие банки.

• Заемщиками выступают

коммерческие банки

4. 2. Особенности межбанковского кредита как источника кредитных ресурсов

- Виды кредитов Центральногобанка

- Кредитование кредитными

организациями друг друга

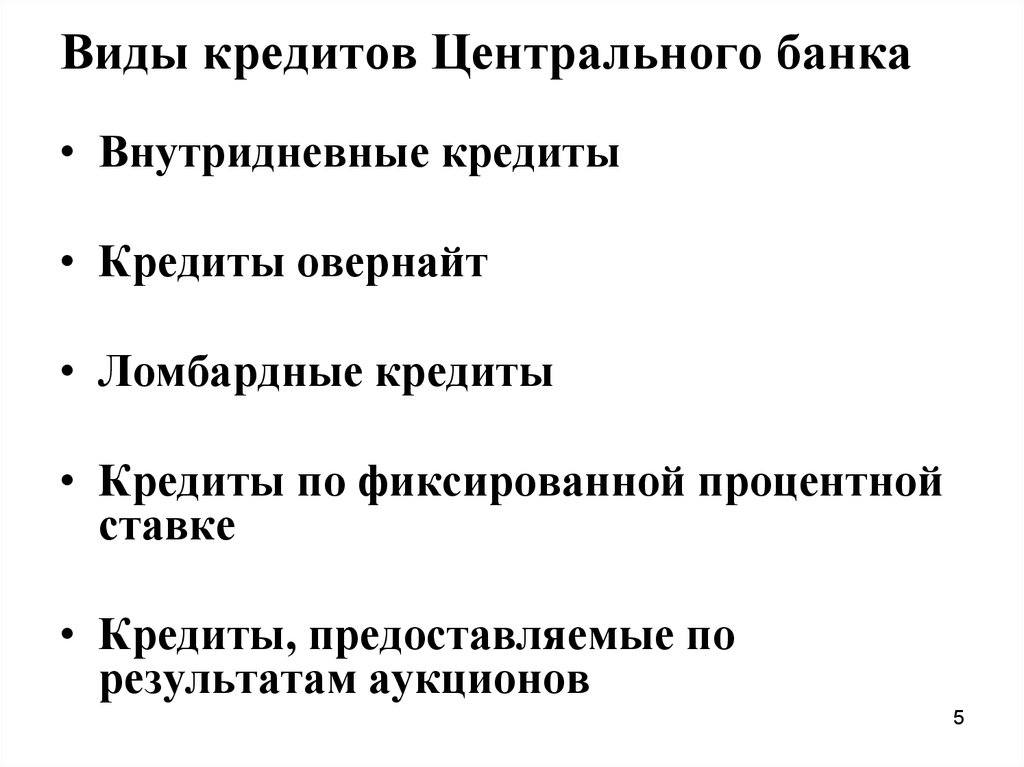

5. Виды кредитов Центрального банка

• Внутридневные кредиты• Кредиты овернайт

• Ломбардные кредиты

• Кредиты по фиксированной процентной

ставке

• Кредиты, предоставляемые по

результатам аукционов

5

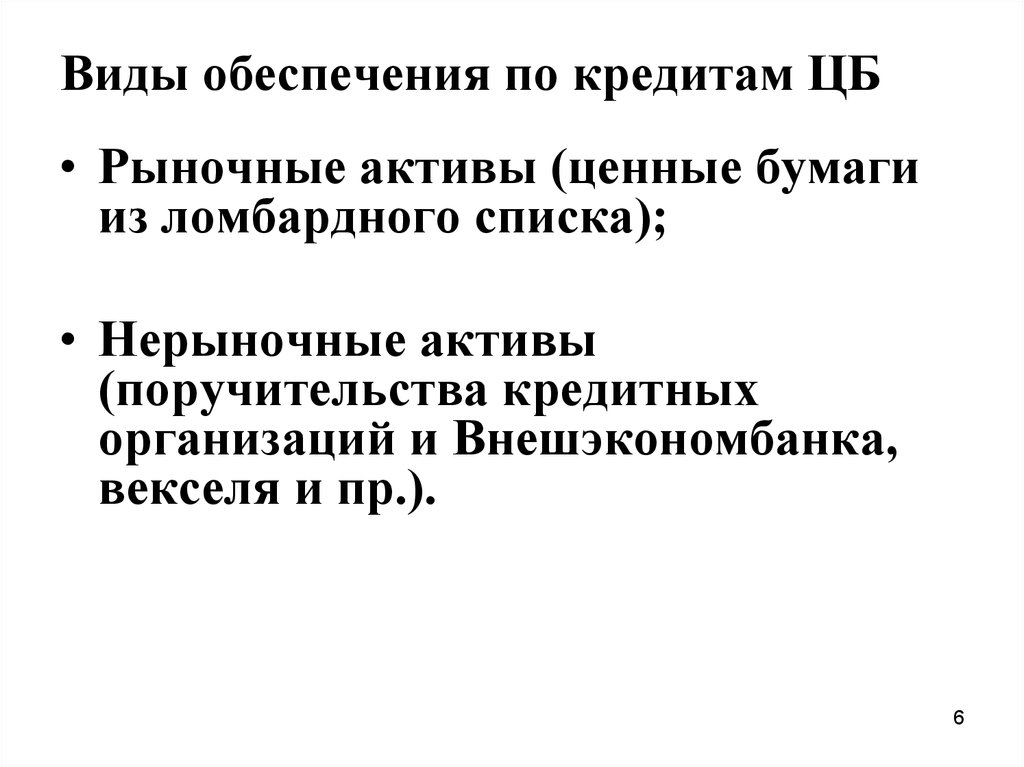

6. Виды обеспечения по кредитам ЦБ

• Рыночные активы (ценные бумагииз ломбардного списка);

• Нерыночные активы

(поручительства кредитных

организаций и Внешэкономбанка,

векселя и пр.).

6

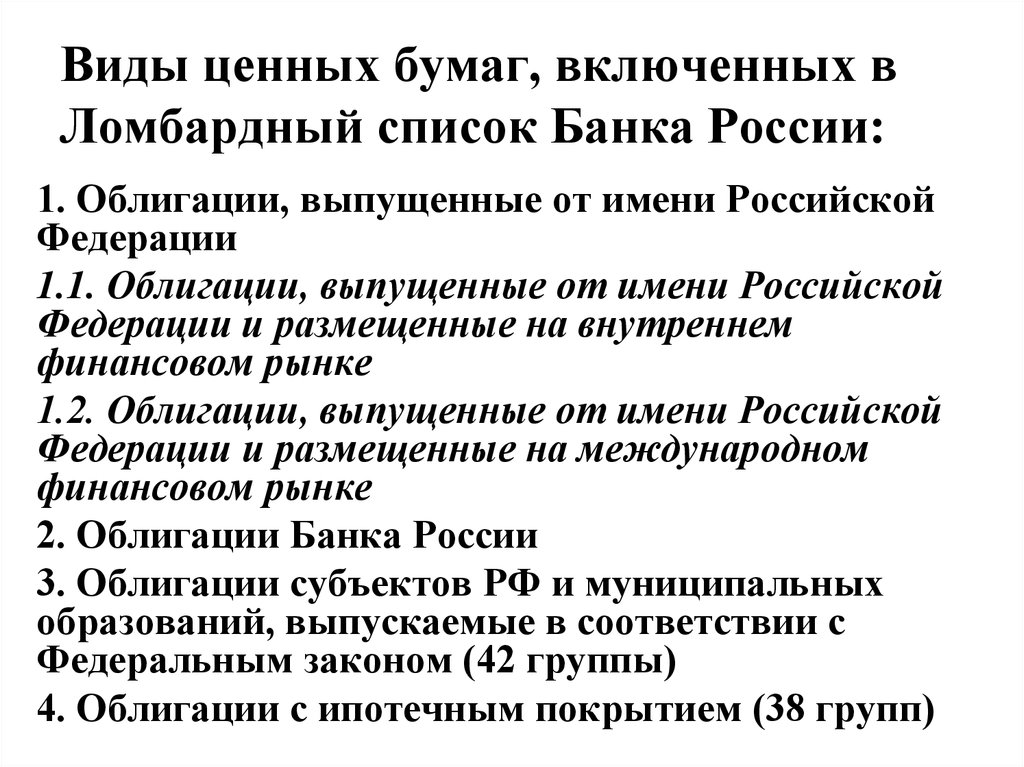

7. Виды ценных бумаг, включенных в Ломбардный список Банка России:

1. Облигации, выпущенные от имени РоссийскойФедерации

1.1. Облигации, выпущенные от имени Российской

Федерации и размещенные на внутреннем

финансовом рынке

1.2. Облигации, выпущенные от имени Российской

Федерации и размещенные на международном

финансовом рынке

2. Облигации Банка России

3. Облигации субъектов РФ и муниципальных

образований, выпускаемые в соответствии с

Федеральным законом (42 группы)

4. Облигации с ипотечным покрытием (38 групп)

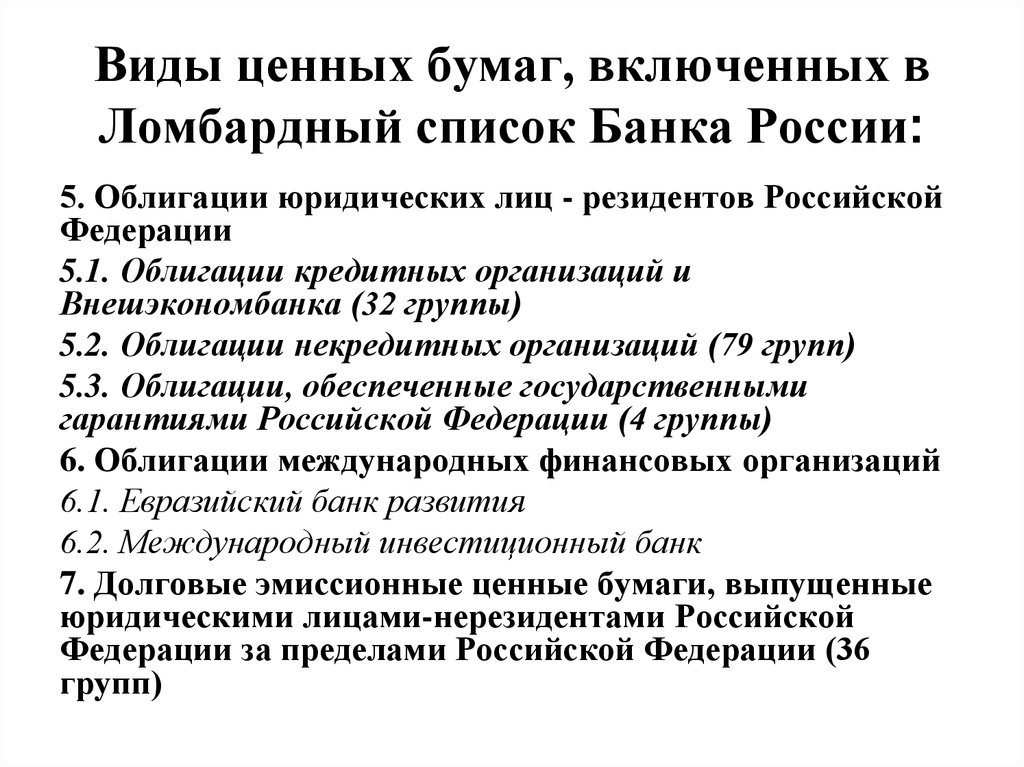

8. Виды ценных бумаг, включенных в Ломбардный список Банка России:

5. Облигации юридических лиц - резидентов РоссийскойФедерации

5.1. Облигации кредитных организаций и

Внешэкономбанка (32 группы)

5.2. Облигации некредитных организаций (79 групп)

5.3. Облигации, обеспеченные государственными

гарантиями Российской Федерации (4 группы)

6. Облигации международных финансовых организаций

6.1. Евразийский банк развития

6.2. Международный инвестиционный банк

7. Долговые эмиссионные ценные бумаги, выпущенные

юридическими лицами-нерезидентами Российской

Федерации за пределами Российской Федерации (36

групп)

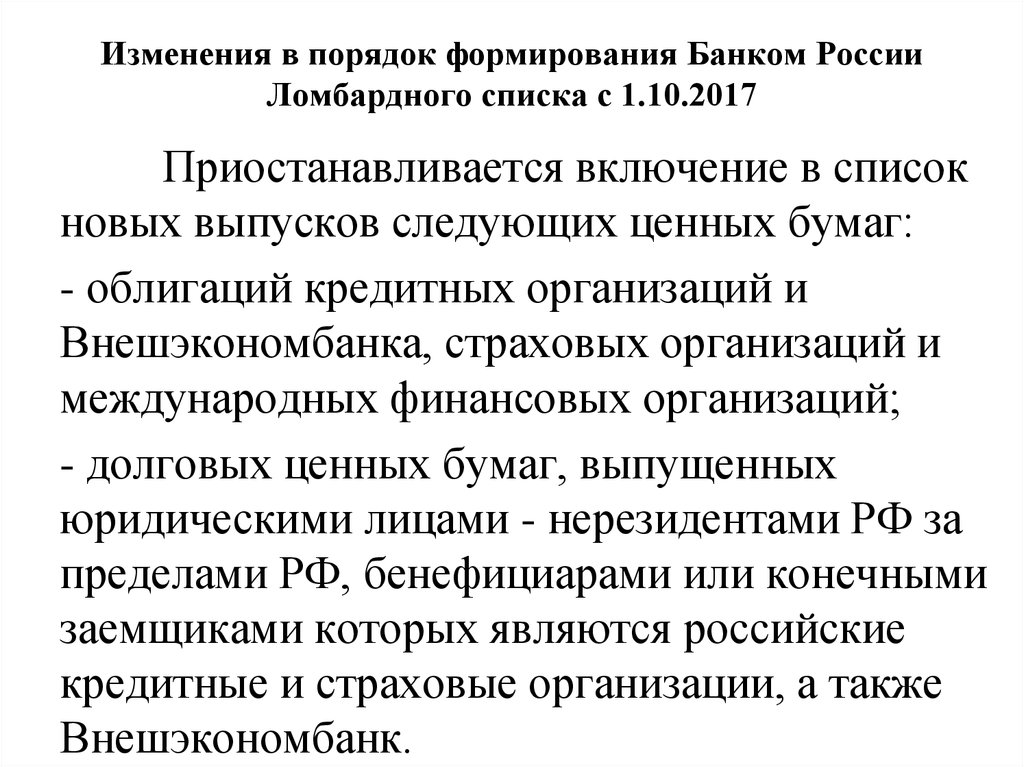

9. Изменения в порядок формирования Банком России Ломбардного списка с 1.10.2017

Приостанавливается включение в списокновых выпусков следующих ценных бумаг:

- облигаций кредитных организаций и

Внешэкономбанка, страховых организаций и

международных финансовых организаций;

- долговых ценных бумаг, выпущенных

юридическими лицами - нерезидентами РФ за

пределами РФ, бенефициарами или конечными

заемщиками которых являются российские

кредитные и страховые организации, а также

Внешэкономбанк.

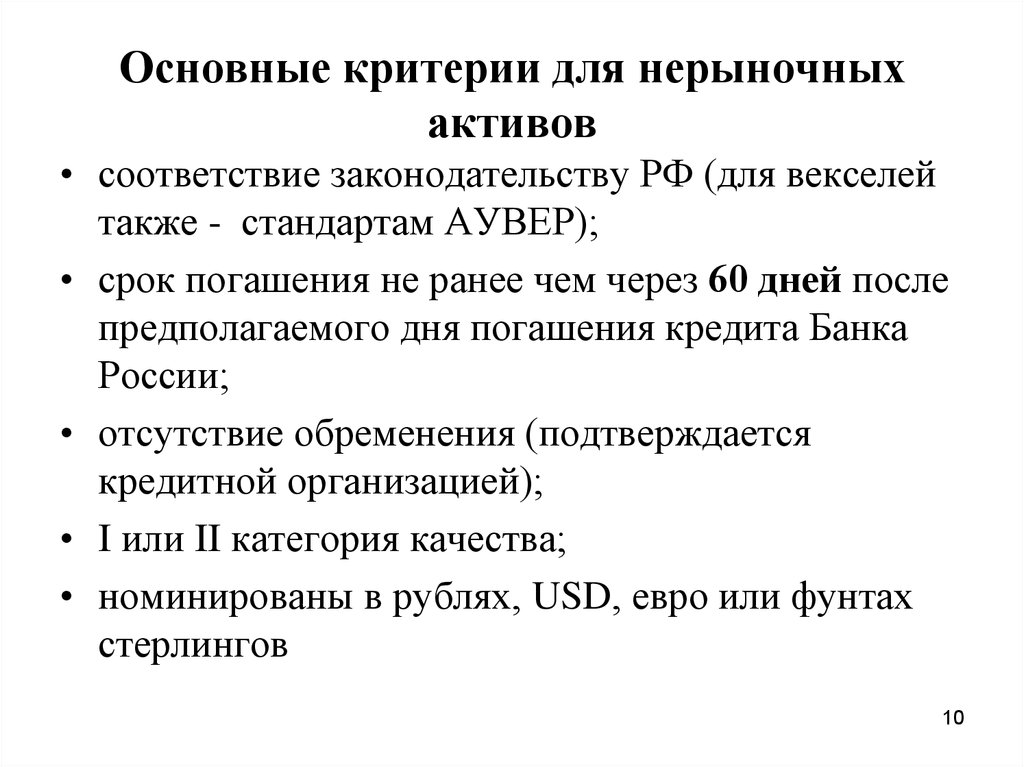

10. Основные критерии для нерыночных активов

• соответствие законодательству РФ (для векселейтакже - стандартам АУВЕР);

• срок погашения не ранее чем через 60 дней после

предполагаемого дня погашения кредита Банка

России;

• отсутствие обременения (подтверждается

кредитной организацией);

• I или II категория качества;

• номинированы в рублях, USD, евро или фунтах

стерлингов

10

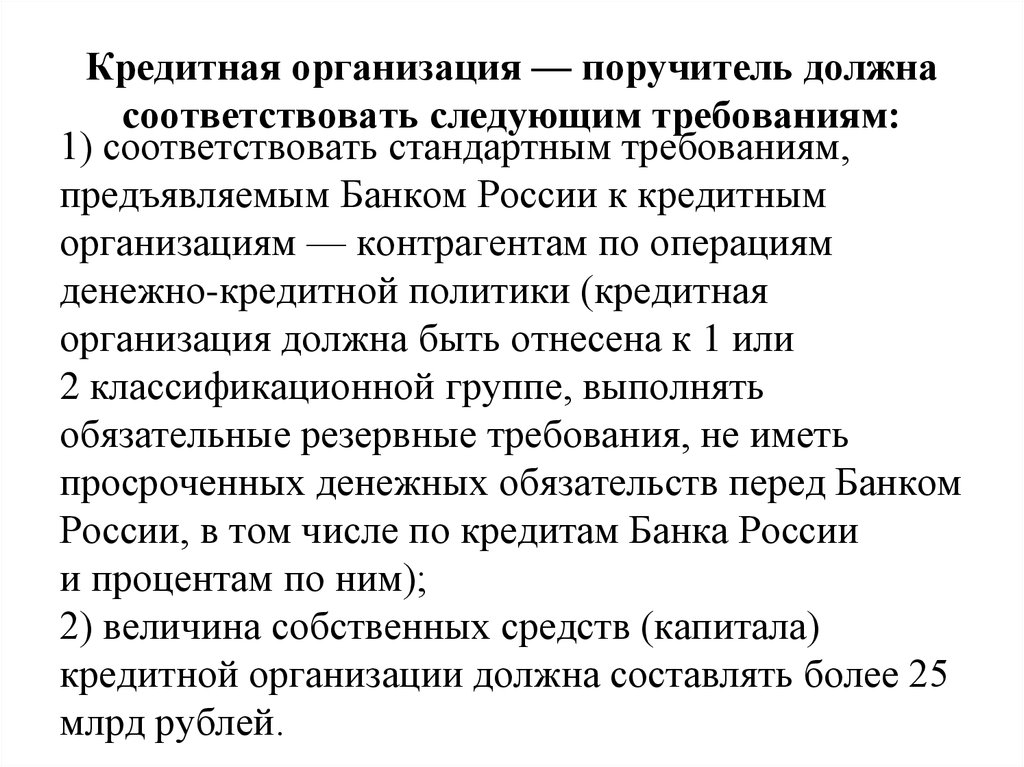

11. Кредитная организация — поручитель должна соответствовать следующим требованиям:

Кредитная организация — поручитель должнасоответствовать следующим требованиям:

1) соответствовать стандартным требованиям,

предъявляемым Банком России к кредитным

организациям — контрагентам по операциям

денежно-кредитной политики (кредитная

организация должна быть отнесена к 1 или

2 классификационной группе, выполнять

обязательные резервные требования, не иметь

просроченных денежных обязательств перед Банком

России, в том числе по кредитам Банка России

и процентам по ним);

2) величина собственных средств (капитала)

кредитной организации должна составлять более 25

млрд рублей.

12. Погашение кредитов

- направление Банком России инкассовых порученийдля погашения кредитов Банка России будет

производиться с 16:00 до 17:00 часов по местному

времени в день исполнения обязательств кредитных

организаций перед Банком России (в день досрочного

погашения кредита на основании уведомления

кредитной организации);

- при этом у кредитная организация вправе в случае

необходимости обратиться в Банк России с просьбой о

более раннем времени погашения кредита как в день

исполнения обязательств, так и при досрочном

погашении кредита.

13. Ставки рынка МБК

MIACR Moscow Interbank Actual CreditRate

(1994) - средневзвешенная по объемам

фактических сделок процентная ставка

по предоставлению межбанковских

кредитов коммерческими банками.

13

14. MIACR

Средняя фактическая ставка поразмещенным отчитывающимися 30

банками МБК MIACR рассчитывается

как средняя взвешенная по объему

предоставленных кредитов (c

исключением двойного счета) по

каждому сроку. Средняя фактическая

ставка по кредитам, которые

отчитывающиеся банки разместили в

российских банках, имеющих кредитный

рейтинг не ниже инвестиционного (Baa3

14

по оценке агентства Moody’s, BBB- по

15. Ставки рынка МБК

MosPrime Rate Moscow Prime Offered Rate(2005) - усреднённая ставка предоставления

рублёвых кредитов (депозитов) на московском

денежном рынке. Рассчитывается

Национальной валютной ассоциацией на

основе ставок размещения рублевых кредитов

(депозитов), объявляемых ведущими

участниками российского денежного рынка

первоклассным финансовым институтам

со сроками «overnight», 1 неделя, 2 недели, 1,

2, 3 и 6 месяцев. Срок кредитования

отсчитывается от даты «завтра» («tomorrow»)

15

за исключением ставки «overnight».

16. Ставки рынка МБК

Ставка RUONIA Ruble Overnight IndexAverage (2014) - индикативная

взвешенная рублевая депозитная

ставка «овернайт» российского

межбанковского рынка отражает оценку

стоимости необеспеченного

заимствования банков с минимальным

кредитным риском.

17. Ставки рынка МБК

Ставка ROISfix RUONIA OvernightInterest Rate Swap (2014) индикативная ставка (фиксинг)

по операциям процентный своп

на ставку RUONIA. Показатель

формируется Национальной валютной

ассоциацией (НВА).

18. Ставки рынка МБК

LIBOR London Interbank Offered Rate(1985) – средневзвешенная процентная

ставка по межбанковским кредитам,

предоставляемым банками,

выступающими на лондонском

межбанковском рынке с предложением

средств. Ставка фиксируется

Британской банковской ассоциацией

начиная ежедневно в 11:00 по Западноевропейскому времени на основании

данных, предоставляемых избранными18

19. Ставки рынка МБК

Индекс EURIBORУстановленный Европейской

банковской федерацией индекс EURIBOR

- это ставка, по которой банки

одалживают средства на межбанковском

рынке Европейских стран.

Финансы

Финансы