Похожие презентации:

Надзорная политика Банка России и ее влияние на банковские риски

1. НАДЗОРНАЯ ПОЛИТИКА БАНКА РОССИИ И ЕЕ ВЛИЯНИЕ НА БАНКОВСКИЕ РИСКИ

Федеральное государственное бюджетное образовательноеучреждение высшего образования

«Тульский государственный университет»

Региональной центр повышения квалификации и переподготовки кадров

Кафедра «Финансы и менеджмент»

НАДЗОРНАЯ ПОЛИТИКА БАНКА

РОССИИ И ЕЕ ВЛИЯНИЕ НА

БАНКОВСКИЕ РИСКИ

Выполнил: студент гр. 740781/20

Тула, 2019

Лобнер А. В.

2.

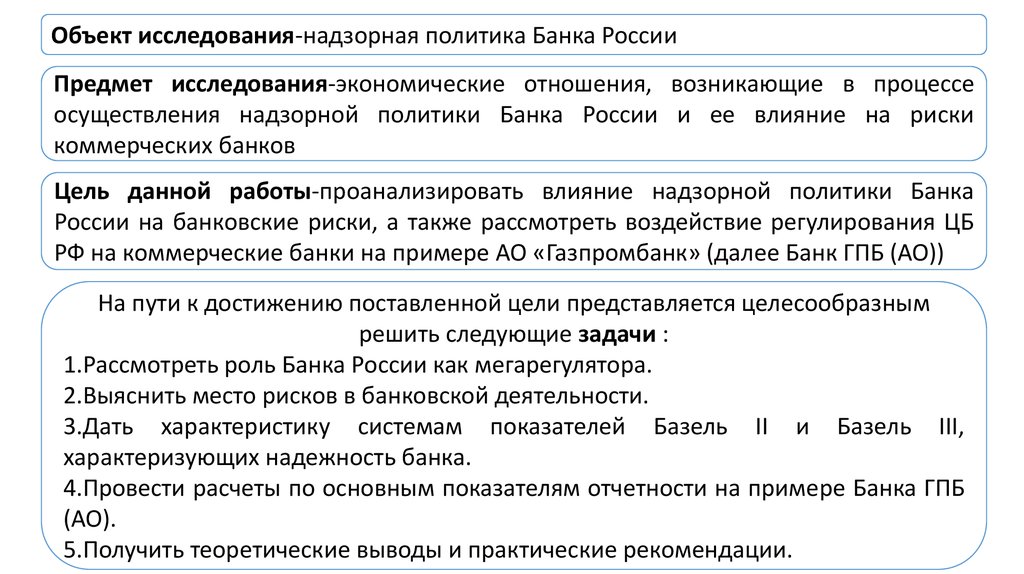

Объект исследования-надзорная политика Банка РоссииПредмет исследования-экономические отношения, возникающие в процессе

осуществления надзорной политики Банка России и ее влияние на риски

коммерческих банков

Цель данной работы-проанализировать влияние надзорной политики Банка

России на банковские риски, а также рассмотреть воздействие регулирования ЦБ

РФ на коммерческие банки на примере АО «Газпромбанк» (далее Банк ГПБ (АО))

На пути к достижению поставленной цели представляется целесообразным

решить следующие задачи :

1.Рассмотреть роль Банка России как мегарегулятора.

2.Выяснить место рисков в банковской деятельности.

3.Дать характеристику системам показателей Базель II и Базель III,

характеризующих надежность банка.

4.Провести расчеты по основным показателям отчетности на примере Банка ГПБ

(АО).

5.Получить теоретические выводы и практические рекомендации.

3.

4. Нормативы достаточности капитала по РСБУ

5. Нормативы ликвидности по РСБУ

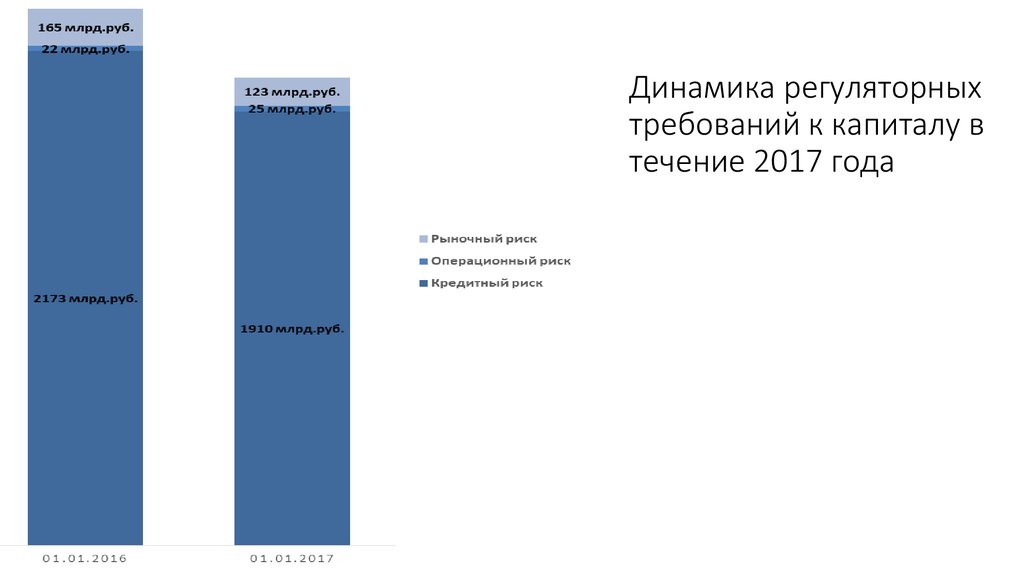

6. Динамика регуляторных требований к капиталу в течение 2017 года

7. Структура капитала АО «Газпромбанк»

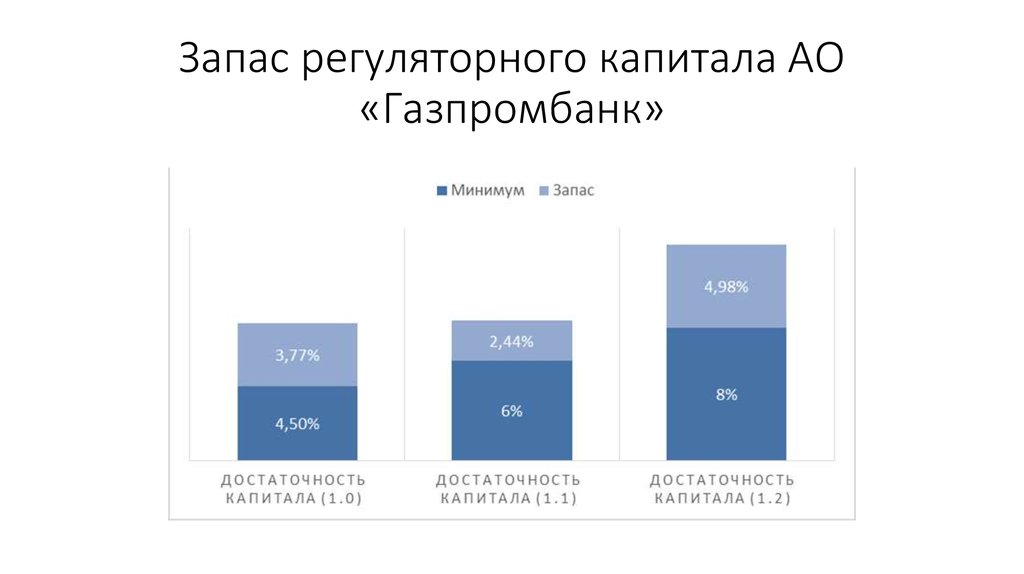

8. Запас регуляторного капитала АО «Газпромбанк»

9. Динамика объема рисков взвешенных по видам риска

10. Динамика структуры основных видов риска

11.

12.

13.

14.

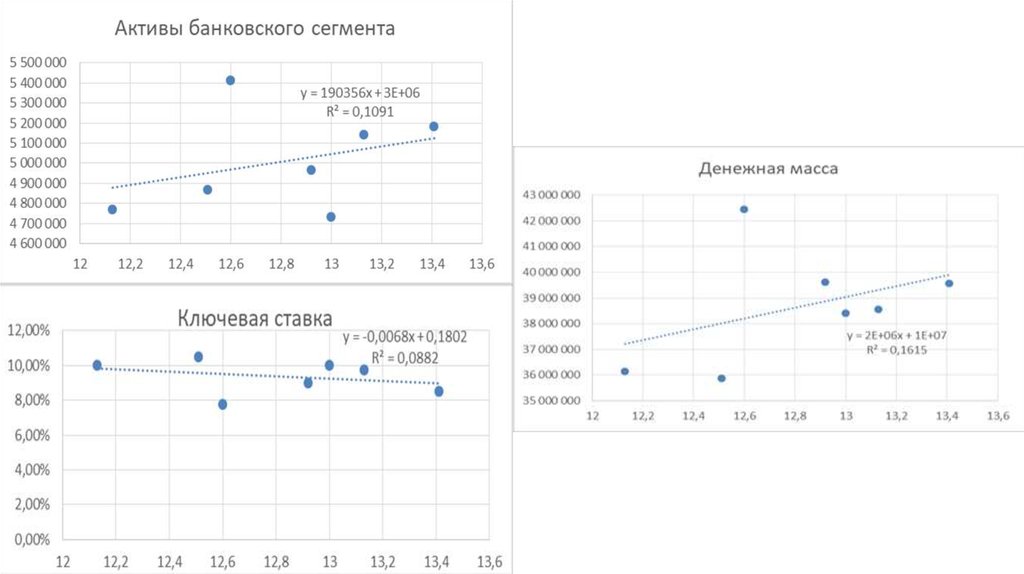

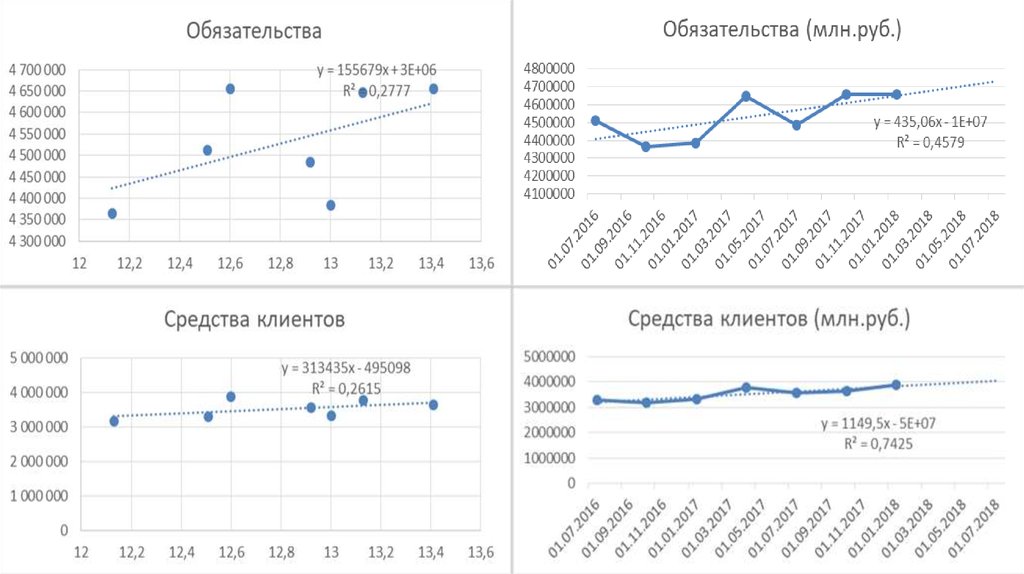

15. Взаимосвязь факторов модели корреляции

16. Сильные стороны АО «Газпромбанк»

1.Высокие уровни нормативов ликвидности;2.Размер капитала выше минимально установленного (14% вместо

10%);

3.Высокая доля вкладов (4-е место в РФ).

17. Сравнение нормативов достаточности капитала

18. Сравнение нормативов ликвидности

19.

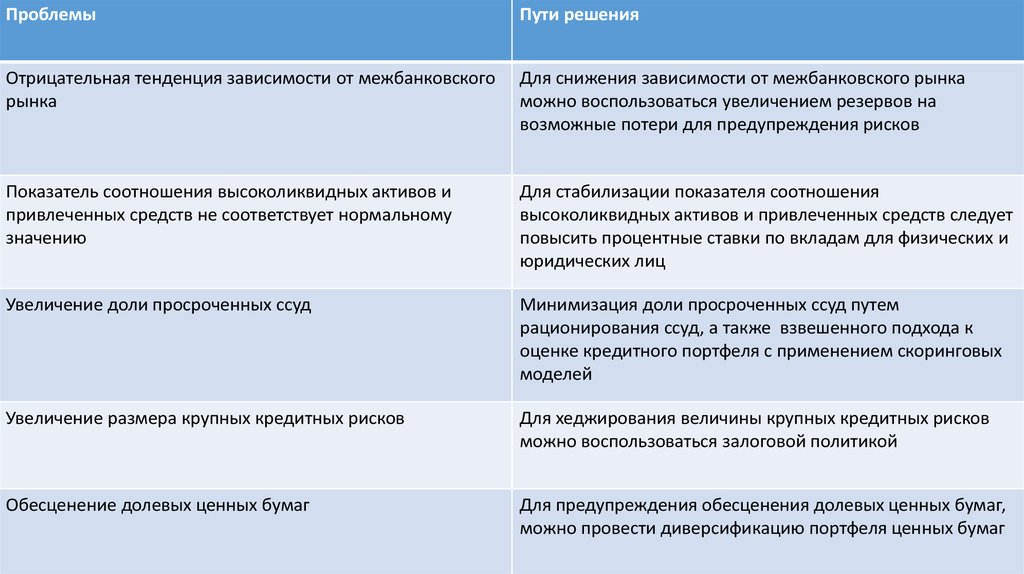

ПроблемыПути решения

Отрицательная тенденция зависимости от межбанковского

рынка

Для снижения зависимости от межбанковского рынка

можно воспользоваться увеличением резервов на

возможные потери для предупреждения рисков

Показатель соотношения высоколиквидных активов и

привлеченных средств не соответствует нормальному

значению

Для стабилизации показателя соотношения

высоколиквидных активов и привлеченных средств следует

повысить процентные ставки по вкладам для физических и

юридических лиц

Увеличение доли просроченных ссуд

Минимизация доли просроченных ссуд путем

рационирования ссуд, а также взвешенного подхода к

оценке кредитного портфеля с применением скоринговых

моделей

Увеличение размера крупных кредитных рисков

Для хеджирования величины крупных кредитных рисков

можно воспользоваться залоговой политикой

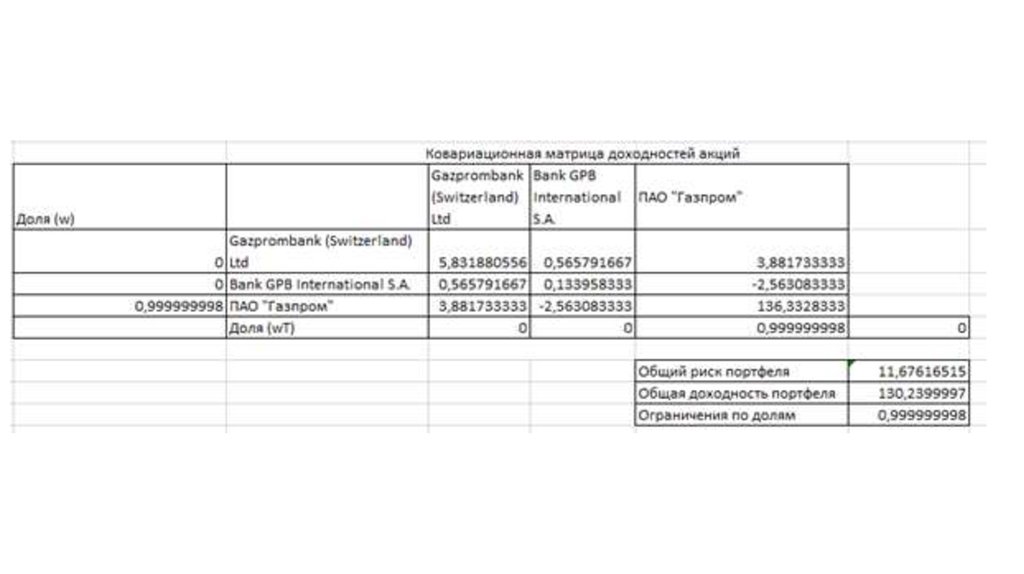

Обесценение долевых ценных бумаг

Для предупреждения обесценения долевых ценных бумаг,

можно провести диверсификацию портфеля ценных бумаг

20.

21.

22.

23.

24.

СПАСИБО ЗАВНИМАНИЕ!

Финансы

Финансы