Похожие презентации:

Методы расчета налоговой нагрузки

1. Методы расчета налоговой нагрузки

Выполнил: Шкляев К. О.2.

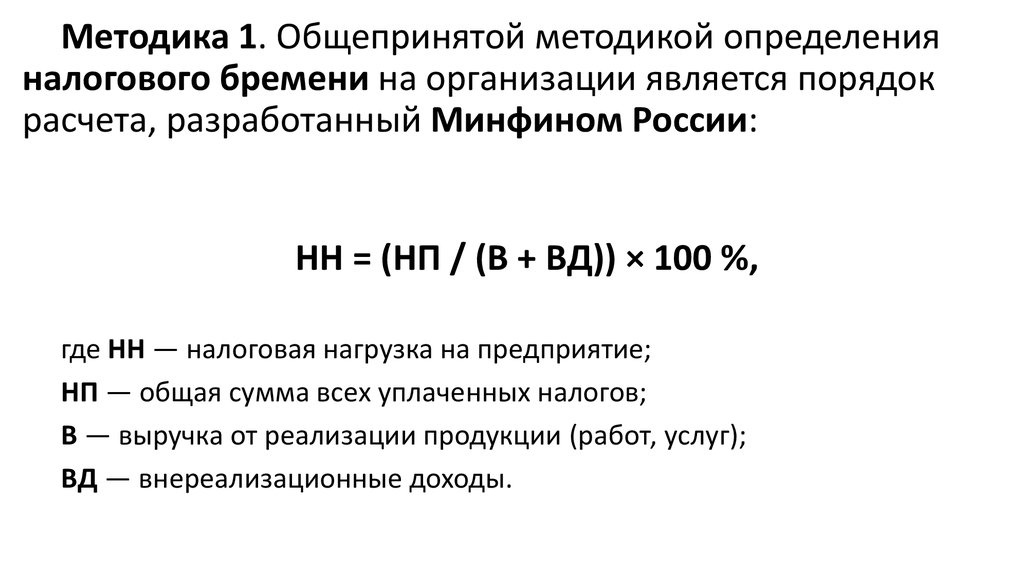

Методика 1. Общепринятой методикой определенияналогового бремени на организации является порядок

расчета, разработанный Минфином России:

НН = (НП / (В + ВД)) × 100 %,

где НН — налоговая нагрузка на предприятие;

НП — общая сумма всех уплаченных налогов;

В — выручка от реализации продукции (работ, услуг);

ВД — внереализационные доходы.

3.

Особенности:1) Характеристика только налогоемкости продукции

(работ или услуг), произведенной хозяйствующим

субъектом;

2) Данная методика не позволяет определить

влияние изменения структуры налогов на

показатель налогового бремени

4.

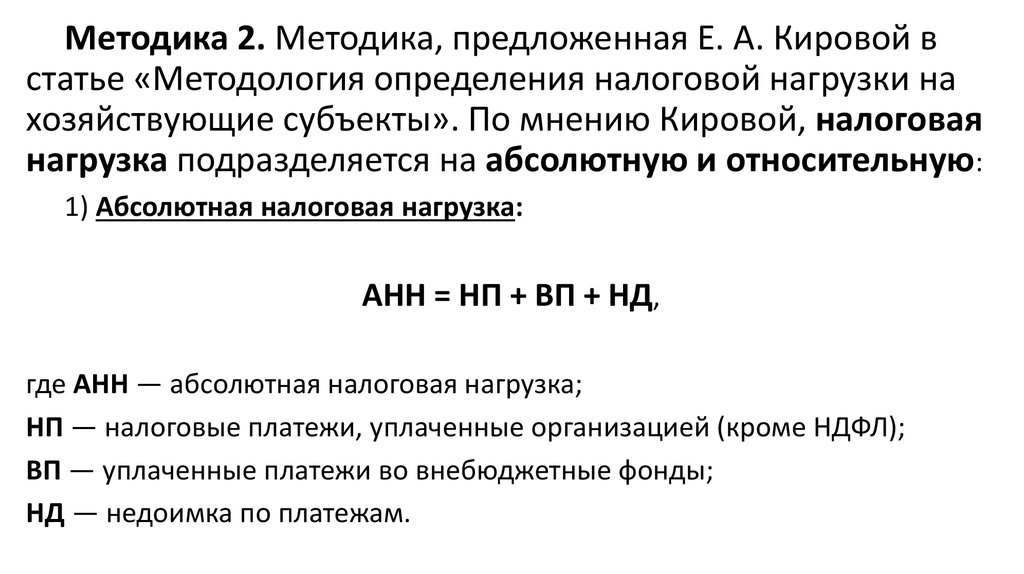

Методика 2. Методика, предложенная Е. А. Кировой встатье «Методология определения налоговой нагрузки на

хозяйствующие субъекты». По мнению Кировой, налоговая

нагрузка подразделяется на абсолютную и относительную:

1) Абсолютная налоговая нагрузка:

АНН = НП + ВП + НД,

где АНН — абсолютная налоговая нагрузка;

НП — налоговые платежи, уплаченные организацией (кроме НДФЛ);

ВП — уплаченные платежи во внебюджетные фонды;

НД — недоимка по платежам.

5.

Особенности:1) Отражение лишь суммы налоговых обязательств

субъекта хозяйственной деятельности;

2) Отсутствие учета тяжести налогового бремени

6.

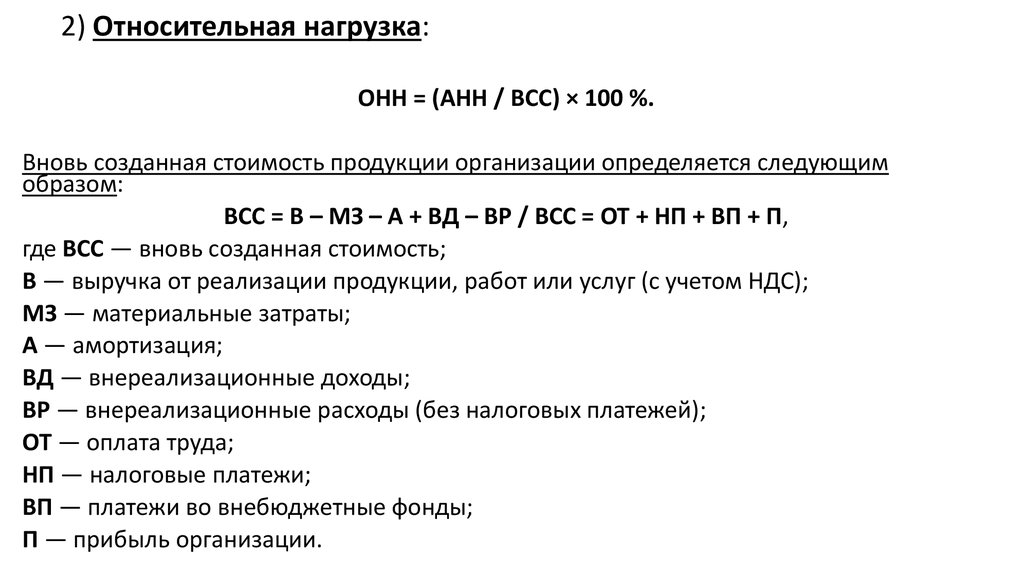

2) Относительная нагрузка:ОНН = (АНН / ВСС) × 100 %.

Вновь созданная стоимость продукции организации определяется следующим

образом:

ВСС = В – МЗ – А + ВД – ВР / ВСС = ОТ + НП + ВП + П,

где ВСС — вновь созданная стоимость;

В — выручка от реализации продукции, работ или услуг (с учетом НДС);

МЗ — материальные затраты;

А — амортизация;

ВД — внереализационные доходы;

ВР — внереализационные расходы (без налоговых платежей);

ОТ — оплата труда;

НП — налоговые платежи;

ВП — платежи во внебюджетные фонды;

П — прибыль организации.

7.

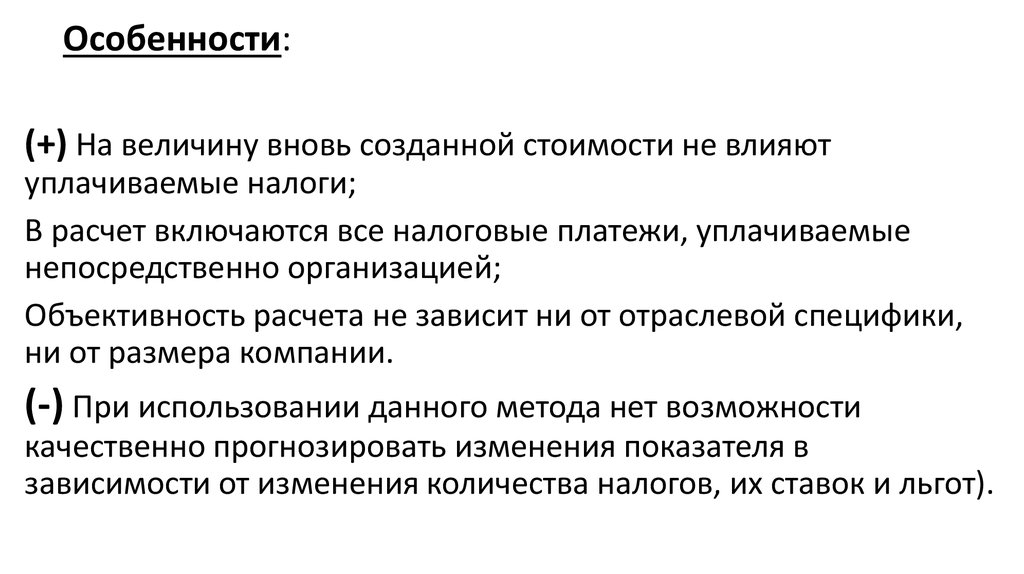

Особенности:(+) На величину вновь созданной стоимости не влияют

уплачиваемые налоги;

В расчет включаются все налоговые платежи, уплачиваемые

непосредственно организацией;

Объективность расчета не зависит ни от отраслевой специфики,

ни от размера компании.

(-) При использовании данного метода нет возможности

качественно прогнозировать изменения показателя в

зависимости от изменения количества налогов, их ставок и льгот).

8.

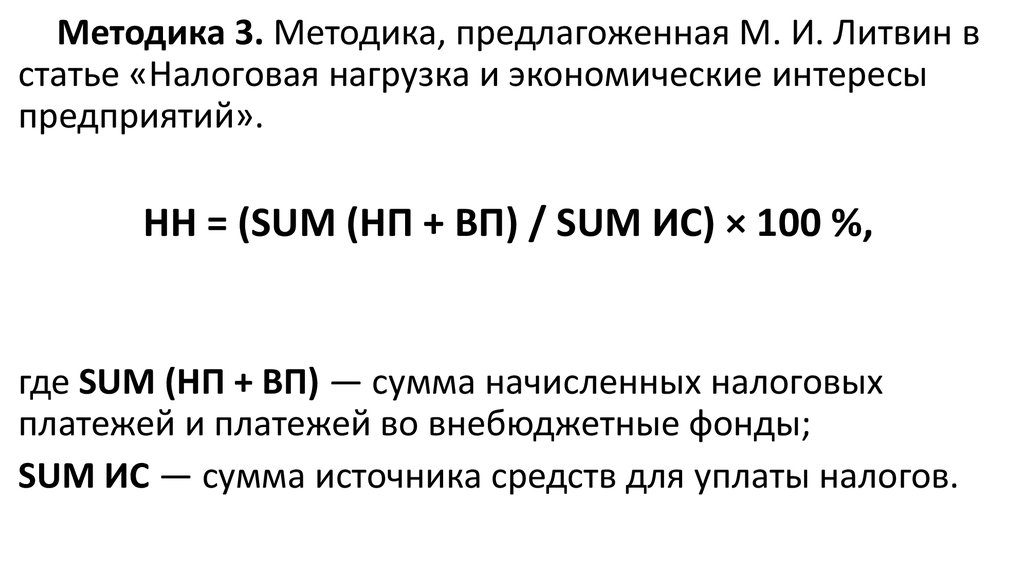

Методика 3. Методика, предлагоженная М. И. Литвин встатье «Налоговая нагрузка и экономические интересы

предприятий».

НН = (SUM (НП + ВП) / SUM ИС) × 100 %,

где SUM (НП + ВП) — сумма начисленных налоговых

платежей и платежей во внебюджетные фонды;

SUM ИС — сумма источника средств для уплаты налогов.

9.

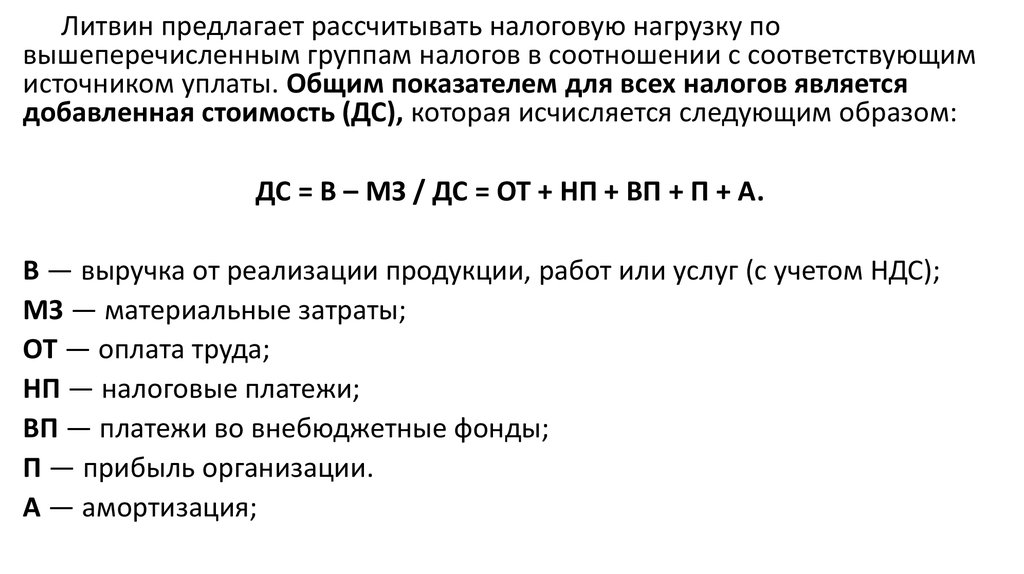

Литвин предлагает рассчитывать налоговую нагрузку повышеперечисленным группам налогов в соотношении с соответствующим

источником уплаты. Общим показателем для всех налогов является

добавленная стоимость (ДС), которая исчисляется следующим образом:

ДС = В – МЗ / ДС = ОТ + НП + ВП + П + А.

В — выручка от реализации продукции, работ или услуг (с учетом НДС);

МЗ — материальные затраты;

ОТ — оплата труда;

НП — налоговые платежи;

ВП — платежи во внебюджетные фонды;

П — прибыль организации.

А — амортизация;

10.

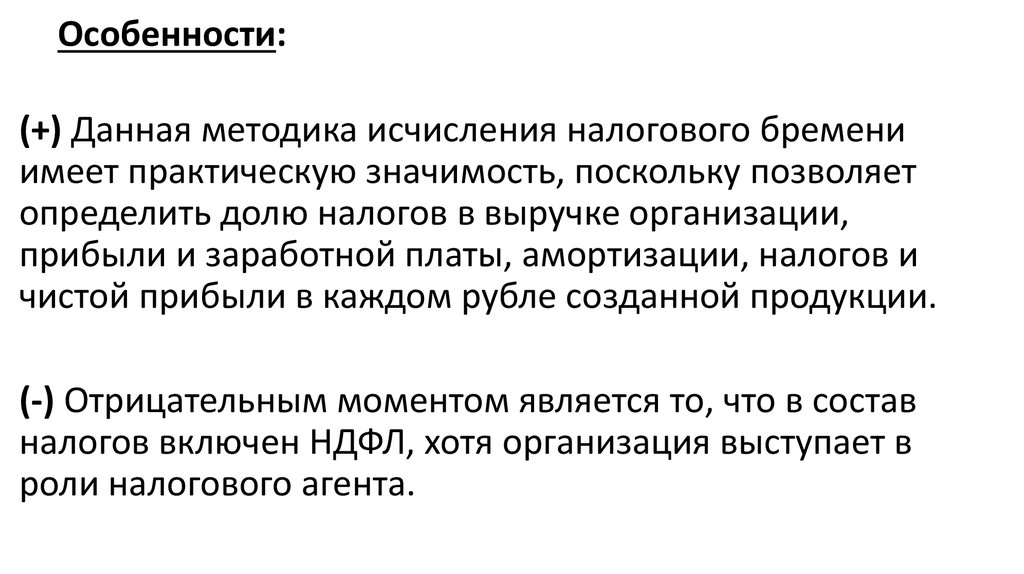

Особенности:(+) Данная методика исчисления налогового бремени

имеет практическую значимость, поскольку позволяет

определить долю налогов в выручке организации,

прибыли и заработной платы, амортизации, налогов и

чистой прибыли в каждом рубле созданной продукции.

(-) Отрицательным моментом является то, что в состав

налогов включен НДФЛ, хотя организация выступает в

роли налогового агента.

11.

Методика 4. Следующая методика позволяет определять налоговуюнагрузку как функцию типа производства, изменяющуюся в зависимости

от колебаний затрат на материальные ресурсы, оплату труда или

амортизацию. Налоговое бремя при этом определяется как доля

отдаваемой государству добавленной стоимости, а налоги соотносятся с

источником их уплаты. Расчет добавленной стоимости производится по

следующей формуле:

ДС = А + (ОТ + СВ) + НДС + П,

где ДС — добавленная стоимость;

А — амортизация;

ОТ — оплата труда;

СВ – страховые взносы;

НДС — налог на добавленную стоимость;

П — прибыль.

12.

Выручка определяется как сумма добавленнойстоимости и материальных затрат по формуле:

В = ДС + МЗ.

13.

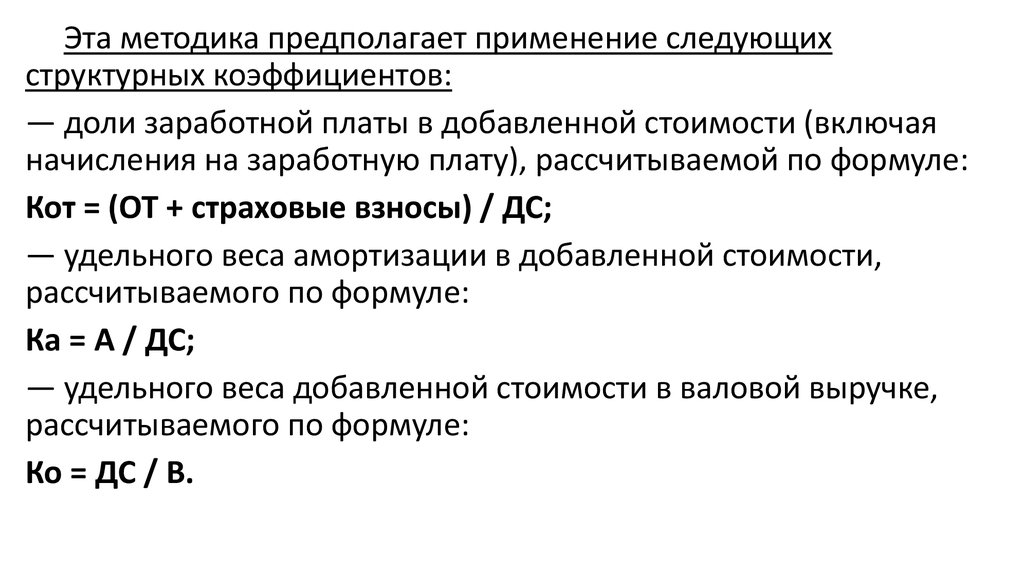

Эта методика предполагает применение следующихструктурных коэффициентов:

— доли заработной платы в добавленной стоимости (включая

начисления на заработную плату), рассчитываемой по формуле:

Кот = (ОТ + страховые взносы) / ДС;

— удельного веса амортизации в добавленной стоимости,

рассчитываемого по формуле:

Ка = А / ДС;

— удельного веса добавленной стоимости в валовой выручке,

рассчитываемого по формуле:

Ко = ДС / В.

14.

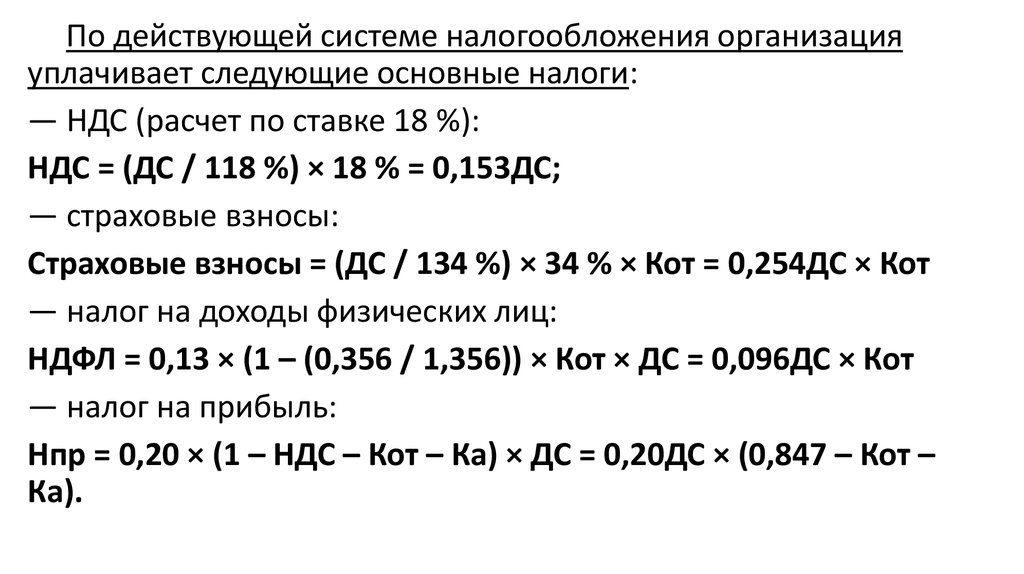

По действующей системе налогообложения организацияуплачивает следующие основные налоги:

— НДС (расчет по ставке 18 %):

НДС = (ДС / 118 %) × 18 % = 0,153ДС;

— страховые взносы:

Страховые взносы = (ДС / 134 %) × 34 % × Кот = 0,254ДС × Кот

— налог на доходы физических лиц:

НДФЛ = 0,13 × (1 – (0,356 / 1,356)) × Кот × ДС = 0,096ДС × Кот

— налог на прибыль:

Нпр = 0,20 × (1 – НДС – Кот – Ка) × ДС = 0,20ДС × (0,847 – Кот –

Ка).

15.

Сумма основных налогов, уплачиваемыхорганизацией, позволяет определить налоговую

нагрузку как долю добавленной стоимости,

расходуемую организацией на налоговые

платежи, по формуле:

НН = НДС + Страховые взносы + Нп + Нпр.

При применении указанных выше

коэффициентов формула имеет следующий вид:

НН = ДС x (0,356 + 0,069Кот - 0,24Ка ).

16.

Особенности:1) В расчет включен налог на доходы физических

лиц;

2) Не учитывается влияние налога на имущество,

платежей за пользование природными

ресурсами, земельного налога.

17.

Методика 5. Существует методика, представляющая собоймодификацию предыдущей методики. Основные принципы этой

методики заключаются в следующем:

1) в расчет включаются все налоговые платежи, подлежащие

перечислению организацией в бюджет и внебюджетные

фонды;

2) налог на доходы физических лиц не включается в расчет как не

относящийся к налоговой нагрузке на организацию, поскольку

она является налоговым агентом;

3) добавленная стоимость продукции, рассчитываемая по

формуле:

ДС = В - МЗ, является общим знаменателем, с которым

соотносятся налоговые платежи.

18.

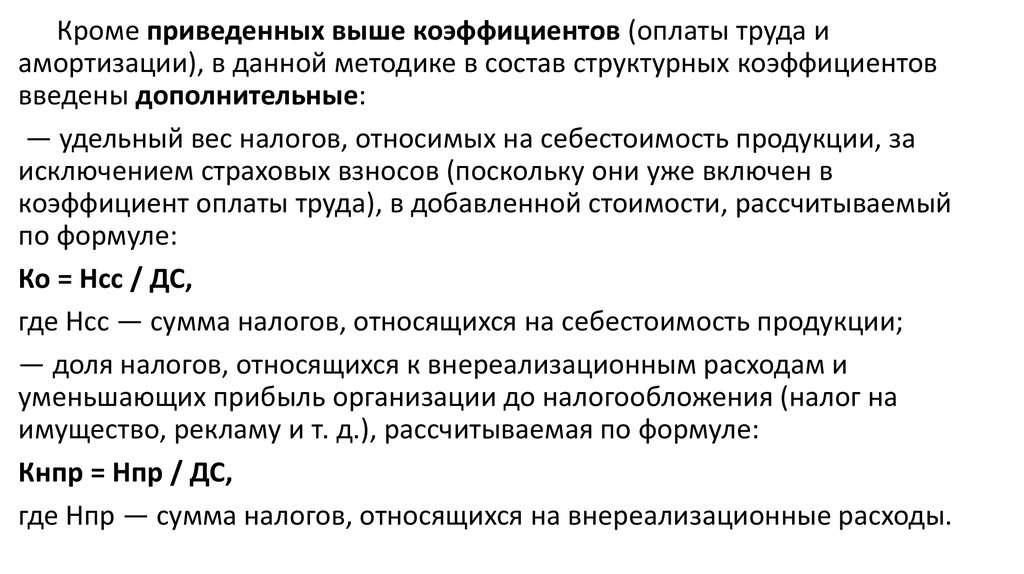

Кроме приведенных выше коэффициентов (оплаты труда иамортизации), в данной методике в состав структурных коэффициентов

введены дополнительные:

— удельный вес налогов, относимых на себестоимость продукции, за

исключением страховых взносов (поскольку они уже включен в

коэффициент оплаты труда), в добавленной стоимости, рассчитываемый

по формуле:

Ко = Нсс / ДС,

где Нсс — сумма налогов, относящихся на себестоимость продукции;

— доля налогов, относящихся к внереализационным расходам и

уменьшающих прибыль организации до налогообложения (налог на

имущество, рекламу и т. д.), рассчитываемая по формуле:

Кнпр = Нпр / ДС,

где Нпр — сумма налогов, относящихся на внереализационные расходы.

19.

Расчет НДС и страховых взносов производитсяаналогично предыдущей методике по формуле:

НДС = (ДС / 118 %) × 18 % = 0,153ДС,

Страховые взносы = (ДС × Кот / 134 %) × 34 % = 0,254ДС ×

Кот.

20.

Формула определения налога на прибыль организацийдолжна быть скорректирована на суммы налогов, относимых на

себестоимость продукции и уплачиваемых из прибыли

организации:

Нпр = 0,20 × (ДС – НДС – (ОТ + страховые взносы) – А – Нсс –

Нпр).

Применением указанных выше структурных коэффициентов

формула определения налога на прибыль организаций может

быть преобразована следующим образом:

Нпр = 0,20 × ДС × (0,847 – Кот – Ка – Кнсс – Кнпр).

21.

Общая налоговая нагрузка определяется как сумма подлежащих уплатеналогов по формуле:

НН = НДС + Cтраховые взносы + Нпр + Нсс + Нпр.

Кроме того, в данной методике предполагается также применение

коэффициента денежного изъятия, представляющего собой отношение

начисленных налоговых платежей к реально полученным организацией

финансовым ресурсам, который рассчитывается по формуле:

НН = (НП / ДС – КБ) × 100%,

где НП — начисленные налоговые платежи в бюджет и внебюджетные

фонды (без учета налога на доходы);

ДС — сумма денежных средств, полученных организацией за отчетный

период;

КБ — заемные денежные средства (кредиты), привлеченные организацией

в отчетном периоде.

Финансы

Финансы