Похожие презентации:

Финансовый анализ положения компании "Вимм-БильДанн"

1. Петербургский государственный университет путей сообщения Императора Александра I Факультет: Экономика и менеджмент Кафедра:

Выпускная квалификационная работа на тему:«Финансовый анализ положения компании "Вимм-БильДанн»

Выполнил: студент группы

Научный руководитель: к.э.н., доцент А. И. Сорокин

2.

Актуальность данной темы обусловлена тем, что эффективное управление финансами предприятия,достижение желаемых финансовых результатов хозяйствования требуют повседневной оценки

финансового положения предприятия, только результаты финансового анализа позволяют оценить не

только текущее положение предприятия, но и выявить тенденции его развития, получить данные для

составления прогноза финансового состояния предприятия на предстоящий период.

Целью выпускной квалификационной работы является финансовый анализ деятельности АО «ВиммБилль-Данн» и разработка рекомендаций для повышения эффективности деятельности предприятия.

Для достижения поставленной цели необходимо решить следующие задачи:

1) изучить методологические основы финансового анализа;

2) дать организационно-экономическую характеристику компании;

3) выполнить расчет и анализ коэффициентов ликвидности;

4) выполнить анализ коэффициентов эффективности управления ресурсами;

5) выполнить анализ коэффициентов структуры капитала;

6) выполнить анализ коэффициентов рентабельности;

7) выполнить факторный анализ собственного капитала по методике Дюпон.

Объектом исследования является АО «Вимм-Билль-Данн» (АО «ВБД»).

Предметом исследования является финансовое состояне предприятия АО «Вимм-Билль-Данн» за

2014-2018 гг.

3.

Структура выпускной квалификационной работы:➢ Первая глава - раскрытие методологических основ финансового анализа.

➢ Вторая глава – содержит организационно-правовую характеристику

компании АО «ВБД», предварительный анализ финансовых результатов и

анализ динамики вертикальной структуры балансов.

➢ Третья глава – содержит коэффициентный и факторный аннализ

деятельности АО «ВБД»

➢ Четвертая глава – раскрывает проблемы охраны труда и порядок

организиации медицинских осмотров в организации.

➢ В заключении сформулированы выводы по проделанной работе

4.

Организационно-правовая характеристикакомпании АО «Вимм-Билль-Данн»

➢ Компания Вимм-Билль-Данн является крупнейшим производителем молочных

продуктов и одним из лидирующих производителей напитков и детского питания в

России.

➢ Компании принадлежат торговые марки «J7», «100 % Gold Premium», «Любимый

сад», «Домик в деревне», «Весёлый молочник», «Агуша», «Имунеле», сыр «Ламебр»,

Чудо», «Мажитель», «Фругурт» и др.

➢ Основным

видом

деятельности

АО

«ВБД»

является

переработка

сельскохозяйственной продукции - сырого натурального молока, выпуск

и

реализация молочных и кисломолочных продуктов.

➢ В 2002 «Вимм-Билль-Данн» стал первой отечественной пищевой компанией,

разместившей свои акции на Нью-Йоркской фондовой бирже (NYSE). Первичное

размещение акций принесло компании 200 млн. долларов США.

➢ В 2011 году компания «Вимм-Билль-Данн» выкуплена компанией PepsiCo

5.

Основные количественные показателикомпании АО “Вимм-Билль-Данн”

Динамика выручки АО "ВБД"

в 2014 - 2018 гг., млрд. руб.

Динамика чистой прибыли,

млрд. руб.

8,00

6,00

4,00

2,00

0,00

100

6,37

5,69

6,04

90

3,80

3,65

95,53

2016

2017

98,35

89,54

84,18

80

2014

2015

2016

2017

2018

70

2014

Динамика себестоимости

продаж, млрд. руб.

70

66,41

56,44

2015

2018

Динамика прибыли от продаж

(ЕBIT), млрд. руб.

65,94

62,91

65

60

96,04

58,34

10

5,19

6,10

2014

2015

5

7,42

7,93

2017

2018

4,54

55

0

50

2014

2015

2016

2017

2018

2016

6.

Вертикальный анализ баланса АО“Вимм-Билль-Данн”

Структура активов компании АО

"ВБД" в 2014 - 2018 гг., %

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

45,7

54,3

2014

47,3

52,7

2015

Оборотные активы

46,9

53,1

2016

45,8

54,2

2017

Структура пассивов АО "ВБД" в 2014 2018 гг., %

45,2

54,8

2018

Внеоборотные активы

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

43,0

43,5

39,9

34,0

0,0

0,0

0,0

9,7

51,1

57,0

56,5

60,0

56,3

2014

2015

2016

2017

2018

48,9

0,0

Краткосрочные обязательства

Долгосрочные обязательства

Собственный капитал

7.

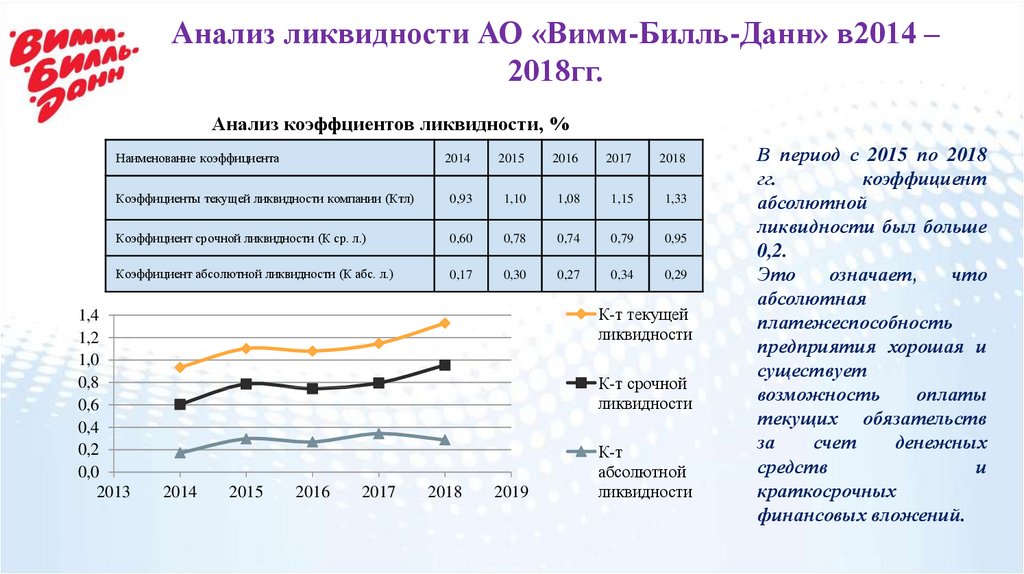

Анализ ликвидности АО «Вимм-Билль-Данн» в2014 –2018гг.

Анализ коэффциентов ликвидности, %

Наименование коэффициента

2014

2015

2016

2017

2018

Коэффициенты текущей ликвидности компании (Ктл)

0,93

1,10

1,08

1,15

1,33

Коэффициент срочной ликвидности (К ср. л.)

0,60

0,78

0,74

0,79

0,95

Коэффициент абсолютной ликвидности (К абс. л.)

0,17

0,30

0,27

0,34

0,29

1,4

1,2

1,0

0,8

0,6

0,4

0,2

0,0

2013

К-т текущей

ликвидности

К-т срочной

ликвидности

2014

2015

2016

2017

2018

2019

К-т

абсолютной

ликвидности

В период с 2015 по 2018

гг.

коэффициент

абсолютной

ликвидности был больше

0,2.

Это

означает,

что

абсолютная

платежеспособность

предприятия хорошая и

существует

возможность

оплаты

текущих обязательств

за

счет

денежных

средств

и

краткосрочных

финансовых вложений.

8.

Анализ коэффициентов эффективности управленияресурсами АО “Вимм-Билль-Данн”

Коэффициенты погашения задолженности, дни

70

60

50

40

30

20

10

0

66

66

59

63

47

32

2014

37

2015

36

2016

Коэффициент погашения дебиторской задолженности

36

2017

34

2018

Коэффициент погашения кредиторской задолженности

9.

Коэффициенты оборачиваемости,руб./руб.

Анализ коэффициентов эффективности

использования активов АО “Вимм-Билль-Данн”

Коэффииенты оборачиваемости активов АО "ВБД" в 2014 - 2018 гг.

16

14

14,5

13,2

12,7

12,0

Коэффициент

оборачиваемости

запасов

12,2

12

Коэффициент

оборачиваемости

основных средств

10

8

6

4

2

6,0

5,8

1,9

5,0

1,8

4,5

1,9

4,4

1,7

1,9

0

2014

2015

2016

2017

2018

Коэффициент

оборачиваемости

совокупных

активов

10.

Анализ коэффициентов структуры капитала(финансовой устойчивости) АО “Вимм-Билль-Данн”

Обобщенный итог по коэффициентам структуры капитала для компании

ПАО «Новатэк» за период 2013 – 2018 гг.

Наименование

коэффициентов

Коэффициент долга (КД)

Коэффициент соотношения

заемного и собственного

капитала (К. с.з.с.к.)

2014

2015

2016

2017

2018

0,49

0,43

0,43

0,40

0,44

0,96

0,75

0,77

0,67

0,78

2,50

2,00

1,00

➢

➢

➢

➢

1,96

1,75

1,77

1,67

1,96

1,75

1,77

1,67

1,78

1,50

0,50

мультипликатор

собственного капитала (М с.

к.)

Динамика коэффициентов структуры

капитала АО "ВБД" в 2014 - 2018 гг.

0,96

0,49

0,75

0,43

0,77

0,43

0,67

0,40

0,78

0,44

1,78

0,00

2014

2015

2016

2017

Коэффициент

долга

Коэффициент

соотношения

заемного и

собственного

капитала

Мультипликатор

собственного

капитала

2018

Значение КД в 2018 году уменьшилось, это может говорить о том, что запас капитала для покрытия возможных убытков в случае угрозы банкротства

увеличивается.

Коэффициент соотношения заемного и собственного капитала за период снизился до 0,78. Данная тенденция положительная, поскольку доля собственного

капитала увеличилась, а заемных средств - снизилась.

Мультипликатор собственного капитала – показывает, в какой степени организация зависит от внешних источников финансирования, сколько заемных

средств привлекла организация на 1 руб. собственного капитала. В 2018 году на единицу источников собственных средств приходит ся 1,78 единиц общей суммы

финансовых ресурсов. Положительной считается тенденция к снижению показателя, что и наблюдается в АО.

Динамика коэффициентов свидетельствует о говорит о снижении финансовой зависимости и снижении росте устойчивости и платежеспособности

11.

Анализ коэффициентов рентабельности АО“Вимм-Билль-Данн”

В целом деятельность АО «ВБД»

в 2014 – 2018 гг. является

рентабельной, но в 2016 г.

произошло значительное

снижение прибыли от продаж,

причиной чего стало снижение

выручки и рост затрат., что

оказало влияние на все

показатели, в том числе и

чистую прибыль. Впоследствии

предприятие смогло преодолеть

данную ситуацию и повысить

финансовые показатели, что

оценивается положительно.

12.

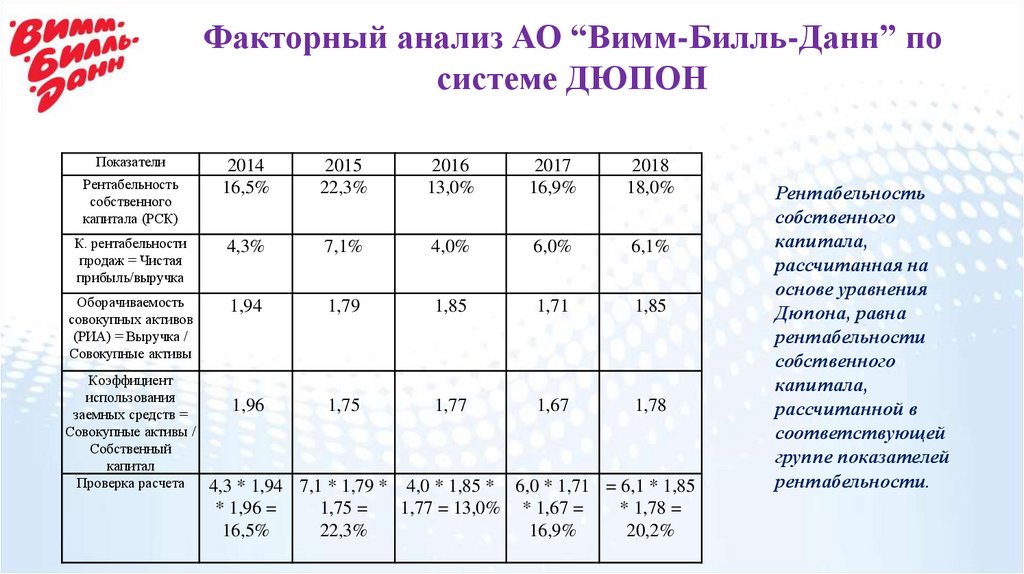

Факторный анализ АО “Вимм-Билль-Данн” посистеме ДЮПОН

Показатели

2014

16,5%

2015

22,3%

2016

13,0%

2017

16,9%

2018

18,0%

К. рентабельности

продаж = Чистая

прибыль/выручка

4,3%

7,1%

4,0%

6,0%

6,1%

Оборачиваемость

совокупных активов

(РИА) = Выручка /

Совокупные активы

1,94

1,79

1,85

1,71

1,85

1,96

1,75

1,77

1,67

1,78

Рентабельность

собственного

капитала (РСК)

Коэффициент

использования

заемных средств =

Совокупные активы /

Собственный

капитал

Проверка расчета

4,3 * 1,94 7,1 * 1,79 * 4,0 * 1,85 * 6,0 * 1,71 = 6,1 * 1,85

* 1,96 =

1,75 =

1,77 = 13,0% * 1,67 =

* 1,78 =

16,5%

22,3%

16,9%

20,2%

Рентабельность

собственного

капитала,

рассчитанная на

основе уравнения

Дюпона, равна

рентабельности

собственного

капитала,

рассчитанной в

соответствующей

группе показателей

рентабельности.

13.

Рекомендации по совершенствованию финансовогосостояния компании АО «Вимм-Билль-Данн»

➢ снижение затрат на производство продукции, для чего предлагается, прежде всего, усилить

контроль за расходованием материальных ресурсов. На всех крупных дочерних

предприятиях АО «ВБД» рекомендуется внедрить автоматизированные программы

управления финансами на основе платформы 1С – Бит-Финанс, позволяющую настроить

процесс бюджетирования и планирования на более высоком уровне и 1C: ERP, где имеются

большие возможности управления материальными и финансовыми активами

➢ улучшить использование основных фондов, выявить резервы производственных

мощностей и реализовать их, а также увеличить время работы действующего

оборудования, сократить простои;

➢ увеличить возврат задолженностей клиентов, сократить сроки обращения дебиторской

задолженности;

➢ разработать эффективные механизмы управления кредиторской задолженностью с целью

повысить ее оборачиваемость и сократить сроки ее погашения

Финансы

Финансы