Похожие презентации:

Последовательность действий налоговых органов при камеральной налоговой проверке

1.

Рязанский филиал Московскогоуниверситета МВД России

им. В.Я. Кикотя

Вопрос №3

Последовательность действий налоговых органов при

камеральной налоговой проверке. Приемы и методы

камеральных проверок.

2.

Цель камеральной налоговой проверкиЦелью камеральной налоговой проверки является

выяснение, соблюдает ли налогоплательщик

законодательство о налогах и сборах.

3.

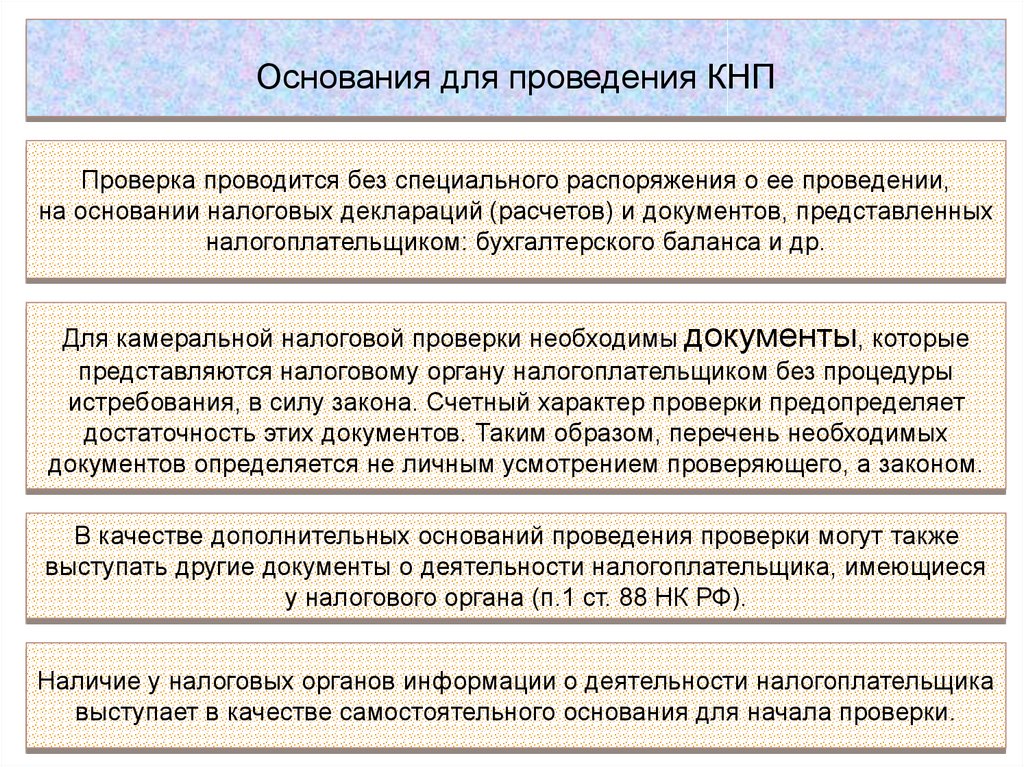

Основания для проведения КНППроверка проводится без специального распоряжения о ее проведении,

на основании налоговых деклараций (расчетов) и документов, представленных

налогоплательщиком: бухгалтерского баланса и др.

Для камеральной налоговой проверки необходимы документы, которые

представляются налоговому органу налогоплательщиком без процедуры

истребования, в силу закона. Счетный характер проверки предопределяет

достаточность этих документов. Таким образом, перечень необходимых

документов определяется не личным усмотрением проверяющего, а законом.

В качестве дополнительных оснований проведения проверки могут также

выступать другие документы о деятельности налогоплательщика, имеющиеся

у налогового органа (п.1 ст. 88 НК РФ).

Наличие у налоговых органов информации о деятельности налогоплательщика

выступает в качестве самостоятельного основания для начала проверки.

4.

Срок проведения камеральной налоговой проверкиНалоговым кодексом РФ установлен 3-х

месячный

срок проведения камеральной налоговой проверки. Это

общий срок проведения проверки, но в виде исключения

законом может быть установлен и иной срок

(п. 2 ст. 88 НК РФ).

5.

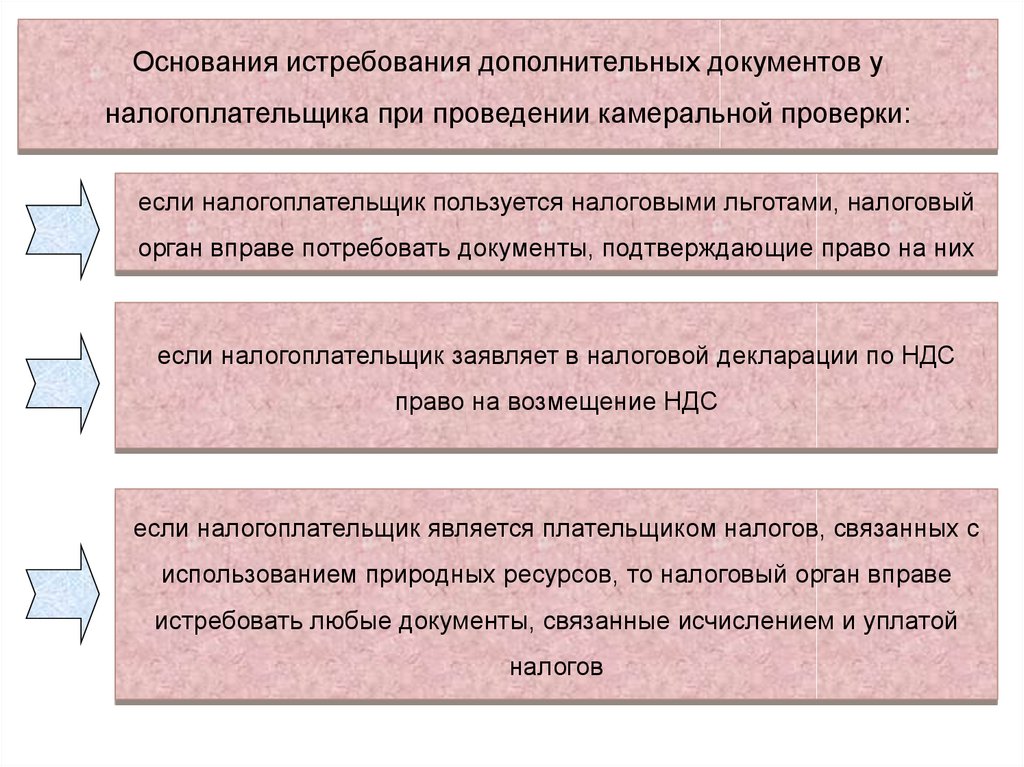

Основания истребования дополнительных документов уналогоплательщика при проведении камеральной проверки:

если налогоплательщик пользуется налоговыми льготами, налоговый

орган вправе потребовать документы, подтверждающие право на них

если налогоплательщик заявляет в налоговой декларации по НДС

право на возмещение НДС

если налогоплательщик является плательщиком налогов, связанных с

использованием природных ресурсов, то налоговый орган вправе

истребовать любые документы, связанные исчислением и уплатой

налогов

6.

Специальный порядок проведениякамеральной налоговой проверки

Для случаев представления налоговой декларации по

НДС, в которой заявлено право на возмещение налога,

в п. 8 ст. 88 НК РФ предусмотрен специальный порядок

проведения КНП.

Налоговый орган вправе истребовать у налогоплательщика

документы о его праве на налоговый вычет в порядке,

предусмотренном статьей 172 НК РФ.

7.

Рязанский филиал Московскогоуниверситета МВД России

им. В.Я. Кикотя

Вопрос №4

Оформление результатов камеральной налоговой проверки и

последовательность реализации ее результатов

8.

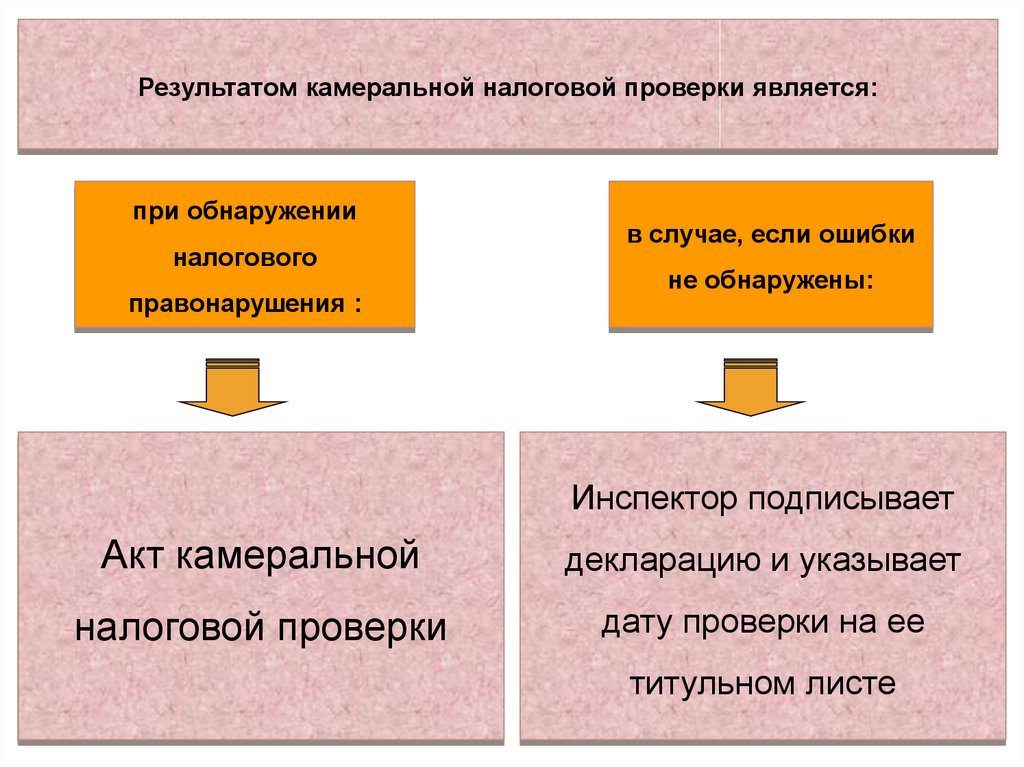

Результатом камеральной налоговой проверки является:при обнаружении

налогового

правонарушения :

в случае, если ошибки

не обнаружены:

Инспектор подписывает

Акт камеральной

декларацию и указывает

налоговой проверки

дату проверки на ее

титульном листе

9.

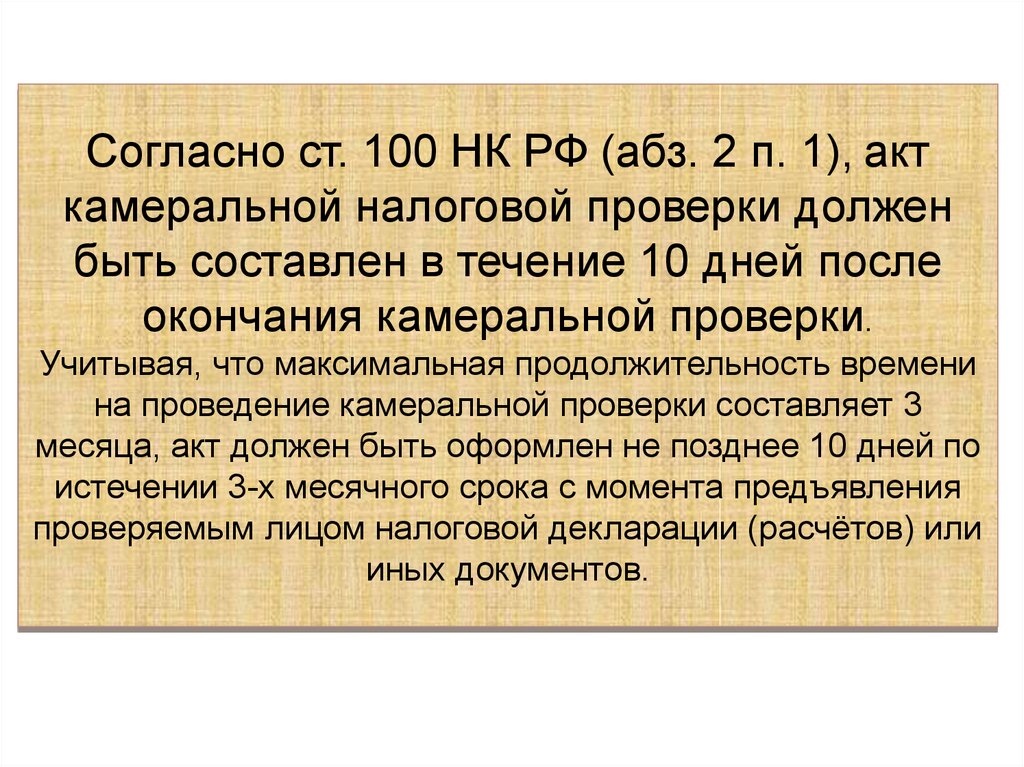

Согласно ст. 100 НК РФ (абз. 2 п. 1), акткамеральной налоговой проверки должен

быть составлен в течение 10 дней после

окончания камеральной проверки.

Учитывая, что максимальная продолжительность времени

на проведение камеральной проверки составляет 3

месяца, акт должен быть оформлен не позднее 10 дней по

истечении 3-х месячного срока с момента предъявления

проверяемым лицом налоговой декларации (расчётов) или

иных документов.

10.

Руководитель налогового органа по результатам КНП выносит одно изследующих решений

о привлечении

налогоплательщика к

об отказе в привлечении

налоговой ответственности

налогоплательщика к

за совершение налогового

ответственности

правонарушения

11.

Темы докладов для семинарского занятияСистема органов налогового контроля в Российской Федерации

и их взаимодействие с другими государственными органами.

Государственная регистрация и учёт налогоплательщиков в

Российской Федерации.

Формы и методы налогового контроля.

11

Финансы

Финансы