Похожие презентации:

Налоговые проверки

1.

2.

Налоговые проверкилектор Артемова Татьяна Анатольевна

ведущий эксперт по налогообложению и бухучету

3.

4.

В 2021 году вместо плановых проверок юрлиц иИП могут проводиться инспекционные визиты

5.

Устанавливается, что органом контроля после 1 июля 2021 года, ноне позднее чем за 20 рабочих дней до даты начала проведения

плановой проверки в форме выездной проверки может быть

принято решение о проведении вместо нее инспекционного визита.

О проведении такого визита юрлицо или ИП должны быть

уведомлены в течение 10 рабочих дней после принятия такого

решения.

6.

Также предусмотрено, что проверки предпринимателей в 2021 годумогут проводиться с использованием средств дистанционного

взаимодействия, в том числе аудио- или видеосвязи.

Такие меры коснутся как небольших, так и более крупных компаний.

7.

Относительно плановых проверок по видам контроля, которыерегулируются Федеральным законом от 31 июля 2020 г. № 248-ФЗ

"О государственном контроле (надзоре) и муниципальном

контроле в Российской Федерации", дата которых была определена

позже 30 июня 2021 года, указано, что они проводятся в

соответствии с положениями об указанных видах государственного

контроля (надзора), муниципального контроля в срок не

превышающий 10 рабочих дней с учетом особенностей

исчисления названного закона.

8.

ОБЗОР РЕФОРМЫ КОНТРОЛЯ И НАДЗОРА9.

16 декабря депутаты приняли в первом чтении проект "законаспутника" реформы. Предложено среди прочего скорректироватьболее 100 законов, а также с 1 января 2025 года отменить Закон о

защите прав юрлиц и ИП.

10.

Большинство положений реформы начнет действовать с 1 июля2021 года.

Она не распространяется, в частности, на налоговый, валютный,

таможенный контроль, а также:

- на контроль за кредитными организациями и банковскими

группами;

- за соблюдением эмитентами законодательства об АО и ценных

бумагах;

- в сфере корпоративных отношений в АО;

- в сфере госзакупок и закупок по Закону N 223-ФЗ;

11.

- за соблюдением законодательства о государственномоборонном заказе;

- в сфере борьбы с отмыванием преступных доходов и

финансированием терроризма;

- за соблюдением антимонопольного законодательства.

12.

Онлайн-взаимодействие с проверяющимиКонтрольно-надзорные органы будут составлять документы в

электронной форме и заверять их усиленной квалифицированной

ЭП. Сообщать компаниям и ИП о своих действиях и решениях

органы смогут, например, через Единый портал госуслуг.

При этом до 31 декабря 2023 года направлять компаниям и ИП

документы и сведения органы будут вправе на бумаге, если,

например, электронная связь невозможна.

13.

Направлять в адрес органов документы нужно будет тоже вэлектронном виде. До 31 декабря 2023 года документооборот

возможен на бумаге, если это будет предусмотрено положением о

виде муниципального контроля.

В досудебном порядке можно будет подать только электронную

жалобу через Единый портал госуслуг и аналогичные

региональные порталы. Решение по ней направят также через эти

порталы.

14.

Профилактика нарушенийЗакон закрепляет приоритет профилактических мероприятий по

отношению к контрольно-надзорным. Предусмотрены, в частности,

следующие профилактические мероприятия:

- меры стимулирования добросовестности - нематериальное

поощрение тех, кто добросовестно соблюдает обязательные

требования. Для этого определят порядок оценки

добросовестности, виды мер ее стимулирования;

15.

самообследование - самостоятельная автоматизированная оценкасоблюдения обязательных требований. Если по итогам

самообследования компания или ИП получит высокую оценку, то

сможет принять декларацию их соблюдения;

16.

профилактический визит - беседа по месту деятельностикомпании или ИП. Даже если в ходе визита выявят нарушения,

это не будет основанием выдать компании предписание

устранить их.

17.

Независимая оценка соблюдения обязательных требованийВ федеральном законе о виде контроля смогут предусмотреть

независимую оценку соблюдения обязательных требований. Ее

будут проводить независимые аккредитованные организации.

Если такая организация подтвердит, что компания или ИП

соблюдает эти требования, то выдаст заключение. Пока оно будет

действовать, плановые контрольно-надзорные мероприятия по

общему правилу проводить не будут.

18.

Помимо этого, можно будет избежать различныхмероприятий со стороны контрольно-надзорных органов,

выступая добровольным членом СРО. Для этого должен быть

соблюден ряд условий, например:

- такое правило есть в федеральном законе о виде контроля;

- СРО и контрольно-надзорные органы заключили специальное

соглашение.

Закон также упоминает возможность освободиться от плановых

контрольных (надзорных) мероприятий, заключив договор

страхования рисков причинения вреда.

19.

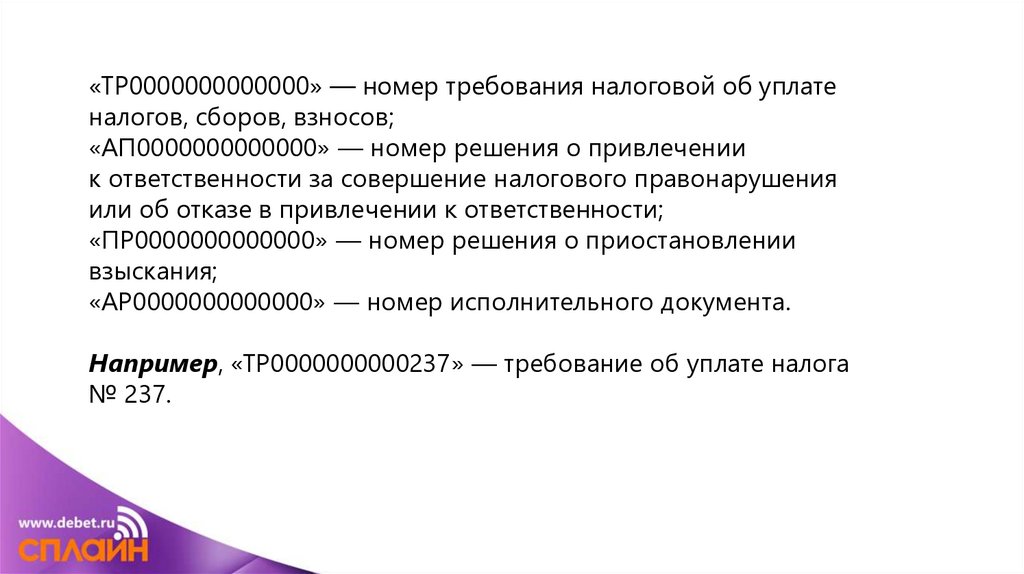

Налоговая нагрузкаНалоговая нагрузка является очень важным показателем — чем она

больше, тем большую часть своего дохода бизнесмен отдает в виде

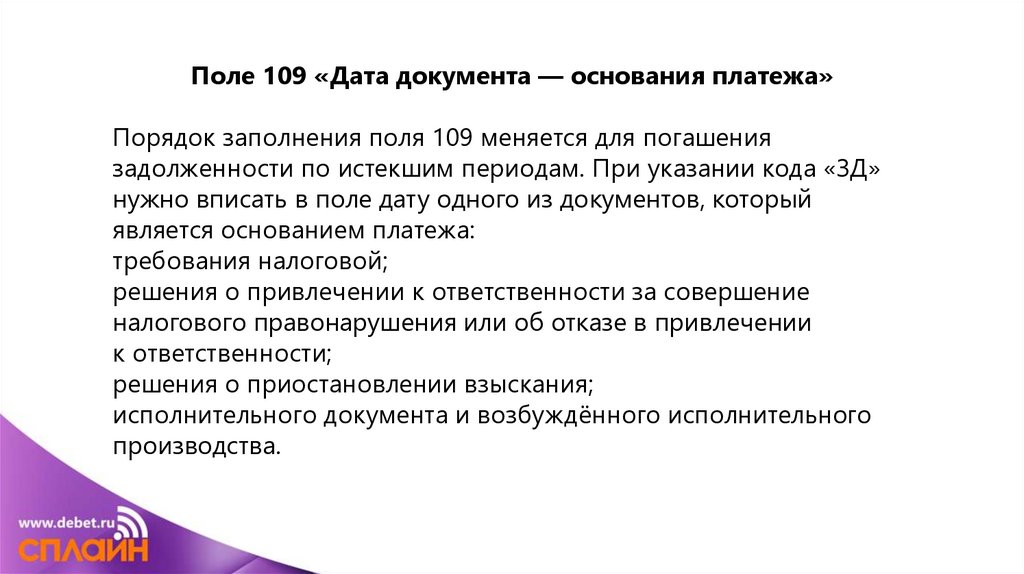

налогов. Рассчитывается налоговая нагрузка по формуле:

Сумма налогов / Выручка * 100%

20.

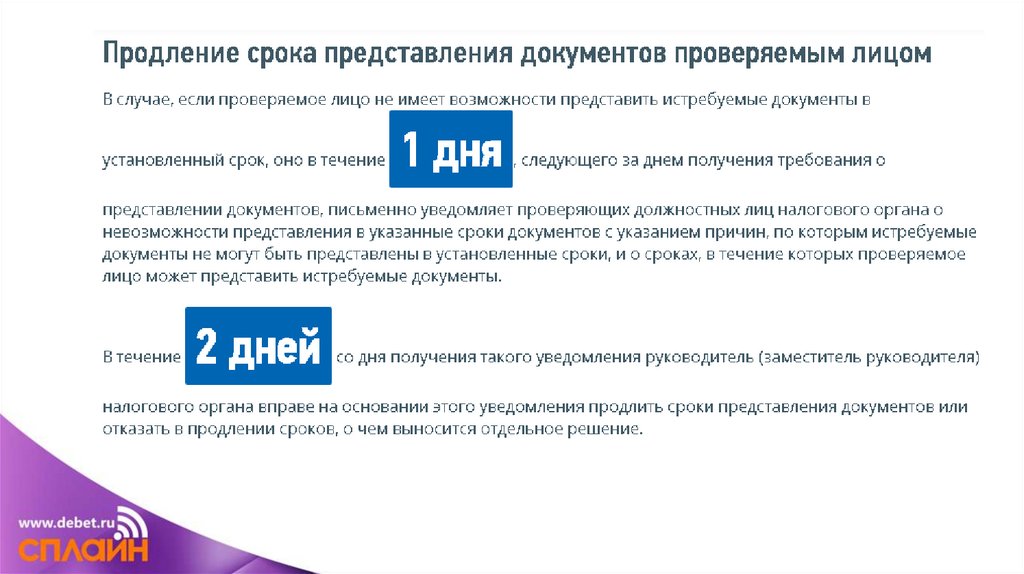

Для каждой отрасли рассчитывается собственный уровень налоговойнагрузки. Если у бизнесмена этот уровень ниже среднего по отрасли, то

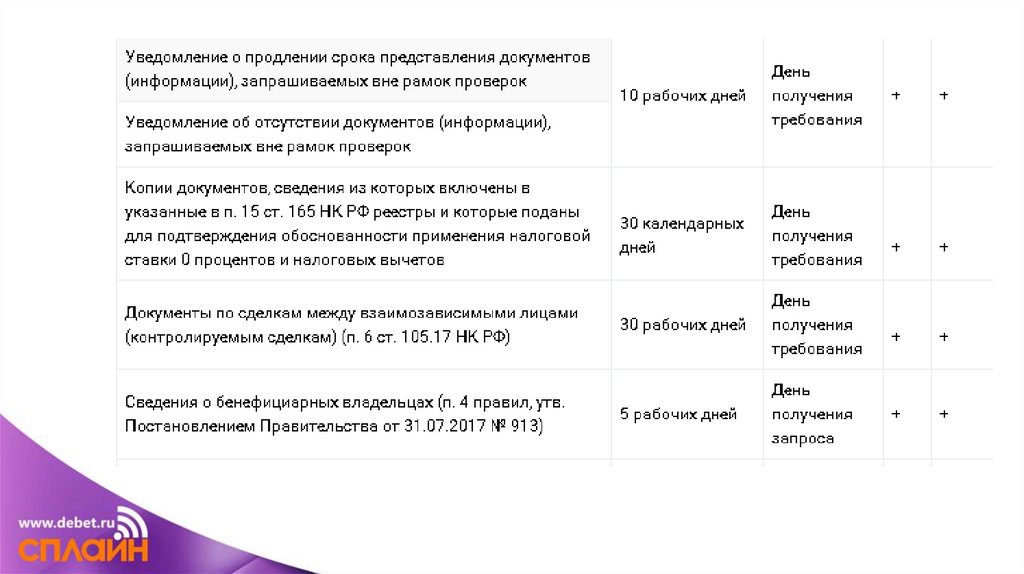

его шансы попасть в план проверок увеличиваются.

Например, в сфере общепита уровень налоговой нагрузки — 9,5%.

Допустим, бизнесмен заработал на своем кафе в год 10 млн. рублей и

из них уплатил в виде налогов 600 тыс. рублей. Уровень налоговой

нагрузки составит 600 000 / 10 000 000 * 100% = 6%, что ниже, чем в

среднем по отрасли. Это не значит, что бизнесмен автоматически

попадет в план проверок, но вероятность такого развития событий

возрастет.

21.

УбыткиПостоянные убытки в течение двух и более лет подряд могут вызвать

у налоговых инспекторов подозрение. Не создаются ли они

искусственно с целью не платить налоги? Это может стать

дополнительным камушком на весах в пользу налоговой проверки.

22.

Низкий уровень заработной платыРосстат ведет статистику среднего уровня заработной платы по видам

экономической деятельности в каждом регионе. Если бизнесмен платит

своим сотрудникам меньше, в налоговой могут посчитать:

•что зарплата платится в конверте;

•что сотрудники работают без оформления.

Нарушения налицо. Во-первых, ущемляются права трудящихся в

компании лиц. Во-вторых, не полностью уплачивается НДФЛ и

страховые взносы.

23.

Отсутствие реакции на запросыКогда налоговый орган направляет компании или предпринимателю

требование представить пояснения, на ответ отводится 5 дней. Если это

требование проигнорировать или пояснить ситуацию не полностью, не

предоставить необходимые документы, не объяснить несостыковки и

так далее, можно стать кандидатом на налоговую проверку.

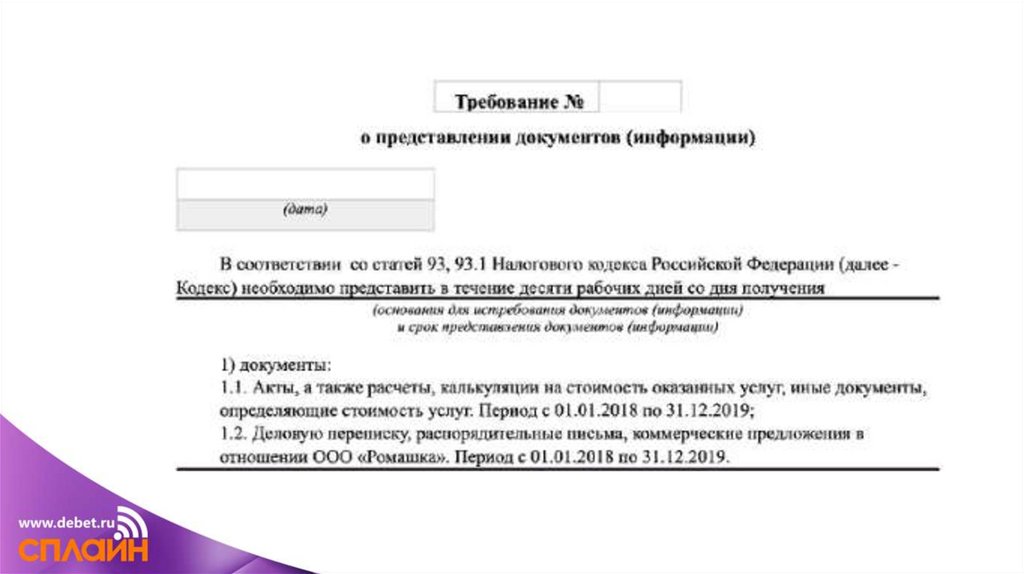

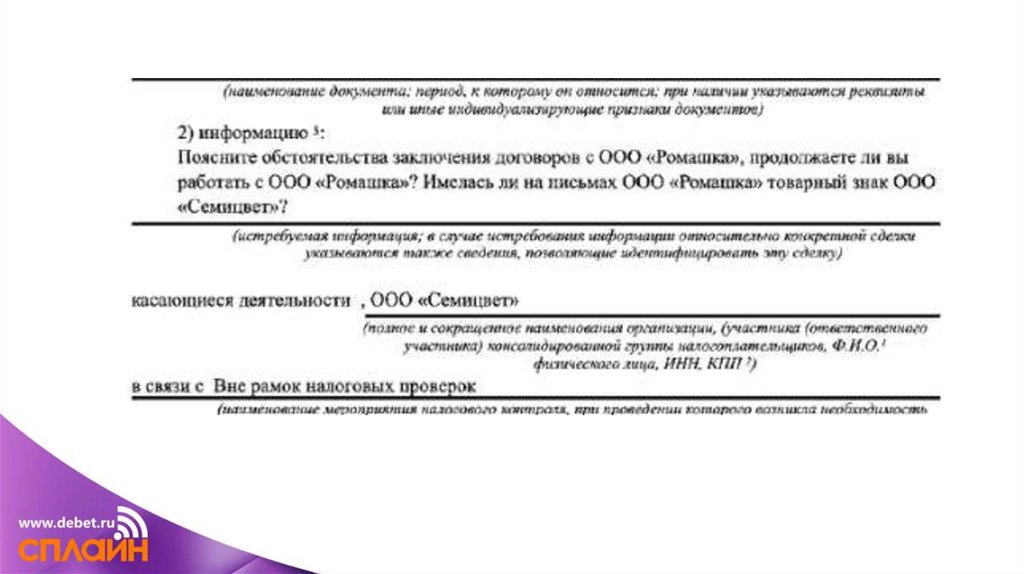

24.

Мигрирующая компанияВ данном случае под миграцией понимается переход из одной ИФНС в

другую связи со сменой адреса. В целом в этом нет ничего страшного

— это может быть обусловлено вполне объективными причинами.

Однако если бизнес мигрирует периодически, то это может заставить

налоговиков задуматься — не пытается ли он таким образом уйти из

поля зрения старой ИФНС.

25.

Аффилированные посредникиСамо по себе ведение бизнеса с привлечением посредников не

является нарушением. Но если их слишком много и/или они

взаимозависимы, это может вызвать подозрение инспекторов. Такая же

реакция будет и на крупные сделки со вновь организованными

фирмами. ФНС всеми силами старается бороться с однодневками,

которые используются в налоговых схемах и при обналичивании

денежных средств.

26.

Взаимодействие с ненадежными контрагентамиВ список кандидатов на выездную проверку можно угодить не

только за собственные прегрешения, но и за то, что бизнесмен

оказался в плохой компании. Ведь выбирая контрагентов, он

должен проявлять осмотрительность. Если среди партнеров

фигурируют однодневки, ФНС может заподозрить фирму в желании

получить необоснованную налоговую выгоду. Либо обвинить как

минимум в том, что руководство не предприняло должных мер

безопасности и не провело проверку контрагента.

27.

Такая проверка подразумевает запрос учредительных документов,подтверждение полномочий и личности директора, проверку

информации о компании в открытых источниках, а также получение

данных из Реестра юридических лиц или ИП.

28.

Контрагенты-однодневки опасны тем, что могут не уплатить НДС,который вы заявляете к вычету. Если есть подозрение, что кто-то

из контрагентов мог поступить столь недобросовестно,

рекомендуется исключить предъявленные ему суммы НДС из

вычетов. А если такие вычеты уже заявлены, восстановить налог и

подать уточненную декларацию.

29.

Пограничные показатели у спецрежимниковДля применения специальных налоговых режимов в Налоговом

кодексе установлены определенные предельные показатели. Как

только они будут превышены, применять налоговый режим будет

запрещено.

30.

Если в течение года, например, годовой доход приближается куказанной сумме, а потом «откатывает» назад, это может вызвать

подозрение. Не занижается ли доход для того, чтобы и дальше можно

было применять УСН? То же самое касается и остальных предельных

значений.

31.

Превышена безопасная доля вычета НДСЕсли субъект бизнеса применяет общий режим налогообложенияи

вычитает НДС, ему нужно следить за безопасной долей вычета. Есть

федеральный пороговый размер этот значения — на сегоднящний день

он составляет 89%. Также этот показатель

рассчитывается ежеквартально по каждому региону — инспекция будет

ориентироваться именно на него.

32.

Низкий уровень рентабельностиРентабельность — это показатель эффективности использования

ресурсов. Рентабельность продаж рассчитывается по формуле:

Прибыль от реализации / Себестоимость * 100%

Рентабельность активов рассчитывается так:

Прибыль / Активы * 100%

33.

Для примера рассчитаем рентабельность продаж. Пусть владелецкафе получил по итогам года прибыль в размере 600 тыс. рублей, а

себестоимость его продукции составила 7 млн рублей.

Рентабельность продаж составит:

600 000 / 7 000 000 * 100% = 8,57%

34.

По окончании каждого года ФНС рассчитывает рентабельность каждойсферы деятельности. В общепите она составляет 7%. Получается, что

бизнесмен из примера по рентабельности продаж выше эталонного

уровня. Это значит, что по этому показателю он находится вне зоны

риска.

35.

Существенное отклонение уровня рентабельностиВажным основанием для осуществления выездной проверки является

снижение уровня рентабельности бизнеса от средних показателей

более чем на 10%. При этом учитывается рентабельность активов и

продаж.

36.

Рентабельность активов рассчитывается по формуле:(прибыль (убыток) до налогообложения (стр. 2300 Отчета о финансовых

результатах) / стоимость активов (стр. 1600 Бухгалтерского баланса) ×

100%

Рентабельность продаж товаров, продукции, работ, услуг – процент

прибыли в выручке компании. Рассчитывается по формуле:

прибыль (убыток) от продаж (стр. 2200 Отчета о финансовых

результатах) / выручка от продаж (стр. 2110 Отчета о финансовых

результатах) × 100%

37.

Относительно большинства видов деятельности данный показательснизился по сравнению с 2018 годом. Так, например, в отрасли

оптовой торговли, за исключением продажи мотоциклов и

автомобилей, рентабельность уменьшилась с 10% до 8,3%. В сфере

производства продуктов питания — с 9,2% до 8,2%. Показатель

рентабельности в строительной отрасли повысился до 7%.

38.

Рост расходов превышает рост доходовРасходами считаются затраты бизнеса, которые уменьшают

налоговую базу. Если они растут быстрее, чем доходы, то это повод

для подозрений. Может быть, дело в конъюнктуре рынка, которая

сложилась на данный момент, или в не очень эффективном

управлении. Но не исключено, что бизнесмен завышает свои

расходы или же скрывает доходы, чтобы платить меньше налогов.

39.

Расходы предпринимателя приближаются к его доходамИП на основном налоговом режиме уплачивает НДФЛ с собственных

доходов, уменьшенных на размер налоговых вычетов —

подтвержденных документально расходов. Если расходы

приближаются к доходам, то и налог платить не с чего. Поэтому при

очень больших расходах может возникнуть подозрение в том, что

они завышаются искусственно.

40.

Считается, что безопасная доля вычетов ИП составляет 83%. Если втечение двух лет расходы предпринимателя составляют более 83% от

доходов, то это может стать поводом для подозрений и назначения

ВНП.

41.

Отбор кандидатов на выездную проверку — сложный многоступенчатыйпроцесс, осуществляемый с применением специальных аналитических

систем. Если по какому-то критерию вы попали в поле зрения ИФНС, это

не значит, что завтра к вам постучат инспекторы. Решение о включении в

план ВНП принимается с учетом суммы налогового нарушения, наличия

доказательств, а также возможности взыскать недоимку.

42.

Новые основания для отказа в приёмедеклараций

43.

Минфин публиковал проект законопроекта, согласно которомупланируется внесение поправок в ст. 80 и ст. 88 НК РФ. Согласно им

будет закрытый перечень оснований ФНС для отказа приёма

деклараций от организаций и ИП.

Содержание законопроекта

В законопроекте выделено шесть основных причин, по которым

налоговая инспекция вправе не принимать декларацию от

налогоплательщика. Для решения об отказе достаточно наличие хотя бы

одной из них. Если подобное решение будет принято, то налоговая

инспекция обязана в течение пяти рабочих дней уведомить об этом

налогоплательщика.

44.

Последствия поправокГлавной целью нового закона является борьба «фирмамиоднодневками», однако, по большей мере пострадать могут именно

добросовестные налогоплательщики. Поскольку, например, при смене

руководства у компании, сведения в ЕГРЮЛ могли ещё не обновиться, а

инспекция уже откажет в приёме декларации, так как она подписана

неуполномоченным на это лицом. Компании придётся в отдельном

порядке подтверждать подобные сведения, что может привести к

нарушению сроков и, как следствие, штрафным санкциям.

45.

Министерство финансов РФ подобным законопроектом пытается назаконодательном уровне закрепить ранее сложившуюся позицию

ФНС – борьба с предоставлением в налоговые инспекции

недостоверных сведений. ФНС давно и активно ведёт борьбу с

«фирмами-однодневками» и это очередной этап противостояния.

Однако, на практике, скорее всего, выйдет так, что от новых поправок

пострадают именно законопослушные организации, а процесс

установления недобросовестных налогоплательщиков по-прежнему

останется проблематичным.

46.

Закрытый перечень оснований отказа ФНС47.

Министерством финансов РФ были разработаны поправки в Налоговыйкодекс РФ, которые позволят инспекции отказать в принятии

деклараций и расчётов.

Основания для отказа в приёме отчётности

В соответствии с планируемыми изменениями налоговая инспекция

может отказать в приёме деклараций, если при камеральной проверке

будет установлен один из следующих фактов:

48.

•декларация предоставлена и заверена лицом, не имеющим такихполномочий

•лицо, которое уполномочено совершать операции по подписанию и

передачи отчётности, было дисквалифицировано

•дата подписания уполномоченным лицом налоговой декларации

наступила позже, чем была сделана запись о смерти соответствующего

лица в Едином реестре ЗАГС

•в реестре ЕГРЮЛ имеет место запись о недостоверности данных о

руководителе

•налогоплательщик исключён из ЕГРЮЛ или же прекратил

деятельность, о чём имеется соответствующая запись

•налогоплательщик прекратил осуществление деятельности в качестве

ИП с внесением соответствующей записи в ЕГРИП (допускается сдача

отчётности до даты, когда была сделана запись о прекращении

деятельности)

49.

Уведомление налогоплательщикаВ планируемых поправках в обязанности налоговой инспекции входит в

течение 5 рабочих дней уведомить налогоплательщика о наличии

вышеперечисленных обстоятельств, которые явились причиной отказа в

приёме декларации.

Министерство финансов РФ считает, что подобные нововведения никак

не затронут прилежных налогоплательщиков, а сами меры направлены

на борьбу с недобросовестными юридическими лицами и ИП.

Проект предстоящего закона опубликован на Едином портале для

размещения проектов НПА.

50.

Излишек по налогу. Новое применение51.

С 1 октября 2020 года у налогоплательщиков появится возможностьиспользовать суммы переплаты по одному налогу для погашения долга

по другому. Об этой прекрасной новости сообщается в

письме Министерства финансов РФ

от 10 августа 2020 года № 03-02-07/1/72100.

52.

В соответствии с прошлыми нормами Налогового кодекса РФ допускалсязачёт величины излишка налога в счёт будущих перечислений по налогу

того же уровня бюджета, это означает, что переплату по налогу

федерального уровня можно было учесть только в отношении

аналогичных налогов, то же самое касается региональных и местных

налогов.

п. 1 ст. 78 НК РФ.

53.

НововведениеЕщё в прошлом году был подписан Федеральный закон от 29

сентября 2019 года № 325-ФЗ, который предусматривал отмену

правила, ограничивающего зачёт сумм переплат. Однако, в силу

данное положение вступит с 1 октября 2020 года.

Теперь допускается зачесть величину излишне уплаченного налога в

отношении любого другого налога или сбора, а также направить на

погашение пеней и штрафов. При этом уровень бюджет значения не

имеет, т.е. переплатой по федеральному налогу можно погасить

региональную недоимку.

Также в Министерстве финансов отметили, что новое положение

допускается применять к суммам переплат, образовавшимся до 1

октября.

54.

Порядок возврата сумм переплатИзменения затронут и порядок возврата сумм переплат. Теперь

налоговая инспекция прежде чем вернуть излишнюю сумму на

расчётный счёт предприятия, должна погасить имеющиеся недоимки

по всем налогам, сборам, пеням и штрафам вне зависимости от

уровня бюджета, на котором имеются долги, и только после этого

оставшаяся сумма, если таковая будет, подлежит перечислению на

расчётный счёт.

55.

56.

Как вернуть сумму налога, уплаченную потребованию инспекции?

57.

Перечисление сумм на основании требования ФНС не можетприравниваться к добровольной уплате налога. Следовательно, и

порядок возврата излишек иной. К такому мнению пришла Судебная

коллегия Верховного Суда РФ от 21 августа 2020 года № 301-ЭС-5798.

Если у предприятия образовалась переплата ввиду ошибки расчёта или

опечатки в платёжном поручении, то оно имеет право зачесть данную

сумму в счёт будущих платежей или зачесть в пользу другого налога.

58.

Если же переплата возникла из-за выставленного налоговойинспекцией требования, то такая сумма не может считаться

уплаченной по инициативе предприятия, а является излишне

взысканной. Каким образом денежные средства были зачислены в

бюджет значения не имеет (платёжное поручение, инкассо и прочее),

важно, что основанием послужило требование налоговых органов.

Порядок возврата излишне взысканных сумм регламентирован ст. 79

Налогового кодекса РФ.

59.

Одной из причин почему нельзя просто так перевести излишек нарасчётный счёт является тот факт, что на данную сумму должны быть

насчитаны проценты за всё то время, пока средства числились на счёте

бюджета.

Если инспекция по каким-либо причинам откажет в возврате излишне

взысканных сумм, то предприятию нужно сразу обращаться в суд.

60.

Затраты, к которым нужно быть внимательнее,находясь на ОСНО

61.

Порой бухгалтер предприятия сталкивается с ситуацией, когдапринятые им расходы для целей налогообложения, признаются

необоснованными, с точки зрения налоговой инспекции. Как правило,

это связано с тем, что в распоряжении налоговых инспекторов всегда

актуальная информация от Министерства финансов РФ, а ещё

инспекторы зачастую прибегают к решениям арбитражных судов,

вынесенных не в пользу юридического лица.

62.

Сотрудник «выбрал» дни отпуска наперёдИногда возникают ситуации, когда работодатель предоставляет

работнику дни отпуска, которые он ещё не заработал, однако, отгуляв

отпуск ,он увольняется.

Организация имеет полное право при окончательном расчёте с

работником удержать образовавшуюся сумму долга. Некоторые

фирмы вовсе прощают такие долги уволенным, вследствие чего

возникают затраты, которые, по мнению контролирующих органов,

не могут быть приняты в налоговом учёте.

63.

Специалистами Минфина такие долги, прощённые уволенномусотруднику, расцениваются как подарки. А в соответствии со ст. 270 НК

РФ в случае безвозмездной передачи, такие расходы нельзя

учитывать при расчёте налога на прибыль.

Это мнение закреплено также в письме Министерства финансов РФ

от 26 февраля 2020 года № 03-03/07/13686.

64.

Сбор за утилизациюНа покупателей в случае приобретения транспортного средства не

возлагается обязанность по уплате утилизационного сбора. Такой сбор

должны перечислять только производители и импортёры ТС (закон от

24 июня 1998 года № 89-ФЗ).

В действительности обязанность по уплате сбора продавцы нередко

перекладывают на плечи покупателей. А значит, последний возмещает

продавцу понесённые издержки.

65.

В итоге возникает вопрос: а имеет ли право покупатель списатьстоимость утилизационного сбора в свои расходы? В Министерстве

финансов РФ в письме от 14 августа 2019 года № 03-0306/1/61449 считают, что нет, так как предприятию нельзя принимать в

своём учёте расходы других организаций.

66.

Существует ещё и спорный момент касательно НДС на величинуутилизационного сбора, который был выставлен покупателю. В

Министерстве финансов РФ отмечают, что налог на добавленную

стоимость необходимо рассчитывать со всей суммы, перечисленной

покупателем, с утилизационного сбора в том числе. По этому поводу

опубликовано письмо от 30 марта 2017 года № 03-07-11/18544.

67.

Выплаты сотрудникам, не предусмотренные ТК РФТрудовым кодексом чётко прописаны ситуации, в которых

работодатель в обязательном порядке должен выплатить уволенному

сотруднику выходное пособие (ст. 178 ТК РФ). Но порой встречаются

ситуации, когда организация по собственной инициативе

производит подобного рода выплаты, но которые прямо не

прописаны в ТК РФ.

68.

Министерство финансов РФ лояльно относится к того рода выплатам ипозволяет включать их в расходы предприятия. Единственным условием

является, чтобы такие выплаты были прописаны в трудовом или

коллективном договоре. Эта позиция отражена в письме от 19 июня 2014

года № 03-03-06/2/29308.

69.

Налоговые органы не разделяют мнения Минфина, поэтому достаточночасто разбирательства с юридическими лицами доходят до суда. Суды,

кстати, тоже придерживаются позиции о необоснованности

включения таких выплат в расходы с целью уменьшения базы для

исчисления налога на прибыль (Постановление АС Северо-Западного

округа от 18 февраля 2019 года № А42-2473/2017).

70.

Членские взносы на определённые целиСаморегулируемые организации (СРО) создаются в различных

отраслях экономики, например, в строительстве. Членство в СРО

подразумевает уплату регулярных взносов, за счёт которых такая

организация функционирует. Такого рода членские взносы

допускаются к учёту в составе расходов организации (пп. 29 п. 1 ст.

264 НК РФ).

71.

А вот членство в различных союзах или ассоциациях являетсядобровольным и учёту в расходах с целью уменьшения

налогооблагаемой прибыли не подлежат.

По этому поводу опубликовано письмо Минфина РФ от 17 декабря

2019 года № 03-03-06/3/98613.

72.

Издержки сторонних организацийОрганизация не может учитывать в составе своих расходов

возмещение издержек, понесённых другой компанией, поскольку

такие затраты никак не связаны с непосредственной деятельностью

налогоплательщика. По этому поводу было выпущено большое

количество писем, последним из которых является письмо

Министерства финансов РФ от 14 октября 2019 года № 03-0306/1/78573.

73.

Отпуск работника за рубежомСтоимость затрат, понесённых организацией с целью возмещения

сотрудникам стоимости проезда до места отпуска и обратно, может

уменьшать налогооблагаемую базу при расчёте налога на прибыль.

Однако, допускается оплата билетов, только при поездках на

территории Российской Федерации. Это следует из пп.7 ст. 225 НК

РФ.

74.

Если же в состав расходов для целей налогообложения включитьзатраты по оплате билетов для выезда за границу, то налоговая

инспекция откажет в их признании. Это повлечёт к перерасчёту налога

на прибыли и начисление пеней. При судебных разбирательствах

решение, как правило, выносится в пользу налоговой инспекции.

Примером является организация с Сахалина, которая проиграла суды

во всех инстанциях, и даже Верховный Суд РФ встал на сторону

Федеральной налоговой службы.

75.

Доходы, взысканные по антимонопольным деламКогда антимонопольная служба обнаруживает в действиях

организации следы умышленного правонарушения, то доходы,

полученные незаконным путём, обращаются в пользу государства в

судебном порядке. К таким нарушениям приравнивается

несоблюдение требований законодательства при электронных торгах в

рамках госзаказа, а также доходы от деятельности при нарушении

закона о конкуренции.

76.

При этом налогоплательщик не вправе уменьшатьналогооблагаемую базу для исчисления налога на прибыль на

величину такого рода потерь. В соответствии со ст. 270 НК РФ

штрафные санкции и взыскания не подлежат отражению в налоговом

учёте организации.

77.

78.

Причины блокировки в 2021 годуДля приостановления операций по банковским счетам

налогоплательщика должна быть веская причина. ФНС вправе принять

решение о заморозке на основании ст. 76 НК РФ. Это следующие

основания:

•фискальная отчетность не сдана в срок;

•наличие задолженности по налогам, пеням и штрафам;

•обеспечение мероприятий по привлечению к ответственности

по результатам проверки;

•не подтверждено получение электронных запросов от ФНС;

не обеспечена возможность отправки электронной отчетности для

отдельных категорий налогоплательщиков.

79.

Причина № 1. Просрочка отчетности Если ФНС вынесла решениео приостановке операций по счетам из-за несданной вовремя отчетности,

то порядок действий налогоплательщика представляет собой два

варианта:

Если отчетность не сдана совсем.

Например, компания просрочила сдачи налоговой декларации, расчета

по форме 6-НДФЛ, расчета по страховым взносам и прочее. В таком

случае, сдайте отчетность в ИФНС по месту регистрации юрлица или

месту нахождения ИП. Соблюдайте установленный порядок для сдачи

фискальной отчетности.

80.

Инспекция снимет «заморозку» не позднее рабочего дня, следующегоза днем сдачи отчетности. Например, если отправите декларацию

в пятницу, то инспекция разморозит операции по счетам не позднее

конца рабочего понедельника. Если отчетность сдана, то ФНС все равно

заблокировала счет. Такая ситуация довольно часто встречается при

отправке деклараций и расчетов по почте. Но может затеряться

и бумажная отчетность, сданная налогоплательщиком лично. Устранить

проблему просто. Достаточно представить в ИФНС документы,

подтверждающие факт своевременной сдачи отчетов.

Например, это опись вложений для декларации, сданной по почте. Или же

копия отчета, с отметкой инспектора о получении (при личной сдаче).

.

81.

Причина № 2. Долги по требованиям ФНС Если компания не погасиладолг по требованию налоговиков, то инспекция примет решение

о блокировке счетов. Позже сумма задолженности будет списана

со счетов налогоплательщика без его согласия. Налогоплательщик может

ускорить разблокирование операций по счетам, не дожидаясь списания

в принудительном порядке. Для этого оперативно передайте в инспекцию

выписку по операциям на счете и платежный документ, подтверждающий

факт взыскания налоговым органом платежа (Письмо Минфина России

от 24.07.2018 N 03-02-08/51856). Срок снятия блокировки — до конца

следующего рабочего дня, после подачи документов, подтверждающих

факт взыскания задолженности перед бюджетом.

82.

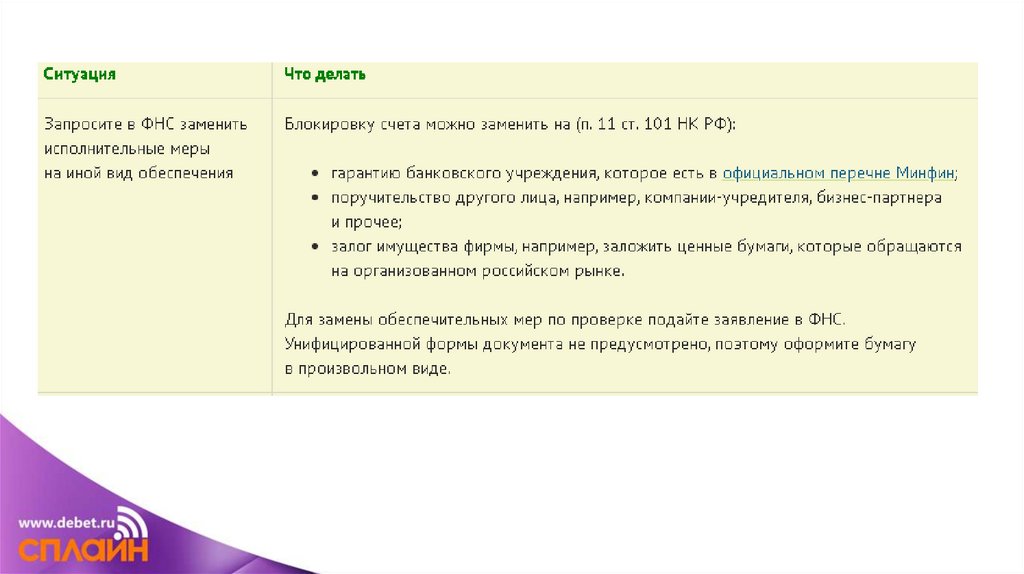

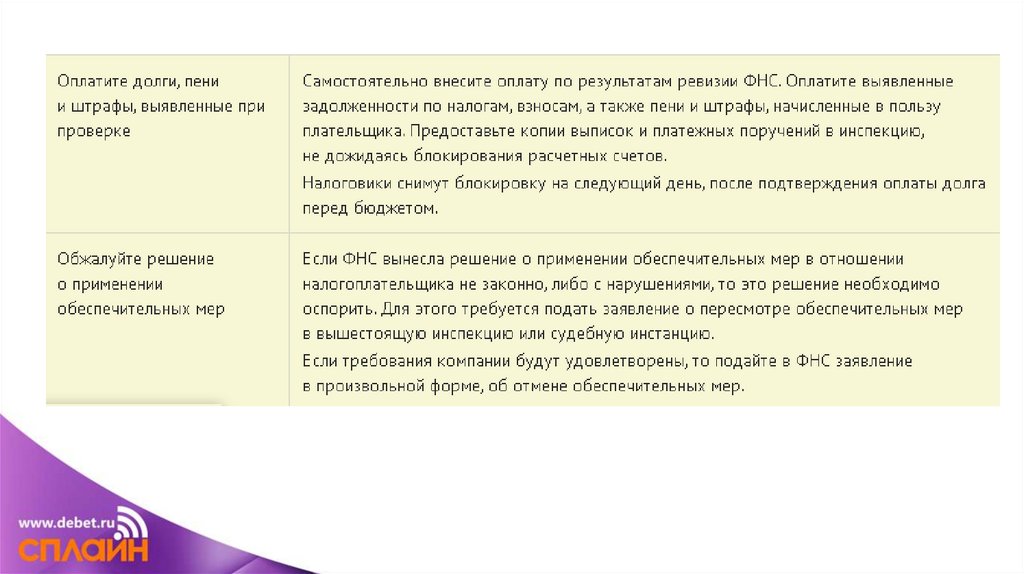

Причина № 3. Исполнение решения по проверке Чтобы обеспечитьисполнение решений по налоговым проверкам, ФНС вправе

заморозить средства на счетах налогоплательщика. Алгоритм снятия

блокировки предусматривает четыре варианта:

83.

84.

85.

86.

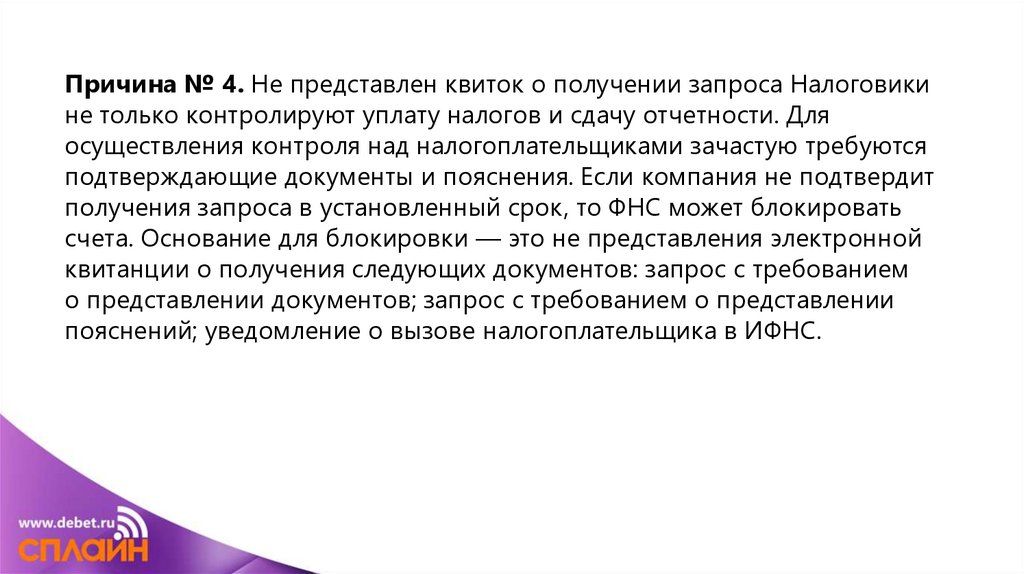

Причина № 4. Не представлен квиток о получении запроса Налоговикине только контролируют уплату налогов и сдачу отчетности. Для

осуществления контроля над налогоплательщиками зачастую требуются

подтверждающие документы и пояснения. Если компания не подтвердит

получения запроса в установленный срок, то ФНС может блокировать

счета. Основание для блокировки — это не представления электронной

квитанции о получения следующих документов: запрос с требованием

о представлении документов; запрос с требованием о представлении

пояснений; уведомление о вызове налогоплательщика в ИФНС.

87.

Если счет заблокирован, то исправить проблему можно двумя способами.Либо отправьте электронную квитанцию, подтвердив, что запрос от ФНС

получен. Либо исполните требования, указанные в запросе. Например,

подайте пояснения или документацию, или посетите ФНС. Срок снятия

блокировки — следующий рабочий день после отправки электронной

квитанции, либо исполнения требований инспектуры.

88.

Причина № 5. Отсутствие электронного документооборота с ФНСДля большинства налогоплательщиков предусмотрена обязанность

сдавать отчетность в электронной форме. Если компания

не выполняет требование, то ее счета могут заблокировать. Чтобы

возобновить операции, необходимо обеспечить электронный

документооборот с ИФНС. Как это сделать: заключите договор ЭДО

с оператором о предоставлении указанных услуг; оформите

усиленную квалифицированную подпись в специализированной

организации; оформите доверенность на отправку отчетности, если

полномочия переданы третьему лицу; отправьте в инспектуру копию

договора, доверенность и подтвердите ЭЦП. ФНС разблокирует счет в

течение следующего рабочего дня, после обеспечения ЭДО.

89.

Как заполнить платёжное поручениепо налогам и взносам в 2021 году

90.

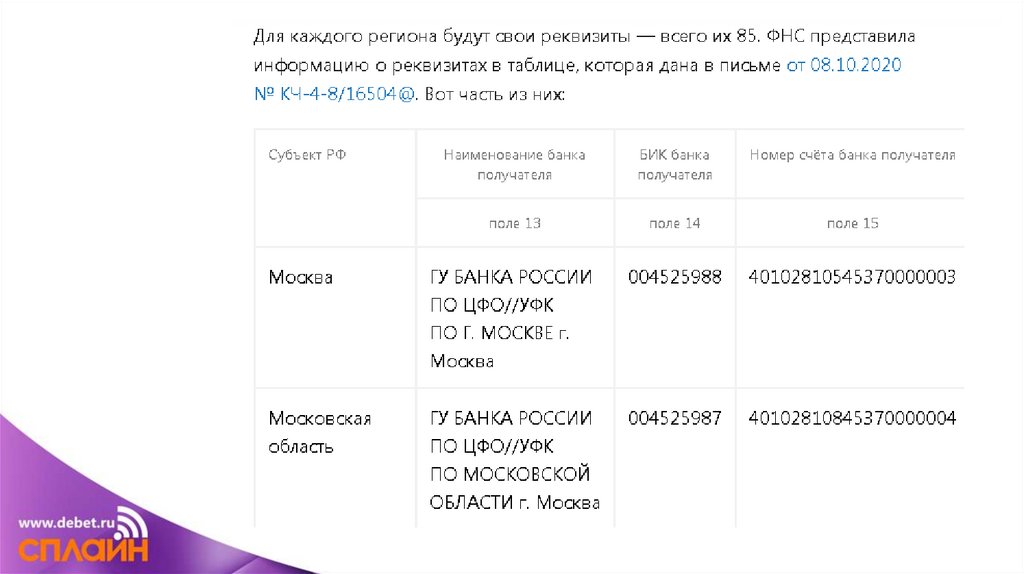

Новые реквизиты платёжных порученийС 1 января 2021 года ФНС переходит на систему казначейского

обслуживания поступлений в бюджеты. Поэтому в платёжках надо

будет указывать два счёта, а также новые БИК (приказ

Казначейства от 01.04.2020 № 15н).

Изменения коснутся четырёх полей платёжного поручения:

поле 13 — уточнено название банка получателя;

поле 14 — изменился БИК банка получателя;

поле 15 — теперь указывается номер счёта банка получателя,

входящий в состав единого казначейского счёта (ЕКС), раньше это

поле заполнялось нулями;

поле 17 — добавлен номер казначейского счёта (ЕКС).

91.

ФНС объявила переходный период с 1 января по 30 апреля2021 года, так как ожидает большого количества ошибок

в платёжках. До 1 мая можно указывать старые счета

казначейства, а вот с 1 мая — исключительно новые. Иначе

платёж попадёт в невыясненные.

92.

93.

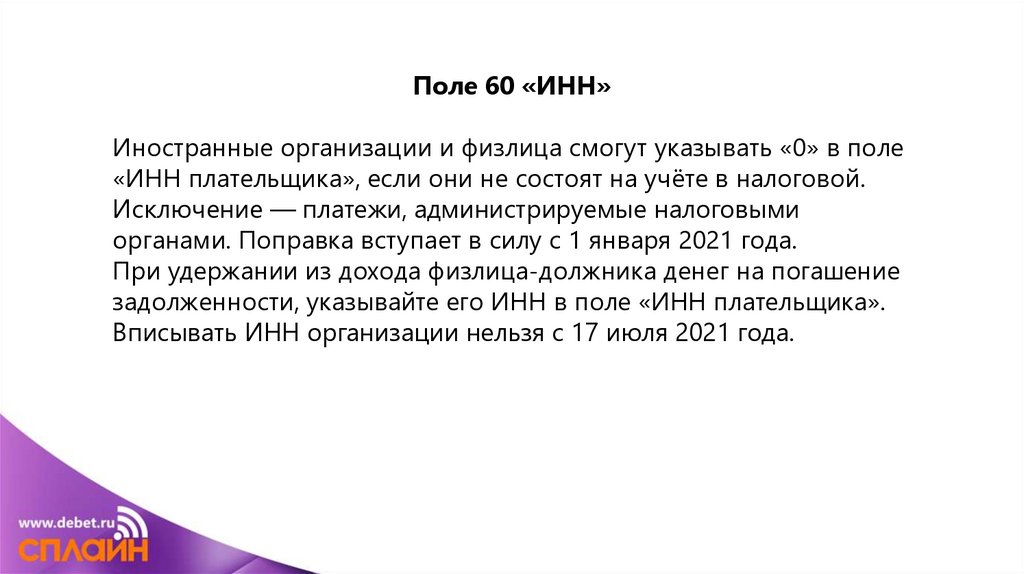

Поле 60 «ИНН»Иностранные организации и физлица смогут указывать «0» в поле

«ИНН плательщика», если они не состоят на учёте в налоговой.

Исключение — платежи, администрируемые налоговыми

органами. Поправка вступает в силу с 1 января 2021 года.

При удержании из дохода физлица-должника денег на погашение

задолженности, указывайте его ИНН в поле «ИНН плательщика».

Вписывать ИНН организации нельзя с 17 июля 2021 года.

94.

Если платёжное поручение составило физическое лицо без счётаи собирается перечислить по нему деньги в бюджет, в реквизитах

нужно указывать именно ИНН физлица или «0», если номер

не присвоен. Указывать ИНН кредитной организации запрещено. Это

правило действует с 1 октября 2021 года.

95.

Поле 101 «Статус налогоплательщика»Главное изменение касается индивидуальных предпринимателей,

нотариусов, адвокатов и глав КФХ. С 1 октября 2021 года коды

статуса плательщика «09», «10», «11» и «12» утратят силу. Вместо

них перечисленные выше налогоплательщики будут указывать

код «13», которые соответствует налогоплательщикам-физлицам.

96.

Также часть кодов будет удалена или отредактирована. Добавятсяи новые коды:

«29» — для политиков, которые перечисляют в бюджет деньги

со специальных избирательных счетов и специальных счетов

фондов референдума (кроме платежей, администрируемых

налоговой);

«30» — для иностранных лиц, не состоящих на учёте в российской

налоговой, при уплате платежей, администрируемых таможенными

органами.

97.

Поле 106 «Основание платежа»С 1 октября перечень кодов основания платежа уменьшится.

Исчезнут коды:

«ТР» — погашение задолженности по требованию налоговой;

«АП» — погашение задолженности по акту проверки;

«ПР» — погашение задолженности по решению о приостановлении

взыскания;

«АР» — погашение задолженности по исполнительному документу.

98.

Вместо них нужно будет указывать код «ЗД» — погашениезадолженности по истекшим периодам, в том числе добровольное.

Раньше этот код применялся исключительно для добровольного

закрытия долгов.

Также с 1 октября удалят код «БФ» — текущий платеж физлица,

уплачиваемый со своего счёта.

99.

Поле 108 «Номер документа — основания платежа»В этом поле указывается номер документа, который является

основанием платежа. Его заполнение зависит от того, как заполнено

поле 106.

Новый код для основания платежа в четырёх утративших силу

случаях — «ЗД». Но несмотря на это, удалённые коды будут

фигурировать в составной части номера документа — первые два

знака. Заполняйте поле в следующем порядке:

100.

«ТР0000000000000» — номер требования налоговой об уплатеналогов, сборов, взносов;

«АП0000000000000» — номер решения о привлечении

к ответственности за совершение налогового правонарушения

или об отказе в привлечении к ответственности;

«ПР0000000000000» — номер решения о приостановлении

взыскания;

«АР0000000000000» — номер исполнительного документа.

Например, «ТР0000000000237» — требование об уплате налога

№ 237.

101.

Поле 109 «Дата документа — основания платежа»Порядок заполнения поля 109 меняется для погашения

задолженности по истекшим периодам. При указании кода «ЗД»

нужно вписать в поле дату одного из документов, который

является основанием платежа:

требования налоговой;

решения о привлечении к ответственности за совершение

налогового правонарушения или об отказе в привлечении

к ответственности;

решения о приостановлении взыскания;

исполнительного документа и возбуждённого исполнительного

производства.

102.

103.

104.

Сообщать инспекции о невозможности представитьзапрошенные документы нужно по новой форме

Налоговая служба с 09.06.2019 обновила бланк уведомления о

невозможности представления в установленный срок документов

(бумажную форму плюс электронный формат).

Изменение бланка потребовалось из-за введенной Законом от

03.08.2018 № 302-ФЗ нормы, позволяющей не отправлять

документы в ИФНС повторно.

105.

Когда инспекторы вправе требовать документы, и чем грозитнеподчинение

Налоговый орган вправе требовать документы:

необходимые в связи с камеральной или выездной проверкой

налогоплательщика (п. 1 ст. 93 НК РФ);

касающиеся деятельности проверяемого контрагента (п. 1 ст. 93.1 НК

РФ);

относительно конкретной сделки вне рамок проведения налоговых

проверок (п. 2 ст. 93.1 НК РФ).

106.

Ответственность за отказ от представления запрошенныхдокументов в отношении собственной деятельности или их

непредставление в установленные сроки предусмотрена ст. 126

НК РФ. Мера ответственности – штраф в размере 200 рублей за

каждый непредставленный документ.

107.

Иные лица за непредставление документов о налогоплательщике,отказ подать имеющиеся у них документы либо представление

документов с заведомо недостоверными сведениями могут быть

привлечены к ответственности по п. 2 ст. 126 НК РФ. Сумма штрафа

для организаций и ИП – 10 тыс. рублей.

108.

За неправомерное несообщение либо несвоевременноесообщение истребуемой информации (не документов)

ответственность наступает в соответствии со ст. 129.1 НК РФ. При

первом правонарушении это влечет наложение штрафа в размере

5 тыс. рублей. Повторное деяние в течение календарного года

карается штрафом в сумме 20 тыс. рублей.

109.

КоАП РФ также предусмотрены санкции для должностных лицналогоплательщика, непредставивших инспекторам или исказивших

документы и сведения, необходимые для осуществления налогового

контроля. Наказание в виде штрафа назначается в соответствии с п.1

ст. 15.6 кодекса и может составить от 300 до 500 рублей.

Кроме того, если налогоплательщик не представил в срок документы,

запрашиваемые при проведении налоговой проверки, инспекция

может их изъять (п. 4 ст. 93 НК РФ).

110.

111.

112.

113.

Минфин подсказал, как сэкономить на переводе иностранной«первички»

Минфин напоминает, что для того, чтобы отразить расходы

компании в учете налога на прибыль, суммы надлежащих затрат

должны быть подтверждены документами, оформленными в

соответствии с российским законодательством, а в случае, если

расчет производился за границей – с иностранным деловым

оборотом.

114.

Официальное делопроизводство в нашей стране ведется нарусском языке, поэтому «первичка», составленная на ином языке,

нуждается в переводе, отмечают в министерстве.

Если чаще других в учете встречается типовая форма иностранных

документов, чиновники считают достаточным обратиться к

переводчику однократно за расшифровкой ее постоянных

показателей. В будущем можно будет перевести и обновляющиеся

данные бланка, если в этом будет необходимость.

Справочно сообщается, что НК РФ не установлен порядок перевода

иностранной «первички».

Письмо Минфина РФ от 29.04.2019 № 03-03-06/1/31506

115.

Требование может прийти из любой инспекции, где компаниястоит на учете

Согласно нормам НК РФ, чтобы истребовать документы, имеющие

отношение к деятельности налогоплательщика, налоговый орган

отправляет соответствующее поручение в инспекцию по месту

учета предприятия.

При этом чиновники обращают внимание на п. 1 ст. 83 НК РФ, где

сказано, что для целей налогового контроля учет

налогоплательщиков осуществляется:

116.

по месту нахождения организации;по месту нахождения ее обособленных подразделений;

по месту нахождения принадлежащих ей недвижимого имущества

и транспорта;

на иных основаниях, предусмотренных кодексом.

Таким образом, требование о представлении документов может

поступить налогоплательщику от любой из инспекции, где тот

состоит на учете.

Письмо Минфина РФ от 06.08.2019 № 03-02-08/59105

117.

Примечание редакции:Обращаем внимание, что направлять документы по требованию

ИФНС следует по адресу запросившей их инспекции. Это правило

работает даже в том случае, если инспекторы в это же время

проводят проверку на территории компании и имеют в

распоряжении оригиналы запрошенных документов. Так, фирме

из Челябинска не удалось оспорить штраф 17 тыс. рублей за

неисполнение вмененной фискалами обязанности. Получив

требование о документах по ТКС, налогоплательщик тем же

способом отреагировал на него, сообщив ИФНС о представлении

подлинников ее представителям, находящимся на территории

предприятия.

118.

Суд констатировал, что документы в установленный срок в ИФНСне поданы и оставил штраф в силе (Постановление Арбитражного

суда Уральского округа от 29.01.2019 № Ф09-9273/18).

119.

При проверке декларации инспекторы вправе истребоватьлюбые документы

Компании не удалось оспорить штраф за непредоставление

оборотно-сальдовой ведомости. Организация представила в

инспекцию уточненную налоговую НДС-декларацию с суммой

налога, подлежащей возмещению из бюджета в размере 2 млн

рублей.

120.

Право на налоговые вычеты НДС заявлено по счетам-фактурам.Однако проверяющие усомнились в реальности сделок и в качестве

их подтверждения затребовали от налогоплательщика оборотносальдовые ведомости по всем счетам.

121.

Требование о предоставлении копий документов организацияоставила без исполнения. Кроме того, она даже не сообщила в

инспекцию об отсутствии или невозможности их предоставления. В

то же время список документов, которые могут потребоваться

налоговикам для правомерности предоставления вычетов по НДС, не

является исчерпывающим.

122.

Поэтому ИФНС при проведении проверки декларации вправетребовать любые документы, подтверждающие правомерность

применения налоговых вычетов.

Довод налогоплательщика о неправомерности произведенного

начисления штрафа суд отклонил.

Постановление Арбитражного суда Уральского округа от 24.07.2019

№ А60-53363/2018

123.

В целом отмечается тенденция к повышению аппетитовинспекторов. Так, недавним Решением ФНС РФ от 19.06.2019 № СА4-9/11730@ чиновники подтвердили, что их подчиненные вправе

самостоятельно определять полноту и комплектность «первички»,

регистров учета и аналитики, необходимых им для осуществления

контроля. Указанное решение было принято по результатам

рассмотрения жалобы налогоплательщика на истребование у него

копий штатного расписания и Приказов о назначении руководителя

и главбуха в рамках выездной проверки правильности исчисления

НДС.

124.

Реквизиты запрашиваемых документов инспекторы указыватьне должны

Налогоплательщик обжаловал требование ИФНС о представлении 1

027 счетов-фактур, товарных и товарно-транспортных накладных к

ним и иных документов, подтверждающих операции с контрагентом

за квартал. По мнению компании, согласно п. 2, 3 ст. 93.1 НК РФ

инспекторы должны указать в требовании сведения, позволяющие

идентифицировать конкретную сделку.

125.

Суды такое толкование кодекса не поддержали. Арбитры указали,что ст. 93.1 НК РФ не устанавливает обязанности налогового

органа указывать в требовании реквизиты или иные

индивидуализирующие признаки документов. При этом нормы

законодательства о налогах и сборах также не содержат запрета

на истребование документов по нескольким сделкам. Фемида

также подчеркнула, что инспекторы не должны сообщать

контрагенту проверяемого лица причины, по которым ими было

принято решение о необходимости направить требование.

Постановление Арбитражного суда Поволжского округа от

29.01.2019 № Ф06-42165/2018

126.

В рамках выездной проверки могут запрашиваться любыедокументы.

Пункт 12 статьи 89 НК РФ содержит лишь одно ограничение: они

должны быть связаны с исчислением и уплатой налогов.

В Письме ФНС России от 25.07.2013 № АС-4-2/13622 «О

рекомендациях по проведению выездных налоговых проверок»,

налоговая служба описывает то, какие документы и информация

могут интересовать проверяющих, не намного подробнее:

127.

«в ходе проведения налоговой проверки должностнымилицами налогового органа проверяются, анализируются,

сопоставляются и оцениваются документы и информация,

имеющие значение для формирования выводов о

правильности исчисления, удержания и уплаты (перечисления)

налогов и сборов, а также для принятия обоснованного

решения по результатам проверки».

128.

Какого-либо исчерпывающего перечня таких документов нет,соответственно, объем и состав запрашиваемых документов и

информации фактически не ограничен.

129.

Требования в рамках «встречных проверок».Состав документов, который может быть запрошен непосредственно

у налогоплательщика, в рамках камеральных проверок ограничен

(ст.88 НК РФ). В основном это документы, подтверждающие право на

применение льгот или правомерность возмещения, либо возврата

НДС.

130.

Однако данные ограничения могут быть легко инспекторомпреодолены.

Если документы, связанные с деятельностью налогоплательщика

нельзя истребовать при камеральной проверке у самого

налогоплательщика, то почему бы не запросить интересуемые

инспектора документы в рамках «встречной» проверки каждого из

контрагентов налогоплательщика. Получается, что инспектор

запрашивает документы не в отношении самого

налогоплательщика, а имеющиеся у него документы в отношении

всех его контрагентов. Фактически же проверяется сам

налогоплательщик. Формально такие требование законны и

оспорить их в суде в подавляющем большинстве случаев не

удается.

131.

Важным нюансом встречных поверок является то, что запрашиваемыепри их проведении документы и информация должны быть связаны с

проверяемым налогоплательщиком, то есть с вашим контрагентом, в

отношении которого и проводится проверка.

Эта связь не обязательно должна быть прямой.

В ситуации, когда у вас запрашивают документы по взаимоотношениям

с вашим контрагентом, но при этом проверяют третье лицо (которое вы

можете и не знать), такое требование будет законным, если ваш

контрагент является звеном в цепочке поставщиков (покупателей),

ведущей к проверяемому третьему лицу.

132.

Или, например, у вас может быть запрошена информация о том, каквы отразили операцию с контрагентом в своем бухгалтерском учете.

Связь данной информации с проверяемым налогоплательщиком

(вашим контрагентом) неочевидна, однако суды признают

истребование такой информации правомерной.

133.

Требования, выставленные в рамках предпроверочногоанализа.

Если вы получили требование, в котором есть фраза «Вне рамок

налоговых проверок», и вас просят представить документы,

относящиеся к одному или нескольким налоговым периодам, то- с

большой вероятностью вы являетесь претендентом на

выездную налоговую проверку.

Приведу пример реального требования, полученного

контрагентом одной группы компаний, подозреваемой

налоговыми органами в искусственном дроблении бизнеса:

134.

135.

136.

Такие требования используются инспекторами очень широко, иинформация о вас аналогичным требованием может быть

запрошена у всех ваших контрагентов.

Налоговый кодекс РФ не предусматривает среди мероприятий

налогового контроля проведение предпроверочного анализа,

однако отвечать на такие требование придется.

137.

СПАСИБО ЗА ВНИМАНИЕ!Для получения записи вебинара отправьте запрос на почту gk@debet.ru

Компания «Сплайн»

Продажа и сопровождение систем КонсультантПлюс

+7 (495) 755 88 97 cons@debet.ru

Подписка на журнал «Главная книга»

+7 (495) 580 25 55 gk@debet.ru

Москва, ул. Бауманская, 5, стр.1

www.debet.ru cons@debet.ru

Финансы

Финансы