Похожие презентации:

Заем, кредит. Банковский вклад

1.

Тема: Заем, кредит.Банковский вклад.

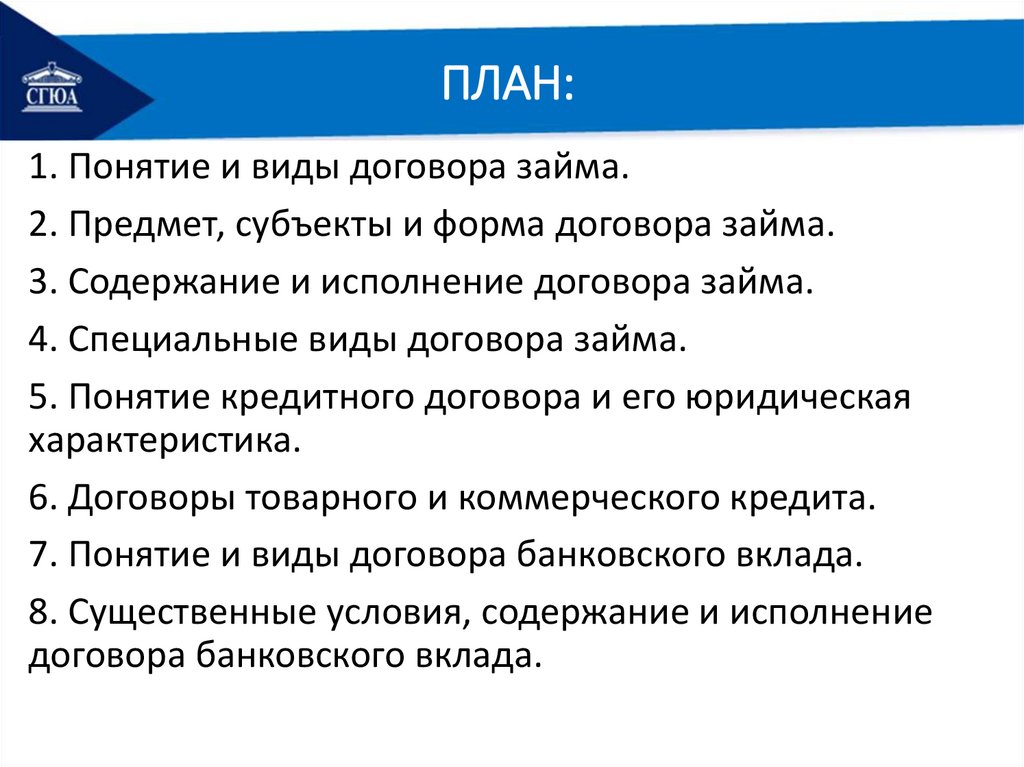

2. ПЛАН:

1. Понятие и виды договора займа.2. Предмет, субъекты и форма договора займа.

3. Содержание и исполнение договора займа.

4. Специальные виды договора займа.

5. Понятие кредитного договора и его юридическая

характеристика.

6. Договоры товарного и коммерческого кредита.

7. Понятие и виды договора банковского вклада.

8. Существенные условия, содержание и исполнение

договора банковского вклада.

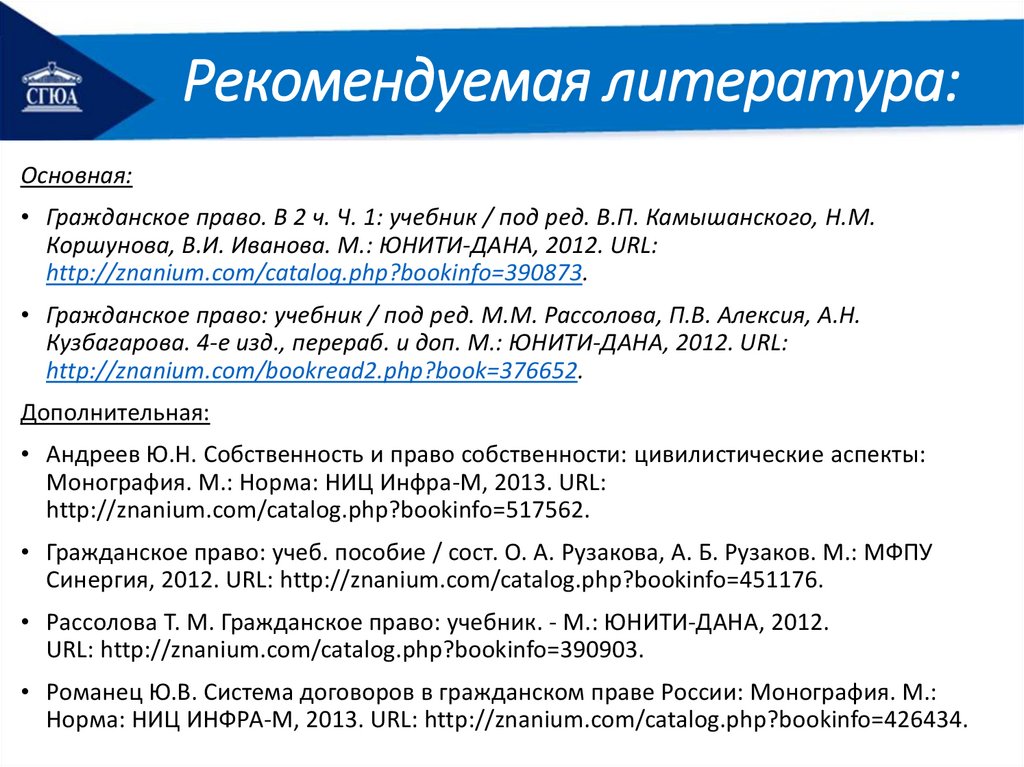

3. Рекомендуемая литература:

Основная:• Гражданское право. В 2 ч. Ч. 1: учебник / под ред. В.П. Камышанского, Н.М.

Коршунова, В.И. Иванова. М.: ЮНИТИ-ДАНА, 2012. URL:

http://znanium.com/catalog.php?bookinfo=390873.

• Гражданское право: учебник / под ред. М.М. Рассолова, П.В. Алексия, А.Н.

Кузбагарова. 4-е изд., перераб. и доп. М.: ЮНИТИ-ДАНА, 2012. URL:

http://znanium.com/bookread2.php?book=376652.

Дополнительная:

• Андреев Ю.Н. Собственность и право собственности: цивилистические аспекты:

Монография. М.: Норма: НИЦ Инфра-М, 2013. URL:

http://znanium.com/catalog.php?bookinfo=517562.

• Гражданское право: учеб. пособие / сост. О. А. Рузакова, А. Б. Рузаков. М.: МФПУ

Синергия, 2012. URL: http://znanium.com/catalog.php?bookinfo=451176.

• Рассолова Т. М. Гражданское право: учебник. - М.: ЮНИТИ-ДАНА, 2012.

URL: http://znanium.com/catalog.php?bookinfo=390903.

• Романец Ю.В. Система договоров в гражданском праве России: Монография. М.:

Норма: НИЦ ИНФРА-М, 2013. URL: http://znanium.com/catalog.php?bookinfo=426434.

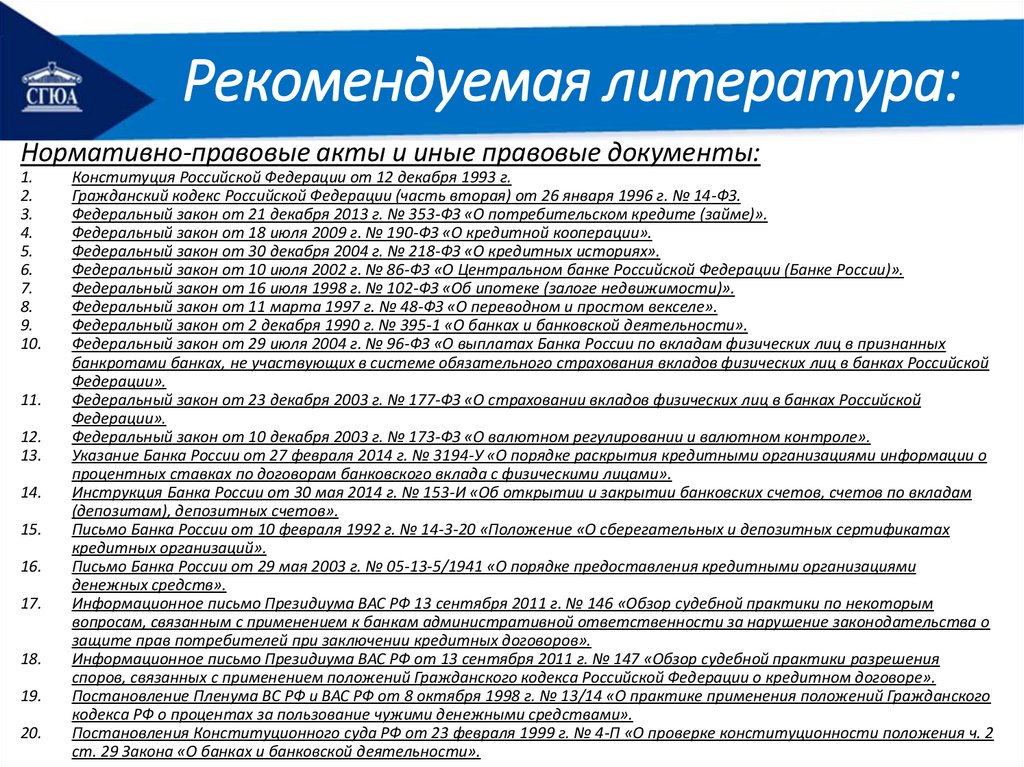

4. Рекомендуемая литература:

Нормативно-правовые акты и иные правовые документы:1.

2.

3.

4.

5.

6.

7.

8.

9.

10.

11.

12.

13.

14.

15.

16.

17.

18.

19.

20.

Конституция Российской Федерации от 12 декабря 1993 г.

Гражданский кодекс Российской Федерации (часть вторая) от 26 января 1996 г. № 14-ФЗ.

Федеральный закон от 21 декабря 2013 г. № 353-ФЗ «О потребительском кредите (займе)».

Федеральный закон от 18 июля 2009 г. № 190-ФЗ «О кредитной кооперации».

Федеральный закон от 30 декабря 2004 г. № 218-ФЗ «О кредитных историях».

Федеральный закон от 10 июля 2002 г. № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)».

Федеральный закон от 16 июля 1998 г. № 102-ФЗ «Об ипотеке (залоге недвижимости)».

Федеральный закон от 11 марта 1997 г. № 48-ФЗ «О переводном и простом векселе».

Федеральный закон от 2 декабря 1990 г. № 395-1 «О банках и банковской деятельности».

Федеральный закон от 29 июля 2004 г. № 96-ФЗ «О выплатах Банка России по вкладам физических лиц в признанных

банкротами банках, не участвующих в системе обязательного страхования вкладов физических лиц в банках Российской

Федерации».

Федеральный закон от 23 декабря 2003 г. № 177-ФЗ «О страховании вкладов физических лиц в банках Российской

Федерации».

Федеральный закон от 10 декабря 2003 г. № 173-ФЗ «О валютном регулировании и валютном контроле».

Указание Банка России от 27 февраля 2014 г. № 3194-У «О порядке раскрытия кредитными организациями информации о

процентных ставках по договорам банковского вклада с физическими лицами».

Инструкция Банка России от 30 мая 2014 г. № 153-И «Об открытии и закрытии банковских счетов, счетов по вкладам

(депозитам), депозитных счетов».

Письмо Банка России от 10 февраля 1992 г. № 14-3-20 «Положение «О сберегательных и депозитных сертификатах

кредитных организаций».

Письмо Банка России от 29 мая 2003 г. № 05-13-5/1941 «О порядке предоставления кредитными организациями

денежных средств».

Информационное письмо Президиума ВАС РФ 13 сентября 2011 г. № 146 «Обзор судебной практики по некоторым

вопросам, связанным с применением к банкам административной ответственности за нарушение законодательства о

защите прав потребителей при заключении кредитных договоров».

Информационное письмо Президиума ВАС РФ от 13 сентября 2011 г. № 147 «Обзор судебной практики разрешения

споров, связанных с применением положений Гражданского кодекса Российской Федерации о кредитном договоре».

Постановление Пленума ВС РФ и ВАС РФ от 8 октября 1998 г. № 13/14 «О практике применения положений Гражданского

кодекса РФ о процентах за пользование чужими денежными средствами».

Постановления Конституционного суда РФ от 23 февраля 1999 г. № 4-П «О проверке конституционности положения ч. 2

ст. 29 Закона «О банках и банковской деятельности».

5. 1 ВОПРОС

1. Понятие ивиды договора

займа

6.

Договор займа - это соглашение, в силукоторого одна сторона (займодавец)

передает в собственность другой стороне

(заемщику) деньги или другие вещи,

определенные родовыми признаками, а

заемщик обязуется возвратить займодавцу

такую же сумму денег (сумму займа) или

равное количество других полученных им

вещей того же рода и качества (ст. 807 ГК

РФ).

7.

По своей юридической природе договор займаявляется:

реальным или

консенсуальным

возмездным

односторонне

обязывающим

8.

Консенсуальные договоры займа• Консенсуальный договор может заключать только юридическое лицо при

условии обязанности передачи денег через определенный договором срок.

• Такой договор будет считаться заключенным с момента согласования суммы

займа.

• Теперь можно заключить его по образцу договора о предоставлении

кредитной линии, когда обязательство выдать кредит возникает при

заключении договора, а конкретные денежные суммы перечисляются

заемщику в течение длительного времени отдельными траншами.

• Для выдачи займов на вышеуказанных условиях не потребуется наличие

банковской лицензии.

• С другой стороны, заемщик получает право требовать от кредитора

предоставления средств в рамках договора, а если таковое не произойдет,

требовать возмещения убытков, вызванных неисполнением договора.

• Но норма п. 3 ст. 807 ГК РФ в новой редакции уточняет, что:

• кредитор вправе отказаться предоставить ссуду, если достоверно убежден в

том, что она не будет возвращена в срок;

• заемщик, если он не является предпринимателем, также вправе отказаться

от получения суммы займа.

9.

Реальные договоры займа•Новая редакция ст. 807 ГК РФ предусматривает, что в случае, когда

кредитором является гражданин, договор по умолчанию считается

заключенным с момента передачи суммы займа или другого предмета

договора займа заемщику или указанному им лицу.

•Основные особенности такой правовой конструкции:

• Передача вещи или денег должна быть осуществлена или заемщику, или

указанному им третьему лицу. В случае передачи третьему лицу она

считается переданной заемщику. Обязанность возврата долга возникает у

заемщика, а не у третьего лица.

• Заемщик не вправе требовать от кредитора выполнения обязательства по

передаче вещи, так как до момента заключения договора путем ее

предоставления у него еще не возникает этой обязанности. Соответственно,

не возникает и права на возмещение убытков, вызванных неисполнением

договора.

•ВАЖНО! Передача денег или вещей должна быть подтверждена

распиской.

10.

Возмездность договора займа презюмируется, поскольку вытекает из общегоправила: займодавец имеет право на получение с заемщика процентов на

сумму займа.

Размер процентов, порядок их оплаты предусматриваются договором.

При отсутствии в договоре условий о размере оплаты процентов Гражданский

кодекс при определении размера платы отсылает к размеру я ключевой

ставкой Банка России, действовавшей в соответствующие периоды.

Если стороны не согласовали порядок оплаты процентов, закон предписывает

их выплату ежемесячно до дня возврата суммы займа (п. 3 ст. 809 ГК РФ).

11.

Размер процентов за пользование займомможет быть установлен в договоре с

применением ставки в процентах годовых

в виде фиксированной величины, с

применением ставки в процентах годовых,

величина которой может изменяться в

зависимости от предусмотренных

договором условий, в том числе в

зависимости от изменения переменной

величины, либо иным путем,

позволяющим определить надлежащий

размер процентов на момент их уплаты.

12.

Из общего правила о возмездности договора займа имеетсяисключение: договор займа презюмируется беспроцентным (при

условии, что стороны не предусмотрели иное) в следующих двух

случаях:

а) договор заключен

между гражданами, в

т.ч. ИП на сумму не

превышающую 100 тыс.

руб.;

б) по договору

заемщику передаются

не деньги, а другие

вещи, определенные

родовыми признаками.

13.

Односторонне обязывающим договор займаявляется в силу того, что договорные

обязанности возникают только у одной из сторон

- заемщика.

14. 2 ВОПРОС

2. Предмет, субъекты иформа договора займа.

15.

Существенные условия договора займа - егопредмет.

Предмет договора займа - деньги или иные вещи,

определяемыми родовыми признаками

(заменимые вещи).

В юридической практике наиболее часто предметом

заемных обязательств выступают деньги или

денежные средства (безналичные деньги).

16.

Сторонами в договоре займа, по общему правилу,могут быть любые субъекты гражданских

правоотношений.

Лицо, передающее деньги или вещи в заем,

именуется займодавцем, а лицо, получающее в

собственность это имущество, - заемщиком.

Гражданское законодательство предусматривает

определенные ограничения возможности участия в

договоре займа государственных и муниципальных

унитарных предприятий (учреждений).

17.

Специальное регулирование имеет и договор займа подпроценты заемщику-гражданину в целях, не связанных с

предпринимательской деятельностью. Систематическое

выступление лица займодавцем в возмездных договорах

займа является предпринимательской деятельностью и

требует от него статуса лицензированной кредитной

организации.

В отдельных видах договора займа законодательство

определяет особые требования к субъекту заемного

обязательства. К таким договорам, в частности, относятся

договоры государственного займа, договоры займа,

заключаемые особыми кредитными организациями.

18.

Форма договора займаподчиняется общим для сделок

требованиям (ст. 161 ГК) лишь в

отношении случаев, когда

сторонами договора выступают

граждане.

Договор займа между

гражданами должен быть

заключен в письменной форме,

если его сумма превышает 10

тыс. руб.

19.

• В случае, когда займодавцем выступаетюридическое лицо, то договор займа

заключается в письменной форме независимо

от суммы займа.

20.

• В подтверждение договора займа и его условий можетбыть представлена расписка заемщика или иной

документ, удостоверяющий передачу ему займодавцем

определенной денежной суммы или определенного

количества вещей. Такая расписка не является формой

договора.

• В юридической практике, в отношениях между

гражданами письменный договор о займе,

подписываемый обеими сторонами, встречается

нечасто. Субъекты в большинстве случаев обходятся

распиской, которая подтверждает заключение договора.

21.

Несоблюдение требуемой письменнойформы договора займа (в том числе не

оформление передачи предмета займа

распиской) влечет наступление обычных

негативных для сторон юридических

последствий:

• стороны лишаются права в случае спора

ссылаться в подтверждение сделки и ее условий

(за исключением спора о безденежности) на

свидетельские показания.

22.

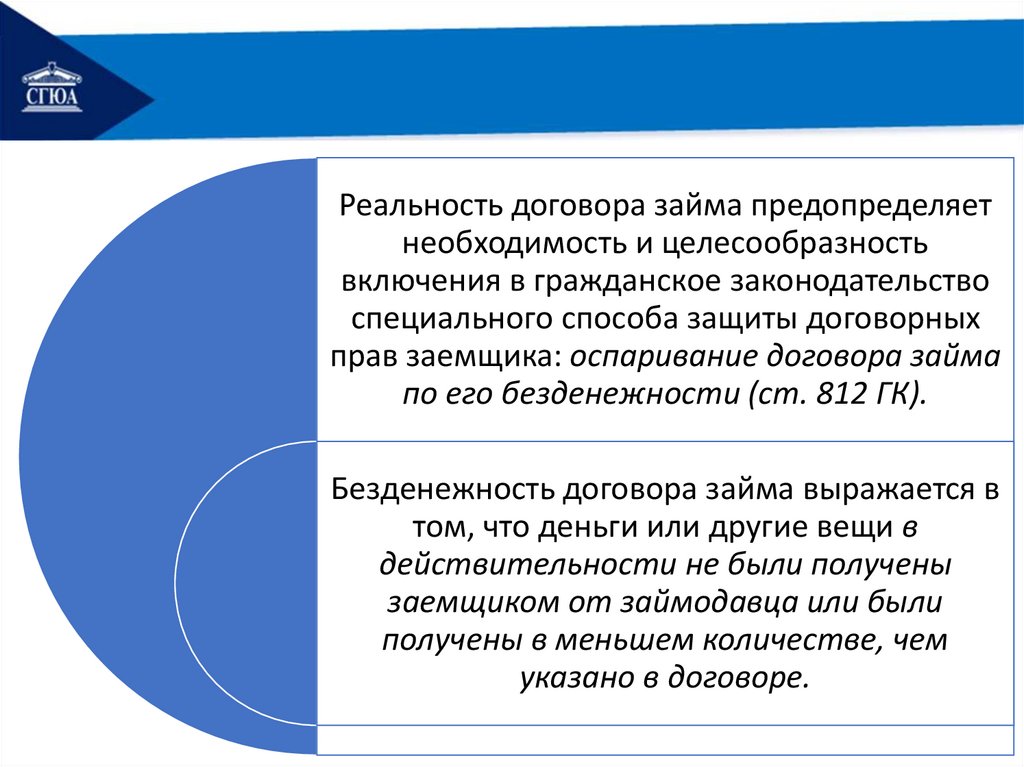

Реальность договора займа предопределяетнеобходимость и целесообразность

включения в гражданское законодательство

специального способа защиты договорных

прав заемщика: оспаривание договора займа

по его безденежности (ст. 812 ГК).

Безденежность договора займа выражается в

том, что деньги или другие вещи в

действительности не были получены

заемщиком от займодавца или были

получены в меньшем количестве, чем

указано в договоре.

23.

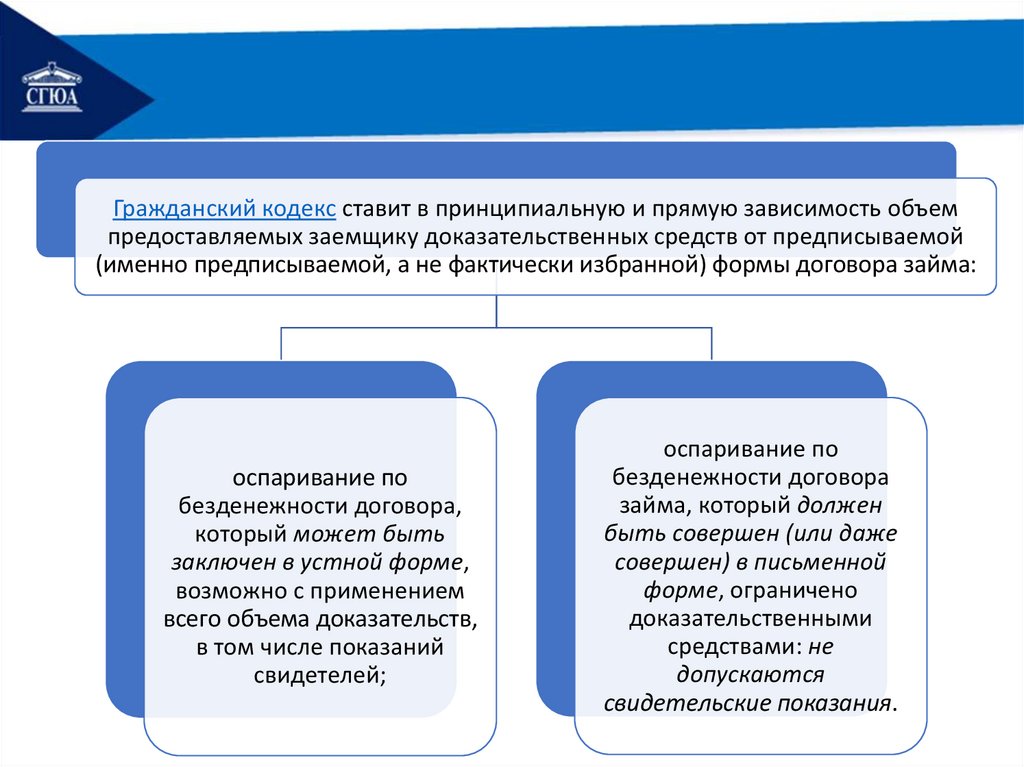

Гражданский кодекс ставит в принципиальную и прямую зависимость объемпредоставляемых заемщику доказательственных средств от предписываемой

(именно предписываемой, а не фактически избранной) формы договора займа:

оспаривание по

безденежности договора,

который может быть

заключен в устной форме,

возможно с применением

всего объема доказательств,

в том числе показаний

свидетелей;

оспаривание по

безденежности договора

займа, который должен

быть совершен (или даже

совершен) в письменной

форме, ограничено

доказательственными

средствами: не

допускаются

свидетельские показания.

24. 3 ВОПРОС

3. Содержание иисполнение

договора займа.

25.

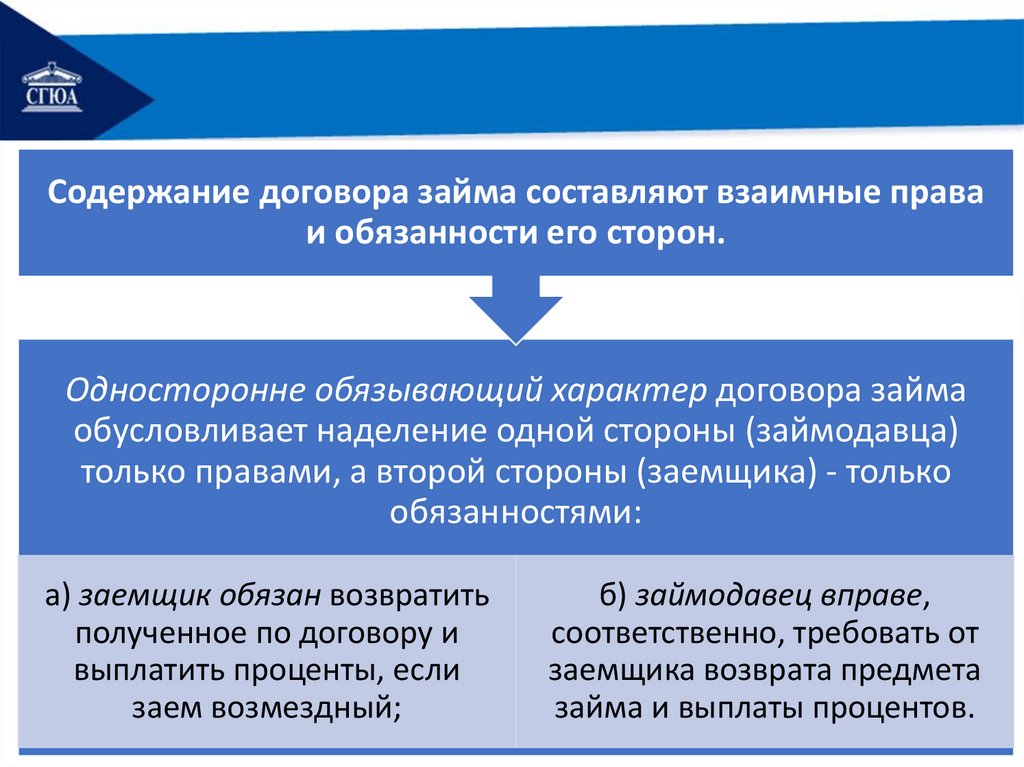

Содержание договора займа составляют взаимные праваи обязанности его сторон.

Односторонне обязывающий характер договора займа

обусловливает наделение одной стороны (займодавца)

только правами, а второй стороны (заемщика) - только

обязанностями:

а) заемщик обязан возвратить

полученное по договору и

выплатить проценты, если

заем возмездный;

б) займодавец вправе,

соответственно, требовать от

заемщика возврата предмета

займа и выплаты процентов.

26.

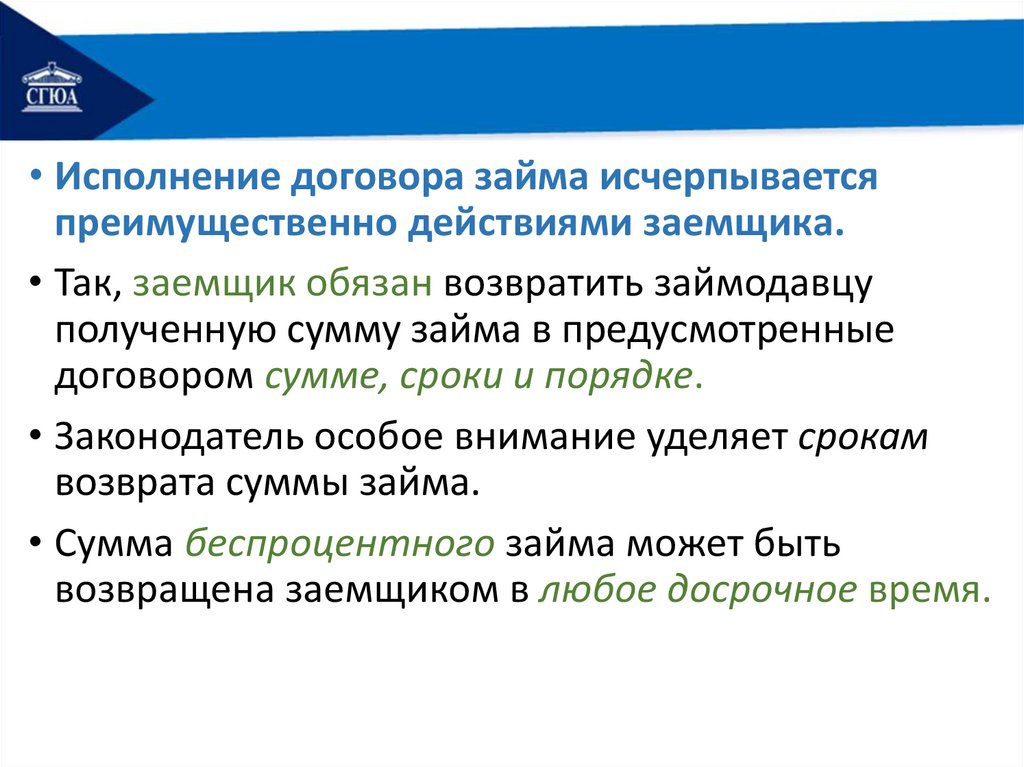

• Исполнение договора займа исчерпываетсяпреимущественно действиями заемщика.

• Так, заемщик обязан возвратить займодавцу

полученную сумму займа в предусмотренные

договором сумме, сроки и порядке.

• Законодатель особое внимание уделяет срокам

возврата суммы займа.

• Сумма беспроцентного займа может быть

возвращена заемщиком в любое досрочное время.

27.

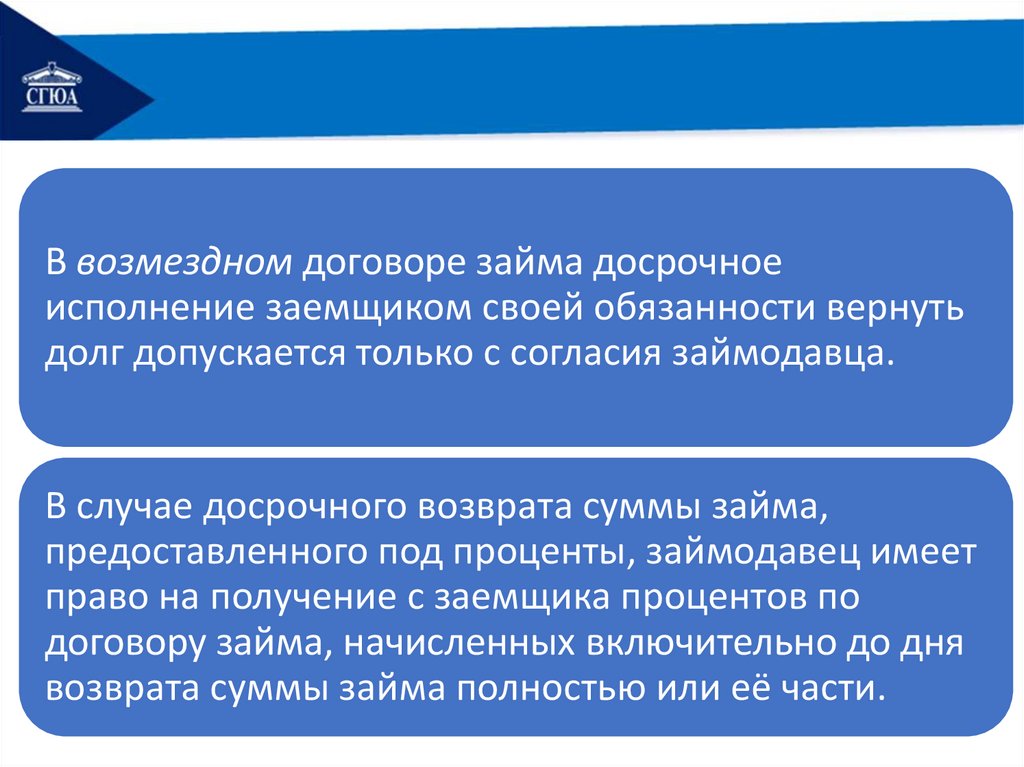

В возмездном договоре займа досрочноеисполнение заемщиком своей обязанности вернуть

долг допускается только с согласия займодавца.

В случае досрочного возврата суммы займа,

предоставленного под проценты, займодавец имеет

право на получение с заемщика процентов по

договору займа, начисленных включительно до дня

возврата суммы займа полностью или её части.

28.

• Сумма займа, предоставленного под процентызаемщику-гражданину для личного, семейного,

домашнего или иного использования, не связанного с

предпринимательской деятельностью, может быть

возвращена заемщиком досрочно (полностью или до

частям) при условии уведомления об этом заимодавца

не менее чем за 30 дней до дня такого возврата.

• Договором займа может быть установлен более

короткий срок уведомления заимодавца о намерении

заемщика возвратить денежные средства досрочно.

29.

Сумма займа, предоставленногопод проценты в иных случаях,

может быть возвращена

досрочно с согласия займодавца,

в том числе согласия,

выраженного в договоре займа.

30.

• Займодавец со своей стороны также вправепотребовать от заемщика досрочного возврата суммы

займа и уплаты причитающихся процентов при

невыполнении заемщиком предусмотренных

договором обязанностей по обеспечению возврата

суммы займа, а также при утрате обеспечения или

ухудшении его условий (ст. 813 ГК РФ).

• Если договором срок возврата не предусмотрен,

сумма займа должна быть возвращена в течение 30

дней со дня предъявления займодавцем

соответствующего требования.

31.

Ответственность заненадлежащее

исполнение договора

займа полностью

ложится на обязанную

сторону - заемщика.

При просрочке

заемщиком возврата

суммы займа на него

ложится дополнительная

обязанность оплатить

проценты в соответствии

со Ст. 395 ГК РФ.

Исполнение этой обязанности не освобождает

заемщика от оплаты основных договорных или

законных процентов за предоставленный заем.

32.

Если договором займапредусмотрено возвращение займа

по частям (в рассрочку), то при

нарушении заемщиком срока,

установленного для возврата

очередной части займа, займодавец

вправе потребовать досрочного

возврата всей оставшейся суммы

займа вместе с процентами за

пользование займом,

причитающимися на момент его

возврата.

33. 4 ВОПРОС

4. Специальныевиды договора

займа.

34.

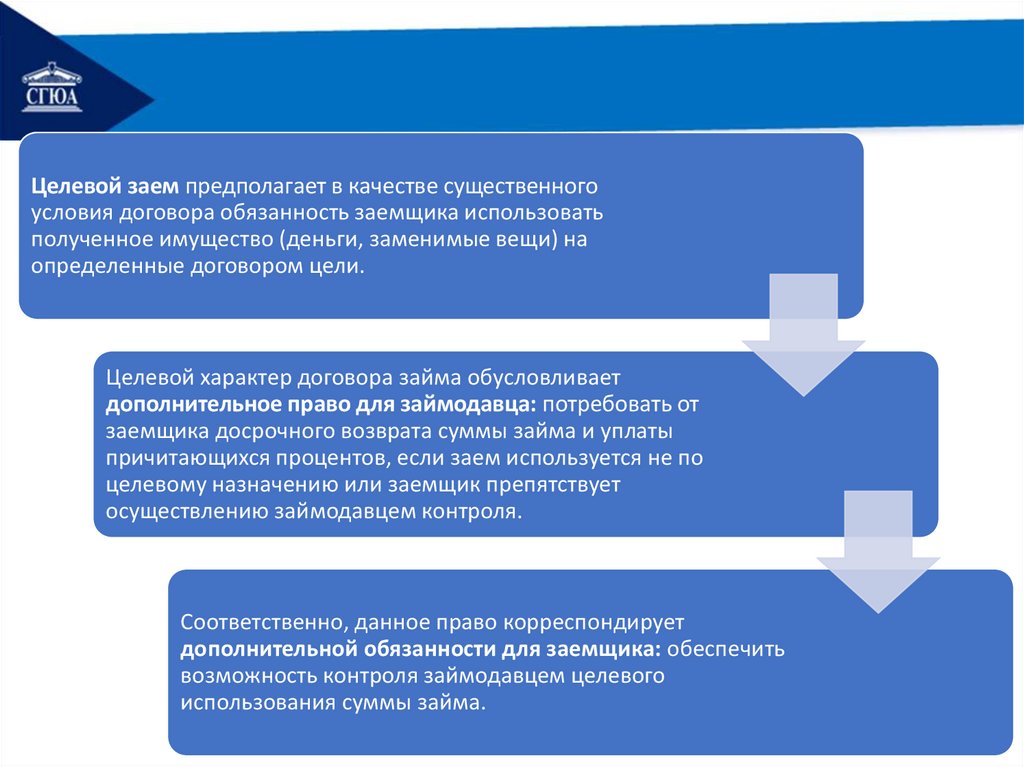

Целевой заем предполагает в качестве существенногоусловия договора обязанность заемщика использовать

полученное имущество (деньги, заменимые вещи) на

определенные договором цели.

Целевой характер договора займа обусловливает

дополнительное право для займодавца: потребовать от

заемщика досрочного возврата суммы займа и уплаты

причитающихся процентов, если заем используется не по

целевому назначению или заемщик препятствует

осуществлению займодавцем контроля.

Соответственно, данное право корреспондирует

дополнительной обязанности для заемщика: обеспечить

возможность контроля займодавцем целевого

использования суммы займа.

35.

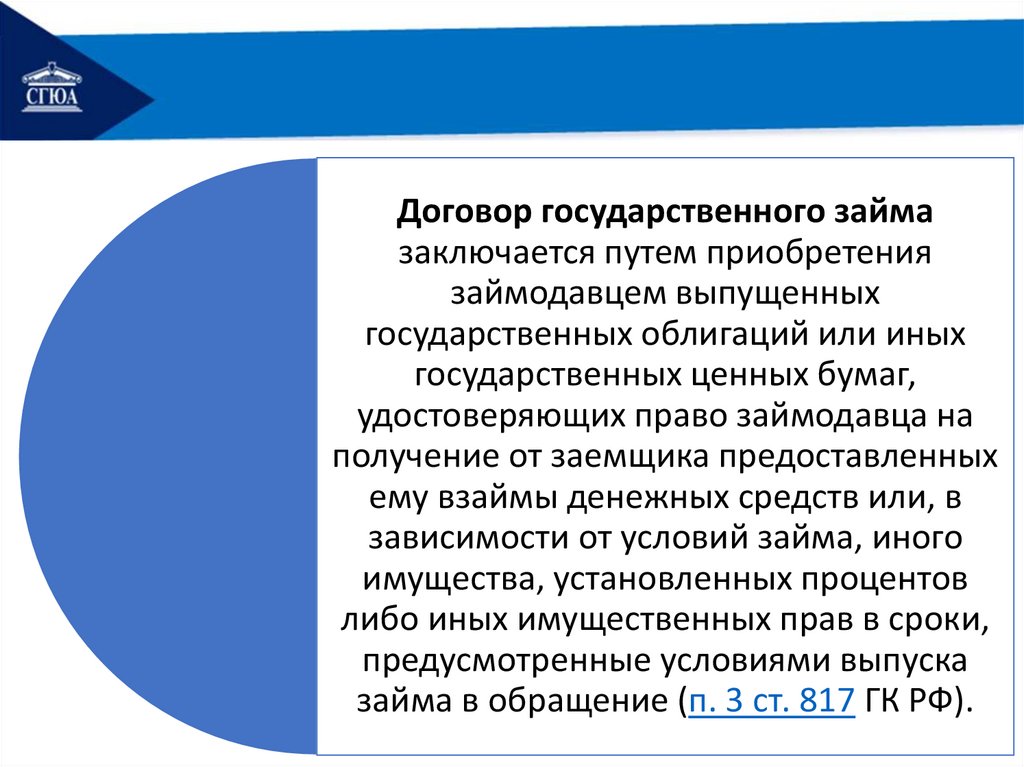

Договор государственного займазаключается путем приобретения

займодавцем выпущенных

государственных облигаций или иных

государственных ценных бумаг,

удостоверяющих право займодавца на

получение от заемщика предоставленных

ему взаймы денежных средств или, в

зависимости от условий займа, иного

имущества, установленных процентов

либо иных имущественных прав в сроки,

предусмотренные условиями выпуска

займа в обращение (п. 3 ст. 817 ГК РФ).

36.

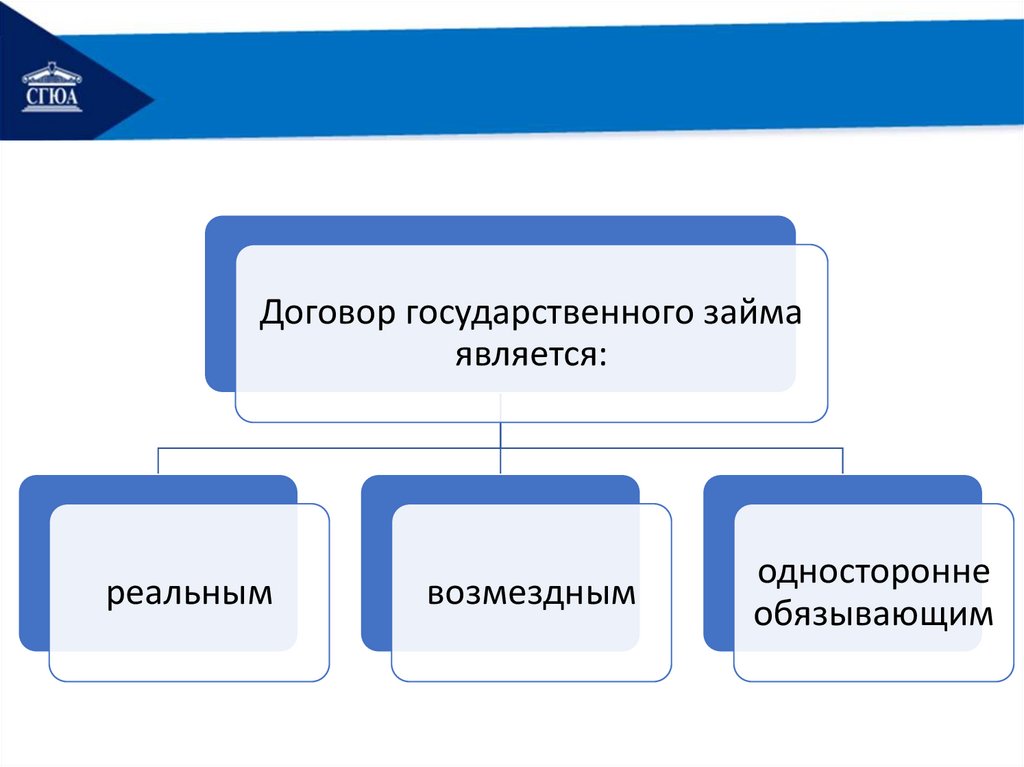

Договор государственного займаявляется:

реальным

возмездным

односторонне

обязывающим

37.

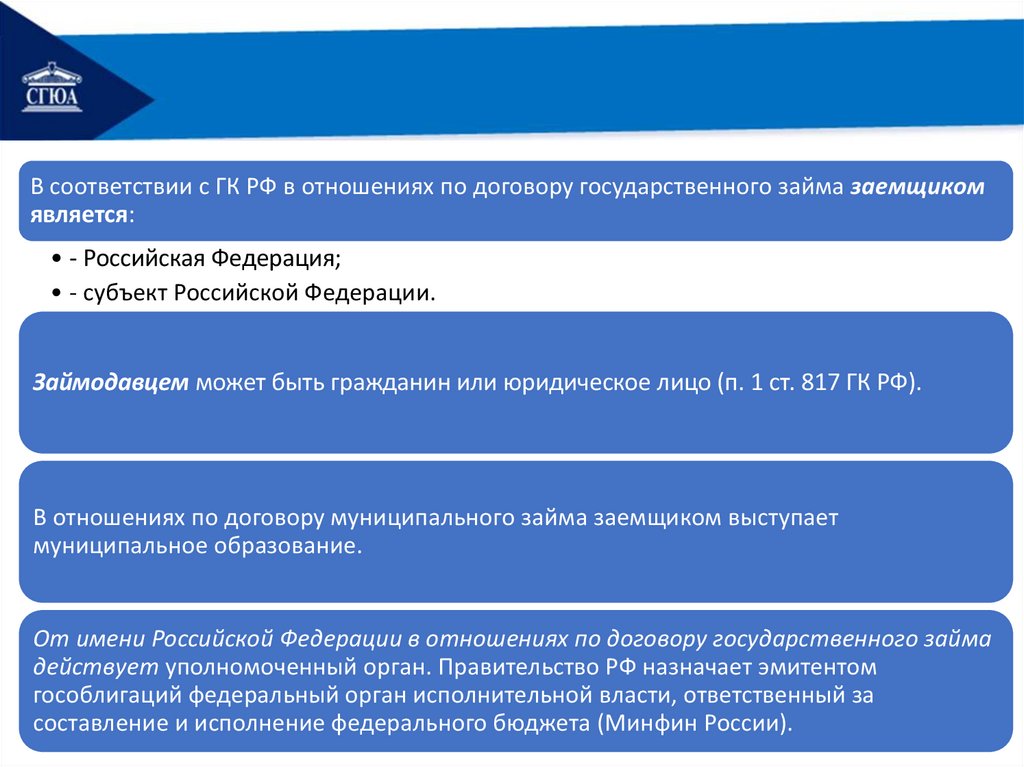

В соответствии с ГК РФ в отношениях по договору государственного займа заемщикомявляется:

• - Российская Федерация;

• - субъект Российской Федерации.

Займодавцем может быть гражданин или юридическое лицо (п. 1 ст. 817 ГК РФ).

В отношениях по договору муниципального займа заемщиком выступает

муниципальное образование.

От имени Российской Федерации в отношениях по договору государственного займа

действует уполномоченный орган. Правительство РФ назначает эмитентом

гособлигаций федеральный орган исполнительной власти, ответственный за

составление и исполнение федерального бюджета (Минфин России).

38.

Изменение условийвыпущенного в

обращение займа не

допускается.

39. 5 ВОПРОС

5. Понятиекредитного договора

и его юридическая

характеристика.

40.

Кредитный договор - это соглашение, всилу которого банк или иная кредитная

организация (кредитор) обязуются

предоставить денежные средства

(кредит) заемщику в размере и на

условиях, предусмотренных договором,

а заемщик обязуется возвратить

полученную денежную сумму и уплатить

проценты на нее (ст. 819 ГК РФ).

41.

По своей юридической природекредитный договор является:

консенсуальным

возмездным

двусторонне

обязывающим

42.

• Консенсуальность кредитного договораозначает, что договор о кредите считается

заключенным с момента, когда стороны в

установленной форме достигли соглашения по

всем его существенным условиям. Это отличает

кредитный договор от договора займа,

поскольку заем признается существующим

только с момента передачи заемщику денег или

заменимых вещей.

43.

• Возмездность кредитного договоравыражается в безусловной обязанности

заемщика выплатить кредитору в качестве

вознаграждения проценты, исчисляемые в

договоре из суммы и срока кредита.

• Проценты в данном случае - это

"дополнительные" деньги (денежные средства),

получаемые кредитной организацией сверх

возвращаемой заемщиком суммы долга.

44.

• Двусторонне обязывающий характеркредитного договора предусматривает

взаимные права и обязанности обеих

сторон договора (что также отличает

данный договор от общего заемного

правоотношения). В частности, по общему

правилу, кредитор наделяется

обязанностью выдать кредит, а заемщик,

соответственно - правом требования об

исполнении кредитором такой обязанности.

45.

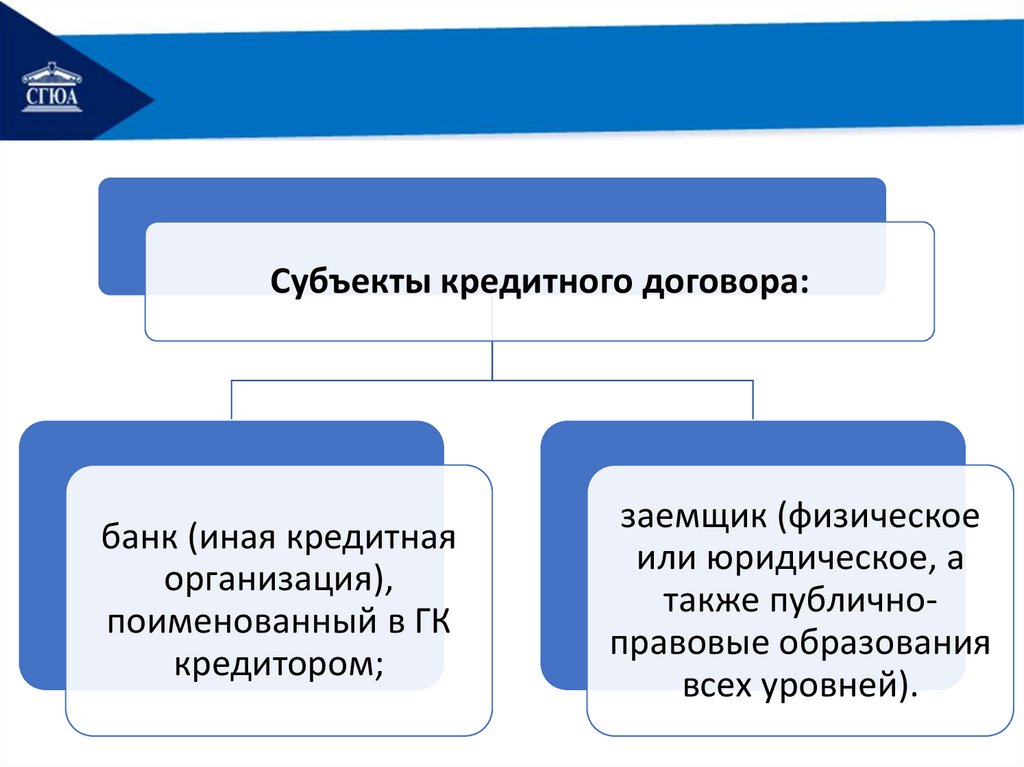

Субъекты кредитного договора:банк (иная кредитная

организация),

поименованный в ГК

кредитором;

заемщик (физическое

или юридическое, а

также публичноправовые образования

всех уровней).

46.

Форма договора - обязательнописьменная.

Несоблюдение письменной

формы кредитного договора

влечет его ничтожность.

47.

Виды соглашений о кредите:• а) целевой кредит (ст. 814 ГК РФ);

• б) кредитование расчетного счета (ст. 850 ГК

РФ);

• в) кредит Банка России (рефинансирование);

• г) кредиты под обеспечение (ст. 813 ГК РФ);

• д) потребительские кредиты;

• е) ломбардные кредиты

• ж) микрокредиты и т.д.

48.

Предмет кредитного договора - деньги(денежные средства).

Судебная практика, практика договорной и

банковской деятельности выработали

устоявшийся и повсеместно применяемый

единый подход к существу понятия денежных

средств (безналичных денег): распространение

правового режима наличных денег на деньги

безналичные.

49.

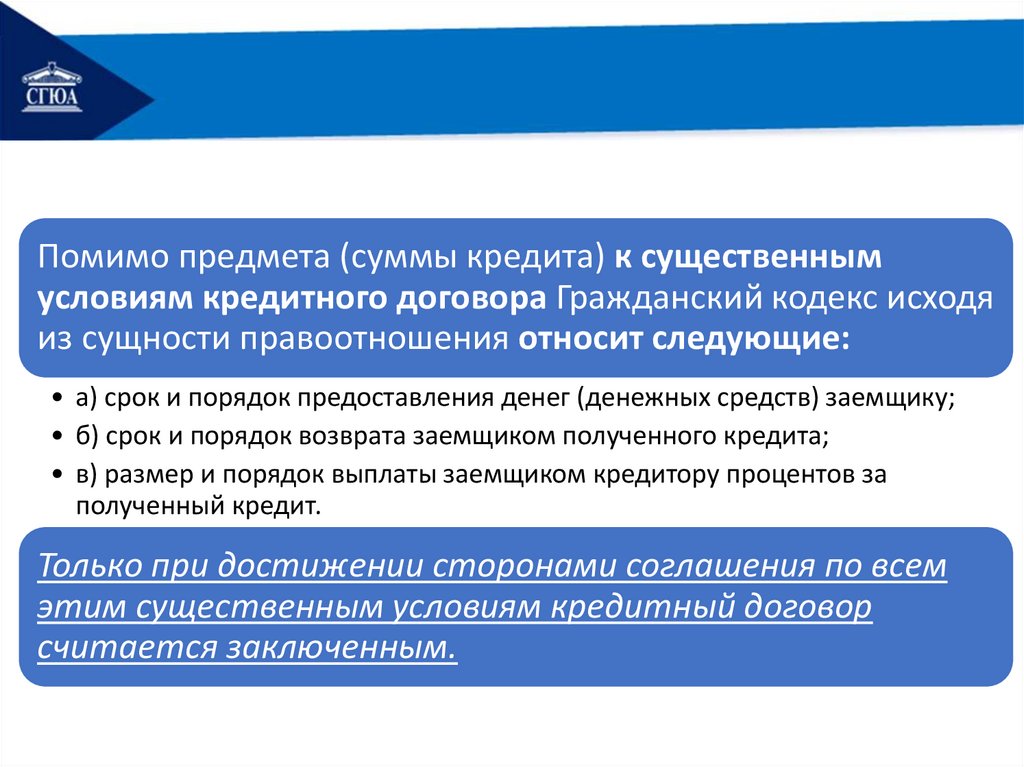

Помимо предмета (суммы кредита) к существеннымусловиям кредитного договора Гражданский кодекс исходя

из сущности правоотношения относит следующие:

• а) срок и порядок предоставления денег (денежных средств) заемщику;

• б) срок и порядок возврата заемщиком полученного кредита;

• в) размер и порядок выплаты заемщиком кредитору процентов за

полученный кредит.

Только при достижении сторонами соглашения по всем

этим существенным условиям кредитный договор

считается заключенным.

50.

Содержание кредитного договора - это взаимные права иобязанности сторон.

К основной обязанности кредитора Гражданский кодекс

(ст. 819) относит обязанность банка или иной кредитной

организации предоставить денежные средства заемщику.

Эта обязанность кредитора корреспондирует праву заемщика

требовать предоставления кредита.

Обязанности заемщика, по общему правилу, исчерпываются

обязанностью возвратить полученную от кредитора

денежную сумму и уплатить проценты на нее.

Соответственно кредитор обеспечивается правом требовать

от заемщика возврата суммы кредита и уплаты процентов.

51.

• ГК предусматривает, что кредитор вправе отказаться отпредоставления заемщику предусмотренного кредитным

договором кредита полностью или частично при наличии

обстоятельств, очевидно свидетельствующих о том, что

предоставленная заемщику сумма не будет возвращена в

срок. Таким обстоятельством, например, может служить

введение судом процедуры банкротства заемщика.

• Взаимно и заемщик наделяется правом отказаться от

получения кредита полностью или частично, уведомив об

этом кредитора до установленного договором срока его

предоставления, если иное не предусмотрено законом,

иными правовыми актами или кредитным договором.

52.

Исполнение кредитного соглашения заключается в выполнении сторонами своих основныхдоговорных обязанностей.

Кредитор зачисляет в предусмотренные договором сроки на счета заемщика сумму

кредита либо перечисляет сумму кредита по заявлению заемщика непосредственно на счет

третьих лиц.

Заемщик возвращает (перечисляет на соответствующий счет) в установленные договором

сроки и порядке сумму кредита и процентов за пользование им.

Срок возврата кредита устанавливается договором и является существенным условием.

Досрочное исполнение заемщиком обязанности по возврату суммы кредита допускается с

согласия кредитора (п. 2 ст. 810 ГК РФ).

53.

Договор о кредите прекращается:• надлежащим исполнением сторонами договорных

обязательств;

• на основании соглашения сторон;

• в судебном порядке по требованию одной из сторон

в случае существенного нарушения другой стороной

договора;

• односторонним отказом от договора кредитора или

заемщика (ст. 821 ГК РФ);

• по иным, предусмотренным законом основаниям

(невозможность исполнения, отступное и т.д.).

54.

6. Договорытоварного и

коммерческого

кредита.

55.

Гражданский кодексвыделяет в качестве

специальных

разновидностей заемнокредитных

правоотношений договоры

товарного и коммерческого

кредита (§ 3 главы 42 ГК

РФ).

56.

Кредитный договор, предметом которого выступают вещи,определяемые родовыми признаками, является товарным кредитом.

Договор товарного кредита подчинен общим правилам о кредитовании и

займе. Требования по количеству, ассортименту, комплектности, качеству,

таре и (или) упаковке предоставляемых в кредит заменимых вещей

должны соответствовать правилам о договоре купли-продажи товаров.

Товарный кредит характеризуется как консенсуальный, возмездный и

двусторонне обязывающий договор.

В отличие от кредитного договора, договор товарного кредита может быть

заключен любыми субъектами гражданского права.

57.

Кредит может быть предоставлен не толькоспециальным соглашением, но и особым условием

иных договоров, исполнение которых связано с

передачей в собственность другой стороне

денежных сумм или других вещей, определяемых

родовыми признаками. Такое соглашение

называется коммерческим кредитом.

В соответствии с подобными договорами

(например, купли-продажи, подряда, услуг и т.д.) в

качестве коммерческого кредита рассматриваются

аванс, предварительная оплата, отсрочка и

рассрочка платежей, т.е. случаи, когда исполнение

обязательств одной стороной сделки и встречная

денежная выплата другой стороны не совпадают по

времени.

58.

Коммерческий кредит - консенсуальный, возмездный и двустороннеобязывающий договор.

Его сторонами могут быть любые субъекты гражданских

правоотношений.

К коммерческому кредиту применяются правила о кредитном договоре, если

иное не предусмотрено правилами о договоре, из которого возникло

соответствующее обязательство, и не противоречит существу такого

обязательства (ст. 823 ГК РФ), а также общие нормы о денежных

обязательствах (напр. ст. 317.1 ГК).

59. 7 ВОПРОС

7. Понятие и видыдоговора

банковского вклада.

60.

Договор банковского вклада - этосоглашение, в силу которого одна

сторона (банк), принявшая поступившую

от другой стороны (вкладчика) или

поступившую для нее денежную сумму

(вклад), обязуется возвратить сумму

вклада и выплатить проценты на нее на

условиях и в порядке, предусмотренных

договором (ст. 834 ГК РФ).

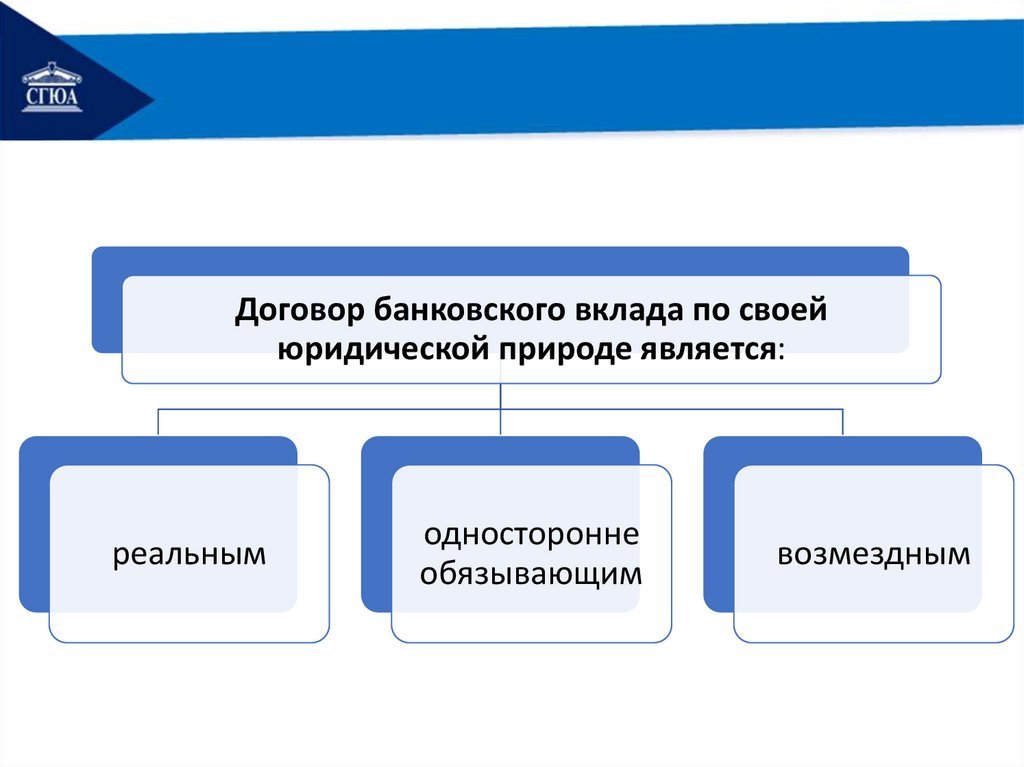

61.

Договор банковского вклада по своейюридической природе является:

реальным

односторонне

обязывающим

возмездным

62.

Реальность договора банковского вклада вытекает ииз легального определения договора, и из существа

обязательства: права и обязанности сторон возникают

только после внесения вклада.

Вкладчик приобретает только права (требовать

возврата вклада и уплаты процентов), а банк - только

соответствующие обязанности, что относит договор

банковского вклада к односторонне обязывающим

(односторонним).

Возмездность договора обусловлена статусом банка

как коммерческой организации и характером его

деятельности - сугубо предпринимательской.

63.

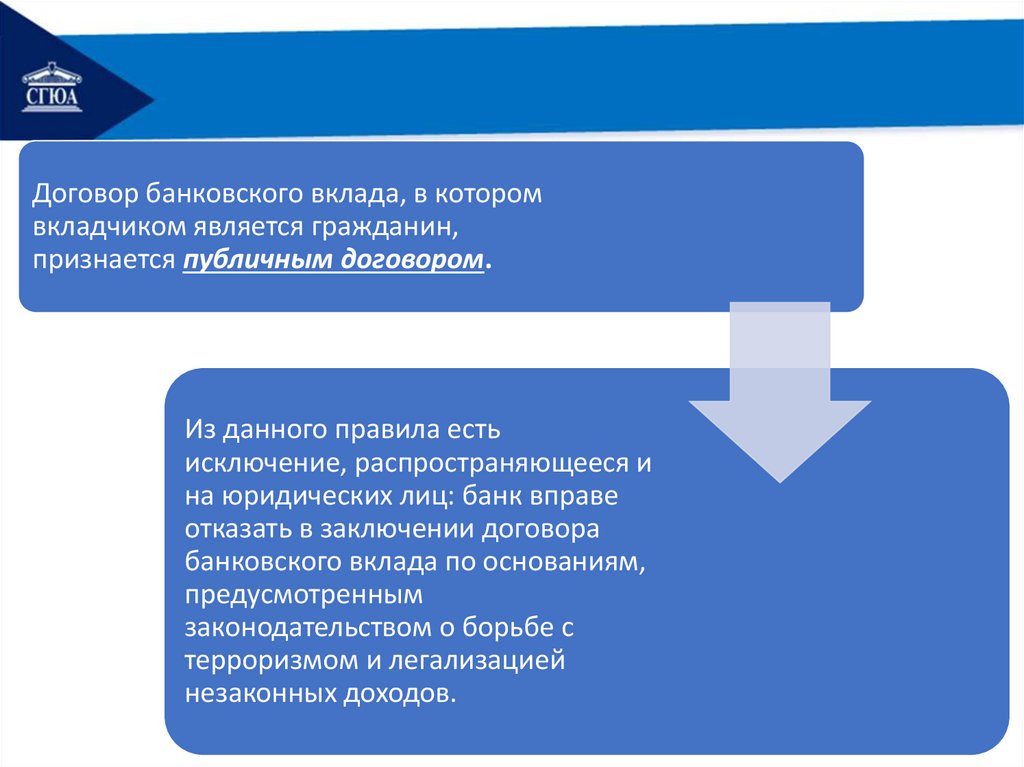

Договор банковского вклада, в которомвкладчиком является гражданин,

признается публичным договором.

Из данного правила есть

исключение, распространяющееся и

на юридических лиц: банк вправе

отказать в заключении договора

банковского вклада по основаниям,

предусмотренным

законодательством о борьбе с

терроризмом и легализацией

незаконных доходов.

64.

Субъектный состав(стороны) договора

банковского

вклада:

- банк;

- вкладчик.

65.

Стороной, принимающей денежные вклады, являются банк,которому такое право предоставлено в соответствии с

разрешением (лицензией), выданным в порядке,

установленном в соответствии с законом, а также другие

кредитные организации, принимающие в соответствии с

законом вклады (депозиты).

Закон содержит нормы повышенной меры ответственности

для лиц, осуществляющих подобную банковскую

деятельность без лицензии или иных законных оснований

(ст. 835 ГК РФ).

66.

• Вкладчиками могут быть любые юридические лица играждане. Гражданский кодекс содержит специальную

оговорку о праве несовершеннолетних в возрасте от

14 до 18 лет самостоятельно вносить вклады в банк и

распоряжаться ими (ст. 26).

• Кроме того, по общему правилу, на имя вкладчика

зачисляются денежные средства, поступившие в банк

от третьих лиц. Соответственно и вкладчик может

внести в банк вклад на имя определенного третьего

лица, которое впоследствии становится стороной по

договору банковского вклада.

67.

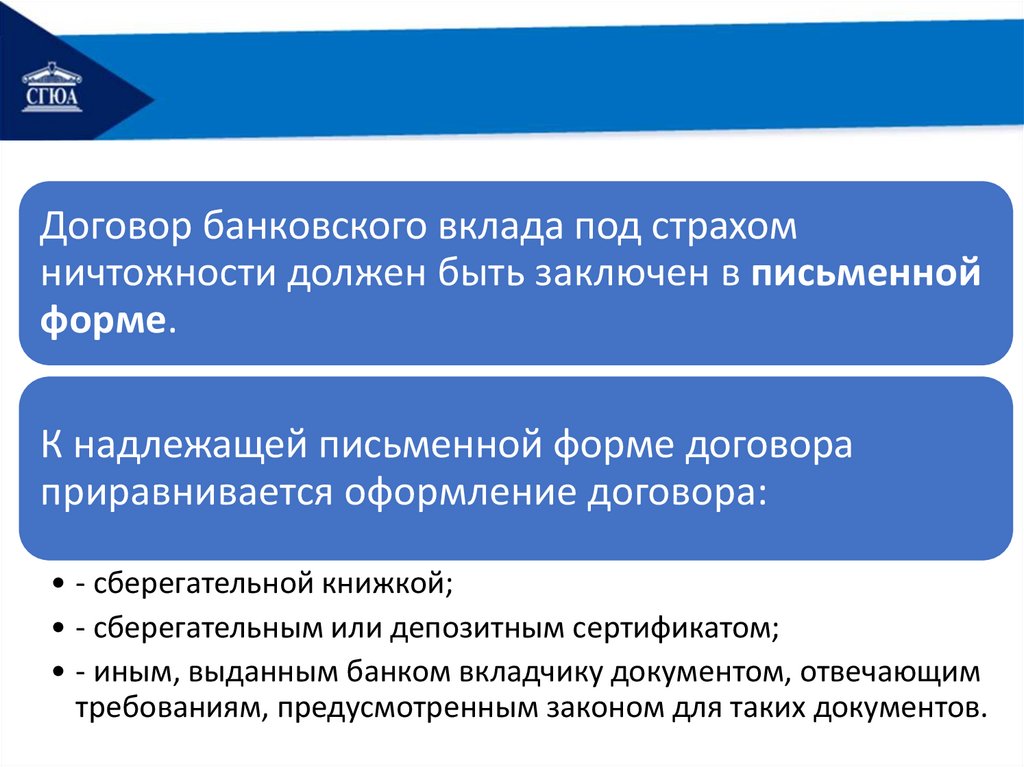

Договор банковского вклада под страхомничтожности должен быть заключен в письменной

форме.

К надлежащей письменной форме договора

приравнивается оформление договора:

• - сберегательной книжкой;

• - сберегательным или депозитным сертификатом;

• - иным, выданным банком вкладчику документом, отвечающим

требованиям, предусмотренным законом для таких документов.

68.

• Заключение договора банковского вклада с гражданиноми внесение денежных средств на его счет по вкладу

удостоверяются сберегательной книжкой - именной

или на предъявителя.

• Сберегательная книжка на предъявителя является

ценной бумагой (ст. 143 ГК РФ) и должна содержать

сведения о банке и состоянии денежного вклада.

• Если именная сберегательная книжка утрачена или

приведена в негодное для предъявления состояние, банк

по заявлению вкладчика выдает ему новую

сберегательную книжку.

69.

Восстановление прав по утраченнойсберегательной книжке на предъявителя

осуществляется в порядке, предусмотренном

для ценных бумаг на предъявителя (ст. 148 ГК

РФ).

Сберегательный (депозитный) сертификат

(предъявительский или именной) является

ценной бумагой, удостоверяющей сумму

вклада, внесенного в банк, и права вкладчика

(держателя сертификата) на получение по

истечении установленного срока суммы вклада

и процентов в банке, выдавшем сертификат.

70.

Договоры банковского вкладаподразделяются на два вида:

• на условиях выдачи вклада по первому

требованию (вклад до востребования);

• на условиях возврата вклада по истечении

определенного договором срока (срочный вклад).

Проценты, выплачиваемые банком по

срочному вкладу, обычно выше.

71. 8 ВОПРОС

8. Существенныеусловия,

содержание и

исполнение

договора

банковского

вклада.

72.

Единственное существенное условиедоговора банковского вклада - его

предмет, выражающийся в принятии

банком от вкладчика денежной

суммы и возврате ее с процентами в

сроки и порядке, предусмотренные

договором.

73.

Содержание договора банковского вклада составляютправа вкладчика и обязанности банка. Реальность и

односторонность договора наряду с его предметом

обусловливают специфику обязанностей банка принять и возвратить вклад, уплатить проценты. Кроме

этого, банк обязан начислять и выплачивать проценты, а

также принимать меры к обеспечению возврата вклада

и информировать об этом вкладчика.

Этим обязанностям соответствуют права вкладчика.

74.

Законодательство, обеспечиваявозврат гражданам их вкладов,

обязывает банки страховать такие

вклады физических лиц.

Федеральный закон от 23.12.2003

N 177-ФЗ "О страховании вкладов

физических лиц в Российской

Федерации"

75.

Исполнение и прекращение договора банковскоговклада.

• По договору банковского вклада любого вида банк

обязан выдать сумму вклада или ее часть по первому

требованию вкладчика (отказ вкладчика от этого

права ничтожен). Исключение из этого правила может

быть предусмотрено договором с вкладчиком юридическим лицом.

76.

• При возврате срочного вклада до истечения срокапроценты по вкладу выплачиваются в размере,

соответствующем размеру процентов по вкладам до

востребования.

• Банк вправе изменить размер процентов,

выплачиваемых на вклады до востребования, но не

ранее чем через месяц после уведомления вкладчика.

• Уменьшение процентов по срочным вкладам граждан

допускается только на основании закона, по срочным

вкладам юридических лиц - на основании закона и

договора.

77. Контрольные вопросы:

1.Понятие и виды договора займа?

2.

Предмет, субъекты и форма договора займа?

3.

Проценты по договору займа?

4.

Содержание договора займа?

5.

Ответственность сторон по договору займа?

6.

Понятие кредитного договора, его элементы?

7.

Товарный и коммерческий кредит?

8.

Отличия договора займа от кредитного договора.

9.

Понятие договора банковского вклада?

10.

Виды банковских вкладов?

11.

Сберегательная книжка и сберегательный (депозитный) сертификат?

12.

Права и обязанности сторон по договору банковского вклада?

13.

Обеспечение возврата вклада?

Финансы

Финансы