Похожие презентации:

Анализ финансовой отчетности

1.

АНАЛИЗфинансовой отчетности

_________________________

Юдина Татьяна Анатольевна

доцент, к.э.н.

2.

Сущность, методы и информационная база анализа финансового состояния предприятияВ самом общем смысле под финансовым анализом понимают «совокупность аналитических процедур в

отношении некоторого объекта исследования, основывающихся на данных финансового характера»

В узком смысле финансовый анализ представляет собой «процесс исследования финансового

состояния и результатов финансовой деятельности организации с целью:

1. повышения рыночной стоимости организации;

2. выявления резервов снижения расходов;

3. обеспечения эффективного развития»

Субъектом финансового анализа в условиях рынка может выступать любое заинтересованное в

деятельности той или иной организации лицо: собственники (акционеры, инвесторы), менеджмент,

контрагенты, работники фирмы, кредиторы, аналитики различных финансовых институтов,

государственные органы, общественные организации и т.д.

Объектом финансового анализа являются различные виды хозяйственной деятельности предприятия,

ее результаты, а также влияющие на них факторы внешней и внутренней экономической среды.

3.

Главная цель финансового анализа – получение небольшого числа ключевых (наиболееинформативных) параметров, дающих объективную и точную картину финансового состояния предприятия,

его прибылей и убытков, изменений в структуре активов и пассивов, в расчетах с дебиторами и

кредиторами. При этом субъектов анализа могут интересовать как текущее финансовое состояние

предприятия, так и прогноз на ближайшую или отдаленную перспективу, т.е. ожидаемые параметры

финансового состояния.

Цель анализа достигается в результате решения определенного взаимосвязанного набора аналитических

задач. Аналитическая задача представляет собой «конкретизацию целей анализа с учетом организационных,

информационных технических и методических возможностей проведения этого анализа».

1)

2)

3)

4)

5)

6)

К основным задачам финансового анализа относятся следующие:

предварительный (общий) анализ финансового состояния предприятия;

анализ финансовой устойчивости;

анализ ликвидности и платежеспособности;

анализ деловой и рыночной активности;

анализ финансовых результатов и рентабельности деятельности предприятия;

диагностика потенциального банкротства и прогнозирование финансового состояния организации.

4.

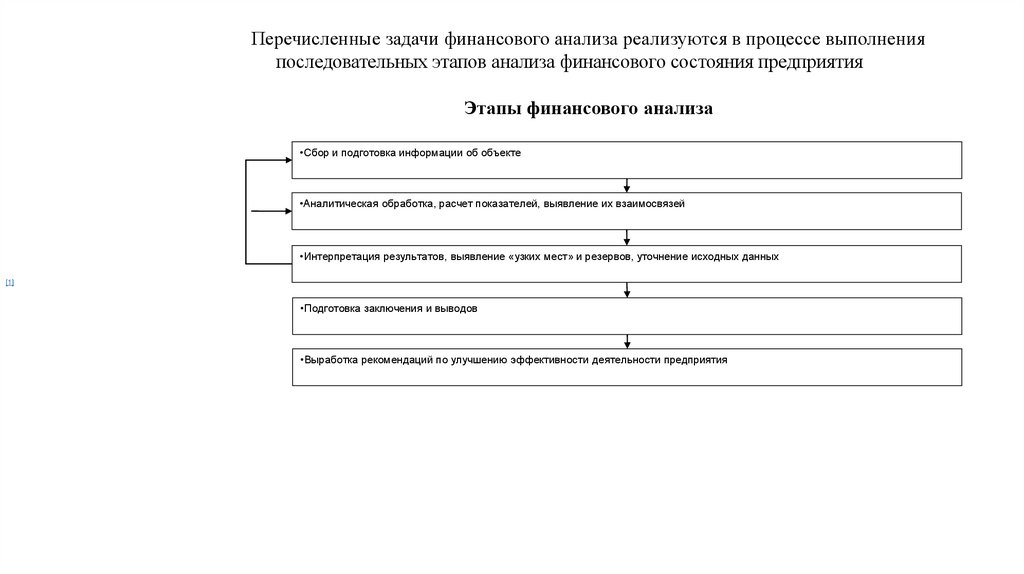

Перечисленные задачи финансового анализа реализуются в процессе выполненияпоследовательных этапов анализа финансового состояния предприятия

Этапы финансового анализа

•Сбор и подготовка информации об объекте

•Аналитическая обработка, расчет показателей, выявление их взаимосвязей

•Интерпретация результатов, выявление «узких мест» и резервов, уточнение исходных данных

[1]

•Подготовка заключения и выводов

•Выработка рекомендаций по улучшению эффективности деятельности предприятия

5.

В итоге в ходе реализации указанных этапов анализанеобходимо получить следующие результаты:

1. «своевременную и объективную оценку финансового состояния организации, выявление

«узких мест» в ее финансово-хозяйственной деятельности и исследование причин их

образования;

2. оценку возможности наступления банкротства организации;

3. выявление факторов и причин достигнутого состояния;

4. выявление и мобилизацию резервов улучшения финансового состояния организации и

повышение эффективности всей ее хозяйственной деятельности;

5. подготовку и обоснование предлагаемых управленческих решений в целях улучшения

финансового состояния организации;

6. выявление тенденций развития организации на основе прогнозирования ее финансового

состояния

6.

ПРИНЦИПЫ финансового анализа1. Анализ должен носить научный характер, основываться на положениях диалектической теории

познания, учитывать требования экономических законов развития производства, использовать

новейшие методы экономических исследований.

2. Анализ должен быть комплексным. Комплексность исследования требует охвата всех звеньев и

всех сторон деятельности и всестороннего изучения причинных зависимостей в экономике

предприятия.

3. Анализ должен обеспечивать системный подход, когда каждый изучаемый объект

рассматривается как сложная динамическая система, состоящая из ряда элементов, определенным

образом связанных между собой и с внешней средой. Изучение каждого объекта должно

осуществляться с учетом всех внутренних и внешних связей, взаимозависимости и

соподчиненности его отдельных элементов.

4. Анализ должен быть объективным, конкретным, точным, базироваться на достоверной,

проверенной информации, реально отражающей объективную действительность, а выводы его

должны обосновываться точными аналитическими расчетами.

7.

5. Анализ должен быть действенным, активно воздействовать на ход производства и его результаты,своевременно выявляя недостатки, просчеты, упущения в работе и информируя об этом руководство

предприятия.

6. Анализ должен проводиться по плану, систематически, а не от случая к случаю. Из этого

требования вытекает необходимость планирования аналитической работы на предприятиях,

распределения обязанностей по ее выполнению между исполнителями и контроля за ее проведением.

7. Схема анализа должна быть построена по принципу «от общего к частному», т.е. вначале дается

описание общих характеристик анализируемого объекта, а затем анализируются отдельные его части.

8. Необходимо составлять четкую программу анализа, которая включает проработку макетов

аналитических таблиц и алгоритмов расчета основных показателей.

9. Анализ должен быть оперативным. Оперативность означает умение быстро и четко проводить

анализ, принимать управленческие решения и претворять их в жизнь.

8.

10. В процессе анализа необходимо тщательно анализировать любые отклонения от нормативныхи/или плановых значений показателей.

11. Обоснованность используемой совокупности критериев качественной и количественной оценок.

12. При проведении анализа должен соблюдаться «принцип демократизма», который предполагает

участие в проведении анализа широкого круга работников организации, что обеспечивает более полное

выявление передового опыта и использование имеющихся внутрихозяйственных резервов.

13. Анализ должен базироваться на государственном подходе при оценке экономических явлений,

процессов, результатов хозяйствования. Иначе говоря, оценивая результаты хозяйственной

деятельности, нужно учитывать их соответствие государственной экономической, социальной,

экологической, международной политике и законодательству.

14. Анализ должен быть эффективным, т.е. затраты на его проведение должны давать многократный

эффект.

9.

При проведении финансового анализа могут возникнуть следующие сложности:1. «отсутствие достоверных и сопоставимых аналитических данных за предыдущие периоды

деятельности, возникающее в том числе и за счет нестабильности налоговой системы и

правового законодательства;

2. нехватка в организации специалистов, способных профессионально проанализировать

финансовые результаты;

3. недооценка руководством организации важности управления внутренними финансовыми

ресурсами;

4. существенное различие требований отечественной системы бухгалтерского учета и

международной;

5. некорректность и несвоевременность информации, предоставляемой подразделениями

организации для принятия управленческих решений

10.

В зависимости от целей и методов осуществления анализа различают две основныесистемы осуществления финансового анализа:

1. Экспресс-диагностика финансового состояния предприятия – дает мгновенный

взгляд на ситуацию и предназначена для поиска и выделения наиболее важных и сложных

проблем управления финансами.

Ее цель – простая наглядная оценка финансового состояния и динамики развития

организации.

2. Фундаментальный анализ финансово-хозяйственной деятельности предприятия –

предназначен для углубления и детализации оценок, полученных в результате экспрессдиагностики, а также определения реального экономического потенциала организации.

Цель такого анализа – более подробная характеристика имущественного и

финансового положения предприятия, результатов его деятельности в отчетном периоде и

возможностей развития в будущем

11.

Выполнять экспресс-диагностику целесообразно в три этапа:1) подготовительный – его целью является принятие решения о целесообразности и возможности

анализа, что делается на основе знакомства с аудиторским заключением (стандартное и

нестандартное) и проверки наличности всех форм и приложений, валюты баланса, взаимной увязки

показателей и их соотношение;

2) предварительный обзор бухгалтерской отчетности и экономическое чтение – целью второго

этапа является рассмотрение показателей бухгалтерской отчетности, их изучение и отбор объектов для

углубленного анализа;

3) анализ отчетности – является основой экспресс-диагностики, его цель – обобщение

результатов хозяйственной деятельности и оценка финансового состояния предприятия.

Таким образом, существенным преимуществом экспресс-диагностики является обнаружение

негативных тенденций на ранних стадиях и разработка мер по их нейтрализации.

12.

Процедура фундаментального анализа включает четыре этапа:1) отбор и подготовка данных финансовой отчетности для проведения аналитического

исследования;

2) аналитическая обработка исходной финансовой информации предполагает перевод типовых

форм бухгалтерской отчетности (в частности бухгалтерского баланса и отчета о прибылях и

убытках) в агрегированную, удобную для аналитических целей;

3) интерпретация полученной аналитической информации;

4) формулирование основных выводов и подготовка рекомендаций по улучшению финансового

состояния предприятия.

13.

Кроме знания методов финансового анализа, необходимо иметь достаточноеинформационное обеспечение для осуществления анализа финансового состояния

предприятия и квалифицированный персонал, который способен разработать и реализовать

методики финансового анализа с использованием современных компьютерных технологий.

В процессе проведения финансового анализа используются различные источники информации,

возникающие как внутри организации, так и за его пределами.

При этом важнейшим источником информации при анализе финансового состояния

организации, который характеризует текущее положение и результаты деятельности фирмы,

является ее финансовая (бухгалтерская) отчетность.

В реальной практике она часто представляет собой единственный источник данных, доступный

пользователю на момент принятия решений

14.

Финансовая отчетность – это совокупность форм, составленных на основе документальнообоснованных показателей финансового учета. Именно эти показатели и формируются в финансовые отчеты.

Назначение финансовых отчетов – предоставление пользователям объективной и достоверной

информации о финансовом положении предприятия для принятия управленческих решений.

Годовая финансовая отчетность организации дает широкие возможности для всестороннего анализа

деятельности предприятия и позволяет оценить:

имущественное и финансовое положение предприятия;

его способность выполнять обязательства перед контрагентами;

достаточность капитала для ведения всех видов хозяйственной деятельности;

потребность в дополнительных источниках финансирования;

эффективность деятельности организации в целом и ее способность создавать стоимость для владельцев, а

также для других заинтересованных сторон.

Состав и содержание финансовой отчетности для организаций (за исключением бюджетных и

общественных) регулируются законами и нормативными актами в сфере бухгалтерского учета.

15.

1. Баланс (форма 1)В нем фиксируется стоимость (денежное выражение) остатков внеоборотных и оборотных

активов капитала, фондов, прибыли, кредитов и займов, кредиторской задолженности и прочих

пассивов. Баланс содержит обобщенную информацию о состоянии хозяйственных средств

предприятия, входящих в актив, и источников их образования, составляющих пассив.

2. Отчет о финансовых результатах (отчет о прибыли и убытках) (форма 2)

Содержит сведения о текущих финансовых результатах деятельности предприятия за отчетный

период. Эта форма отчетности является важнейшим источником информации для анализа

показателей рентабельности активов организации, рентабельности реализованной продукции,

определения величины чистой прибыли.

3. Отчет об изменениях капитала (форма 3)

Показывает структуру собственного капитала предприятия, представленную в динамике

4. Отчет о движении денежных средств (форма 4) отражает остатки денежных средств на

начало года и конец отчетного периода и потоки денежных средств (поступления и расходование)

в разрезе текущей, инвестиционной и финансовой деятельности

5. Пояснения к балансу (форма 5)

6. Отчет о целевом использовании средств (форма 6)

16.

Пояснительная записка – это «самостоятельная структурная часть годового бухгалтерскогоотчета, готовится всеми экономическими службами предприятия на основании приказа

руководителя о подготовке годового отчета». В ней излагаются основные факторы, повлиявшие в

отчетном году на итоговые результаты деятельности организации, а также дается оценка ее

финансового состояния. В отличие от отчетных форм структура пояснительной записки не

регламентируется, но в некоторых нормативных документах приводятся рекомендации по составу

показателей и комментариев

Аудиторское заключение, подтверждающее достоверность бухгалтерской отчетности

организации, если она в соответствии с федеральными законами РФ подлежит обязательному

аудиту.

17.

Система показателей, характеризующая финансовое состояниеФинансовое состояние предприятия – это важнейшая характеристика его экономической

деятельности, выражаемая системой показателей, отражающих процесс формирования,

использования финансовых ресурсов и капитала предприятия, а также состояние его денежного

оборота.

Финансовое состояние предприятия – это комплексная и достаточно сложная экономическая

категория, которая в широком смысле слова подразумевает способность организации

финансировать свою деятельность на фиксированный момент времени и «выражается в

соотношении структур его активов и пассивов, т.е. средств предприятия и их источников»

18.

Финансовое состояние предприятия зависит от множества факторов, которые можноклассифицировать как внутренние (зависящие от деятельности предприятия) и внешние (не зависящие

от его деятельности).

К внутренним факторам, оказывающим влияние на устойчивое финансовое состояние

организации можно отнести:

- наличие гибкой структуры капитала;

- организацию движения капитала, обеспечивающую постоянное превышение доходов над

расходами с целью сохранения платежеспособности и создания условий для развития;

- производство и выпуск дешевой, качественной и пользующейся спросом на рынке продукции;

- эффективность хозяйственных и финансовых операций и другие.

К внешним факторам, влияющим на финансовое состояние предприятия, относятся:

- государственная, налоговая, процентная, амортизационная политики;

- положение предприятия на рынке, в том числе финансовом;

- уровень безработицы и инфляции в стране;

- финансовое состояние контрагентов и т.д.

19.

Основными задачами анализа финансового состояния организации являются:определение качества ее финансового состояния;

изучение причин его улучшения или ухудшения за отчетный период;

подготовка рекомендаций по повышению финансовой устойчивости и

предприятия.

платежеспособности

Информационными источниками для расчета показателей и проведения анализа служат годовая и

квартальная бухгалтерская отчетность предприятия, а также данные бухгалтерского учета и необходимые

аналитические расшифровки движения и остатков по синтетическим счетам.

Основными методами анализа финансового состояния являются горизонтальный, вертикальный,

трендовый, коэффициентный и факторный.

20.

Основнымиявляются:

элементами

анализа

финансового

состояния

предприятия

1. состав и структура активов (имущества, материальных и нематериальных ценностей,

являющихся ресурсами производственно-хозяйственной деятельности организации), их

состояние и динамика;

2. состав и структура пассивов (собственного и заемного капитала), их состояние и динамика;

3. абсолютные и относительные показатели финансовой устойчивости предприятия и оценка

изменений ее уровня;

4. платежеспособность организации и ликвидность активов баланса

21.

В сравнительном аналитическом балансе целесообразно представлять только основные разделы и статьиактива и пассива баланса в агрегированном виде, сгруппировав статьи по признаку однородности.

Такая форма баланса характеризует как структуру отчетной формы, так и динамику отдельных

показателей.

Информация, представленная в балансе, обрабатывается методами горизонтального и

вертикального анализа

Горизонтальный анализ дает характеристику изменений показателей за отчетный период.

Горизонтальный анализ баланса заключается в построении одной или нескольких аналитических таблиц, в

которых абсолютные балансовые показатели дополняются показателями динамики.

Вертикальный – характеризует удельный вес показателей в общем итоге (валюте) баланса предприятия

Вертикальный анализ баланса будет отвечать на вопросы, касающиеся счетов активов, обязательств и

капитала:

• Какой процент от общих активов классифицируется как оборотные активы?

• Какой процент от общей суммы обязательств и акционерного капитала составляют текущие обязательства?

Какова доля запасов в активах?

• Со временем эта доля изменяется? Если «Да», то увеличивается или уменьшается?

• Какой процент от общих активов составляет дебиторская задолженность? Со временем доля значительно

изменяется?

• Каков состав структуры капитала или, другими словами, какой процент от общего объема активов

составляют обязательства? Какой процент приходится на акционерный капитал?

22.

Порядок расчета финансовых коэффициентов и анализ полученных результатовРассмотрим основные группы показателей финансовой деятельности организации, порядок расчета

финансовых коэффициентов и дадим рекомендации, как правильно анализировать полученные результаты.

Группы показателей финансового анализа

В финансовом анализе применяется более 200 коэффициентов.

Все эти коэффициенты характеризуют четыре основные стороны —

показатели финансовой деятельности любой организации:

ликвидность

рентабельность

оборачиваемость активов

рыночная стоимость

Для каждой из этих групп показателей рассчитываются свои финансовые коэффициенты.

Коэффициенты рассчитываются в зависимости от поставленной задачи финансового анализа и круга

пользователей, для которых предназначена информация финансовой деятельности компании.

23.

Финансовые коэффициенты и показатели финансовой деятельностиПриведем основные финансовые коэффициенты для каждой группы показателей

деятельности:

К группе показателей ликвидности относятся коэффициенты:

абсолютной ликвидности;

текущей ликвидности;

быстрой ликвидности.

К группе показателей рентабельности относятся коэффициенты:

рентабельности оборотных средств;

рентабельности продаж;

рентабельности активов;

рентабельности чистых активов;

рентабельности собственного капитала.

24.

К группе показателей оборачиваемости активов относятся коэффициенты:оборачиваемости активов;

оборачиваемости оборотных активов;

оборачиваемости материально-производственных запасов;

оборачиваемости дебиторской (кредиторской) задолженности.

К группе рыночных показателей относятся коэффициенты:

прибыли на 1 акцию;

дивидендного дохода;

роста цены акции;

выплат;

рыночной (реальной стоимости) предприятия;

цена/прибыль на 1 акцию.

25.

Показатели ликвидностиЛиквидность– это показатель способности предприятия погашать свои краткосрочные обязательства

(которые предполагается оплатить в течение года) за счет оборотных активов (обращаемых в денежные

средства в течение года).

Под ликвидностью понимают способность превращения активов компании, ее ценностей в наличные деньги,

мобильность активов.

При этом ликвидность можно рассматривать с двух сторон:

1) как время, которое необходимо для обращения актива в денежную форму;

2) как вероятность продать актив по определенной цене.

Чем легче и быстрее можно получить за актив полную его стоимость, тем более ликвидным он является.

Скорость продажи активов может быть:

Высокой — в отношении имущества, которое продавать не нужно (денежные средства), и того

имущества, которое будет продано достаточно быстро (денежные эквиваленты, высоколиквидные

долговые ценные бумаги);

Быстрой — по имуществу, требующему для реализации некоторого времени (краткосрочная ДЗ)

Средней — для имущества, которое будет реализовано не очень быстро и в процессе продажи может

потерять часть своей стоимости.

26.

В российском бухгалтерском балансе активы предприятия расположены впорядке убывания ликвидности

Их можно разделить на следующие группы:

Высоколиквидные активы (денежные средства и краткосрочные финансовые вложения);

Быстрореализуемые активы (краткосрочная дебиторская задолженность, т.е. задолженность,

платежи по которой ожидаются в течение 12 месяцев после отчетной даты);

Медленно реализуемые активы (прочие, не упомянутые выше, оборотные активы);

Труднореализуемые активы (все внеоборотные активы)

В соответствии с классификацией имущества по скорости продажи существуют

3 основных вида показателей ликвидности:

Абсолютной — для имущества с высокой скоростью продажи;

Быстрой, которая может также называться срочной, строгой, промежуточной, критической или носить

название коэффициента промежуточного покрытия, — для имущества, имеющего высокую и быструю

скорость реализации;

Текущей — для имущества, темпы продажи которого соответствуют сумме всех 3 перечисленных

скоростей.

27.

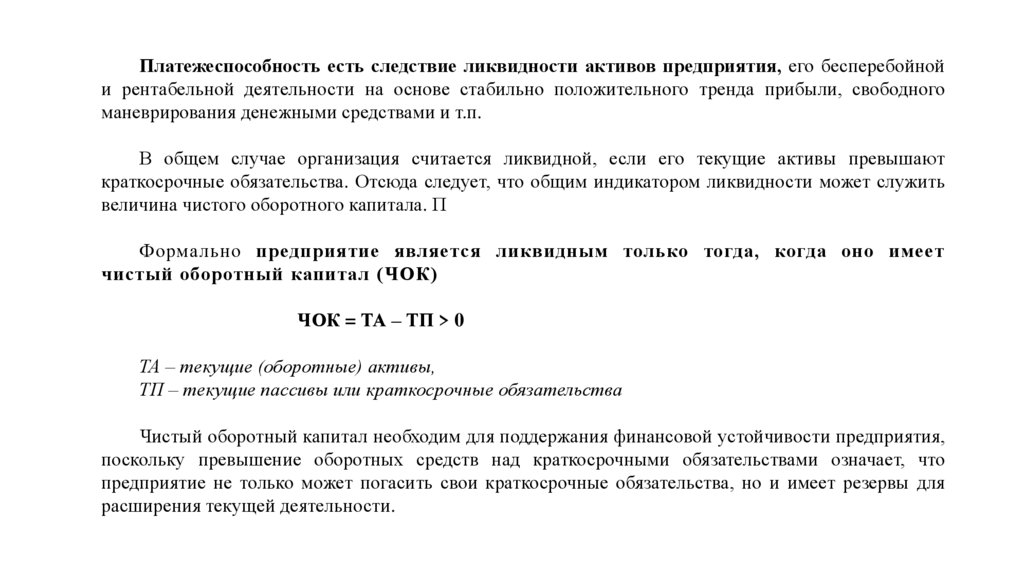

Платежеспособность есть следствие ликвидности активов предприятия, его бесперебойнойи рентабельной деятельности на основе стабильно положительного тренда прибыли, свободного

маневрирования денежными средствами и т.п.

В общем случае организация считается ликвидной, если его текущие активы превышают

краткосрочные обязательства. Отсюда следует, что общим индикатором ликвидности может служить

величина чистого оборотного капитала. П

Формально предприятие является ликвидным только тогда, когда оно имеет

чистый оборотный капитал (ЧОК)

ЧОК = ТА – ТП > 0

ТА – текущие (оборотные) активы,

ТП – текущие пассивы или краткосрочные обязательства

Чистый оборотный капитал необходим для поддержания финансовой устойчивости предприятия,

поскольку превышение оборотных средств над краткосрочными обязательствами означает, что

предприятие не только может погасить свои краткосрочные обязательства, но и имеет резервы для

расширения текущей деятельности.

28.

В российском бухгалтерском балансе активы предприятия расположены в порядке убыванияА1. Высоколиквидные активы (денежные средства и краткосрочные финансовые вложения)

А2. Быстрореализуемые активы (краткосрочная дебиторская задолженность, т.е. задолженность,

платежи по которой ожидаются в течение 12 месяцев после отчетной даты)

А3. Медленно реализуемые активы (прочие, не упомянутые выше, оборотные активы)

А4. Труднореализуемые активы (все внеоборотные активы)

Пассивы баланса по степени возрастания сроков погашения обязательств группируются

следующим образом:

П1. Наиболее срочные обязательства (привлеченные средства, к которым относится текущая

кредиторская задолженность перед поставщиками и подрядчиками, персоналом, бюджетом и т.п.)

П2. Среднесрочные обязательства (краткосрочные кредиты и займы, резервы предстоящих

расходов, прочие краткосрочные обязательства)

П3. Долгосрочные обязательства (раздела IV баланса "Долгосрочные пассивы")

П4. Постоянные пассивы (собственный капитал организации).

29.

Для определения ликвидности баланса следует сопоставить итоги по каждой группе активов и пассивов.Идеальным считает ликвидность, при которой выполняются следующие условия:

А1 > П1

А2 > П2

А3 > П3

А4 < П4

В случае, когда одно или несколько неравенств системы имеют противоположный знак по сравнению с

оптимальных вариантом, ликвидность баланса предприятия отличается от абсолютной.

Обязательное условие абсолютной активности баланса – выполнение первых трех неравенств.

Наличие излишка при сравнении первых трех групп активов и пассивов следует рассматривать

положительно, а недостаток – отрицательно. Так, платежный излишек по первой и второй группам активов и

пассивов означает, что предприятие ликвидно, т.е. платежеспособно в настоящий момент.

Сравнение активов и пассивов в третьей группе отражает перспективную ликвидность и является

своеобразным прогнозом платежеспособности организации.

Сопоставление четвертой группы активов и пассивов носит балансирующий характер, при котором

излишек (А4 ≤ П4) ликвидных средств рассматривается как нежелательное состояние.

30.

Сравнение первых двух групп активов и обязательств позволяет установить текущуюликвидность, т.е. платежеспособность или неплатежеспособность предприятия в ближайшее к моменту

проведения анализа время. Формула для расчета текущей ликвидности (ТЛ) выглядит следующим образом:

ТЛ = (А1 + А2) – (П1 + П2)

Сравнение третьей группы активов и пассивов выражает перспективную (долгосрочную)

ликвидность, т.е. прогноз платежеспособности организации. Формула для расчета перспективной

ликвидности (ПЛ) выглядит следующим образом:

ПЛ = А3 – П3

Выполнение трех выше указанных условий (А1 ≥ П1, А2 ≥ П2, А3 ≥ П3) неизменно влечет за собой и

выполнение четвертого балансирующего неравенства (А4 ≤ П4), которое подтверждает наличие у

предприятия собственных оборотных средств и означает соблюдение минимального условия финансовой

устойчивости.

31.

Невыполнение одного из первых трех неравенств свидетельствует о нарушении ликвидностибаланса предприятия. Недостаток средств по одной группе активов не может компенсироваться их

избытком по другой группе, т.к. компенсация может быть лишь по стоимости. В реальной же

ситуации, когда необходимо совершить платежи по обязательствам, менее ликвидные активы не

могут заменить более ликвидные.

Поэтому на практике абсолютно ликвидных предприятий немного. Кроме того, разделение

активов на группы по степени ликвидности достаточно условно. В определенных условиях наиболее

ликвидные активы (А1) могут стать абсолютно не ликвидными, и наоборот (например, денежные

средства на счетах неплатежеспособного банка становятся наименее ликвидными). Кроме того,

могут быть размыты границы между группами активов. Например, готовую продукцию и товары для

перепродажи в зависимости от того, насколько они пользуются спросом, можно отнести и к А2, и к

А3.

Очень важно выполнение последнего неравенства, т.к. оно характеризует величину собственных

оборотных средств организации. В то же время выполнение первого неравенства, когда денежные

средства и краткосрочные финансовые вложения превышают дебиторскую задолженность на

российских предприятиях, происходит довольно редко.

32.

Коэффициент текущей ликвидности —одна из основных расчетных характеристик, оценивающих платежеспособность компании.

Это наиболее общий и часто используемый показатель ликвидности.

Коэффициент текущей ликвидности отражает способность компании погашать текущие (краткосрочные)

обязательства за счёт только оборотных активов.

Коэффициент текущей ликвидности показывает, в какой части имеющиеся в наличии у компании

оборотные активы при их продаже по рыночной цене покроют краткосрочные обязательства предприятия.

Коэффициент текущей (общей) ликвидности — финансовый коэффициент, равный отношению текущих

(оборотных) активов к краткосрочным обязательствам (текущим пассивам).

Берут данные для определения коэффициента текущей ликвидности из бухгалтерского баланса

предприятия, составленного на какую-либо из отчетных дат.

Формула коэффициента текущей ликвидности:

Текущая ликвидность = Оборотные активы / Краткосрочные обязательства

33.

От всей суммы раздела V (т. е. от всей суммы краткосрочных обязательств):Текущая ликвидность = стр. 1200 / стр. 1500

где:

Стр. 1200 — номер строки итога раздела II «Оборотные активы» бухгалтерского баланса;

Стр. 1500 — номер строки итога раздела V «Краткосрочные обязательства» бухгалтерского баланса.

Чем показатель больше, тем лучше платежеспособность предприятия.

Нормальным считается значение коэффициента не ниже 1.

То есть нужно, чтобы общее значение оборотных активов было больше суммы краткосрочных

обязательств.

Значение ниже 1 говорит о высоком финансовом риске, связанном с тем, что предприятие

не в состоянии стабильно оплачивать текущие счета.

Значение более 3 может свидетельствовать о нерациональной структуре капитала.

34.

Быстрая ликвидностьКоэффициент быстрой ликвидности — финансовый коэффициент, равный отношению

высоколиквидных текущих активов к краткосрочным обязательствам (текущим пассивам).

Коэффициент быстрой ликвидности зависит от темпов продажи высоко и быстро ликвидного имущества,

к которому относят:

Краткосрочную задолженность дебиторов (продается быстро);

Краткосрочные финансовые вложения (высоколиквидные);

Денежные средства (не требуют продажи).

Суть коэффициента быстрой ликвидности заключается в расчете доли текущей (краткосрочной)

задолженности, которую компания может погасить за счет собственного имущества за непродолжительный

период времени, обратив это имущество в денежные средства.

Источником данных служит бухгалтерский баланс компании, чаще годовой баланс, но возможны и расчеты

по промежуточной отчетности.

Формула коэффициента быстрой ликвидности:

Быстрая ликвидность =

Краткосрочная ДЗ + Краткосрочные финансовые вложения + Денежные средства

___________________________________________________________________________

Текущие обязательства

35.

Быстрая ликвидность = (стр. 1230 стр. 1240 стр. 1250) / (стр. 1510 стр. 1520 стр. 1550)где:

Стр. 1230 — краткосрочная задолженность дебиторов;

Стр. 1240 — краткосрочные финансовые вложения;

Стр. 1250 — остаток денежных средств;

Стр. 1510 — остаток краткосрочных заемных средств;

Стр. 1520 — краткосрочная задолженность кредиторам;

Стр. 1550 — прочие краткосрочные обязательства.

Нормальным считается значение коэффициента быстрой ликвидности не менее 1.

Если коэффициент быстрой ликвидности равен или больше 1, то компания в состоянии обеспечить быстрое

полное погашение имеющейся у нее текущей задолженности за счет собственных средств. Причем часть этих

средств (если коэффициент больше 1) еще у организации останется.

Когда коэффициент быстрой ликвидности меньше 1, то компания не сможет быстро погасить всю имеющуюся

у нее текущую задолженность собственными средствами.

При этом коэффициент быстрой ликвидности, находящийся в пределах 0,7–1, считают допустимым, поскольку

обычной практикой является ведение бизнеса с наличием долгов.

А коэффициент быстрой ликвидности меньше 0,7 указывает на неблагоприятное положение, особенно в том

случае, если в числителе основная часть суммы приходится на дебиторскую задолженность, среди которой

может быть сомнительная.

36.

Абсолютная ликвидностьКоэффициент абсолютной ликвидности показывает, какую долю существующих краткосрочных долгов можно

погасить за счет средств предприятия в кратчайшие сроки, используя для этого наиболее легко реализуемое

имущество.

Определяют исходные данные для расчета коэффициента абсолютной ликвидности по балансу, составленному

на конкретную отчетную дату, или по отчетности за ряд дат, если нужно проследить динамику изменения этого

показателя.

Коэффициент абсолютной ликвидности — финансовый коэффициент, равный отношению денежных средств

и краткосрочных финансовых вложений к краткосрочным обязательствам (текущим пассивам).

Формула коэффициента абсолютной ликвидности:

Абсолютная ликвидность = Денежные средства + Краткосрочные финансовые вложения

______________________

Текущие обязательства

37.

Коэффициент абсолютной ликвидности является наиболее жестким критерием ликвидностиорганизации; показывает, какая часть краткосрочных обязательств может быть при необходимости

погашена немедленно за счет имеющихся денежных средств и быстрореализуемых ценных бумаг.

Абсолютная ликвидность = (стр. 1250 стр. 1240) / (стр. 1510 стр. 1520 стр. 1550)

где:

Стр. 1250 — номер строки бухгалтерского баланса по денежным средствам;

Стр. 1240 — номер строки бухгалтерского баланса по финансовым вложениям;

Стр. 1510 — номер строки бухгалтерского баланса по краткосрочным заемным средствам;

Стр. 1520 — номер строки бухгалтерского баланса по краткосрочной задолженности кредиторам;

Стр. 1550 — номер строки бухгалтерского баланса по прочим краткосрочным обязательствам.

Нормальное значение коэффициента абсолютной ликвидности колеблется в пределах 0,2–0,3. Такое

значение коэффициента абсолютной ликвидности означает, что 20–30 % краткосрочных обязательств

может быть погашено предприятием сразу за счет денежных средств.

Это означает, что от 0,2 до 0,5 краткосрочных долгов компания способна погасить в кратчайшие сроки

по первому требованию кредиторов. Соответственно, более высокое значение показателя

свидетельствует о более высокой платежеспособности.

Превышение величины 0,5 указывает на неоправданные задержки в использовании высоколиквидных

активов

38.

Показатели рентабельностиКоэффициенты рентабельности предприятия отражают степень прибыльности по различным видам

активов и эффективности использования материальных, трудовых и денежных и др. ресурсов.

Они рассчитываются как отношение чистой прибыли к сумме активов или потокам, за счет которых она

была получена.

Для этого используются данные бухгалтерской отчетности (Форма № 1 и № 2).

Чем выше значения, тем эффективнее задействованы анализируемые ресурсы предприятия.

В показателях рентабельности заинтересованы собственники и акционеры.

Коэффициенты рентабельности играют важную роль в разработке инвестиционной, кадровой,

и маркетинговой стратегий компании.

39.

Рентабельность оборотных средствРентабельность оборотных средств отражает эффективность их применения в процессе изготовления продукции.

Рентабельность оборотных средств будет тем больше, чем меньше ресурсов потратит компания для увеличения

прибыли.

Формула рентабельности оборотных средств:

Рентабельность оборотных средств = Чистая прибыль/оборотные средства

Если использовать строки бухгалтерской отчетности, то:

Рентабельность оборотных средств = стр. 2400/стр. 1200

где:

Стр. 2400 -строка отчета о финансовых результатах (чистая прибыль компании);

Стр. 1200 — строка бухгалтерского баланса (стоимость оборотных средств).

Чем выше полученный показатель, тем эффективнее используется собственный оборотный капитал.

Нормативное значение рентабельности оборотных средств более 1.

Коэффициент рентабельности оборотных средств с итогом больше единицы означает эффективное использование

оборотных средств и свидетельствует о получении прибыли предприятием.

Отрицательный результат демонстрирует неправильную организацию производства.

40.

Рентабельность продажРентабельность продаж показывает, прибыльная или убыточная деятельность предприятия.

Коэффициент рентабельности, продаж определяет долю прибыли в каждом заработанном рубле и рассчитывается

как отношение чистой прибыли (прибыли после налогообложения) за определённый период к выраженному

в денежных средствах объёму продаж за тот же период.

Формула коэффициента рентабельности продаж:

Рентабельность продаж = Чистая прибыль /Выручка х 100%

Для расчета рентабельности продаж используется информация из отчета о финансовых результатах (форма № 2):

Рентабельность продаж по валовой прибыли = строка 2100 / строка 2110 × 100

Рентабельность продаж по операционной прибыли = (строка 2300 строка 2330) / строка 2110 × 100

Рентабельность продаж по чистой прибыли = строка 2400 / строка 2110 × 100

Специальных нормативов для рентабельности продаж нет.

Рассчитываются среднестатистические значения рентабельности по отраслям.

Для каждого вида деятельности нормальным считается свой коэффициент.

В целом коэффициент в пределах от 1 до 5% говорит о том, что предприятие низкорентабельно, от 5 до 20% —

среднерентабельно, от 20 до 30% — высокорентабельно.

Коэффициент свыше 30% говорит о сверхрентабельности.

41.

Рентабельность активовРентабельность активов показывает способность активов компании приносить прибыль и является

индикатором эффективности и доходности деятельности компании.

Коэффициент рентабельности активов рассчитается как отношение прибыли к средней стоимости активов

предприятия и отражает величину чистой прибыли с каждого рубля вложенного в активы организации.

Для этого показатель из формы № 2 «Отчет о финансовых результатах» делится на среднее значение

показателя из формы № 1 «Бухгалтерский баланс».

Рентабельность активов, как и рентабельность собственного капитала, можно рассматривать в качестве

одного из показателей рентабельности инвестиций.

Формула коэффициента рентабельности активов:

Рентабельности активов = прибыль за период / средняя величина активов за период х 100%

Показатели прибыли для числителя формулы рентабельности активов нужно взять из отчета о финансовых

результатах:

прибыль от продаж — из строки 2200;

чистую прибыль — из строки 2400.

В знаменатель формулы надо поставить среднее значение стоимости оборотных активов.

42.

Если считается рентабельность всех активов, то берется сальдо баланса (строка 1600).Если считается рентабельность оборотных активов, то берется итог раздела II актива баланса (строка

1200).

Если интересует их отдельный вид — информацию из соответствующей строки второго раздела.

При расчете рентабельности внеоборотных активов в знаменателе нужно отразить итог по разделу I —

строку 1100. Тогда мы получим рентабельность всех имеющихся внеоборотных активов.

При необходимости можно проанализировать прибыльность активов отдельного вида, например основных

средств или группы внеобротных активов (материальные, нематериальные, финансовые).

В этом случае в формулу подставляют данные по строкам, в которых отражено соответствующее

имущество.

Чем выше показатель, тем более эффективным является весь процесс управления, так как

показатель рентабельности активов формируется под влиянием всей деятельности компании.

Для финансовой организации нормальным считается показатель, равный 10% и более, для

производственной компании — 15-20%, для торговой фирмы — 15-40%.

43.

Рентабельность собственного капиталаРентабельность собственного капитала показывает, насколько эффективно были использованы

инвестиции собственника бизнеса, инвестора в данное предприятие.

Другими словами, сколько копеек дохода приносит предприятию каждый рубль его собственного

капитала.

Рентабельность собственного капитала рассчитывается как частное от деления чистой прибыли,

полученной за период, на собственный капитал организации.

Формула коэффициента рентабельности собственного капитала:

Рентабельность собственного капитала = Чистая прибыль/ Собственный капитал х 100%

Чистая прибыль организации берется по данным «Отчета о финансовых результатах», собственный

капитал — по данным пассива бухгалтерского баланса.

44.

Деловая активность — это результативность работы предприятия относительно величиныавансированных ресурсов или величины их потребления в процессе производства. Деловая активность

проявляется в динамичности развития хозяйствующего субъекта, достижении им поставленных целей,

а также скорости оборота средств:

от скорости оборота средств зависит размер годового оборота;

с размерами оборота, а, следовательно, и с оборачиваемостью связана относительная величина

условно-постоянных расходов: чем быстрее оборот, тем меньше на каждый оборот приходится этих

расходов;

ускорение оборота на той или иной стадии кругооборота средств влечет за собой ускорение оборота

и на других стадиях.

Деловая активность организации в финансовом аспекте проявляется, прежде всего, в скорости оборота

его средств. Анализ деловой активности заключается в исследовании уровней и динамики

разнообразных финансовых коэффициентов оборачиваемости.

Ускорение оборачиваемости уменьшает потребность в средствах либо позволяет обеспечить

дополнительный выпуск продукции.

45.

Коэффициент общей оборачиваемости капитала отражает скорость оборота (количествооборотов за период) всего капитала организации. Рост коэффициента общей оборачиваемости

капитала означает ускорение кругооборота средств организации или инфляционный рост, а

снижение — замедление кругооборота средств организации.

К = Выручка от продажи / Среднегодовая стоимость активов

Коэффициент оборачиваемости оборотных средств показывает скорость оборота всех

оборотных средств организации (как материальных так и денежных).

К = Выручка от продажи / Среднегодовая стоимость оборотных активов

Фондоотдача — отношение суммы выручки от реализации к средней стоимости основных

средств в течение года (то есть сколько дохода от реализации удалось «выжать» из основных

средств).

К = Выручка от продажи / Средняя стоимость основных средств

46.

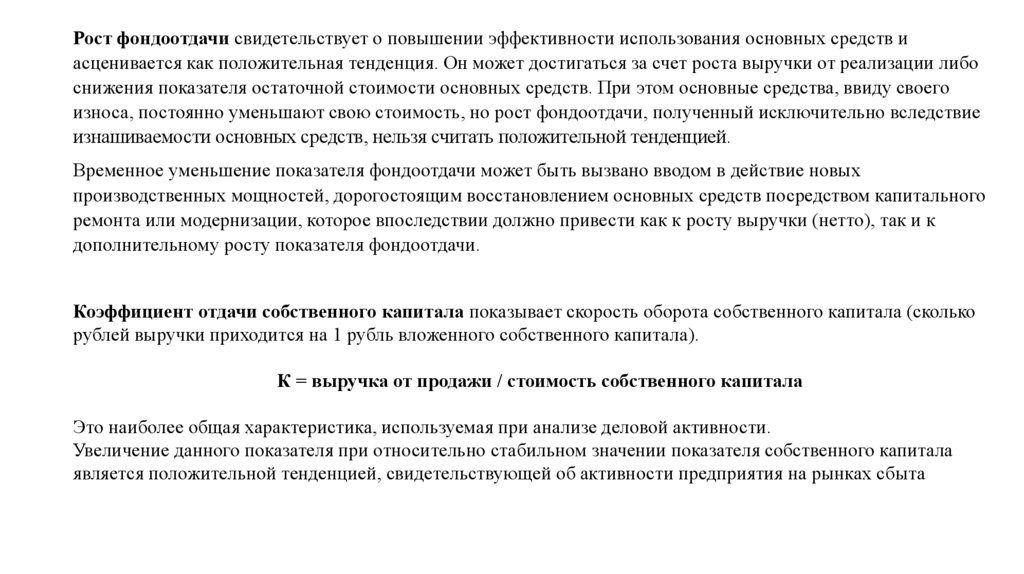

Рост фондоотдачи свидетельствует о повышении эффективности использования основных средств иасценивается как положительная тенденция. Он может достигаться за счет роста выручки от реализации либо

снижения показателя остаточной стоимости основных средств. При этом основные средства, ввиду своего

износа, постоянно уменьшают свою стоимость, но рост фондоотдачи, полученный исключительно вследствие

изнашиваемости основных средств, нельзя считать положительной тенденцией.

Временное уменьшение показателя фондоотдачи может быть вызвано вводом в действие новых

производственных мощностей, дорогостоящим восстановлением основных средств посредством капитального

ремонта или модернизации, которое впоследствии должно привести как к росту выручки (нетто), так и к

дополнительному росту показателя фондоотдачи.

Коэффициент отдачи собственного капитала показывает скорость оборота собственного капитала (сколько

рублей выручки приходится на 1 рубль вложенного собственного капитала).

К = выручка от продажи / стоимость собственного капитала

Это наиболее общая характеристика, используемая при анализе деловой активности.

Увеличение данного показателя при относительно стабильном значении показателя собственного капитала

является положительной тенденцией, свидетельствующей об активности предприятия на рынках сбыта

47.

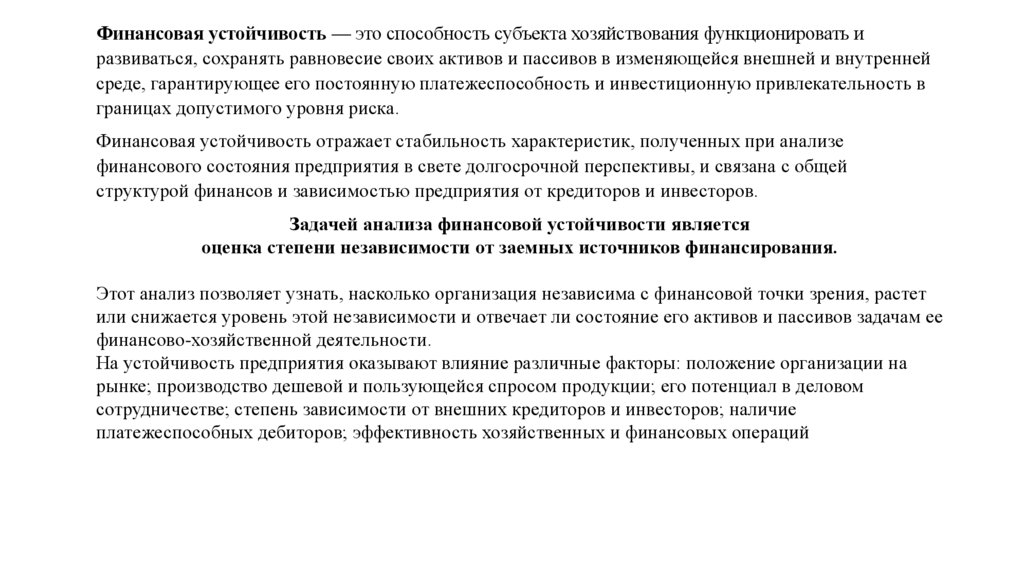

Финансовая устойчивость — это способность субъекта хозяйствования функционировать иразвиваться, сохранять равновесие своих активов и пассивов в изменяющейся внешней и внутренней

среде, гарантирующее его постоянную платежеспособность и инвестиционную привлекательность в

границах допустимого уровня риска.

Финансовая устойчивость отражает стабильность характеристик, полученных при анализе

финансового состояния предприятия в свете долгосрочной перспективы, и связана с общей

структурой финансов и зависимостью предприятия от кредиторов и инвесторов.

Задачей анализа финансовой устойчивости является

оценка степени независимости от заемных источников финансирования.

Этот анализ позволяет узнать, насколько организация независима с финансовой точки зрения, растет

или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам ее

финансово-хозяйственной деятельности.

На устойчивость предприятия оказывают влияние различные факторы: положение организации на

рынке; производство дешевой и пользующейся спросом продукции; его потенциал в деловом

сотрудничестве; степень зависимости от внешних кредиторов и инвесторов; наличие

платежеспособных дебиторов; эффективность хозяйственных и финансовых операций

48.

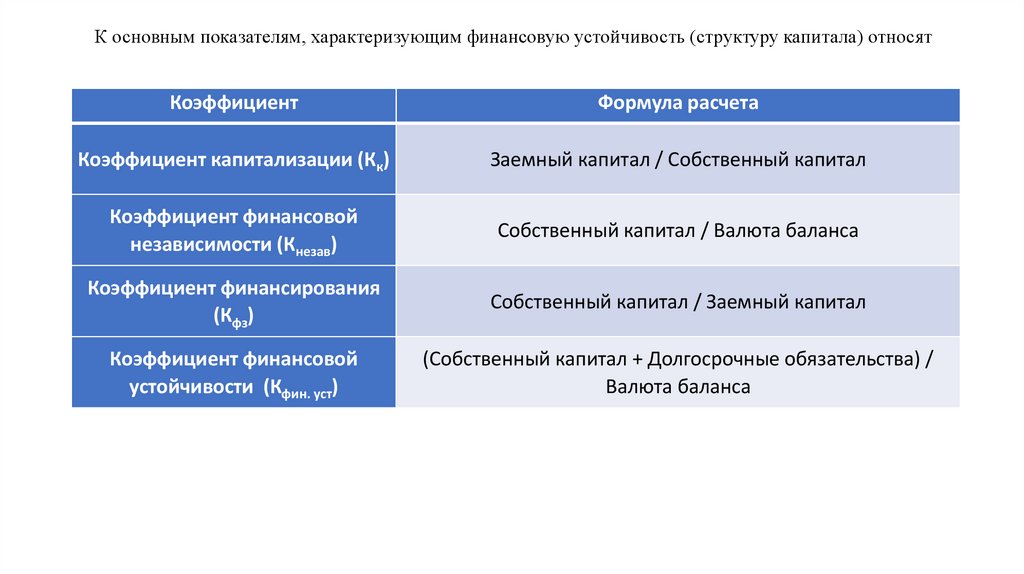

К основным показателям, характеризующим финансовую устойчивость (структуру капитала) относятКоэффициент

Формула расчета

Коэффициент капитализации (Кк)

Заемный капитал / Собственный капитал

Коэффициент финансовой

независимости (Кнезав)

Собственный капитал / Валюта баланса

Коэффициент финансирования

(Кфз)

Собственный капитал / Заемный капитал

Коэффициент финансовой

устойчивости (Кфин. уст)

(Собственный капитал + Долгосрочные обязательства) /

Валюта баланса

49.

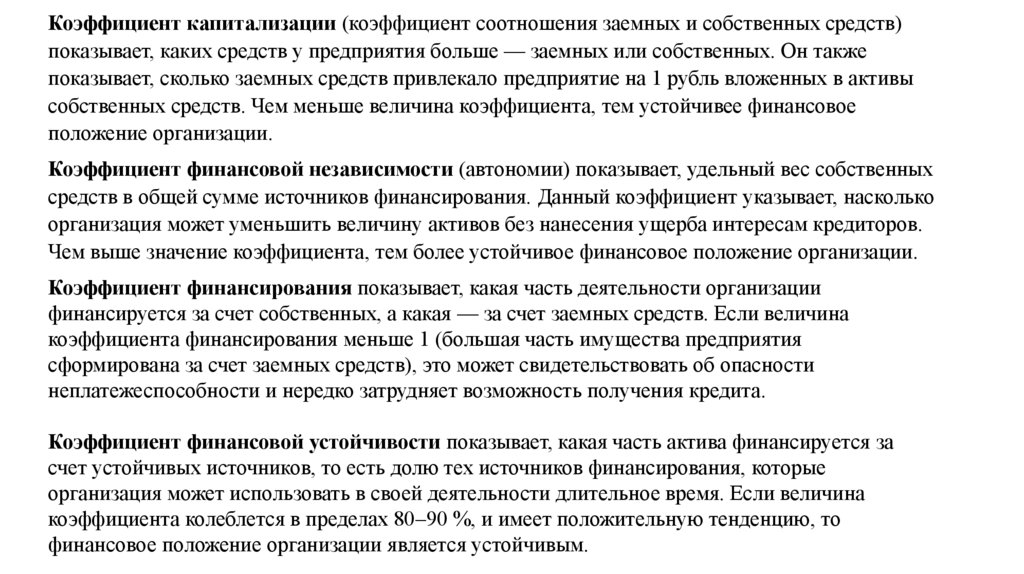

Коэффициент капитализации (коэффициент соотношения заемных и собственных средств)показывает, каких средств у предприятия больше — заемных или собственных. Он также

показывает, сколько заемных средств привлекало предприятие на 1 рубль вложенных в активы

собственных средств. Чем меньше величина коэффициента, тем устойчивее финансовое

положение организации.

Коэффициент финансовой независимости (автономии) показывает, удельный вес собственных

средств в общей сумме источников финансирования. Данный коэффициент указывает, насколько

организация может уменьшить величину активов без нанесения ущерба интересам кредиторов.

Чем выше значение коэффициента, тем более устойчивое финансовое положение организации.

Коэффициент финансирования показывает, какая часть деятельности организации

финансируется за счет собственных, а какая — за счет заемных средств. Если величина

коэффициента финансирования меньше 1 (большая часть имущества предприятия

сформирована за счет заемных средств), это может свидетельствовать об опасности

неплатежеспособности и нередко затрудняет возможность получения кредита.

Коэффициент финансовой устойчивости показывает, какая часть актива финансируется за

счет устойчивых источников, то есть долю тех источников финансирования, которые

организация может использовать в своей деятельности длительное время. Если величина

коэффициента колеблется в пределах 80–90 %, и имеет положительную тенденцию, то

финансовое положение организации является устойчивым.

50.

Анализ состава и структуры бухгалтерского балансаДля оценки состояния основных средств рассчитываются следующие показатели:

1. Коэффициент износа = сумма накопленной амортизации / первоначальная стоимость ОС

2. Коэффициент обновления = стоимость поступивших за период ОС / стоимость всех ОС

3. Коэффициент выбытия = стоимость выбывших ОС / стоимость ОС на начало периода

Для анализа запасов важно определить какова оценка остатков запасов.

Если рыночная стоимость запасов ниже, то снижение отражается в форме №2 как убыток.

Тенденции к росту запасов могут привести к увеличению значения К текущей ликвидности.

Следует выяснить причины роста запасов.

При росте остатков на счетах готовой продукции и товаров следует проанализировать ситуацию со сбытом

Дебиторская задолженность – это уникальный по источник для получения аналитической информации.

1. Это показатель уровня деловой активности: чем больше уровень продаж, тем больше может быть ДЗ.

2. Это показатель метода ведения бизнеса (договорная отсрочка платежей, невыполнение договорных условий

клиентами, источник предоплаты самого предприятия на счета поставщика и др.)

К оборачиваемости ДЗ = выручка от продаж / средние остатки ДЗ (т.е. 1/2 на начало + ½ на конец)

Средний период погашения ДЗ = Календарные дни периода / К оборачиваемости ДЗ

51.

Анализ состава и структуры бухгалтерского балансаАнализ собственных источников финансирования

- Уставный капитал

- Добавочный капитал (эмиссионный доход ПАО) – суммы, полученные сверх номинальной стоимости

размещенных акций, суммы дооценки внеоборотных активов, др.

- Резервный капитал – предназначен для покрытия непредвиденных убытков

- За счет чистой прибыли предприятие может формировать другие необязательные резервные фонды.

Анализ капитала – это анализ источников. За счет чего прирос капитал в отчетном периоде. Изменения в

капитале подробно раскрываются в Отчете об изменении капитала.

Анализ заемного капитала

Долгосрочные кредиты и займы – это, как правило, источник внеоборотных средств (технического обновления)

Важен анализ целевого использования этих средств.

Краткосрочные кредиты и займы – это, как правило, источник оборотных средств.

Кредиторская задолженность – это , как правило, оценочная величина обязательств предприятия

52.

Анализ состава и структуры бухгалтерского балансаАнализ резервов и обязательств

При анализе следует изучить их объем, состав и структуру за два отчетных периода.

При анализе резервов важно выяснить основания их образования:

1. Резервы образованы в соответствии с законодательством

2. Резервы образованы в соответствии с решениями учредителей

3. Резервы оценочные

4. Резервы предстоящих расходов (резерв реструктуризации)

Анализ чистых активов

1. Изучение динамики стоимости ЧА за несколько лет

2. Сравнение стоимости ЧА с уставным капиталом

53.

Таким образом, в основу системы анализа финансовой отчетности организаций заложен комплексныйподход к анализу показателей их финансово-хозяйственной деятельности, отражающих наличие,

размещение и использование финансовых ресурсов предприятия, организации.

Методика анализа финансового состояния хозяйственных субъектов включает

________________________________________________________________________________________________

анализ прибыльности хозяйственной деятельности предприятия

анализ финансовой устойчивости организации

анализ деловой активности организации

анализ ликвидности и рыночной устойчивости организации

Анализ финансовой отчетности организации проводится путем сравнения его показателей за разные

периоды отчетности и рекомендуемыми нормативными значениями и сопоставления по организациям,

относящимся к одним и тем же группам (по отраслям, видам выпускаемой продукции, численности

персонала и т. д.).

Финансы

Финансы