Похожие презентации:

Земельный налог

1.

Тема: Земельный налог2.

Земельный налог— один из видов платежей за землю. Местный налог. Онвзимается на территории РФ в соответствии с гл. 31 НК РФ.

Цель введения платы за землю заключается в стимулировании рационального

использования охраны и освоения земель, повышения плодородия почв,

выравнивании социально-экономических условий хозяйствования на землях

разного качества, обеспечении развития инфраструктуры в населенных

пунктах, формировании специальных фондов финансирования этих

мероприятий. Величина земельного налога не зависит от результатов

хозяйственной деятельности собственников земли, землевладельцев и

землепользователей.

3.

Представительными органами муниципальных образованийопределены следующие элементы по земельному налогу:

-налоговые ставки (в пределах, установленных ст. 394

НК РФ)

-порядок и сроки уплаты налога;

- налоговые льготы, а также основания и порядок их

применения, включая установление размера не

облагаемой налогом суммы для отдельных категорий

налогоплательщиков.

4.

Плательщики земельного налога представлены насхеме.

5.

Объект налогообложения земельного налогаНалоговая база по земельному налогу

определяется как кадастровая стоимость

земельных участков по состоянию на 1

января года, являющегося налоговым

периодом.

6.

Вопросы для контроля1. Что является экономическим содержанием земельного налога?

2.Перечислите элементы земельного налога.

3.Законодательная база земельного налога.

4.Кто является плательщиком земельного налога и арендной платы за

землю?

5. Что является объектом обложения земельным налогом?

6.На основе каких методов получают оценку земельного участка?

7.

Налоговая базаНалогоплательщики — организации и индивидуальные предприниматели определяют

налоговую базу самостоятельно на основе информации о земельных участках, полученной из

государственного земельного кадастра о каждом земельном участке, принадлежащем им на

праве собственности или праве постоянного (бессрочного) пользования.

Налоговую базу для физических лиц определяют налоговые органы по данным, которые

представляются в налоговые органы органами, осуществляющими ведение Государственного

земельного кадастра, органами, осуществляющими регистрацию прав на

недвижимое имущество и сделок с ним, и органами муниципальных образований (п. 4 ст. 391

НК РФ);

8.

Налоговая база уменьшается на необлагаемую налогом сумму — 10 000 руб. на одного налогоплательщикана территории одного муниципального образования (городов федерального значения Москвы и СанктПетербурга) в отношении земельного участка, находящегося в собственности, постоянном (бессрочном)

пользовании или пожизненном наследуемом владении следующих категорий налогоплательщиков

•Героев Советского Союза, Героев Российской Федерации, полных кавалеров ордена

Славы;

•инвалидов, имеющих III степень ограничения способности к трудовой деятельности, а

также лиц, имеющих I и II группы инвалидности;

•инвалидов с детства;

•ветеранов Великой Отечественной войны, а также ветеранов и инвалидов боевых

действий;

•физических лиц, принимавших в составе подразделений особого риска

непосредственное участие в испытаниях ядерного и термоядерного оружия, ликвидации

аварий ядерных установок на средствах вооружения и военных объектах;

•физических лиц, имеющих право на получение социальной поддержки в соответствии с

Законом РФ «О социальной защите граждан, подвергшихся воздействию радиации

вследствие катастрофы на Чернобыльской АЭС», и др.;

физических лиц, получивших или перенесших лучевую болезнь или ставших инвалидами в

результате испытаний, связанных с любыми видами ядерных установок.

9.

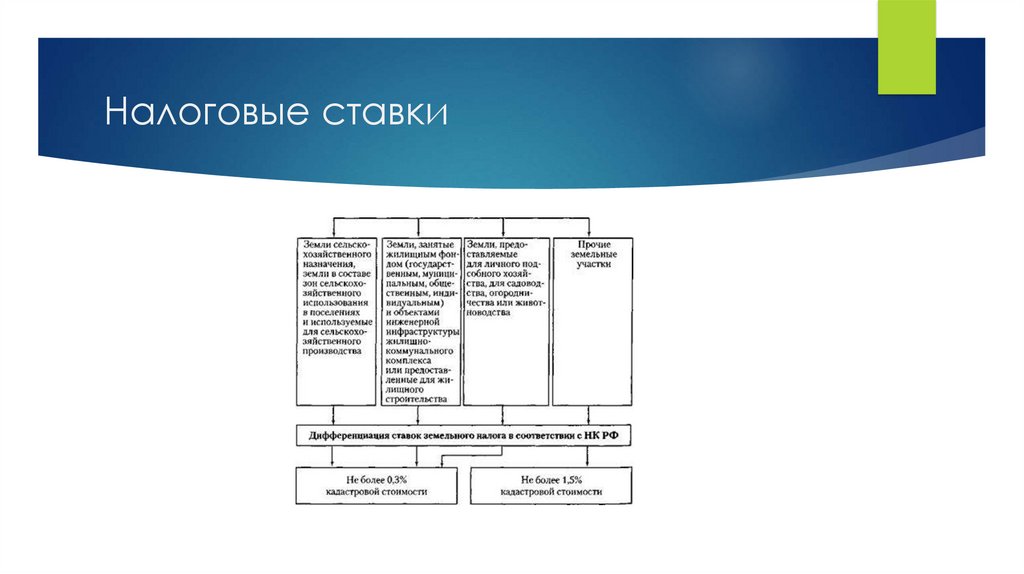

Налоговые ставки10.

Освобождаются отналогообложения

• организации и учреждения уголовно-исполнительной системы Минюста России — в отношении земельных участков, предоставленных для

непосредственного выполнения возложенных на эти организации функций;

• организации — в отношении земельных участков, занятых государственными автомобильными дорогами общего пользования;

• религиозные организации — в отношении принадлежащих им земельных участков, на которых расположены здания, строения, сооружения религиозного и

благотворительного назначения;

• общероссийские общественные организации инвалидов, среди членов которых инвалиды и их законные представители составляют не менее 80%, — в

отношении земельных участков, используемых ими для осуществления уставной деятельности;

• организации, уставный капитал которых полностью состоит из вкладов указанных общероссийских общественных организаций инвалидов, если

среднесписочная численность инвалидов среди их работников составляет не менее 50%, а доля в фонде оплаты труда — не менее 25% — в отношении

земельных участков, используемых ими для производства и реализации товаров (за исключением подакцизных товаров, минерального сырья и иных полезных

ископаемых, а также иных товаров по перечню, утверждаемому Правительством РФ);

• учреждения, единственными собственниками имущества которых являются указанные общероссийские общественные организации инвалидов, — в

отношении земельных участков, используемых ими для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных,

научных, информационных и иных целей социальной защиты и реабилитации инвалидов, а также для оказания правовой и иной помощи инвалидам, детяминвалидам и их родителям;

• организации народных художественных промыслов — в отношении земельных участков, находящихся в местах традиционного бытования народных

художественных промыслов;

• физические лица, относящиеся к коренным малочисленным народам Севера, Сибири и Дальнего Востока РФ, а также общины таких народов — в

отношении земельных участков, используемых для сохранения и развития их традиционного образа жизни, хозяйствования и промыслов;

• организации — резиденты особой экономической зоны — в отношении земельных участков, расположенных на территории особой экономической зоны,

сроком на пять лет с момента возникновения права собственности на земельный участок.

11.

Налоговый и отчетные периоды.Налоговым периодом признается календарный год,

Отчетными периодами для организаций и

индивидуальных предпринимателей являются I

квартал, полугодие, девять месяцев календарного

года.

12.

Порядок исчисления и сроки уплаты налогаСумма

налога исчисляется по

истечении налогового периода как

соответствующая налоговой ставке

процентная доля налоговой базы.

13.

Авансовые платежиПо истечении I, II и III кварталов текущего

налогового периода как 1/4

соответствующей налоговой ставки

процентной доли кадастровой стоимости

земельного участка по состоянию на 1

января года, являющегося налоговым

периодом (п. 6 ст. 396 НК РФ).

Финансы

Финансы