Похожие презентации:

Земельный налог

1.

Тема.Земельный налог

(31 глава НК РФ)

2.

Налогоплательщики - организации и физическиелица, обладающие ЗУ, признаваемыми объектом

налогообложения на праве:

собственности

постоянного (бессрочного)

пользования

пожизненного наследуемого владения

3.

Не признаются налогоплательщикамиорганизации и физические лица в отношении ЗУ,

находящихся у них на праве безвозмездного

пользования, в том числе:

праве безвозмездного

срочного пользования

переданных им по

договору аренды

4.

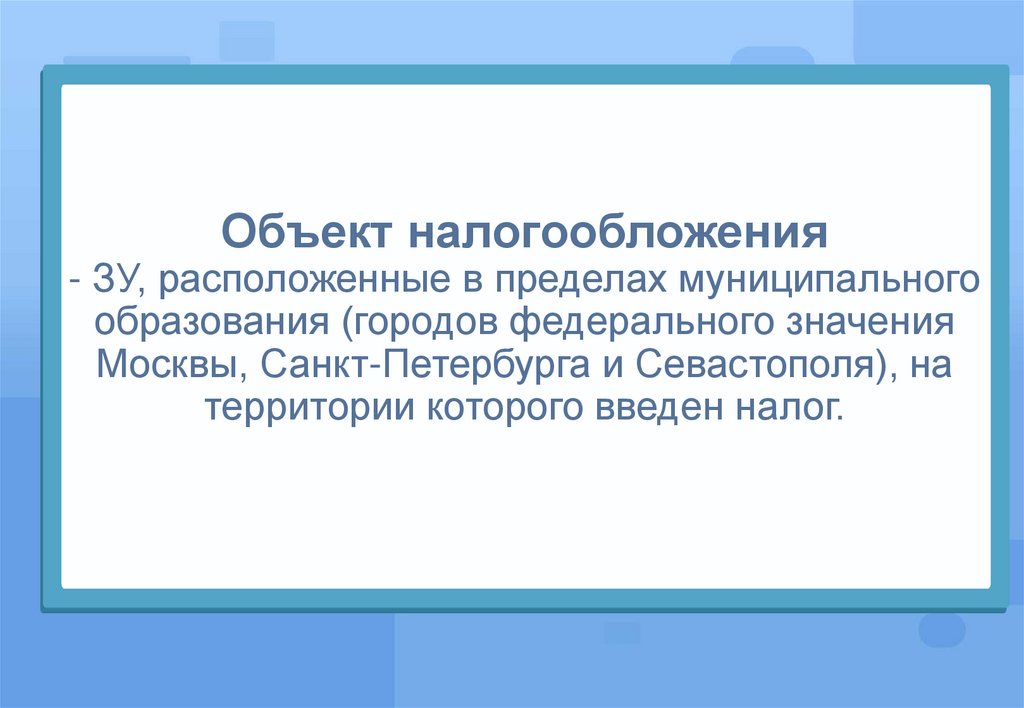

Объект налогообложения- ЗУ, расположенные в пределах муниципального

образования (городов федерального значения

Москвы, Санкт-Петербурга и Севастополя), на

территории которого введен налог.

5.

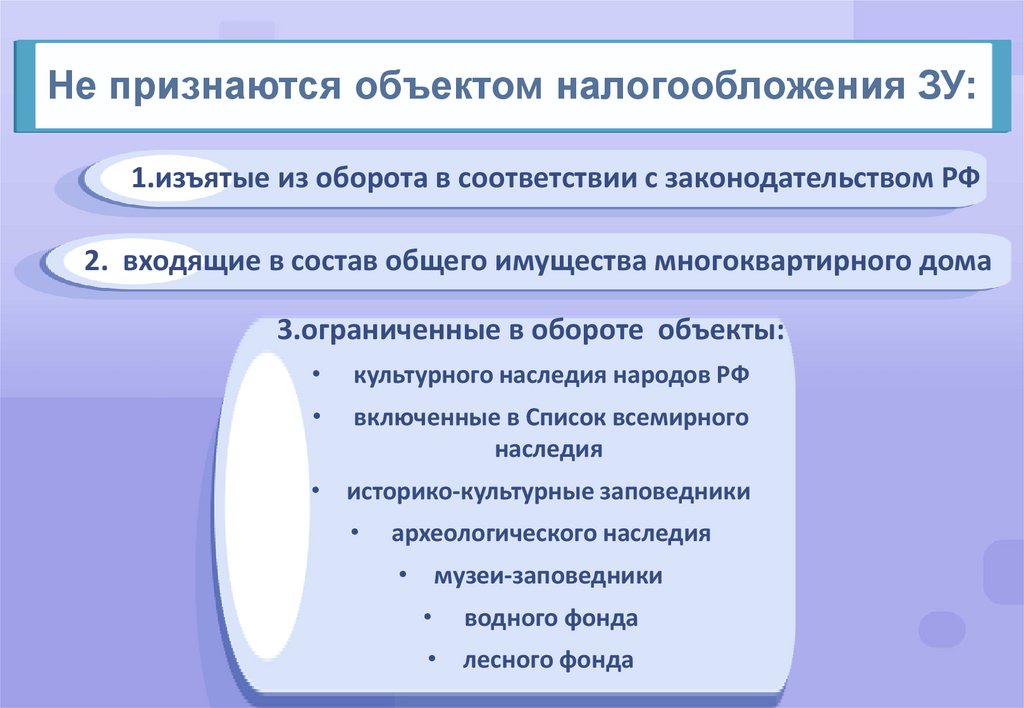

Не признаются объектом налогообложения ЗУ:1.изъятые из оборота в соответствии с законодательством РФ

2. входящие в состав общего имущества многоквартирного дома

3.ограниченные в обороте объекты:

культурного наследия народов РФ

включенные в Список всемирного

наследия

• историко-культурные заповедники

археологического наследия

• музеи-заповедники

водного фонда

• лесного фонда

6.

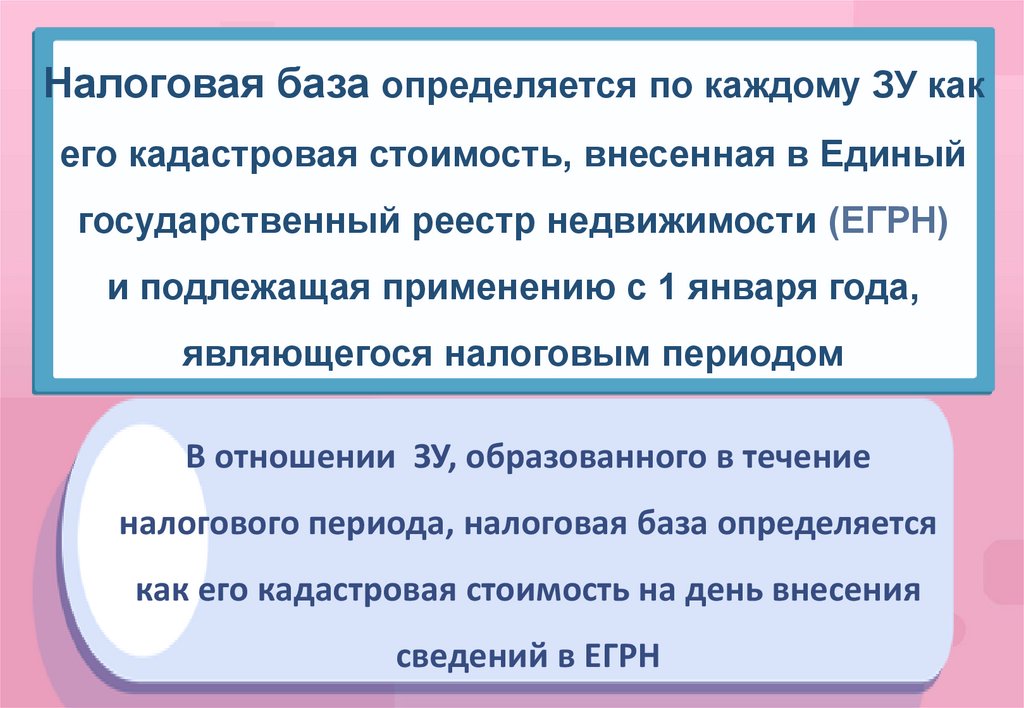

Налоговая база определяется по каждому ЗУ какего кадастровая стоимость, внесенная в Единый

государственный реестр недвижимости (ЕГРН)

и подлежащая применению с 1 января года,

являющегося налоговым периодом

В отношении ЗУ, образованного в течение

налогового периода, налоговая база определяется

как его кадастровая стоимость на день внесения

сведений в ЕГРН

7.

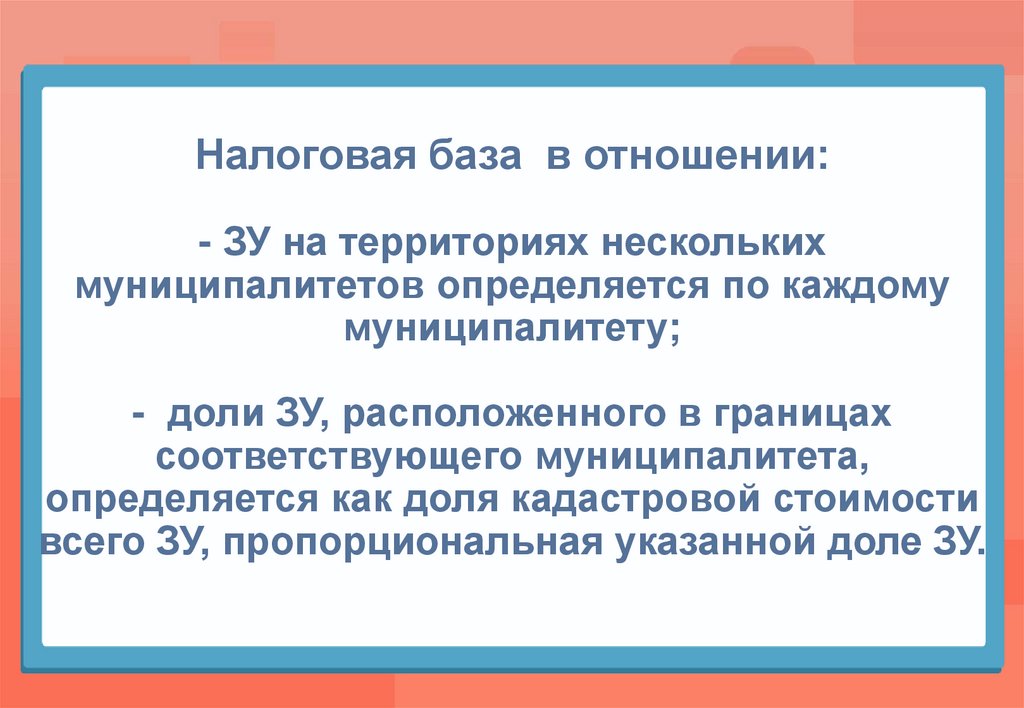

Налоговая база в отношении:- ЗУ на территориях нескольких

муниципалитетов определяется по каждому

муниципалитету;

- доли ЗУ, расположенного в границах

соответствующего муниципалитета,

определяется как доля кадастровой стоимости

всего ЗУ, пропорциональная указанной доле ЗУ.

8.

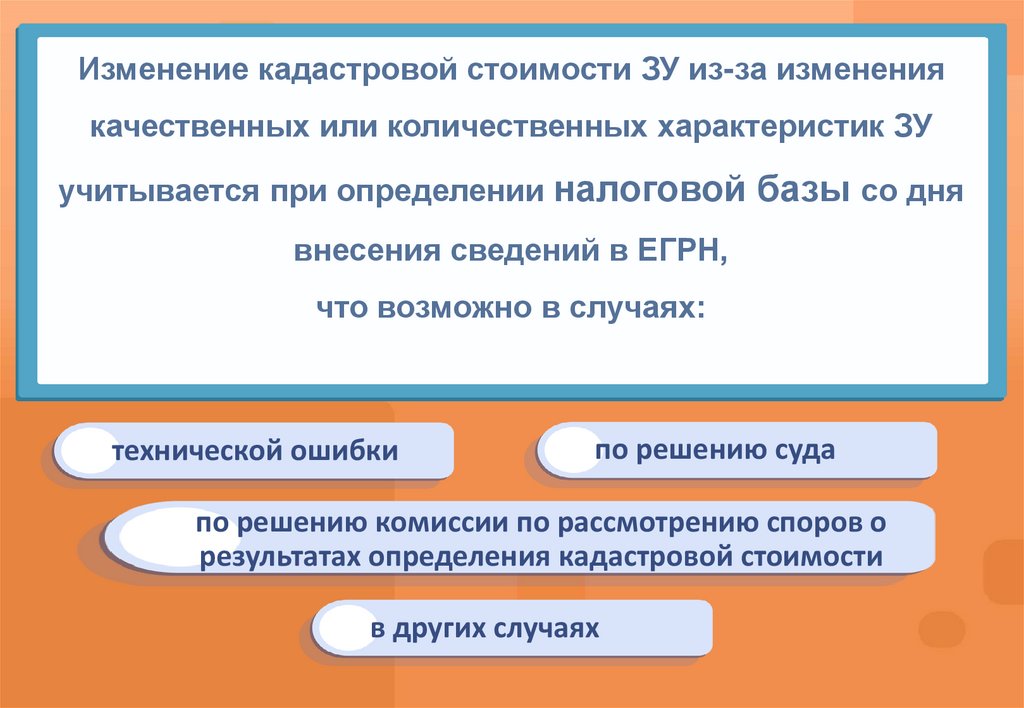

Изменение кадастровой стоимости ЗУ из-за изменениякачественных или количественных характеристик ЗУ

учитывается при определении налоговой базы со дня

внесения сведений в ЕГРН,

что возможно в случаях:

технической ошибки

по решению суда

по решению комиссии по рассмотрению споров о

результатах определения кадастровой стоимости

в других случаях

9.

Налоговая базаопределяется отдельно в отношении долей

в праве общей собственности на ЗУ, в

отношении которых налогоплательщиками

признаются разные лица либо установлены

разные налоговые ставки.

10.

Налогоплательщики-организацииопределяют налоговую базу самостоятельно по

сведениям ЕГРН о каждом ЗУ.

Для налогоплательщиков - физических лиц

налоговая база определяется налоговыми органами

по данным органов, ведущих государственный

кадастровый учет и регистрацию прав на

недвижимость.

11.

Налоговый вычет для физических лиц- налоговая база уменьшается на величину

кадастровой стоимости 600 кв. метров площади

ЗУ для:

Герои Советского Союза, Герои РФ,

полные кавалеры ордена Славы

инвалиды с детства,

дети-инвалиды

лица, подвергшиеся радиации из-за

катастроф, сброса радиоактивных отходов

ветераны и инвалиды ВОВ, боевых действий

лица, имеющие 3 и более

несовершеннолетних детей

инвалиды I и II групп

инвалидности

пенсионеры

другие категории по НК РФ

Налоговый вычет производится по одному ЗУ по выбору

налогоплательщика.

12.

Налоговая база физических лиц по ЗУ,находящимся:

1. в общей долевой собственности, определяется

для каждого из налогоплательщиков

пропорционально его доле в общей долевой

собственности.

2. в общей совместной собственности,

определяется для каждого из

налогоплательщиков в равных долях.

13.

Налоговым периодом признаетсякалендарный год.

Отчетные периоды

- определяются только для организаций и

включают 1, 2 и 3 квартал календарного года.

Муниципалитеты вправе не устанавливать

отчетный период.

14.

Налоговые ставкиустанавливаются муниципалитетами и не могут превышать:

1) 0,3 % - для ЗУ:

- в составе зон с/х использования в населенных пунктах и

используемых для с/х производства;

- занятых жилищным фондом и объектами инженерной

инфраструктуры жилищно-коммунального комплекса или

приобретенных для жилищного строительства;

для личного подсобного хозяйства, садоводства,

огородничества или животноводства, дачного хозяйства;

ограниченных в обороте и предоставленных для

обеспечения обороны, безопасности и таможенных нужд;

2) 1,5 %:

в отношении прочих ЗУ.

15.

Дифференцированные налоговые ставкиопределяются в зависимости от:

1.категорий или разрешенного использования ЗУ,

2.места нахождения ЗУ по муниципалитетам,

включенным в состав внутригородской территории

Москвы.

Если налоговые ставки не определены

муниципалитетом, налогообложение производится

по налоговым ставкам, указанным в НК РФ.

16.

Налоговые льготы для организаций(учреждений)

- освобождаются от налогообложения:

1) организации и учреждения уголовно-исполнительной

системы Министерства юстиции РФ по ЗУ,

предоставленным для выполнения возложенных на них

функций;

2) организации - в отношении ЗУ, занятых

государственными автомобильными дорогами общего

пользования;

3) религиозные организации – по ЗУ, на которых

расположены здания, строения и сооружения

религиозного и благотворительного назначения;

4) общероссийские общественные организации

инвалидов

5) другие категории.

17.

Порядок исчисления налога и авансовыхплатежей для организаций

Налог к начислению за год:

НБ х ставка

Налог к уплате за год:

налог к начислению за год - сумма авансовых платежей

Авансовый платеж 1, 2, 3 квартала текущего года:

1/4 х налоговая ставка х доля НБ

Сумма налога к уплате в бюджет

физическими лицами определяется

налоговыми органами.

18.

При возникновении (прекращении) уналогоплательщика в течение налогового

(отчетного) периода права собственности на ЗУ

(его долю), налог (авансовый платеж) по

данному ЗУ производится с учетом

коэффициента владения.

К= число полных месяцев в собственности / 12

месяцев

19.

Если возникновение права собственности на ЗУ(его долю) произошло до 15-го числа месяца

включительно или прекращение права произошло

после 15-го числа месяца, то за полный месяц

принимается месяц возникновения (прекращения)

права и учитывается при определении

коэффициента.

Если возникновение права собственности на ЗУ

(его долю) произошло после 15-го числа месяца

или прекращение права произошло до 15-го числа

месяца включительно, то месяц возникновения

(прекращения) права не учитывается при

определении коэффициента.

20.

При изменении в налоговом (отчетном)периоде качественных или количественных

характеристик ЗУ расчет налога (авансового

платежа) производится с учетом

коэффициента.

По ЗУ (его доли), перешедшего по наследству к

физическому лицу, налог исчисляется начиная

со дня открытия наследства.

21.

При возникновении (прекращении) уналогоплательщиков в налоговом периоде

права на налоговую льготу расчет налога

производится с учетом коэффициента.

К= число полных месяцев без льгот / 12

месяцев

22.

Порядок и сроки уплаты1. Для организаций - налог и авансовые

платежи подлежат уплате в порядке и сроки,

которые установлены муниципалитетами

2. Для физических лиц - налог подлежит уплате

не позднее 1 декабря года, следующего за

истекшим налоговым периодом. Направление

налогового уведомления допускается не более

чем за три предыдущих года.

23.

Налоговая декларация- представляют организации по истечении

налогового периода в налоговый орган по месту

нахождения ЗУ по налогу не позднее 1 февраля

следующего года.

Сумма налога зависит от:

от регионального расположения и кадастровой

стоимости участка,

назначения его использования,

ставки налога и наличия льгот.

24.

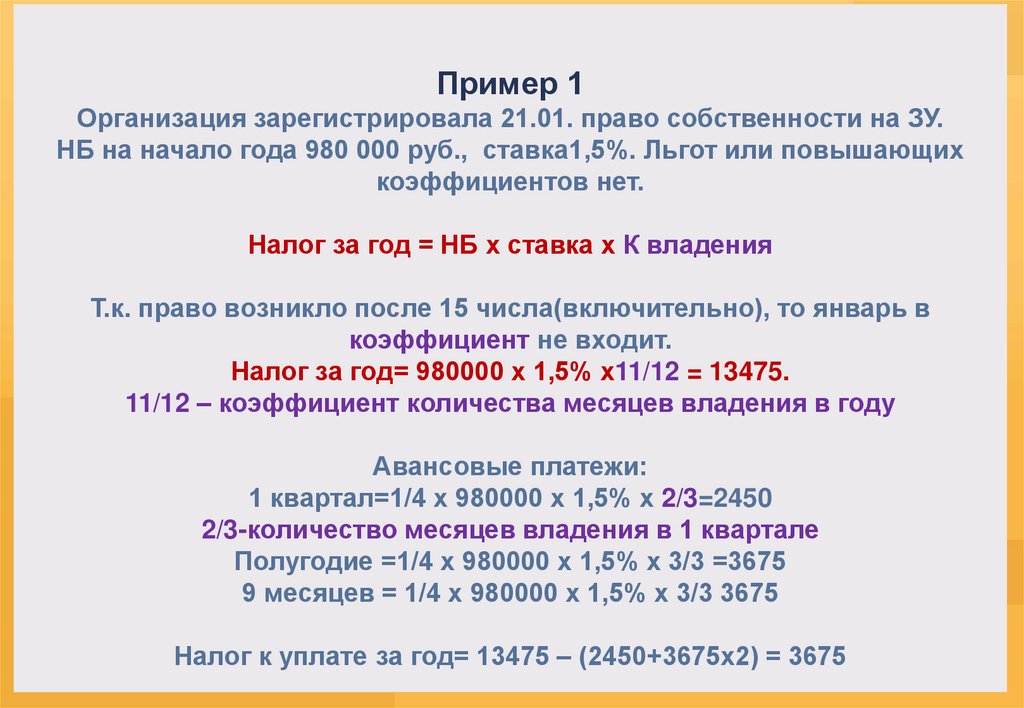

Пример 1Организация зарегистрировала 21.01. право собственности на ЗУ.

НБ на начало года 980 000 руб., ставка1,5%. Льгот или повышающих

коэффициентов нет.

Налог за год = НБ х ставка х К владения

Т.к. право возникло после 15 числа(включительно), то январь в

коэффициент не входит.

Налог за год= 980000 х 1,5% х11/12 = 13475.

11/12 – коэффициент количества месяцев владения в году

Авансовые платежи:

1 квартал=1/4 х 980000 х 1,5% х 2/3=2450

2/3-количество месяцев владения в 1 квартале

Полугодие =1/4 х 980000 х 1,5% х 3/3 =3675

9 месяцев = 1/4 х 980000 х 1,5% х 3/3 3675

Налог к уплате за год= 13475 – (2450+3675х2) = 3675

25.

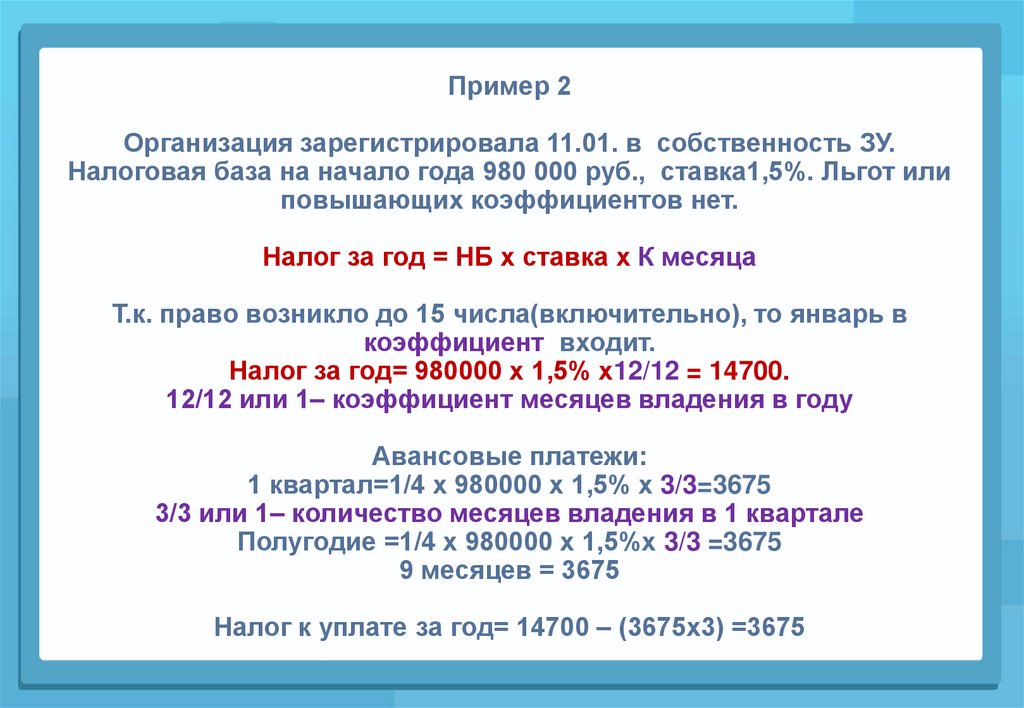

Пример 2Организация зарегистрировала 11.01. в собственность ЗУ.

Налоговая база на начало года 980 000 руб., ставка1,5%. Льгот или

повышающих коэффициентов нет.

Налог за год = НБ х ставка х К месяца

Т.к. право возникло до 15 числа(включительно), то январь в

коэффициент входит.

Налог за год= 980000 х 1,5% х12/12 = 14700.

12/12 или 1– коэффициент месяцев владения в году

Авансовые платежи:

1 квартал=1/4 х 980000 х 1,5% х 3/3=3675

3/3 или 1– количество месяцев владения в 1 квартале

Полугодие =1/4 х 980000 х 1,5%х 3/3 =3675

9 месяцев = 3675

Налог к уплате за год= 14700 – (3675х3) =3675

26.

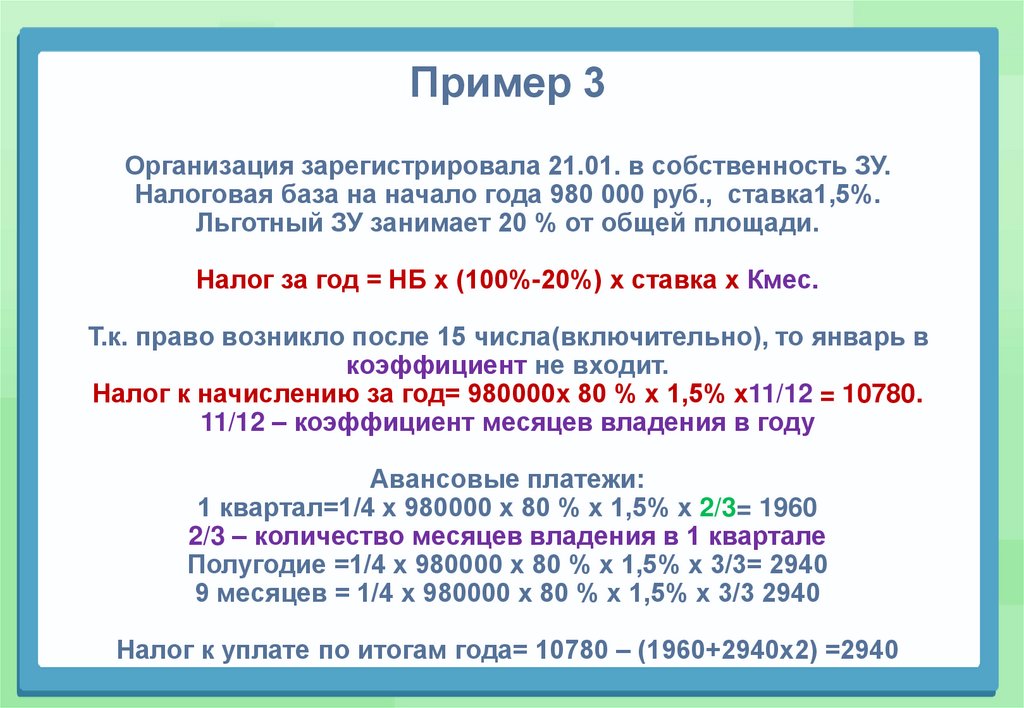

Пример 3Организация зарегистрировала 21.01. в собственность ЗУ.

Налоговая база на начало года 980 000 руб., ставка1,5%.

Льготный ЗУ занимает 20 % от общей площади.

Налог за год = НБ х (100%-20%) х ставка х Кмес.

Т.к. право возникло после 15 числа(включительно), то январь в

коэффициент не входит.

Налог к начислению за год= 980000х 80 % х 1,5% х11/12 = 10780.

11/12 – коэффициент месяцев владения в году

Авансовые платежи:

1 квартал=1/4 х 980000 х 80 % х 1,5% х 2/3= 1960

2/3 – количество месяцев владения в 1 квартале

Полугодие =1/4 х 980000 х 80 % х 1,5% х 3/3= 2940

9 месяцев = 1/4 х 980000 х 80 % х 1,5% х 3/3 2940

Налог к уплате по итогам года= 10780 – (1960+2940х2) =2940

27.

Пример 4Налоговая база (кадастровая стоимость) на начало года 4 913 000 руб.

20 марта из-за перевода земли из категории сельхозземель (ставка 0,3%) в

категорию участков, предназначенных для дачного строительства (ставка

0,025%), в реестр внесли изменения, и налоговая база стала составлять

6 400 000 руб.

Т.к. перевод произошел после 15 числа, то март включается в расчет по

старой ставке 0,3 % и старой кадастровой стоимости.

Налог за год

(0,3% × 4 913 000 × 3 / 12) + (0,025% × 6 400 000 × (12 – 3) / 12)

Таким образом, 3684,75+1200= 4 884,75 руб.

28.

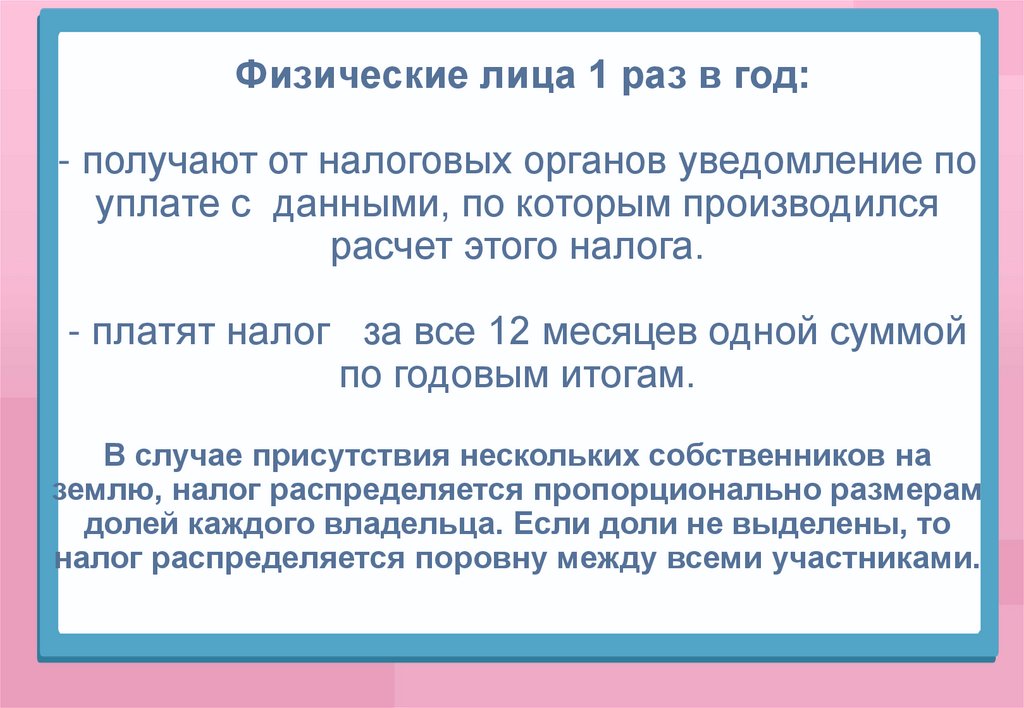

Физические лица 1 раз в год:- получают от налоговых органов уведомление по

уплате с данными, по которым производился

расчет этого налога.

- платят налог за все 12 месяцев одной суммой

по годовым итогам.

В случае присутствия нескольких собственников на

землю, налог распределяется пропорционально размерам

долей каждого владельца. Если доли не выделены, то

налог распределяется поровну между всеми участниками.

29.

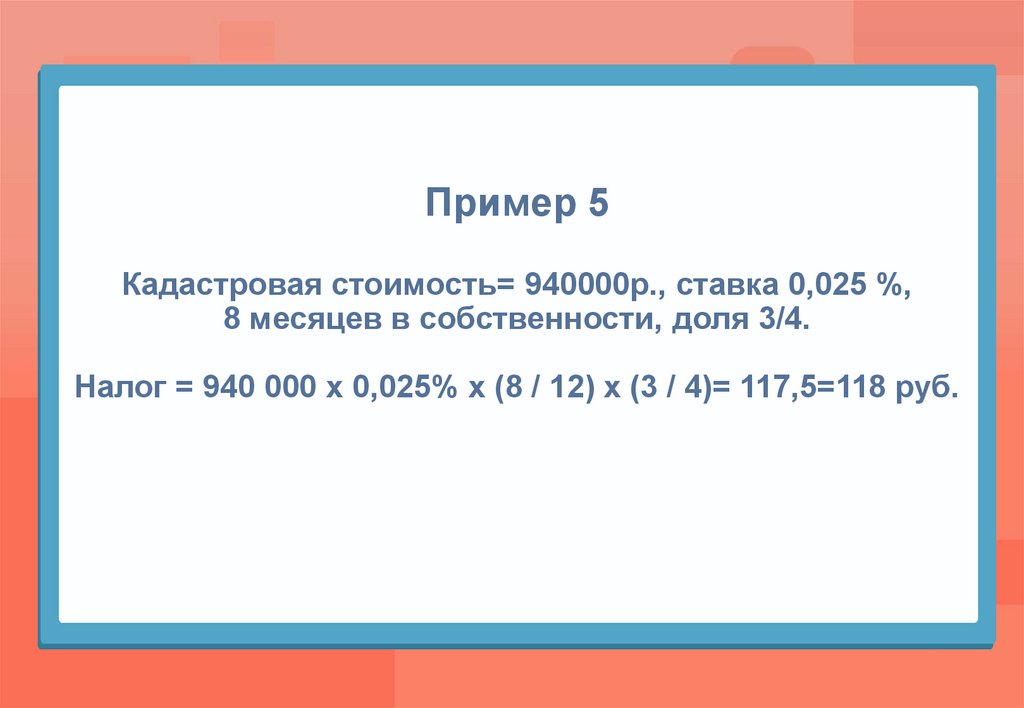

Пример 5Кадастровая стоимость= 940000р., ставка 0,025 %,

8 месяцев в собственности, доля 3/4.

Налог = 940 000 х 0,025% х (8 / 12) х (3 / 4)= 117,5=118 руб.

30.

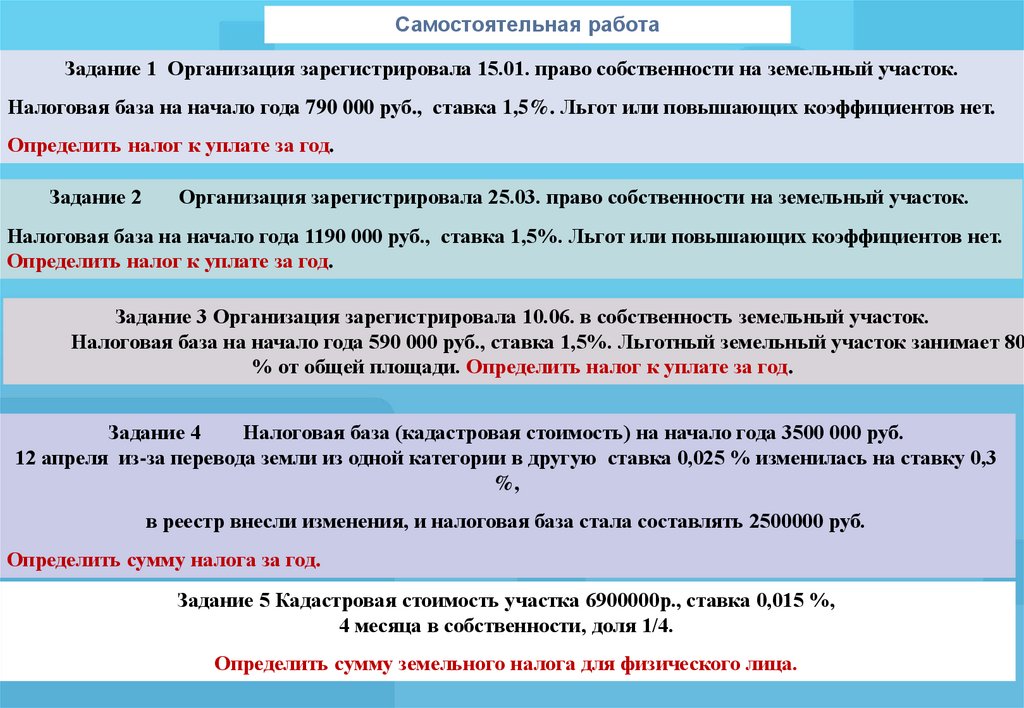

Самостоятельная работаЗадание 1 Организация зарегистрировала 15.01. право собственности на земельный участок.

Налоговая база на начало года 790 000 руб., ставка 1,5%. Льгот или повышающих коэффициентов нет.

Определить налог к уплате за год.

Задание 2

Организация зарегистрировала 25.03. право собственности на земельный участок.

Налоговая база на начало года 1190 000 руб., ставка 1,5%. Льгот или повышающих коэффициентов нет.

Определить налог к уплате за год.

Задание 3 Организация зарегистрировала 10.06. в собственность земельный участок.

Налоговая база на начало года 590 000 руб., ставка 1,5%. Льготный земельный участок занимает 80

% от общей площади. Определить налог к уплате за год.

Задание 4

Налоговая база (кадастровая стоимость) на начало года 3500 000 руб.

12 апреля из-за перевода земли из одной категории в другую ставка 0,025 % изменилась на ставку 0,3

%,

в реестр внесли изменения, и налоговая база стала составлять 2500000 руб.

Определить сумму налога за год.

Задание 5 Кадастровая стоимость участка 6900000р., ставка 0,015 %,

4 месяца в собственности, доля 1/4.

Определить сумму земельного налога для физического лица.

Финансы

Финансы