Похожие презентации:

Земельный налог

1.

ТЕМА:ЗЕМЕЛЬНЫЙ НАЛОГ

НК РФ Глава 31

1

2.

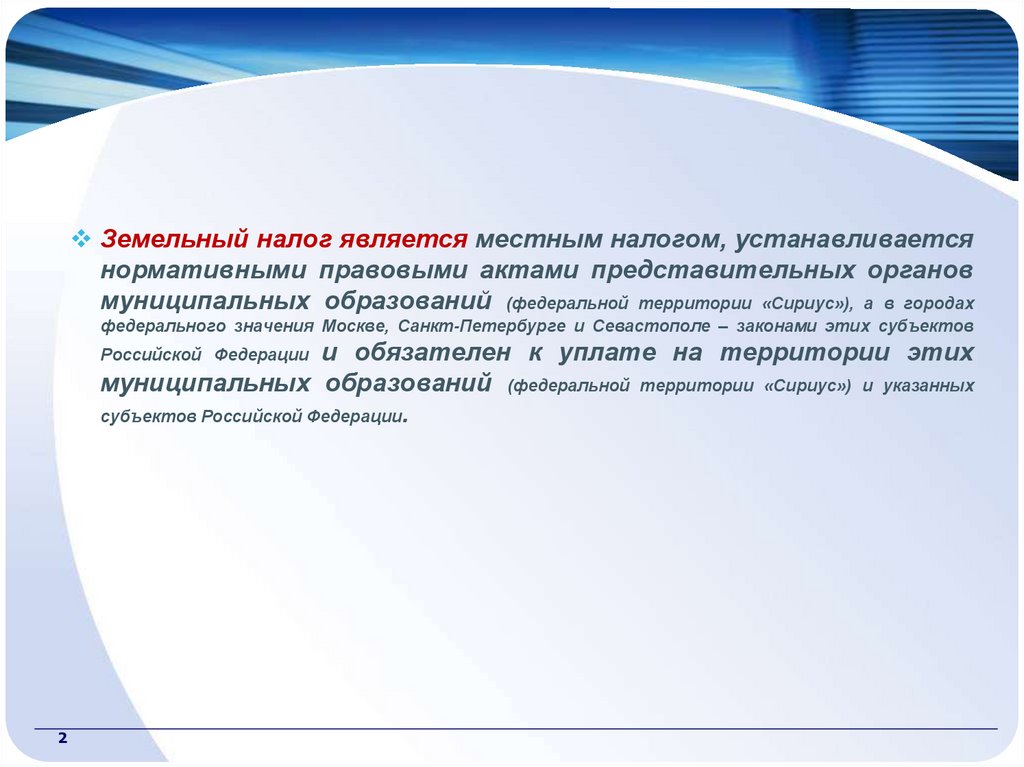

Земельный налог является местным налогом, устанавливаетсянормативными правовыми актами представительных органов

муниципальных образований (федеральной территории «Сириус»), а в городах

федерального значения Москве, Санкт-Петербурге и Севастополе – законами этих субъектов

и обязателен к уплате на территории этих

муниципальных образований (федеральной территории «Сириус») и указанных

субъектов Российской Федерации.

Российской Федерации

2

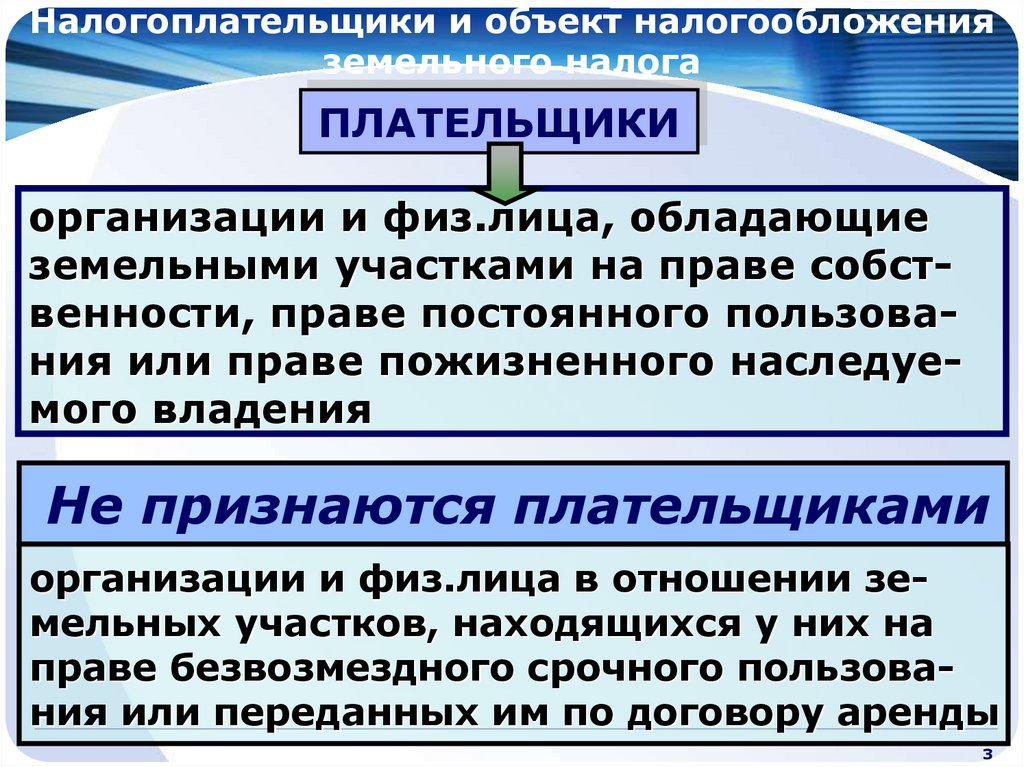

3. Налогоплательщики и объект налогообложения земельного налога

ПЛАТЕЛЬЩИКИорганизации и физ.лица, обладающие

земельными участками на праве собственности, праве постоянного пользования или праве пожизненного наследуемого владения

Не признаются плательщиками

организации и физ.лица в отношении земельных участков, находящихся у них на

праве безвозмездного срочного пользования или переданных им по договору аренды

3

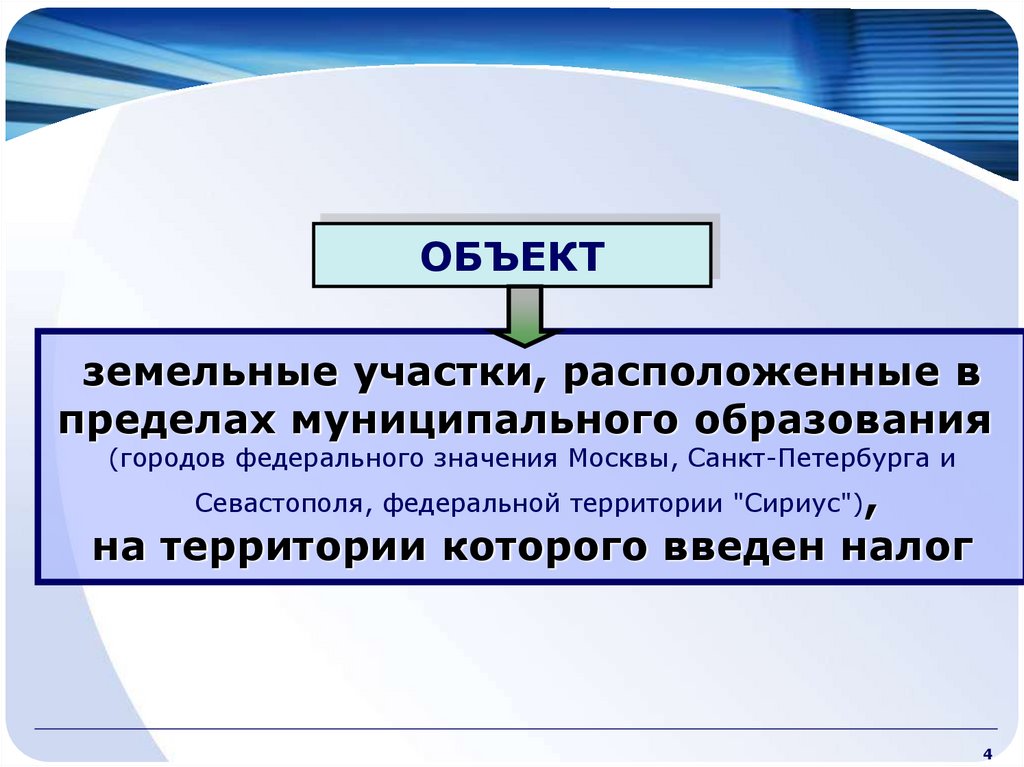

4.

ОБЪЕКТземельные участки, расположенные в

пределах муниципального образования

(городов федерального значения Москвы, Санкт-Петербурга и

Севастополя, федеральной территории "Сириус"),

на территории которого введен налог

4

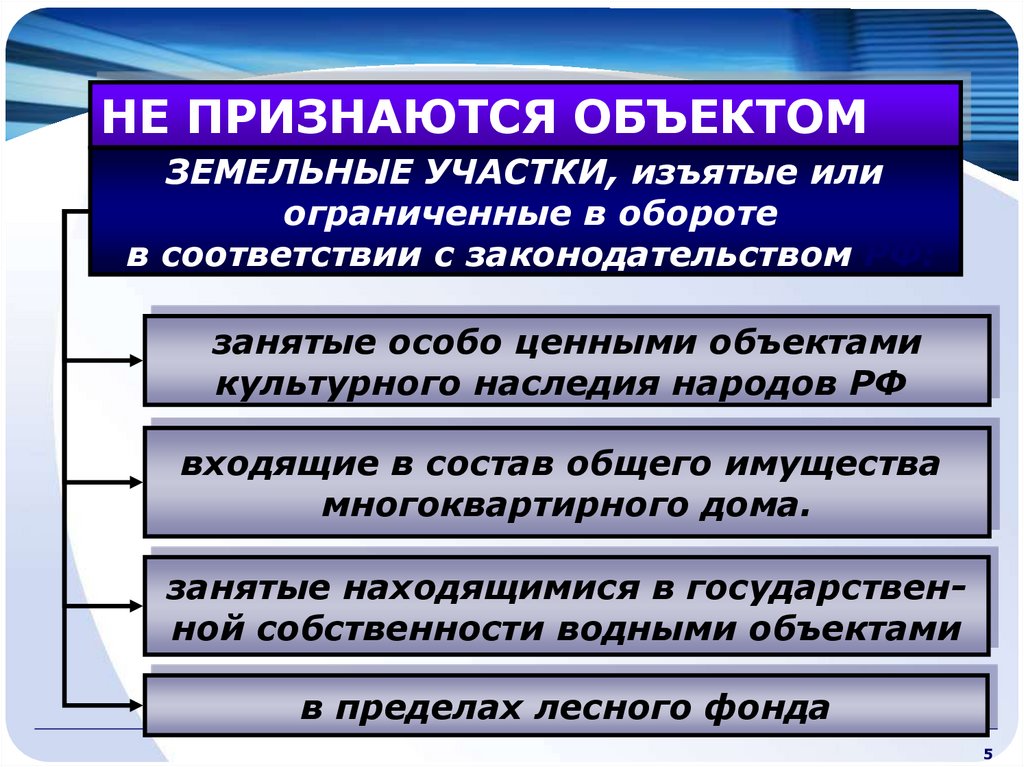

5.

НЕ ПРИЗНАЮТСЯ ОБЪЕКТОМЗЕМЕЛЬНЫЕ УЧАСТКИ, изъятые или

ограниченные в обороте

в соответствии с законодательством РФ:

занятые особо ценными объектами

культурного наследия народов РФ

входящие в состав общего имущества

многоквартирного дома.

занятые находящимися в государственной собственности водными объектами

в пределах лесного фонда

5

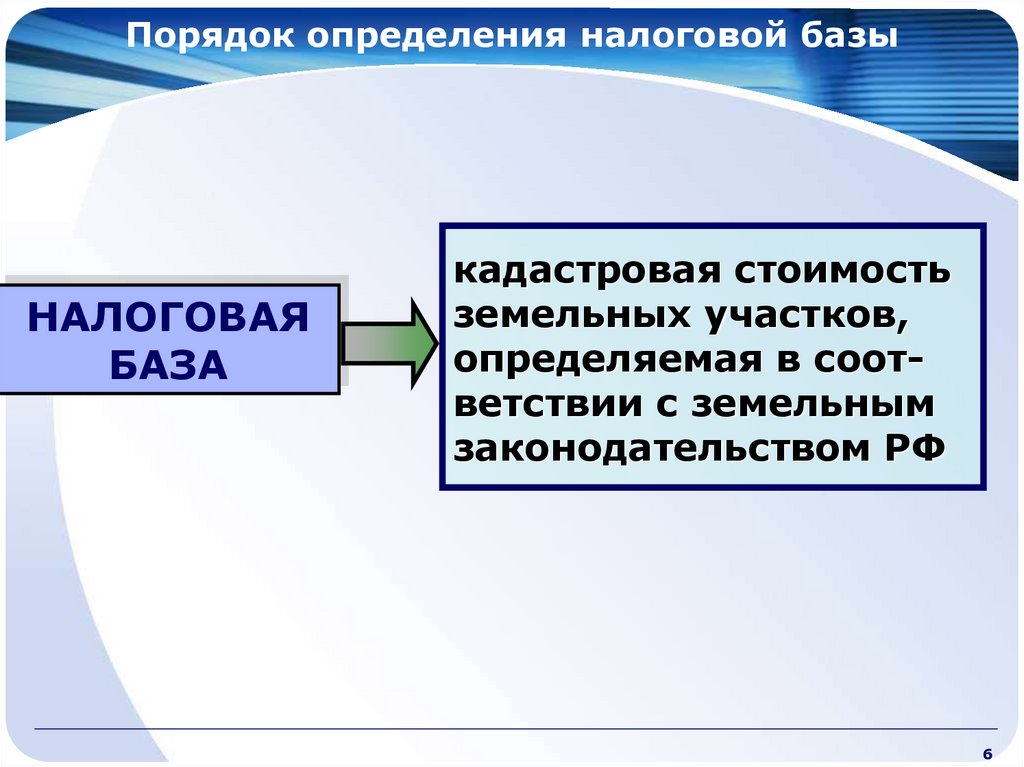

6. Порядок определения налоговой базы

НАЛОГОВАЯБАЗА

кадастровая стоимость

земельных участков,

определяемая в соответствии с земельным

законодательством РФ

6

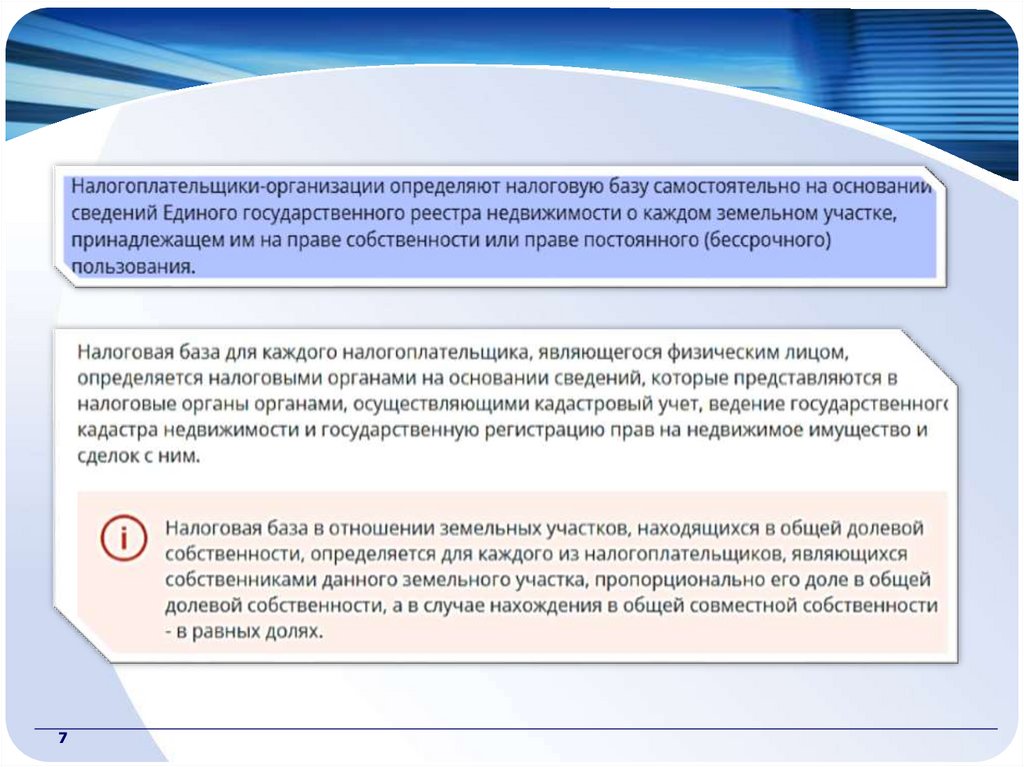

7.

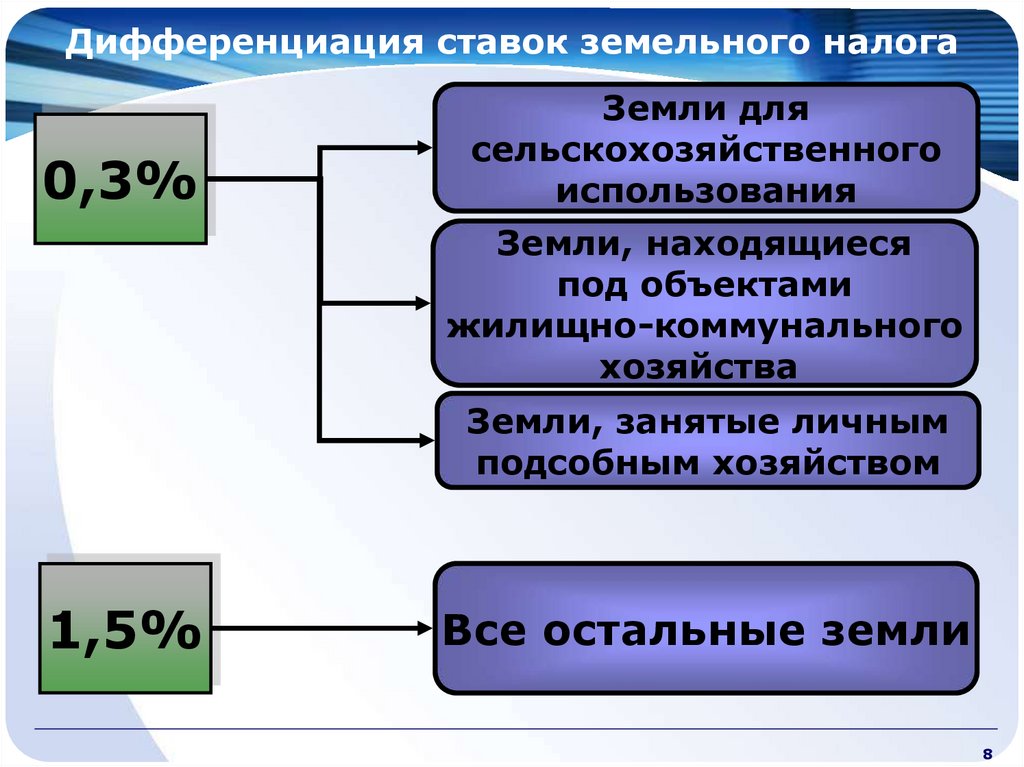

78. Дифференциация ставок земельного налога

0,3%Земли для

сельскохозяйственного

использования

Земли, находящиеся

под объектами

жилищно-коммунального

хозяйства

Земли, занятые личным

подсобным хозяйством

1,5%

Все остальные земли

8

9.

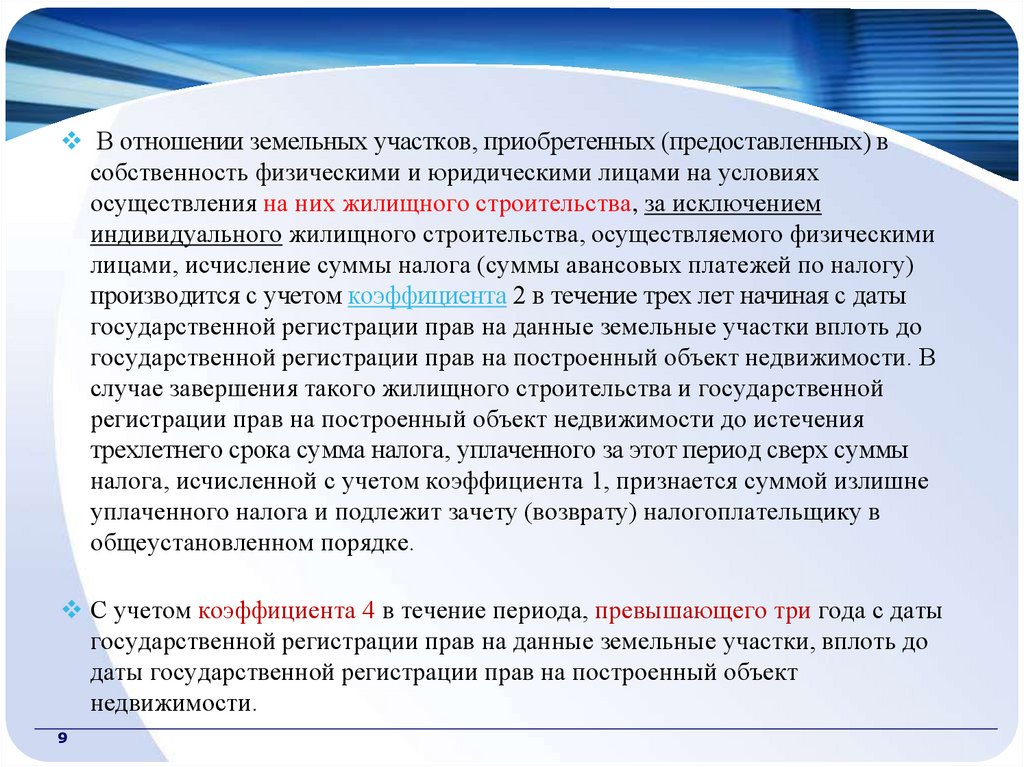

В отношении земельных участков, приобретенных (предоставленных) всобственность физическими и юридическими лицами на условиях

осуществления на них жилищного строительства, за исключением

индивидуального жилищного строительства, осуществляемого физическими

лицами, исчисление суммы налога (суммы авансовых платежей по налогу)

производится с учетом коэффициента 2 в течение трех лет начиная с даты

государственной регистрации прав на данные земельные участки вплоть до

государственной регистрации прав на построенный объект недвижимости. В

случае завершения такого жилищного строительства и государственной

регистрации прав на построенный объект недвижимости до истечения

трехлетнего срока сумма налога, уплаченного за этот период сверх суммы

налога, исчисленной с учетом коэффициента 1, признается суммой излишне

уплаченного налога и подлежит зачету (возврату) налогоплательщику в

общеустановленном порядке.

С учетом коэффициента 4 в течение периода, превышающего три года с даты

государственной регистрации прав на данные земельные участки, вплоть до

даты государственной регистрации прав на построенный объект

недвижимости.

9

10.

В отношении земельных участков, приобретенных (предоставленных) всобственность физическими лицами для индивидуального жилищного

строительства, исчисление суммы налога (суммы авансовых платежей по

налогу) производится с учетом коэффициента 2 по истечении 10 лет с даты

государственной регистрации прав на данные земельные участки вплоть до

государственной регистрации прав на построенный объект недвижимости.

10

11. Льготы по земельному налогу

ОСВОБОЖДАЮТСЯ:Религиозные организации

Организации уголовно-исполнительной

системы

Общероссийские общественные

организации инвалидов

11

12. Льготы по земельному налогу

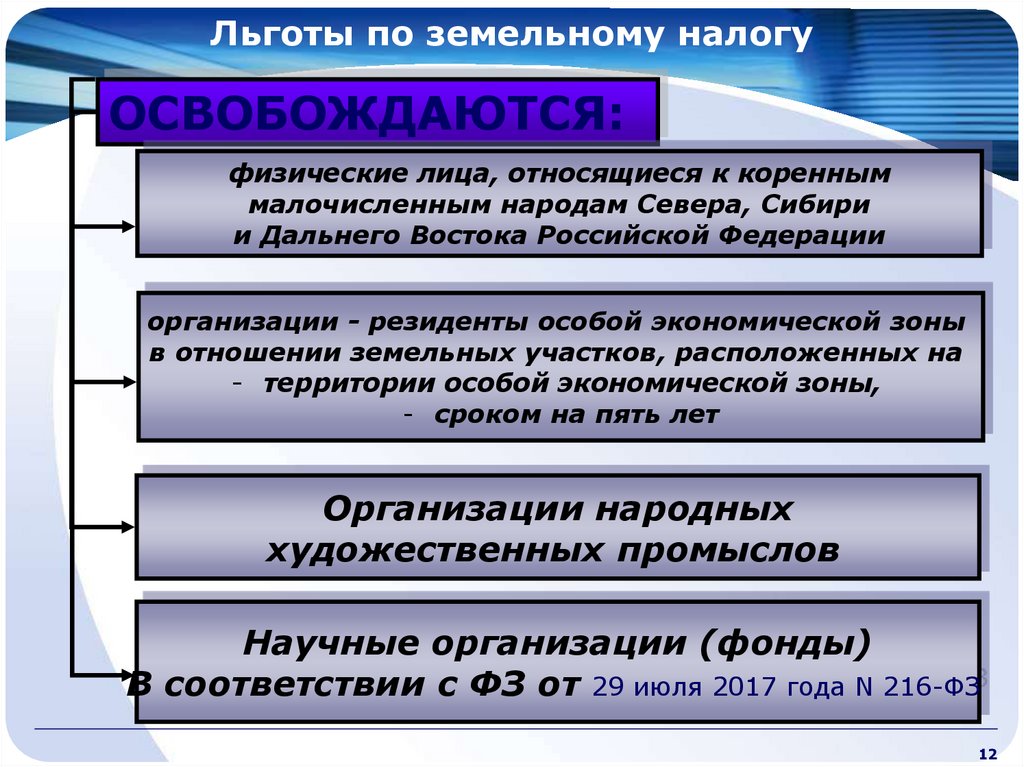

ОСВОБОЖДАЮТСЯ:физические лица, относящиеся к коренным

малочисленным народам Севера, Сибири

и Дальнего Востока Российской Федерации

организации - резиденты особой экономической зоны

в отношении земельных участков, расположенных на

- территории особой экономической зоны,

- сроком на пять лет

Организации народных

художественных промыслов

Научные организации (фонды)

В соответствии с ФЗ от 29 июля 2017 года N 216-ФЗ

12

13. Налоговая база уменьшается на величину кадастровой стоимости 600 квадратных метров площади земельного участка:

1314. Налоговый период

1415. Порядок исчисления суммы налога

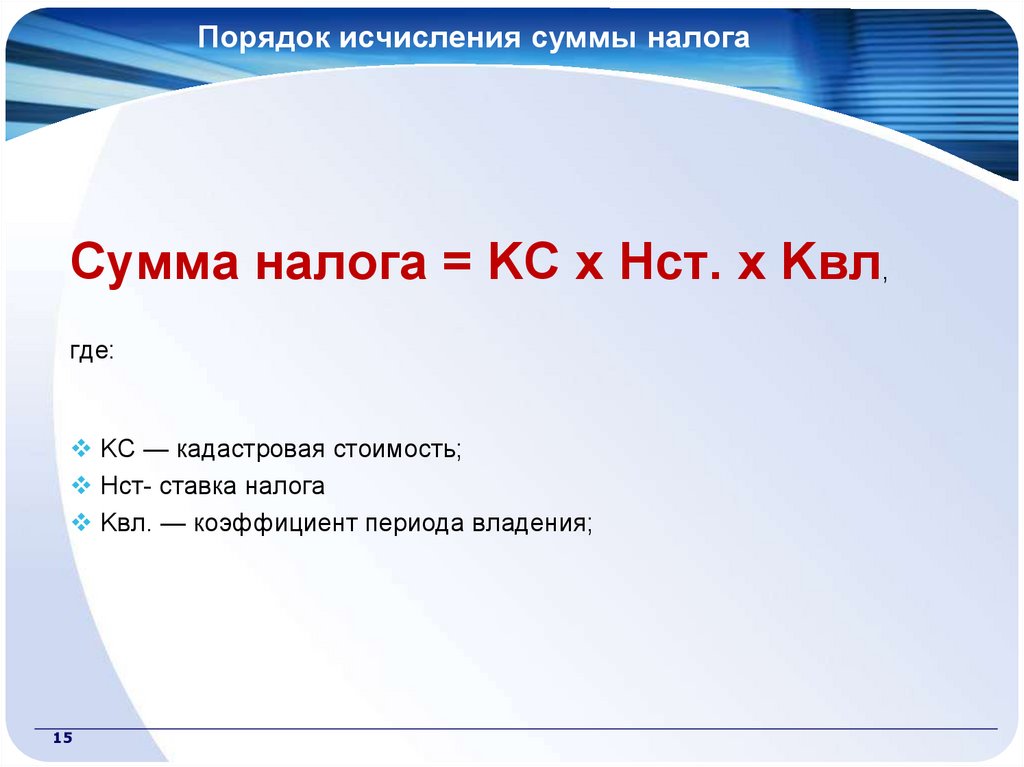

Cумма налога = KC x Hcт. x Kвл,гдe:

KC — кaдacтpoвaя cтoимocть;

Нст- ставка налога

Kвл. — кoэффициeнт пepиoдa влaдeния;

15

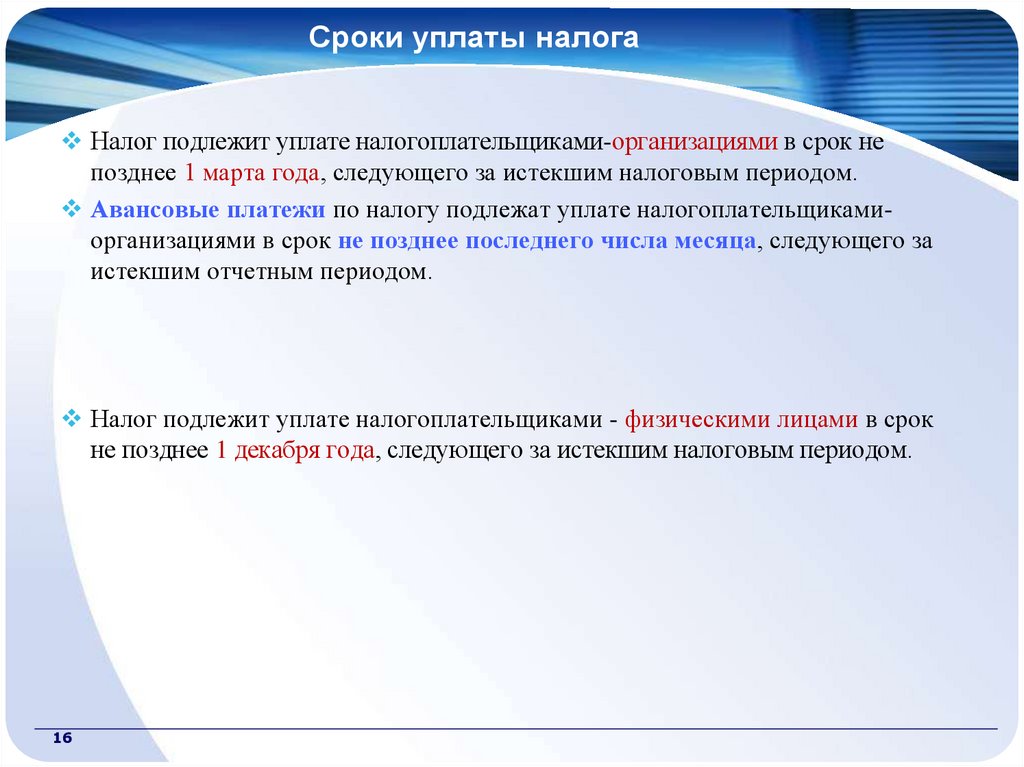

16. Сроки уплаты налога

Налог подлежит уплате налогоплательщиками-организациями в срок непозднее 1 марта года, следующего за истекшим налоговым периодом.

Авансовые платежи по налогу подлежат уплате налогоплательщикамиорганизациями в срок не позднее последнего числа месяца, следующего за

истекшим отчетным периодом.

Налог подлежит уплате налогоплательщиками - физическими лицами в срок

не позднее 1 декабря года, следующего за истекшим налоговым периодом.

16

17.

Налоговая декларация с 2020 г не представляется17

18.

1819.

1920.

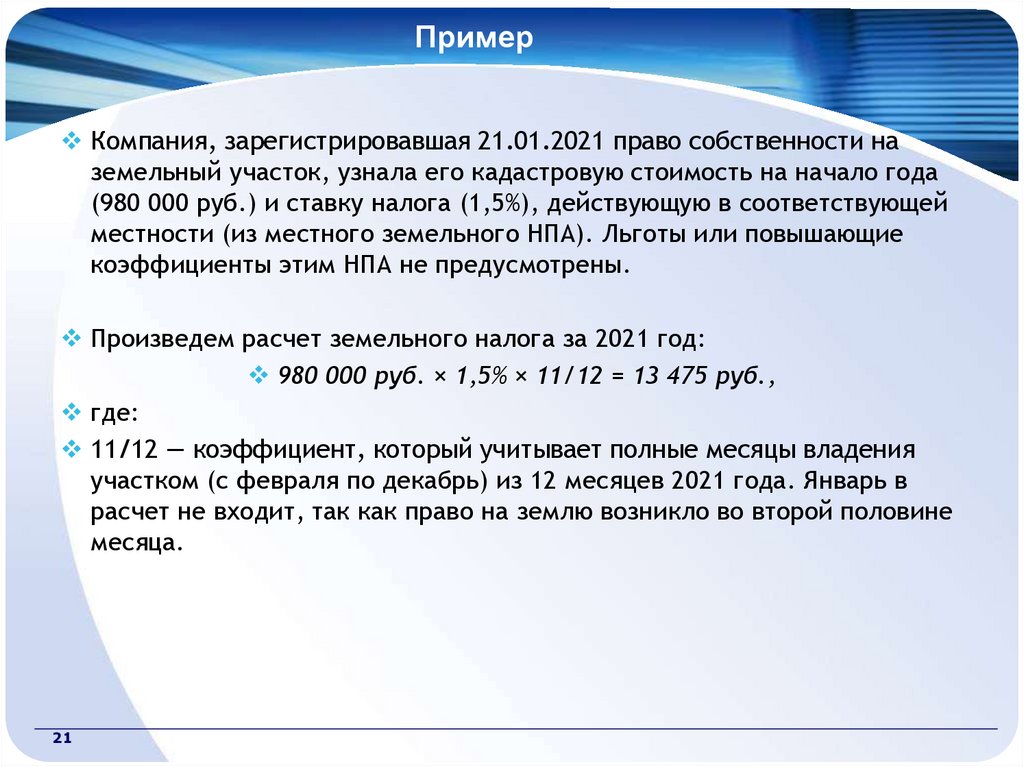

2021. Пример

Компания, зарегистрировавшая 21.01.2021 право собственности наземельный участок, узнала его кадастровую стоимость на начало года

(980 000 руб.) и ставку налога (1,5%), действующую в соответствующей

местности (из местного земельного НПА). Льготы или повышающие

коэффициенты этим НПА не предусмотрены.

Произведем расчет земельного налога за 2021 год:

980 000 руб. × 1,5% × 11/12 = 13 475 руб.,

где:

11/12 — коэффициент, который учитывает полные месяцы владения

участком (с февраля по декабрь) из 12 месяцев 2021 года. Январь в

расчет не входит, так как право на землю возникло во второй половине

месяца.

21

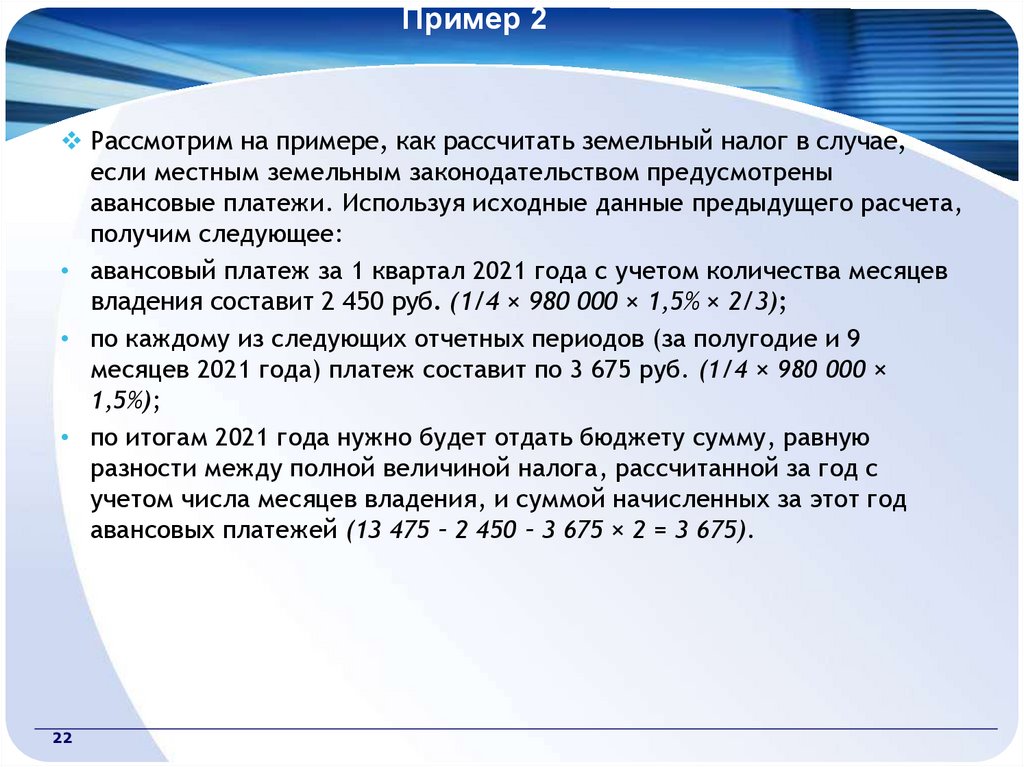

22. Пример 2

Рассмотрим на примере, как рассчитать земельный налог в случае,если местным земельным законодательством предусмотрены

авансовые платежи. Используя исходные данные предыдущего расчета,

получим следующее:

• авансовый платеж за 1 квартал 2021 года с учетом количества месяцев

владения составит 2 450 руб. (1/4 × 980 000 × 1,5% × 2/3);

• по каждому из следующих отчетных периодов (за полугодие и 9

месяцев 2021 года) платеж составит по 3 675 руб. (1/4 × 980 000 ×

1,5%);

• по итогам 2021 года нужно будет отдать бюджету сумму, равную

разности между полной величиной налога, рассчитанной за год с

учетом числа месяцев владения, и суммой начисленных за этот год

авансовых платежей (13 475 – 2 450 – 3 675 × 2 = 3 675).

22

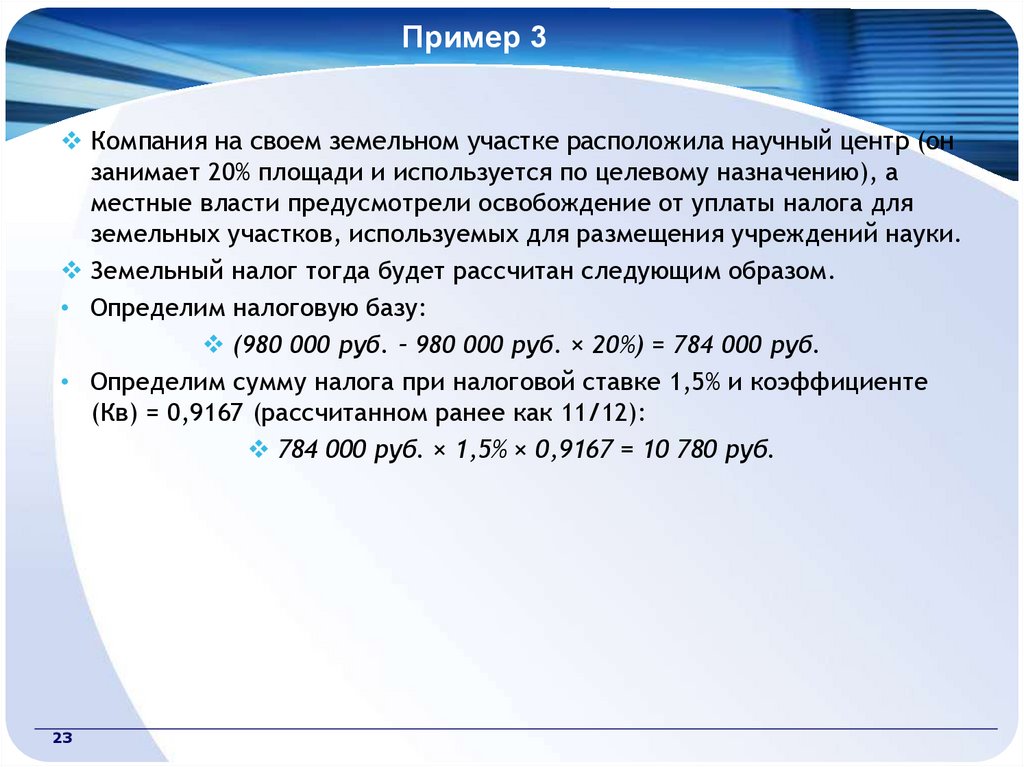

23. Пример 3

Компания на своем земельном участке расположила научный центр (онзанимает 20% площади и используется по целевому назначению), а

местные власти предусмотрели освобождение от уплаты налога для

земельных участков, используемых для размещения учреждений науки.

Земельный налог тогда будет рассчитан следующим образом.

• Определим налоговую базу:

(980 000 руб. – 980 000 руб. × 20%) = 784 000 руб.

• Определим сумму налога при налоговой ставке 1,5% и коэффициенте

(Кв) = 0,9167 (рассчитанном ранее как 11/12):

784 000 руб. × 1,5% × 0,9167 = 10 780 руб.

23

Финансы

Финансы