Похожие презентации:

Система противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма

1. Система противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма

Начальник Отдела финансового мониторингабанковской деятельности, финансовых рынков

и валютного контроля

М.А. Лазарев

2.

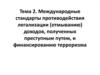

Основные направления деятельности FATF3. Национальная противоотмывочная система РФ

Финансовыеинституты:

банки,

профессиональные

участники рынка

ценных бумаг,

страховые и лизинговые

организации, ломбарды

и прочие

Росфинмониторинг

Правоохранитель

ные органы

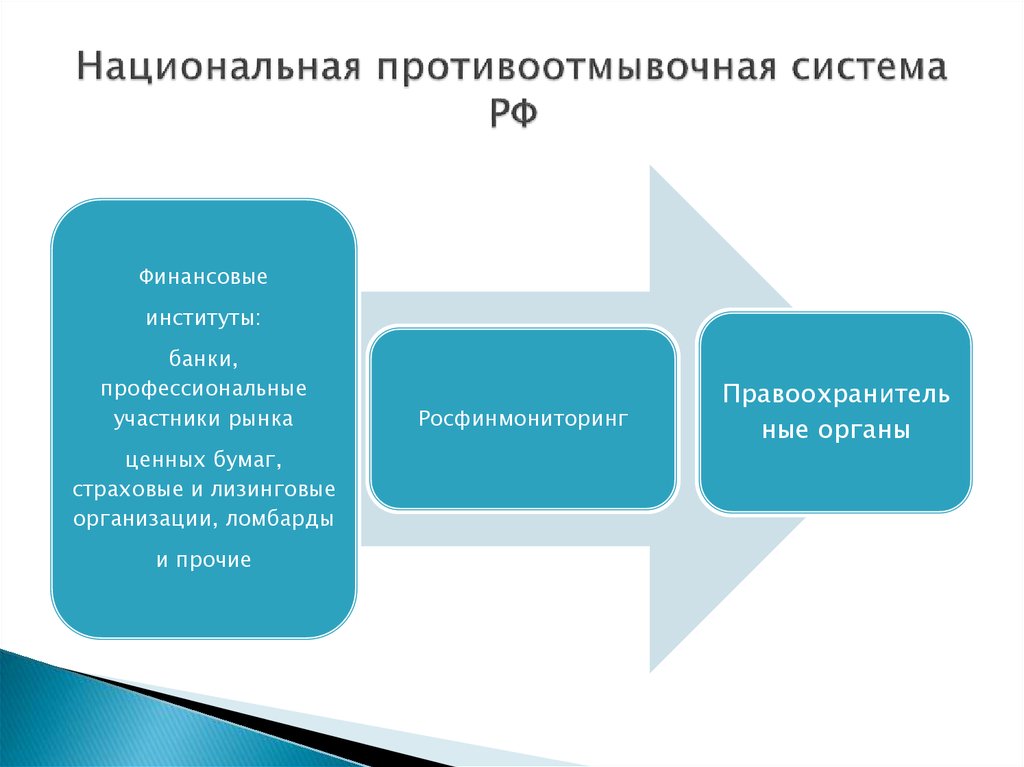

4. Органы, осуществляющие надзор за деятельностью организаций в сфере ПОД/ФТ

Ломбарды5. Общие обязанности КО (НФО) в соответствии со 115-ФЗ

Разработка правил внутреннего контроля ипрограмм его осуществления

Идентификация клиентов и

выгодоприобретателей

Фиксирование и хранение информации

Предоставление сведений в

Росфинмониторинг об операциях клиентов

6.

Идентификация - совокупность мероприятийпо установлению определенных

Федеральным законом сведений о

клиентах, их представителях,

выгодоприобретателях, бенефициарных

владельцах, по подтверждению

достоверности этих сведений с

использованием оригиналов документов и

(или) надлежащим образом заверенных

копий (ст. 3 Федерального закона №115-ФЗ)

"Положение Банка России об идентификации кредитными организациями

клиентов, представителей клиента, выгодоприобретателей и

бенефициарных владельцев в целях противодействия легализации

(отмыванию) доходов, полученных преступным путем, и финансированию

терроризма"

(от 15.10.2015 N 499-П)

7.

Банк обязан :идентифицировать

клиента, представителя клиента,

выгодоприобретателя до приема на обслуживание;

при обслуживании клиентов получать информацию

о целях установления и предполагаемом характере

их деловых отношений с банком, принимать меры по

определению целей финансово – хозяйственной

деятельности, финансового положения и деловой

репутации клиентов;

а

также вправе принимать обоснованные и

доступные в сложившихся обстоятельствах меры

по определению источников происхождения

денежных средств и (или) иного имущества

клиентов

8.

Банк обязан:принимать

меры

по

идентификации

бенефициарных владельцев;

обновлять

информацию

о

клиентах,

представителях клиентов, выгодоприобретателях

и бенефициарных владельцах не реже одного

раза в год;

применять

меры

по

замораживанию

(блокированию) средств в отношении организаций и

физических лиц, включенных в перечень лиц, причастных к

терроризму.

Клиенты

обязаны

предоставлять

банкам

информацию,

необходимую

для

исполнения

требований Федерального закона №115-ФЗ.

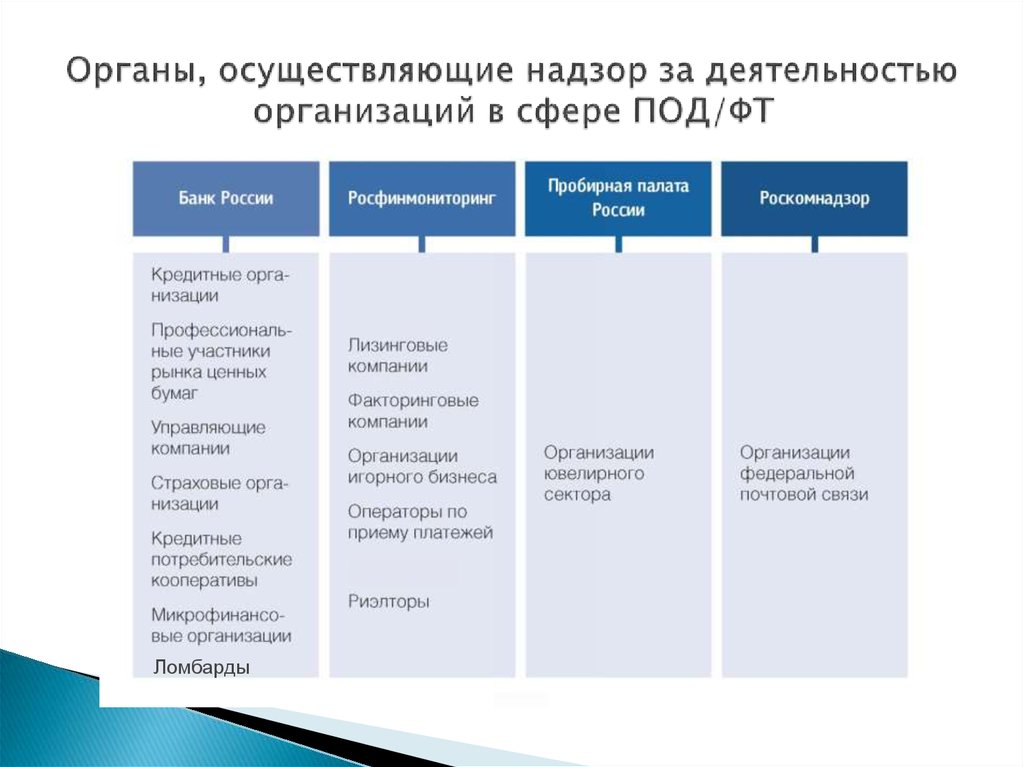

9. Идентификация не проводится:

при покупке или продаже физическим лицом наличнойиностранной валюты на сумму, не превышающую 40 000

рублей;

при осуществлении кредитными организациями перевода

денежных средств без открытия банковского счета, в том

числе электронных денежных средств, в пользу юридических

лиц и индивидуальных предпринимателей в целях оплаты

реализуемых товаров, выполняемых работ, оказываемых

услуг, использования результатов интеллектуальной

деятельности а также при предоставлении клиентом физическим лицом кредитной организации денежных

средств в целях увеличения остатка электронных денежных

средств, если сумма денежных средств не превышает 15 000

рублей либо сумму в иностранной валюте, эквивалентную 15

000 рублей

при покупке физическим лицом ювелирных изделий из

драгоценных металлов и драгоценных камней на сумму, не

превышающую 40 000 рублей

10. Упрощенная идентификация физического лица - установление в отношении клиента фамилии, имени, отчества, серии и номера документа, удостовер

Может быть проведена:при осуществлении перевода денежных средств по

поручению клиента - физического лица без открытия

банковского счета, в том числе электронных денежных

средств,

при осуществлении операции по покупке или продаже

наличной иностранной валюты на сумму, не превышающую

100 000 рублей (в эквиваленте);

- при заключении договора потребительского кредита (займа);

при

заключении

договоров

с

негосударственными

пенсионными

фондами,

при

заключении

договора

о

брокерском

обслуживании,

договора

доверительного

управления ценными бумагами и др.

11.

Сведения о клиенте, представителе клиента,выгодоприобретателе, бенефициарном

владельце фиксируются организацией в

анкете (досье) клиента, представляющей

собой отдельный документ или комплект

документов, оформленный на бумажном и

(или) электронном носителе.

Форма анкеты (досье) клиента определяется

кредитной организацией в правилах

внутреннего контроля в целях ПОД/ФТ.

12. Правила внутреннего контроля в целях ПОД/ФТ («Положение Банка России о требованиях к правилам внутреннего контроля кредитной организации

ПВК по ПОД/ФТ разрабатываются кредитной организацией вцелях:

обеспечения выполнения кредитной организацией требований

законодательства Российской Федерации в сфере ПОД/ФТ;

поддержания эффективности системы внутреннего контроля по

ПОД/ФТ кредитной организации на уровне, достаточном для

управления риском легализации (отмывания) доходов, полученных

преступным путем, и финансирования терроризма;

исключения вовлечения кредитной организации, ее

руководителей и сотрудников в осуществление легализации

(отмывания) доходов, полученных преступным путем, и

финансирование терроризма.

13.

В ПВК по ПОД/ФТ включаются следующиепрограммы:

программа организации системы ПОД/ФТ;

программа идентификации;

программа управления риском легализации (отмывания)

доходов, полученных преступным путем;

программа выявления в деятельности клиентов операций;

программа организации в кредитной организации работы

по отказу от заключения договора банковского счета

(вклада) с физическим или юридическим лицом, отказу в

выполнении распоряжения клиента о совершении

операции и по расторжению договора банковского счета

(вклада);

программа, определяющая порядок применения мер по

замораживанию (блокированию) денежных средств или

иного имущества клиента;

программа, определяющая порядок приостановления

операций с денежными средствами или иным имуществом;

программа подготовки и обучения кадров в кредитной

организации по ПОД/ФТ.

14.

Банк вправе отказать клиенту в проведенииоперации (п.11 ст. 7 Федерального закона №115-ФЗ):

если клиентом не представлены необходимые

документы по операции;

если возникают подозрения, что операция

совершается в целях легализации доходов,

полученных преступным путем.

Отказ от выполнения операций по указанным

причинам

не

является

основанием

для

возникновения

гражданско

–

правовой

ответственности (п.11 ст. 7)

15.

Банк вправе :отказаться от заключения договора банковского

счета в случае наличия подозрений о том, что

целью заключения такого договора является

совершение операций в целях легализации

преступных доходов;

расторгнуть договор банковского счета (в

соответствии со ст.859 ГК) в случае принятия в

течение календарного года двух и более

решений об отказе в выполнении распоряжения

клиента о совершении операции

16.

Банк (организация) обязан:документально фиксировать и представлять в

уполномоченный орган не позднее трех рабочих

дней, следующих за днем совершения операции,

сведения по подлежащим обязательному

контролю операциям клиентов;

если у работников организации, возникают

подозрения, что какие-либо операции

осуществляются в целях легализации (отмывания)

доходов, полученных преступным путем, или

финансирования терроризма, - не позднее трех

рабочих дней, следующих за днем выявления

таких операций, обязана направлять в

уполномоченный орган сведения о таких

операциях.

17.

Федеральный закон от 29.06.2016 № 215-ФЗ«О внесении изменений в Федеральный закон «О

противодействии легализации (отмыванию)

доходов…..»

Установлена обязанность всех юридических лиц по

раскрытию информации о своих бенефициарных владельцах

и представлению такой информации в уполномоченные

органы, а также ответственность юридических лиц за

неисполнение этих обязанностей

Рекомендация 24 ФАТФ

(прозрачность и бенефициарная собственность

юридических лиц)

18. Количество операций, млн. шт.

Положение Банка России от 29 августа 2008 года N 321-П О порядкепредставления кредитными организациями в уполномоченный орган

сведений, предусмотренных Федеральным законом «О

противодействии легализации (отмыванию) доходов, полученных

преступным путем, и финансированию терроризма»

19.

20.

21.

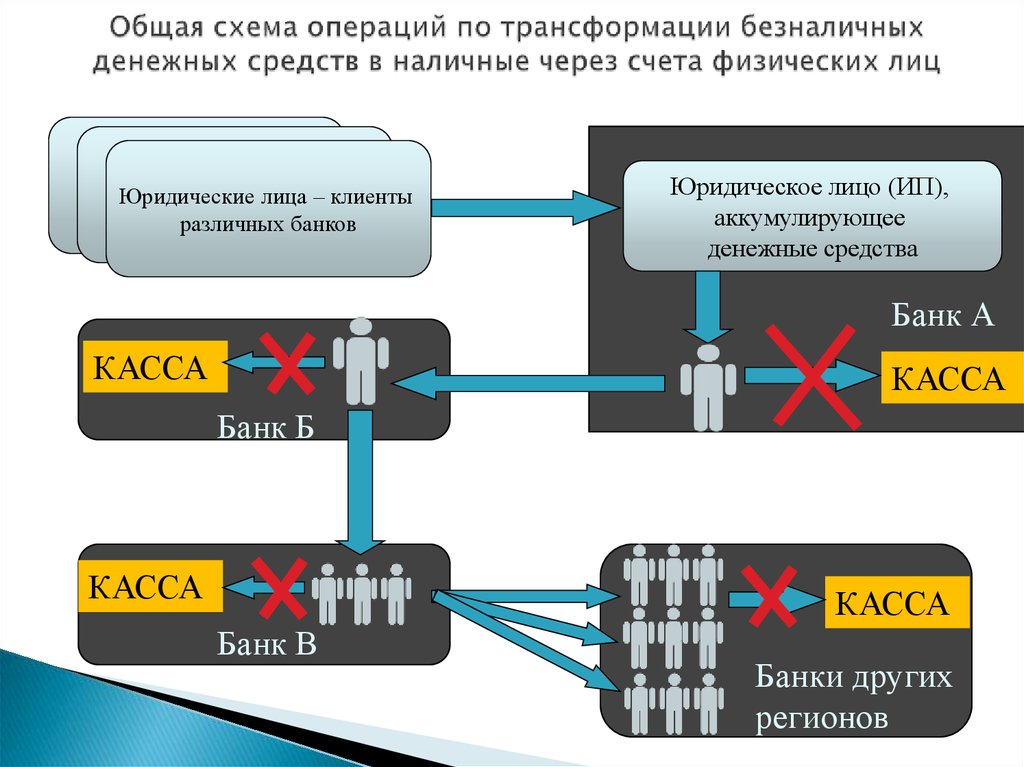

22. Общая схема операций по трансформации безналичных денежных средств в наличные через счета физических лиц

Филиал 1лица – клиентыЮридические

различных банков

Юридическое лицо (ИП),

аккумулирующее

денежные средства

Банк А

КАССА

КАССА

Банк Б

КАССА

КАССА

Банк В

Банки других

регионов

23.

Обналичивание с использованием почтовых отделений1

2

Банк 1

1

2

Банк 2

1

3

3

За

строй

матер

иалы

Почта

Клиент 1

2

Банк …n

1

2

Банк 10

3

1

2

Банк 11

3

За

обору

дован

ие

Банк А

Почтовые

переводы

24.

Терминал 1Агент 1

Терминал 2

Терминал 3

Терминал 4

Агент 2

Выручка

Агент 3

1

2

Банк Б

3

Безналичн

ая оплата

за

строймате

риалы и

т.д.

Платежные

агенты

Банк А

Контрагент

ООО «…»

Банк Б

ПОСТАВЩИК УСЛУГ (ТОВАРОВ)

Обналичивание с использованием платежных агентов

25.

Транзитные операцииПоследую

щее

получение

наличных

Последую

щий вывод

за рубеж

ООО

«…»

Банк 1

ООО

«…»

Банк 1

ООО

«…»

Банк 1

За

стройма

териалы

За

товары

ООО

«…»

Банк

А

За

оборудо

вание

За

ценные

бумаги

ООО

«…»

Банк 1

ООО

«…»

Банк 1

ООО

«…»

Банк 1

ООО

«…»

Банк 1

ООО

«…»

Банк 1

ООО

«…»

Банк 1

ООО

«…»

Банк 1

ООО

«…»

Банк 1

ООО

«…»

Банк 1

26.

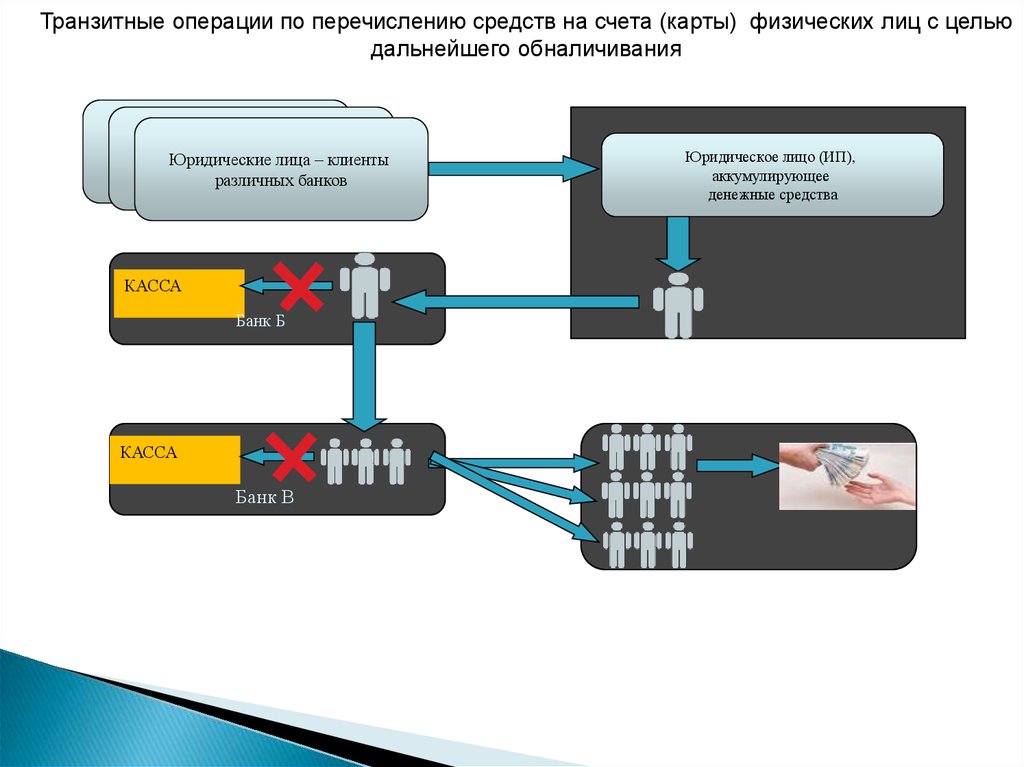

Транзитные операции по перечислению средств на счета (карты) физических лиц с цельюдальнейшего обналичивания

Филиал

Юридические1

лица – клиенты

различных банков

КАССА

Банк Б

КАССА

Банк В

Юридическое лицо (ИП),

аккумулирующее

денежные средства

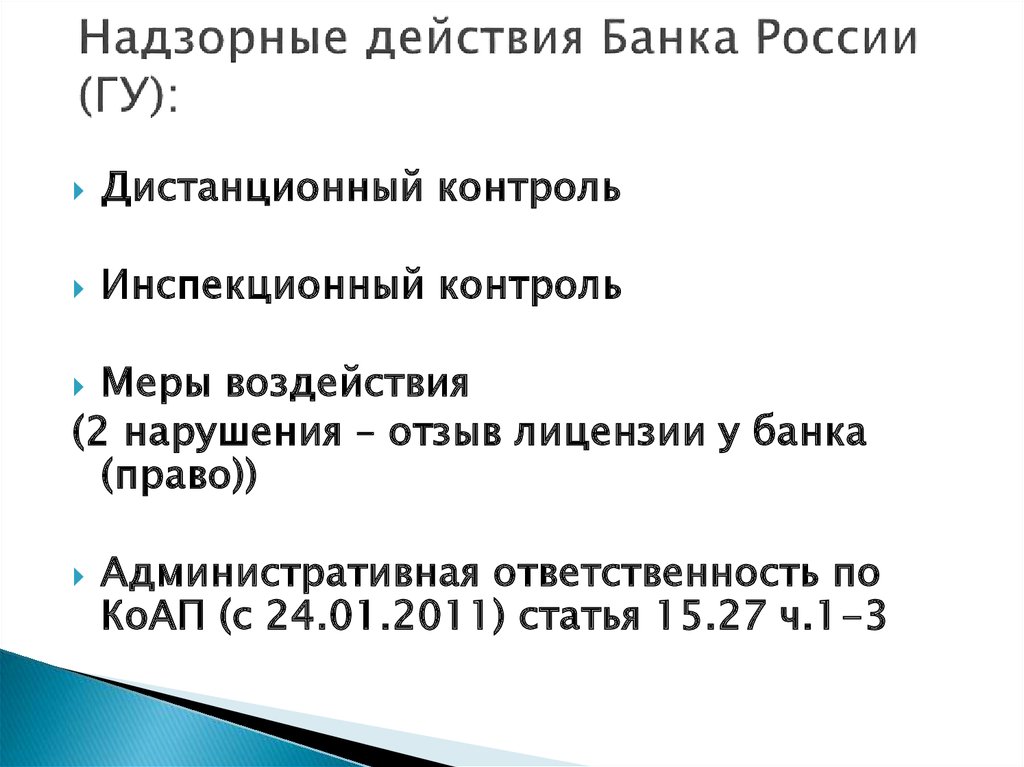

27. Надзорные действия Банка России (ГУ):

Дистанционный контрольИнспекционный контроль

Меры воздействия

(2 нарушения – отзыв лицензии у банка

(право))

Административная ответственность по

КоАП (с 24.01.2011) статья 15.27 ч.1-3

Финансы

Финансы Право

Право