Похожие презентации:

Функции налогов и сборов

1.

12. Функции налогов и сборов

фискальная — именно за счет них формируется бюджет и внебюджетныефонды, аккумулируются и формируются доходы государства,

необходимые для реализации социально-значимых и экономических

программ;

распределительная — при помощи этих платежей государство

перераспределяет средства и ресурсы из производственной сферы в

социальную;

стимулирующая — за счет установления определенного порядка

взимания этих обязательных платежей государство оказывает

влияние на процесс воспроизводства. Практическая реализация этой

функции осуществляется за счет введения льгот, различных систем

налоговых ставок и вычетов, санкций и преференций;

контрольная — заключается в отслеживании правильности уплаты и

расчета, своевременности поступлений, так как законодательно

устанавливается единый порядок и он должен соблюдаться всеми

налогоплательщиками.

2

3. Принципы становления и построения налоговой структуры ст. 3 НК РФ

• справедливость, то есть обременение распространяется на всех(граждане, ИП, организации);

• определенность, которая не допускает двусмысленных трактовок

одного и того же положения, правила, нормы;

• равенство, устанавливается независимо от расовых, социальных,

религиозных, национальных и прочих принципов;

• доступность, то есть все нормы должны быть сформулированы

максимально доступным и понятным языком;

• удобство, налогоплательщики должны быть информированы обо всех

обязательных платежах, объектах обложения и порядках исчисления

суммы обязательства;

• обоснованность, все действующие и новые обязательства должны

быть экономически обоснованы, недопустимо вводить обременения,

противоречащие Конституции России.

3

4. Участники отношений, регулируемых налоговым законодательством (ст. 9 НК РФ)

1) организации и физические лица, признаваемые всоответствии с НК РФ налогоплательщиками,

плательщиками сборов, плательщиками страховых

взносов;

2) организации и физические лица,

признаваемые налоговыми агентами;

3) налоговые органы (федеральный орган исполнительной

власти, уполномоченный по контролю и надзору в области

налогов и сборов, и его территориальные органы);

4) таможенные органы (федеральный орган исполнительной

власти, уполномоченный в области таможенного дела,

подчиненные ему таможенные органы Российской

Федерации)

4

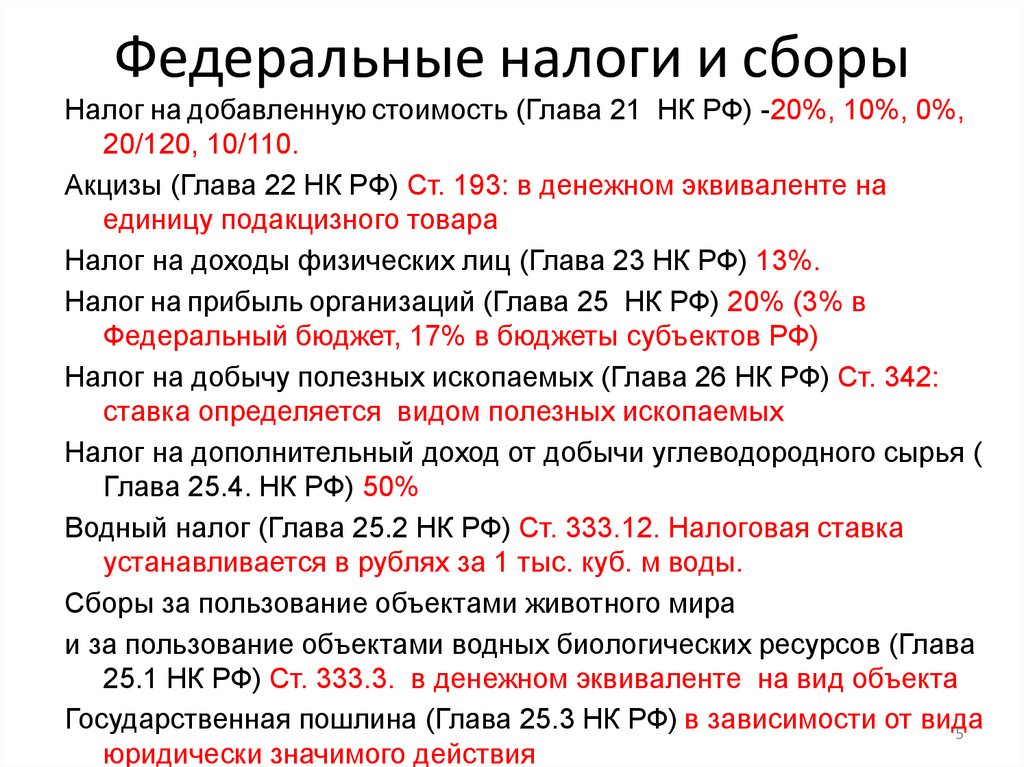

5. Федеральные налоги и сборы

Федеральные налоги и сборыНалог на добавленную стоимость (Глава 21 НК РФ) -20%, 10%, 0%,

20/120, 10/110.

Акцизы (Глава 22 НК РФ) Ст. 193: в денежном эквиваленте на

единицу подакцизного товара

Налог на доходы физических лиц (Глава 23 НК РФ) 13%.

Налог на прибыль организаций (Глава 25 НК РФ) 20% (3% в

Федеральный бюджет, 17% в бюджеты субъектов РФ)

Налог на добычу полезных ископаемых (Глава 26 НК РФ) Ст. 342:

ставка определяется видом полезных ископаемых

Налог на дополнительный доход от добычи углеводородного сырья (

Глава 25.4. НК РФ) 50%

Водный налог (Глава 25.2 НК РФ) Ст. 333.12. Налоговая ставка

устанавливается в рублях за 1 тыс. куб. м воды.

Сборы за пользование объектами животного мира

и за пользование объектами водных биологических ресурсов (Глава

25.1 НК РФ) Ст. 333.3. в денежном эквиваленте на вид объекта

Государственная пошлина (Глава 25.3 НК РФ) в зависимости от вида

5

юридически значимого действия

6. Региональные налоги

Региональные налоги• Налог на имущество организаций (Глава 30

НК РФ) 0%-2,2%

• Налог на игорный бизнес (Глава 29 НК РФ) –

в денежном эквиваленте в зависимости от

объекта налогообложения.

• Транспортный налог (Глава 28 НК РФ)–

налоговая ставка в рублях в зависимости от

объекта налогообложения.

6

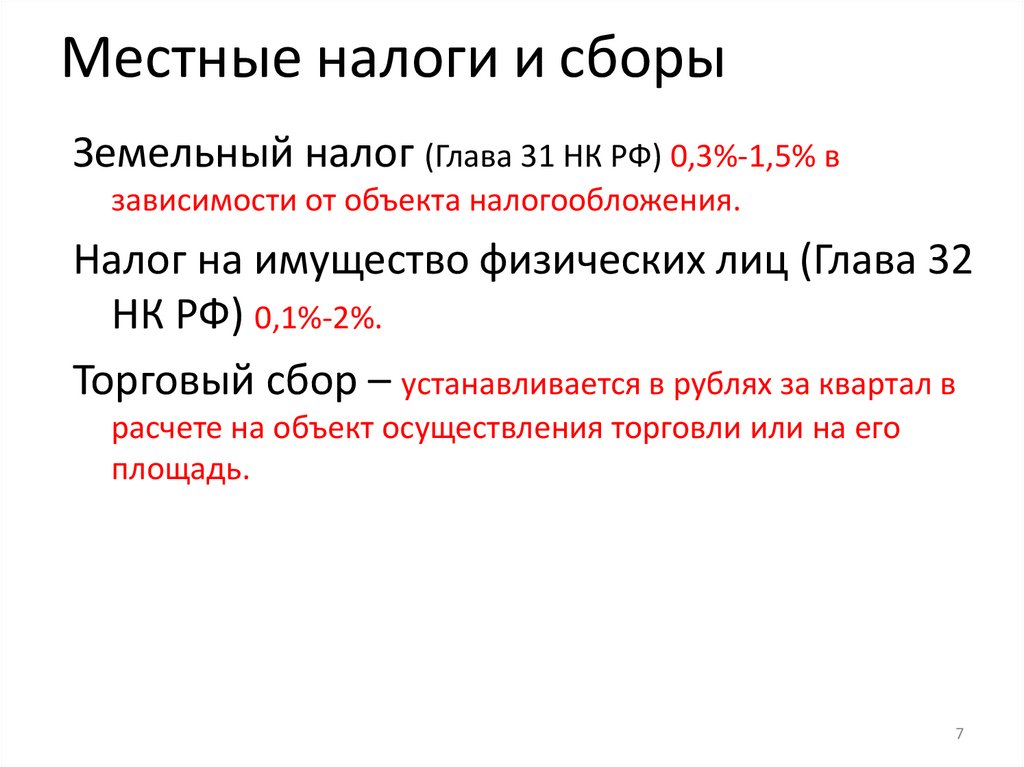

7. Местные налоги и сборы

Местные налоги и сборыЗемельный налог (Глава 31 НК РФ) 0,3%-1,5% в

зависимости от объекта налогообложения.

Налог на имущество физических лиц (Глава 32

НК РФ) 0,1%-2%.

Торговый сбор – устанавливается в рублях за квартал в

расчете на объект осуществления торговли или на его

площадь.

7

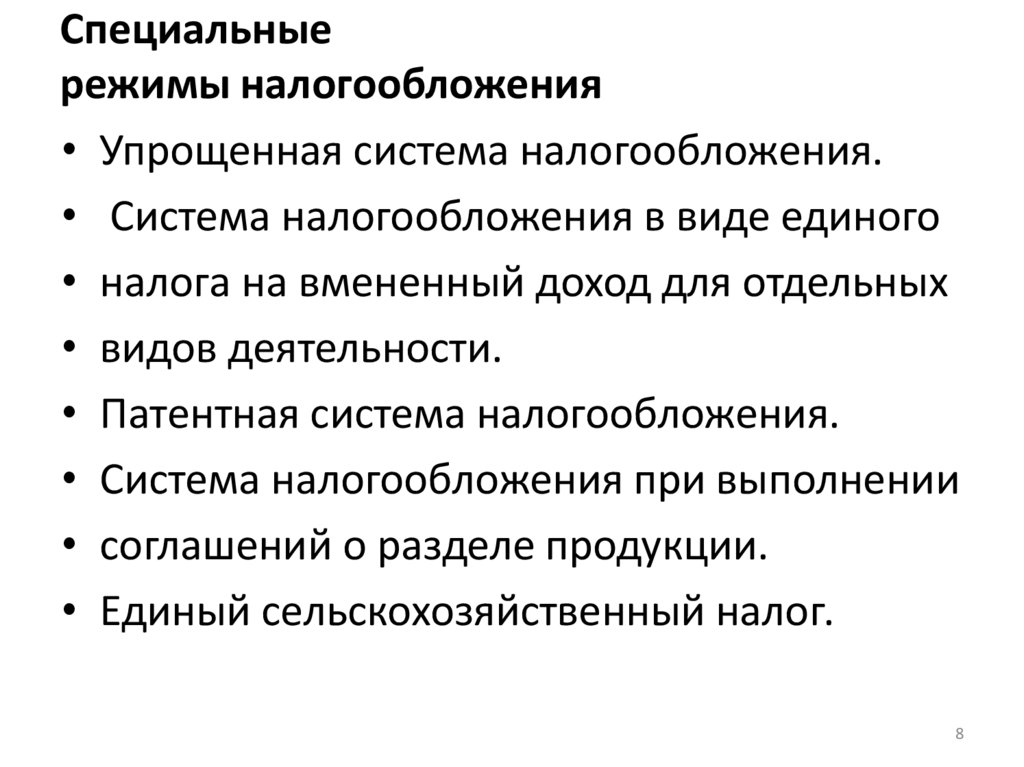

8. Специальные режимы налогообложения

Специальныережимы налогообложения

• Упрощенная система налогообложения.

• Система налогообложения в виде единого

• налога на вмененный доход для отдельных

• видов деятельности.

• Патентная система налогообложения.

• Система налогообложения при выполнении

• соглашений о разделе продукции.

• Единый сельскохозяйственный налог.

8

9.

Глава 21 НК РФНалог на добавленную стоимость

9

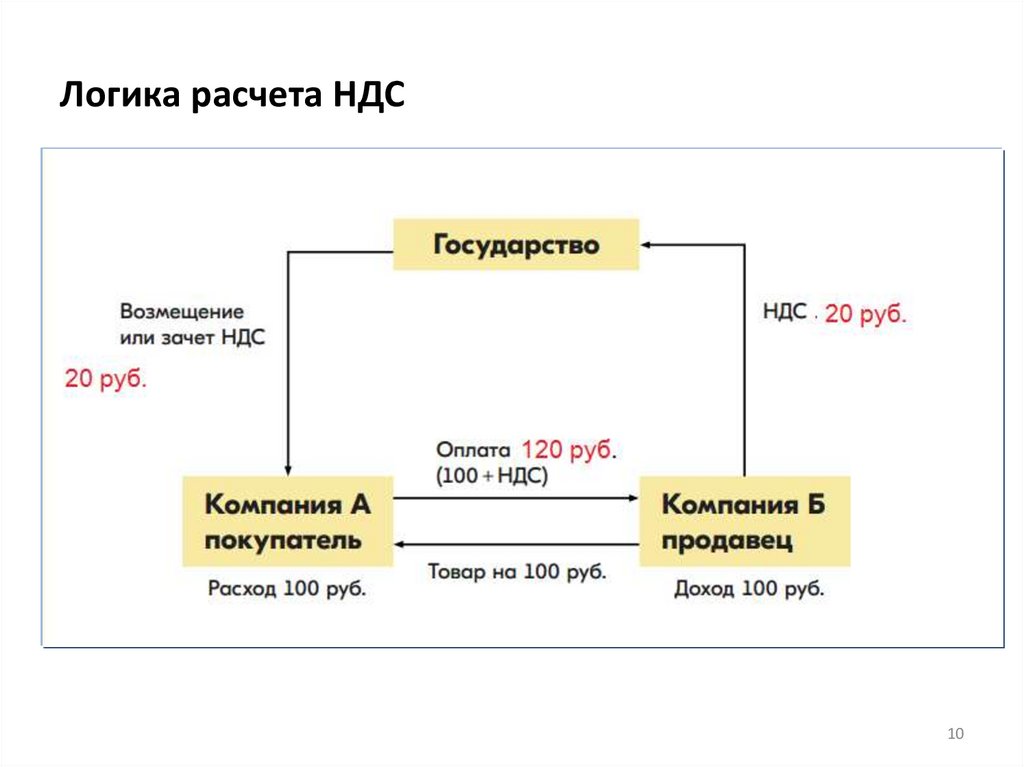

10. Логика расчета НДС

1011.

НДС к перечислению по итогам налогового периода > 0уплата налога

НДС к перечислению по итогам налогового периода < 0

возмещение налога

11

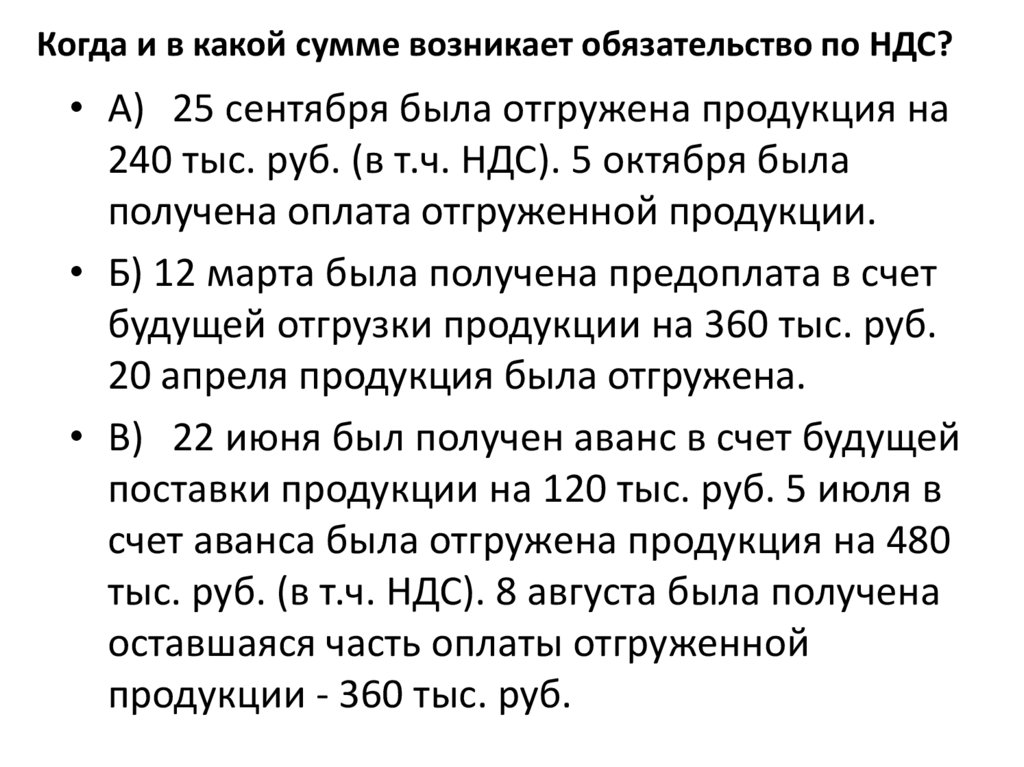

12. Момент возникновение обязательства по НДС (ст. 167)

• Наиболее ранняя из следующих дат:• 1. день отгрузки товаров, работ, услуг или

имущественных прав (если товар не

• отгружается –то дата перехода права

собственности);

• 2. день оплаты (в т.ч. частичной оплаты).

12

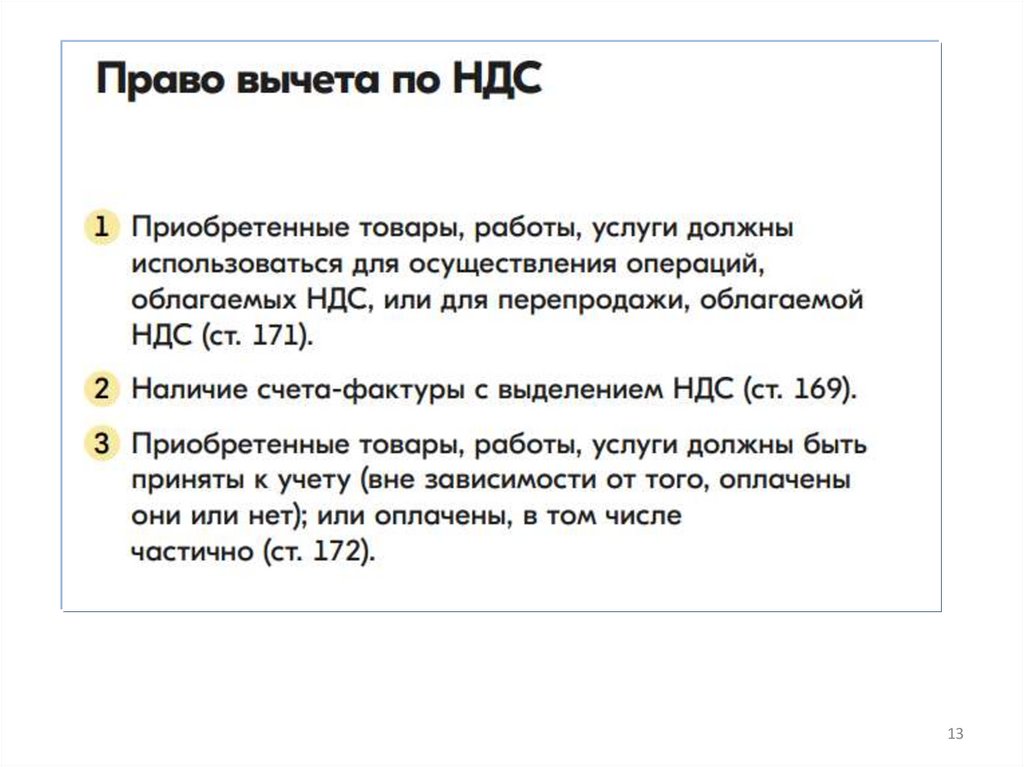

13.

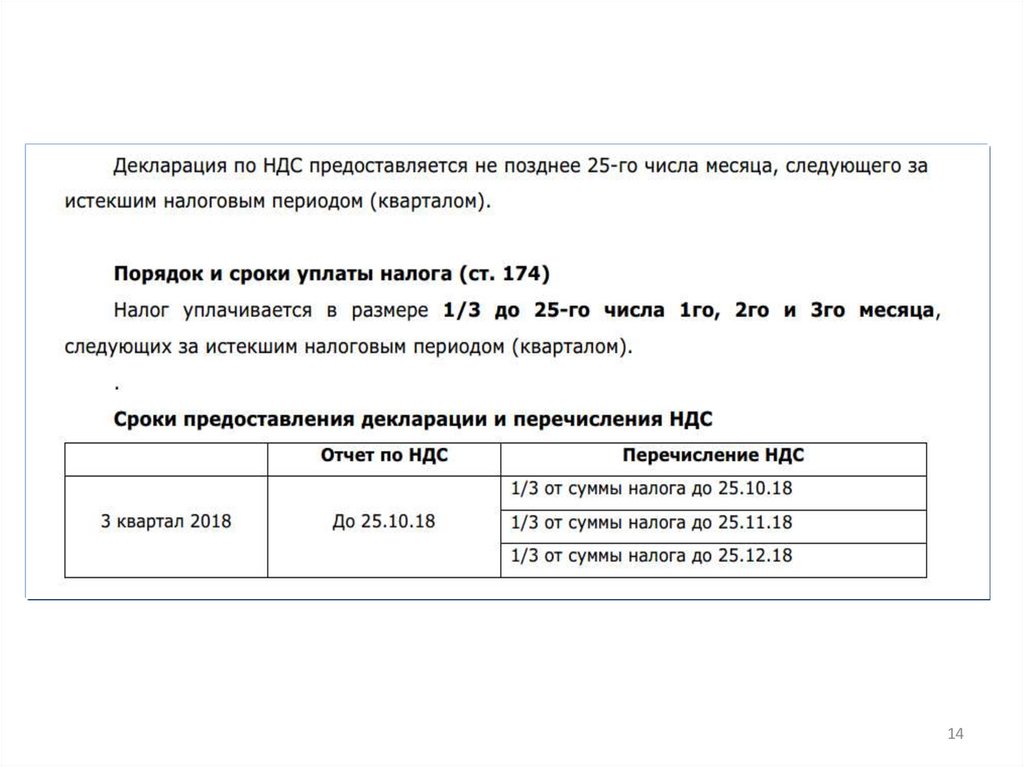

1314.

1415. Когда и в какой сумме возникает обязательство по НДС?

• A) 25 сентября была отгружена продукция на240 тыс. руб. (в т.ч. НДС). 5 октября была

получена оплата отгруженной продукции.

• Б) 12 марта была получена предоплата в счет

будущей отгрузки продукции на 360 тыс. руб.

20 апреля продукция была отгружена.

• B) 22 июня был получен аванс в счет будущей

поставки продукции на 120 тыс. руб. 5 июля в

счет аванса была отгружена продукция на 480

тыс. руб. (в т.ч. НДС). 8 августа была получена

оставшаяся часть оплаты отгруженной

продукции - 360 тыс. руб.

16. Налогоплательщики НДС (ст. 143 НК РФ)

• организации;• индивидуальные предприниматели;

• лица, признаваемые налогоплательщиками

НДС в связи с перемещением товаров через

таможенную границу ЕАЭС

16

17. Объект налогообложения по НДС

• продажа товаров, услуг на территориистраны

• монтажно-строительные работы для

собственных нужд

• ввоз товаров в Россию

17

18.

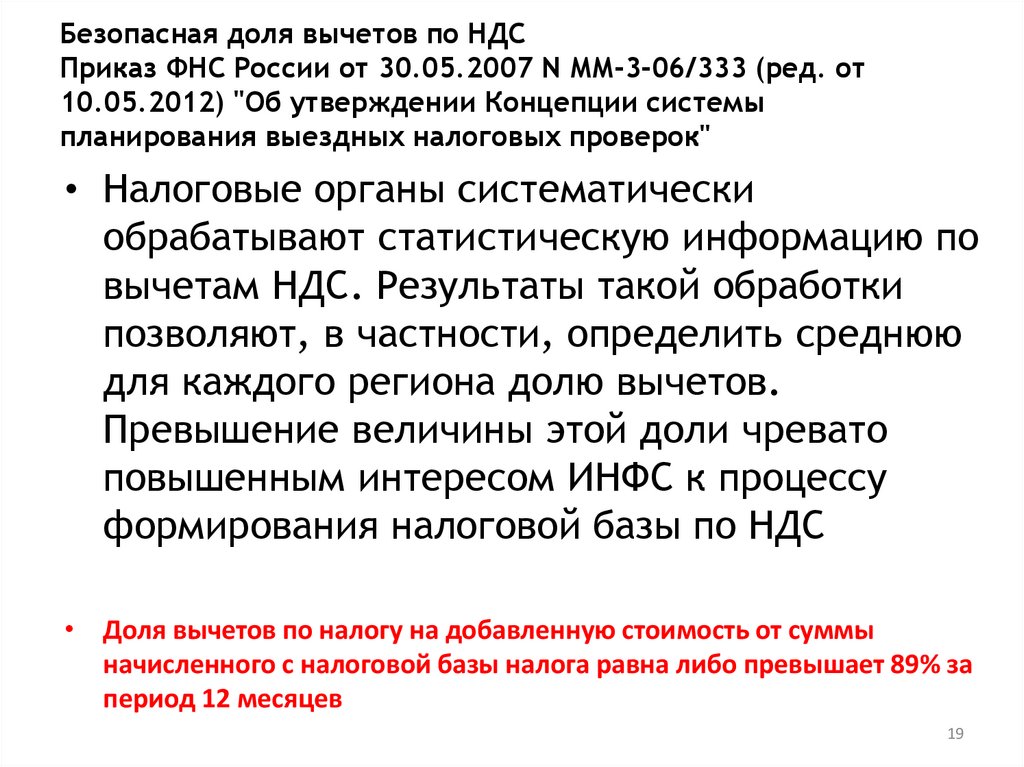

1819. Безопасная доля вычетов по НДС Приказ ФНС России от 30.05.2007 N ММ-3-06/333 (ред. от 10.05.2012) "Об утверждении Концепции

Безопасная доля вычетов по НДСПриказ ФНС России от 30.05.2007 N ММ-3-06/333 (ред. от

10.05.2012) "Об утверждении Концепции системы

планирования выездных налоговых проверок"

• Налоговые органы систематически

обрабатывают статистическую информацию по

вычетам НДС. Результаты такой обработки

позволяют, в частности, определить среднюю

для каждого региона долю вычетов.

Превышение величины этой доли чревато

повышенным интересом ИНФС к процессу

формирования налоговой базы по НДС

• Доля вычетов по налогу на добавленную стоимость от суммы

начисленного с налоговой базы налога равна либо превышает 89% за

период 12 месяцев

19

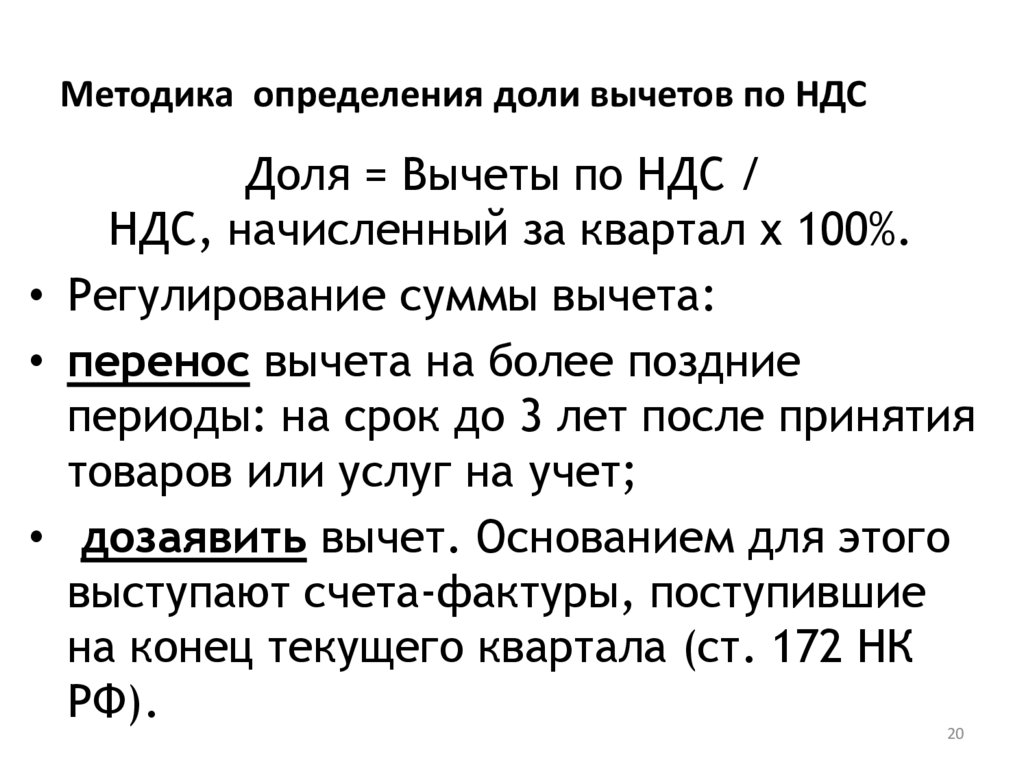

20. Методика определения доли вычетов по НДС

Доля = Вычеты по НДС /НДС, начисленный за квартал х 100%.

• Регулирование суммы вычета:

• перенос вычета на более поздние

периоды: на срок до 3 лет после принятия

товаров или услуг на учет;

• дозаявить вычет. Основанием для этого

выступают счета-фактуры, поступившие

на конец текущего квартала (ст. 172 НК

РФ).

20

21. Контрагент применяет УСН (письмо Минфина от 22.06.2018 № 03-07-11/42820)

• Организации на УСН не платят НДС, но иногдатакой контрагент в договоре и платежном

поручении указывает сумму НДС. В этом случае

организация на УСН обязана перечислить НДС в

бюджет, и тогда его можно будет предъявить к

вычету. При этом в обычной ситуации требовать

от продавца на УСН счет-фактуру нельзя.

21

22. НК РФ Статья 40. Принципы определения цены товаров, работ или услуг для целей налогообложения

• 1. Для целей налогообложения принимается цена товаров, работ илиуслуг, указанная сторонами сделки. Пока не доказано обратное,

предполагается, что эта цена соответствует уровню рыночных цен.

• 2. Налоговые органы при осуществлении контроля за полнотой

исчисления налогов вправе проверять правильность применения цен

по сделкам в следующих случаях:

• 1) между взаимозависимыми лицами;

• 2) по товарообменным (бартерным) операциям;

• 3) при совершении внешнеторговых сделок;

• 4) при отклонении более чем на 20 процентов в сторону повышения или

в сторону понижения от уровня цен, применяемых

налогоплательщиком по идентичным (однородным) товарам (работам,

услугам) в пределах непродолжительного периода времени.

22

Право

Право