Похожие презентации:

Distribution Management System

1.

DistributionManagement

System

Since 1994

Ревью по итогам

Работы секция

ДАМ Дыбунова Ю.И.

18 19 ФГ

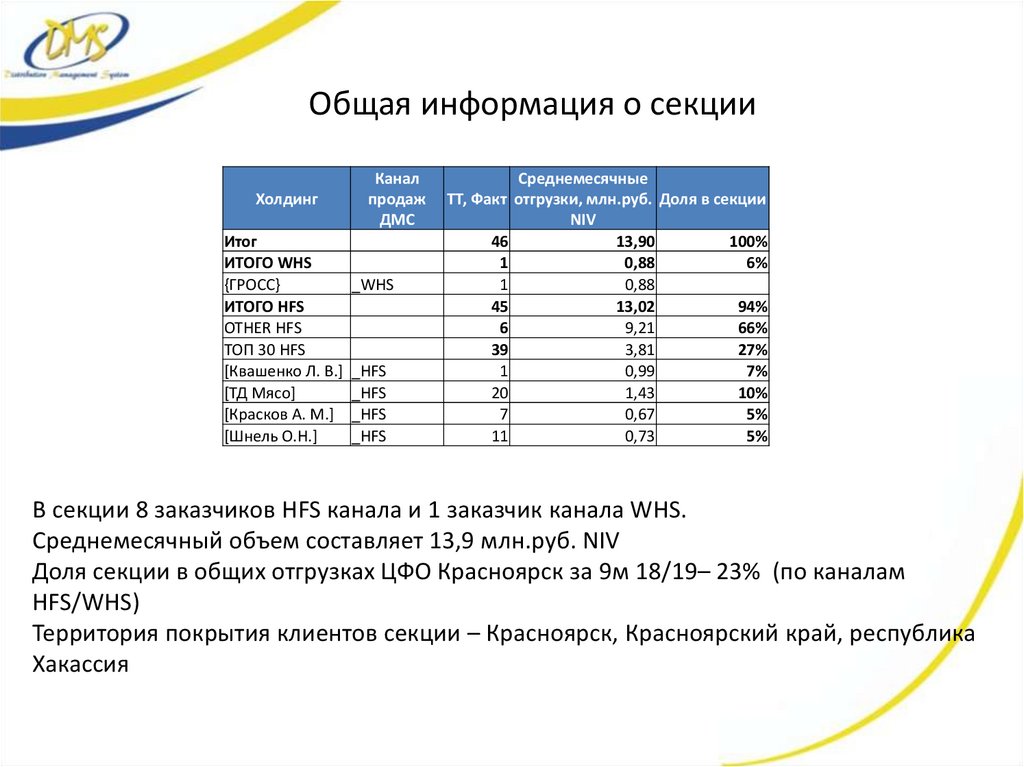

2. Общая информация о секции

ХолдингИтог

ИТОГО WHS

{ГРОСС}

ИТОГО HFS

OTHER HFS

ТОП 30 HFS

[Квашенко Л. В.]

[ТД Мясо]

[Красков А. М.]

[Шнель О.Н.]

Канал

продаж

ДМС

_WHS

_HFS

_HFS

_HFS

_HFS

ТТ, Факт

46

1

1

45

6

39

1

20

7

11

Среднемесячные

отгрузки, млн.руб. Доля в секции

NIV

13,90

100%

0,88

6%

0,88

13,02

94%

9,21

66%

3,81

27%

0,99

7%

1,43

10%

0,67

5%

0,73

5%

В секции 8 заказчиков HFS канала и 1 заказчик канала WHS.

Среднемесячный объем составляет 13,9 млн.руб. NIV

Доля секции в общих отгрузках ЦФО Красноярск за 9м 18/19– 23% (по каналам

HFS/WHS)

Территория покрытия клиентов секции – Красноярск, Красноярский край, республика

Хакассия

3.

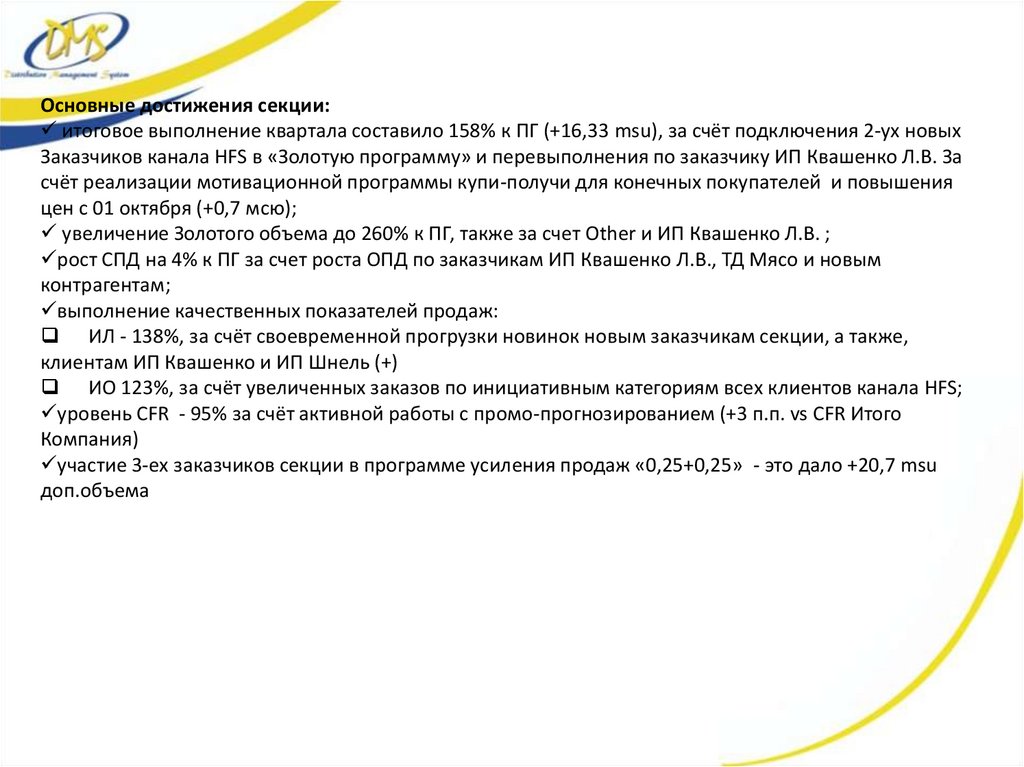

Основные достижения секции:итоговое выполнение квартала составило 158% к ПГ (+16,33 msu), за счёт подключения 2-ух новых

Заказчиков канала HFS в «Золотую программу» и перевыполнения по заказчику ИП Квашенко Л.В. За

счёт реализации мотивационной программы купи-получи для конечных покупателей и повышения

цен с 01 октября (+0,7 мсю);

увеличение Золотого объема до 260% к ПГ, также за счет Other и ИП Квашенко Л.В. ;

рост СПД на 4% к ПГ за счет роста ОПД по заказчикам ИП Квашенко Л.В., ТД Мясо и новым

контрагентам;

выполнение качественных показателей продаж:

ИЛ - 138%, за счёт своевременной прогрузки новинок новым заказчикам секции, а также,

клиентам ИП Квашенко и ИП Шнель (+)

ИО 123%, за счёт увеличенных заказов по инициативным категориям всех клиентов канала HFS;

уровень CFR - 95% за счёт активной работы с промо-прогнозированием (+3 п.п. vs СFR Итого

Компания)

участие 3-ех заказчиков секции в программе усиления продаж «0,25+0,25» - это дало +20,7 msu

доп.объема

4. Анализ динамики объема продаж

КонтрагентIx Секция Итого HFS Other HFS [ТД Мясо] [Квашенко Л. [Красков А. [Шнель О.Н.] [БигСи] Итого WHS {ГРОСС}

В.]

М.]

Канал продаж

_HFS

_HFS

_HFS

_HFS

_HFS

_HFS

_HFS

_WHS

_WHS

Доля ТО заказчика в секции

100

93

66

10

7

5

5

0

7

7

Факт, млн. руб. NIV

125

117

83

13

9

6

7

0

8

8

Факт, MSU

116

108

78

12

8

5

5

0

9

9

Ix Факт к ПГ, NIV

142

266

404

161

131

146

105

0

24

24

Ix Факт к ПГ, MSU

138

266

399

148

124

138

108

0

27

27

гэп к ПГ, NIV

42

73

65

7

3

2

0

-4

-32

-32

гэп к ПГ, MSU

35

64

58

5

2

2

0

-4

-29

-29

Индекс Золота к ПГ

231

191

405

163

133

146

109

0

0

Ix ДМС Красноярск WHS к ПГ, 38

пп

-14

-14

Ix ДМС Красноярск HFS к ПГ, 123

143

276

25

1

15

-15

-123

пп

Прогноз выполнения АМИ,

31,9

18,8

2,8

3,9

1,6

1,8

0,0

3,0

3,0

28,9

MSU

Ix Прогноз к ПГ ФГ, MSU

122%

187%

281%

107%

100%

105%

101%

0,0

24%

24%

За отчетный период секция показала существенный прирост по отношению к ПГ +58%, что в msu составляет 16,3.

Рост заказчиков канала HFS ИП Красков и ИП Квашенко (+0,41 msu), подключением нового заказчика Профит (+4,5 msu), а также, растущими отгрузками

клиента Казыр (+25 msu).

Увеличение объемов по программе Золотой магазин на 160% к АППГ, также, за счёт продажи программы новым заказчикам секции и качественного

воплощения в ИП Квашенко.

В сравнении с ДМС Красноярск, заказчики секции канала HFS растут в 2 раза активнее +131 п.п. к ПГ.

К факторам, сдерживающим рост секции можно отнести Гэп по клиентам:

1. ТД Мясо (-1,42 msu). Это связано с тем, что в ИАС 17 заказчик участвовал в активностях «0,25 фонда» с увеличенным бюджетом и принёс доп.объем в 2,5

msu. В ИАС 18 заказчик также участвовал в активностях «0,25 фонда», но с меньшим бюджетом и принёс доп.объем в 0,75 msu. Т.о. если не учитывать

дополнительные объемы, то регулярный закуп составил 114% (2,85 ИАС 18/2,5 ИАС 17);

2. ИП Шнель (-0,14 msu). Это связано с тем, что заказчик на постоянной основе закупает товар у NA, а также, сотрудничает с производителями из Китая для

продвижения на рынке продуктов-аналогов более низкого ценового сегмента (Жиллет).

3. Гросс (-8,7 msu) самый большой гэп в секции принёс заказчик падающего канала - ОПТа. Гросс переключился на закуп у NA в связи с тем, что мы не можем

предоставить конкурентные цены на продукцию. За период ИАС удалось переключить заказчика на закуп урезанного ассортимента за счёт активной продажи

акций купи-получи (Жиллет, Средства для стирки).

Следующие шаги: Выполнение по секции 24,7 MSU.

Участие в активностях, запущенных в рамках «0,25 фонда» в период ОНД 18.

ИП Квашенко - доп.объем 0,5 msu

5. Анализ динамики категорий/брендов

СекцияИтого

1.Чистящие/ моющие средства/ средства ухода за детьми

Кондиционеры для белья

Средства для уборки и мытья посуды_Наборы

2.Красота

Тампоны

3.Персональный уход

Лезвия для мужского бритья

МАК3 Лезвия для мужского бритья

ФЬЮЖН Лезвия для мужского бритья

СЛАЛОМ Лезвия для мужского бритья

РУБИ Лезвия для мужского бритья

СПУТНИК Лезвия для мужского бритья

СЕНСОР Лезвия для мужского бритья

Мужские Одноразовые Бритвы

ЖИЛЛЕТТ2 Мужские Одноразовые Бритвы

БЛЮ2 Мужские Одноразовые Бритвы

БЛЮ 3 Мужские Одноразовые Бритвы

Средства до бритья для мужчин

ЖИЛЛЕТТ Средства до бритья для мужчин

ЖИЛЛЕТТ СИРИЗ Средства до бритья для мужчин

ФЬЮЖН Средства до бритья для мужчин

МАК3 Средства до бритья для мужчин

Лезвия для женского бритья

ВИНУС Лезвия для женского бритья

СЕНСОР Лезвия для женского бритья

Средства для ванны и душа для женщин

СЕЙФГАРД

Женские Бритвенные Системы

ВИНУС Женские Бритвенные Системы

Доля в ТО Объем Объем

Индекс

Индекс

гэп к ПГ, гэп к ПГ, Ix факт ПГ в ПП

(Сабсекто NIV

MSU

Факт к ПГ, Факт к ПГ, NIV

MSU

по ЦФО

р)

NIV

MSU

Красноярск

100

125,0

116

142

138

42,0

35

123

15

41,29

46,7

40,6

117

110

6,9

3,6

10,77

5,0

4,6

92

92

-0,4

-0,4

134 -42

0,20

0,1

0,1

37

39

-0,2

-0,1

32,36

36,6

34,5

138

137

10,1

9,3

0,74

0,3

0,1

97

94

0,0

0,0

81

13

26,30

29,8

27,6

93

94

-2,3

-1,8

25,46

7,6

3,8

77

80

-2,2

-0,9

91 -11

47,82

3,6

1,8

76

73

-1,1

-0,6

37,01

2,8

1,3

117

122

0,4

0,2

7,25

0,5

0,6

64

64

-0,3

-0,3

4,63

0,4

0,0

28

29

-0,9

-0,1

2,30

0,2

0,1

43

43

-0,2

-0,1

0,99

0,1

0,0

73

71

0,0

0,0

25,17

7,5

12,5

98

94

-0,2

-0,8

104 -10

56,71

4,2

7,9

87

81

-0,6

-1,8

33,55

2,5

3,5

118

133

0,4

0,9

9,74

0,7

1,0

111

113

0,1

0,1

7,87

2,3

1,2

96

100

-0,1

0,0

109

-9

40,96

1,0

0,7

86

93

-0,2

-0,1

37,26

0,9

0,3

93

97

-0,1

0,0

13,66

0,3

0,1

140

169

0,1

0,0

8,13

0,2

0,1

128

159

0,0

0,0

4,31

1,3

0,6

97

84

0,0

-0,1

98 -14

97,20

1,2

0,6

104

92

0,1

-0,1

2,80

0,0

0,0

29

28

-0,1

-0,1

1,86

0,6

0,3

98

98

0,0

0,0

98

0

100,00

0,6

0,3

98

98

0,0

0,0

1,39

0,4

0,3

70

78

-0,2

-0,1

100 -22

100,00

0,4

0,3

70

78

-0,2

-0,1

В секции можно выделить ТОП 3 категории, которые принесли 75% объема в msu: жг, лезвия и бритвы для мужского бритья и средства ухода за

тканями – 33,35 msu.

Самый большой показатель прироста, по отношению к АППГ показывают категории ДГ и ЖГ 336% и 253%, соответственно.

Сдерживающие факторы:

Снижение закупа по бренду Тайд связано со снижением отгрузок по клиенту ГРОСС (закуп только больших упаковок -1,1 msu), а также с тем, что в

период ИАС 17, заказчик ТД Мясо, в рамках участия в «0,25 фонде» увеличивал заказы, в том числе на Tide 3кг, для размещения его на доп. местах (в

итоге -0,96 msu).

Снижение объема в рублях (-0,22 млн.руб.) по категории средств по уходу за волосами, связано с углублением скидок EDLP (рост категории в msu).

Следующий шаги:

Увеличение объемов за счёт продвижения инициативных категорий, за счёт участия заказчиков в активностях «0,25 фонда» в период ОНД 18, за счёт

трансляции акций купи-получи

6. Анализ дистрибьюции

СекцияИтого

Средства ухода за тканями

Женская гигиена

Лезвия и бритвы для мужского бритья

Средства ухода за волосами

Средства ухода за детьми

Средства для уборки и мытья посуды

Лезвия и бритвы для женского бритья

Средства для ухода за полостью рта

Средства для мужского бритья

Средства для ухода за телом

Средства для женского бритья

Доля в ТО ОПД Индекс к Индекс к ПГ

Доля Power SKU Индекс к цели Power Индекс к ПГ

(Сабсектор)

ПГ ОПД Power SKU List List A + C в ОПД SKU List A

СПД

A+C

100 7980

94

82

51

43

157

28 2091

100

99

57

48

157

25 1106

64

58

62

46

154

15 526

84

97

66

45

132

7 1336

109

78

33

32

180

7 493

93

87

56

52

152

6 808

97

83

55

47

183

4 178

78

78

62

31

148

3 560

103

86

51

42

128

3 278

99

94

50

42

138

1 568

165

97

31

41

173

0 13

59

0

0

0

134

Индекс ОПД по секции, по отношению к ПГ составляет 110%.

Максимальный рост Дистрибьюции в категориях средства ухода за детьми 151% и средства ухода за волосами 123% за счёт роста данного показателя

во всех заказчиках секции канала HFS.

Доля прогрузки А+С в ОПД на 10 п.п. выше, чем в целом по ДМС Красноярск по каналу HFS и составляет 84 данный показатель, также, показывает

рост по отношению к АППГ на +15%.

Сдерживающие факторы:

Снижение дистрибьюции по категории средства для ухода за полостью рта за счёт вывода из ассортимента Производителя паст доступного сегмента.

Снижение эффективного ассортимента в категории средств для уборки и мытья посуды связано с изменениями, произошедшими с брендом

М.Пропер – в связи с вводом новинок (спреи и расширение отдушек) во всех матричных заказчиках произошла ротация из С листа на новый

ассортимент;

в категории средств для ухода за полостью рта в С лист включены sku премиального сегмента, в то время, как заказчики моей секции стратегически

направлены на закуп доступных sku из которых и составлен а матрица с добавлением среднего ценового сегмента,

В категории средств для/после мужского бритья не смотря на рост дистрибьюции к ПГ, эффективность ассортимента составляет 85% в основном, в

связи с тем, что весь ассортимент заказчиков секции сосредоточен на низком и среднем ценовом сегменте, премиум сегмент не заводится в матрицу,

либо, как в случае с заказчиком ИП Квашенко, ротируется на низкий ценовой сегмент конкурентов в связи с тем, что в портфеле Производителя не

происходит никаких обновлений этого сегмента.

7. Анализ реализации инициатив

КонтрагентКанал продаж

Доля ТО заказчика в секции

И-Листинг. Ср. Ix к цели за период

ДМС Красноярск И-Листинг. Ср. Ix к цели за

период

И-Объем. Ср. Ix к цели за период

ДМС Красноярск И-Объем. Ср. Ix к цели за

период

Секция

Ix

100

[ТД Мясо] [Квашенко Л. В.] {ГРОСС}

Other

HFS

_HFS

_HFS

_HFS

_WHS

62

270

13

78

8

283

176

170

97

[Красков А. М.] [Шнель

О.Н.]

_HFS

_HFS

7

5

5

0

96

225

108

182

101

87

Качественные KPI показывают положительную динамику по

отношению к аналогичным показателям ДМС Красноярск в целом.

И.Листинг + 56 п.п., И.Объем + 33 п.п. за счёт листинга/ротации

новых sku, за счёт использования акций купи-получи.

Сдерживающие факторы:

В разрезе заказчиков, клиент Гросс снизил рост секции с

показателем, ниже на 38 п.п. – это связано с общим снижением

заказчика и с тем, что инициативные категории, за частую, не

пересекаются с тем ассортиментом, которым удаётся отгружать

заказчику в рамках конкурентных цен.

Следующие шаги:

Проведение встреч с заказчиками для презентации Новинок НД 18,

ротация ассортимента у матричных заказчиков для выполнения

целей по ИД

ИП Квашенко +0,03 msu

ТД Мясо +0,01 msu

ИП Красков +0,01 msu

Шнель +0,01 msu

Other HFS + 0,03 msu

Продажа акций купи –получи будущего месяца, заказчику ГРОСС, на

3 неделе текущего для отгрузки всех объемов прогруженной акции

ГРОСС + 0,5 msu

81

8. Анализ долей

КатегорияСРЕДСТВА ДЛЯ СТИРКИ

ОПОЛАСКИВАТЕЛИ

ПОДГУЗНИКИ

ПОСУДА

ЖЕНСКАЯ ГИГИЕНА

УХОД ЗА ВОЛОСАМИ

УХОД ДЛЯ/ПОСЛЕ БРИТЬЯ

ПАСТЫ

ЩЕТКИ

ДЕЗОДОРАНТЫ

ЧЕК АУТ

ДИСПЛЕЙ

Целевая

доля

45

45

45

50

45

25

45

15

33

25

80 %

касс

2 ДМП

Доля полки

other HFS

Доля полки

[Квашенко Л. В.]

Доля полки [ТД

Мясо]

Доля полки [Красков А. М.]

доля

+/- , пп

доля

+/- к пп

доля

+/- , пп

доля

+/- к, пп

50

50

50

50

50

25

50

20

33

25

5

5

5

0

5

0

5

5

0

0

50

50

50

50

50

25

50

20

33

25

5

5

5

0

5

0

5

5

0

0

50

50

50

47

45

20

42

15

29

20

5

5

5

-3

0

-5

-3

0

-4

-5

50

50

50

50

50

25

50

20

33

25

100.

Перфораци

я

5

5

5

0

5

0

5

5

0

0

100

100

+

+

65% касс

сети

в 5 из 15

ТТ

2 ДМП в РЦ

Доля полки [Шнель О.Н.]

доля

+/- , пп доля

сеть

32

-13

50

32

-13

50

50

5

50

25

-25

50

26

-19

50

6

-19

25

18

-27

50

12

-3

20

23

-10

33

15

-10

25

100.

Перфора

ция

+/- , пп

5

5

5

0

5

0

5

5

0

0

доля

сеть

37

35

45

28

26

12

21

10

20

15

+/- , пп

прилавок

прилавок

В ТТ новых заказчиков секции, в ТТ заказчика ИП Квашенко, супермаркетах ТД Мясо, а также в основной ТТ ИП Красков и Шнель воплощён ДПШМ с

предыдущими гайденсами по программе Золотой магазин, ТТ проходят аудит и стараются поддерживать согласованные доли самостоятельно.

Сдерживающие факторы:

ТД Мясо - по 5 категориям есть расхождения с целевыми долями в связи с обширным ассортиментов конкурентов (влияние Форт Нокс);

ИП Красков – реализация Золотой программы в 1 ТТ. Сеть насчитывает 7 ТТ. Владелец сети негативно относится к предоставлению долей, согласно целей,

т.к. на полке нельзя будет разместить эксклюзивные продукты;

Шнель - реализация Золотой программы в 1 ТТ. Сеть насчитывает 11 ТТ. Аналогичная ситуация, как и с заказчиком ИП Красков.

Следующие шаги:

ТД Мясо – листинг доп. Sku в категории, где не возможно удержать долю прогруженным ассортиментом +0,03 msu (средства для мытья посуды +4 sku,

уход за волосами +2 sku, средства для бритья +2 sku, щетки + 5 sku, дезодоранты +2 sku);

ИП Красков - форматирование 2-ух ТТ маленького формата по SBD. При условии согласования Владельца бизнеса – подключение к Золотой программе

отгрузка поточечно +0,03 msu. Срез работы по итогам 2-ух месяцев.

-8

-10

0

-22

-19

-13

-24

-5

-13

-10

9. Анализ инвестиций

СекцияГРОСС {ГРОСС}

Альянс (Шнель) ООО

Альянс Маркет (Шнель)

Квашенко Л.В. [Квашенко

Л. В.]

Красков А.М. [Красков А.

М.]

Эскадра ТД (Красноярск)

Other HFS

ИТОГО

Сумма ЗС Сумма СК Сумма СО ИТОГО ТУ Сумма BG

Сумма

CTPR

Сумма EDLP ИТОГО

активности

-0,35

-0,49

-0,25

-0,63

0,00

0,00

-0,29

-0,76

Сумма

inCTPR

-0,52

-0,02

-0,05

-0,02

0

-0,26

0

-0,62

-0,40

-0,18

-0,02

-0,26

-0,96

-0,22

-0,02

-0,61

-1,16

-0,02

0,00

-0,02

-0,40

-0,14

-0,21

0,00

-0,22

-0,56

-0,03

-0,87

-5,73

-7,89

-0,24

-2,43

-3,66

-0,48

-5,60

-8,11

-0,02

-0,92

-2,15

-0,32

-3,82

-5,24

-2,11

-6,35

-10,91

-0,34

-2,03

-3,01

-19,65

-18,29

По итогам ИАС, дополнительно к ТУ, Золотой скидке, прайсингу и акциям, в

заказчиков было инвестировано 0,38 млн.руб. – 0,8% от квартального

выполнения секции.

Доп.объем, полученный от эксплуатации инвестиций составил 21,9 MSU

Мультипликатор - 58.

Следующие шаги:

Участие в активностях, запущенных в рамках «0,25 фонда» в период ОНД 18.

ИП Квашенко - доп.объем 0,5 msu

ТД Мясо - доп.объем 0,5 msu

ИП Красков - доп.объем 0,21 msu

10. План действий на ОНД 18

№1.

2.

3.

4.

5.

Итог

Действия

Ротация ассортимента в рамках продажи нового Power

SKU листа

ИП Квашенко

ТД Мясо

Other HFS

Продажа новинок и акций купи-получи будущего

периода

ИП Квашенко

ТД Мясо

ИП Красков

Шнель

Other HFS

ГРОСС

Продажа Подарочных наборов

ТД Мясо

ИП Красков

ИП Квашенко

Работа с Золотыми точками

ТД Мясо - листинг доп. Sku в категории, где не

возможно удержать долю прогруженным

ассортиментом

ИП Красков. Форматирование 2-ух ТТ маленького

формата по SBD.

Запуск активностей/ акций для конечного Покупателя в

рамках "0,25 фонда"

ИП Квашенко

ТД Мясо

ИП Красков

Дистрибьюция

Доп.объем, msu

Срок выполнения

2 sku

6 sku

2 sku

0,28

0,03

0,15

0,1

31.10.2018

29.10.2018

31.10.2018

6 sku

8 sku

4 sku

9 sku

37 sku

0,59

0,03

0,01

0,01

0,01

0,03

0,5

0,21

0,07

0,1

0,04

0,06

15.10.18, 19.11.18, 17.12.18

09.10.18, 09.11.18, 07.12.18

07.11.18, 05.12.18

02.11.18, 07.12.18

05.11.18, 03.12.18

19.10.18, 16.12.18

до 15.12.18

до 30.11.18

до 30.11.18

0,03

29.10.2018

0,03

до 30.11.18

1,21

0,5

0,5

0,21

2,35

после согласования активностей

предварительно, декабрь 18

предварительно, декабрь 18

предварительно, декабрь 18

Финансы

Финансы