Похожие презентации:

Совершенствование механизма взимания НДС

1.

Совершенствованиемеханизма взимания НДС

2.

Текущая ситуацияНДС исчисляется от облагаемого оборота и облагаемого импорта по

ставке 12 %

НДС по приобретенным товарам, работам, услугам относится в зачет

В бюджет подлежит уплате положительная разница между исчисленным

НДС и отнесенным в зачет

Отрицательная разница - возврат из бюджета (обороты по

нулевой ставке) либо зачет в счет уплаты будущих платежей

Возврат НДС из бюджета производится по оборотам облагаемым по

нулевой ставке, в том числе, по:

-экспорту товаров

-международным перевозкам

-поставке товаров на территорию СЭЗ

-геологоразведочным работам, проведенным до начала экспорта

-заправка ГСМ международных авиарейсов

2

3.

Проблемы• Значительные потери бюджета по НДС – применение

мошеннических схем, создаваемых в основном с целью

незаконного возврата НДС из бюджета (150-200 млрд. тенге

ежегодно)

• Наличие большого количества льгот создает «перекосы» в

цепочке и в отдельных случаях превращает НДС в «налог с

оборота»

• Высокие затраты на администрирование

• Наличие коррупционных проявлений при администрировании и

возврате НДС

Согласно исследованиям Всемирного банка эффективность НДС в

Казахстане равна 0,33 (поступления НДС / ВВП ненефтяной

* ставка НДС), что в среднем ниже, чем в других регионах мира:

Европейский Союз (0,51), Западное полушарие (0,41), Азия и

Тихоокеанский регион (0,71), Ближний Восток (0,44)

3

4.

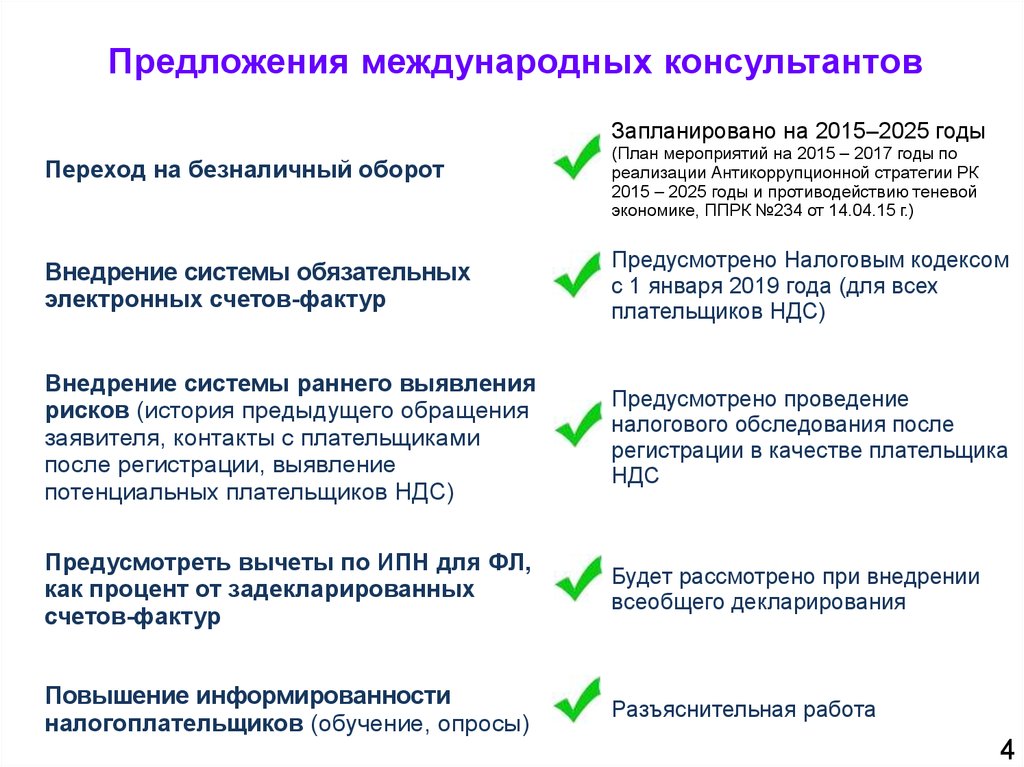

Предложения международных консультантовЗапланировано на 2015–2025 годы

Переход на безналичный оборот

(План мероприятий на 2015 – 2017 годы по

реализации Антикоррупционной стратегии РК

2015 – 2025 годы и противодействию теневой

экономике, ППРК №234 от 14.04.15 г.)

Внедрение системы обязательных

электронных счетов-фактур

Предусмотрено Налоговым кодексом

с 1 января 2019 года (для всех

плательщиков НДС)

Внедрение системы раннего выявления

рисков (история предыдущего обращения

заявителя, контакты с плательщиками

после регистрации, выявление

потенциальных плательщиков НДС)

Предусмотрено проведение

налогового обследования после

регистрации в качестве плательщика

НДС

Предусмотреть вычеты по ИПН для ФЛ,

как процент от задекларированных

счетов-фактур

Будет рассмотрено при внедрении

всеобщего декларирования

Повышение информированности

налогоплательщиков (обучение, опросы)

Разъяснительная работа

4

5.

1. Стимулирование безналичногооборота и контроль наличного оборота

5

6.

План мероприятий на 2015 – 2017 годы по реализацииАнтикоррупционной стратегии Республики Казахстан на 2015 – 2025 годы

и противодействию теневой экономике

1. Проработать вопрос по поэтапному переводу торговых рынков на современный формат

(пункт 73 Плана)

2. Проработать с целью обеспечения прозрачного администрирования исполнения

обязательств подрядчиками по договорам при проведении строительных работ вопрос

открытия отдельных счетов, на которые будут зачисляться денежные средства,

списываемые субподрядчикам при фактическом исполнении ими работ (пункт 96

Плана)

3. Ввести ограничения на осуществление платежей в наличном порядке, установление

лимита на снятие наличных денег с банковских счетов для юридических лиц и

индивидуальных предпринимателей (пункт 103 Плана)

4. Проработать вопрос по снижению ставок комиссий за безналичный расчет через POSтерминалы (пункт 104 Плана)

5. Проработать вопрос создания системы обработки межбанковских транзакций по

платежным карточкам (пункт 105 Плана)

6. Внести законодательные меры по вопросам:

- введения специального НДС-счета для плательщиков НДС;

- применения электронных счетов-фактур всеми плательщиками НДС;

- перевода всех ИП в сфере торговли со специального налогового режима по патенту на

упрощенную декларацию с обязательным применением ККМ или POS-терминалов

(пункт 122 Плана)

6

7.

Стимулирование безналичного оборота иконтроль наличного оборота

Текущая ситуация:

Высокий уровень наличного оборота 13 %

(по итогам 2013 года)

Уровень теневой экономики свыше 20 % от

ВВП

Низкий коэффициент налоговой нагрузки в

сфере торгово-посреднической деятельности –

3,5 %

7

8.

Предложенияпо стимулированию безналичного оборота

Административные меры:

• снижение банковской комиссии с безналичных

транзакций с увеличением комиссии за снятие

наличных денег

• лимитирование выдачи ИП и юридическим лицам

наличных денег в банках второго уровня

• привлечение банков второго уровня к уголовной

ответственности за незаконное обналичивание денег

8

9.

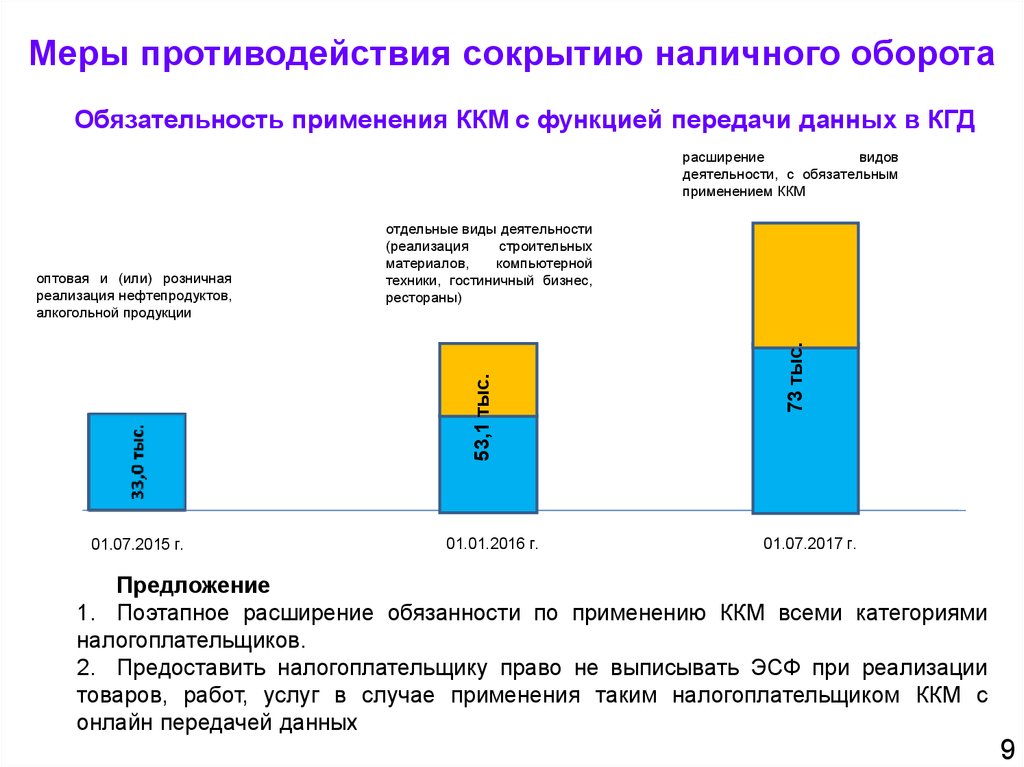

Меры противодействия сокрытию наличного оборотаОбязательность применения ККМ с функцией передачи данных в КГД

расширение

видов

деятельности, с обязательным

применением ККМ

01.07.2015 г.

01.01.2016 г.

73 тыс.

53,1 тыс.

оптовая и (или) розничная

реализация нефтепродуктов,

алкогольной продукции

отдельные виды деятельности

(реализация

строительных

материалов,

компьютерной

техники, гостиничный бизнес,

рестораны)

01.07.2017 г.

Предложение

1. Поэтапное расширение обязанности по применению ККМ всеми категориями

налогоплательщиков.

2. Предоставить налогоплательщику право не выписывать ЭСФ при реализации

товаров, работ, услуг в случае применения таким налогоплательщиком ККМ с

онлайн передачей данных

9

10.

Предложения по сокращению наличного оборотаСтимулирующие меры:

• передача терминалов оплаты и ККМ с онлайн

передачей данных в льготный лизинг сроком на 10 лет

• периодическое проведение лотерей «собери чеки –

выиграй приз»

• возврат физическим лицам части расходов,

оплаченных безналичным путем (например, 0,5 % от

расходов)

10

11.

Внедрение механизмовадминистрирования розничной торговли

на рынках

11

12.

Внедрение механизмов администрированиярозничной торговли на рынках

Текущая ситуация:

Доля товарооборота на торговых рынках составляет

около 50 % всего товарооборота

Основные характеристики «открытых» рынков слабое инфраструктурное развитие, неразвитая

логистика и стихийная торговля

12

13.

Текущая ситуацияна 1.01.2016 г.

Зарегистрировано рынков, из них:

752

• крытые

249

• мини-рынки (не более 25 мест)

153

• комбинированные

350

Количество торгующих, из них на

основе:

101,7

• патента

68,7

• упрощенной декларации

31,5

• общеустановленного режима

1,5

поступление налогов за 2014 год

5,0 млрд.тенге

13

14.

Проблемынизкая

собираемость налогов из-за отсутствия

возможности мониторинга объемов и структуры

товаропотоков на рынках

отсутствие

инфраструктуры для исполнения

обязательств по применению ККМ, в том числе с

онлайн передачей данных, и выписки счетов-фактур в

электронной форме

низкая налоговая грамотность торгующих на рынках

14

15.

Предложения1. Краткосрочные мероприятия

• организация для торгующих на рынках, в торговых домах пунктов

приема налоговой отчетности и оказания налоговых услуг, создание

инфраструктуры для применения ККМ и ИС ЭСФ, в т.ч. установка

терминалов

• законодательное установление права КГД на контрольный закуп

товаров и инвентаризацию остатков товаров

2. Мероприятия в среднесрочной перспективе

• поэтапный перевод «открытых» рынков на современный формат

(торговые

дома)

с

сохранением

рынков

с

узкими

специализированными

направлениями

(«Зеленый

базар»,

сельскохозяйственные ярмарки и ярмарки продажи домашних животных,

проводимые не чаще одного раза в неделю)

15

16.

2. Применениеэлектронных счетов-фактур (ЭСФ)

16

17.

Применение ЭСФ+

•все плательщики НДС

+

•уполномоченные

экономические

операторы

01.07.2014 г.

•владельцы складов

временного хранения

44,1 тыс.

29,9 тыс.

• добровольная

выписка ЭСФ

•владельцы

таможенных складов

43,2 тыс.

•лица, реализующие

товары, включенные

в Перечень изъятия

(ВТО)

•таможенные

представители

01.01.2016 г.

01.07.2016 г.

167 тыс.

+

•таможенные

перевозчики

01.01.2019 г.

17

18.

Введение НДС-счета2016

наличный расчет

…...

безналичный расчет

Предлагается на переходный

период временно внедрить НДС-счет

18

19.

Введение НДС-счета• Заполнение

налогоплательщиком

при

расчете

с

поставщиками двух платежных поручений:

- на оплату собственно стоимости товаров

- на перечисление НДС

• Открытие единого счета по НДС (НДС-счет) для

перечисления налогоплательщиком (покупателем) НДС по

каждой сделке

• Открытие лицевого счета по НДС-счетам для учета

поступления НДС

• Соответствие номера НДС-счета ИИН/БИН и открытие его

одновременно с постановкой на учет по НДС

• Оплата

исчисленного

НДС

производится

налогоплательщиком со своего НДС-счета по результатам

представленной декларации

19

20.

Пример применения НДС-счетаТОО «А»

расчетный счет

Продажа товара – 112 тг.

(в т.ч. НДС - 12 тг.)

100 тг.

НДС-счет

остаток 0 тг.

расчетный счет

Продажа товара – 336 тг.

(в т.ч. НДС - 36 тг.)

300 тг.

БЮДЖЕТ

Начисление

- 36 тг.

минус

Зачет

- 12 тг.

----------------------------НДС к уплате - 24 тг.

расчетный счет

Декларация по НДС

ТОО «В»

Декларация по НДС

ТОО «Б»

12 тг.

ТОО «В»

НДС-счет

остаток 0 тг.

НДС-счет

остаток 12 тг.

Декларация по НДС

ТОО «А»

Начисление - 12 тг.

минус

Зачет

- 0 тг.

----------------------------НДС к уплате - 12 тг.

ТОО «Б»

24 тг.

БЮДЖЕТ

Начисление

- 0 тг.

Зачет

- 36 тг.

----------------------------Превышение

НДС

- 36 тг.

20

21.

Преимущества введения НДС-счета• увеличение поступления НДС в бюджет

(в Азербайджане после введения таких счетов поступление НДС увеличилось

на 75 %, в т.ч. от предприятий ненефтяного сектора - в 2,3 раза)

• исключение создания лжепредприятий с целью уклонения от уплаты

НДС

• исключение возврата НДС из бюджета недобросовестным

налогоплательщикам, применяющим схемы с участием «обнальных»

фирм и фирм-однодневок

• отмена системы управления рисками при возврате НДС

• автоматический контроль возмещаемого

коррупциогенных сфер при возврате НДС

НДС

и

исключение

• возможность применения ко всем категориям налогоплательщиков

упрощенного порядка возврата всего превышения НДС

• прозрачность учета сумм НДС и контроль за уплатой НДС в бюджет

• возможность

использования

налогоплательщиком

средств на НДС-счете для уплаты задолженности по НДС

денежных

21

22.

Недостатки введения НДС-счета• Введение НДС-счета приведет к изменению метода

налогового учета:

- метод начисления – по реализации товаров, работ,

услуг

- кассовый метод – при отнесении в зачет суммы

НДС

• Отвлечение оборотных средств плательщиков НДС

(при открытии счетов в органах казначейства)

22

23.

Стимулирующие меры при введении НДС-счетаВ случае введения НДС-счета предлагается рассмотреть

следующие стимулирующие меры для налогоплательщиков:

• Отмена ежемесячной уплаты авансовых платежей по КПН

• Ежемесячный возврат превышения НДС без проведения проверок

(также улучшает позицию в рейтинге «Doing Business»)

• Оплата поставки единым платежным поручением (за товар и налог

на НДС-счет)

• Для малого бизнеса: оставить пороговое значение для постановки

на учет в качестве плательщика НДС в размере 30 тыс. МРП (в

настоящее время предусмотрено ежегодное снижение порога до 15

тыс. МРП)

23

24.

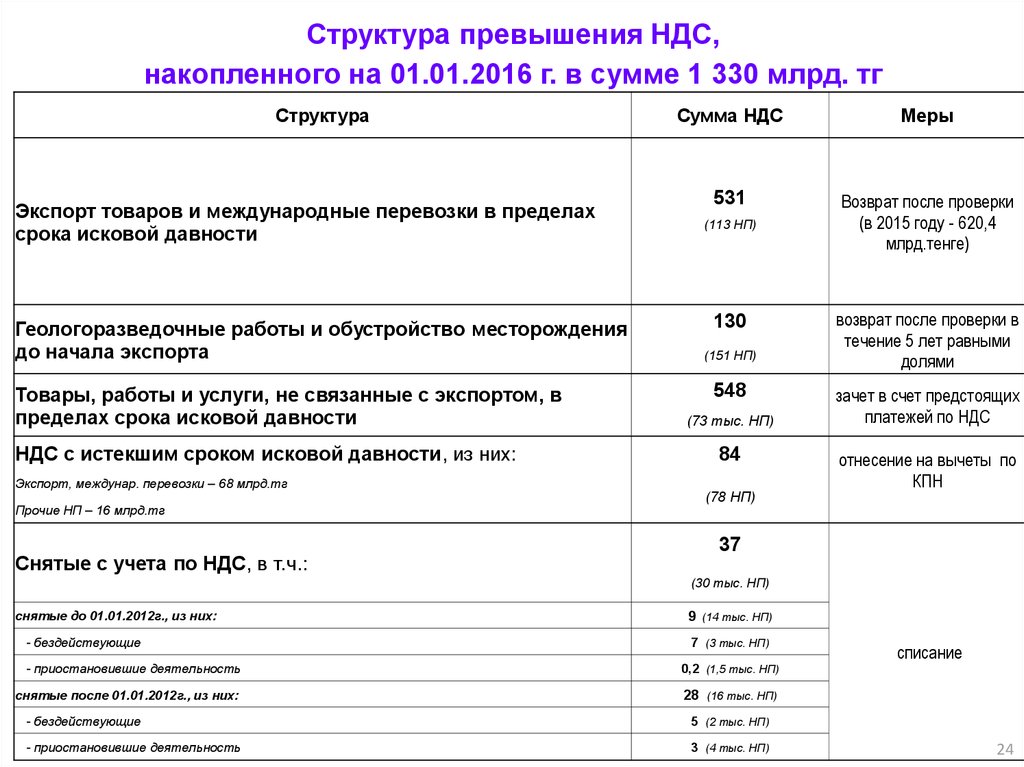

Структура превышения НДС,накопленного на 01.01.2016 г. в сумме 1 330 млрд. тг

Структура

Экспорт товаров и международные перевозки в пределах

срока исковой давности

Геологоразведочные работы и обустройство месторождения

до начала экспорта

Товары, работы и услуги, не связанные с экспортом, в

пределах срока исковой давности

НДС с истекшим сроком исковой давности, из них:

Экспорт, междунар. перевозки – 68 млрд.тг

Прочие НП – 16 млрд.тг

Снятые с учета по НДС, в т.ч.:

Сумма НДС

Меры

531

Возврат после проверки

(в 2015 году - 620,4

млрд.тенге)

(113 НП)

130

(151 НП)

548

(73 тыс. НП)

84

(78 НП)

возврат после проверки в

течение 5 лет равными

долями

зачет в счет предстоящих

платежей по НДС

отнесение на вычеты по

КПН

37

(30 тыс. НП)

снятые до 01.01.2012г., из них:

- бездействующие

9 (14 тыс. НП)

7 (3 тыс. НП)

- приостановившие деятельность

0,2 (1,5 тыс. НП)

снятые после 01.01.2012г., из них:

28 (16 тыс. НП)

- бездействующие

5 (2 тыс. НП)

- приостановившие деятельность

3 (4 тыс. НП)

списание

24

Финансы

Финансы