Похожие презентации:

Банковская система РФ

1.

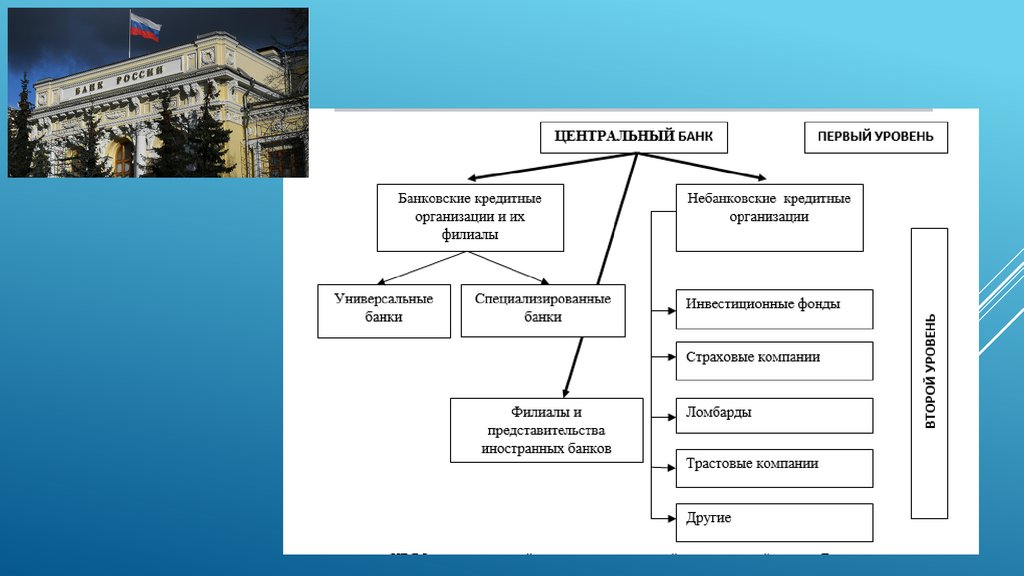

БАНКОВСКАЯСИСТЕМА РФ

2.

Совокупность кредитно-финансовыхучреждений, аккумулирующих и

предоставляющих в долг денежные средства,

образует банковско-кредитную систему страны.

3.

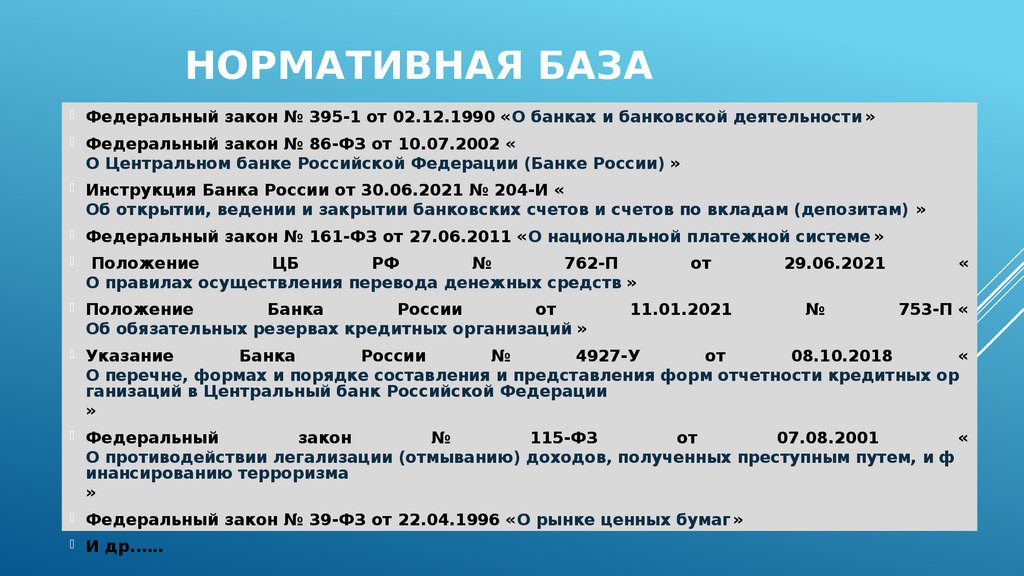

НОРМАТИВНАЯ БАЗАФедеральный закон № 395-1 от 02.12.1990 «О банках и банковской деятельности »

Федеральный закон № 86-ФЗ от 10.07.2002 «

О Центральном банке Российской Федерации (Банке России) »

Инструкция Банка России от 30.06.2021 № 204-И «

Об открытии, ведении и закрытии банковских счетов и счетов по вкладам (депозитам) »

Федеральный закон № 161-ФЗ от 27.06.2011 «О национальной платежной системе »

Положение

ЦБ

РФ

№

762-П

О правилах осуществления перевода денежных средств »

Положение

Банка

России

от

Об обязательных резервах кредитных организаций »

Указание

Банка

России

№

4927-У

от

08.10.2018

«

О перечне, формах и порядке составления и представления форм отчетности кредитных ор

ганизаций в Центральный банк Российской Федерации

»

Федеральный

закон

№

115-ФЗ

от

07.08.2001

«

О противодействии легализации (отмыванию) доходов, полученных преступным путем, и ф

инансированию терроризма

»

Федеральный закон № 39-ФЗ от 22.04.1996 «О рынке ценных бумаг »

И др.…..

от

11.01.2021

29.06.2021

№

«

753-П «

4.

5.

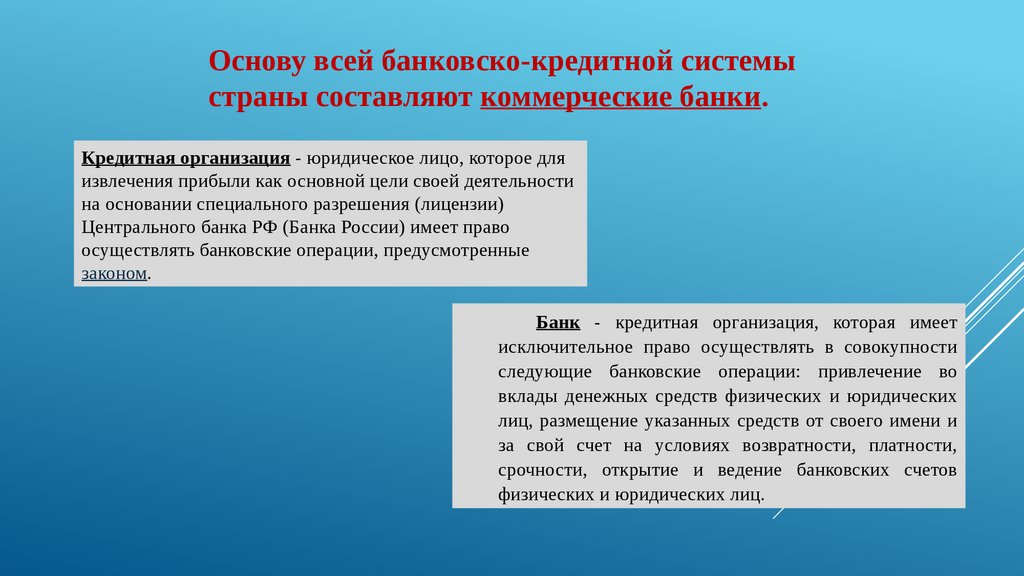

Основу всей банковско-кредитной системыстраны составляют коммерческие банки.

Кредитная организация - юридическое лицо, которое для

извлечения прибыли как основной цели своей деятельности

на основании специального разрешения (лицензии)

Центрального банка РФ (Банка России) имеет право

осуществлять банковские операции, предусмотренные

законом.

Банк - кредитная организация, которая имеет

исключительное право осуществлять в совокупности

следующие банковские операции: привлечение во

вклады денежных средств физических и юридических

лиц, размещение указанных средств от своего имени и

за свой счет на условиях возвратности, платности,

срочности, открытие и ведение банковских счетов

физических и юридических лиц.

6.

Источники банковской прибыли:- разность между процентом, взимаемым по

ссудам, и процентом, выплачиваемым по

вкладам (банковская маржа);

- доходы от вложений в ценные бумаги;

-

комиссионные вознаграждения.

7.

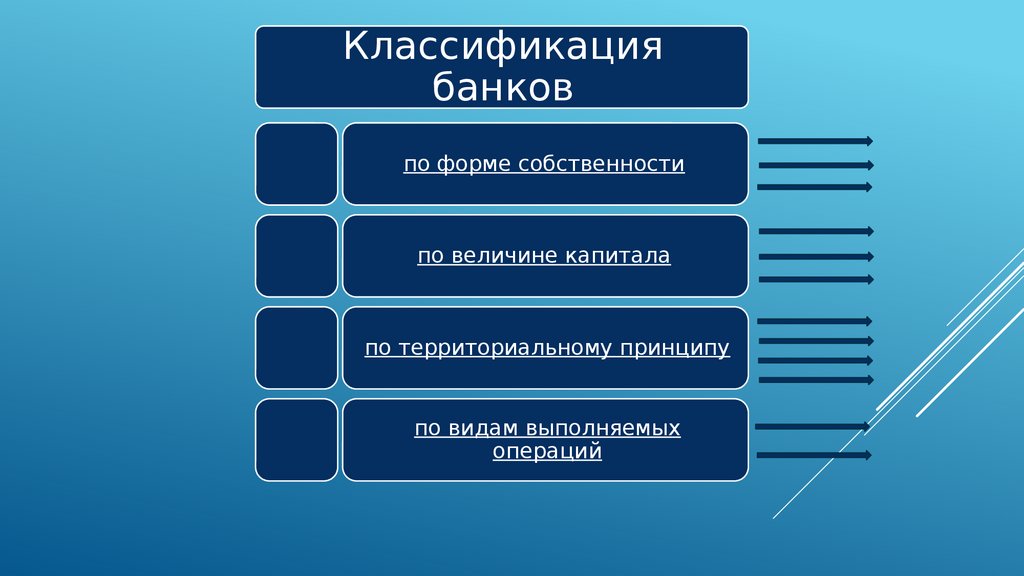

Классификациябанков

по форме собственности

по величине капитала

по территориальному принципу

по видам выполняемых

операций

8.

БАНКИ ВЫПОЛНЯЮТ СЛЕДУЮЩИЕ ОСНОВНЫЕФУНКЦИИ:

– мобилизация временно свободных денежных

средств и сбережений и превращение их в

капитал.

– перераспределение денежных средств.

– создание кредитных денег.

– проведение денежных расчетов и кассовое

обслуживание клиентов.

– выпуск, покупка, продажа платежных

документов и ценных бумаг.

9.

Операциикоммерческого

банка

ПАССИВНЫЕ

АКТИВНЫЕ

КОМИССИОННЫ

Е ОПЕРАЦИИ

10.

ПАССИВНЫЕ ОПЕРАЦИИ– это операции, посредством которых

банки привлекают денежные средства,

формируют свои ресурсы.

Банковские ресурсы делятся

собственные и привлеченные.

Собственный капитал

(СК) – это средства,

принадлежащие банку на

правах собственности:

- Уставный капитал;

- Резервный капитал;

- Нераспределенная

прибыль.

на

Привлеченные средства – средства банка,

полученные за счет пассивных операций:

- прием вкладов (депозитов) от

юридических и физических лиц,

- - получение кредитов от коммерческих

банков или ЦБ РФ

- эмиссия инвестиционных ценных бумаг

(депозитных сертификатов, векселей и

т.д.);

11.

Активные операции – это операции,посредством которых банки реализуют

имеющиеся в их распоряжении ресурсы.

1. Ссудные операции

2. Инвестиционные и

операции

3. Валютные операции

фондовые

12.

Комиссионные операции - это операции пооказанию разного рода посреднических и

доверительных услуг, за оказание которых

банк взимает комиссионные вознаграждения.

1. Расчетные операции .

2. Кассовые операции.

3. Гарантийные операции .

4. Трастовые (доверительные) услуги банка .

5. Лизинг.

6. Факторинг .

7. Прочие услуги банка.

13.

ЗАДАНИЕ НА ЗАКРЕПЛЕНИЕМАТЕРИАЛА

На примере конкретного банка

составить схему , отражающие

операции коммерческого банка

для физических и

юридических лиц.

Финансы

Финансы Право

Право