Похожие презентации:

Финансовый аспект современного менеджмента

1.

ФИНАНСОВЫЙ АСПЕКТСОВРЕМЕННОГО МЕНЕДЖМЕНТА

Преподаватель:

Кандидат экономических наук,

доцент кафедры МФиБУ

Гончарова Елена Борисовна

2.

Вопрос 1Финансовый менеджмент как система управления.

Место и роль финансового менеджмента в общей

системе управления предприятием.

2

3.

Финансовый менеджмент –умение управлять финансами

3

4.

Финансовый менеджмент как деятельностьпроходит в двух сферах:

• внутрихозяйственной – где управление

финансовыми ресурсами и капиталом

осуществляется на основании решений

руководителей и специалистов внутри

предприятия.

4

5.

• Финансовый менеджмент как деятельностьпроходит в двух сферах:

• внешней – где управление финансовыми

ресурсами и капиталом осуществляется в

процессе установления финансовых отношений

между предприятием и другими

хозяйствующими субъектами, либо государством

5

6.

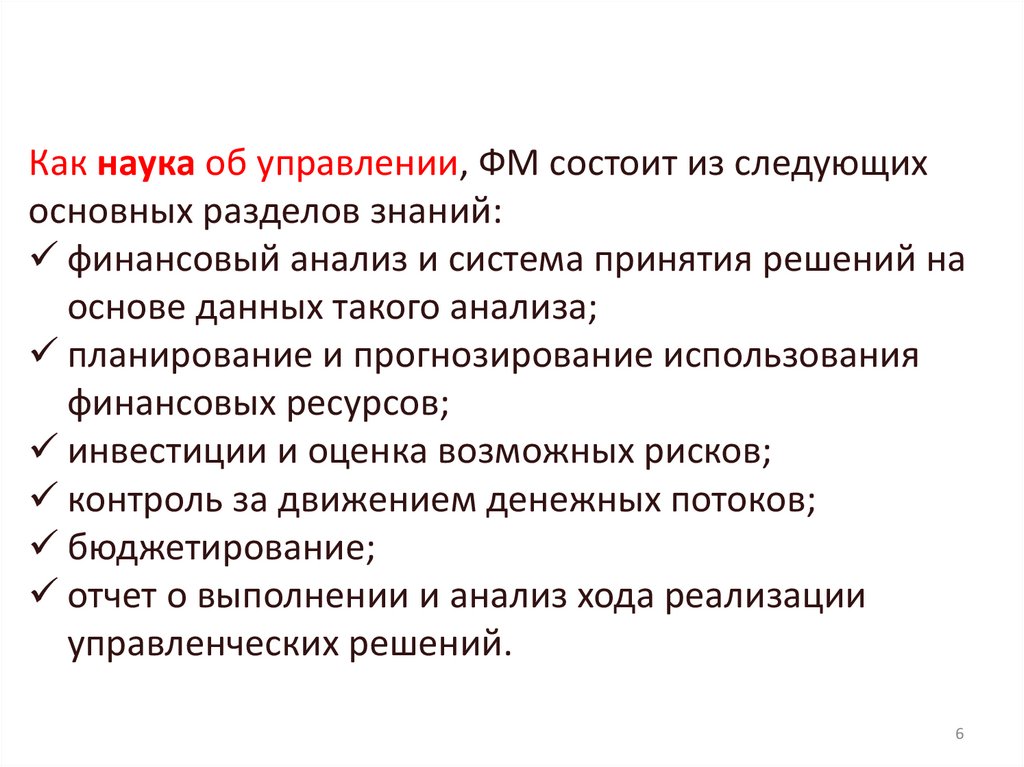

Как наука об управлении, ФМ состоит из следующихосновных разделов знаний:

финансовый анализ и система принятия решений на

основе данных такого анализа;

планирование и прогнозирование использования

финансовых ресурсов;

инвестиции и оценка возможных рисков;

контроль за движением денежных потоков;

бюджетирование;

отчет о выполнении и анализ хода реализации

управленческих решений.

6

7.

8.

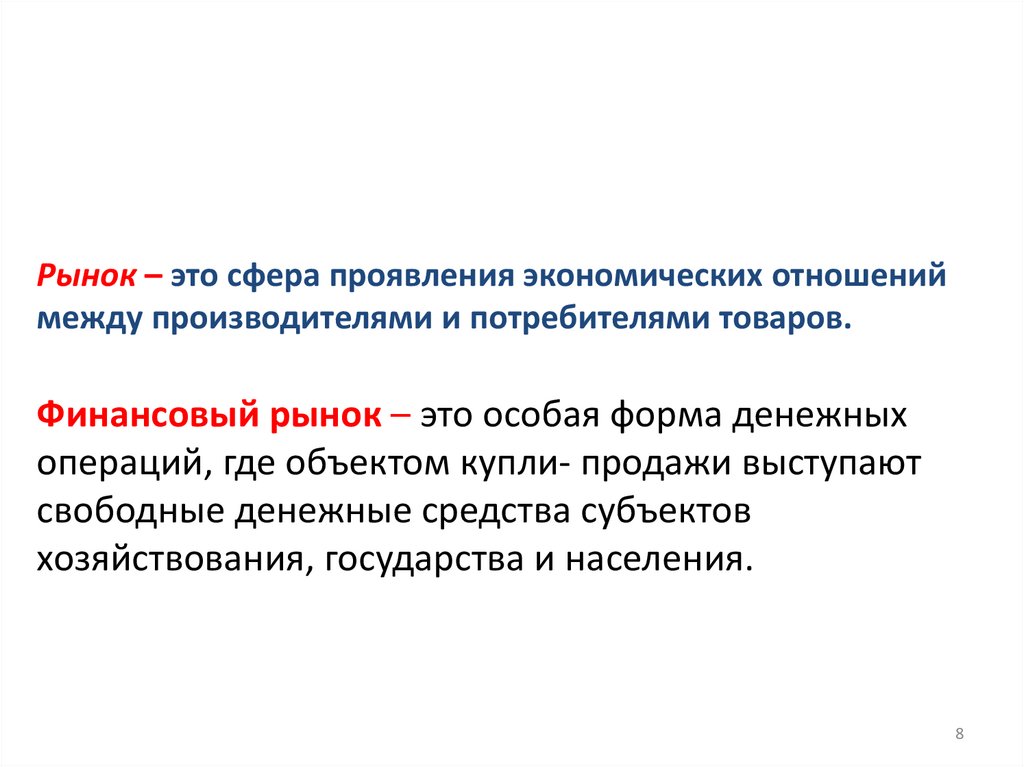

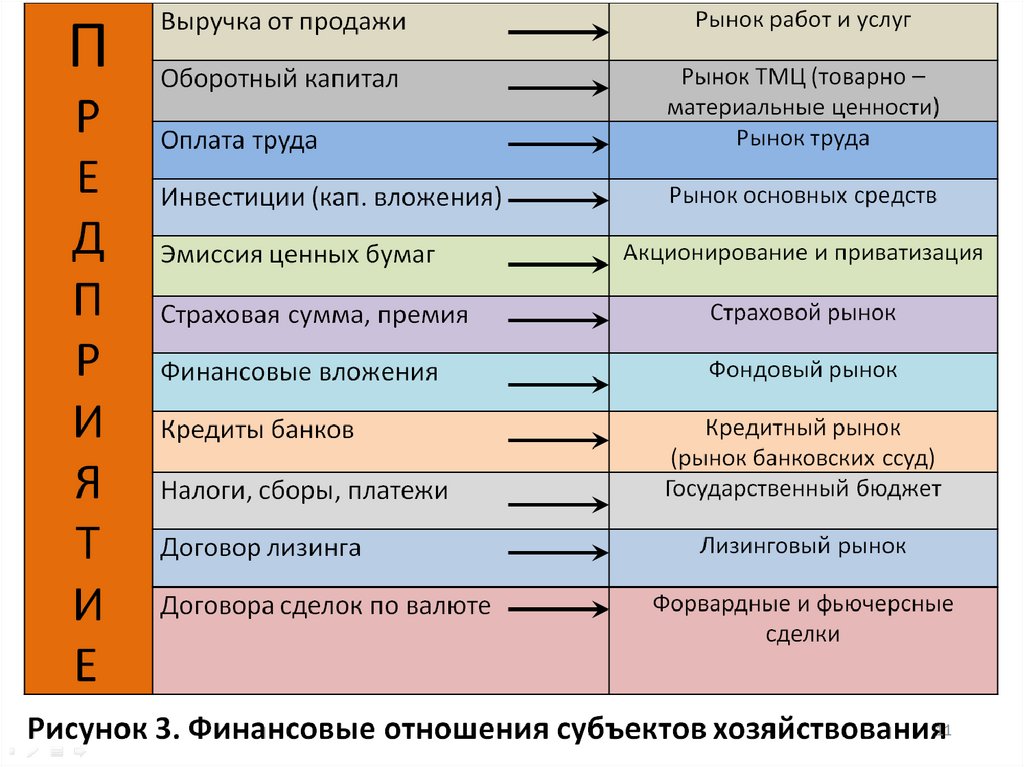

Рынок – это сфера проявления экономических отношениймежду производителями и потребителями товаров.

Финансовый рынок – это особая форма денежных

операций, где объектом купли- продажи выступают

свободные денежные средства субъектов

хозяйствования, государства и населения.

8

9.

10.

11.

Вопрос 2.Сущность, цели, задачи, функции,

принципы финансового менеджмента.

11

12.

Финансовый менеджмент – это видпрофессиональной деятельности,

направленной на управление движением

финансовых ресурсов и финансовых

отношений, возникающих между

хозяйственными субъектами.

12

13.

Целями системы финансового менеджментамогут быть:

- максимизация прибыли;

- достижение устойчивой нормы прибыли в

плановом периоде;

- увеличение доходов руководящего состава и

вкладчиков;

- повышение курсовой стоимости ценных

бумаг фирмы;

-выполнение социальных функций.

13

14.

Задачей финансового менеджмента являетсяопределение приоритетов и нахождение

компромисса для достижения оптимального

сочетания целей с конечной целью, обеспечение

роста благосостояния вкладчиков.

14

15.

16.

17.

Вопрос 3.Финансовый механизм и его структура

17

18.

Финансовый механизмформа организации финансовых

взаимоотношений предприятия

посредством применения

финансовых методов, приемов,

рычагов, инструментов, принципов на

основе соответствующего правового,

нормативного и информационного

обеспечения

19.

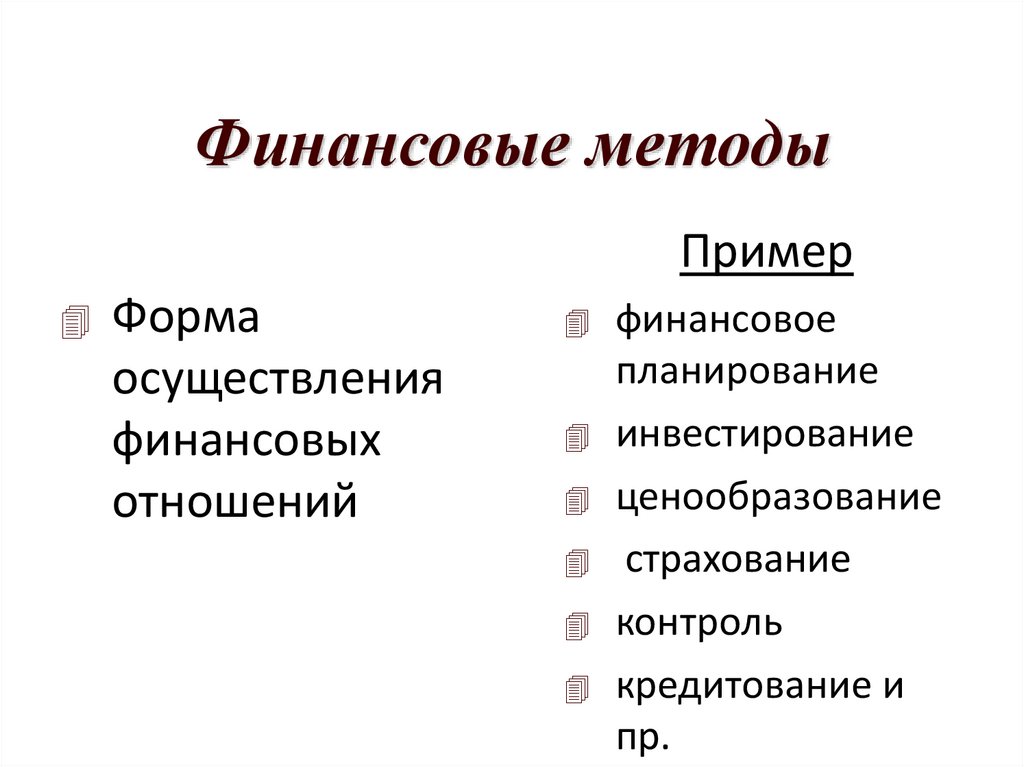

Финансовые методыПример

Форма

осуществления

финансовых

отношений

финансовое

планирование

инвестирование

ценообразование

страхование

контроль

кредитование и

пр.

20.

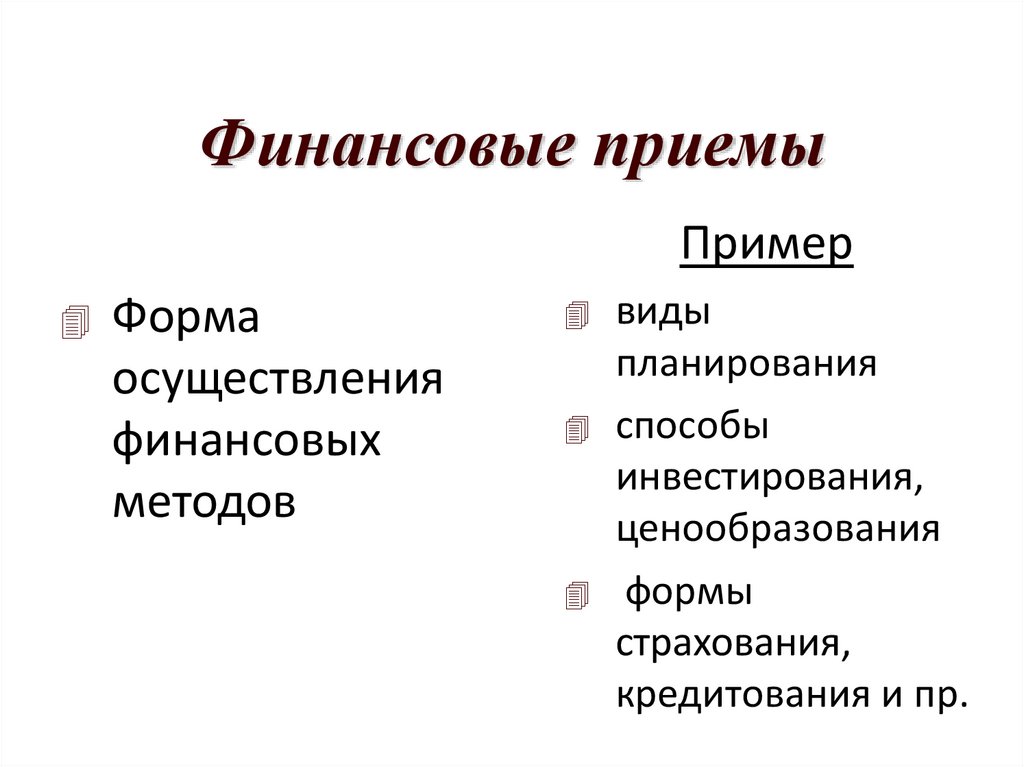

Финансовые приемыПример

Форма

осуществления

финансовых

методов

виды

планирования

способы

инвестирования,

ценообразования

формы

страхования,

кредитования и пр.

21.

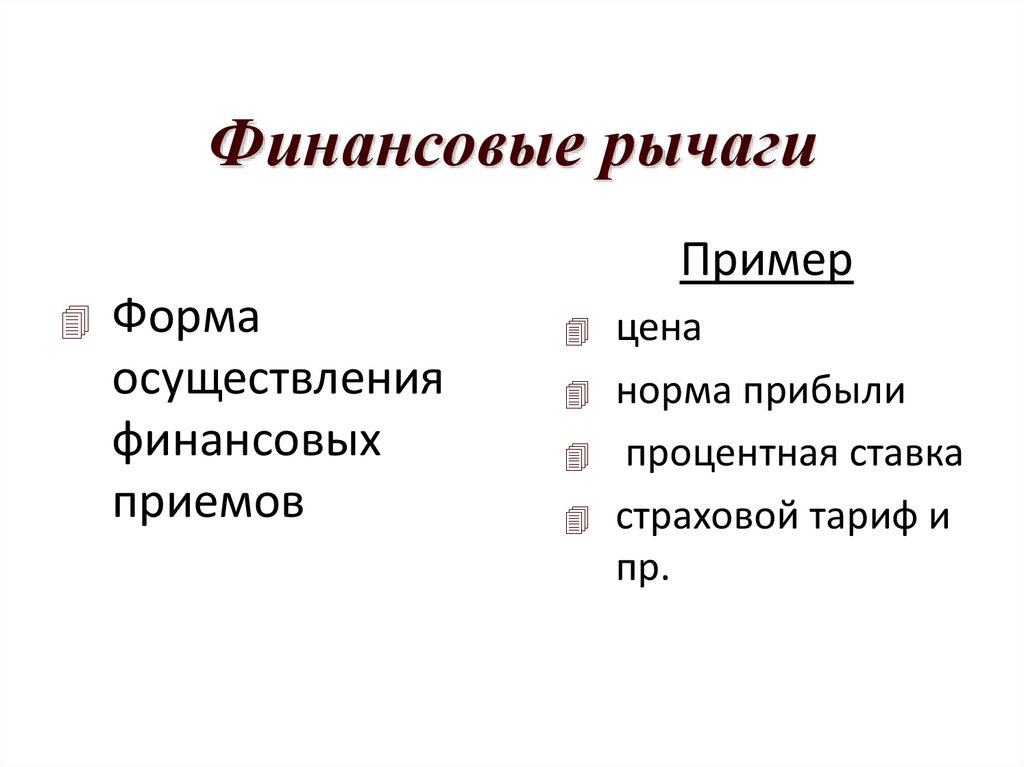

Финансовые рычагиПример

Форма

осуществления

финансовых

приемов

цена

норма прибыли

процентная ставка

страховой тариф и

пр.

22.

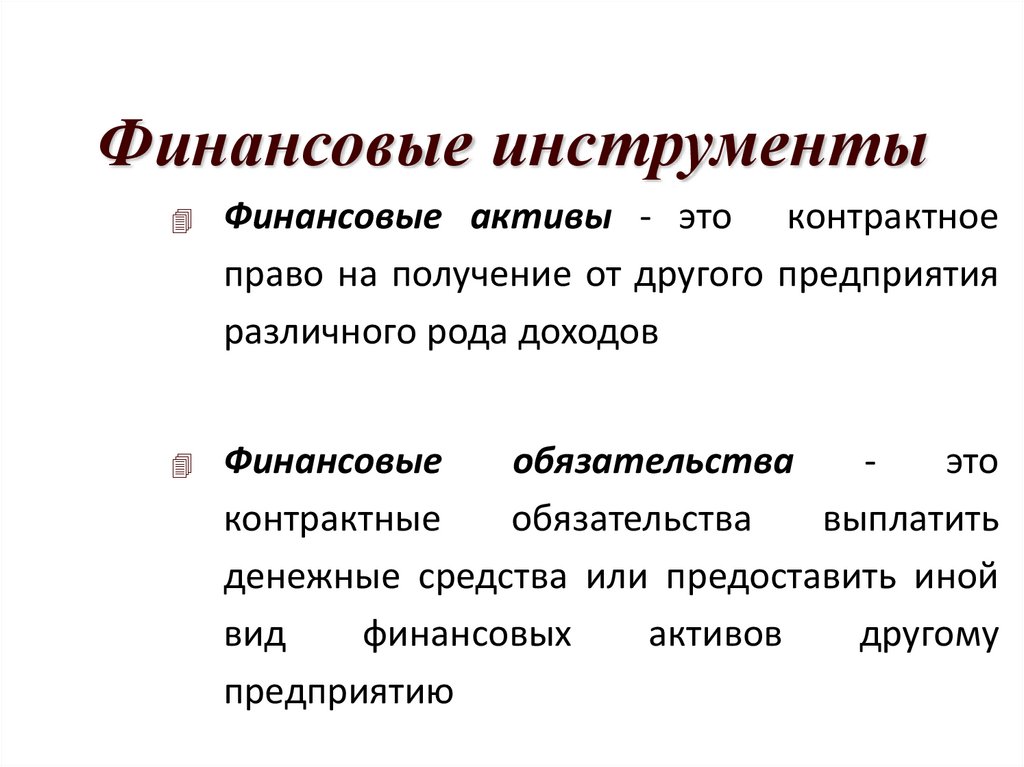

Финансовые инструментыФинансовые активы - это контрактное

право на получение от другого предприятия

различного рода доходов

Финансовые

обязательства

это

контрактные

обязательства

выплатить

денежные средства или предоставить иной

вид

финансовых

активов

другому

предприятию

23.

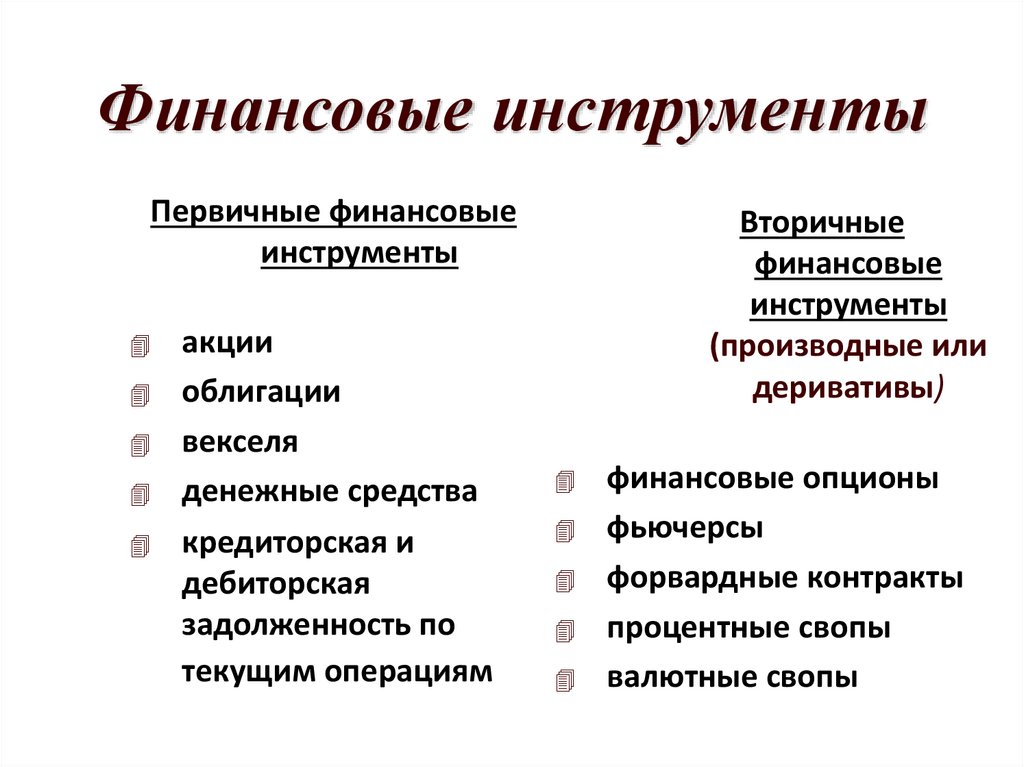

Финансовые инструментыПервичные финансовые

инструменты

акции

облигации

векселя

денежные средства

кредиторская и

дебиторская

задолженность по

текущим операциям

Вторичные

финансовые

инструменты

(производные или

деривативы)

финансовые опционы

фьючерсы

форвардные контракты

процентные свопы

валютные свопы

24.

И так, повторим…24

25.

Финансы - один из важнейших рычагов, спомощью которого осуществляется

воздействие на экономику хозяйствующего

субъекта (страны, региона, предприятия и т.п.).

Это воздействие осуществляется с помощью…

25

26.

Это воздействие осуществляется с помощьюфинансового механизма, который

представляет собой систему организации,

регулирования и планирования финансовых

отношений, а также способов формирования и

использования финансовых ресурсов.

26

27.

Состав финансового механизма:I. Финансовые инструменты:

концепция и методический инструментарий

оценки денег во времени;

концепция и методический инструментарий

учета фактора инфляции;

концепция и методический инструментарий

учета фактора риска;

концепция и методический инструментарий

учета фактора ликвидности (инвестиций).

27

28.

Состав финансового механизма:II. Финансовые модели:

Дескриптивные модели – это модели

описательного характера.

Предикативные модели – это модели

предсказательного характера.

Нормативные модели - позволяют сравнить

фактические результаты деятельности

предприятия с ожиданиями.

28

29.

Состав финансового механизма:III. Основные финансовые методы и приемы

финансового менеджмента.

Финансовые методы и приемы – это способы

воздействия финансовых отношений на

хозяйственный процесс.

29

30.

Состав финансового механизма:III. Основные финансовые методы и приемы

финансового менеджмента.

Основные методы (приемы) финансового менеджмента:

бюджетирование;

финансовый анализ;

менеджмент привлечения заемных средств;

менеджмент размещения свободных средств;

инвестиционный менеджмент;

миссия, менеджмент капитала;

банкротство и антикризисное управление;

факторинг;

лизинг;

страхование;

залоговые операции;

стимулирование и т.п.

30

31.

32.

Состав финансового механизма:IV. Обеспечивающие подсистемы

Правовое обеспечение финансового

механизма – это законодательные акты,

приказы и прочие нормативные правовые

акты.

Нормативное обеспечение – нормы,

тарифные ставки, методологические указания

и прочее.

32

33.

Вопрос 4.Взаимосвязь финансового, производственного,

инвестиционного менеджмента

33

34.

Основная цель – максимизация цены фирмы путемнаращивания ее капитализируемой стоимости.

Для достижения этой цели в рамках управления

финансами компании должны приниматься решения по

трем ключевым направлениям:

Инвестиционная политика;

Управление источниками средств;

Дивидендная политика.

34

35.

Вопрос 5.Основные концепции финансового менеджмента

35

36.

Концепции финансовогоменеджмента

Концепция оценки стоимости денег во

времени

Концепция учета влияния фактора

инфляции

Концепция учета фактора риска

Концепция оценки фактора ликвидности

37.

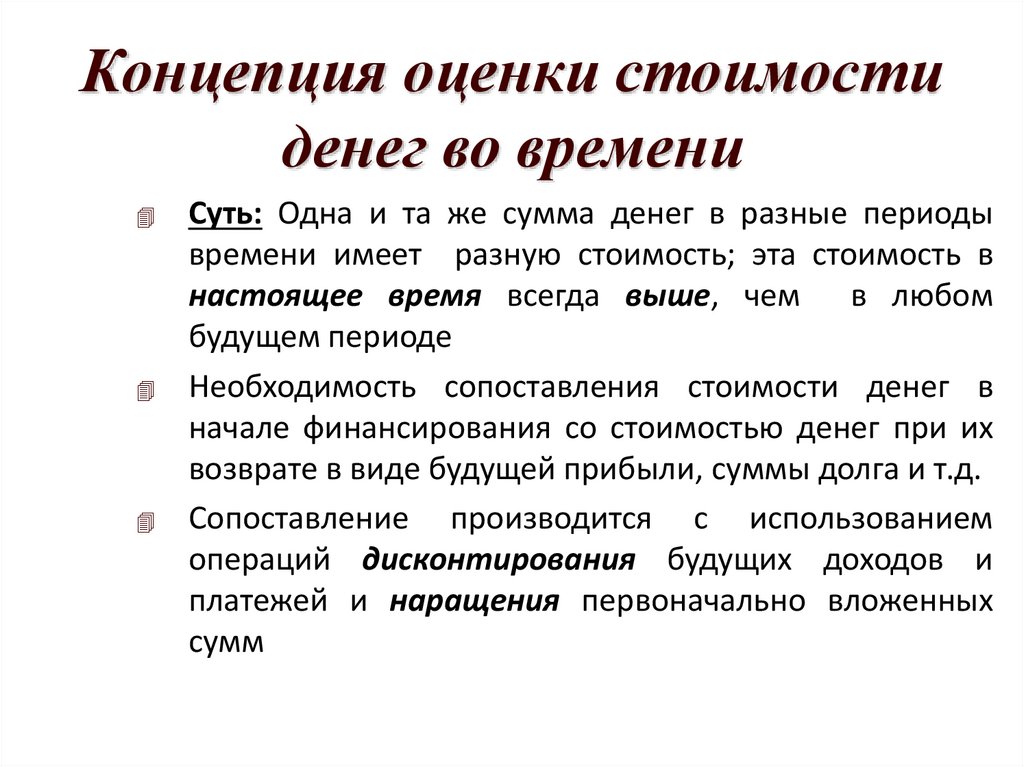

Концепция оценки стоимостиденег во времени

Суть: Одна и та же сумма денег в разные периоды

времени имеет разную стоимость; эта стоимость в

настоящее время всегда выше, чем в любом

будущем периоде

Необходимость сопоставления стоимости денег в

начале финансирования со стоимостью денег при их

возврате в виде будущей прибыли, суммы долга и т.д.

Сопоставление производится с использованием

операций дисконтирования будущих доходов и

платежей и наращения первоначально вложенных

сумм

38.

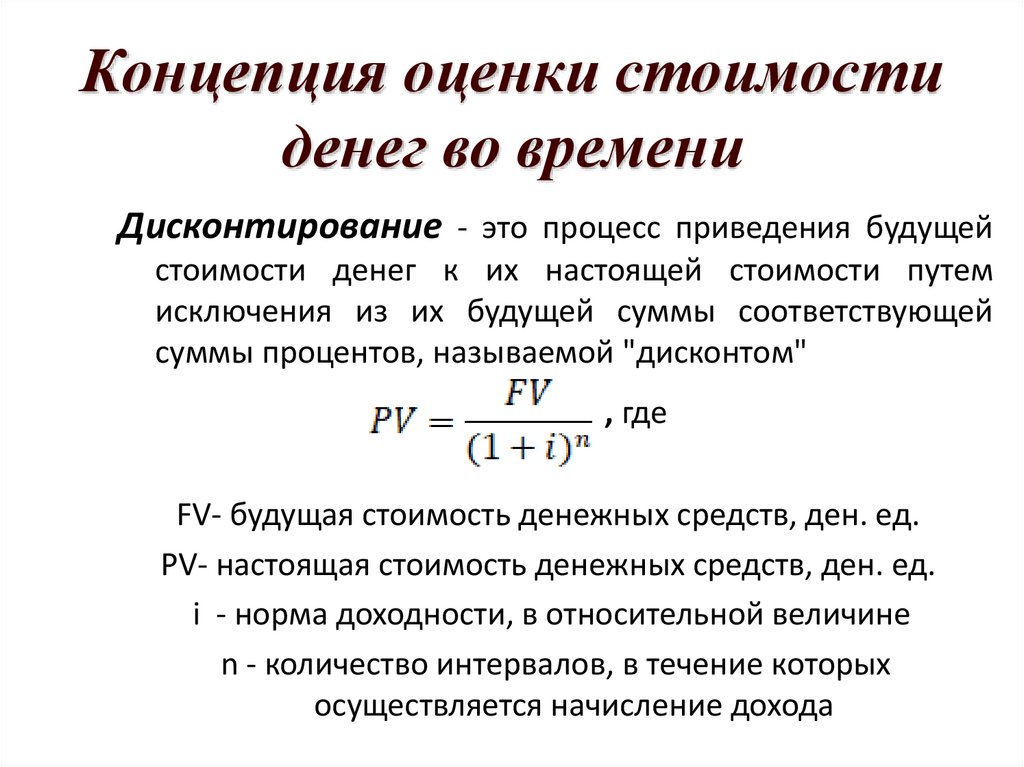

Концепция оценки стоимостиденег во времени

Дисконтирование - это процесс приведения будущей

стоимости денег к их настоящей стоимости путем

исключения из их будущей суммы соответствующей

суммы процентов, называемой "дисконтом"

, где

FV- будущая стоимость денежных средств, ден. ед.

РV- настоящая стоимость денежных средств, ден. ед.

i - норма доходности, в относительной величине

n - количество интервалов, в течение которых

осуществляется начисление дохода

39.

ДисконтированиеДенежный поток

FV

PV-?

0

1

2

3

n

время

Текущая

стоимость

денег

Функция дисконтирования (текущая стоимость денежной

единицы) позволяет определить текущую стоимость суммы, если

известна ее величина в будущем при заданном периоде накопления и

процентной ставке.

40.

Концепция оценки стоимостиденег во времени

Наращение - процесс, обратный процессу

дисконтирования

FV = PV×(1+i)n

41.

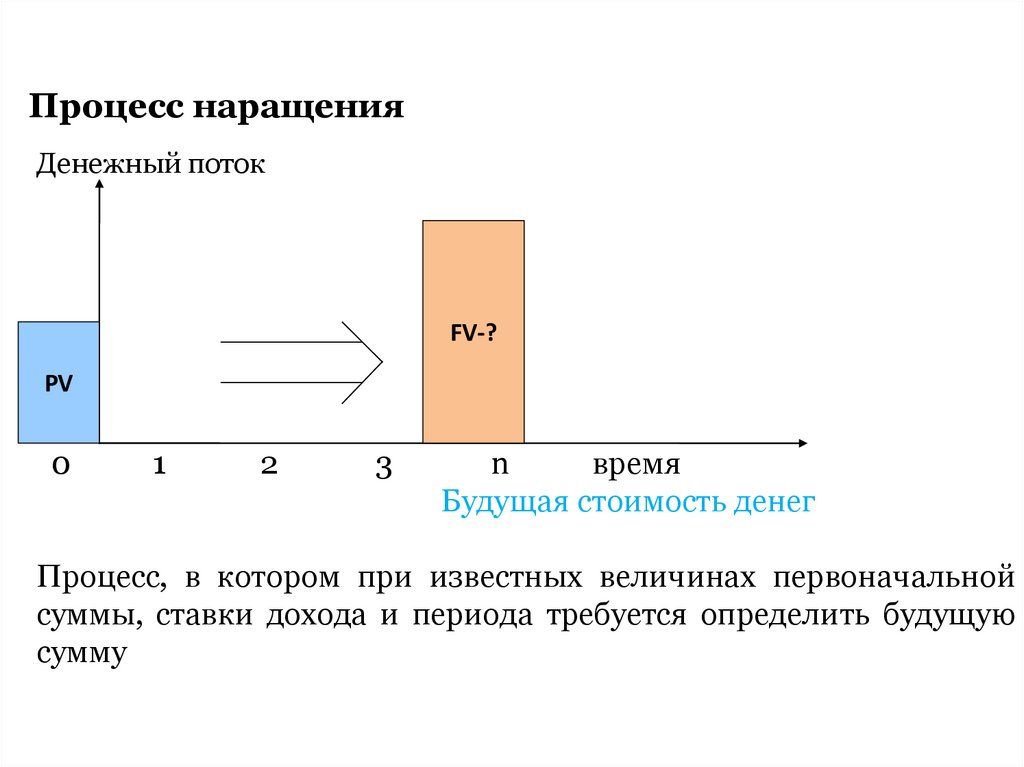

Процесс наращенияДенежный поток

FV-?

PV

0

1

2

3

n

время

Будущая стоимость денег

Процесс, в котором при известных величинах первоначальной

суммы, ставки дохода и периода требуется определить будущую

сумму

42.

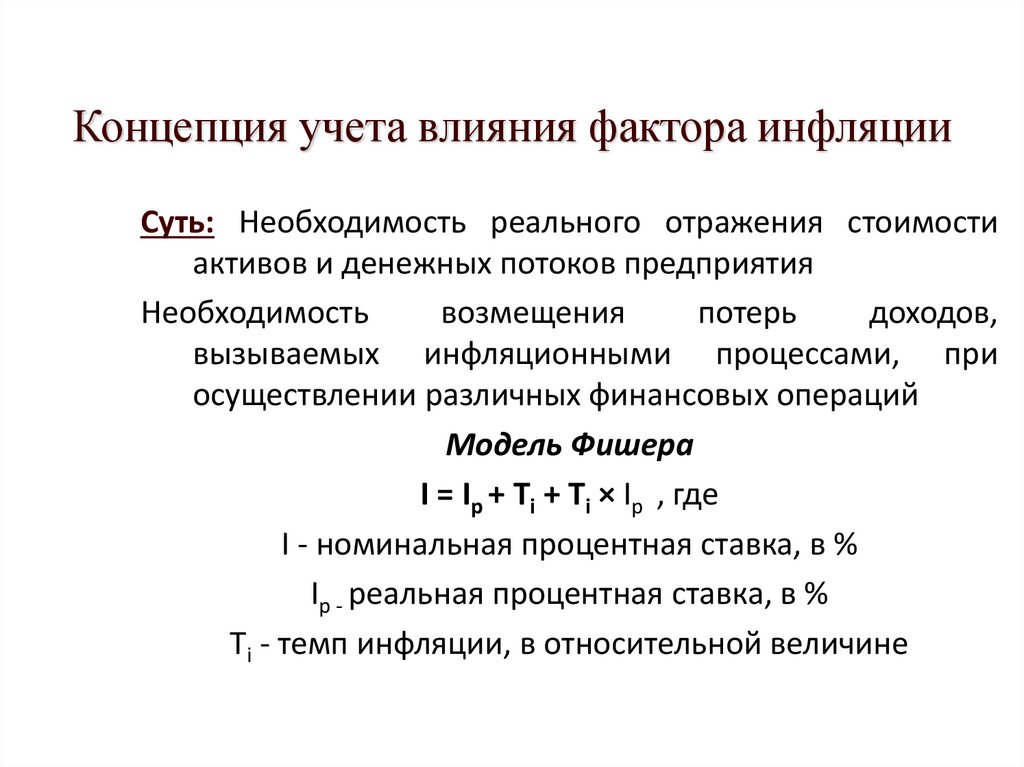

Концепция учета влияния фактора инфляцииСуть: Необходимость реального отражения стоимости

активов и денежных потоков предприятия

Необходимость

возмещения

потерь

доходов,

вызываемых инфляционными процессами, при

осуществлении различных финансовых операций

Модель Фишера

I = Ip + Ti + Ti × Ip , где

I - номинальная процентная ставка, в %

Ip - реальная процентная ставка, в %

Тi - темп инфляции, в относительной величине

43.

Концепция учета факторариска

Суть: Неопределенность внешних и внутренних условий

осуществления

финансовой

деятельности

обуславливает

возможность

наступления

неблагоприятных событий, связанных с различного

рода потерями

Объективная оценка уровня финансового риска с целью

обеспечения

формирования

соответствующего

уровня доходности финансовых операций и

разработки системы мероприятий, минимизирующих

его негативные финансовые последствия для

хозяйственной деятельности предприятия

44.

Концепция оценки фактораликвидности

Ликвидность инвестиций - это способность объектов

инвестирования быть реализованными в течение

короткого периода времени без потери своей реальной

рыночной стоимости

Суть: Необходимость объективной оценки уровня

ликвидности

по

намечаемым

объектам

инвестирования

с

целью

обеспечения

необходимого уровня доходности по ним,

возмещающего возможное замедление денежного

оборота при реинвестировании капитала

45.

Теория идеального рынка капиталаотсутствие трансакционных издержек

отсутствие налогов

действия отдельных участников рынка не влияют

на цену финансовых инструментов

равный доступ на рынок юридических и физических

лиц

равнодоступность информации

одинаковые ожидания у всех участников рынка

отсутствие издержек, связанных с финансовыми

затруднениями

46.

Теория портфеля(Гарри Марковиц, 1990 г.)

Для минимизации риска инвесторам следует

объединять рисковые активы в портфели,

поскольку между доходностью большинства видов

активов отсутствует положительная связь

Уровень риска по каждому виду активов следует

измерять не изолированно от остальных активов, а

исходя из его влияния на общий уровень риска

диверсифицированного портфеля инвестиций

47.

Теория структуры капитала Модильяни иМиллера

Для

каждого

предприятия

существует

оптимальная

структура капитала, состоящая из

собственных и заемных средств

Привлечение заемного капитала (но

не в чрезмерных количествах)

способствует росту стоимости

предприятия

48.

Гипотеза эффективности рынка(Efficient Markets Hypothesis - ЕМН)

Эффективный рынок –

такой рынок, в ценах которого находит отражение известная

информация о ситуации на рынке

Информация должна быть доступна всем участникам рынка

одновременно и ее получение не должно сопровождается

издержками

Не должно быть трансакционных издержек, налогов и пр.

Сделки, совершаемые отдельными участниками рынка, не

должны влиять на общий уровень цен

Все участники рынка должны действовать рационально,

стремясь максимизировать ожидаемую выгоду

49.

Гипотеза эффективности рынка(Efficient Markets Hypothesis - ЕМН)

Формы эффективности

Слабая

- подразумевает, что вся информация,

содержавшаяся в прошлых изменениях цен, полностью

отражена в текущих рыночных ценах. В связи с этим,

знание цен прошлых периодов не поможет получить

сверхприбыли на рынке ценных бумаг

Умеренная – предполагает, что текущие рыночные цены

отражают не только изменение цен в прошлом, но и всю

остальную общедоступную информацию

Сильная – предполагает, что в текущих рыночных ценах

отражена вся информация – и общедоступная, и

доступная лишь отдельным лицам

50.

Теория ассиметричности информацииОтдельные категории лиц могут владеть информацией, не

доступной всем участникам рынка в равной мере

Ассиметричность информации способствует

существованию рынка капитала

Информирование рынка о скрытом от него потенциале

предприятия способствует росту котировок его акций

(сигнализация)

Сигнализация – проведение пресс-конференций, объявления о

значительном увеличении дивидендных выплат

51.

Теория агентских отношений(теория стейкхоулдеров)

Повышение эффективности бизнеса требует отделения права собственности на

предприятие от управления им, что влечет за собой возникновение агентских

издержек

Причины:

Наличие профессиональных менеджеров

Необходимость привлечения масштабных финансовых

инвестиций

Необходимость распределения рисков в целях снижения

неопределенности деятельности путем инвестирования

денежных средств в различные активы

Экономия затрат на получение информации

Смена собственника

52.

Учись, думай ибогатей!

Финансы

Финансы Менеджмент

Менеджмент